Как я выбираю корпоративные облигации

В июле 2018 заканчивался срок моего депозита, а новая доходность меня не устраивала.

Тогда я решила, что начну инвестировать на Московской бирже. У меня было 800 тысяч рублей сбережений, вкладывать их в акции мне было страшно. Поэтому я решила 90% вложить в облигации, а 10% — в акции.

В итоге я инвестировала 700 тысяч рублей в корпоративные облигации, не облагаемые НДФЛ. Расскажу в статье, как я их выбирала и какой получила купонный доход.

Почему облигации

Я выбрала облигации, потому что это консервативный и надежный инструмент. Облигации — это долговые ценные бумаги, то есть я даю в долг компании или государству на определенный срок, например на два года. За это я получаю проценты — они называются купонами. А в конце срока должник возвращает мне вложенную сумму.

Хоть облигации и считаются надежным инструментом, на них тоже можно прогореть. Например, авиакомпания «Трансаэро» в октябре 2015 года не выплатила купонный доход по облигациям в срок и объявила технический дефолт. Когда вы инвестируете на бирже, вы всегда рискуете — к этому надо быть готовым.

Я выбирала корпоративные облигации, потому что они выгоднее: доходность ОФЗ лишь незначительно превышала доходность банковских вкладов.

Как я выбирала в первый раз

Я очень люблю все систематизировать, записывать и вести таблицы в экселе: фильтровать, сортировать, писать формулы, строить диаграммы и графики. При выборе облигаций я поступила так же — свела в таблицу все данные.

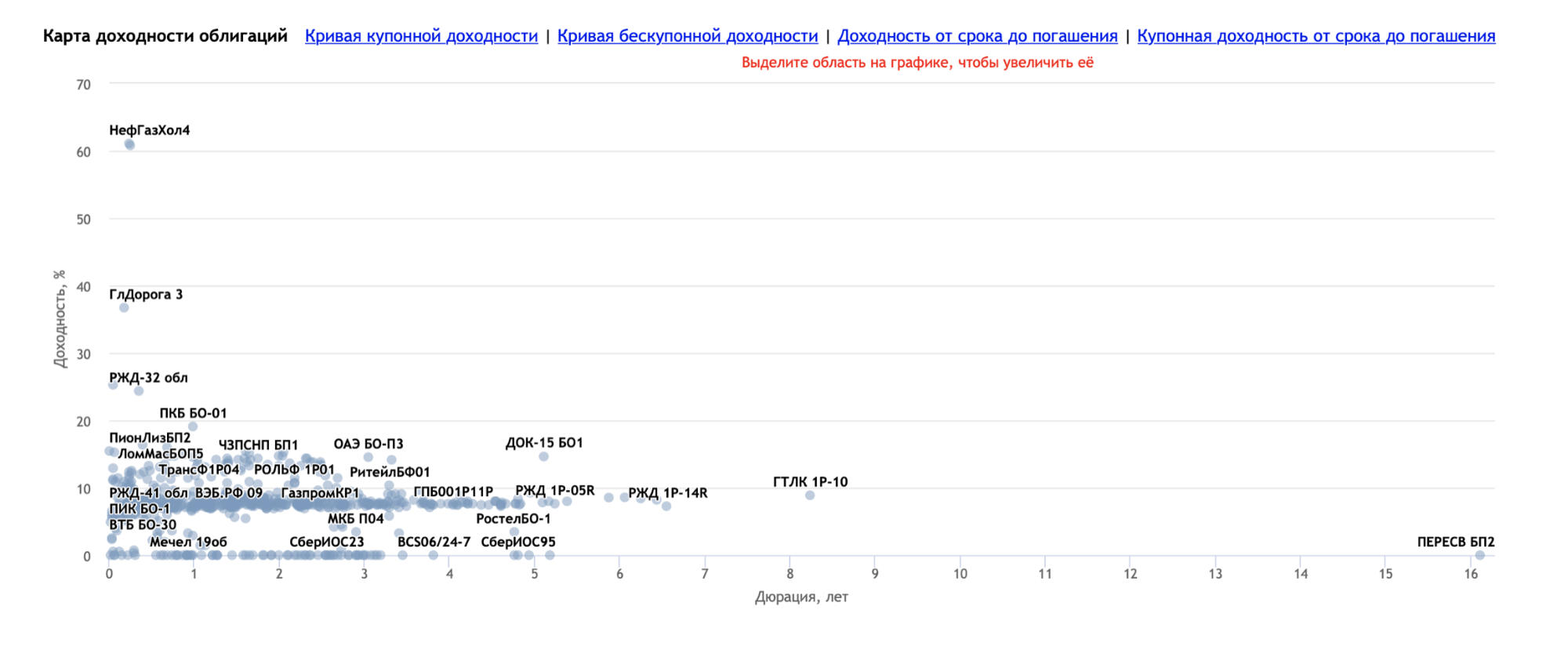

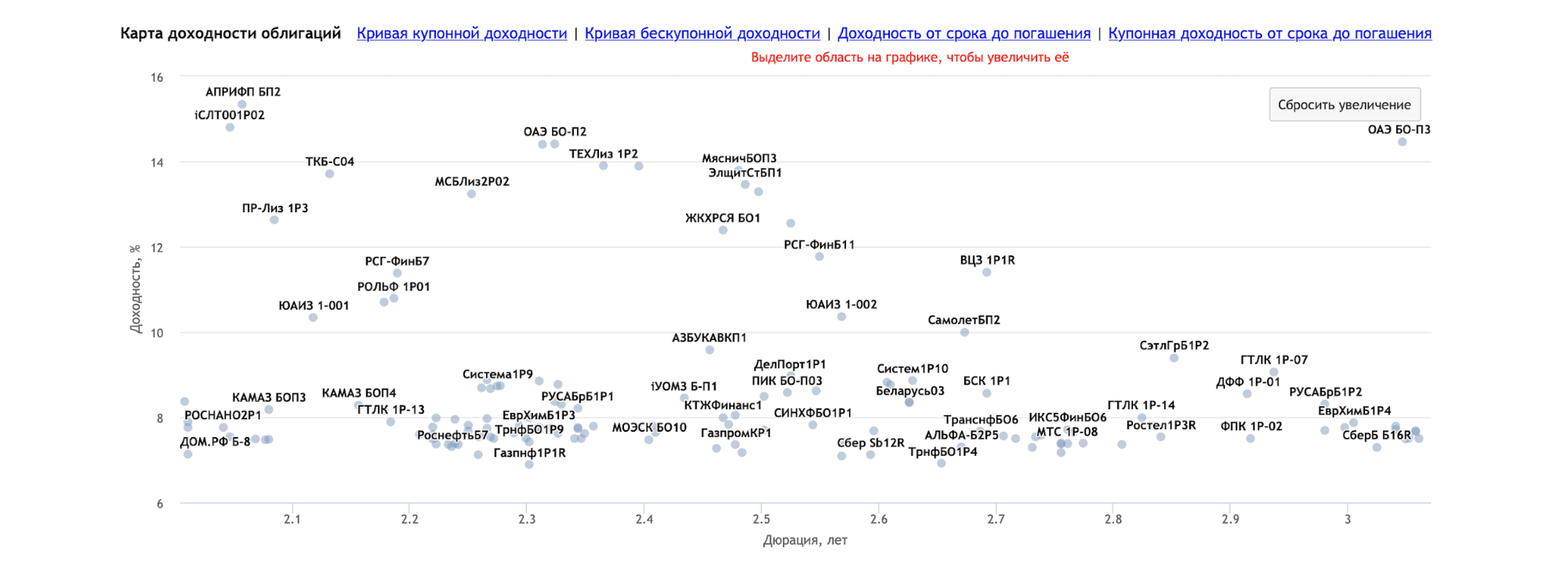

Я открыла карту доходности корпоративных облигаций на «Смарт-лабе». На этой карте по оси Y указана доходность облигаций, а по оси X — срок до погашения. Я искала облигации с доходностью 8—15% и сроком до погашения 2—3 года — на карте можно выделить интересующие интервалы.

Потом я составила простую таблицу, куда включила только те облигации, что рассматривала. В первую очередь я выбирала компании, которые знаю. Сейчас я понимаю, что определять надежность по названиям — не особо продуманный и эффективный способ, но тогда это показалось мне разумной идеей.

Компании в таблице я оценивала по нескольким критериям.

Отрасль — тогда это был главный для меня критерий. Для диверсификации рисков я выбрала разные отрасли: строительство, нефтегаз, банковское дело и телеком.

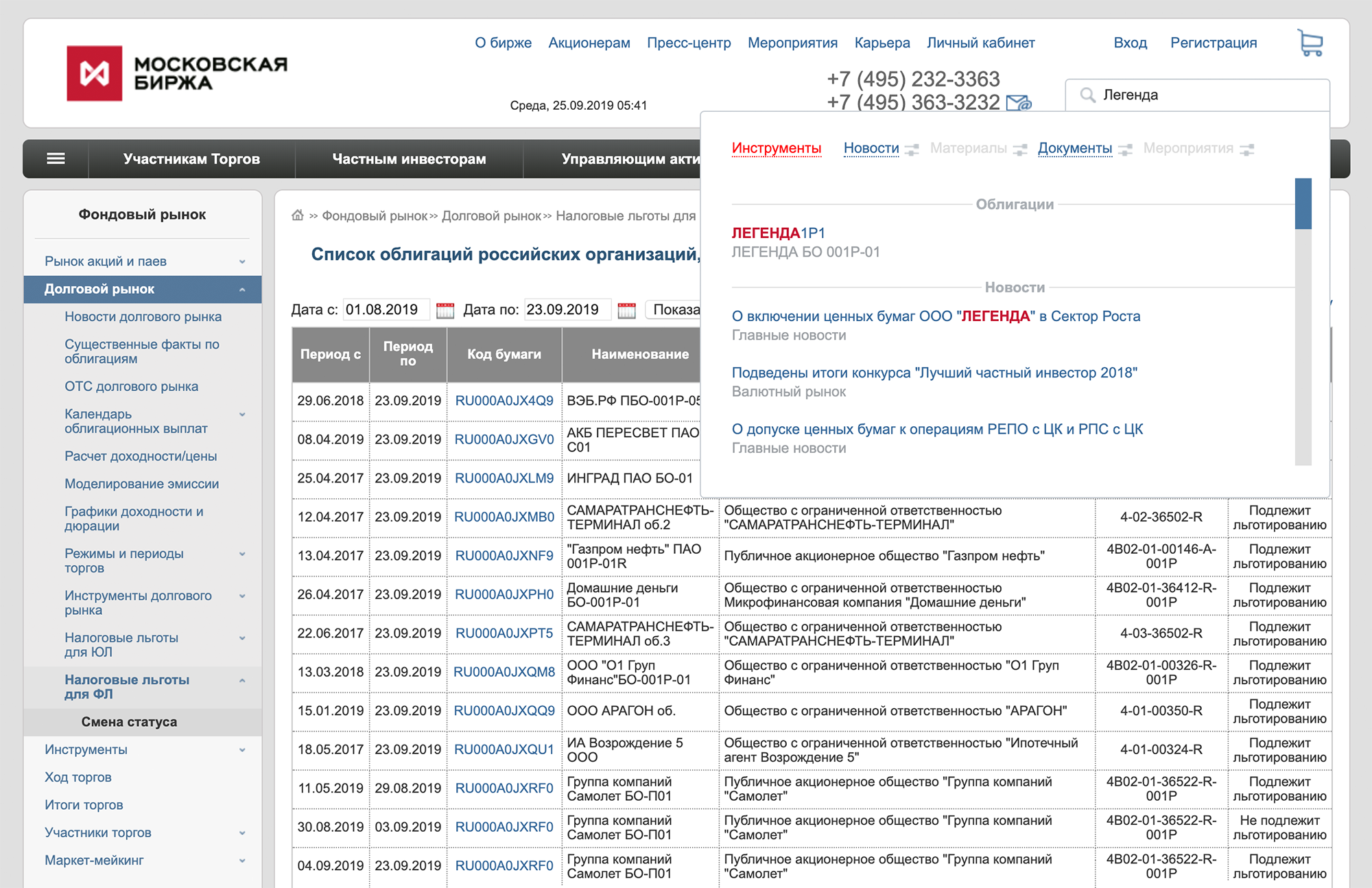

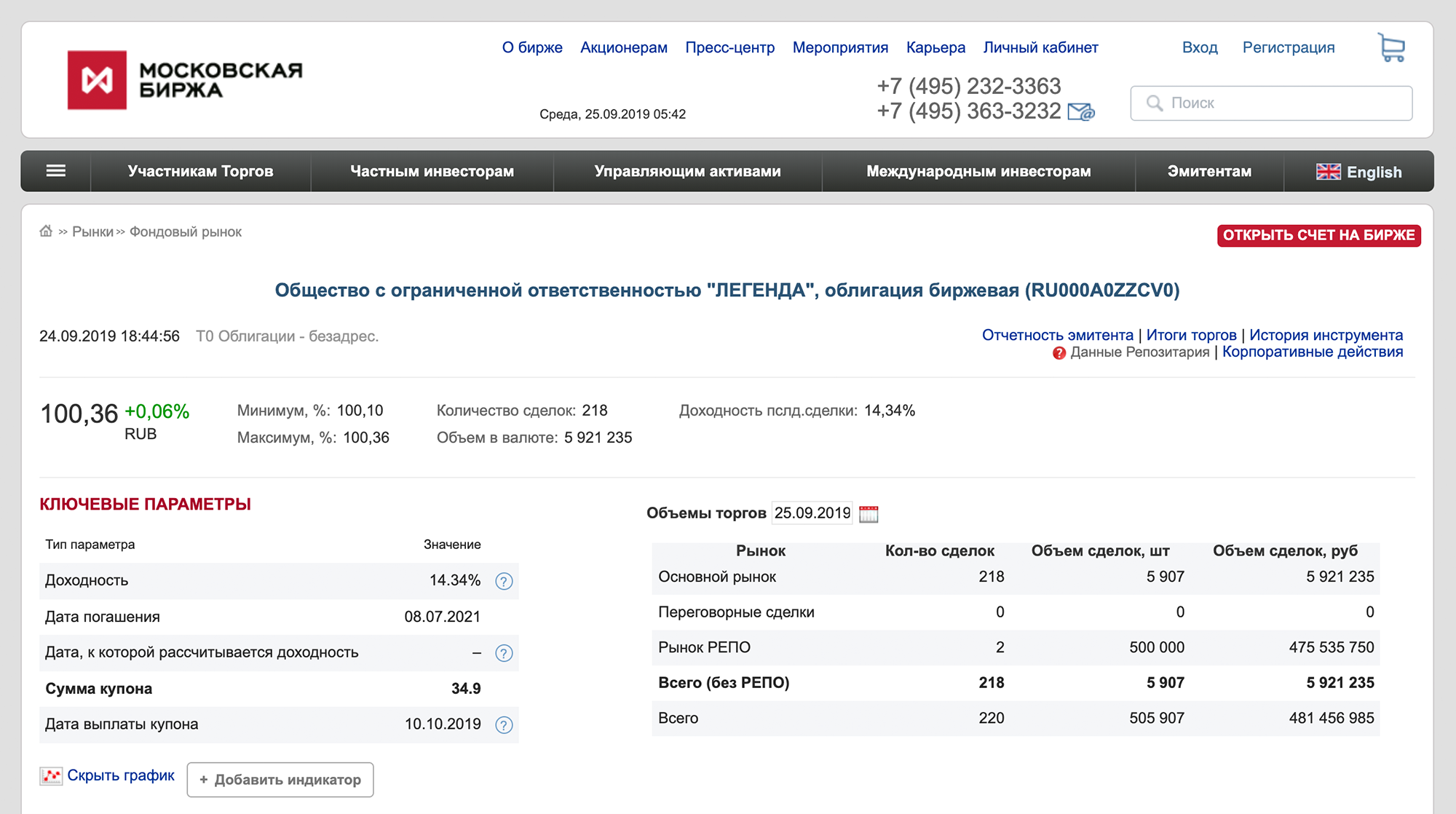

Дата начала размещения и дата погашения облигации — я хотела вернуть деньги до 2021 года. Дату размещения выбирала ближе к августу 2018, чтобы не пропустить купонные платежи. На самом деле дата размещения важна только с психологической точки зрения, на доходность она не влияет. Дата погашения важна для тех, кто планирует держать облигации до погашения. Поскольку я нервная и консервативная, обращала внимание на обе даты. Подробную информацию по каждой выбранной облигации смотрела на сайте Московской биржи.

Количество платежей в год. Я выбирала облигации, по которым купоны платят от двух до четырех раз в год. Если бы платежи приходили чаще, суммы купонов были бы совсем небольшими, а докупать бумаги часто и по чуть-чуть было бы дорого из-за комиссий. Подробную информацию о количестве ежегодных платежей по каждой облигации тоже смотрела на сайте Московской биржи.

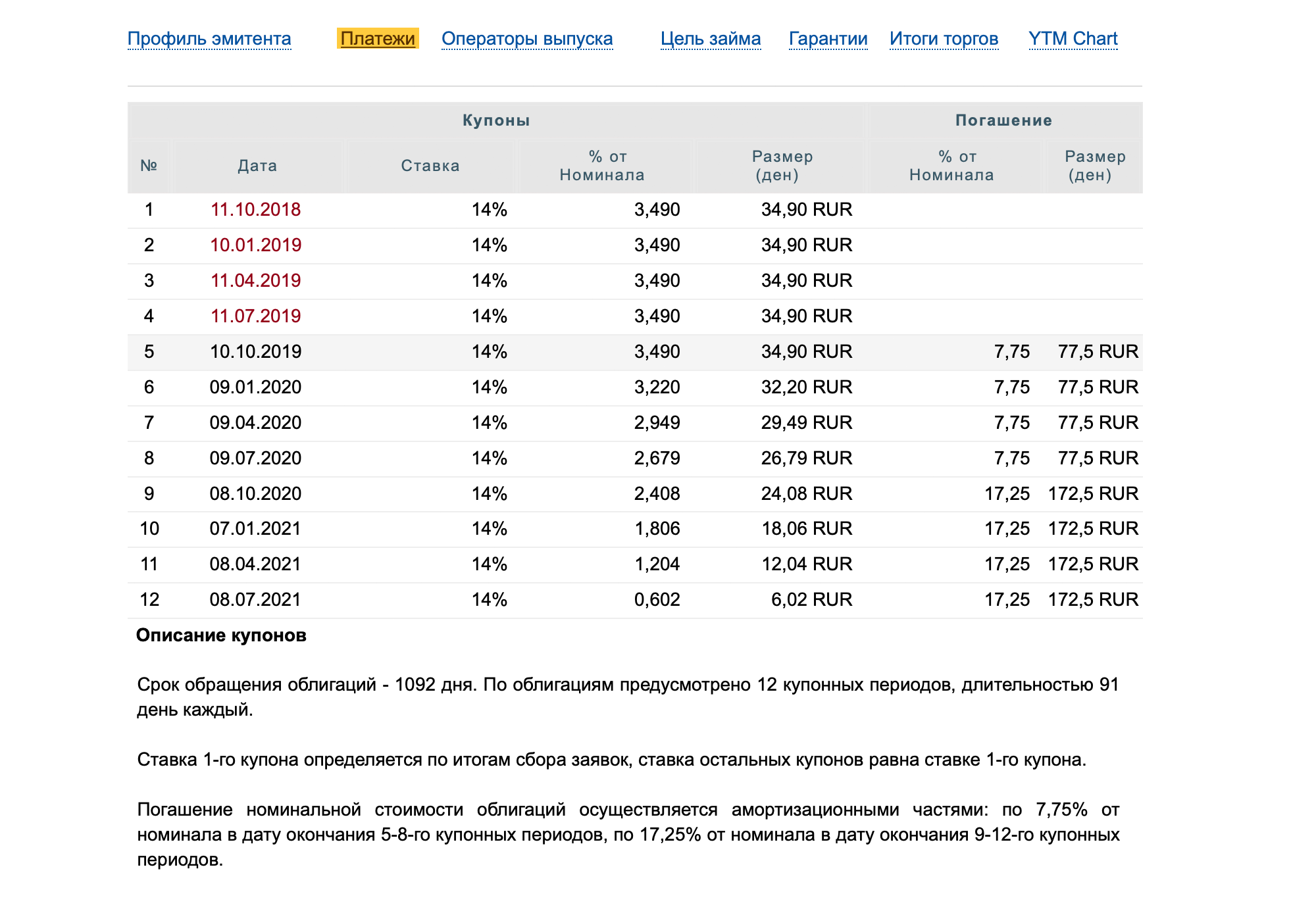

Амортизация — это выплата стоимости облигации равными платежами в течение срока ее обращения.

Обычно номинал облигации возвращается вместе с последним купонным платежом. Но если купить облигацию с амортизацией, то ее номинал будет возвращаться частями.

Плюс — деньги возвращаются быстрее и их можно реинвестировать. Но в этом же и минус: когда номинал облигации уменьшается, уменьшаются и купонные платежи по ней.

Я не люблю облигации с амортизацией, но купила облигации «Легенды» из примера выше, потому что у них высокая доходность и я знаю эту компанию как застройщика. Информацию об амортизации искала по названию компании или коду облигации на сайте bonds.finam.ru.

Какие облигации я выбрала в августе 2018 года

| Компания | Тикер | Доходность | Сколько вложила |

|---|---|---|---|

| Легенда | ЛЕГЕНДА1P1 | 14,75% | 200 500 ₽ |

| Транснефть | ТрнфБО1P10 | 8,26% | 194 000 ₽ |

| ВЭБ | ВЭБПБО1Р10 | 7,88% | 152 400 ₽ |

| Мегафон | Мегафон1P4 | 7,33% | 150 000 ₽ |

Какие облигации я выбрала в августе 2018 года

| Легенда | |

| Тикер | ЛЕГЕНДА1P1 |

| Доходность | 14,75% |

| Сколько вложила | 200 500 ₽ |

| Транснефть | |

| Тикер | ТрнфБО1P10 |

| Доходность | 8,26% |

| Сколько вложила | 194 000 ₽ |

| ВЭБ | |

| Тикер | ВЭБПБО1Р10 |

| Доходность | 7,88% |

| Сколько вложила | 152 400 ₽ |

| Мегафон | |

| Тикер | Мегафон1P4 |

| Доходность | 7,33% |

| Сколько вложила | 150 000 ₽ |

Если выплата купонов и погашение облигаций пойдут по плану, эти бумаги принесут мне 163 тысячи рублей — это грубый расчет, потому что я не учитывала амортизацию «Легенды». Любая компания может обанкротиться, доходность по вложениям на бирже не гарантирована — в этом и заключается риск.

Для распределения рисков я выбрала разные отрасли, а еще примерно на 100 тысяч рублей купила дивидендные акции. Весь купонный доход я реинвестирую — тоже в дивидендные акции. Логика была следующая: если что-то случится с одним из видов облигаций, есть акции. Если акции не выстрелят, останется доход по облигациям.

На август 2019 года по этим облигациям я получила 63 тысячи рублей купонного дохода и реинвестировала их в дивидендные акции.

Что я сделала не так

Оценивала надежность по названию. Есть более значимые финансовые параметры. Выбор по названию субъективен и сужает обзор только до тех компаний, которые вы знаете.

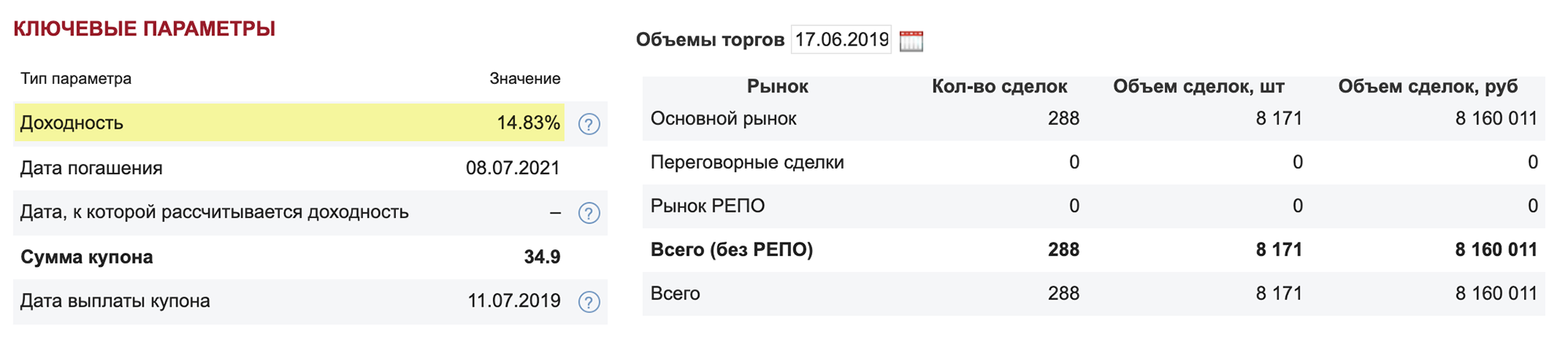

Не сравнивала номинальную и текущую доходность. Текущая доходность может быть выше или ниже номинальной. Дело в том, что, когда облигация продается на вторичном рынке, ее цена может меняться. Но даже если цена облигации выросла, купон, который получит ее владелец, не изменится — его размер останется таким, как заявил эмитент облигации.

Дальше — простая математика. Допустим, компания выпустила облигацию: стоит она 1000 ₽, купон платят два раза в год, по 35 ₽. Номинальная доходность облигации составит 7%:

- 70 ₽ / 1000 ₽ = 7%

Допустим, цена этой облигации на бирже выросла до 1100 ₽. Теперь, чтобы получить те же 70 ₽ за год, нужно потратить уже не 1000 рублей, а 1100. Считаем текущую доходность:

- 70 ₽ / 1100 ₽ = 6,36%

Правило такое: если облигация торгуется дороже номинала, то ее текущая доходность будет ниже номинальной. А если облигация торгуется дешевле номинала, текущая доходность будет выше номинальной.

При выборе облигации лучше ориентироваться на текущую доходность: она отражает ситуацию на рынке.

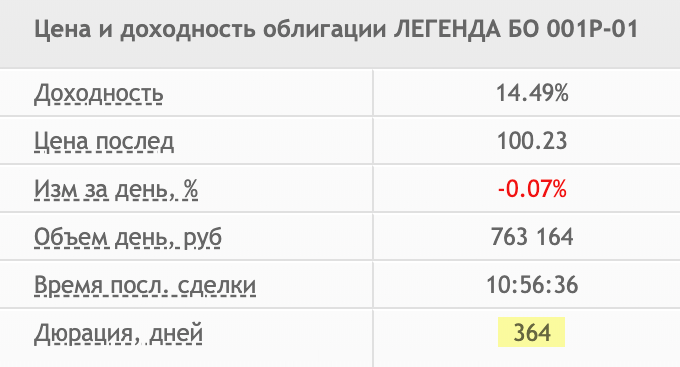

Не учитывала дюрацию. Дюрация измеряет процентный риск тех самых изменений цены облигаций, о которых я писала выше. Чем выше дюрация, тем больше вероятность, что стоимость облигации изменится. Если стоимость облигации упадет, а вам внезапно понадобятся деньги, вы продадите ее дешевле, чем купили, и потеряете часть вложений.

Как я усовершенствовала свой метод

Через полгода я решила усовершенствовать свой метод выбора облигаций, то есть усложнить его.

Я скачала с сайта Московской биржи перечень корпоративных облигаций, не облагаемых НДФЛ. Если у вас загружается пустой файл, поменяйте дату. Возможно, вы выбрали выходной день.

Я добавила столбцы с дополнительными параметрами и сделала свою таблицу. Ее можно скопировать и внести изменения — например удалить все то, что я в течение нескольких дней старательно добавляла. Вот какие параметры я оценивала.

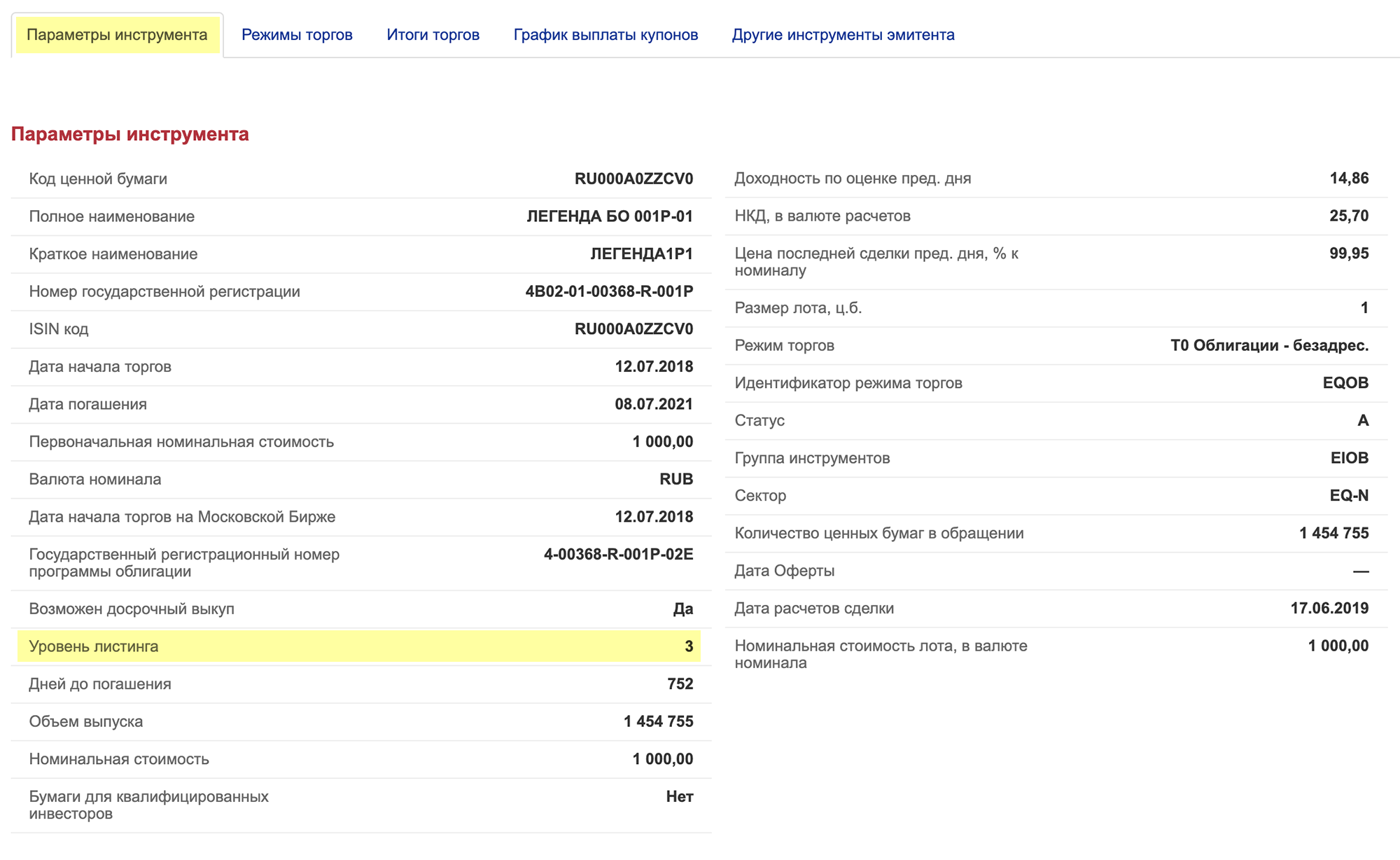

Уровень листинга — хорошо, если первый или второй. На уровень листинга я наткнулась, когда составляла таблицу по дивидендным акциям. Для меня это параметр надежности, потому что первый или второй уровни листинга гарантируют отсутствие убытка и дефолта у предприятия за 3 и 1 год соответственно. Эти компании существуют не меньше года и представляют бухгалтерскую отчетность минимум за тот же период. У облигаций первого уровня есть гарантийное обеспечение всей стоимости выпуска, если она превышает уставный капитал.

К облигациям третьего уровня никакие из вышеперечисленных условий не применяются. Подробную информацию ищите по названию компании на сайте Московской биржи.

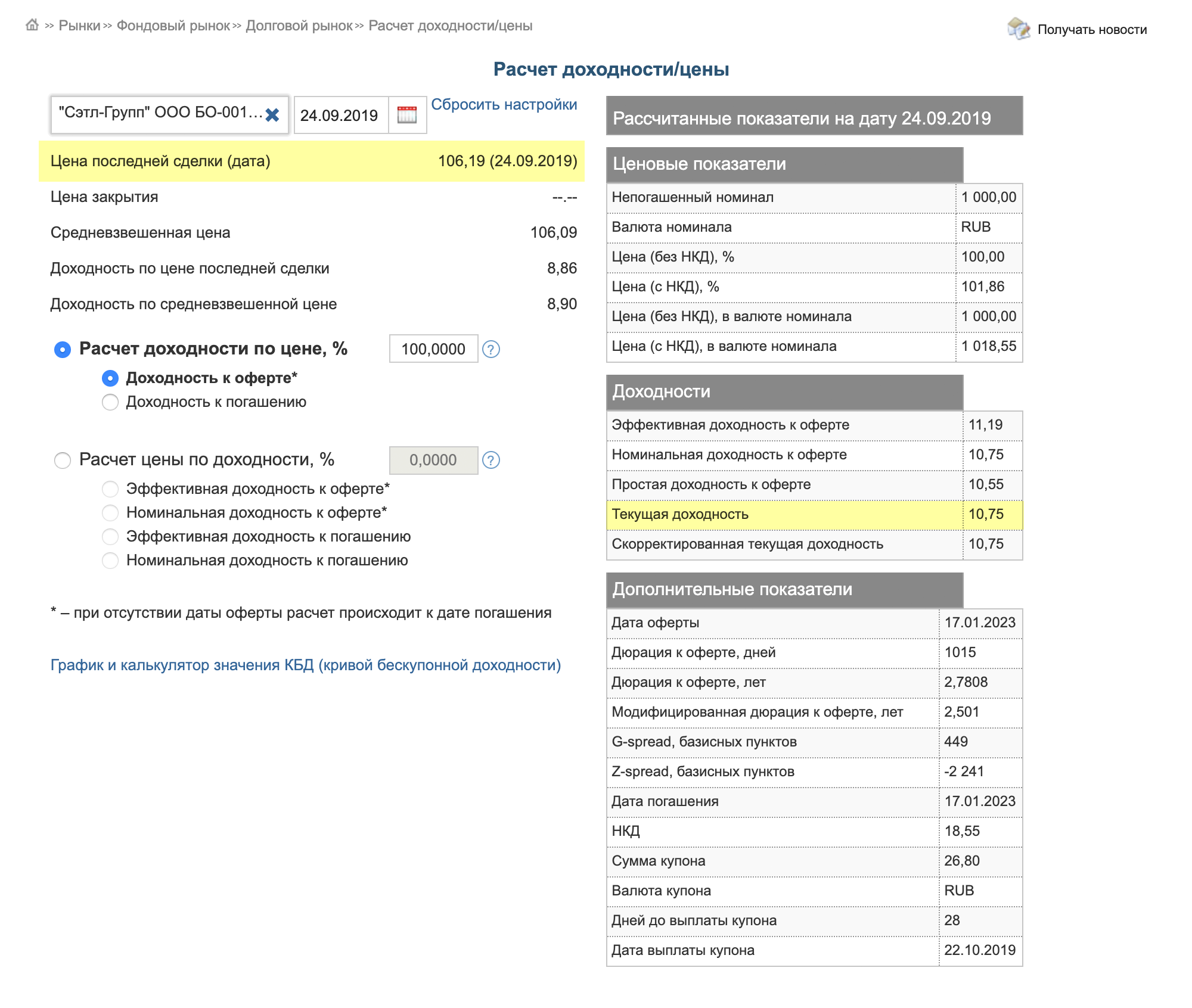

Доходность — хорошо, если выше банковского депозита. Я выбирала доходность выше 8%. Эта информация тоже есть в карточке облигации на сайте Мосбиржи.

В своей таблице я учитывала номинальную доходность, потому что она фиксированная. Текущая доходность ежедневно меняется, для удобства я проверю ее только по облигациям из окончательной выборки.

Дюрация показывает, насколько цена облигации чувствительна к изменению процентных ставок. Она измеряется в годах или днях.

С помощью дюрации можно узнать, на сколько процентов изменится цена облигации, если немного изменится процентная ставка. Например, если дюрация равна 2,5 года и процентная ставка по облигации выросла на 1%, то цена облигации снизится примерно на 2%. Такой расчет «на глазок» работает только для небольших изменений процентной ставки.

Если вкратце и без усложнений: по дюрации сравнивают облигации с одинаковой доходностью. Чем меньше дюрация, тем лучше, потому что ниже риск невозврата денег. Дюрацию я смотрела на «Смарт-лабе».

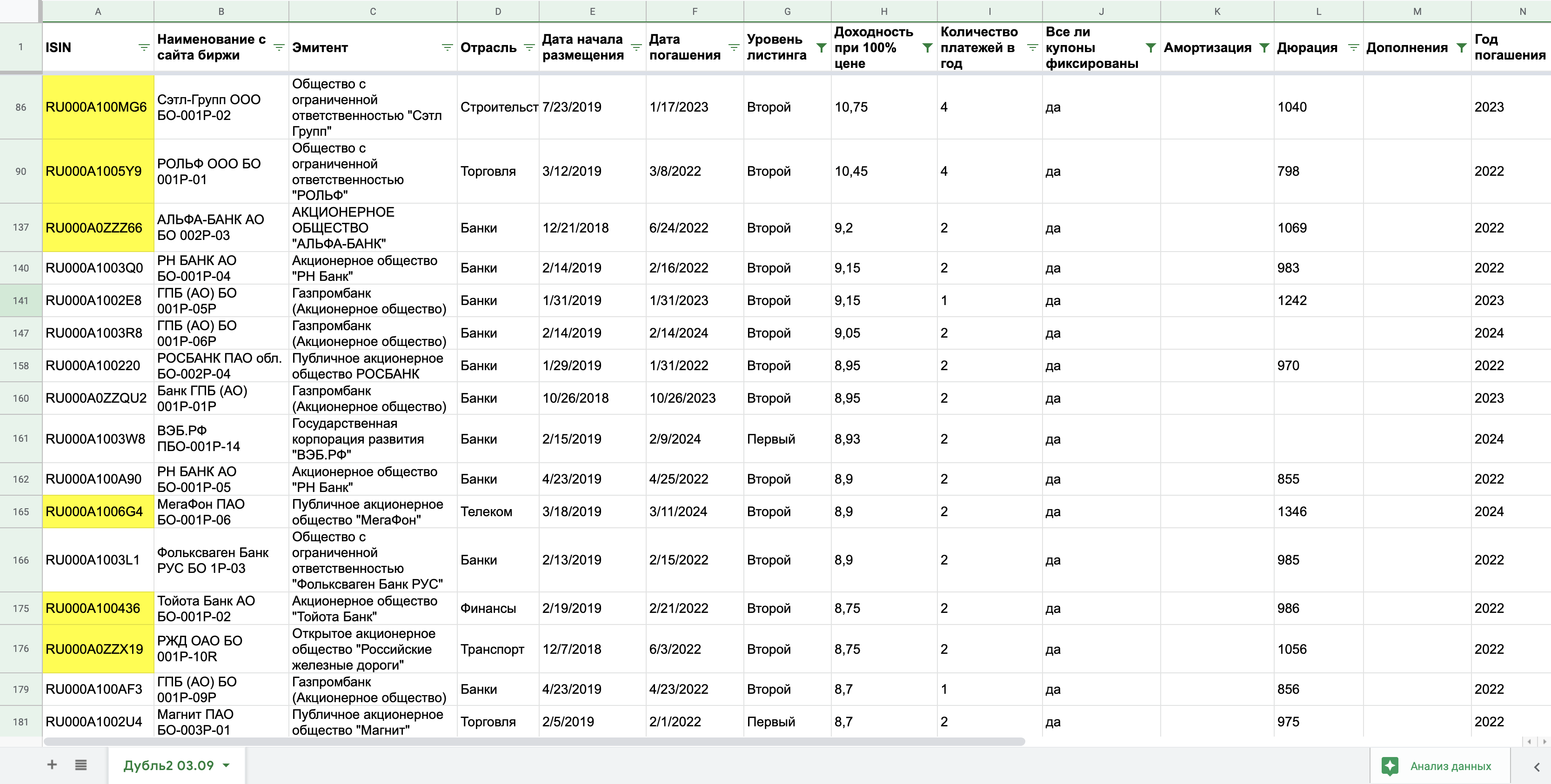

Как я выбирала второй раз

Мы закончили с нудной частью. Теперь предлагаю вспомнить, зачем нужны все эти параметры, и выбрать облигации из таблицы методом исключения. Несколько раз убираю самые неподходящие параметры и сокращаю список.

Исключаю облигации с базовым активом и дорогие облигации — столбец M. Купонный доход по облигациям с базовым активом зависит от будущей цены какого-то третьего актива, например золота, акций, индексов. Если сильно упростить, ситуация такая: если цена на золото вырастет, то вы получите при погашении облигации купонный доход, а если не вырастет — не получите, а только вернете свои деньги. Сейчас я их выбирать не буду, потому что не люблю неизвестность.

Ну а облигации по 50 000 рублей за штуку для меня слишком дорогие. Пометки по поводу базового актива или слишком большой стоимости я вносила в столбец «Дополнения» — исключаю эти бумаги. Осталось 300 облигаций.

Исключаю третий уровень листинга из-за слишком высокого риска — столбец G. Осталось 175 облигаций. Если бы я изначально выбирала таким способом, то облигации «Легенды» не попали бы в мой портфель — такова плата за возможное уменьшение риска.

Исключаю лишние даты погашения — столбец N: для примера выбрала облигации с погашением в 2022—2024 годах. Осталась 61 облигация.

Исключаю не определенные заранее купоны — столбец J. Этот вопрос тоже заслуживает отдельного объяснения: часто по облигациям с длительным сроком обращения компания хочет периодически пересматривать купоны в зависимости от рыночной ситуации — тогда она устанавливает по своим облигациям переменный купон. Известна сумма только первых нескольких купонов, а в дальнейшем она может как увеличиться, так и уменьшиться.

Если бы я выбирала такие облигации, то мне пришлось бы по каждой изучить условия и выяснить, как именно компания имеет право изменить купонный платеж. Не хочу этим заниматься — список сократился до 49 облигаций.

Исключаю доходность менее 8,5% — столбец H. Осталось 29 облигаций.

Исключаю амортизацию — столбец K, потому что не хочу, чтобы купонный доход уменьшался. Окончательный список состоит всего из 24 облигаций.

Теперь отсортирую компании по уменьшению доходности и посмотрю на отрасли, которые остались. Для диверсификации выберу облигации из разных отраслей.

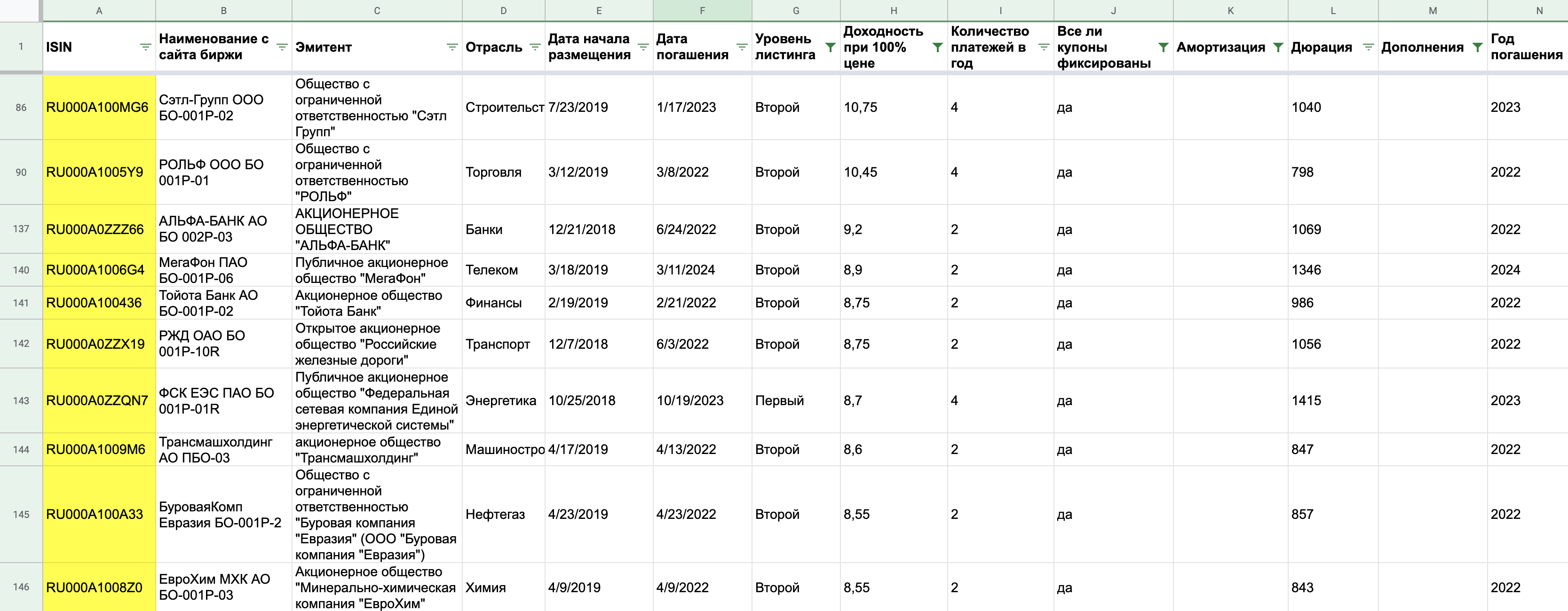

Я выделила желтым цветом по одной облигации с наибольшим купоном из каждой отрасли. Получилось 10 отраслей и, соответственно, 10 облигаций — для моего портфеля это много. Но выборка уменьшится после того, как я проверю текущую доходность, цену и ликвидность.

В предыдущей выборке из 24 облигаций получилось много банков, поэтому я посмотрю дюрацию всех банковских облигаций: вдруг есть варианты с меньшей дюрацией и такой же доходностью.

Большого смысла менять облигации «Альфа-банка» не вижу: дюрация примерно одинаковая, а доходность ниже.

Теперь предварительный отбор закончен — по выделенным облигациям нужно проверить текущую доходность и цену.

Меня устроит, если текущая цена будет ниже номинала на 1—3%, потому что так я заработаю при погашении облигаций. Если цена будет ниже номинала, то текущая доходность автоматически будет чуть выше номинальной. Главное, чтобы не было перекосов больше 10—15% текущей цены и доходности по отношению к номиналу. С причинами резких перекосов придется разбираться.

По поводу ликвидности — если есть нужное мне количество облигаций по устраивающей цене, мне все равно, что в какие-то дни много продаж и покупок, а в какие-то мало. Я консервативный инвестор, предпочитаю надежные компании и стратегию «купил и держи».

Наверное, это странно, но я не хочу рисковать и зарабатывать 25—30% на облигациях, я хочу спокойно спать. Ликвидность, текущую цену и доходность я проверяю на сайте Московской биржи и в торговом терминале Quik. Также можно посмотреть все эти данные в приложении вашего брокера или на «Смарт-лабе».

Если то, что вы видите, вас устраивает, можно покупать облигации, которые попали в ваш окончательный список. Если не устраивает — продолжайте эксперименты со списком. Если вы хотите побольше заработать и риск банкротства не лишит вас аппетита и сна, можно изучить третий уровень листинга.

Запомнить

Если вы не хотите спекулировать облигациями, а хотите держать их до погашения, вас не должны нервировать следующие моменты:

- Изменение ликвидности после того, как вы купили облигации: в некоторые дни они могут торговаться меньшим объемом, в некоторые — большим.

- «Бумажные» убытки, связанные с падением цены облигаций. Уменьшение текущей стоимости облигации не влияет на ее номинальную стоимость. Если вы держите облигации до погашения, то получите обратно 100% стоимости независимо от изменения текущей цены. Если эмитент надежен, не переживайте по поводу «бумажных» убытков.