Что выгоднее: высокие дивиденды или стабильный рост выплат

Сравниваем дивидендные стратегии

Легко сказать «инвестируйте в дивидендные компании», труднее — выбрать, в какие именно.

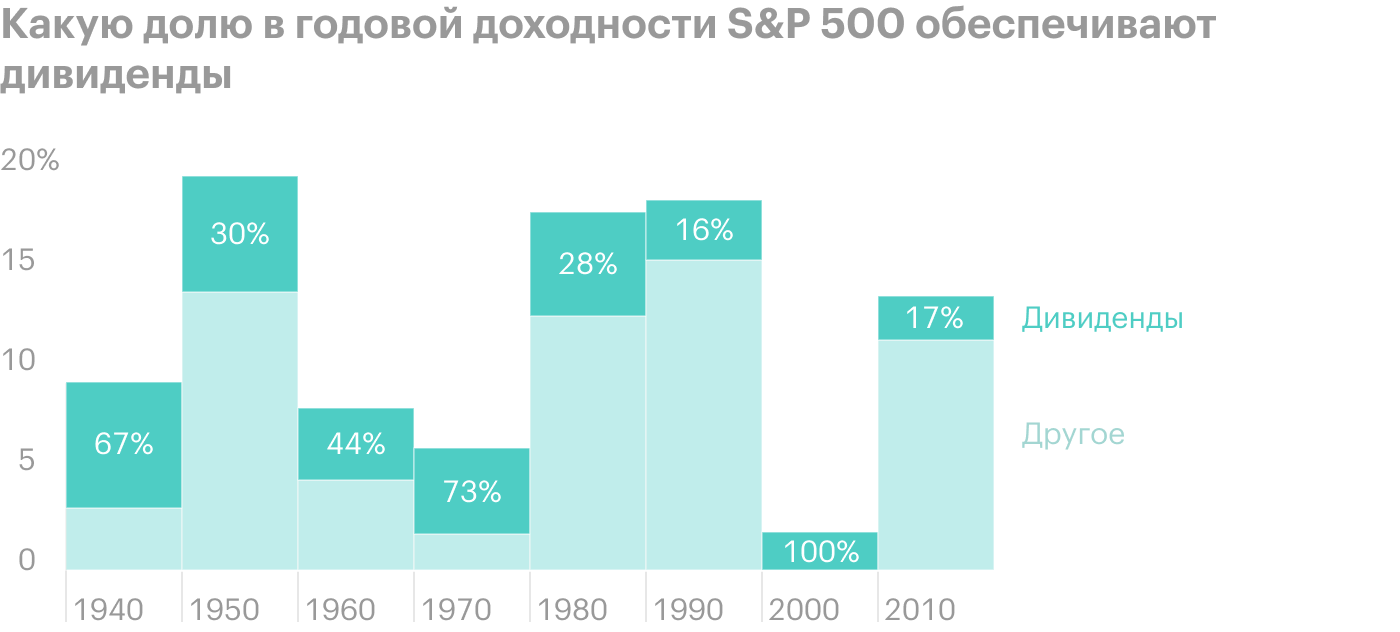

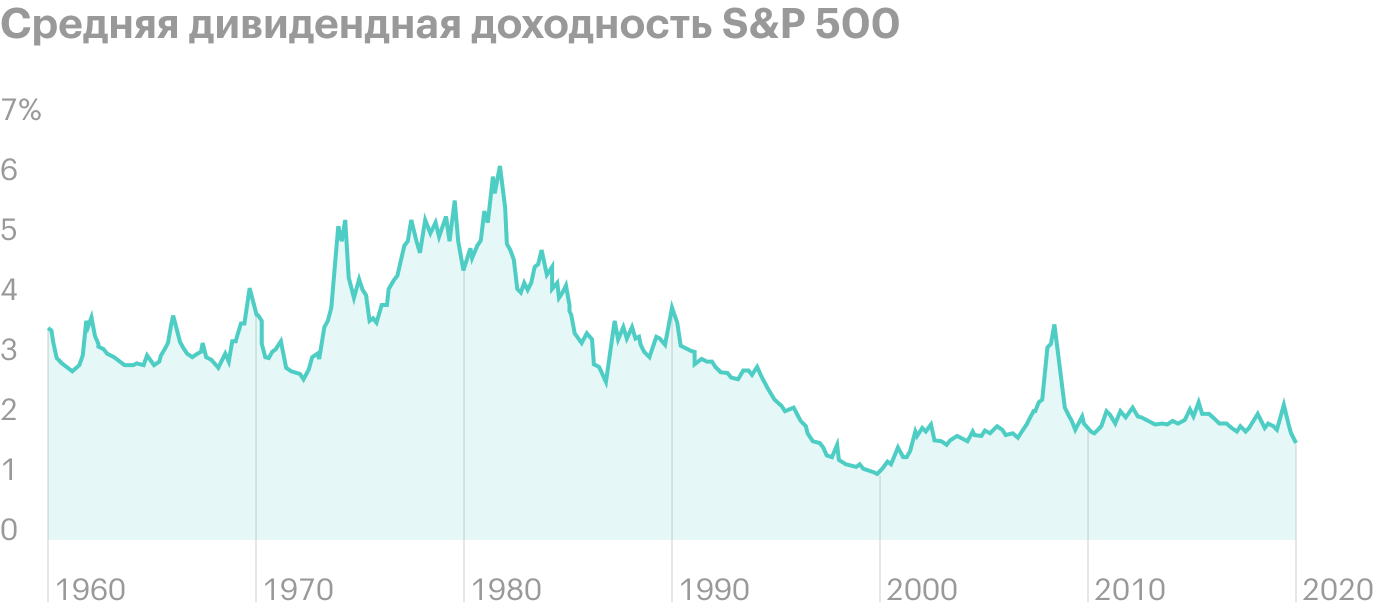

Благодаря дивидендам инвестор получает сразу несколько факторов роста портфеля — за счет роста стоимости актива и от реинвестирования выплат, что в долгосрочной перспективе может составить весомую часть прибыли.

Например, с 1970 по 2020 год 84% от полной доходности индекса S&P 500 пришлось на реинвестирование дивидендов и связанный с этим эффект сложного процента: если представить, что дивидендов не было, индекс потерял бы большую часть стоимости. А в период с 1999 по 2009 год, когда акции США давали убыток, инвестор мог получать 1,8% годовых дивидендами.

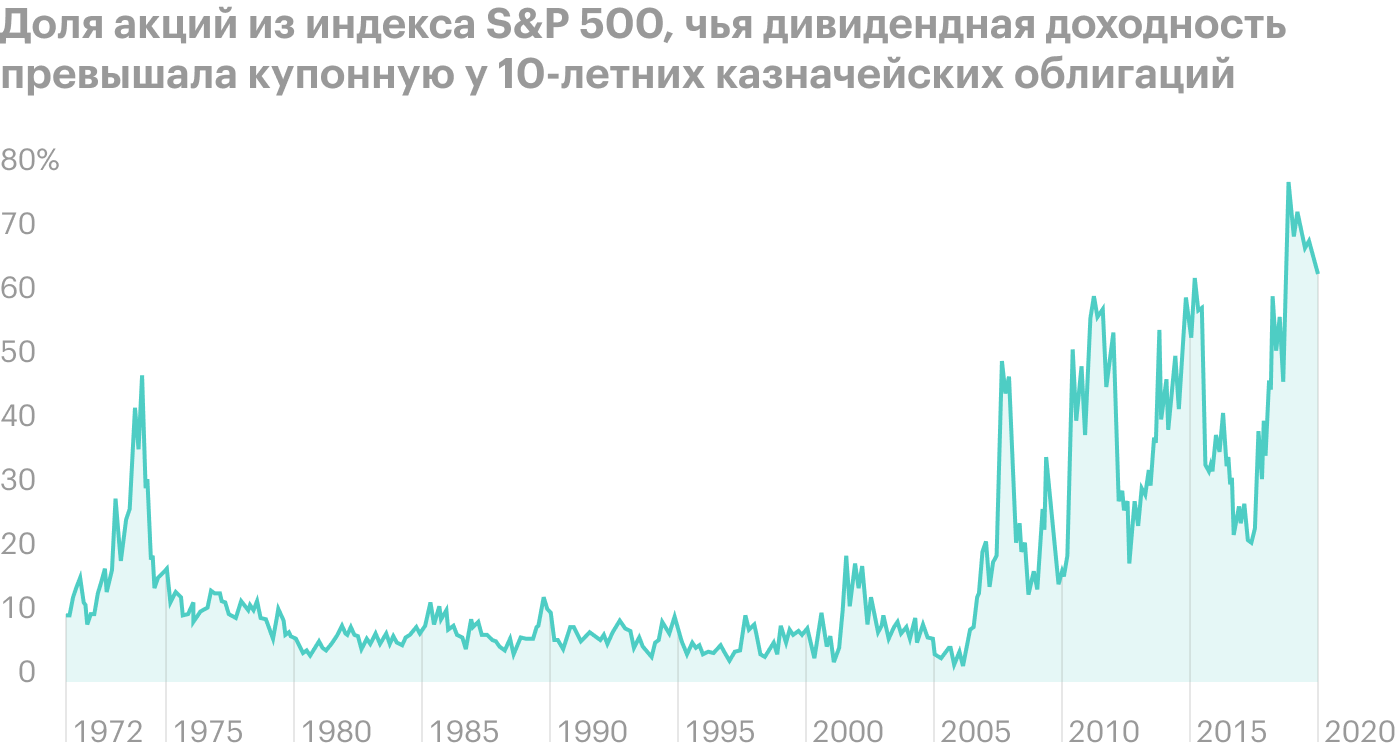

Сейчас, в условиях низких ставок, когда облигации развитых стран предлагают околонулевую и даже отрицательную доходность, качественные дивидендные бумаги становятся удачной альтернативой. Они дают предсказуемый пассивный доход и менее волатильны, чем широкий рынок акций.

А еще по мере восстановления мировой экономики и роста инфляции прибыли компаний будут увеличиваться — размер дивидендов тоже. А вот облигации с фиксированным купоном при повышении ключевой ставки подешевеют. В такой ситуации многие инвесторы обращают внимание на дивидендные истории.

Не все дивиденды одинаково полезны

Многие инвесторы охотятся за акциями, предлагающими высшую дивидендную доходность среди конкурентов. Это не всегда эффективная стратегия, так как высокий процент выплат часто предлагают компании с шаткими фундаментальными показателями.

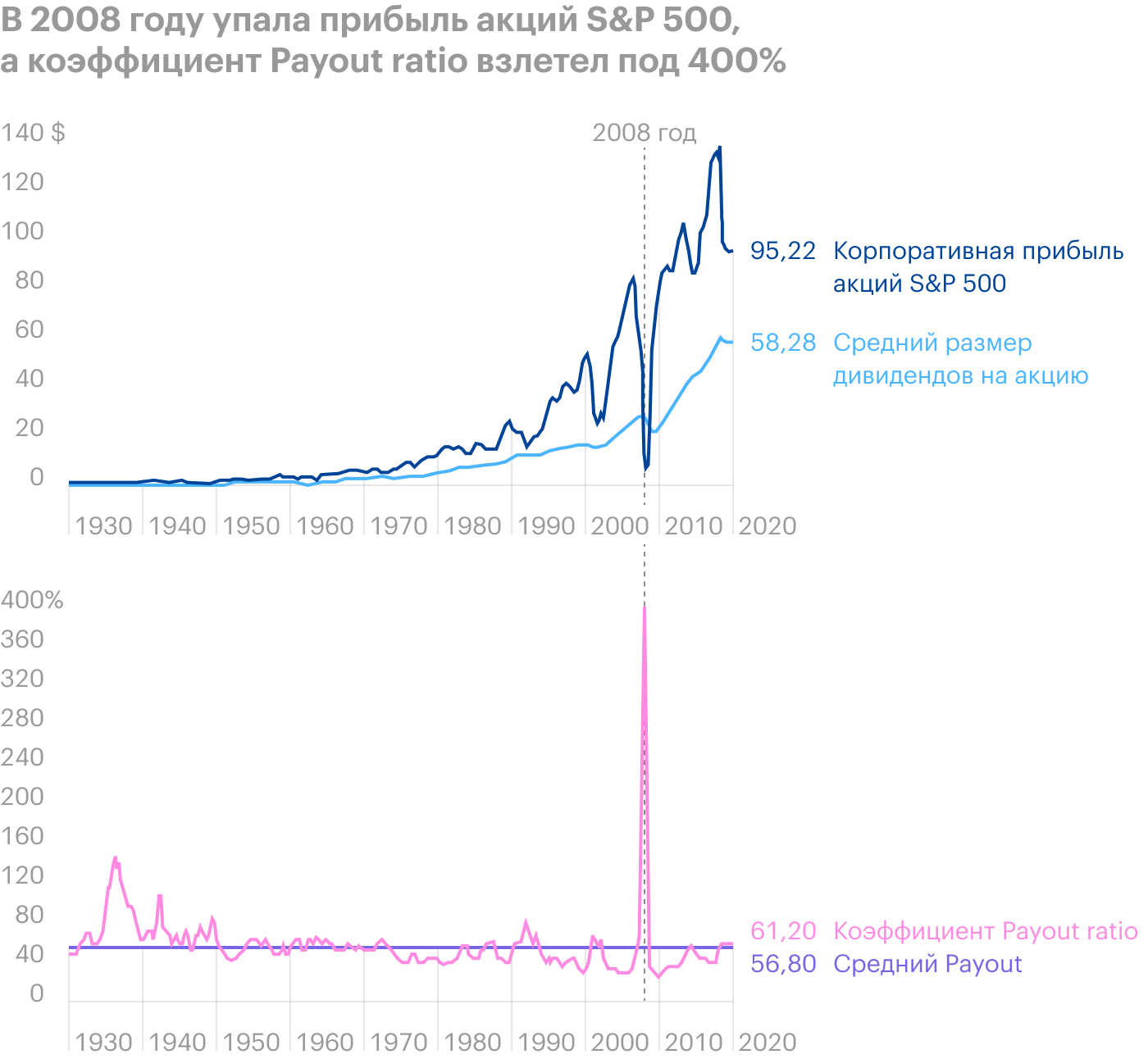

Например, высокий процентный уровень дивидендов может быть вызван падением котировок акций — когда инвесторы видят опасность в бумаге и активно ее распродают. Например, это может происходить, когда коэффициент Payout ratio у эмитента выше 100% — это значит, что компания отдает акционерам больше денег, чем зарабатывает. Нередко картина сопровождается высоким долгом на балансе компании, так как она вынуждена брать в долг.

- Яркий пример — американская телекоммуникационная компания Lumen Technologies (LUMN), ранее известная как CenturyLink. В августе 2021 года ее дивидендная доходность составляет заманчивые 8,49% годовых в долларах.

- Но при этом компания работает в убыток и наращивает долг. В феврале 2019 года компании уже пришлось урезать дивиденды на 54% — это обрушило котировки на 10%. Вероятно, в скором времени компания снова будет вынуждена снизить выплаты.

Мы видим, как излишне щедрая дивидендная политика в совокупности со слабой бизнес-моделью влечет повышенную нагрузку на баланс компании — и она постепенно превращается в «зомби»: все ее свободные средства уходят на обслуживание долга и выплаты акционерам.

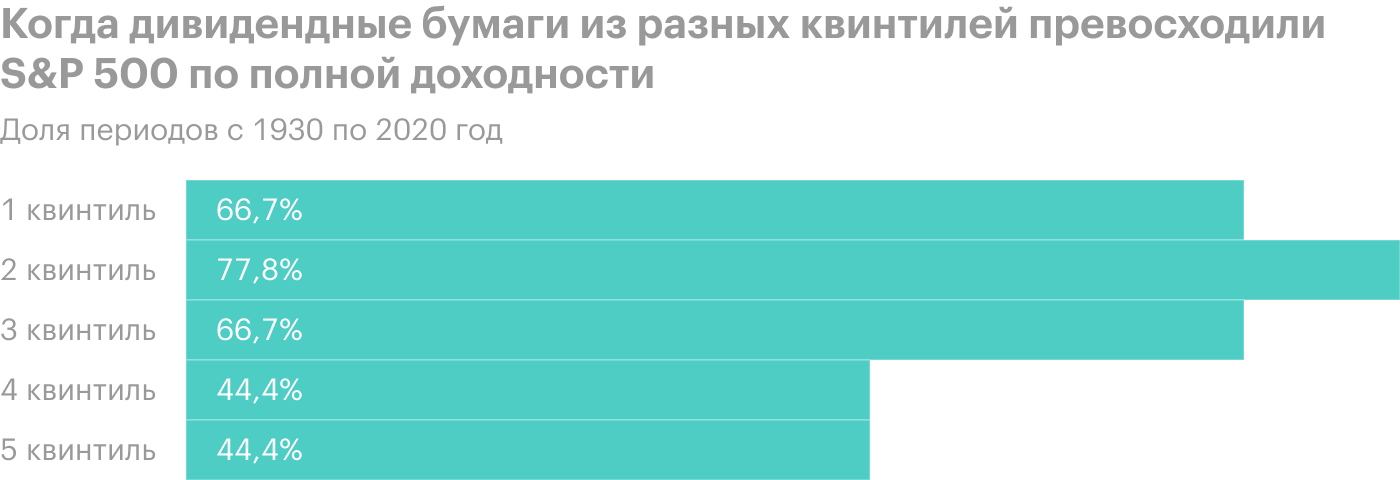

Исследования на эмпирических данных показывают, что компании с самыми щедрыми дивидендами — не лучший выбор.

Чтобы убедиться в этом, разделим все дивидендные акции США на квинтили — пять групп в зависимости от уровня выплат. В первый квинтиль войдут 20% бумаг с самыми высокими дивидендами. Во второй — 20% бумаг с дивидендами чуть ниже и так далее. Соответственно, в пятый квинтиль попали эмитенты с самыми скудными выплатами.

Результаты на историческом отрезке с 1930 по 2020 год — а это восемь полноценных десятилетий — показали вот что:

- Акции второго квинтиля превзошли индекс S&P 500 по полной доходности в семи из десяти временных промежутков — в 77,8% случаев.

- Бумаги первого и третьего квинтилей оказались на втором месте, обгоняя бенчмарк в 66,7% случаев.

- Акции четвертого и пятого квинтилей значительно отставали от первых трех.

Критическим показателем, объясняющим преимущество второго квинтиля перед первым, стал вышеупомянутый коэффициент Payout ratio. Если смотреть с 1979 года, то у самых щедрых компаний он составил в среднем 74% — против 41% во втором квинтиле.

Другими словами, чрезмерные дивиденды приводили к тому, что выплаты не всегда были стабильными. Если у компании случалось резкое падение прибыли, какое испытал бизнес во время карантинных ограничений в 2020 году, у эмитентов с высоким уровнем дивидендов попросту не оставалось свободных денег — их Payout ratio легко уходил за 100%, что могло приводить к заморозке или сокращению дивидендов. В то же время у компаний с низким коэффициентом выплат был запас прочности — они продолжали выплаты.

Подведем подытог: при выборе дивидендных плательщиков на первый план выходит качество эмитента и стабильность выплат, а не текущий уровень дивидендов.

Как росли дивидендные акции по квинтилям с 1929 по 2020 год

| Период | S&P 500 | Квинтиль 1 | Квинтиль 2 | Квинтиль 3 | Квинтиль 4 | Квинтиль 5 |

|---|---|---|---|---|---|---|

| 1930-е | −0,20% | −2,36% | 0,61% | −2,34% | −0,38% | 2,07% |

| 1940-е | 9,51% | 13,92% | 13,06% | 10,26% | 8,63% | 6,83% |

| 1950-е | 18,33% | 18,52% | 20,31% | 18,47% | 16,57% | 19,81% |

| 1960-е | 8,26% | 8,82% | 8,90% | 6,46% | 7,97% | 9,30% |

| 1970-е | 6,05% | 9,67% | 10,22% | 7,00% | 7,57% | 3,94% |

| 1980-е | 16,80% | 20,23% | 19,62% | 17,20% | 16,19% | 14,65% |

| 1990-е | 17,96 | 12,37% | 15,54% | 15,06% | 18,10% | 18,93% |

| 2000-е | −0,44 | 5,57% | 4,15% | 4,21% | 1,99% | −1,75% |

| 2010-е | 13,65 | 12,98% | 13,25% | 14,15% | 13,68% | 10,85% |

| 2020 год | 18,40 | −4,90% | 4,70% | 5,28% | 32,50% | 24,87% |

Как росли дивидендные акции по квинтилям с 1929 по 2020 год

| S&P 500 | |

| 1930-е | −0,20% |

| 1940-е | 9,51% |

| 1950-е | 18,33% |

| 1960-е | 8,26% |

| 1970-е | 6,05% |

| 1980-е | 16,80% |

| 1990-е | 17,96 |

| 2000-е | −0,44 |

| 2010-е | 13,65 |

| 2020 год | 18,40 |

| Квинтиль 1 | |

| 1930-е | −2,36% |

| 1940-е | 13,92% |

| 1950-е | 18,52% |

| 1960-е | 8,82% |

| 1970-е | 9,67% |

| 1980-е | 20,23% |

| 1990-е | 12,37% |

| 2000-е | 5,57% |

| 2010-е | 12,98% |

| 2020 год | −4,90% |

| Квинтиль 2 | |

| 1930-е | 0,61% |

| 1940-е | 13,06% |

| 1950-е | 20,31% |

| 1960-е | 8,90% |

| 1970-е | 10,22% |

| 1980-е | 19,62% |

| 1990-е | 15,54% |

| 2000-е | 4,15% |

| 2010-е | 13,25% |

| 2020 год | 4,70% |

| Квинтиль 3 | |

| 1930-е | −2,34% |

| 1940-е | 10,26% |

| 1950-е | 18,47% |

| 1960-е | 6,46% |

| 1970-е | 7,00% |

| 1980-е | 17,20% |

| 1990-е | 15,06% |

| 2000-е | 4,21% |

| 2010-е | 14,15% |

| 2020 год | 5,28% |

| Квинтиль 4 | |

| 1930-е | −0,38% |

| 1940-е | 8,63% |

| 1950-е | 16,57% |

| 1960-е | 7,97% |

| 1970-е | 7,57% |

| 1980-е | 16,19% |

| 1990-е | 18,10% |

| 2000-е | 1,99% |

| 2010-е | 13,68% |

| 2020 год | 32,50% |

| Квинтиль 5 | |

| 1930-е | 2,07% |

| 1940-е | 6,83% |

| 1950-е | 19,81% |

| 1960-е | 9,30% |

| 1970-е | 3,94% |

| 1980-е | 14,65% |

| 1990-е | 18,93% |

| 2000-е | −1,75% |

| 2010-е | 10,85% |

| 2020 год | 24,87% |

Как дивидендная политика влияет на доходность акций

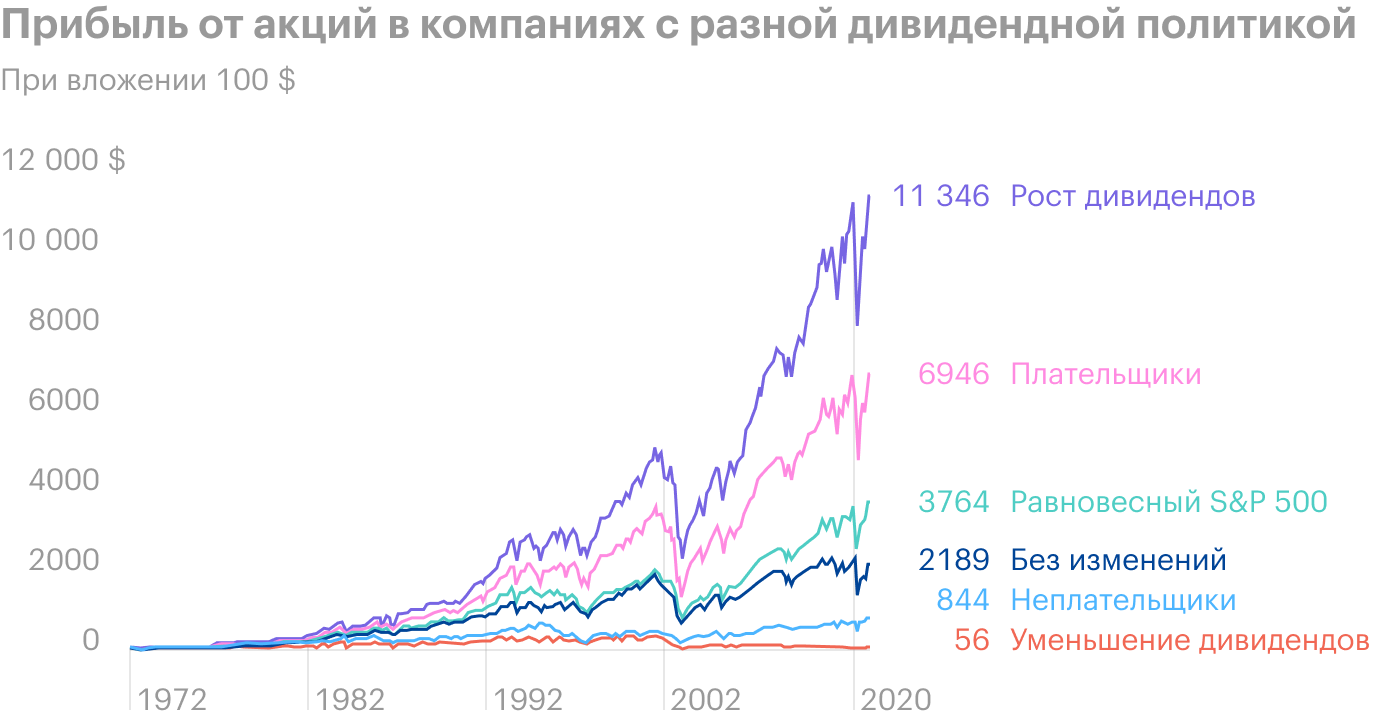

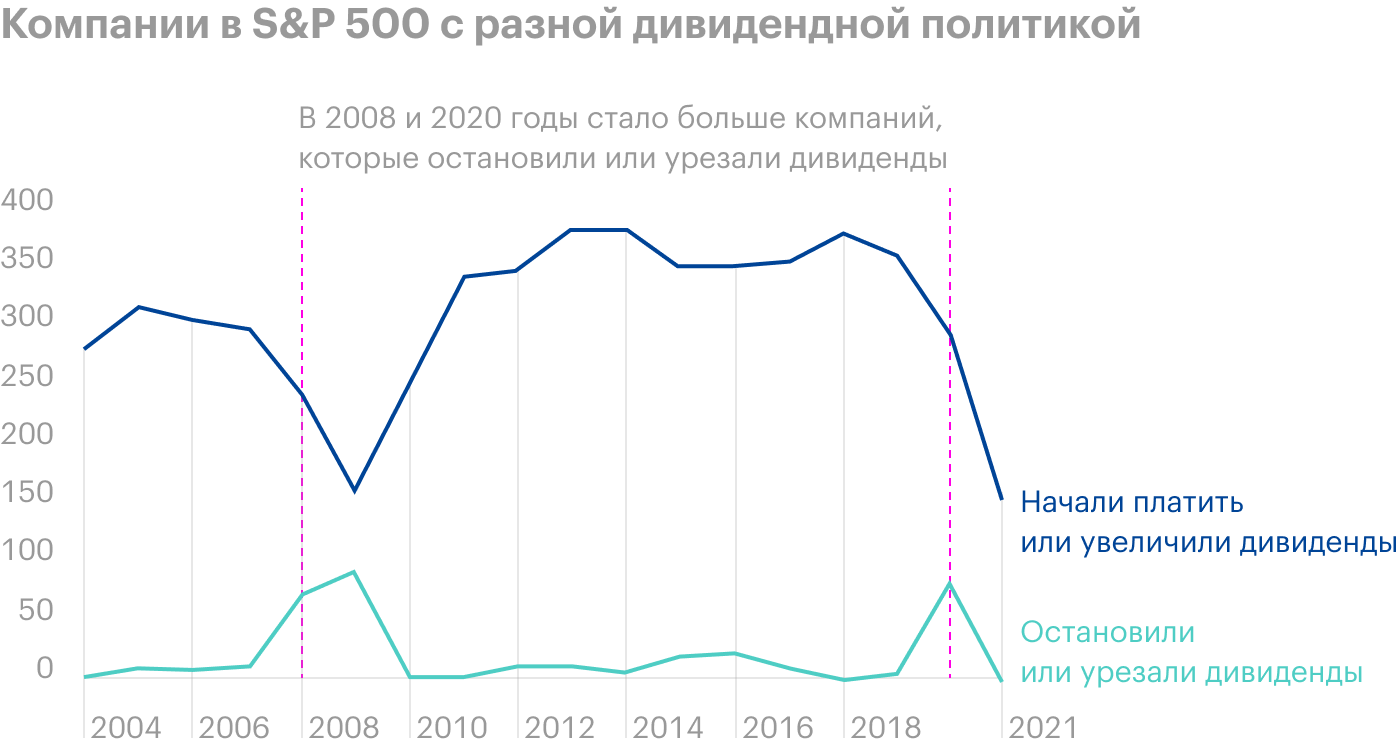

В той же работе Hartford Funds исследователи сравнили эффективность компаний с их дивидендной политикой.

Все компании США разделили на «плательщиков» и «неплательщиков»: в первую группу попали те, кто платил дивиденды в течение предыдущих 12 месяцев.

Затем «плательщиков» распределили еще по трем группам в зависимости от их поведения в предыдущие 12 месяцев:

- Компании, которые сохранили размер дивидендов на том же уровне, — назовем их «без изменений».

- Компании, увеличившие выплаты, — «рост дивидендов».

- Компании, которые снизили или отменили дивиденды, — «уменьшение дивидендов».

Классифицируемые таким образом компании оставались в своей категории в течение следующих 12 месяцев или до тех пор, пока не произошло какое-то изменение в их выплатах.

Итого мы получили пять групп компаний в зависимости от их дивидендной политики: две категории — плательщики и неплательщики плюс три подкатегории плательщиков. Сравним их показатели на исторических данных.

Результаты на историческом отрезке с 1973 по 2020 год показали, что компании, сокращавшие свои дивиденды, пострадали от негативных последствий. Их доходность самая маленькая — 10,2% годовых, а волатильность наибольшая среди всех категорий дивидендных акций — 24,47% при значении бета 1,18. Последнее означает, что акции более чувствительны, чем бенчмарк: при движении S&P 500 на 10% их котировки прыгали на 11,8%.

В то же время компании, увеличивающие выплаты, показали лучшие результаты по всем трем параметрам: среднегодовая доходность — 13,2%, волатильность — 16,08%, бета — 0,88.

Из этого можно сделать вывод, что ядром дивидендного инвестиционного портфеля должны быть качественные акции, чья политика направлена на планомерное увеличение дивидендов.

Такими бумагами, например, являются дивидендные аристократы — компании из индекса S&P 500, которые увеличивают выплаты год от года на протяжении минимум 25 лет. Подробнее об этом дальше.

Показатели пяти категорий компаний в зависимости от их дивидендной политики в период с 1973 по 2020 год

| Категория | Среднегодовых | Бета | Волатильность |

|---|---|---|---|

| Рост дивидендов | 13,20% | 0,88 | 16,08% |

| Плательщики | 12,83% | 0,94 | 16,81% |

| Без изменений | 10,97% | 1,00 | 18,58% |

| Неплательщики | 12,18% | 1,18 | 22,12% |

| Уменьшение дивидендов | 10,20% | 1,18 | 24,47% |

| Равновесный S&P 500 | 12,57% | 1,00 | 17,41% |

Показатели пяти категорий компаний в зависимости от их дивидендной политики в период с 1973 по 2020 год

| Рост дивидендов | |

| Среднегодовых | 13,20% |

| Бета | 0,88 |

| Волатильность | 16,08% |

| Плательщики | |

| Среднегодовых | 12,83% |

| Бета | 0,94 |

| Волатильность | 16,81% |

| Без изменений | |

| Среднегодовых | 10,97% |

| Бета | 1,00 |

| Волатильность | 18,58% |

| Неплательщики | |

| Среднегодовых | 12,18% |

| Бета | 1,18 |

| Волатильность | 22,12% |

| Уменьшение дивидендов | |

| Среднегодовых | 10,20% |

| Бета | 1,18 |

| Волатильность | 24,47% |

| Равновесный S&P 500 | |

| Среднегодовых | 12,57% |

| Бета | 1,00 |

| Волатильность | 17,41% |

В своем обзоре дивидендных стратегий O’Shares приводит следующие данные. Если все дивидендные компании из S&P 500 разбить на четыре группы — квартили — по пятилетним темпам прироста дивидендов, то 25% компаний из верхнего квартиля, то есть тех, что активно повышают дивиденды, показали доходность 20,3% среднегодовых в течение следующих пяти лет. Компании из последнего квартиля, которые сокращали дивиденды, дали лишь 7,7% годовых. Вот полная выкладка.

Дивидендные плательщики с растущими выплатами превосходят S&P 500 и другие группы плательщиков

| Квартили (25% выборки) | Рост выплат за 5 лет | Доходность в последние 5 лет |

|---|---|---|

| Первый | 23,2% | 20,3% |

| Второй | 9% | 16,1% |

| Третий | 4,3% | 10,1% |

| Четвертый | −5,6% | 7,7% |

Дивидендные плательщики с растущими выплатами превосходят S&P 500 и другие группы плательщиков

| Квартили (25% выборки) | Рост выплат за 5 лет |

| Первый | 23,2% |

| Второй | 9% |

| Третий | 4,3% |

| Четвертый | −5,6% |

| Квартили (25% выборки) | Доходность в последние 5 лет |

| Первый | 20,3% |

| Второй | 16,1% |

| Третий | 10,1% |

| Четвертый | 7,7% |

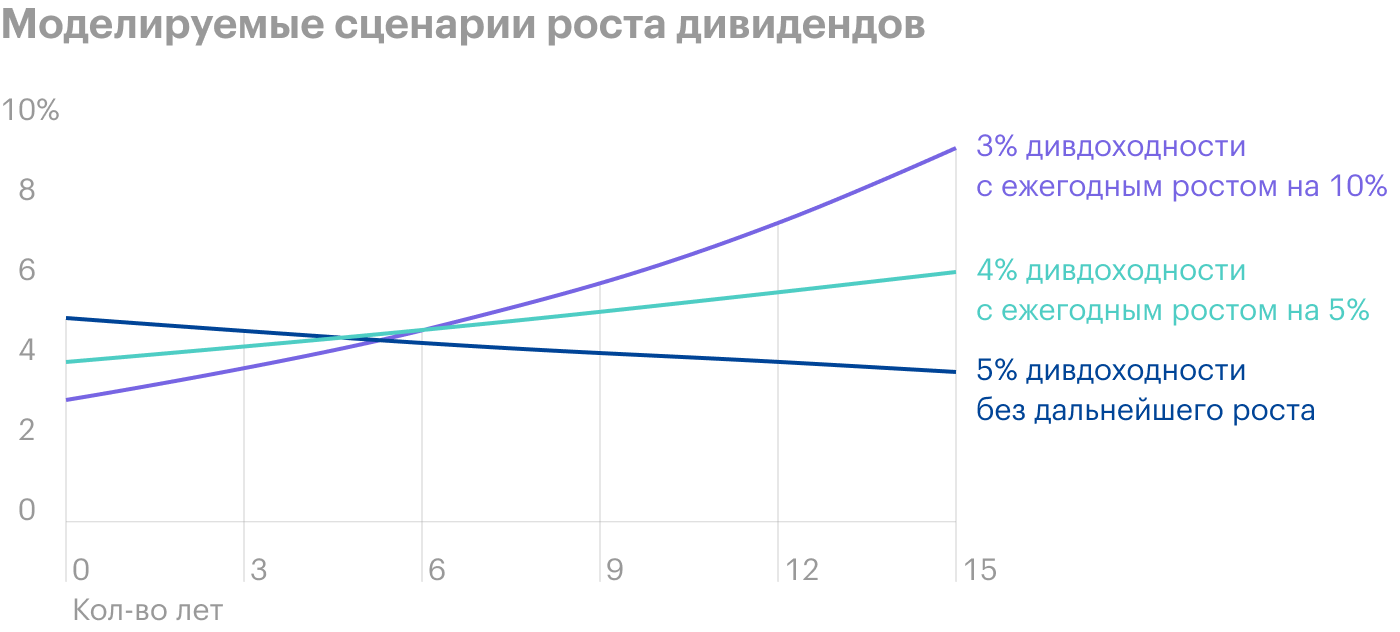

Преимущества стратегии роста дивидендов

Мы выяснили, что ставка на качество, а именно акции с историей роста дивидендов — привлекательная инвестиционная стратегия.

Как будет показано ниже, это касается не только эмитентов с большой капитализацией — это справедливо для малых и средних компаний, а также применимо к международным акциям.

Рассмотрим главные преимущества стратегии роста дивидендов.

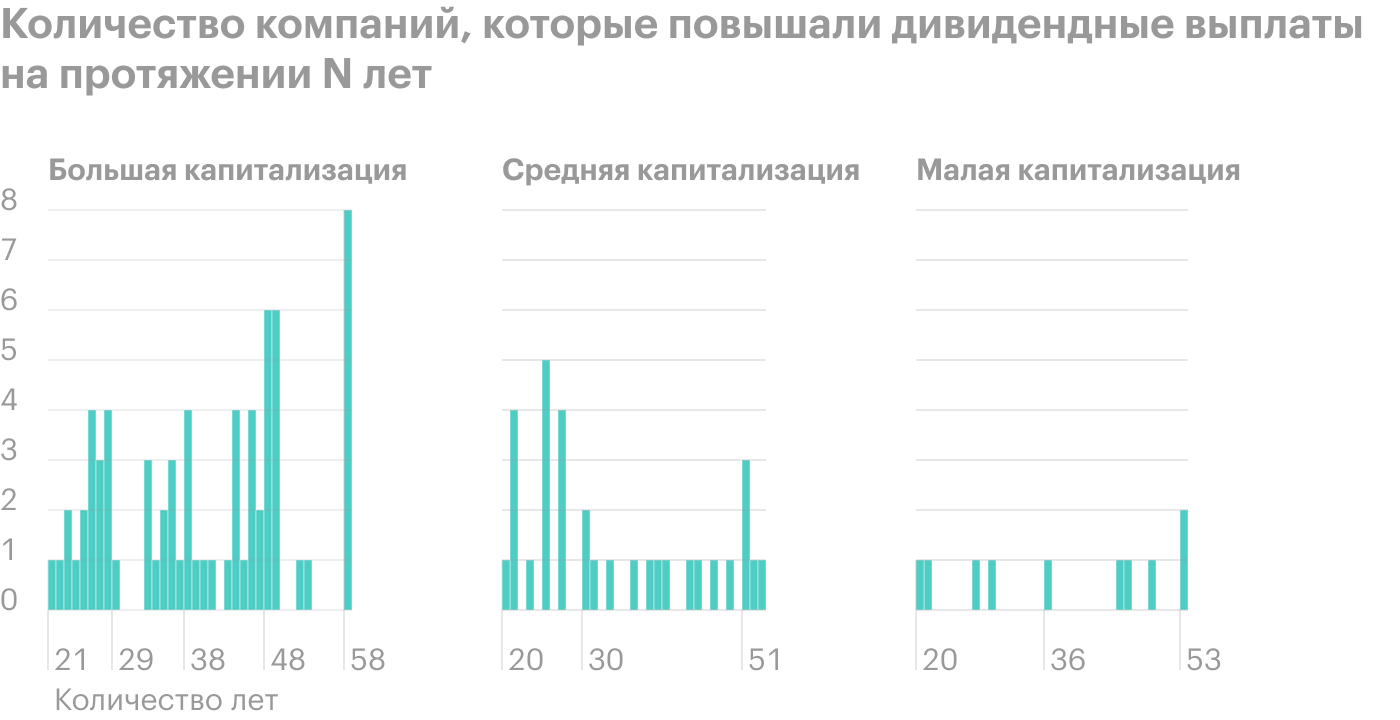

Для этого возьмем индекс S&P High Yield Dividend Aristocrats, отслеживающий дивидендных плательщиков, которые непрерывно выплачивали и повышали дивиденды в течение минимум 20 лет. При этом выборка компаний осуществляется из индекса S&P Composite 1500, объединяющего 500 компаний крупной капитализации, 400 — средней и 600 — малой, тем самым охватывая 90% американского рынка акций.

Фактически это расширенный набор аристократов в сравнении с классическим S&P 500 Dividend Aristocrats — там порогом входа служит 25-летняя история повышения дивидендов и дополнительные требования по капитализации, ликвидности и обязательному нахождению в S&P 500.

Противопоставлять расширенному списку аристократов мы будем индекс S&P High Dividend — равновесный индекс из 80 представителей S&P 500 с самыми щедрыми дивидендами. Это те эмитенты, которые подкупают инвесторов высокими выплатами.

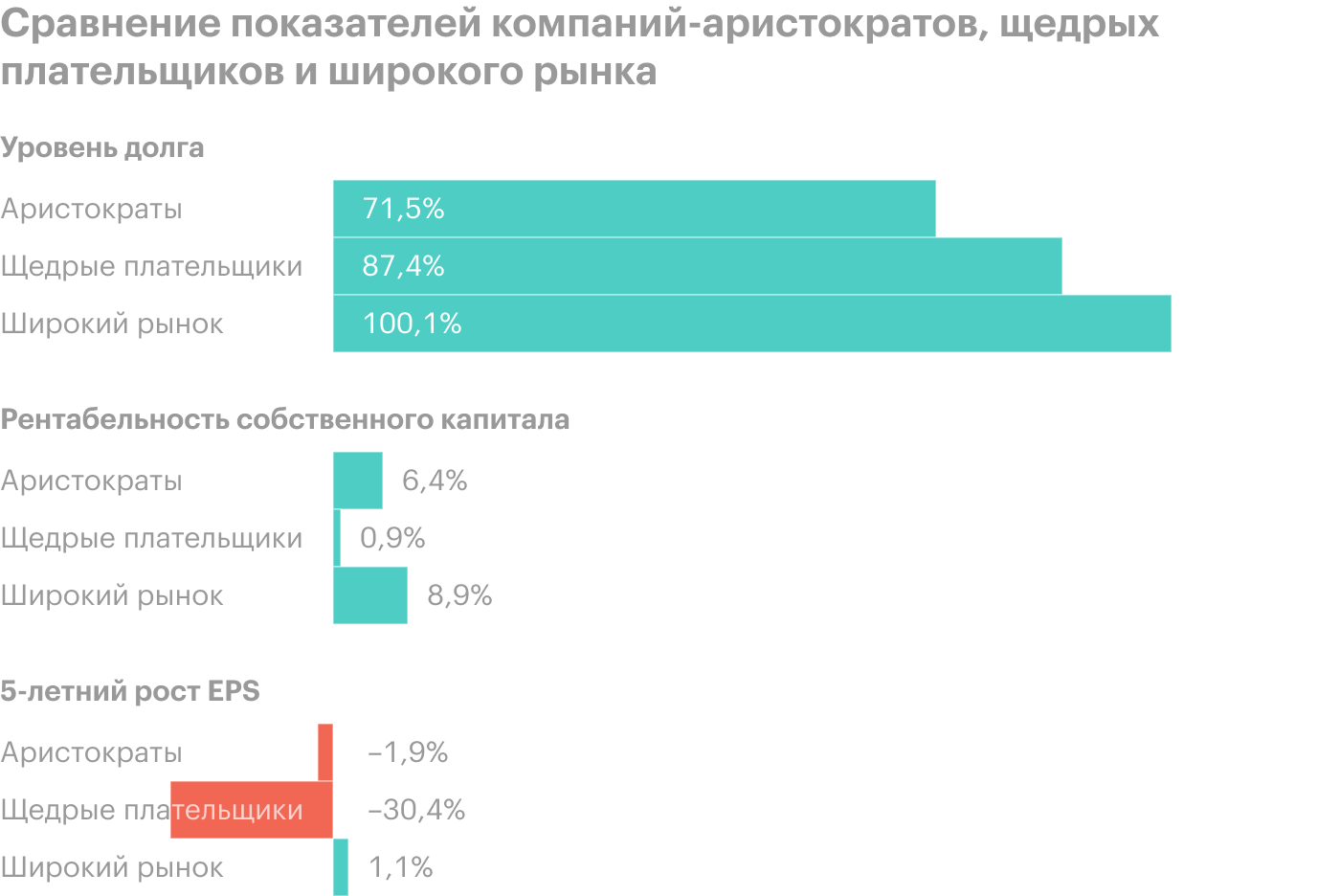

Качество. Бумаги с растущими дивидендами, как правило, более качественные с точки зрения финансовых показателей и долговой нагрузки. Об этом говорит более низкий показатель Payout ratio, а также то, что среди аристократов преобладают компании с кредитным рейтингом не ниже А−.

Это логично: если компания способна десятилетиями увеличивать свои дивиденды, значит, у нее грамотный менеджмент, устойчивая бизнес-модель и запас прочности. На своем веку она пережила уже не одну рецессию и даже в тяжелые времена не снижала дивиденды.

В расширенном списке аристократов средняя продолжительность непрерывного роста дивидендов составляет 37 лет. При этом есть восемь долгожителей, которые увеличивают дивиденды 58 лет подряд.

С другой стороны, компании с высоким уровнем дивидендов не всегда качественные. Ведь нередко проблемные компании привлекают акционеров сочными выплатами и для этого залезают в долги.

По состоянию на начало 2021 года у «аристократов» коэффициент Debt / Equity — соотношение долга к собственному капиталу — равен 71,5%, в то время как у щедрых плательщиков — 87,4%, а у широкого рынка — 100,1%.

Таким образом, компании с высокими дивидендами используют больший финансовый рычаг, они менее прибыльные. Все это чревато проблемами в случае кризиса, когда продажи падают, а рентабельность бизнеса недостаточна, — компания легко становится убыточной.

В экономически трудные времена вроде рецессии 2008 и 2020 годов многие компании с высокими дивидендами были вынуждены сократить их.

Например, 29 участников индекса высоких дивидендов, то есть примерно 36,1% индекса, в 2020 году сократили дивиденды относительно 2019 года. В то же время у расширенного списка аристократов этот показатель лишь 7,2%. Таким образом, аристократы надежнее в кризис.

Защитная функция. Акции с дивидендным ростом также зарекомендовали себя как стабилизаторы портфеля в условиях рыночной турбулентности.

Во-первых, аристократы показывают меньшую просадку во время медвежьих рынков. Это вполне естественно: во время затяжного кризиса, когда активы ушли в красную зону и капитал «заморожен», инвестор может по-прежнему получать пассивный доход в виде дивидендов.

Поэтому такие бумаги меньше участвуют в распродаже, а при сильном падении цены дивидендная доходность становится только выше. Это побуждает инвесторов выкупать акцию — спрос на нее растет, цена тоже.

Статистика подтверждает это: с 1999 по 2021 год, в моменты худших просадок рынка, аристократы чувствовали себя лучше, чем бенчмарк и щедрые плательщики. Это показано на графике ниже.

Во-вторых, стабильные плательщики дают некоторую защиту при повышении волатильности рынка. Когда индекс волатильности CBOE (VIX) за месяц взлетал более чем на 40%, аристократы превосходили своих щедрых визави в среднем на 0,45%, а широкий рынок — на 1,49%. Правда, когда VIX снижался или увеличивался менее чем на 10%, аристократы проигрывали конкурентам.

Среднее месячное опережение или отставание аристократов на волатильном рынке

| Месячный рост CBOE | Против бенчмарка S&P COMPOSITE 1500 | Против щедрых плательщиков S&P 500 HIGH DIVIDEND INDEX |

|---|---|---|

| >40% | 1,49% | 0,45% |

| 20—40% | 1,29% | 1,04% |

| 10—20% | 0,92% | 0,21% |

| 0—10% | 0,38% | −0,26% |

| <0 | −0,30% | −0,17% |

Среднее месячное опережение или отставание аристократов на волатильном рынке

| Против бенчмарка S&P COMPOSITE 1500 | |

| >40% | 1,49% |

| 20—40% | 1,29% |

| 10—20% | 0,92% |

| 0—10% | 0,38% |

| <0 | −0,30% |

| Против щедрых плательщиков S&P 500 HIGH DIVIDEND INDEX | |

| >40% | 0,45% |

| 20—40% | 1,04% |

| 10—20% | 0,21% |

| 0—10% | −0,26% |

| <0 | −0,17% |

Среднемесячная доходность аристократов, щедрых плательщиков и бенчмарка с 1999 по 2021 годы

| В месяцы просадок | В 15 худших медвежьих рынков | |

|---|---|---|

| Аристократы | –2,47% | –7,29% |

| Щедрые плательщики | –3,90% | –9,58% |

| Бенчмарк | –3,07% | –10,87% |

Среднемесячная доходность аристократов, щедрых плательщиков и бенчмарка с 1999 по 2021 годы

| В месяцы просадок | |

| Аристократы | –2,47% |

| Щедрые плательщики | –3,90 |

| Бенчмарк | –3,07 |

| В 15 худших медвежьих рынков | |

| Аристократы | –7,29% |

| Щедрые плательщики | –9,58% |

| Бенчмарк | –10,87% |

Всепогодность. Отмечу и еще некоторые преимущества компаний с растущими дивидендами перед щедрыми плательщиками:

- Щедрые плательщики более закредитованы, поэтому в условиях повышения ставок у них увеличится стоимость обслуживания долга — это влечет повышенные издержки и неэффективность в работе компании. Аристократы за счет качественного фактора менее подвержены этому риску.

- У акций аристократов, кроме стоимостного фактора, более выраженная составляющая роста — 19,3% против 2,7% у щедрых плательщиков. Таким образом, аристократы объединяют два фактора: стоимость и рост — и на бычьих трендах захватят часть роста. Более подробно про факторы — в статье про факторное инвестирование.

- Аристократы более равномерно распределены по секторам — это позволяет давать результат во всех фазах делового цикла, даже когда отдельные отрасли испытывают стресс.

Суммирую все сказанное: стратегия со ставкой на рост дивидендов — привлекательный вариант для инвесторов, обеспокоенных волатильностью и перспективой роста ключевых ставок.

Доля стоимостных и растущих факторов в акциях аристократов и щедрых плательщиков

| Стоимостные факторы | Растущие факторы | |

|---|---|---|

| Аристократы | –2,47% | –7,29% |

| Щедрые плательщики | –3,90% | –9,58% |

Доля стоимостных и растущих факторов в акциях аристократов и щедрых плательщиков

| Стоимостные факторы | |

| Аристократы | 80,7% |

| Щедрые плательщики | 97,3% |

| Растущие факторы | |

| Аристократы | 19,3% |

| Щедрые плательщики | 2,7% |

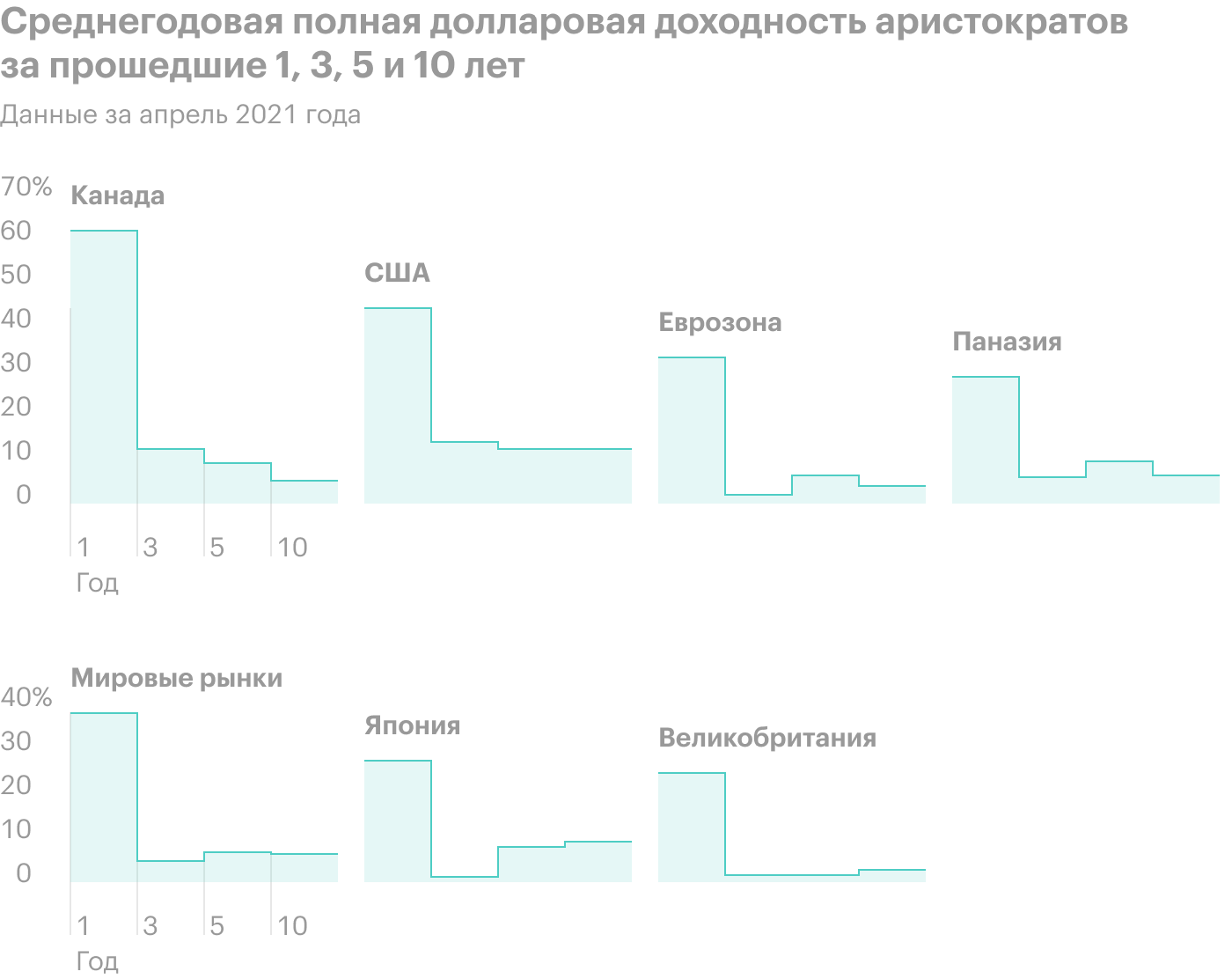

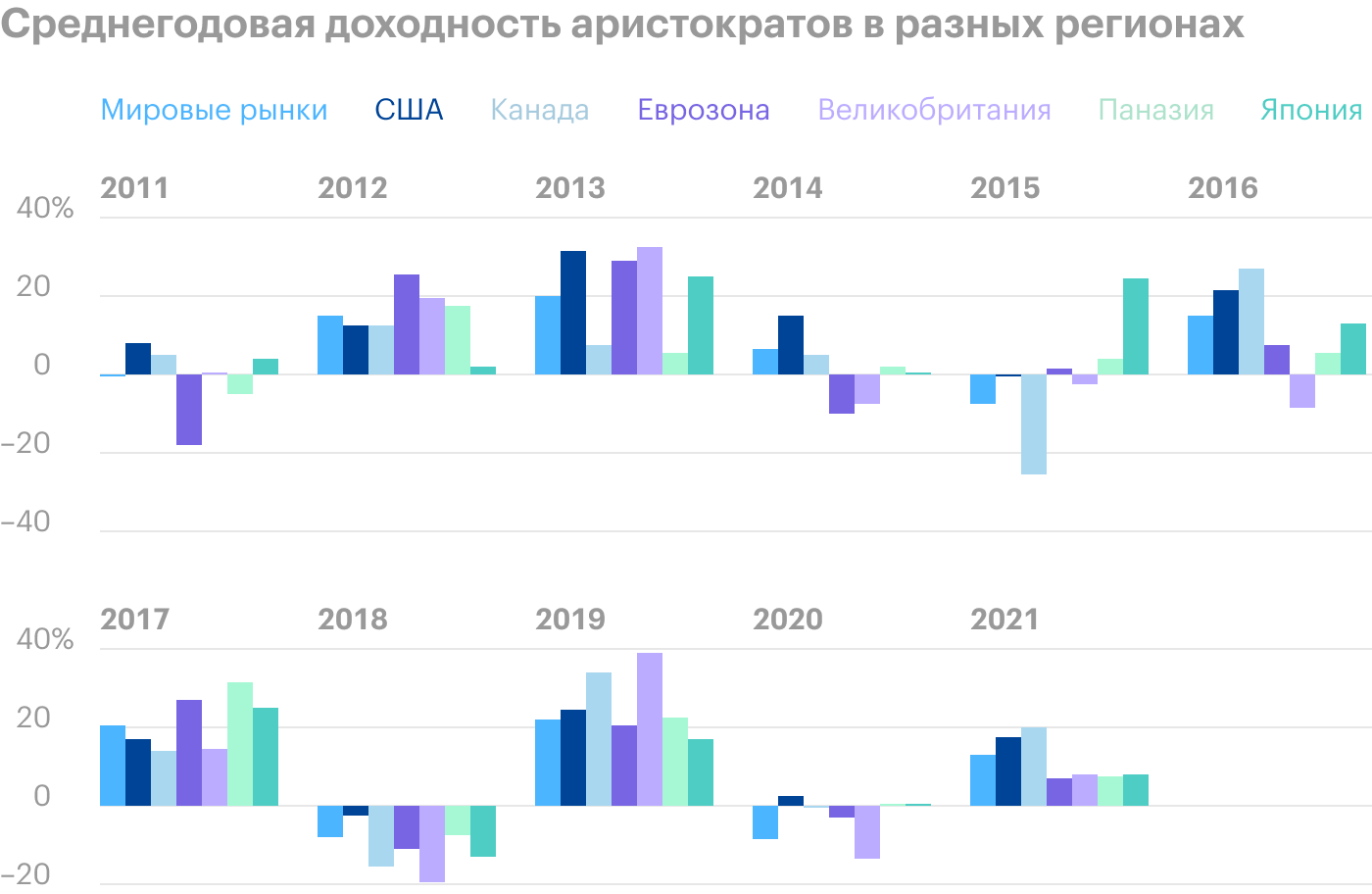

Стратегия роста дивидендов на мировых рынках

Стратегия роста дивидендов на мировых рынках потенциально может работать даже лучше, чем в случае с американскими акциями. Ведь мировые акции часто предлагают повышенную доходность и лучший рост дивидендов.

Правда, у других рынков более короткая история и менее устоявшиеся дивидендные политики компаний, поэтому 20-летний порог включения в индекс аристократов обычно снижают до пяти, семи или десяти лет в зависимости от региона.

Дивидендная стратегия в перечисленных ниже регионах может дать лучшие результаты, чем на рынке США, из-за большей разницы в уровне дивидендных выплат между аристократами и бенчмарком.

Почти во всех случаях разница в уровне дивидендной доходности варьируется от 1 до 1,8%, но самый большой спред наблюдался на глобальном рынке — 3,3%. Во многом потому, что в эту категорию входят многие развивающиеся страны.

Что касается темпов прироста дивидендов, они играют ключевую роль в полной доходности актива. И некоторые страны могут показывать лучший темп увеличения дивидендов, чем американские аристократы. Процентный прирост выплат в США за последние семь и пять лет составил 9,14 и 9,95% в год. В то же время в Японии — 13,56 и 13,75%.

Сколько лет нужно повышать дивиденды, чтобы попасть в расширенный список аристократов в разных странах

| США | 10 |

| Канада | 5 |

| Европа | 10 |

| Великобритания | 7 |

| Азия и Австралия | 7 |

| Япония | 10 |

| Глобальный рынок | 10 |

Сколько лет нужно повышать дивиденды, чтобы попасть в расширенный список аристократов в разных странах

| США | 10 |

| Канада | 5 |

| Европа | 10 |

| Великобритания | 7 |

| Азия и Австралия | 7 |

| Япония | 10 |

| Глобальный рынок | 10 |

Темпы прироста дивидендов: дивидендные аристократы против бенчмарков в своих регионах за последние 5 и 7 лет

| Мир | США | Канада | Еврозона | Британия | Паназия | Япония | |

|---|---|---|---|---|---|---|---|

| Аристократы за 5 лет | 0,75% | 9,95% | 2,01% | 1,92% | −3,40% | 5,73% | 13,75% |

| Аристократы за 7 лет | 1,92% | 9,14% | 2,62% | 1,74% | −0,76% | 4,90% | 13,56% |

| Бенчмарк за 5 лет | 3,84% | 7,52% | 4,00% | 0,53% | −2,52% | 3,68% | 9,79% |

| Бенчмарк за 7 лет | 4,49% | 8,87% | 4,48% | 2,72% | −0,47% | 3,07% | 7,12% |

Темпы прироста дивидендов: дивидендные аристократы против бенчмарков в своих регионах за последние 5 и 7 лет

| Аристократы за 5 лет | |

| Мир | 0,75% |

| США | 9,95% |

| Канада | 2,01% |

| Еврозона | 1,92% |

| Британия | −3,40% |

| Паназия | 5,73% |

| Япония | 13,75% |

| Аристократы за 7 лет | |

| Мир | 1,92% |

| США | 9,14% |

| Канада | 2,62% |

| Еврозона | 1,74% |

| Британия | −0,76% |

| Паназия | 4,90% |

| Япония | 13,56% |

| Бенчмарк за 5 лет | |

| Мир | 3,84% |

| США | 7,52% |

| Канада | 4,00% |

| Еврозона | 0,53% |

| Британия | −2,52% |

| Паназия | 3,68% |

| Япония | 9,79% |

| Бенчмарк за 7 лет | |

| Мир | 4,49% |

| США | 8,87% |

| Канада | 4,48% |

| Еврозона | 2,72% |

| Британия | −0,47% |

| Паназия | 3,07% |

| Япония | 7,12% |

Что в итоге

- При низких ключевых ставках облигации не дают доходности и опасны в случае роста инфляции. Дивидендные стратегии могут стать альтернативным активом с прогнозируемым пассивным доходом и защитным характером.

- При выборе дивидендных бумаг ключевой аспект — качество эмитента. Компании, предлагающие наиболее щедрые дивиденды на рынке, часто оказываются нестабильными и не дают в итоге высокой полной доходности.

- Стратегия, ядром которой служат компании с ростом дивидендов, имеет защитный характер и сглаживает волатильность портфеля.

- Эмитенты, чья политика направлена на рост дивидендов, предлагают охват двух факторов: стоимости и роста. В условиях повышения ключевых ставок это неплохая инвестиция, в отличие от средних и длинных облигаций с фиксированным купоном.

- Все сказанное применимо не только к акциям США большой капитализации, но и к компаниям малой и средней капитализации, а также международным рынкам.