Что такое обезличенный металлический счет

Меня зовут Виктор, и уже много лет я вкладываю в драгоценные металлы.

Расскажу, зачем это нужно и кому подойдет.

Вы узнаете

Как вообще можно вложить в драгметаллы

Есть несколько основных способов вложить деньги в драгметаллы: купить слитки, купить монеты, использовать биржевые фонды золота или вложить в обезличенный металлический счет. Существуют и другие, но о них сейчас не будем.

У каждого способа свои плюсы и минусы.

Способ 1. Купить слитки в банке. Делать это нужно, если вам по какой-то причине хочется иметь дома слиток золота или платины. Минусов много: банки редко выкупают назад такие слитки, а если и выкупают, то сильно занижают курс покупки.

До недавнего времени еще приходилось платить 20% НДС — эту сумму включали в стоимость автоматически. То есть, доходность в момент покупки сразу была минус 20% даже без учета не очень выгодного курса, по которому банк готов выкупать слиток назад. Однако 9 марта 2022 года НДС на слитки отменили, причем задним числом — с 1 марта 2022 года. Это уравняло покупку слитков с остальными способами, где НДС не было и раньше.

В 2024 Т-Банк запустил онлайн-продажу слитков от 10 г. Раньше такая услуга была доступна только клиентам Premium и Private, теперь ее можно заказывать всем. В Москве есть бесплатная доставка. По России доставка тоже возможна, но условия обговариваются отдельно.

Способ 2. Купить монеты. Монеты из драгоценных металлов можно купить в банках или нумизматических магазинах.

Монета может принести дополнительную прибыль за счет роста коллекционной ценности, если это памятная монета, а не инвестиционная, которые выпускают большими партиями. Правда, цена памятной монеты при той же массе и пробе золота почти наверняка будет выше, чем у обычной, так как есть наценка за редкость.

Минус вложений в монеты — ограниченная ликвидность. Это значит, что купить монету легко, а продать часто намного сложнее.

Способ 3. Использовать биржевые фонды золота. Фонды отслеживают цену золота, например, через владение слитками. Пай фонда продается на бирже, а его цена зависит от того, как меняется цена золота.

Это удобный способ. Паи легко купить и продать, в том числе через индивидуальный инвестиционный счет. Главное, чтобы были торги на бирже. Цена обычно хорошо следует динамике металла.

Однако за управление фондом управляющая компания берет комиссию. Это немного ухудшит результат. Кроме того, надо освоить торговый терминал или приложение брокера, чтобы совершать сделки, что может устроить не всех инвесторов. Если же торги на бирже не проводятся, то паи фондов купить и продать не получится.

Способ 4. Открыть ОМС — обезличенный металлический счет. Он частично похож на вложение в золото через биржевые фонды: у вас на руках не появляется физический металл. Значит, не надо думать, как его хранить, покупать сейф, а потом заморачиваться с реализацией.

Расскажу про обезличенный металлический счет подробнее.

Как устроен обезличенный металлический счет

ОМС — это гибрид банковского счета до востребования и инвестиционного продукта. Вы покупаете некое количество виртуального металла и ожидаете, что в дальнейшем этот металл подорожает. ОМС можно пополнять, а можно частично вывести с него деньги, продав часть металла, или закрыть в любое время без штрафов и потери накопленного дохода.

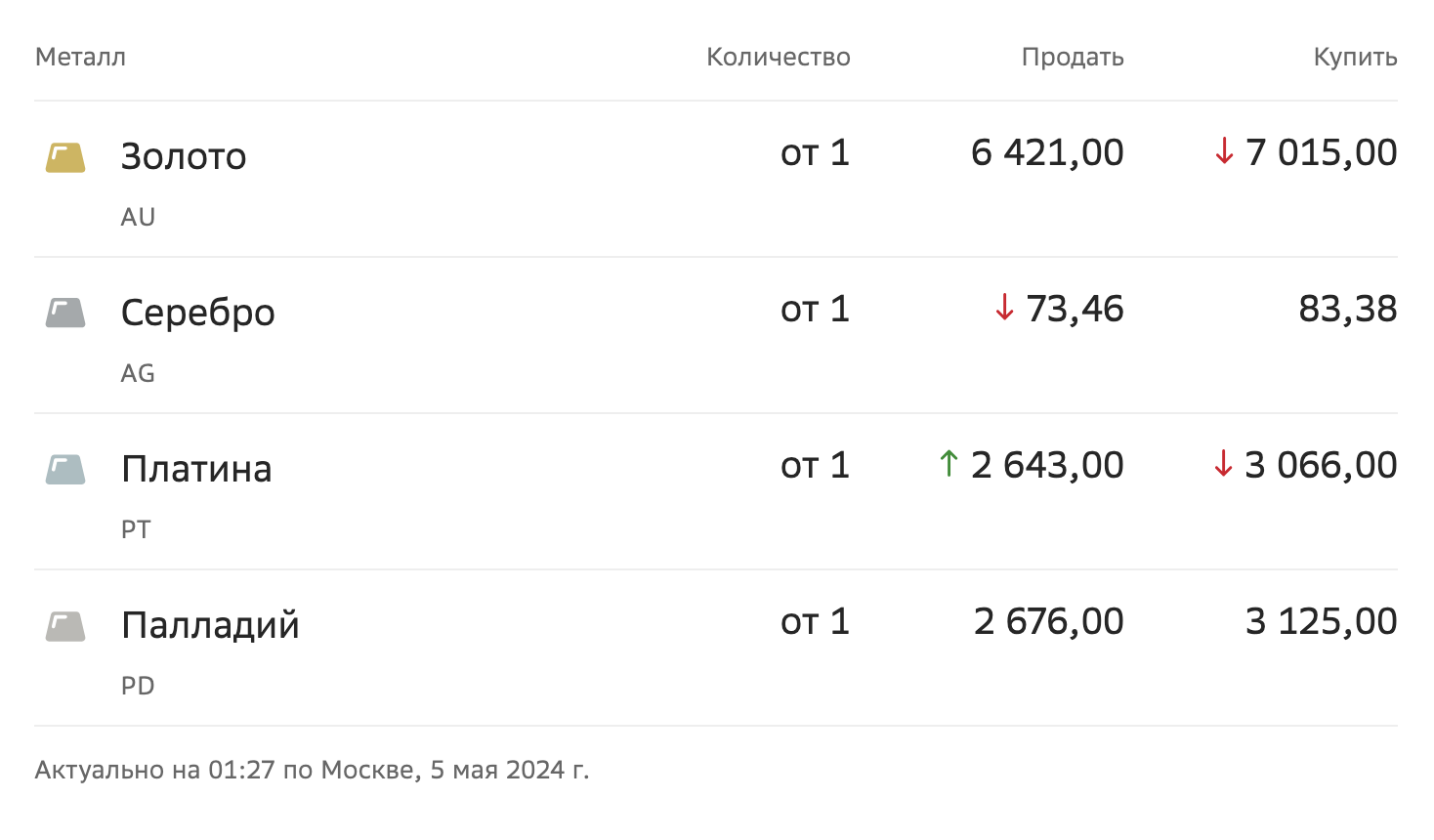

Когда вы открываете обычный вклад, вы выбираете его валюту. Сейчас в России доступны преимущественно рубли и юани. При открытии обезличенного металлического счета вы выбираете металл. Банки обычно предлагают на выбор четыре металла: золото — Au, серебро — Ag, платину — Pt, а также палладий — Pd.

В разговоре сотрудники банков сообщали мне, что большинство вкладчиков в ОМС выбирают золото. Считается, что это самый стабильный драгметалл. На втором месте серебро. Платину и палладий клиенты выбирают очень редко. Доверять этим данным или нет, я не знаю.

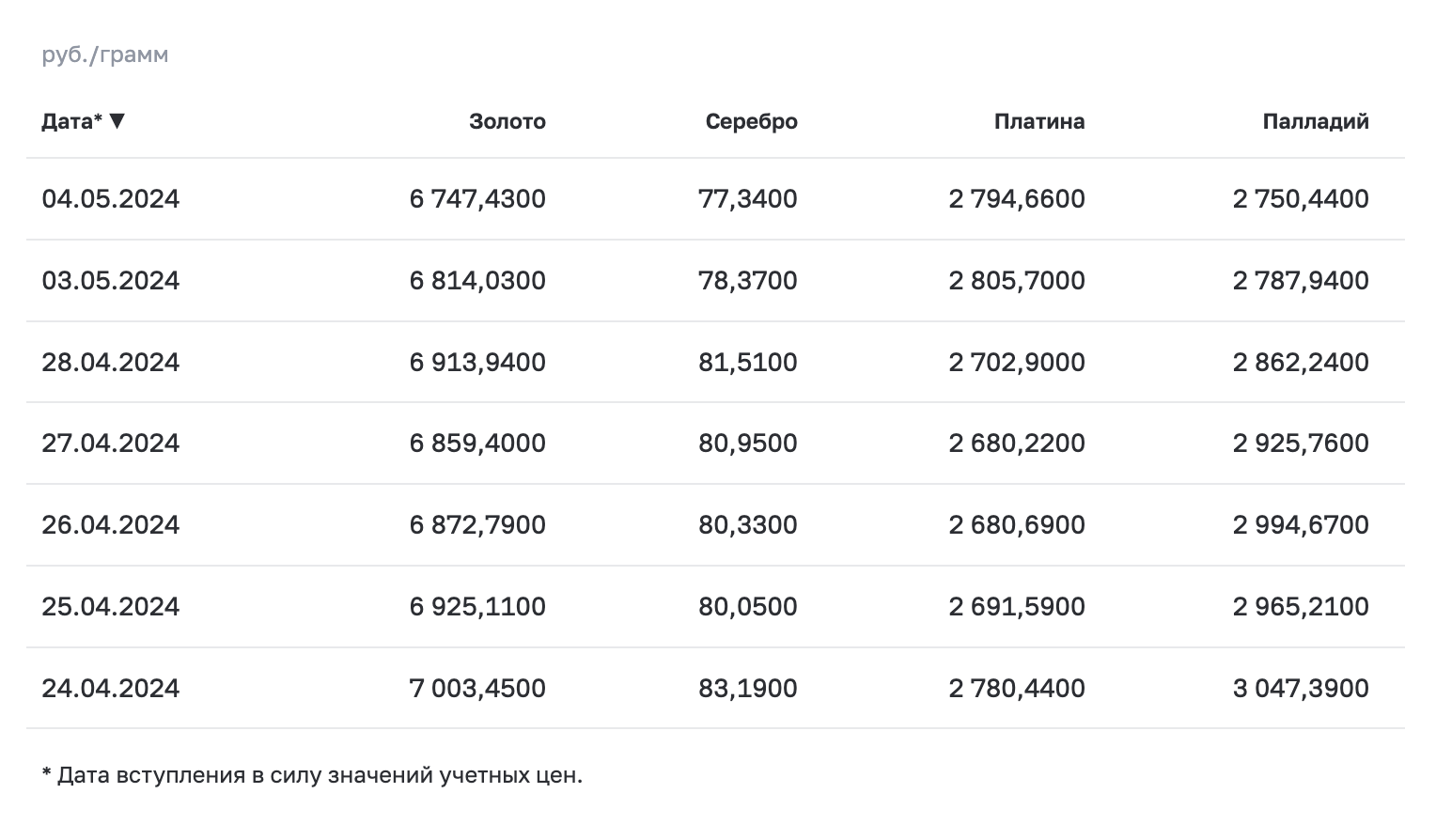

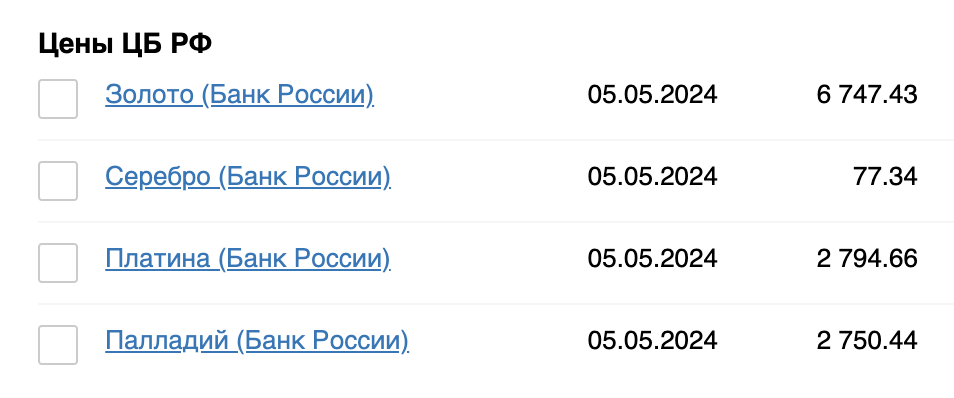

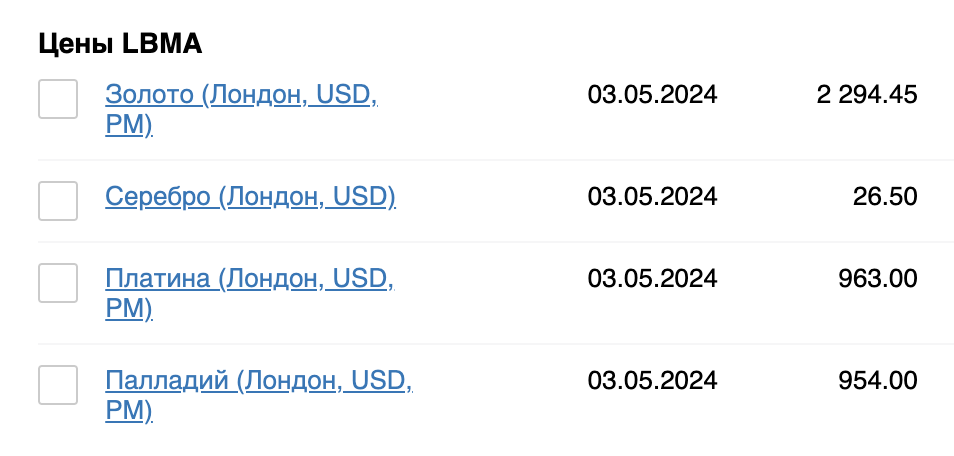

Цену драгметаллов можно посмотреть на сайте ЦБ.

Как меняются цены на драгметаллы

Стоимость металлов разная, и динамика изменения цены у них тоже разная. Банки устанавливают цену самостоятельно, исходя из цены Центробанка — по аналогии с валютообменными операциями.

Для примера я проанализировал динамику цен на золото, серебро, платину и палладий за три года: с 14 апреля 2021 по 14 апреля 2024 года.

Золото (Au). За три года 1 г золота вырос в цене на 64%: с 4292 до 7046 ₽. В лучший момент, 11 марта 2022 года, можно было продать золото по цене 7731 ₽ за грамм — это прибыль 80% по отношению к началу периода.

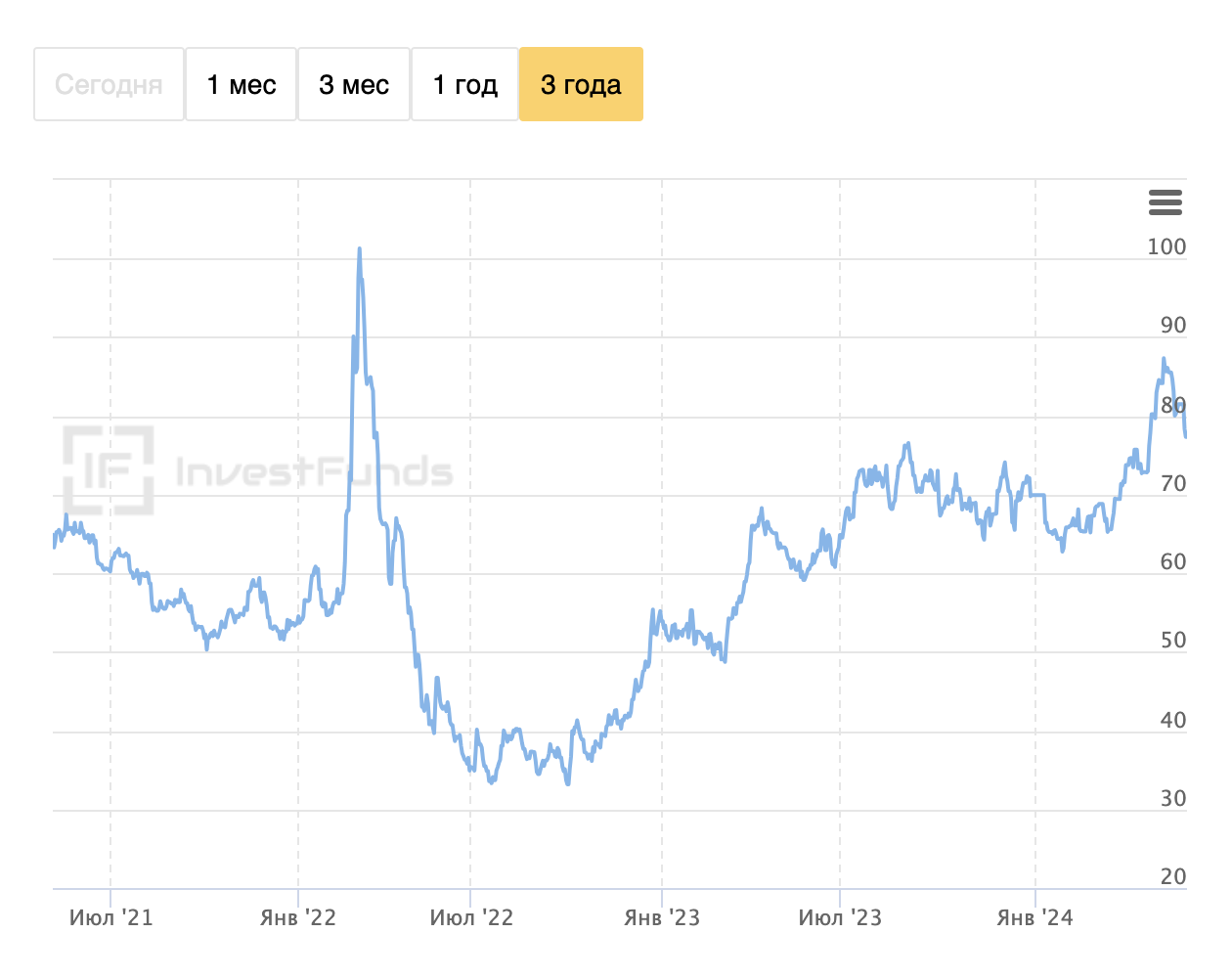

Серебро (Ag). Цены на серебро — одни из наиболее изменчивых на рынке. Динамика цен на серебро похожа на динамику золота, но подъемы и падения бывают более резкими.

За три года 1 г серебра подорожал на 35%: с 62 до 84 ₽. В лучший момент, 11 марта 2022 года, можно было продать серебро за 101 ₽ — прибыль 63% по отношению к началу периода.

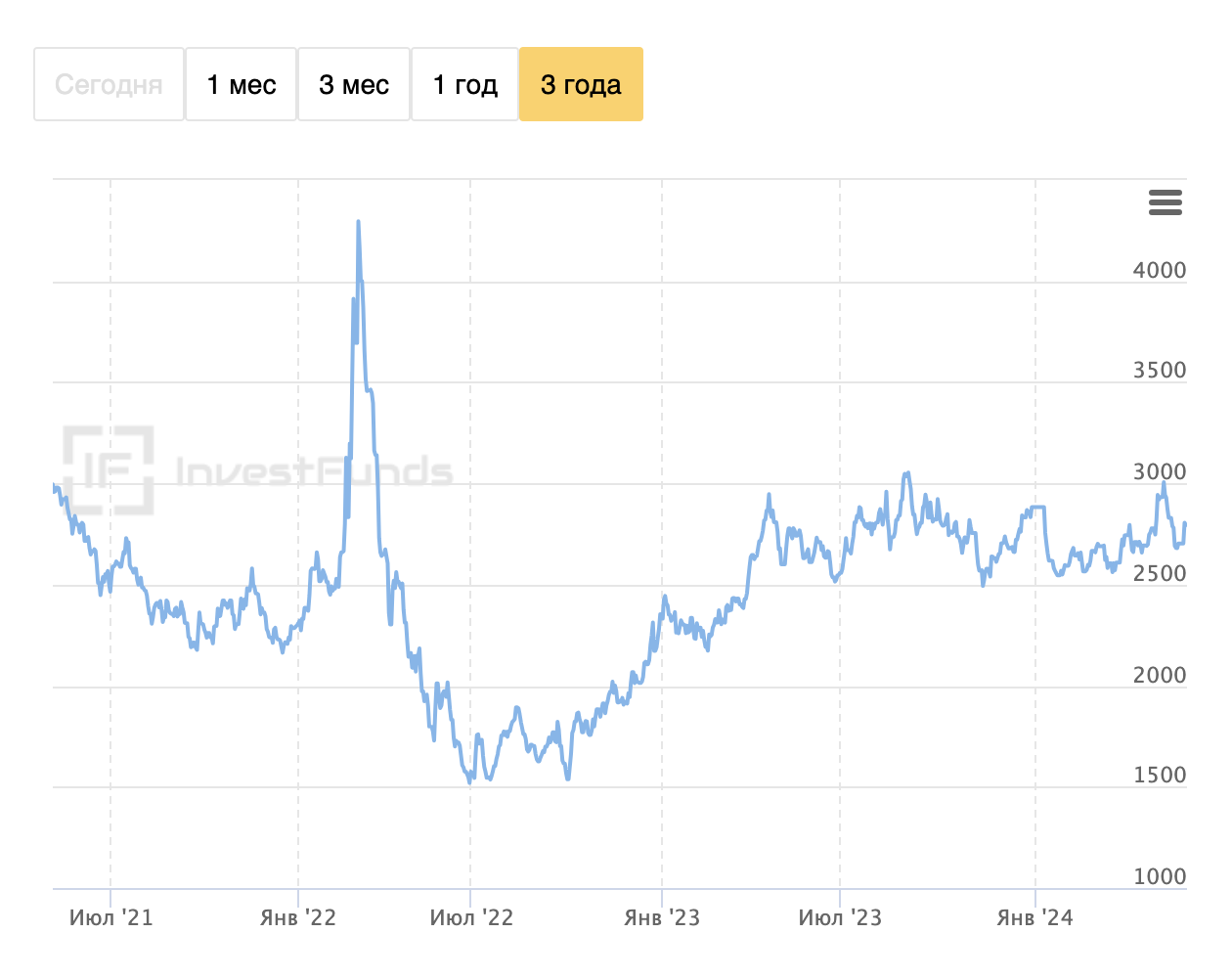

Платина (Pt). Платина не самый популярный ювелирный металл. Ее довольно редко выбирают для инвестиций, потому что цены на нее сильно зависят от реального спроса промышленного сектора экономики.

За три года 1 г платины практически не изменился в цене: с 2908 до 2932 ₽ (+0,8%). Но на фоне резкого падения курса рубля 10 марта 2022 года можно было продать грамм платины за 4295 ₽ — это 47% прибыли по отношению к 14 апреля 2021 года. Потом, правда, цены сильно упали.

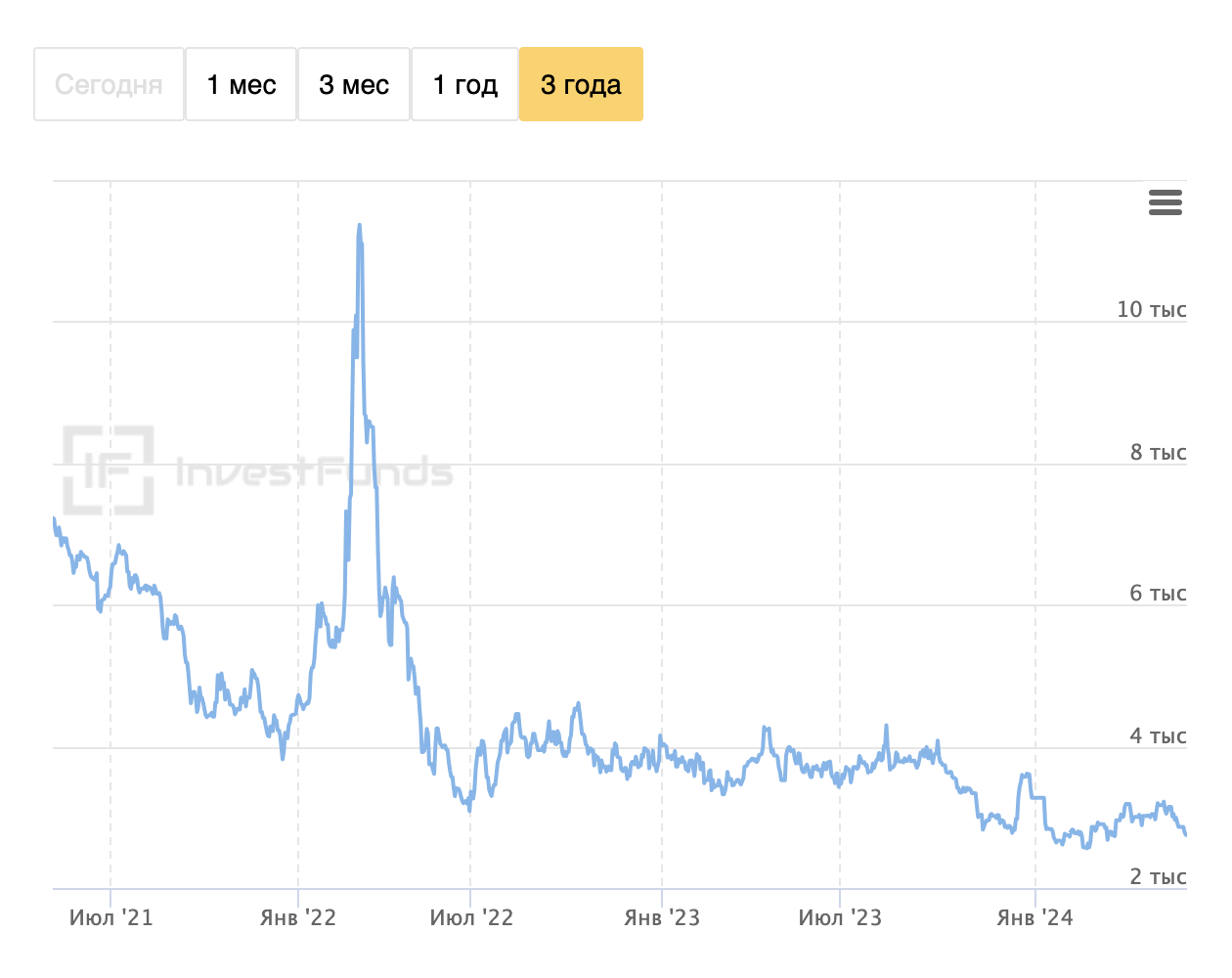

Палладий (Pd). Цены на палладий тоже связаны со спросом промышленности и сейчас на подъеме.

За три года 1 г палладия подешевел на 52%: с 6708 до 3169 ₽. Лучший момент для продажи был, конечно, 11 марта 2022 года: 11 367 ₽ — наивысшая цена за три года.

Цены на металл могут сильно колебаться

Начинающего инвестора это может нервировать. Но именно такие колебания дают шанс получить заметно больше прибыли, чем по депозитам.

Представим, что Василий 29 февраля 2024 года купил у банка 10 г золота. Золото стоило 6010 ₽ за 1 г, Василий заплатил 60 100 ₽. На его обезличенном металлическом счете числится 10 г золота.

Через полтора месяца, 12 апреля 2024, золото подорожало: теперь оно продается по цене 7030 ₽ за 1 г. Выкупает его банк дешевле: за 6930 ₽. Василий продал свои 10 г и получил 69 300 ₽. Прибыль — 920 ₽ с каждого грамма, всего 9200 ₽, или 15% за полтора месяца.

Могло быть и так, что Василий купил золото в неудачный момент — в феврале 2016 года. Цена пошла вниз и восстановилась до цены покупки только к концу 2019 года. Если учесть, что цена выкупа обычно существенно ниже, чем цена, по которой банки продают металлы для ОМС, то Василию пришлось бы ждать весны 2020 года.

Инвестировать в золото рискованно на короткий и даже средний срок, то есть несколько лет.

Прибыль при колебаниях валюты

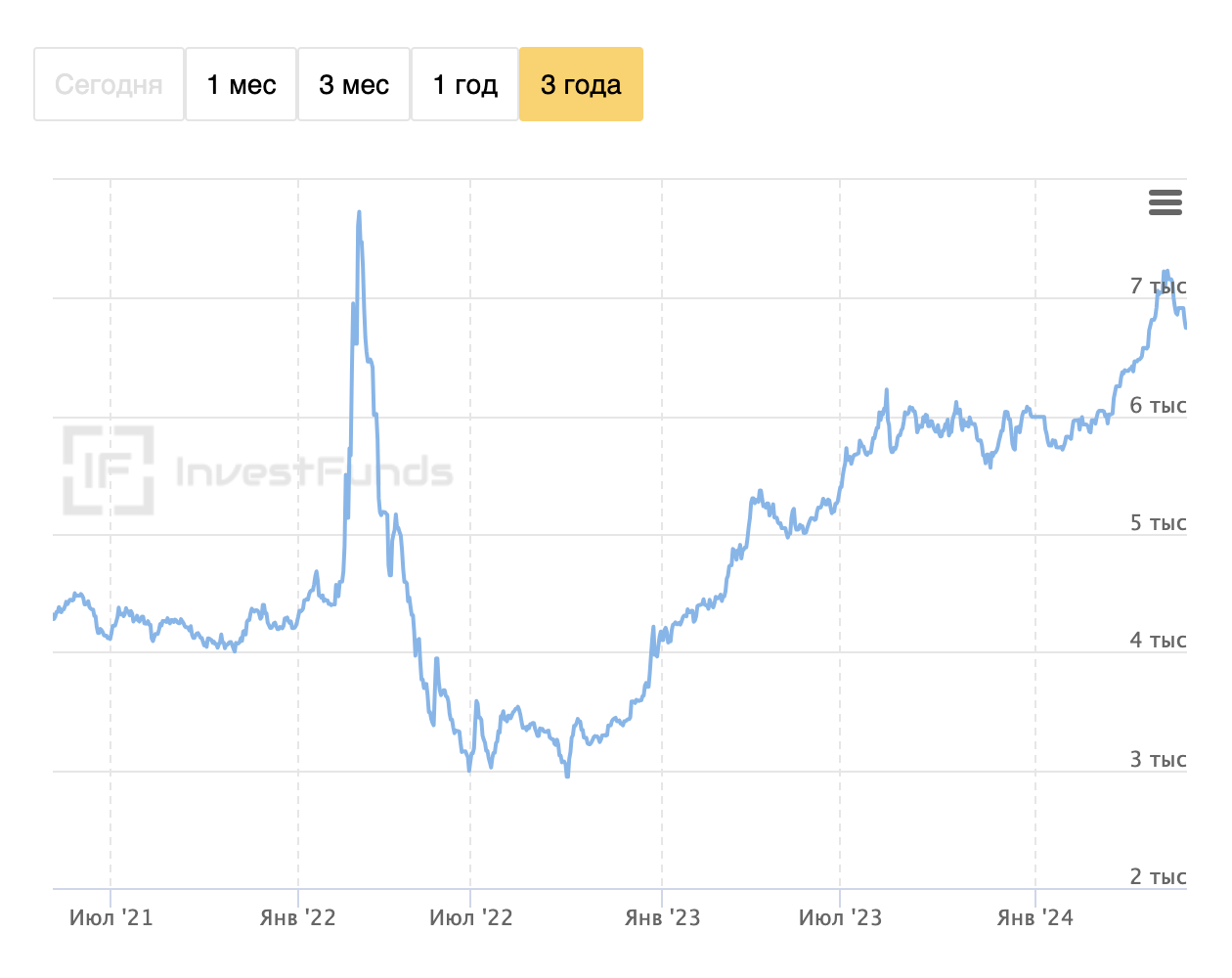

Значительная часть доходности обезличенного металлического счета возникает из-за падения курса рубля. Дело в том, что драгоценные металлы — это валютный актив.

Цену на металл определяет Лондонская биржа (LBMA) и выставляет ее в долларах за 1 унцию. Банки и ювелиры измеряют металл в тройских унциях, 1 такая унция — это 31,1 г. Российский Центробанк делит цену Лондонской биржи на 31,1 и переводит в рубли — так получается учетная цена ЦБ за 1 г металла в рублях.

Если курс рубля снизится, то есть доллар будет стоить дороже, то стоимость золота в рублях вырастет. Это произойдет независимо от изменения цены на металл на Лондонской бирже. Продадите металл в такой момент — получите дополнительную прибыль.

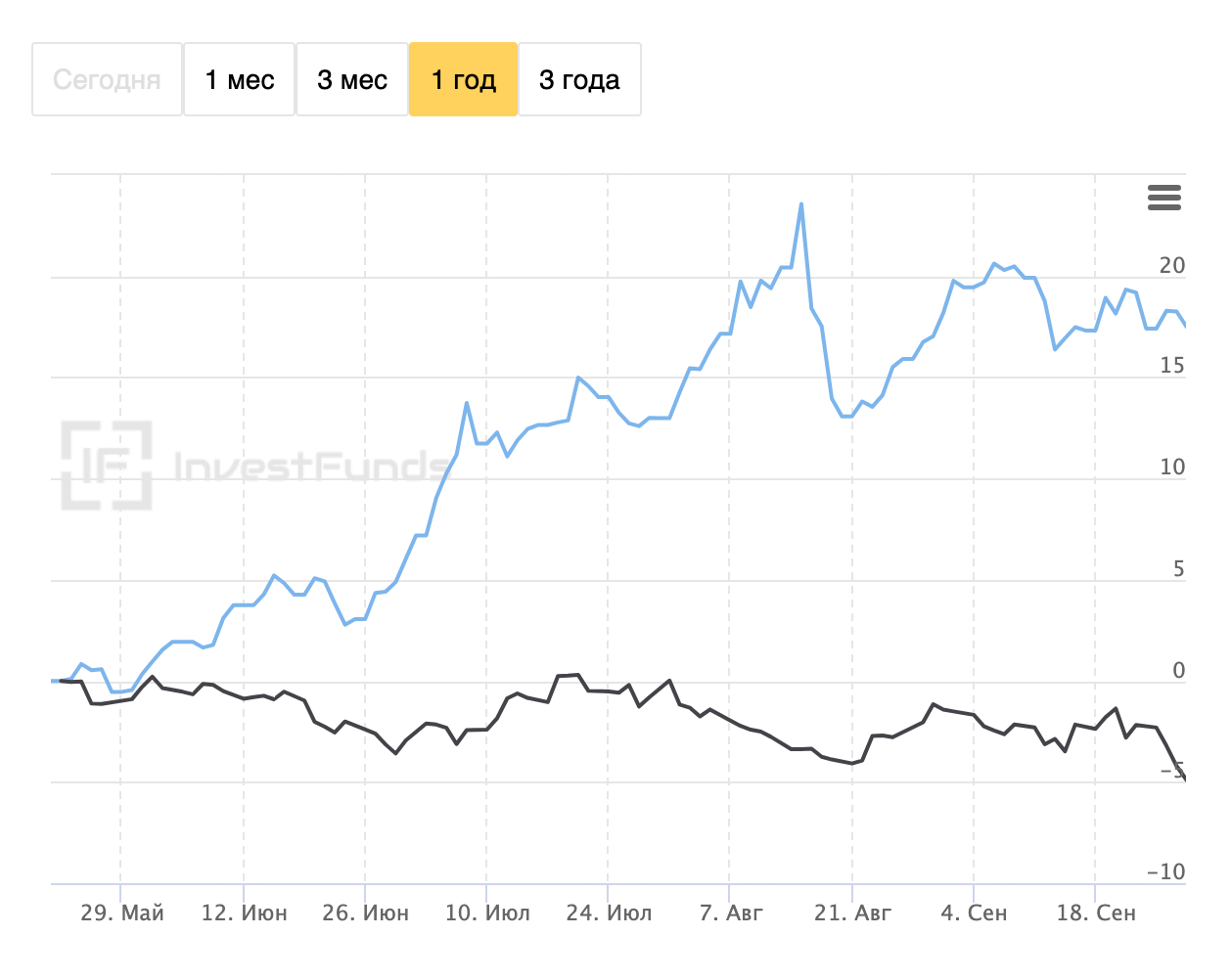

Вот, например, график роста учетных цен ЦБ на золото в июне — августе 2023. Тогда из-за девальвации рубля цена 1 г золота выросла на 22%: с 5084 до 6223 ₽.

А вот на Лондонской бирже цена золота в это время вообще снижалась.

Справедливо и обратное: если цена на металл в долларах растет, а курс доллара падает, то обезличенный металлический счет может принести убыток.

Сколько можно заработать

Банки обычно не начисляют проценты на ОМС. Вы получаете доход, только продав металл дороже, чем купили.

Инвестиции в драгметаллы через обезличенные металлические счета похожи на вложения в иностранную валюту. Можно пытаться угадать изменения курса, придерживаясь традиционного совета: «Покупай, когда дешево, и продавай, когда дорого». Можно просто регулярно покупать выбранный драгоценный металл, не особо обращая внимание на цену.

Все решения по покупке и продаже металла принимаете вы. Банк, в котором вы открываете металлический счет, не дает никаких рекомендаций по выбору металла или срокам инвестирования. Сотрудники банка не знают, как изменится цена металла, как не знают этого аналитики брокеров и управляющих компаний.

Я рекомендую после покупки металла периодически уточнять актуальные цены у вашего банка. Это позволит быть в курсе изменений и принять решение о продаже или приобретении дополнительного металла. Цена обычно есть на сайте банка и также может показываться в его приложении.

В очень долгосрочной перспективе вложения в драгоценные металлы, скорее всего, дадут доходность на уровне инфляции или немного выше. Поэтому вкладывать деньги только в них не лучшая идея — рынок акций или облигации может дать больше, но какие активы выбирать, зависит от нужд инвестора и его готовности рисковать.

С помощью сервиса на сайте Capital Gain я посмотрел, как золото и серебро позволили бы увеличить капитал с начала 2000 до апреля 2024 года. Вложенные в золото 100 000 ₽ превратились бы в 2 355 461 ₽, а вложенные в серебро — в 1 482 652 ₽. Это заметно опережает инфляцию и доходность банковских вкладов за тот же период.

Правда, результат золота и серебра рассчитывался исходя из цен в Лондоне и курса доллара, то есть примерно по ценам ЦБ РФ. Покупка золота и серебра через ОМС была бы по более высокой цене, а продажа — по более низкой, чем у ЦБ, что ухудшило бы результат по крайней мере на 5—10%. Тем не менее на этом интервале вложения в драгоценные металлы были неплохим вариантом.

Как открыть обезличенный металлический счет

Выберите металл. Обратите внимание: банк устанавливает разные цены для покупки и продажи металла. Спред, то есть разница между ценой покупки и продажи, может превышать 10%. Чем меньше спред, тем лучше. При этом банк может менять спред по своему усмотрению.

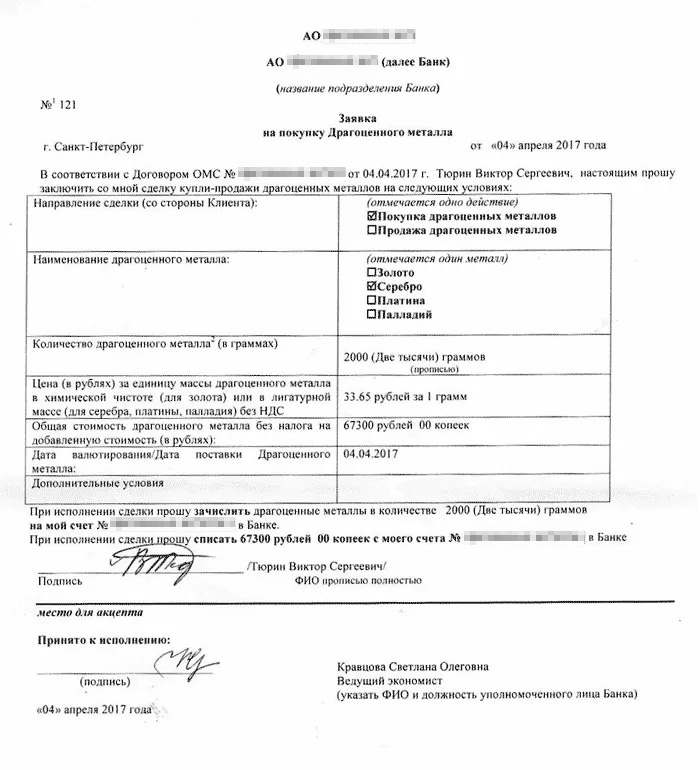

Обратитесь в банк, курс в котором вам понравился. Из документов понадобится паспорт. Некоторые банки дополнительно запрашивают ИНН, его тоже лучше взять с собой.

Определите сумму вложения. На эту сумму банк продаст вам соответствующее количество металла по своим котировкам и учтет его на обезличенном металлическом счете. Банки устанавливают различные размеры минимальной покупки металла. Как правило, по золоту и серебру минимальный объем покупки или продажи — 1 грамм. По платине и палладию объем может быть значительно выше.

Для более крупного объема металла часто действует более выгодный курс покупки и продажи. Если вы премиальный клиент банка, курс тоже может быть выгоднее обычного.

Обычно все банки разрешают докупать и частично продавать металл по аналогии с пополнением и частичным снятием с вкладов. Сразу уточните у банка минимальный объем таких операций.

Откройте текущий счет в банке или карту, если у вас еще нет подобных продуктов этого банка, и внесите туда деньги. С этого счета деньги будут переведены на ваш обезличенный металлический счет при покупке металла. На него же они вернутся при продаже. Как правило, за открытие и обслуживание текущих счетов комиссии не взимаются.

Если металл вырастет в цене, продайте его банку. Продажа происходит моментально, деньги можно будет сразу забрать.

Многие банки разрешают проведение операций с ОМС через свой интернет-банк. Это позволяет провести сделку быстрее, что удобно при колебаниях курса. Не во всех банках, которые работают с металлическими счетами, доступна такая опция.

Налоги

Если вы получите прибыль, то с нее необходимо будет уплатить подоходный налог 13%. Скорее всего, банк не будет налоговым агентом, то есть не станет считать ваш доход и удерживать налог. Вам нужно будет самостоятельно подать декларацию в налоговую в следующем году и уплатить НДФЛ.

НДФЛ можно будет не платить в двух случаях:

- если металл «пролежал» на ОМС три года и более, то полученная при его продаже прибыль не облагается налогом;

- если общая сумма проданного вами металла не превышает 250 000 ₽ в год.

Клиенты по-разному описывают опыт общения с налоговой инспекцией по вопросам налогов с ОМС. Рекомендую при общении с инспектором ссылаться на Письмо от 05.03.2014 № БС-4-11/3607@.

ОМС и страхование вкладов

Средства на обезличенных металлических счетах не подпадают под систему страхования вкладов. Если у вас открыт такой счет в банке, у которого внезапно отзовут лицензию, никакой страховой выплаты вы не получите.

Поэтому очень важно выбирать надежный банк для открытия металлического счета. Задайте себе вопрос: «Положил бы я в этот банк более 1,4 млн рублей, если бы у меня была такая сумма?» Если ответ отрицательный, ищите другой банк и для ОМС.

За и против

У ОМС как инвестиционного инструмента есть преимущества и недостатки.

Преимущества:

- Можно получить высокий доход, не ограниченный суммами и процентами.

- Можно купить хоть 1 г золота.

- Можно пополнять счет или частично забирать средства.

- Можно закрыть счет в любое время, не теряя полученный доход.

Недостатки:

- Доход не гарантирован — как и при других способах инвестирования, можно получить убыток.

- На металлические счета, как правило, не начисляются проценты.

- Счет не застрахован государством.

- Банк самостоятельно устанавливает цену покупки и продажи металла, что может сократить вашу прибыль или увеличить убыток, а какому-то другому банку металл с ОМС продать нельзя.

- Нужно уплачивать НДФЛ 13% от полученной прибыли, причем, скорее всего, вам придется делать это самостоятельно.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique