Я не хочу заниматься занудным ежедневным учетом, но хочу достигать финансовых целей.

Мне не важно знать, сколько я потратил на продукты или куда вообще уходят мои деньги, зато важно накопить на квартиру, машину, отпуск или закрытие ипотеки. В итоге я придумал свою систему, и на ведение бюджета у меня уходит всего 15 минут в неделю.

Ведение бюджета основано на простой гугл-таблице. Никаких платных программ устанавливать не нужно. Таблица создана в 2019 году, и я буду рассказывать о достижении финансовых целей на примере мая 2019 года. Но моей схемой можно пользоваться и сейчас.

Почему мы начали вести бюджет

В 2012 году мы взяли ипотеку, затеяли небольшой ремонт, стали планировать покупку мебели. Через некоторое время появились две кредитные карты и потребительский кредит. Очень быстро расчеты усложнились до такой степени, что мы уже не могли понять, а хватит ли денег в текущем месяце, чтобы внести ежемесячные платежи по кредитам, погасить кредитки, внести платежи за коммуналку и страховку, оплатить ТО машины.

В общем, своевременное погашение ипотеки и накопления на путешествия оказались под угрозой из-за непрозрачной структуры финансов. Появилась необходимость управлять бюджетом.

Чтобы чем-то управлять, надо это что-то научиться измерять и контролировать. Идея была простая: если записать все поступления денег и траты, можно узнать их соотношение, то есть баланс. Если при этом регулярно в течение месяца отслеживать, сколько поступлений совершилось и сколько трат осталось, то можно этот баланс контролировать. Если баланс отклоняется от нормы, можно реагировать и исправлять ситуацию.

Для такого ведения бюджета есть разные программы, при этом каждая навязывает свою модель работы. Мне это не нравится, поэтому в 2019 году я попробовал вести бюджет в гугл-таблице. По ней можно было быстро понять, что происходит с семейными финансами, есть ли у нас долги, сможем ли мы закрыть кредиты, что будет, если задержат зарплату, и так далее.

При ведении бюджета я преследовал три главные цели:

- Фокусироваться на финансовых целях. Ведение бюджета должно помогать откладывать деньги.

- Не заниматься финансовым учетом, то есть не записывать каждый день, сколько я потратил на еду, проезд, на другие нужды. Это отнимает массу времени и решает другую задачу: я бы фиксировал траты, если бы мне было нужно понять, куда уходят мои деньги.

- Не тратить много времени на ведение бюджета — максимум час-полтора в месяц.

Как были устроены финансы в нашей семье

В 2019 году, на примере которого я буду рассказывать о своем бюджете, наша семья состояла из нас с женой и дочки-школьницы 11 лет. Дочка увлекалась эстрадными танцами, почти все свободное время проводила на тренировках в шоу-группе при школе. Мы с женой работали в ИТ-сфере в Москве. Получали белую зарплату. Она приходила на карты два раза в месяц: аванс был 20-го и расчет до 10-го. Наличными и деньгами на зарплатных картах мы практически не пользовались, для всех трат старались использовать кредитку.

Всю задолженность по кредитке мы закрывали в беспроцентный период, чтобы не платить проценты. Поэтому было очень важно иметь деньги для покрытия текущего долга по кредитке в любой момент.

Финансами занимался я: планировал бюджет, учитывал его исполнение, составлял долгосрочные финансовые планы и придумывал, как их достигнуть. У меня не было склонности к спонтанным тратам, я люблю размеренность и предсказуемость.

Из больших финансовых целей у нас была новая квартира. Мы хотели продать нынешнюю, добавить денег и купить жилье поближе к центру. Еще мы любили путешествовать по Европе, поэтому копили и на отдых.

Как спланировать свой бюджет

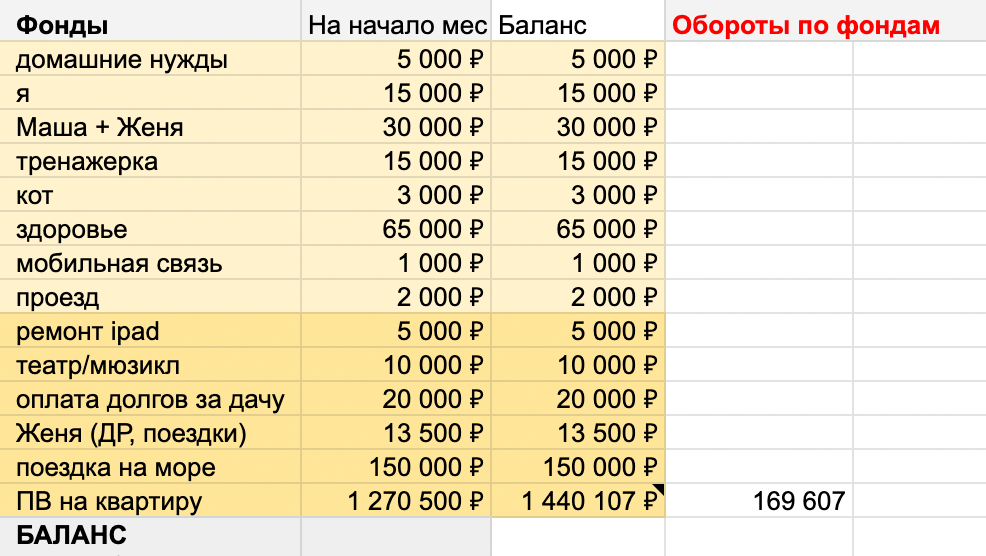

Для начала надо скопировать себе мою гугл-таблицу для ведения бюджета. В этой таблице несколько листов, в качестве примера нас сейчас интересует лист «Май 2019 основа». Это начальное состояние моего бюджета на май 2019.

Сейчас я расскажу, как я его составил и что означает каждый блок данных.

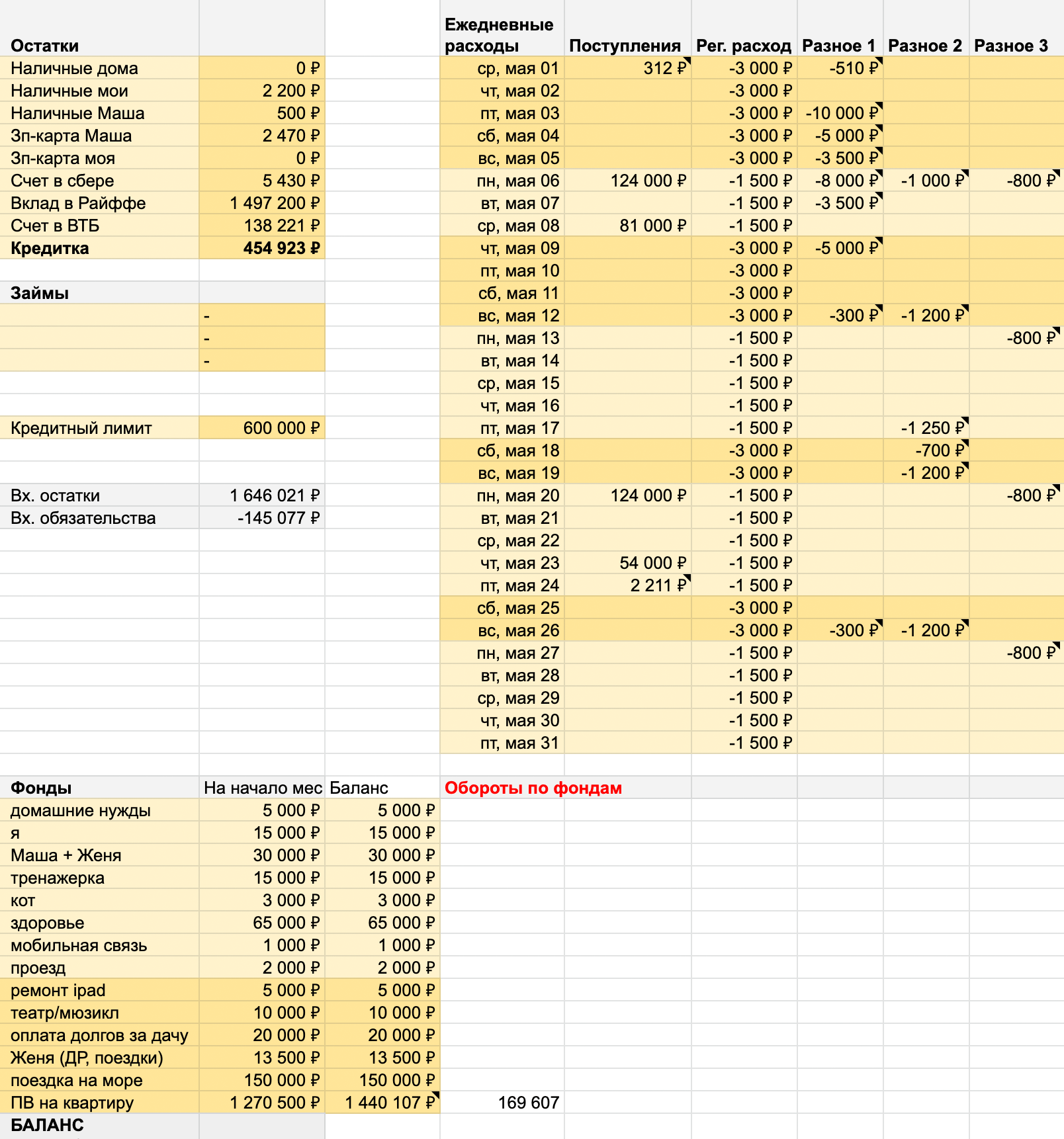

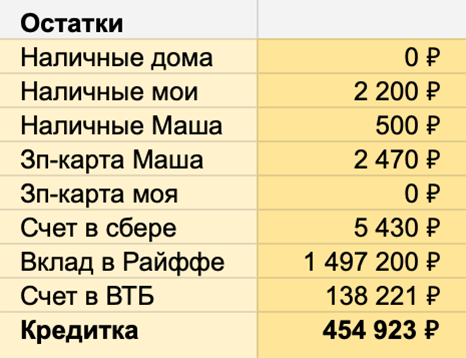

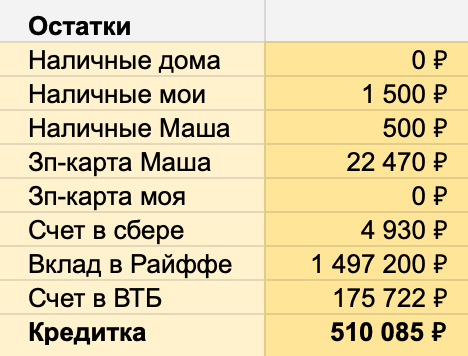

Обновляем блок «Остатки»

В этот блок я до сих пор заношу все деньги, которые есть на текущий момент у меня и жены. Баланс по кредитке тоже заношу — хоть это фактически и не мои деньги.

Состав позиций может периодически меняться: например, раньше у нас было две кредитки, потом осталась одна.

Ниже блока остатков есть строчка «Кредитный лимит» — ее нужно тоже заполнить, если есть кредитка.

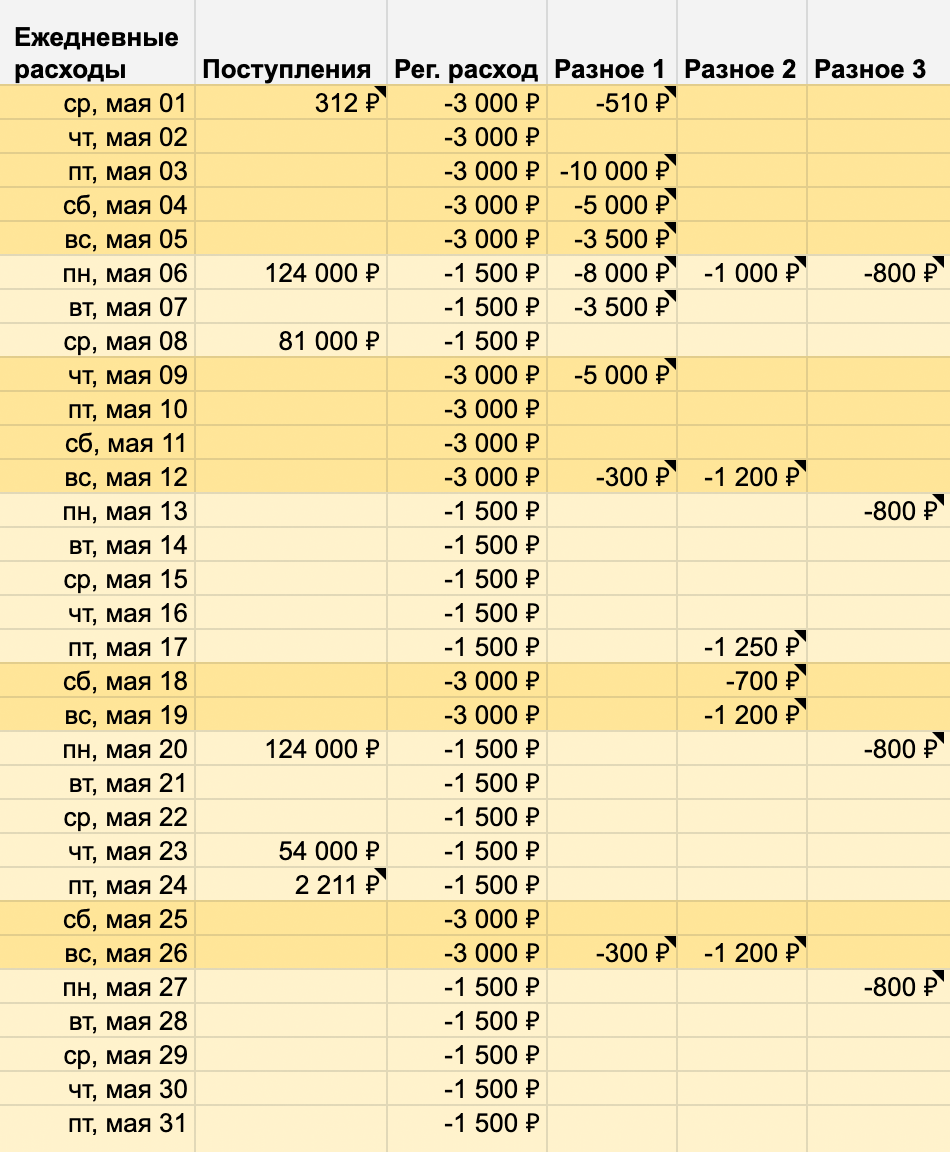

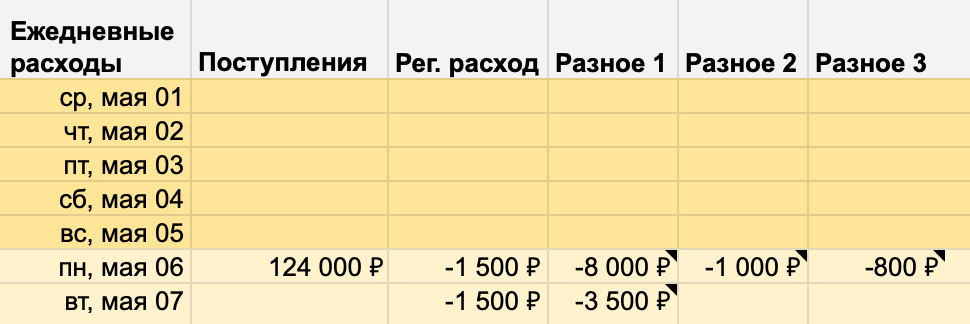

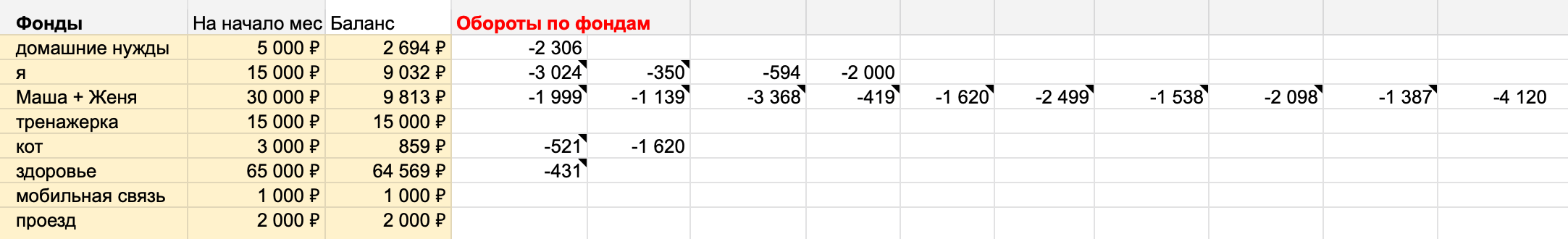

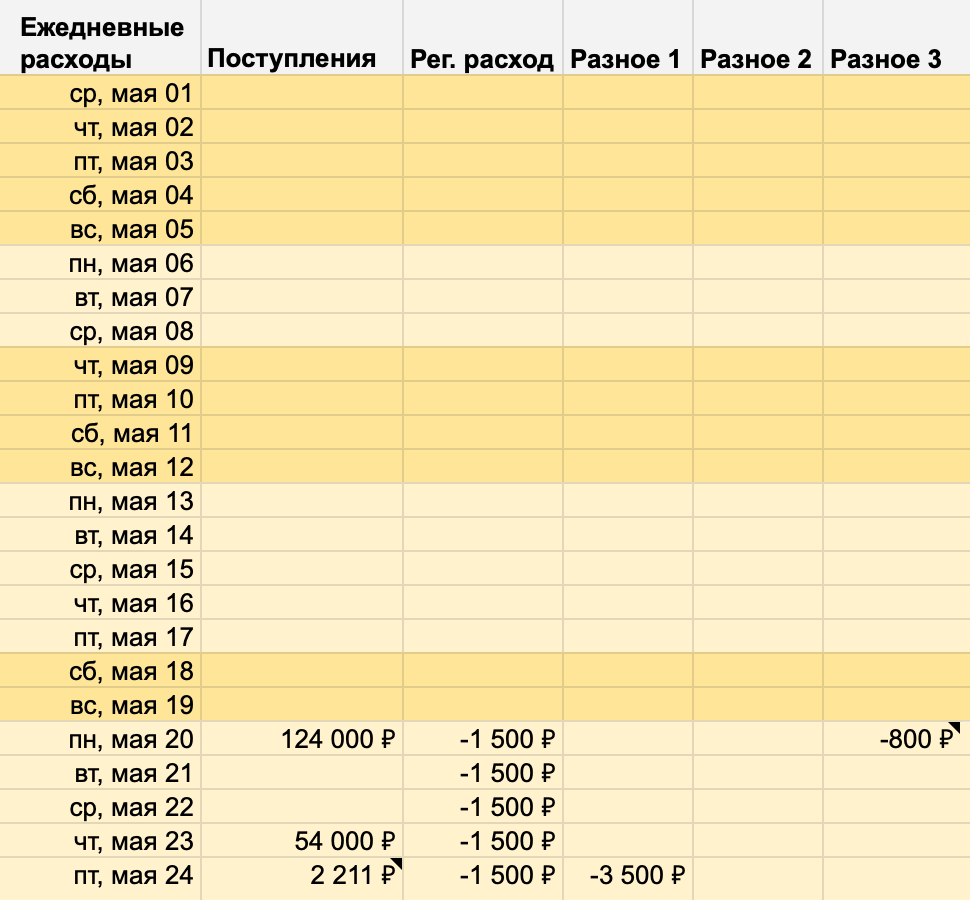

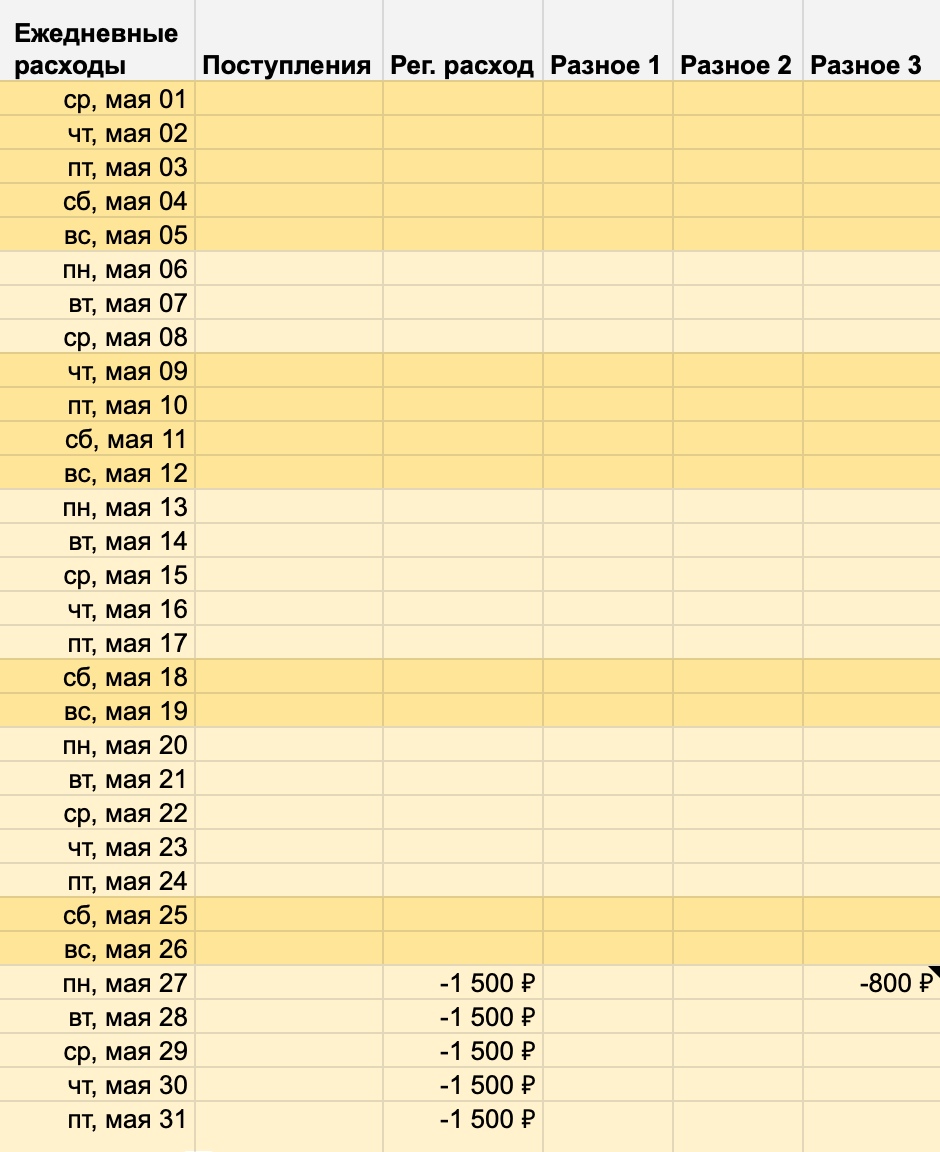

Расписываем ежедневные доходы и расходы в блоке «Ежедневные расходы»

Блок «Ежедневные расходы» — это большая таблица-календарь в центре бюджетной таблицы. В ней я указываю предполагаемые поступления денег и расходы по дням. Все поступления заношу с плюсом, все расходы — с минусом.

Первым делом я выделил все выходные и праздничные дни. Например, в мае 2019 года у нас было 8 выходных и 5 праздничных дней — итого 13 темно-желтых дней. Я не очень люблю месяцы, в которых больше восьми праздников и выходных: они тяжелее с точки зрения регулярных трат.

Регулярные траты — это обычные ежедневные расходы вроде еды в магазине, кофе на работе, каких-нибудь мелочей. По этим позициям я не веду детальный учет — просто прикидываю, сколько в среднем мы потратим в день. Для будних дней я планирую 1500 ₽, на выходные и праздники — 3000 ₽. Эти суммы выведены из опыта. В какие-то дни получается больше, в какие-то меньше, но процент точности меня устраивает.

Потом я раскидываю единичные траты по колонкам «Разное 1», «Разное 2» и «Разное 3» — это разовые расходы, которые должны состояться в определенные дни: например, оплата коммуналки, оплата еды ребенка в школе, оплата интернета, оплата стоянки для автомобиля, заправка автомобиля. Я использую три колонки, потому что иногда на одну дату нужно записать несколько разных трат.

Далее я заношу в колонку «Поступления» авансы и зарплаты. Еще в этой колонке я обновляю значения для кэшбэка и процентов по вкладу — прикидываю, сколько получу. В мае 2019 года это было 2211 и 312 ₽ соответственно.

Большинство трат повторяются от месяца к месяцу, поэтому каждый месяц заполнять лист с нуля не придется. Я копирую лист с прошлого месяца, проверяю, чтобы ничего не потерялось, делаю точечные правки.

Когда вы будете заполнять этот календарь в первый раз, придется приложить усилия и спрогнозировать траты. Но через 2—3 месяца планирование этих трат должно стать очень простым.

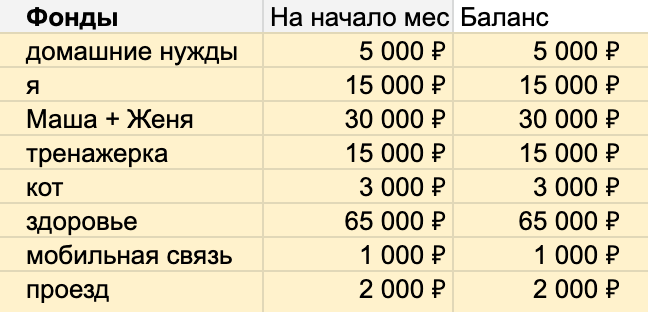

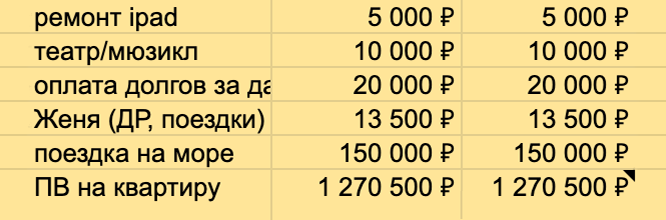

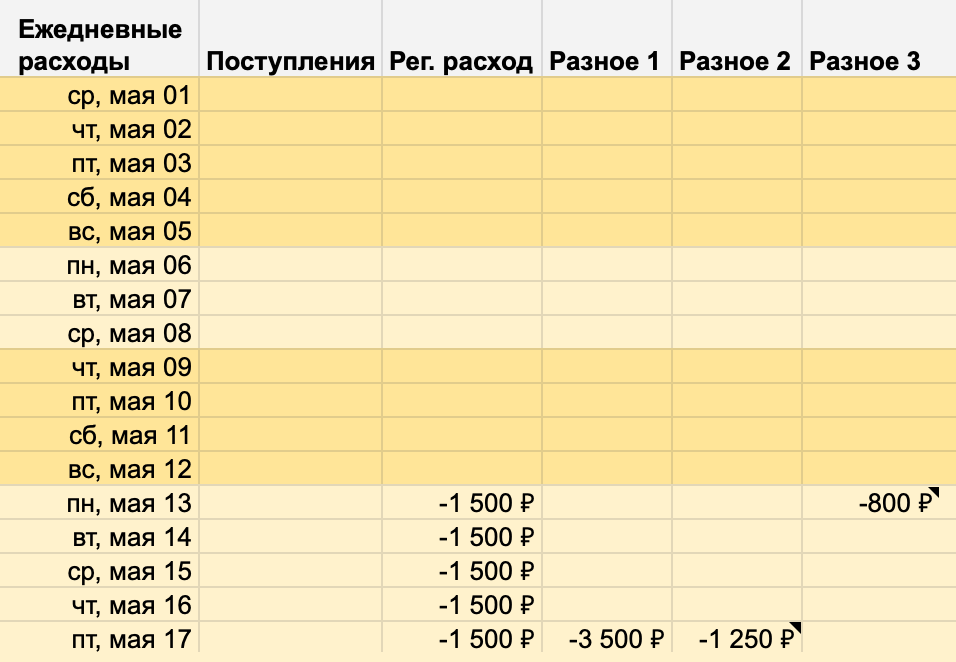

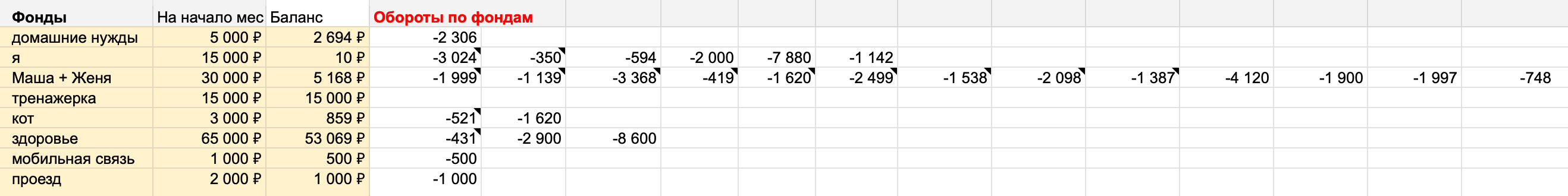

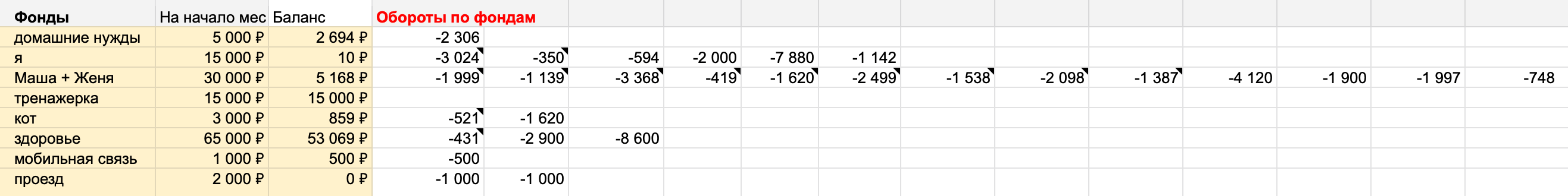

Обновляем расходные и накопительные фонды

Фонды — это самое интересное. Это деньги, которые мы потратим на какие-то нужды, но точно не знаем когда. Я выделяю два вида фондов: расходные и накопительные.

Расходные фонды нужны, чтобы тратить оттуда деньги в течение месяца. Например, фонд «Маша + Женя» — на жену и ребенка. В 2019 году он выставлялся каждый месяц на 30 000 ₽. Столько денег супруга в месяц могла тратить на свое усмотрение. Меня не интересовало, на что идут деньги. Главное, что нужно было знать, — сколько осталось в этом фонде. Для меня был выделен фонд «Я» — каждый месяц я мог тратить на что захочу 15 000 ₽.

Накопительные фонды нужны как раз для достижения целей. Ради накопительных фондов и задумана вся бюджетная таблица. Деньги, распределенные в накопительные фонды, очень не хочется трогать. Чтобы сохранить отложенное, начинаешь придумывать самые разные способы, вплоть до отказа от регулярных трат или урезания расходных фондов. Это чистая психология.

Первым делом я до сих пор обновляю расходные фонды, они в таблице отмечены светло-желтым. Заполняю только колонку «На начало месяца», колонка «Баланс» будет автоматически считаться по мере расходов.

Тут просто: по опыту у меня уже выведены определенные балансы, поэтому я просто выставил их на целевые уровни.

Затем, если вы заполняете таблицу впервые, нужно заполнить накопительные фонды — деньги, которые у вас уже отложены на что-либо.

Для каждой финансовой цели выделите свою строчку (имя цели внесите в колонку «Фонды»), сумму отложенных денег на эту цель занесите в колонку «На начало месяца». Я обычно просто копирую балансы фондов из предыдущего месяца в колонку «На начало месяца».

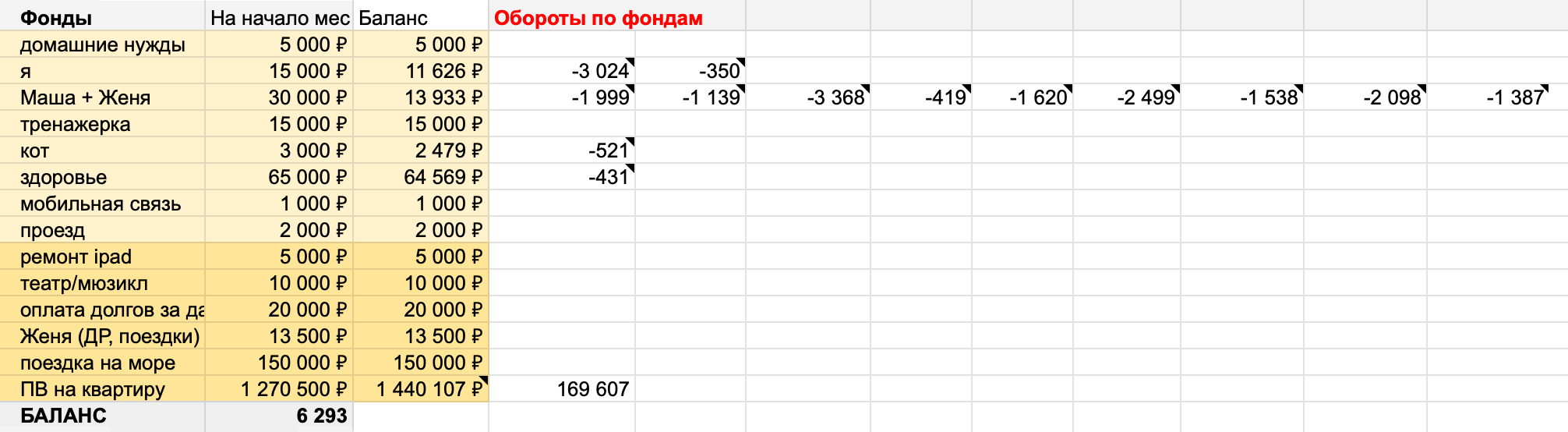

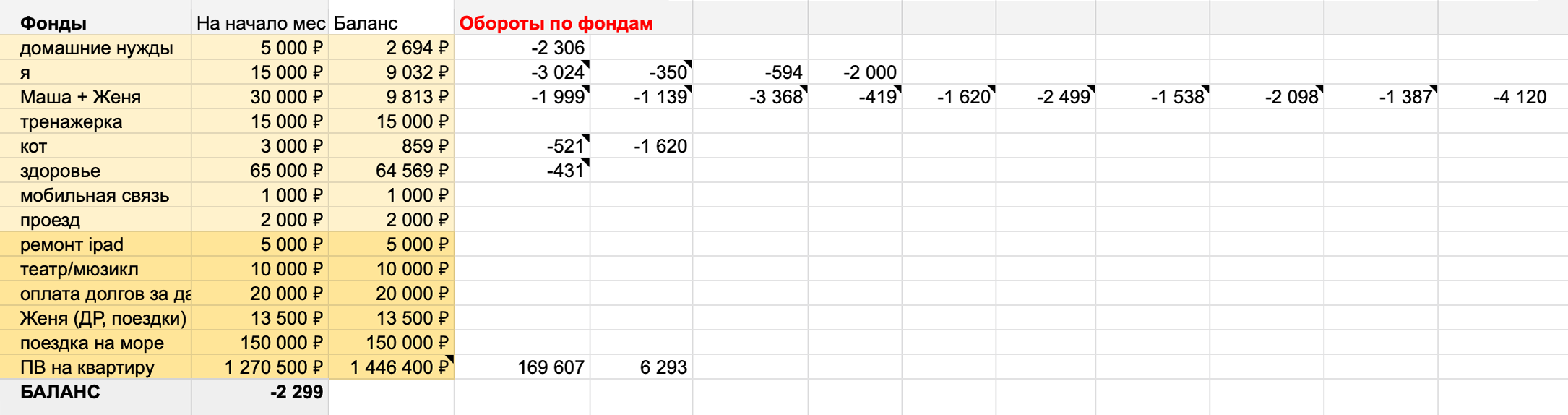

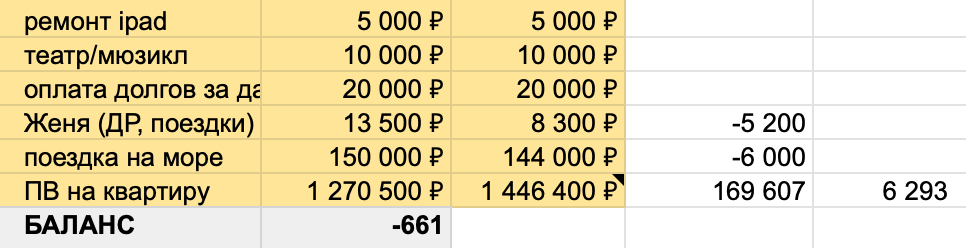

Когда данные по накопительным и регулярным фондам заполнены, я смотрю вниз таблицы, на строку «Баланс» — это разница между всеми доходами и всеми расходами с учетом фондов.

Если баланс положительный, значит, у вас остались нераспределенные деньги — можно отложить их в накопительные фонды.

Если баланс отрицательный, значит, вы запланировали больше расходов, чем заработаете. Нужно урезать ежедневные расходы или сокращать фонды.

В идеале баланс в начале месяца должен быть близок или равен нулю. В моем случае в мае 2019 года баланс после внесения трат был равен 169 607 ₽ — это значило, что такая сумма осталась нераспределенной, можно было отложить ее в накопительные фонды. Фокус у нас был на покупке новой квартиры, поэтому эти деньги я просто распределил в фонд первоначального взноса — «ПВ на квартиру». Фонды до сих пор пополняются с плюсом, расходы из фондов — с минусом.

После всех этих операций баланс стал равен нулю. Если бы май прошел в соответствии с планом, в накопительных фондах были бы именно такие остатки.

Потом я скопировал этот лист под названием «Июнь 19 основа», чтобы при планировании июня у меня уже был стартовый лист. Также я скопировал этот лист под названием «Май 19» — это был рабочий лист для учета исполнения бюджета, о чем расскажу ниже.

Ну и где обещанный час в месяц

Планирование бюджета я рекомендую делать в самом начале нового месяца. Если будете вести бюджет регулярно, то на планирование будет уходить минут 10—15.

Ведение бюджета

Веду бюджет я так: раз в неделю обновляю значения в блоках таблицы. Цель — убедиться, что баланс в норме. Если баланс уходит в минус или плюс, то нужно перебалансировать бюджет. Обычно я веду учет в субботу или воскресенье, у меня на это уходит минут 10—15.

Алгоритм простой:

- Обновить блок «Остатки».

- Записать траты по расходным фондам.

- Разобрать позиции в блоке «Ежедневные расходы».

- Проконтролировать баланс.

Для примера расскажу, как я вел бюджет в мае 2019 года.

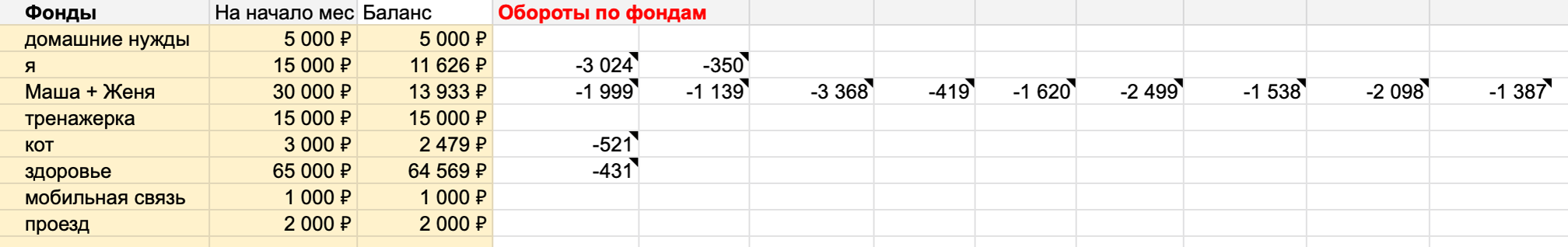

Неделя 1: 1—5 мая

Обновил блок «Остатки». Заглянул в кошелек, проверил остатки по зарплатной карточке, занес в таблицу. Нашел последнюю смс от банка с остатком по кредитке и занес ее в строку «Кредитка».

Записал траты по расходным фондам. До сих пор цель этого действия — понять, сколько денег осталось в каждом из расходных фондов. В 99% случаев мы платим кредиткой, по ней приходят смс на каждую покупку. Поэтому мне достаточно просмотреть эти смс (обычно их штук 30), выбрать только те, которые относятся к тому или иному расходному фонду (обычно их штук 10), и зафиксировать суммы из них в блоке «Обороты по фондам».

В начале майских праздников 2019 года я съездил к брату в гости, сходил в парикмахерскую. Эти траты я внес напротив фонда «Я». Жена прошлась по магазинам, купила себе и ребенку на лето одежду и обувь — списания в фонде «Маша + Женя». Еще купили лекарства в аптеке и корм коту — списания в фондах «Кот» и «Здоровье».

Разобрал позиции в блоке «Ежедневные расходы». Я посмотрел на позиции в блоке «Ежедневные расходы», которые приходились на интервал с 1 по 5 мая. Чтобы закрыть позиции, нужно было просто удалить числа из ячеек.

Все регулярные траты закрывались сами собой — я удалял их. За интернет заплатил, платеж по депозиту пришел — тоже удалял. Еще были позиции на 10 000 и 5000 ₽ — это мы хотели съездить на праздники в Смоленск. Поездку отменили по состоянию здоровья. Потеряли деньги за билеты туда и обратно, отель снял 4500 ₽ за слишком позднюю отмену брони. Тем не менее эти позиции закрылись, так как поездку переносить не стали, и я удалил позиции.

Из незакрытых была позиция на 3500 ₽ — это благотворительность. Я не придумал, куда пожертвовать деньги, и перенес ее на следующую неделю.

Проконтролировал баланс. Несмотря на потери, связанные с поездкой, в конце недели все равно остались нераспределенные деньги — 6293 ₽. Я занес их в фонд «ПВ на квартиру».

Неделя 2: 6—12 мая

Обновил блок «Остатки». На неделе пришла зарплата мне и жене. По кредитке я погасил всю задолженность, поэтому остаток по кредитке стал больше, чем на конец прошлой недели.

Жена часто переводила со своей карты за танцы ребенка, поэтому решили оставить там 20 000 ₽. Все остальное от поступившей зарплаты (своей и жены) я закинул на счет в ВТБ, чтобы они там копились.

Записал траты по расходным фондам. На неделе мы зашли в «Икею» и купили немного всего — списание было в фонде «Домашние нужды». Я сходил в бар, а также позволил себе пива в один из вечеров — списания из фонда «Я».

Жена купила ребенку чемодан для предстоящей поездки в лагерь — списания из фонда «Маша + Женя». Еще коту купили наполнитель — списание из фонда «Кот».

Разобрал позиции из блока «Ежедневные расходы». Неделя кончилась, в записях блока «Ежедневные расходы» были траты на волейбол, коммуналку, празднование 9 Мая и благотворительность. Все это свершилось кроме благотворительности. Опять не придумал, куда перевести 3500 ₽, поэтому эту позицию перенес на следующую неделю.

После переноса удалил все исполненные операции.

Проконтролировал баланс. Баланс стал равен −2299. Это дефицит бюджета — за неделю потратили больше, чем планировалось. Дефицит составляет менее 1% от доходной части. Дефицит до 2% — это терпимо, поэтому ничего не стал делать.

Неделя 3: 13—19 мая

Обновил блок «Остатки». В течение недели тут ничего не произошло кроме трат по кредитке, еще 500 ₽ я где-то потратил наличными. Обновил эти позиции.

Записал траты по расходным фондам. Неожиданно кончились контактные линзы — пришлось их заказать. Позволил себе вино в один из вечеров. Записал эти траты по фонду «Я». На этом мой фонд был исчерпан, я больше не мог покупать что вздумается в этом месяце. Это было печально.

Жена с ребенком сходили в парикмахерскую, купили себе что-то из одежды и в парфюмерном магазине. Это были списания из фонда «Маша + Женя».

Еще из неожиданного: пришлось заказать ребенку новые очки. Наряду с лекарствами для предстоящей поездки списания по очкам пошли в фонд «Здоровье». Из трат по фондам также были пополнение карты «Тройка» и оплата сотовой связи.

Разобрал позиции из блока «Ежедневные расходы». Опять не успел придумать, куда перевести зарезервированные деньги на благотворительность. Перенес эту позицию на следующую неделю. Остальные позиции все свершились, меня они больше не интересовали — удалил и забыл.

Проконтролировал баланс. Он стал равен −4299. Дефицит нарастал, но пока не превысил 2%. Опять ничего не стал делать.

Неделя 4: 20—26 мая

Обновил блок «Остатки». На неделе пришли авансы по зарплате. Закинул их на счет в ВТБ. Еще были мелкие траты наличными и основные траты по кредитке — обновил соответствующие позиции.

Записал траты по расходным фондам. Закинул денег на карту «Тройка» — списания из фонда «Проезд». В секции танцев попросили перевести деньги на кубки, грамоты и празднование окончания сезона — списания из фонда «Женя (ДР, поездки)».

Разобрал позиции из блока «Ежедневные расходы». Уделил время и нашел несколько проектов, куда можно пожертвовать деньги — наконец закрыл позицию «Благотворительность».

Остальные позиции были в основном регулярные, поэтому их даже не разбирал. Просто удалил и забыл.

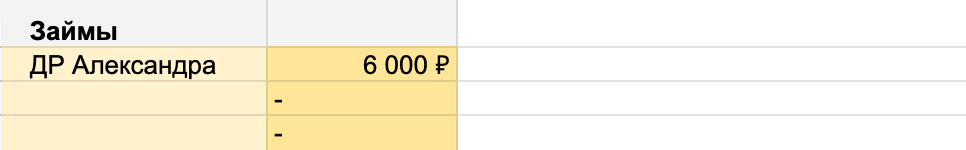

Проконтролировал баланс. Баланс ушел глубоко в минус: −12 661. Главная причина — день рождения друга. Я совсем забыл зарезервировать на это деньги при планировании — ну хоть про сам день рождения вспомнил.

Дефицит бюджета стал равен 3,1%. Мне это уже не нравилось. Для борьбы с дефицитом у меня были и есть три метода:

- Урезать фонды.

- Занять у самого себя.

- Отказаться от всех регулярных ежедневных трат на определенный срок.

В мае 2019 года я решил применить методы 1 и 2. Третий метод я применяю только в запущенных случаях, он самый неприятный.

Итак, мне нужно было каким-то образом пополнить бюджет на 12 000 ₽. С урезанием фондов все оказалось просто: я списал из фонда «Поездка на море» 6000 ₽. То есть по факту получилось, что в мае этот фонд немного «сдулся». По крайней мере, для меня это было прозрачно и под контролем.

Нужно было вернуть на свой баланс еще 6000 ₽. Взял в долг сам у себя. 5000 расходов на день рождения друга я занес в блок «Займы». Чтобы это было не бесплатно для меня, накинул еще тысячу в качестве процентов — занял сам себе под 240% годовых. Эти 6000 ₽ увеличили входящий остаток в мае и через него увеличили баланс. Это были деньги из будущего, я их как бы взял из поступлений июня.

При планировании июня я потом просто удалил эти 6000 ₽ из блока «Займы» и погасил тем самым образовавшийся кредит. Если бы сумма кредита была значительной, например 20 000 ₽, то тогда погашение можно было бы «размазать» на несколько месяцев: в июне от займа оставить 10 000, а в июле уже удалить его полностью.

Неделя 5: 27—31 мая

Это была последняя неделя мая, плавно переходящая в июнь. По ней я бюджет не считал, потому что это само собой было сделано при планировании бюджета на июнь.

Самое время подвести итоги мая 2019 года:

- Удалось достичь цель по фонду «ПВ на квартиру»: планировал накопить 1 440 107 ₽ на конец мая, по факту вышло 1 446 400 ₽.

- Не удалось достичь цели по фонду «Поездка на море»: планировал сохранить 150 000 ₽ на конец мая, по факту урезал фонд на 6000 ₽, чтобы покрыть дефицит — осталось 144 000 ₽.

- Пришлось занять самому себе, чтобы сбалансировать бюджет — 6000 взял из будущих поступлений.

В целом я остался доволен тем маем. Главная финансовая цель стала еще ближе, при этом бюджет легко адаптировался ко всяким сложностям.

Итоги

- Ведение бюджета позволяет держать фокус на финансовых целях.

- Вести бюджет полезно независимо от уровня доходов. Ведение бюджета позволяет «не проедать» деньги: поступления и траты известны и утверждены заранее.

- Можно вести бюджет и не тратить на это много времени. Мне хватает 10—15 минут в неделю.

- При ведении бюджета можно занимать у самого себя деньги, можно продолжать тратить деньги, когда ты в минусе, можно получать прибыль от экономного поведения, можно не волноваться, если задерживают зарплату.

- Для кого-то минусом будет то, что при ведении бюджета сложно совершать приятные спонтанные траты — сходить в ресторан, купить что-то незапланированное. Ведение бюджета в некотором роде задает колею, из которой некомфортно выбираться.

- Чтобы начать вести бюджет, достаточно взять предложенную таблицу и попробовать заполнить лист на очередной месяц. Далее в течение месяца я рекомендую вести учет исполнения бюджета раз в неделю. Через несколько месяцев вы найдете объем своих трат, и бюджет начнет сходиться.

- Пройдите бесплатный курс Учебника Т—Ж «Как вести семейный бюджет», чтобы разобраться, какие еще модели семейного бюджета бывают и какая из них подойдет вашей семье.