Инвестиционный портфель только из фондов — это разумно?

Мне 19 лет, и я только изучаю тему инвестирования. Хочу взять что-то надежное и не требующее постоянного внимания на среднесрок — лет до десяти.

Начала с того, что составила маленький портфель — на 20 000 ₽ — из фондов. Взяла американские компании, S&P 500, FXWO c FXRW, Казахстан и видеоигры, в которые верю. Планирую и дальше пополнять. Акции брать не стремлюсь: это нервы и время.

Я осознаю, что многие компании в моих фондах пересекаются. Плохо ли это? Стоит ли вообще распылять себя на множество фондов или лучше вложить все в S&P 500 и спать спокойно?

Начать инвестиции с биржевых фондов — оптимальное решение, особенно если капитал небольшой. У фондов низкий порог входа, и они позволяют разом охватить широкий набор активов и сегментов рынка.

Расскажу, в чем плюсы и минусы фондов и стоит ли вам беспокоиться о том, что их состав в вашем портфеле частично пересекается.

В чем плюсы биржевых фондов

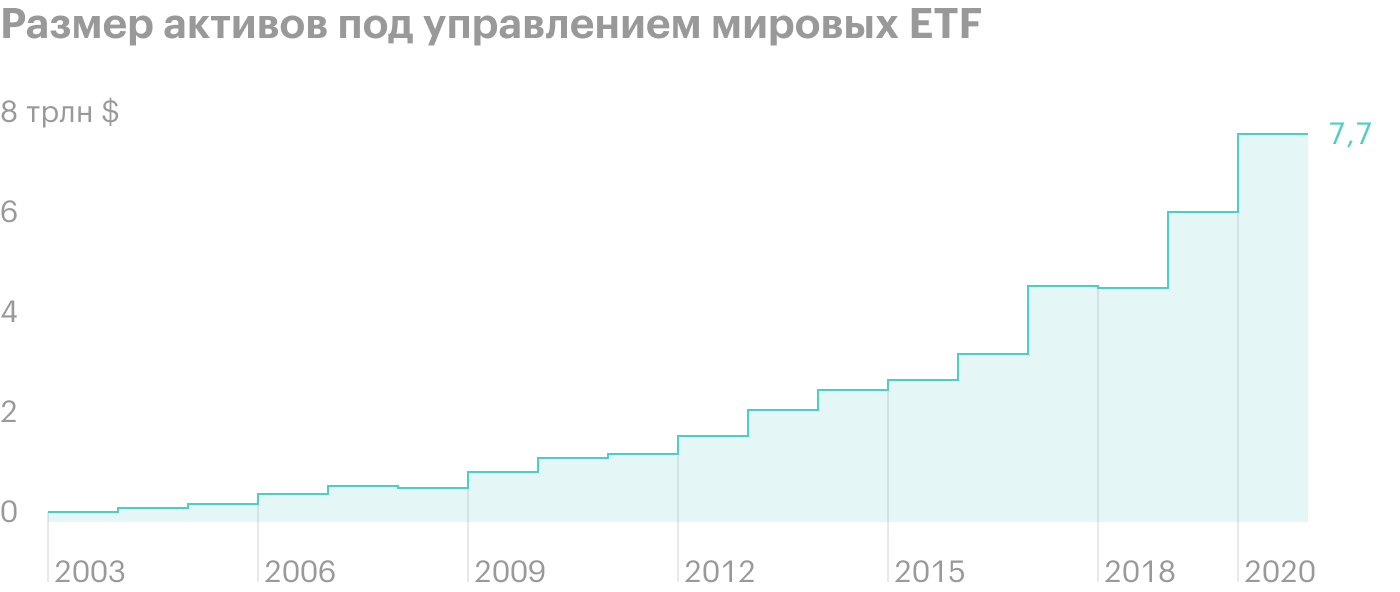

ETF как инструмент пользуется большим спросом у инвесторов и год от года набирает популярность. В 2020 году размер активов под управлением ETF во всем мире составил 7,74 трлн долларов, хотя в 2003 году было только 204 млрд. Аналитики из Bank of America прогнозируют, что к 2030 году он вырастет до 50 трлн долларов.

Инвесторы используют фонды по нескольким причинам.

Экономия времени. Не нужно изучать и покупать отдельные акции или облигации. Кроме того, управляющие фондом будут периодически самостоятельно ребалансировать портфель, то есть снижать или увеличивать доли отдельных бумаг, чтобы не отклоняться от бенчмарка.

Меньший риск. Большинство индексов включают десятки и даже сотни ценных бумаг. Например, ETF, который отслеживает индекс S&P 500, содержит бумаги 500 крупных компаний США. Такая широкая диверсификация снижает специфические риски, связанные с отдельными компаниями.

Если что-то случится с несколькими компаниями из состава фонда, ваши убытки будут минимальными, потому что эти компании занимают небольшую часть фонда.

Низкий порог входа. Например, инвестировать в ИТ-сектор США можно через фонд FXIM от FinEx, при этом стоимость одного пая составляет около 100 ₽, или 1,33 $. В то же время в фонде есть, например, акции Alphabet (Google), которые стоят почти 2900 $ за штуку. То есть, чтобы купить тот же набор компаний по отдельности, вам бы понадобился внушительный капитал.

Сравнительно небольшие комиссии. У биржевых фондов чаще всего пассивное управление, из-за чего уровень их расходов ниже по сравнению с активно управляемыми фондами. Впрочем, бывают и дорогостоящие активно управляемые ETF.

Меньше налогов. Российские биржевые ПИФы не платят налог 13% с поступающих в фонд дивидендов российских компаний. Таким образом, фонд реинвестирует все дивиденды в полном объеме.

Реинвестирование дохода помогает паям фонда дорожать. А налог с дохода от продажи платить не придется, если владеть паями более трех лет или использовать вычет типа Б на ИИС.

Учтите, что в случае с БПИФами, владеющими иностранными активами, и с ETF экономии на налогах с дивидендов может и не быть.

Большое разнообразие инструментов. Через фонды можно инвестировать не только в акции и облигации, но и в альтернативные инструменты. Так, инвестировать в золото на Московской бирже можно через фонды FXGD или TGLD.

Альтернативные классы активов, слабо коррелирующие с акциями, позволят снизить общую волатильность портфеля. А страновые ETF — диверсифицировать портфель по валютам и защититься от девальвации.

В целом же существуют фонды на любой вкус: на акции отдельных отраслей, секторов и стран, облигации разных видов, инструменты денежного рынка и валюты. Есть также фонды, которые состоят одновременно из разных типов активов, например акций, облигаций, денег и золота, — как фонды вечного портфеля TRUR, TUSD и TEUR.

Минусы инвестирования в ETF

У биржевых фондов есть и недостатки, из-за которых они могут не устраивать инвесторов.

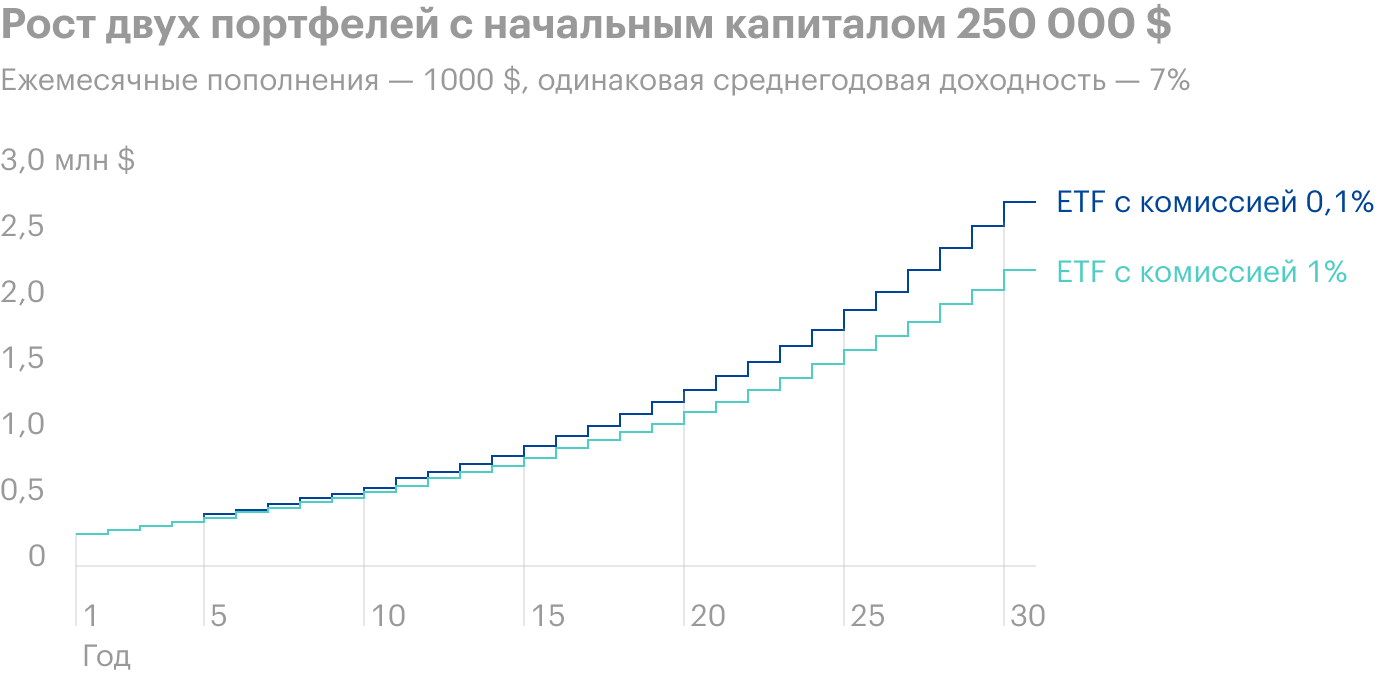

Комиссии. Поскольку у фондов есть расходы, это при прочих равных снижает доходность. При этом у фондов на Московской бирже уровень расходов выше, чем у европейских и американских аналогов.

Более того, некоторые фонды на Московской бирже инвестируют в европейские или американские ETF, у которых тоже есть комиссия. В итоге получаются двойные расходы.

Например, в фонде дивидендных акций AMDG содержатся паи фонда Vanguard Dividend Appreciation ETF (VIG). Общая комиссия фонда складывается из расходов AMDG в размере 0,95% в год и комиссии фонда Vanguard 0,06% в год — и в итоге превышает 1%.

Чтобы сэкономить на комиссиях российских фондов, некоторые инвесторы предпочитают самостоятельно инвестировать в те же ценные бумаги. Как можно вручную скопировать состав фонда и не пользоваться ETF, я писал в статье про индексы S&P 100 и Nasdaq.

Нельзя исключить неподходящие бумаги. ETF предлагает широкий набор акций или облигаций — там могут быть и те, в будущее которых инвестор не верит или в которые не хочет инвестировать по личным причинам. Например, кто-то принципиально не поддерживает табачный бизнес или военные компании, а их акции есть во многих фондах.

Нельзя тонко настроить портфель. Компании будут ровно в тех же пропорциях, что и в бенчмарке. Нельзя уменьшить долю какой-то компании и нарастить позицию по другой.

Дивиденды. Не все ETF выплачивают дивиденды, а иногда это важно инвестору. Например, если он хочет регулярно получать пассивный доход с инвестиций.

Стоит ли делать портфель только из фондов

Инвестиционный портфель может состоять и только из фондов. Это удобно и позволяет создать диверсифицированный портфель даже с небольшим капиталом. Главное, чтобы распределение средств в портфеле соответствовало вашим целям и отношению к риску.

Спать спокойно с одним только S&P 500 может не получиться, особенно если вы восприимчивы к сильным просадкам: в 2020 году индекс терял в цене до 34% от максимума, а в 2009 — до 55%. И даже на горизонте 10 лет есть риск, что индекс не вырастет.

Кроме фондов акций США в портфеле стоит держать фонды акций и других стран для большей диверсификации. Возможно, в ближайшие 10 лет другие рынки дадут более высокую доходность или более интересное соотношение доходности и риска. Что касается вашего портфеля, то состав фондов в нем частично пересекается.

Например, фонд акций США и фонд акций индекса S&P 500 почти наверняка имеют много общих позиций. В составе FXWO и FXRW тоже есть акции США, и они же есть и в фонде видеоигр. Получается, сейчас вы делаете ставку в основном на американский рынок акций.

Кроме того, из-за сочетания страновых, глобальных и отраслевых фондов может быть сложно понять, от поведения каких активов сильнее всего зависит ваш портфель. Еще будет сложнее управлять портфелем.

Наконец, у фондов FXWO и FXRW комиссия 1,36% в год, что много даже по меркам фондов на Московской бирже.

Как вариант, можно подумать о другом составе портфеля. Вот что стоит рассмотреть, но учтите: это только рассуждения и примеры, а не инвестиционная рекомендация.

В любом случае, прежде чем брать конкретные фонды, акции или облигации, стоит тщательно продумать стратегию. Важно понять, какой у вас инвестиционный горизонт, терпимость к риску и так далее. Выбирать инструменты и покупать их нужно только после этого.

Акции. Стоит добавить в портфель и акции других стран. Так он будет меньше зависеть от отдельных рынков. У вас есть фонды FXWO и FXRW, но, как я уже отметил, у них довольно высокий уровень расходов. Диверсификация по странам у них меньше, чем могла бы быть.

Возможно, идеальный вариант для пассивного инвестора — это фонд акций всех стран мира согласно капитализации рынков акций. На Московской бирже пока нет такого фонда, но из имеющихся фондов можно собрать что-то похожее.

Облигации. Если вы хотите собрать достаточно агрессивный портфель с неплохим потенциалом роста, но при этом сгладить его волатильность и не переживать в моменты рыночных коррекций, то помимо фондов акций стоит добавить небольшую долю облигаций.

Сейчас лучше выбирать короткие и среднесрочные облигации либо фонды таких облигаций. И в США, и в России ожидается повышение ключевых ставок, что, как правило, приводит к падению цены длинных облигаций. Тем не менее российские облигации в зависимости от надежности эмитента уже могут предложить сравнительно неплохую доходность в районе 8—9% годовых.

Можно также добавить облигации с защитой от инфляции, так как сейчас инфляция ускоряется.

Основное отличие покупки облигаций через ETF, а не напрямую — то, что у фондов на облигации нет даты погашения. Фонд не держит облигации до погашения, а заменяет их каждый раз на новые, чтобы средняя дюрация долговых бумаг в портфеле оставалась постоянной. Более подробно я писал об этом в статьях «В чем смысл фонда, который состоит из ОФЗ?» и «Так ли обязательно держать в портфеле облигации?».

Золото. Наконец, можно добавить в портфель золото, которое обычно растет вместе с общим уровнем цен. Кроме того, золото может подорожать в случае кризиса: его традиционно считают защитным активом.

В итоге можно сделать портфель, где 70% занимают акции, 20% — облигации и 10% — золото. С учетом разделения акций и облигаций по странам и видам портфель может выглядеть примерно так.

Возможная структура портфеля 70/20/10

| Класс актива | Доля в портфеле | Тикер инструмента |

|---|---|---|

| Акции США | 40% | FXUS, или TSPX, или аналог |

| Акции развитых стран без США | 20% | FXDM |

| Акции развивающихся стран | 10% | VTBE либо комбинация FXEM и FXCN |

| Кратко- и/или среднесрочные российские ОФЗ | 10% | SUGB и/или SBGB |

| ОФЗ с защитой от инфляции | 10% | INFL |

| Золото | 10% | FXGD, или TGLD, или аналог |

Возможная структура портфеля 70/20/10

| Акции США | |

| Доля в портфеле | 40% |

| Тикер инструмента | FXUS, или TSPX, или аналог |

| Акции развитых стран без США | |

| Доля в портфеле | 20% |

| Тикер инструмента | FXDM |

| Акции развивающихся стран | |

| Доля в портфеле | 10% |

| Тикер инструмента | VTBE либо комбинация FXEM и FXCN |

| Кратко- и/или среднесрочные российские ОФЗ | |

| Доля в портфеле | 10% |

| Тикер инструмента | SUGB и/или SBGB |

| ОФЗ с защитой от инфляции | |

| Доля в портфеле | 10% |

| Тикер инструмента | INFL |

| Золото | |

| Доля в портфеле | 10% |

| Тикер инструмента | FXGD, или TGLD, или аналог |

Такой состав портфеля дает диверсификацию по классам активов и глобальную диверсификацию в акциях. При этом у фондов приемлемые по российским меркам комиссии и нет активного управления.

Конечно, такой портфель при желании можно доработать. Например, вы упомянули фонды акций Казахстана и компаний, занимающихся видеоиграми. Можно добавить их в портфель, если считаете, что у них есть перспективы. В таком случае стоит пропорционально уменьшить долю других фондов акций.

То же самое можно сделать, если решите добавить в портфель фонд акций российских компаний. Подойдут фонды типа VTBX или TMOS.

В облигационной части портфеля тоже возможны доработки. Так, вместо фонда INFL можно использовать фонд облигаций США с защитой от инфляции и рублевым хеджированием FXIP. Но стоит учесть, что сейчас TIPS предлагают отрицательную номинальную доходность к погашению, — такое вложение выгодно, если инфляция продолжит сильно расти.

Еще можно воспользоваться одним из вариантов «ленивых портфелей». Мы уже анализировали четыре таких портфеля и еще шесть пассивных портфелей.

Приближаясь к моменту, когда вам потребуются деньги из портфеля, стоит постепенно снижать долю акций и увеличивать долю облигаций и денег. Но если это пенсионный портфель, деньги из которого будут использоваться в течение десятилетий, менять состав портфеля необязательно.

Что в итоге

Инвестиции через ETF и БПИФы позволяют легко собрать диверсифицированный набор активов при минимальном размере капитала, а значит, отлично подходят новичкам. При этом опытные инвесторы тоже используют биржевые фонды, так как у последних хватает преимуществ.

На Московской бирже представлен ограниченный набор фондов по сравнению с тысячами ETF, доступных на зарубежных площадках. Но наш рынок ETF быстро развивается: постоянно запускаются новые биржевые ПИФы, периодически выходят и новые ETF.

Портфель может состоять и только из фондов. На Московской бирже сейчас вполне достаточно фондов, чтобы собрать диверсифицированный портфель.

Прежде чем выбирать фонды, стоит определить оптимальный для вас состав портфеля. Это доли акций, облигаций, золота и иных активов, а также их разделение по странам, секторам, валютам. Состав портфеля зависит в том числе от того, на какой срок вы инвестируете и какие риски для вас приемлемы.