Ленивый портфель — это набор активов, который практически не требует участия инвестора.

Такие портфели легко собирать и ребалансировать, потому что они обычно состоят из нескольких биржевых фондов — ETF. При этом они диверсифицированы и всепогодны — то есть неплохо проявляют себя в любой рыночной ситуации. Это делает их идеальным вариантом для долгосрочных инвесторов, которые инвестируют по принципу «купил и держи».

Мы уже рассказывали в другой статье о 4 ленивых портфелях — в этой статье рассмотрим еще 6 классических стратегий для пассивного инвестирования. Но сначала немного о диверсификации.

Какой бывает диверсификация

Диверсификация — это стратегия управления рисками. Простыми словами, ее смысл в том, чтобы не класть все яйца в одну корзину. Если один из ваших активов прогорит, должны быть другие, которые в это время будут расти и компенсируют убытки.

Посмотрим, какие бывают виды диверсификации.

По классам активов. Акции, облигации, золото, наличные — это разные по своей природе инструменты. У них разный уровень риска, они по-разному себя ведут — и это позволяет снизить общий риск портфеля.

Среди акций обычно выделяют еще три класса активов:

- Крупные компании, или Large Cap, — с капитализацией от 10 млрд долларов.

- Средние, или Mid Cap, — от 2 до 10 млрд долларов.

- Малые, или Small Cap, — от 300 тысяч до 2 млрд долларов.

Внутри одного класса активов. Например, если мы инвестируем в акции, то делаем ставку сразу на широкий набор эмитентов. Скажем, риски портфеля из 10 компаний вдвое ниже, чем у портфеля с одним эмитентом. Поэтому при инвестициях в акции рекомендуется держать минимум 20—30 бумаг. В случае с ленивыми портфелями эта проблема решается за счет использования биржевых фондов: они содержат десятки и сотни компаний.

По секторам. У каждого сектора экономики своя специфика. Есть защитные и циклические секторы, в каких-то преобладают акции роста, а в других — дивидендные. Это дает дополнительную возможность для диверсификации.

По странам. Можно вложить в компании США, Китая, Германии или России — все это разные рынки со своей макроэкономической конъюнктурой и политическими рисками. Диверсификация по странам позволяет снизить специфические риски, присущие конкретной стране, а также зачастую позволяет диверсифицировать капитал по валютам. В периоды стабильности ставка на развивающиеся рынки может принести высокую доходность, а в преддверии кризиса, наоборот, сырьевые экономики страдают в первую очередь.

По валютам. Экономики имеют разный темп роста, торговый баланс и добавочную стоимость продукции. В результате курс валют может меняться: деньги девальвируются по отношению друг к другу, а также испытывают разный уровень инфляции.

В этой статье речь преимущественно будет идти про распределение по классам активов, по секторам и по странам. Сначала мы рассмотрим долларовые ленивые портфели, собранные из зарубежных фондов ETF. Затем я приведу аналоги, доступные рядовым инвесторам на Московской бирже.

Портфель «Талмуд»

Портфель «Талмуд» создан в 1989 году Роджером Гибсоном — финансовым консультантом и автором книги «Распределение активов: балансирование финансовых рисков».

Портфель действительно ленивый: его можно воспроизвести с помощью всего трех фондов — на акции, облигации и недвижимость.

Пример наполнения портфеля

| Тикер | Название фонда | Описание | Доля |

|---|---|---|---|

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 33,34% |

| VNQ | Vanguard Real Estate | Акции сектора недвижимости | 33,33% |

| BND | Vanguard Total Bond Market | Облигации США разной дюрации | 33,33% |

Пример наполнения портфеля

| Vanguard Total Stock Market | |

| Тикер | VTI |

| Описание | Широкий рынок акций США |

| Доля | 33,34% |

| Vanguard Real Estate | |

| Тикер | VNQ |

| Описание | Акции сектора недвижимости |

| Доля | 33,33% |

| Vanguard Total Bond Market | |

| Тикер | BND |

| Описание | Облигации США разной дюрации |

| Доля | 33,33% |

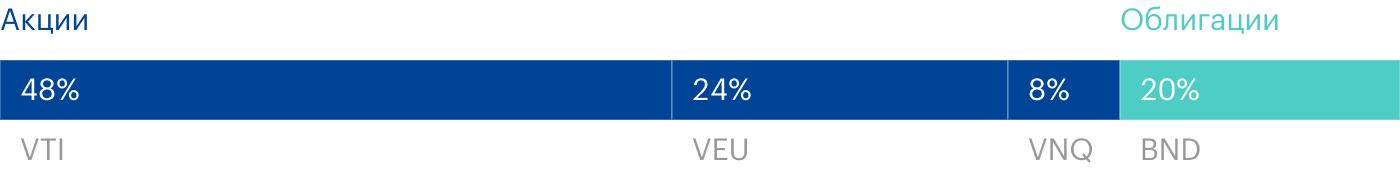

Портфель «Четверка»

Портфель «Четверка» (Core Four) предложил Рик Ферри — инвестиционный консультант и популяризатор идеи пассивного инвестирования. У него также есть ряд публикаций, в том числе книга «Все о распределении активов».

Портфель состоит из четырех фондов. Алгоритм составления такой: в зависимости от желаемого уровня риска инвестор сначала выбирает долю облигаций — мы для примера возьмем 20%. Оставшийся капитал распределяется среди акций в пропорциях: 50% — бумаги рынка США, 40% — международные и 10% — REIT, то есть фонды недвижимости. Как результат, при заданной доле облигаций 20% мы получаем следующую аллокацию активов.

Пример наполнения портфеля

| Тикер | Название фонда | Описание | Доля |

|---|---|---|---|

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 48% |

| VEU | Vanguard FTSE All-World ex-US | Акции мира, кроме США | 24% |

| BND | Vanguard Total Bond Market | Облигации США разной дюрации | 20% |

| VNQ | Vanguard Real Estate | Акции сектора недвижимости | 8% |

Пример наполнения портфеля

| Vanguard Total Stock Market | |

| Тикер | VTI |

| Описание | Широкий рынок акций США |

| Доля | 48% |

| Vanguard FTSE All-World ex-US | |

| Тикер | VEU |

| Описание | Акции мира, кроме США |

| Доля | 24% |

| Vanguard Total Bond Market | |

| Тикер | BND |

| Описание | Облигации США разной дюрации |

| Доля | 20% |

| Vanguard Real Estate | |

| Тикер | VNQ |

| Описание | Акции сектора недвижимости |

| Доля | 8% |

Портфель «Лентяй»

Этот портфель предложил Дэвид Свенсон, автор книги Unconventional Success: A Fundamental Approach to Personal Investment. Его подход подразумевает ставку на диверсифицированный набор акций. При этом довольно большая доля отводится сектору недвижимости — 20%.

Облигационную долю Дэвид предлагает формировать двумя ETF — на среднесрочные казначейские облигации и на облигации TIPS, то есть долговые бумаги c защитой от инфляции.

Пример наполнения портфеля

| Тикер | Название фонда | Описание | Доля |

|---|---|---|---|

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 30% |

| VNQ | Vanguard Real Estate | Сектор недвижимости | 20% |

| VEU | Vanguard FTSE All-World ex-US | Акции мира, кроме США | 15% |

| TIP | iShares TIPS Bond | Облигации с защитой от инфляции | 15% |

| IEI | iShares 3—7 Year Treasury Bond | Среднесрочные казначейские облигации | 15% |

| EEM | iShares MSCI Emerging Markets Equity | Акции развивающихся рынков | 5% |

Пример наполнения портфеля

| Vanguard Total Stock Market | |

| Тикер | VTI |

| Описание | Широкий рынок акций США |

| Доля | 30% |

| Vanguard Real Estate | |

| Тикер | VNQ |

| Описание | Сектор недвижимости |

| Доля | 20% |

| Vanguard FTSE All-World ex-US | |

| Тикер | VEU |

| Описание | Акции мира, кроме США |

| Доля | 15% |

| iShares TIPS Bond | |

| Тикер | TIP |

| Описание | Облигации с защитой от инфляции |

| Доля | 15% |

| iShares 3—7 Year Treasury Bond | |

| Тикер | IEI |

| Описание | Среднесрочные казначейские облигации |

| Доля | 15% |

| iShares MSCI Emerging Markets Equity | |

| Тикер | EEM |

| Описание | Акции развивающихся рынков |

| Доля | 5% |

Портфель «Кофейня»

Портфель от Билла Шультайса, автора книги The Coffeehouse Investor. Портфель содержит 40% облигаций, а акции распределяются по разным классам бумаг.

Ставка делается на акции компаний большой и малой капитализации, при этом используется два подхода: обычный и стоимостный. Во втором случае подбираются бумаги с недооцененными по отношению к рынку финансовыми метриками, в частности с низкими мультипликаторами P / E и P / B.

Как результат, мы получаем портфель из 7 ETF, что довольно много для пассивной стратегии. Некоторые инвесторы могут уже полениться его составлять.

Пример наполнения портфеля

| Тикер | Название фонда | Описание | Доля |

|---|---|---|---|

| BND | Vanguard Total Bond Market | Облигации США разной дюрации | 40% |

| IJR | iShares Core S&P Small-Cap | Малые компании США | 10% |

| VV | Vanguard Large-Cap | Большие компании США | 10% |

| IJS | iShares S&P Small-Cap 600 Value | Недооцененные малые компании США | 10% |

| VTV | Vanguard Value | Недооцененные большие компании США | 10% |

| VEU | Vanguard FTSE All-World ex-US | Акции мира, кроме США | 10% |

| VNQ | Vanguard Real Estate | Акции сектора недвижимости | 10% |

Пример наполнения портфеля

| Vanguard Total Bond Market | |

| Тикер | BND |

| Описание | Облигации США разной дюрации |

| Доля | 40% |

| iShares Core S&P Small-Cap | |

| Тикер | IJR |

| Описание | Малые компании США |

| Доля | 10% |

| Vanguard Large-Cap | |

| Тикер | VV |

| Описание | Большие компании США |

| Доля | 10% |

| iShares S&P Small-Cap 600 Value | |

| Тикер | IJS |

| Описание | Недооцененные малые компании США |

| Доля | 10% |

| Vanguard Value | |

| Тикер | VTV |

| Описание | Недооцененные большие компании США |

| Доля | 10% |

| Vanguard FTSE All-World ex-US | |

| Тикер | VEU |

| Описание | Акции мира, кроме США |

| Доля | 10% |

| Vanguard Real Estate | |

| Тикер | VNQ |

| Описание | Акции сектора недвижимости |

| Доля | 10% |

Портфель «Золотая бабочка»

Это вариация Постоянного портфеля от аналитика Гарри Брауна. По такому же принципу строится портфель 40/40/20, который я предложил в качестве альтернативного в первой статье про ленивые стратегии.

«Золотая бабочка» отличается от других рассматриваемых здесь стратегий тем, что кроме акций и облигаций в нем есть альтернативный инструмент — золото.

Пример наполнения портфеля

| Тикер | Название фонда | Описание | Доля |

|---|---|---|---|

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 20% |

| IJS | iShares S&P Small-Cap 600 Value | Недооцененные малые компании США | 20% |

| SHY | iShares 1—3 Year Treasury Bond | Короткие казначейские облигации | 20% |

| TLT | iShares 20+ Year Treasury | Длинные казначейские облигации | 20% |

| GLD | SPDR Gold Trust | Золото | 20% |

Пример наполнения портфеля

| Vanguard Total Stock Market | |

| Тикер | VTI |

| Описание | Широкий рынок акций США |

| Доля | 20% |

| iShares S&P Small-Cap 600 Value | |

| Тикер | IJS |

| Описание | Недооцененные малые компании США |

| Доля | 20% |

| iShares 1—3 Year Treasury Bond | |

| Тикер | SHY |

| Описание | Короткие казначейские облигации |

| Доля | 20% |

| iShares 20+ Year Treasury | |

| Тикер | TLT |

| Описание | Длинные казначейские облигации |

| Доля | 20% |

| SPDR Gold Trust | |

| Тикер | GLD |

| Описание | Золото |

| Доля | 20% |

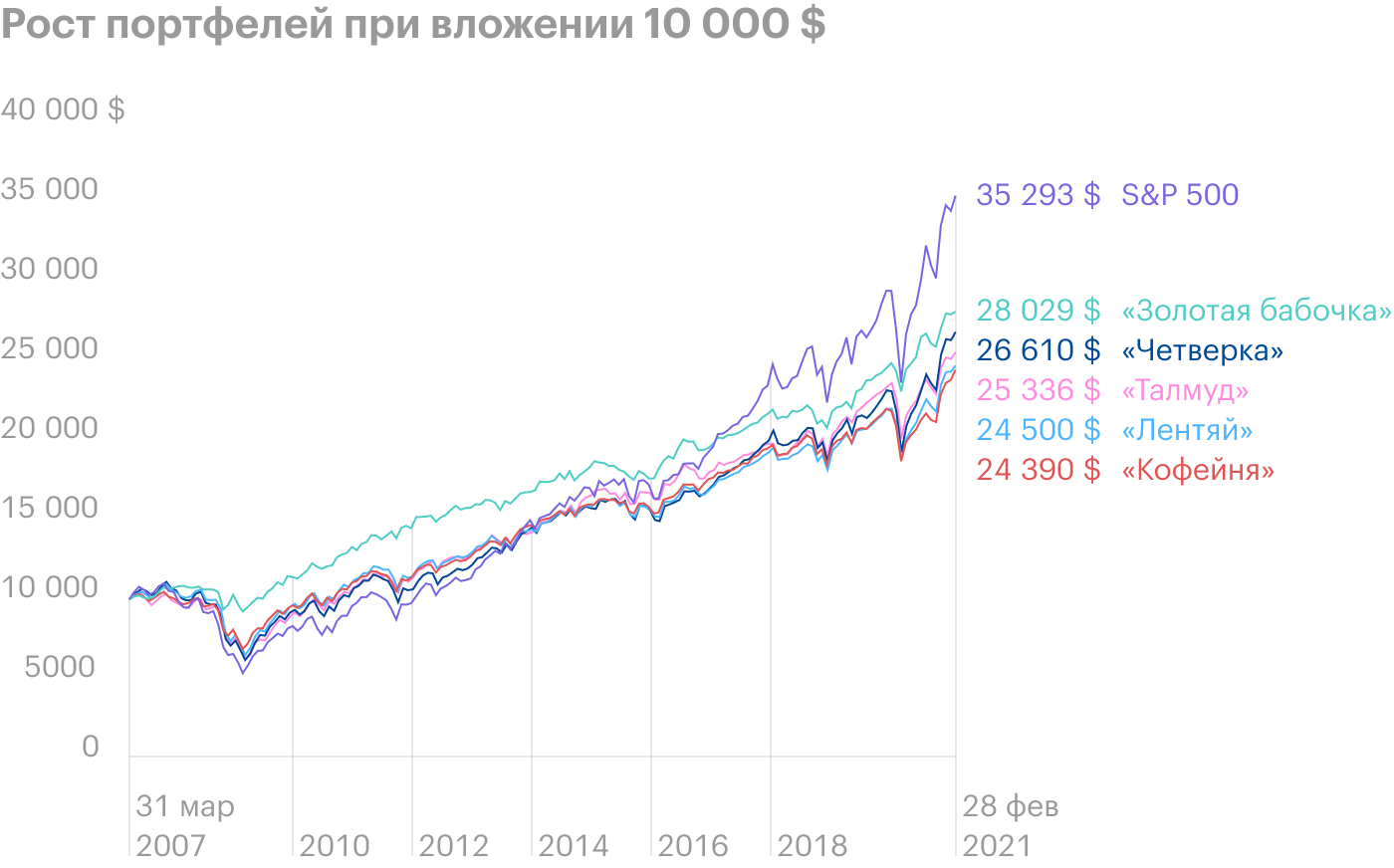

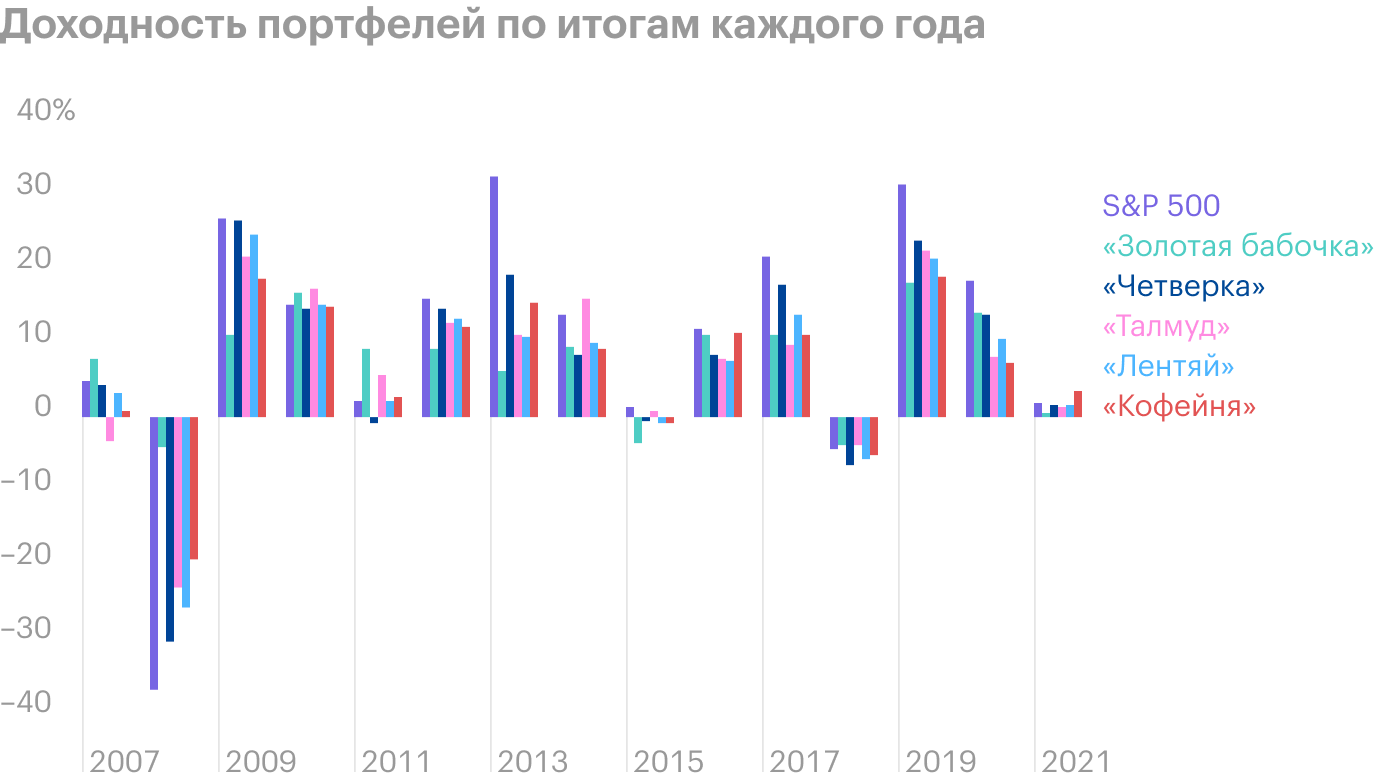

Сравнение портфелей на исторических данных

Сравним ленивые портфели на максимально доступном историческом интервале — с апреля 2007 по февраль 2021. До 2007 некоторых из используемых нами ETF не существовало — например, фонда на рынок облигаций BND.

Тест на исторических данных будем делать в сервисе Portfolio Visualizer. Вводные такие: в апреле 2007 года мы вложили 10 000 $ в каждый из портфелей. При этом мы реинвестировали дивиденды и производили ребалансировку портфеля раз в год. Инфляцию в расчет не берем.

В качестве бенчмарка — портфеля, с которым мы будем сравнивать результаты стратегий, — берем индекс S&P 500.

Результаты ленивых портфелей за 14 лет

| Итог | Доходность | Волатильность | Макс. просадка | Коэфф. Шарпа | Бета | |

|---|---|---|---|---|---|---|

| «Талмуд» | 25 336 $ (1 859 567 ₽) | 6,91% | 12,20% | −40,20% | 0,54 | 0,67 |

| «Четверка» | 26 610 $ (1 953 074 ₽) | 7,29% | 13,30% | −44,53% | 0,54 | 0,80 |

| «Лентяй» | 24 500 $ (1 798 208 ₽) | 6,65% | 12,19% | −40,89% | 0,53 | 0,1 |

| «Кофейня» | 24 390 $ (1 790 135 ₽) | 6,62% | 10,53% | −34,03% | 0,59 | 0,64 |

| «Золотая бабочка» | 28 029 $ (2 057 224 ₽) | 7,69% | 7,84% | −14,81% | 0,88 | 0,38 |

| S&P 500 | 35 293 $ (2 590 374 ₽) | 9,49% | 15,62% | −50,97% | 0,61 | 1 |

Результаты ленивых портфелей за 14 лет

| «Талмуд» | |

| Итог | 25 336 $ (1 859 567 ₽) |

| Доходность | 6,91% |

| Волатильность | 12,20% |

| Макс. просадка | −40,20% |

| Коэфф. Шарпа | 0,54 |

| Бета | 0,67 |

| «Четверка» | |

| Итог | 26 610 $ (1 953 074 ₽) |

| Доходность | 7,29% |

| Волатильность | 13,30% |

| Макс. просадка | −44,53% |

| Коэфф. Шарпа | 0,54 |

| Бета | 0,80 |

| «Лентяй» | |

| Итог | 24 500 $ (1 798 208 ₽) |

| Доходность | 6,65% |

| Волатильность | 12,19% |

| Макс. просадка | −40,89% |

| Коэфф. Шарпа | 0,53 |

| Бета | 0,1 |

| «Кофейня» | |

| Итог | 24 390 $ (1 790 135 ₽) |

| Доходность | 6,62% |

| Волатильность | 10,53% |

| Макс. просадка | −34,03% |

| Коэфф. Шарпа | 0,59 |

| Бета | 0,64 |

| «Золотая бабочка» | |

| Итог | 28 029 $ (2 057 224 ₽) |

| Доходность | 7,69% |

| Волатильность | 7,84% |

| Макс. просадка | −14,81% |

| Коэфф. Шарпа | 0,88 |

| Бета | 0,38 |

| S&P 500 | |

| Итог | 35 293 $ (2 590 374 ₽) |

| Доходность | 9,49% |

| Волатильность | 15,62% |

| Макс. просадка | −50,97% |

| Коэфф. Шарпа | 0,61 |

| Бета | 1 |

Все портфели ожидаемо проиграли индексу S&P 500, потому что индекс состоит исключительно из акций и закономерно дает большую доходность, — но и риск такой инвестиции ощутимо выше: волатильность S&P 500 выше, чем у любого из рассматриваемых портфелей.

Безусловный фаворит среди портфелей — «Золотая бабочка», которая показала лучшую доходность при самой низкой волатильности. Об этом говорят и остальные метрики: наименьшая максимальная просадка, высокий коэффициент Шарпа — 0,88 и самая низкая бета — 0,38. Последнее означает, что если бенчмарк делает движение на 100%, стоимость портфеля «Золотая бабочка» сдвинется только на 38% — портфель менее волатилен.

Такой результат во многом достигнут за счет доли золота, которое показывает слабую корреляцию с другими инструментами. Это еще раз подтверждает, что при формировании портфеля не стоит ограничиваться только акциями и облигациями — стоит добавлять альтернативные диверсификаторы.

Вторым по результатам можно отметить портфель «Кофейня». Его волатильность, максимальная просадка и бета заметно ниже оставшихся конкурентов.

Самым простым по исполнению и лучшим по дивидендной доходности стал портфель «Талмуд». Он справедливо занимает третье место. Аутсайдеры же — «Четверка» и «Лентяй».

Ниже в таблице я расположил всех участников по порядку от лучшего к худшему.

Что касается защиты от инфляции, для каждого портфеля я отразил долю инструментов, которые традиционно считаются антиинфляционными, а именно недвижимость, золото, облигации TIPS.

Сравнение ленивых стратегий

| Портфель | Кол-во ETF | Доходность | Риск | Защита от инфляции | Дивиденд за 2020 год |

|---|---|---|---|---|---|

| «Золотая бабочка» | 5 | 7,69% | Средний | 20% | 1,09% |

| «Кофейня» | 7 | 6,62% | Высокий | 10% | 2,25% |

| «Талмуд» | 3 | 6,91% | Высокий | 33,33% | 2,63% |

| «Четверка» | 4 | 7,29% | Высокий | 8% | 2,14% |

| «Лентяй» | 6 | 6,65% | Высокий | 35% | 2,03% |

Сравнение ленивых стратегий

| «Золотая бабочка» | |

| Количество ETF | 5 |

| Доходность | 7,69% |

| Риск | Средний |

| Защита от инфляции | 20% |

| Дивиденд за 2020 год | 1,09% |

| «Кофейня» | |

| Количество ETF | 7 |

| Доходность | 6,62% |

| Риск | Высокий |

| Защита от инфляции | 10% |

| Дивиденд за 2020 год | 2,25% |

| «Талмуд» | |

| Количество ETF | 3 |

| Доходность | 6,91% |

| Риск | Высокий |

| Защита от инфляции | 33,33% |

| Дивиденд за 2020 год | 2,63% |

| «Четверка» | |

| Количество ETF | 4 |

| Доходность | 7,29% |

| Риск | Высокий |

| Защита от инфляции | 8% |

| Дивиденд за 2020 год | 2,14% |

| «Лентяй» | |

| Количество ETF | 6 |

| Доходность | 6,65% |

| Риск | Высокий |

| Защита от инфляции | 35% |

| Дивиденд за 2020 год | 2,03% |

Ребалансировка ленивых портфелей

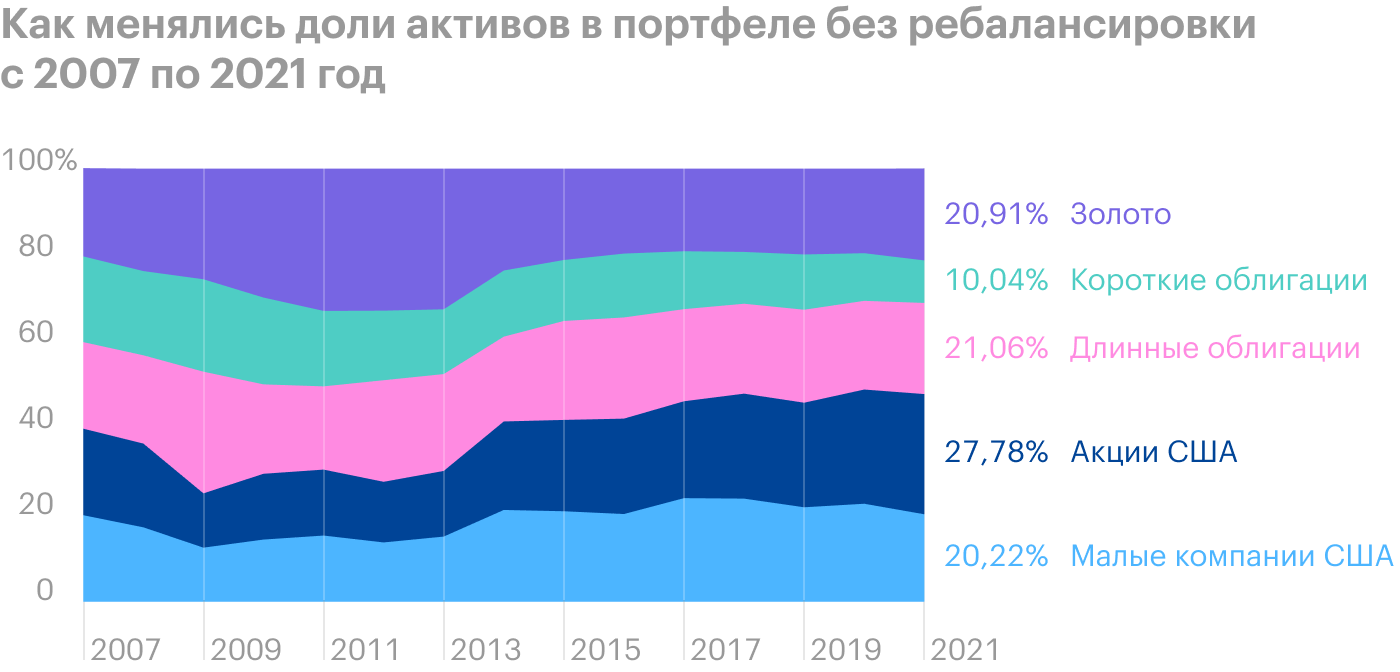

Активы растут с разной скоростью, поэтому с течением времени в портфеле образуется дисбаланс — доходные инструменты перетягивают на себя одеяло. В результате уровень риска портфеля растет. Периодическая ребалансировка позволяет вернуть инструментам исходные пропорции и не отступать от выбранной стратегии.

Ребалансируются портфели так: инвестор продает подорожавшие активы и восполняет за счет этого недостаток в других позициях. Но стоит учитывать, что продажа приведет к дополнительным брокерским комиссиям и налогам.

Если инвестор периодически пополняет брокерский счет, то можно обойтись без продажи подорожавших активов — достаточно каждый раз на внесенные деньги докупать просевшие инструменты.

Пересмотр портфеля обычно проводят с определенной периодичностью — например, раз в месяц, квартал или год — или по триггеру, то есть когда доля актива отклоняется от исходной на установленную величину.

В таблице ниже я привел результаты портфеля «Золотая бабочка» на интервале в 14 лет с разными ребалансировками: ежемесячной, ежеквартальной, раз в полугодие и ежегодно, а также по триггеру 5%. И сравнил их с портфелем, который никогда не ребалансировали: просто положили деньги и забыли.

Ребалансировки по триггеру и ежеквартальная принесли на 2789 и 2837 $ больше портфеля, который никогда не пересматривался. Они также показали самый высокий коэффициент Шарпа — 0,9. Но ребалансировка по триггеру все равно предпочтительнее: за 14 лет потребовалось всего 8 ребалансировок, в то время как с ежеквартальными — 56. А чем больше ребалансировок, тем больше времени и денег на комиссию тратит инвестор.

Низкой частоты ребалансировок можно также добиться при ежегодном пересмотре портфеля — к тому же такой вариант дает самую низкую волатильность. Что касается ежемесячного варианта — у него худший результат по всем показателям. Плюс ко всему он самый затратный по комиссиям.

Результаты портфеля «Золотая бабочка» за 14 лет с разными типами ребалансировок

| Ребалансировка | Итог | Доходность | Волатильность | Макс. просадка | Коэфф. Шарпа |

|---|---|---|---|---|---|

| Месяц | 28 014 $ (2 056 123 ₽) | 7,68% | 8,06% | −16,66% | 0,86 |

| Квартал | 28 912 $ (2 122 033 ₽) | 7,93% | 7,98% | −16,07% | 0,90 |

| Полугодие | 28 233 $ (2 072 196 ₽) | 7,74% | 7,87% | −15,66% | 0,89 |

| Год | 28 029 $ (2 057 224 ₽) | 7,69% | 7,84% | −14,81% | 0,88 |

| Триггер 5% | 28 864 $ (2 118 510 ₽) | 7,91% | 7,94% | −15,71% | 0,90 |

| Никогда | 26 075 $ (1 913 807 ₽) | 7,13% | 8,36% | −13,77% | 0,77 |

Результаты портфеля «Золотая бабочка» за 14 лет с разными типами ребалансировок

| Месяц | |

| Итог | 28 014 $ (2 056 123 ₽) |

| Доходность | 7,68% |

| Волатильность | 8,06% |

| Макс. просадка | −16,66% |

| Коэфф. Шарпа | 0,86 |

| Квартал | |

| Итог | 28 912 $ (2 122 033 ₽) |

| Доходность | 7,93% |

| Волатильность | 7,98% |

| Макс. просадка | −16,07% |

| Коэфф. Шарпа | 0,90 |

| Полугодие | |

| Итог | 28 233 $ (2 072 196 ₽) |

| Доходность | 7,74% |

| Волатильность | 7,87% |

| Макс. просадка | −15,66% |

| Коэфф. Шарпа | 0,89 |

| Год | |

| Итог | 28 029 $ (2 057 224 ₽) |

| Доходность | 7,69% |

| Волатильность | 7,84% |

| Макс. просадка | −14,81% |

| Коэфф. Шарпа | 0,88 |

| Триггер 5% | |

| Итог | 28 864 $ (2 118 510 ₽) |

| Доходность | 7,91% |

| Волатильность | 7,94% |

| Макс. просадка | −15,71% |

| Коэфф. Шарпа | 0,90 |

| Никогда | |

| Итог | 26 075 $ (1 913 807 ₽) |

| Доходность | 7,13% |

| Волатильность | 8,36% |

| Макс. просадка | −13,77% |

| Коэфф. Шарпа | 0,77 |

Как собрать портфель из ценных бумаг на Мосбирже

Зарубежные ETF, которые мы использовали при формировании портфелей, недоступны рядовым инвесторам на Мосбирже.

Чтобы получить к ним доступ, необходим статус квалифицированного инвестора или выход на американские биржи через зарубежного брокера.

Но даже из тех инструментов, которые предлагают Московская и Санкт-Петербургская биржи, можно постараться составить ленивый портфель. Правда, придется приложить больше усилий и времени, так как некоторые классы активов нужно воспроизводить вручную — покупать наборы акций и фондов. В определенном смысле портфели теряют свою простоту и «ленивость». Тем не менее инвестор может ориентироваться на структуру классических стратегий, что избавляет его от необходимости придумывать свою.

Ниже в таблице я привел список инструментов, с помощью которых, в той или иной степени, можно воспроизвести необходимые классы активов.

Пример наполнения портфеля

| ETF | Что внутри | Аналог на биржах РФ |

|---|---|---|

| Vanguard Total Stock Market (VTI) | Широкий рынок акций США | FXUS, SBSP |

| Vanguard Total Bond Market (BND) | Облигации США разной дюрации | Набор ОФЗ и корпоративных облигаций с разной дюрацией |

| Vanguard Real Estate (VNQ) | Акции сектора недвижимости | Отдельные акции сектора недвижимости |

| iShares Core S&P Small-Cap (IJR) | Малые компании США | Доступные для покупки акции компаний с капитализацией меньше 2 млрд долларов |

| Vanguard Large-Cap (VV) | Большие компании США | Доступные для покупки акции компаний с капитализацией от 10 млрд долларов |

| iShares S&P Small-Cap 600 Value (IJS) | Недооцененные малые компании США | Доступные компании малой капитализации с оценками P / E и P / B ниже рыночных, в том числе из списка ETF IJS |

| Vanguard Value (VTV) | Недооцененные большие компании США | Доступные компании большой капитализации с оценками P / E и P / B ниже рыночных, в том числе из списка ETF VTV |

| Vanguard FTSE All-World ex-US (VEU) | Акции мира, кроме США | FXDM, акции немецких и китайских компаний |

| iShares TIPS Bond (TIP) | Облигации с защитой от инфляции | ОФЗ с переменным купоном |

| iShares 3—7 Year Treasury Bond (IEI) | Среднесрочные казначейские облигации | Среднесрочные ОФЗ |

| iShares MSCI Emerging Markets Equity (EEM) | Акции развивающихся рынков | Российские акции |

| iShares 1—3 Year Treasury Bond (SHY) | Короткие казначейские облигации | FXTB или долларовый кэш |

| iShares 20+ Year Treasury (TLT) | Длинные казначейские облигации | Длинные ОФЗ |

| SPDR Gold Trust (GLD) | Золото | FXGD, TGLD и другие |

Пример наполнения портфеля

| Vanguard Total Stock Market (VTI) | |

| Что внутри | Широкий рынок акций США |

| Аналог на биржах РФ | FXUS, SBSP |

| Vanguard Total Bond Market (BND) | |

| Что внутри | Облигации США разной дюрации |

| Аналог на биржах РФ | Набор ОФЗ и корпоративных облигаций с разной дюрацией |

| Vanguard Real Estate (VNQ) | |

| Что внутри | Акции сектора недвижимости |

| Аналог на биржах РФ | Отдельные акции сектора недвижимости |

| iShares Core S&P Small-Cap (IJR) | |

| Что внутри | Малые компании США |

| Аналог на биржах РФ | Доступные для покупки акции компаний с капитализацией меньше 2 млрд долларов |

| Vanguard Large-Cap (VV) | |

| Что внутри | Большие компании США |

| Аналог на биржах РФ | Доступные для покупки акции компаний с капитализацией от 10 млрд долларов |

| iShares S&P Small-Cap 600 Value (IJS) | |

| Что внутри | Недооцененные малые компании США |

| Аналог на биржах РФ | Доступные компании малой капитализации с оценками P / E и P / B ниже рыночных, в том числе из списка ETF IJS |

| Vanguard Value (VTV) | |

| Что внутри | Недооцененные большие компании США |

| Аналог на биржах РФ | Доступные компании большой капитализации с оценками P / E и P / B ниже рыночных, в том числе из списка ETF VTV |

| Vanguard FTSE All-World ex-US (VEU) | |

| Что внутри | Акции мира, кроме США |

| Аналог на биржах РФ | FXDM, акции немецких и китайских компаний |

| iShares TIPS Bond (TIP) | |

| Что внутри | Облигации с защитой от инфляции |

| Аналог на биржах РФ | ОФЗ с переменным купоном |

| iShares 3—7 Year Treasury Bond (IEI) | |

| Что внутри | Среднесрочные казначейские облигации |

| Аналог на биржах РФ | Среднесрочные ОФЗ |

| iShares MSCI Emerging Markets Equity (EEM) | |

| Что внутри | Акции развивающихся рынков |

| Аналог на биржах РФ | Российские акции |

| iShares 1—3 Year Treasury Bond (SHY) | |

| Что внутри | Короткие казначейские облигации |

| Аналог на биржах РФ | FXTB или долларовый кэш |

| iShares 20+ Year Treasury (TLT) | |

| Что внутри | Длинные казначейские облигации |

| Аналог на биржах РФ | Длинные ОФЗ |

| SPDR Gold Trust (GLD) | |

| Что внутри | Золото |

| Аналог на биржах РФ | FXGD, TGLD и другие |

Запомнить

- Ленивые портфели, как правило, состоят из нескольких классов активов и формируются с помощью небольшого количества ETF. Это обеспечивает широкую диверсификацию и всепогодность.

- Золото и альтернативные инструменты улучшают диверсификацию и помогают добиться лучшего коэффициента Шарпа.

- Исходные доли инструментов в портфеле со временем размываются, и ребалансировка решает эту проблему. Пересмотр портфеля по триггеру 5% — наиболее выигрышный вариант.