Сравнение «ленивых» портфелей: 4 варианта стратегии для пассивных инвесторов

Ленивый портфель — это набор активов, который практически не требует участия со стороны инвестора.

Новичков на фондовом рынке нередко отпугивает необходимость подбирать акции, следить за корпоративными новостями, макроэкономической ситуацией и отчетностью. А хочется просто вложиться — как с банковским вкладом. И как можно реже возвращаться к управлению активами.

Такие портфели для пассивных инвесторов называют «ленивыми». Рассмотрим несколько таких стратегий.

Что такое ленивый портфель

Есть несколько характеристик, которые этим портфелям присущи.

Консерватизм. У портфелей нет потенциала к агрессивному росту, но и риск при этом невысокий. Соответственно, и доходность не заоблачная: любой ленивый портфель проигрывает на дистанции инвестициям в индекс S&P 500.

Стратегический горизонт инвестиций — обычно от 10 лет. Дело в том, что при составлении портфеля на меньший срок приходится действовать в рамках одного бизнес-цикла — а значит, нужно делать поправку на текущую экономическую фазу. При большей дистанции этой поправки можно не делать.

О том, что такое бизнес-циклы и какие у них бывают фазы, я подробно рассказывал в статье «Как диверсифицировать портфель по секторам».

Всесезонность. Вытекает из предыдущего пункта. Когда горизонт инвестирования составляет более 10 лет, ситуация в экономике может не раз поменяться, поэтому портфель должен достойно проходить через любые рыночные ситуации: будь то замедление или рост экономики, низкая или высокая инфляция.

Простота. Такой портфель требует минимума знаний и усилий со стороны инвестора. Чаще всего его составление ограничивается покупкой нескольких биржевых фондов — ETF. В то же время за счет фондов достигается широкая диверсификация, а портфелем не нужно активно управлять. Сразу подчеркну, что рядовому российскому инвестору при торговле через Московскую биржу доступен скудный набор ETF, поэтому некоторые классы активов придется воспроизводить, подбирая отдельные бумаги самостоятельно.

Существует не менее 60 стандартных вариантов пассивных портфелей, но в этой статье мы рассмотрим несколько, а именно: всепогодный Рэя Далио, постоянный Гарри Брауна, элементарный Билла Бернштейна, название которого еще переводится как «и ежу понятно». Ради интереса я добавлю для рассмотрения и свой вариант портфеля — 40/40/20. Сравним все эти стратегии между собой на исторической дистанции.

Краткое представление участников

Всепогодная стратегия — одна из самых известных среди инвесторов. В частности, именно ее принципы легли в основу некоторых российских БПИФов: TRUR и OPNW.

Ставка в портфеле делается на разноплановые инструменты, которые при одинаковых условиях ведут себя по-разному. Например, когда акции падают, обычно цена на золото растет. Таким образом, один класс активов компенсирует движение по другому, за счет чего достигается устойчивость портфеля.

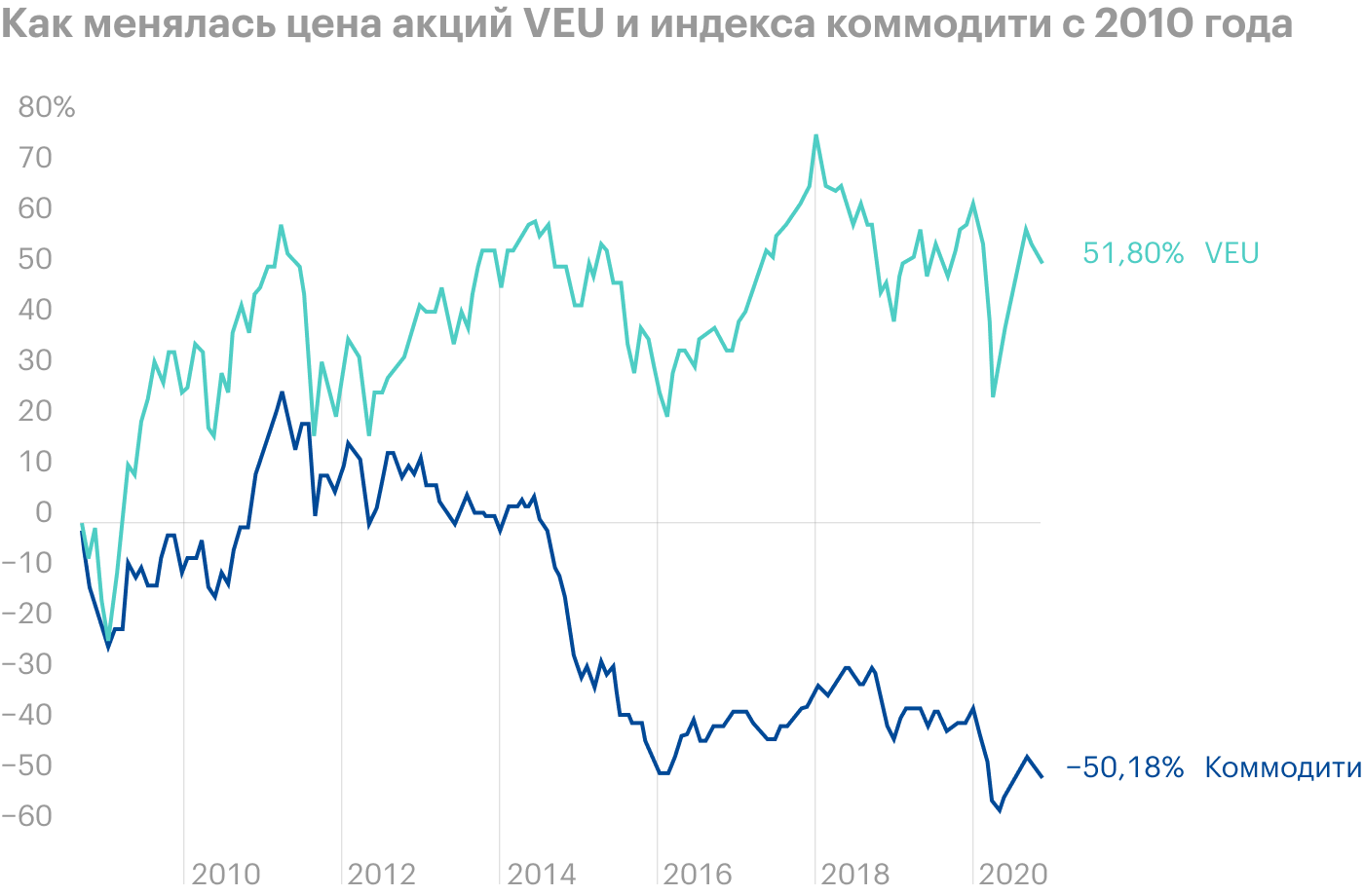

В статье я буду рассматривать оптимизированный вариант всепогодной стратегии, где коммодити, они же товары, замещаются акциями сектора Utilities. В статье про всепогодный портфель я показывал, что это качественная альтернатива покупке коммодити, которые, кроме всего прочего, рядовому инвестору недоступны.

Структура и пример наполнения всепогодного портфеля через ETF

| Класс актива | Доля | Пример актива в США | Чем частично заменить на Мосбирже |

|---|---|---|---|

| Долгосрочные облигации | 40% | iShares 20+ Year Treasury Bond (TLT) | Свой набор ОФЗ |

| Широкий рынок акций США | 30% | Vanguard Total Stock Market (VTI) | FXUS, AKSP |

| Среднесрочные облигации | 15% | iShares 7—10 Year Treasury Bond (IEF) | Свой набор ОФЗ и фонды корпоративных облигаций: VTBU, FXRU |

| Сектор Utilities | 7,5% | Vanguard Utilities (VPU) | Свой набор акций коммунального сектора |

| Золото | 7,5% | iShares Gold Trust (IAU) | FXGD, TGLD, VTBG |

Структура и пример наполнения всепогодного портфеля через ETF

| Долгосрочные облигации | |

| Доля | 40% |

| Пример актива в США | iShares 20+ Year Treasury Bond (TLT) |

| Чем частично заменить на Мосбирже | Свой набор ОФЗ |

| Широкий рынок акций США | |

| Доля | 30% |

| Пример актива в США | Vanguard Total Stock Market (VTI) |

| Чем частично заменить на Мосбирже | FXUS, AKSP |

| Среднесрочные облигации | |

| Доля | 15% |

| Пример актива в США | iShares 7—10 Year Treasury Bond (IEF) |

| Чем частично заменить на Мосбирже | Свой набор ОФЗ и фонды корпоративных облигаций: VTBU, FXRU |

| Сектор Utilities | |

| Доля | 7,5% |

| Пример актива в США | Vanguard Utilities (VPU) |

| Чем частично заменить на Мосбирже | Свой набор акций коммунального сектора |

| Золото | |

| Доля | 7,5% |

| Пример актива в США | iShares Gold Trust (IAU) |

| Чем частично заменить на Мосбирже | FXGD, TGLD, VTBG |

Под долгосрочными мы подразумеваем облигации сроком от 10 лет. Среднесрочные — от года до 5—10 лет, а краткосрочные — до года. Иногда к краткосрочным причисляют также долговые бумаги с дюрацией от 1 до 3 лет. А среди коротких выделяют отдельную подкатегорию ультракоротких — сроком до 3 месяцев.

Постоянный портфель разработал аналитик Гарри Браун в 1980-х годах. Это среднерисковый портфель, в котором в равных долях распределены акции, золото, длинные облигации и ультракороткие. Портфель очень простой и воссоздается включением всего четырех ETF.

Пример наполнения постоянного портфеля через ETF

| Класс актива | Доля | Пример актива в США | Чем частично заменить на Мосбирже |

|---|---|---|---|

| Широкий рынок акций США | 25% | Vanguard Total Stock Market (VTI) | FXUS, AKSP |

| Долгосрочные облигации | 25% | iShares 20+ Year Treasury Bond (TLT) | Свой набор ОФЗ |

| Ультракороткие облигации | 25% | SPDR 1—3 Month T-Bill (BIL) | Наличные и вклады |

| Золото | 25% | iShares Gold Trust (IAU) | FXGD, TGLD, VTBG |

Пример наполнения постоянного портфеля через ETF

| Широкий рынок акций США | |

| Доля | 25% |

| Пример актива в США | Vanguard Total Stock Market (VTI) |

| Чем частично заменить на Мосбирже | FXUS, AKSP |

| Долгосрочные облигации | |

| Доля | 25% |

| Пример актива в США | iShares 20+ Year Treasury Bond (TLT) |

| Чем частично заменить на Мосбирже | Свой набор ОФЗ |

| Ультракороткие облигации | |

| Доля | 25% |

| Пример актива в США | SPDR 1—3 Month T-Bill (BIL) |

| Чем частично заменить на Мосбирже | Наличные и вклады |

| Золото | |

| Доля | 7,5% |

| Пример актива в США | iShares Gold Trust (IAU) |

| Чем частично заменить на Мосбирже | FXGD, TGLD, VTBG |

Элементарный портфель — гораздо более высокорисковый вариант, на 75% состоящий из акций. Стратегию предложил Билл Бернштейн — финансовый теоретик и автор книг по инвестициям. Портфель действительно простой, так как содержит 2 класса активов и воссоздается добавлением четырех ETF.

Пример наполнения элементарного портфеля через ETF

| Класс актива | Доля | Пример актива в США | Чем частично заменить на Мосбирже |

|---|---|---|---|

| Акции США малой капитализации | 25% | iShares Core S&P Small-Cap (IJR) | Свой набор компаний из доступных |

| Акции США большой капитализации | 25% | Vanguard Large-Cap (VV) | FXUS, AKSP |

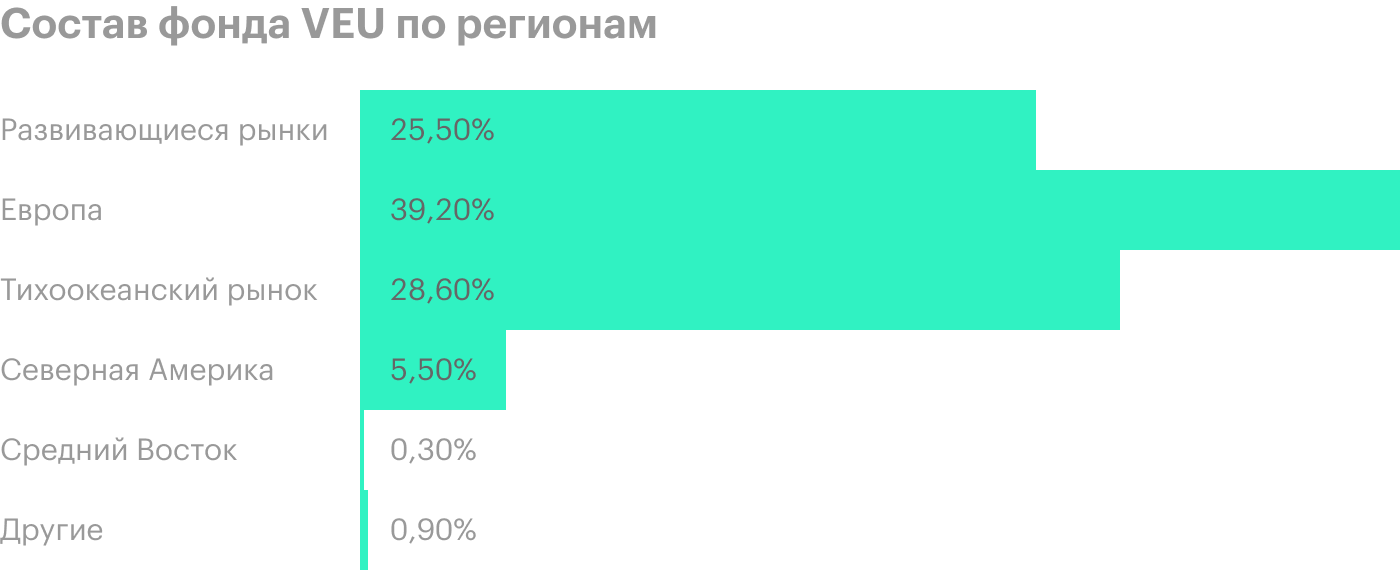

| Акции глобального рынка за исключением США | 25% | Vanguard FTSE All-World ex-US (VEU) | FXRW |

| Краткосрочные облигации | 25% | iShares 1—3 Year Treasury Bond (SHY) | FXTB |

Пример наполнения элементарного портфеля через ETF

| Акции США малой капитализации | |

| Доля | 25% |

| Пример актива в США | iShares Core S&P Small-Cap (IJR) |

| Чем частично заменить на Мосбирже | Свой набор компаний из доступных |

| Акции США большой капитализации | |

| Доля | 25% |

| Пример актива в США | Vanguard Large-Cap (VV) |

| Чем частично заменить на Мосбирже | FXUS, AKSP |

| Акции глобального рынка за исключением США | |

| Доля | 25% |

| Пример актива в США | Vanguard FTSE All-World ex-US (VEU) |

| Чем частично заменить на Мосбирже | FXRW |

| Краткосрочные облигации | |

| Доля | 25% |

| Пример актива в США | iShares 1—3 Year Treasury Bond (SHY) |

| Чем частично заменить на Мосбирже | FXTB |

Компании классифицируются по капитализации следующим образом: малая — до 2 млрд долларов, средняя — 2—10 млрд долларов, большая — свыше 10 млрд долларов.

Портфель 40/40/20 состоит из акций, облигаций и золота в указанных пропорциях. При этом в случае с акциями мы одновременно ставим как на растущие — индекс Nasdaq, так и доходные — индекс дивидендных аристократов. Подобную методику я уже использовал при оптимизации портфеля в статье про дивидендных аристократов. Облигации мы также делим на два типа: долгосрочные и короткие. Первые дают лучшую доходность в периоды экономической стабильности, вторые дают о себе знать в турбулентные периоды.

Пример наполнения портфеля 40/40/20 через ETF

| Класс актива | Доля | Пример актива в США | Чем частично заменить на Мосбирже |

|---|---|---|---|

| Технологические акции | 20% | Invesco QQQ (QQQ) | TECH, FXIM |

| Дивидендные аристократы | 20% | S&P 500 Dividend Aristocrats (NOBL) | Свой набор аристократов из доступных |

| Долгосрочные облигации | 20% | iShares 20+ Year Treasury Bond (TLT) | Свой набор ОФЗ |

| Краткосрочные облигации | 20% | iShares 1—3 Year Treasury Bond (SHY) | FXTB |

| Золото | 20% | iShares Gold Trust (IAU) | FXGD, TGLD, VTBG |

Пример наполнения портфеля 40/40/20 через ETF

| Технологические акции | |

| Доля | 20% |

| Пример актива в США | Invesco QQQ (QQQ) |

| Чем частично заменить на Мосбирже | TECH, FXIM |

| Дивидендные аристократы | |

| Доля | 20% |

| Пример актива в США | S&P 500 Dividend Aristocrats (NOBL) |

| Чем частично заменить на Мосбирже | Свой набор аристократов из доступных |

| Долгосрочные облигации | |

| Доля | 20% |

| Пример актива в США | iShares 20+ Year Treasury Bond (TLT) |

| Чем частично заменить на Мосбирже | Свой набор ОФЗ |

| Краткосрочные облигации | |

| Доля | 20% |

| Пример актива в США | iShares 1—3 Year Treasury Bond (SHY) |

| Чем частично заменить на Мосбирже | FXTB |

| Золото | |

| Доля | 20% |

| Пример актива в США | iShares Gold Trust (IAU) |

| Чем частично заменить на Мосбирже | FXGD, TGLD, VTBG |

Тест портфелей на исторической дистанции

С помощью сервиса Portfolio Visualizer посмотрим, как вели себя эти портфели в прошлом. Сначала мы протестируем первые три портфеля на отрезке с января 2008 по ноябрь 2020 года, сравнив их с бенчмарком. Затем отдельно посмотрим стратегию 40/40/20. Смотреть будем отдельно потому, что сервис не позволяет анализировать больше трех портфелей, а еще потому, что ETF на дивидендных аристократов из стратегии 40/40/20 появились позже — в ноябре 2013 года.

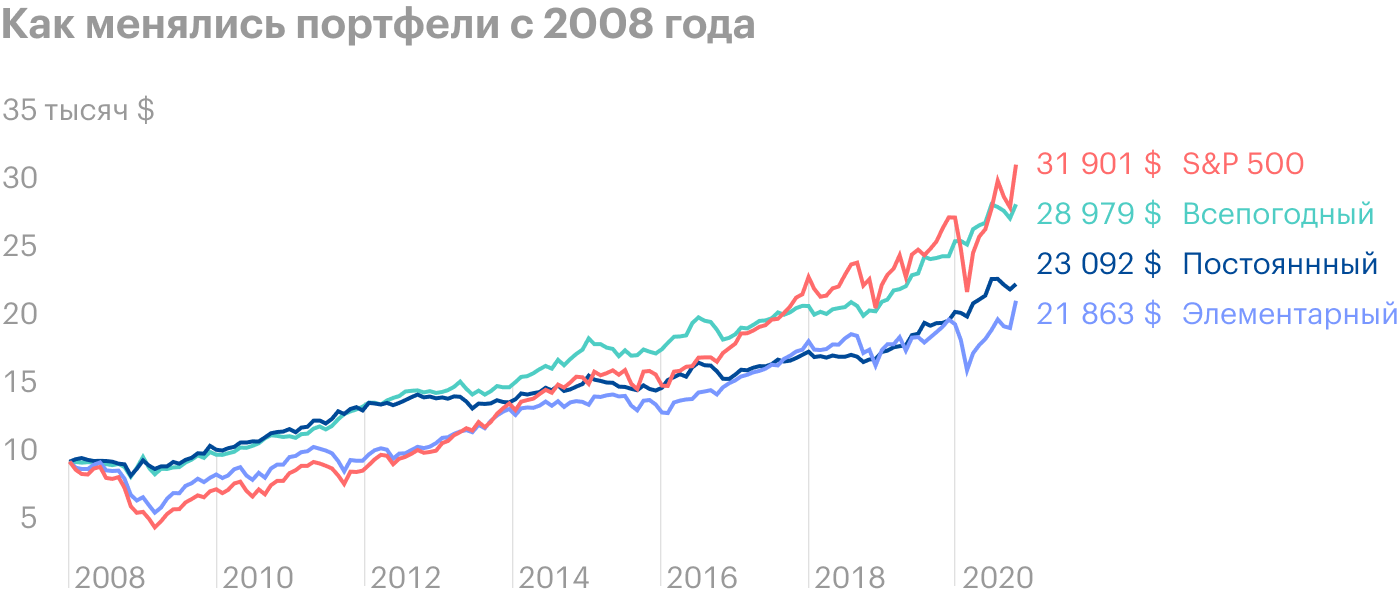

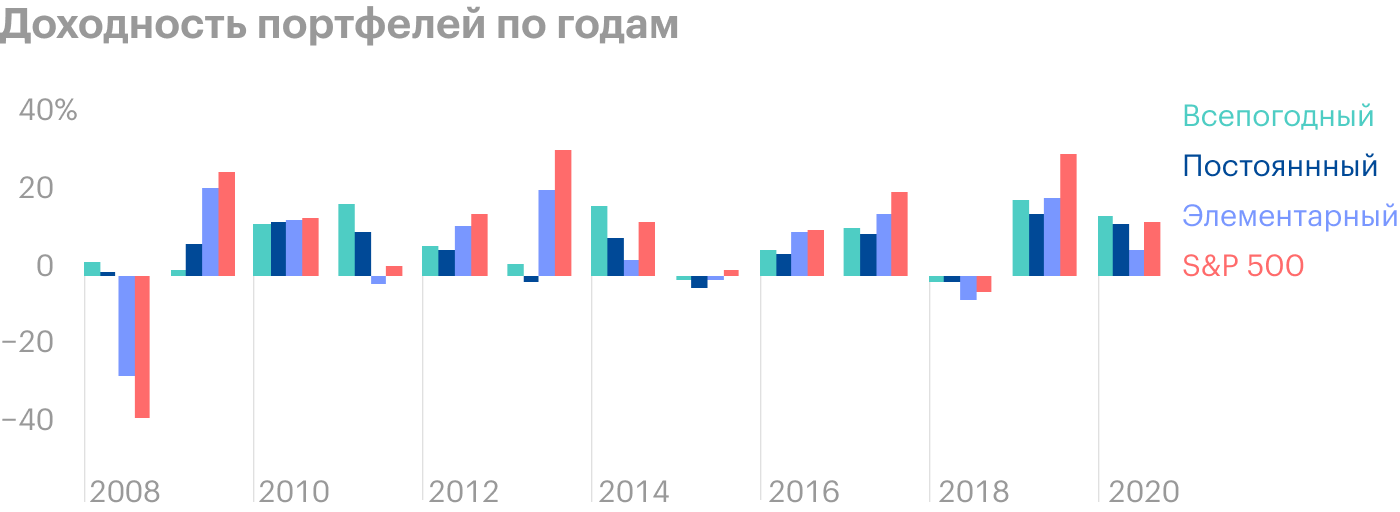

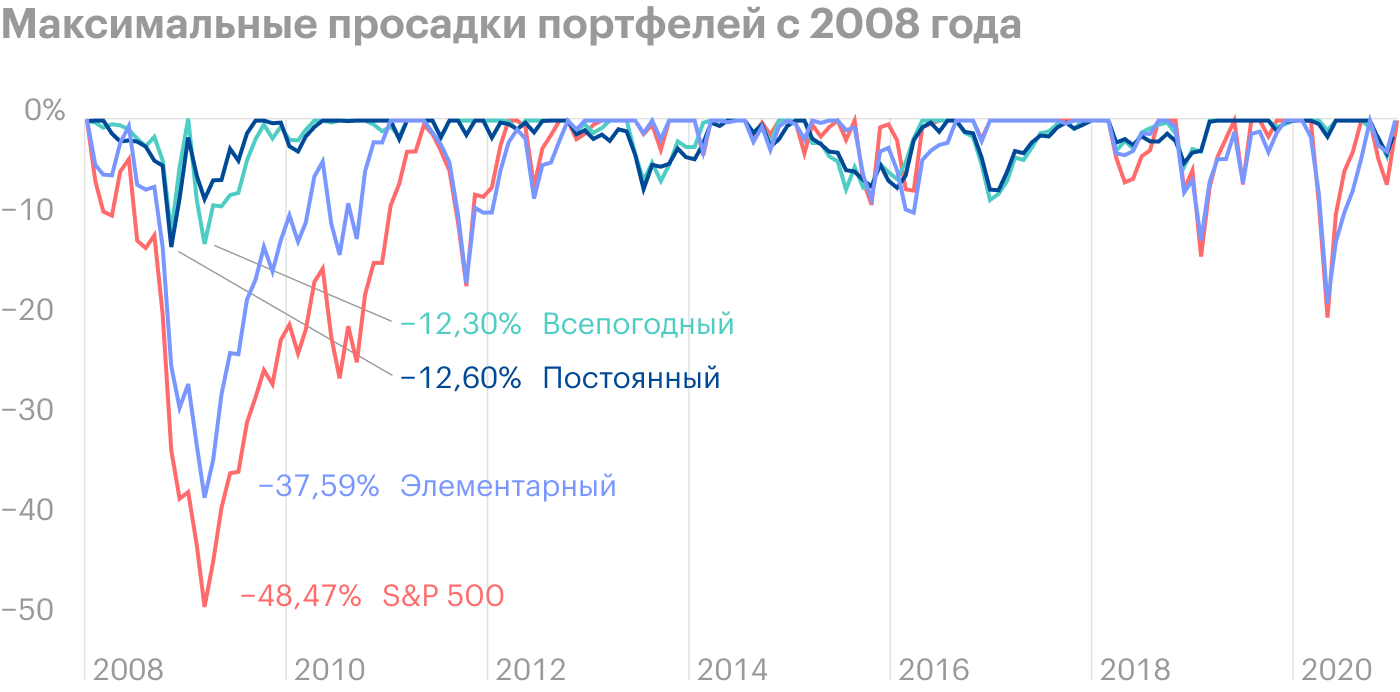

Посмотрим результат: что было бы, если бы мы в начале 2008 года вложили 10 000 $ в каждый из портфелей. При этом их ребалансировка — то есть восстановление исходных долей за счет продажи подорожавших активов и покупки просевших — проводилась бы раз в год. Реинвестирование дивидендов, инфляция и брокерские комиссии в расчет не берутся.

Результаты ленивых портфелей и S&P 500 за неполные 13 лет

| Портфель | Итог | Доход-ть | Волат-ть | Худший год | Макс. просадка | Коэффициент Шарпа |

|---|---|---|---|---|---|---|

| S&P 500 | 31 901 $ | 9,4% | 15,99% | −37,02% | −48,47% | 0,61 |

| Всепогодный | 28 979 $ | 8,59% | 7,84% | −1,86% | −12,3% | 1,01 |

| Постоянный | 23 092 $ | 6,69% | 7,06% | −3,03% | −12,6% | 0,87 |

| Элементарный | 21 863 $ | 6,24% | 13,03% | −26,26% | −37,59% | 0,48 |

Результаты ленивых портфелей и S&P 500 за неполные 13 лет

| S&P 500 | |

| Итог | 31 901 $ |

| Доход-ть | 9,4% |

| Волат-ть | 15,99% |

| Худший год | −37,02% |

| Макс. просадка | −48,47% |

| Коэфф. Шарпа | 0,61 |

| Всепогодный портфель | |

| Итог | 28 979 $ |

| Доход-ть | 8,59% |

| Волат-ть | 7,84% |

| Худший год | −1,86% |

| Макс. просадка | −12,3% |

| Коэфф. Шарпа | 1,01 |

| Постоянный портфель | |

| Итог | 23 092 $ |

| Доход-ть | 6,69% |

| Волат-ть | 7,06% |

| Худший год | −3,03% |

| Макс. просадка | −12,3% |

| Коэфф. Шарпа | 1,01 |

| Элементарный портфель | |

| Итог | 21 863 $ |

| Доход-ть | 6,24% |

| Волат-ть | 13,03% |

| Худший год | −26,26% |

| Макс. просадка | −37,59% |

| Коэфф. Шарпа | 0,87 |

Самым прибыльным из ленивых портфелей оказался всепогодный: он принес на 2922 $ меньше S&P 500. При этом он обогнал явного аутсайдера — элементарный портфель — аж на 7116 $. Всепогодная стратегия также лучше конкурентов по результатам худшего года, максимальной просадке и коэффициенту Шарпа — то есть оптимальной доходности на единицу риска. Что такое коэффициент Шарпа, я подробно разбирал в статье про всепогодный портфель. Получается, за счет грамотного риск-менеджмента всепогодный портфель — самый надежный из представленных.

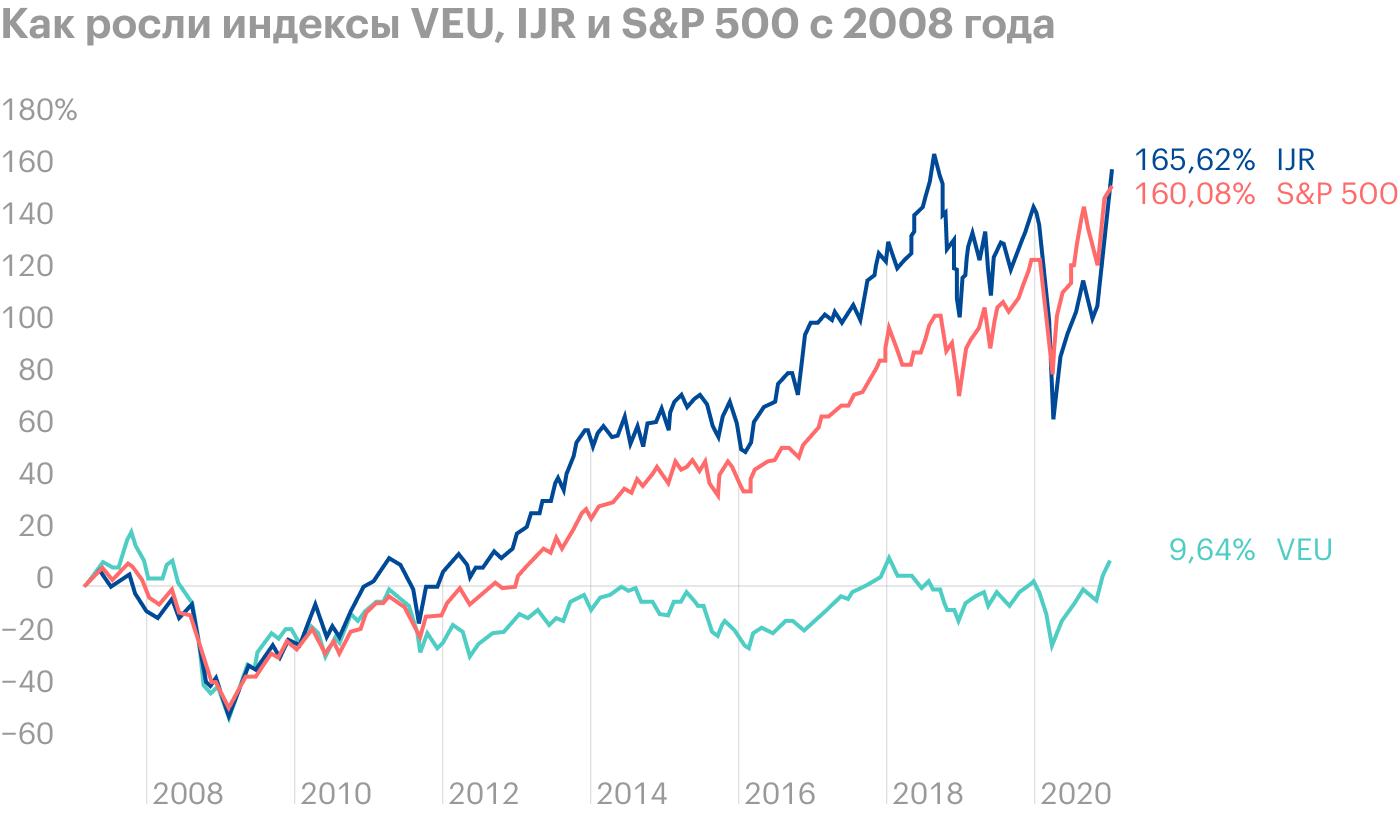

В то же время элементарный портфель оказался самым рискованным. По коэффициенту Шарпа он оказался даже хуже S&P 500 — притом что четверть его отводится надежным коротким облигациям, а S&P 500 целиком состоит из акций.

Повышенная волатильность элементарного портфеля связана с включением в него компаний малой капитализации: у них сильный потенциал роста, но вместе с тем и огромные риски — 37,05% рисков всего портфеля. Также весомую долю риска внесли акции глобального рынка — 34,19% от общего риска портфеля. Они также послужили главной причиной низкой итоговой доходности портфеля: на рассматриваемом историческом отрезке акции глобального рынка стагнировали, дав среднюю доходность 2,38%, при этом теряя в моменте до 43,45% своей стоимости — во время кризиса 2008 года. Такие низкие показатели во многом связаны с дефляционной спиралью, наблюдаемой в экономике, а также падением котировок товарных рынков в последнем бизнес-цикле. В структуре фонда VEU не менее 25% отводится развивающимся рынкам, которые сильно пострадали от подобной конъюнктуры.

Учитывая результаты элементарного портфеля, его можно вычеркнуть из дальнейшего рассмотрения, потому что у него самая низкая доходность при очень высоких рисках.

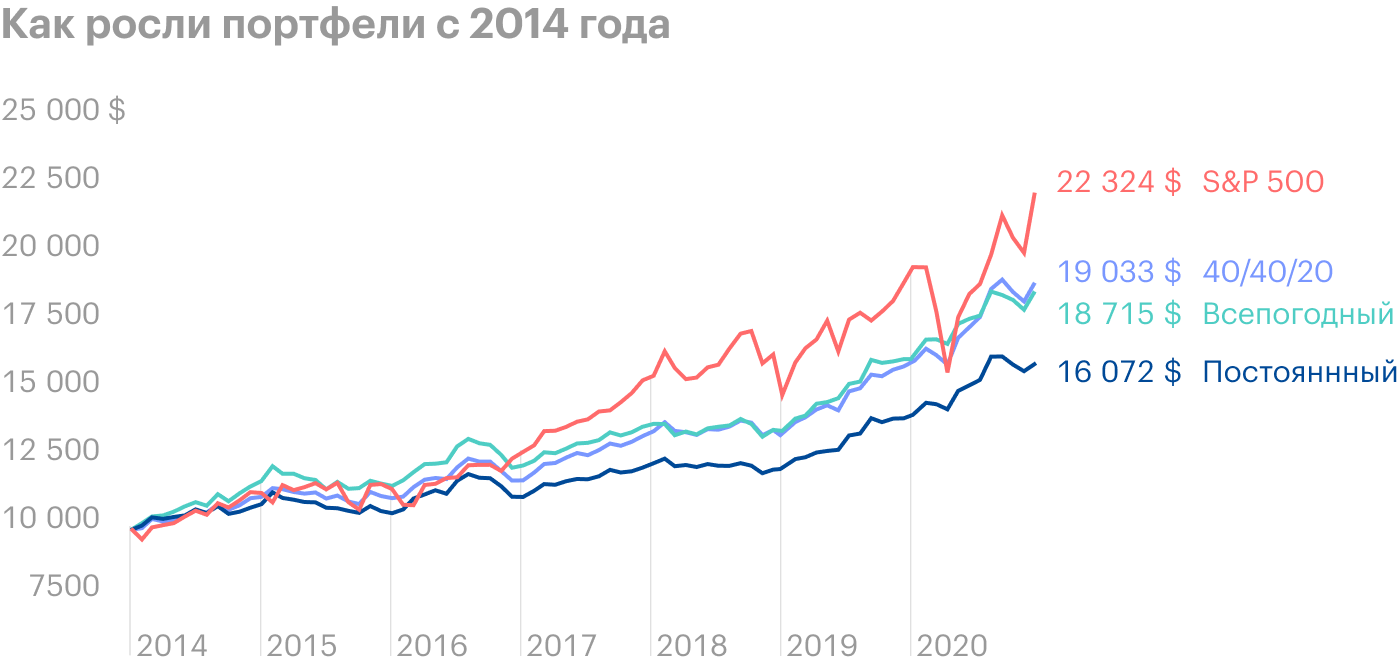

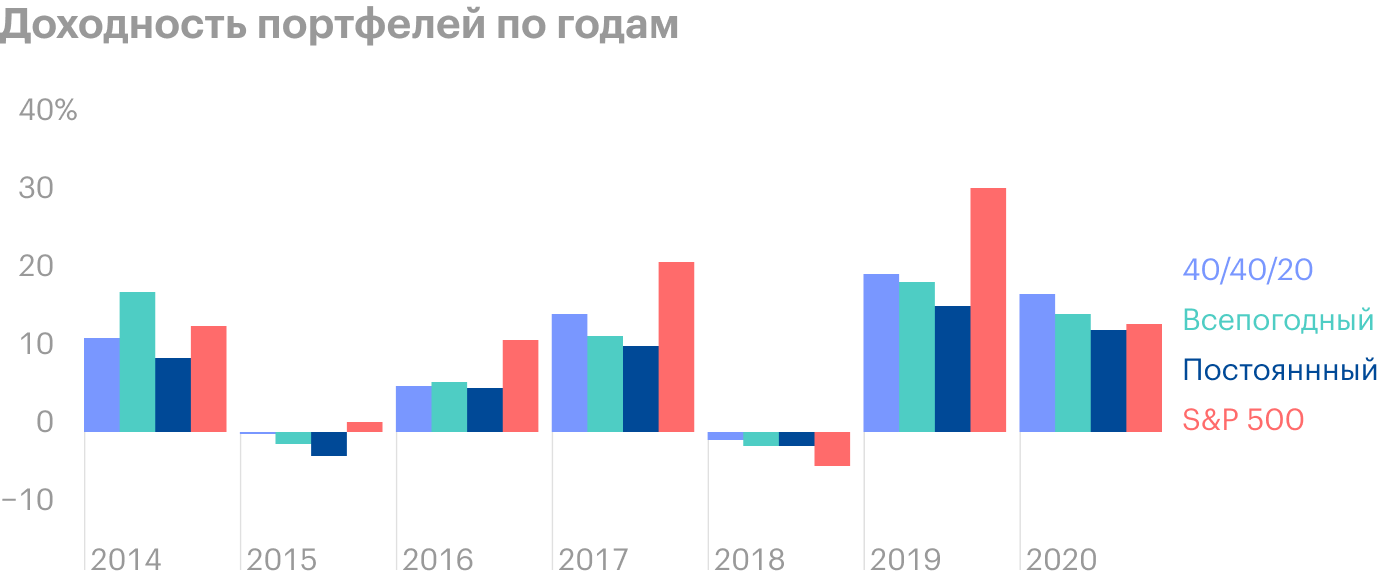

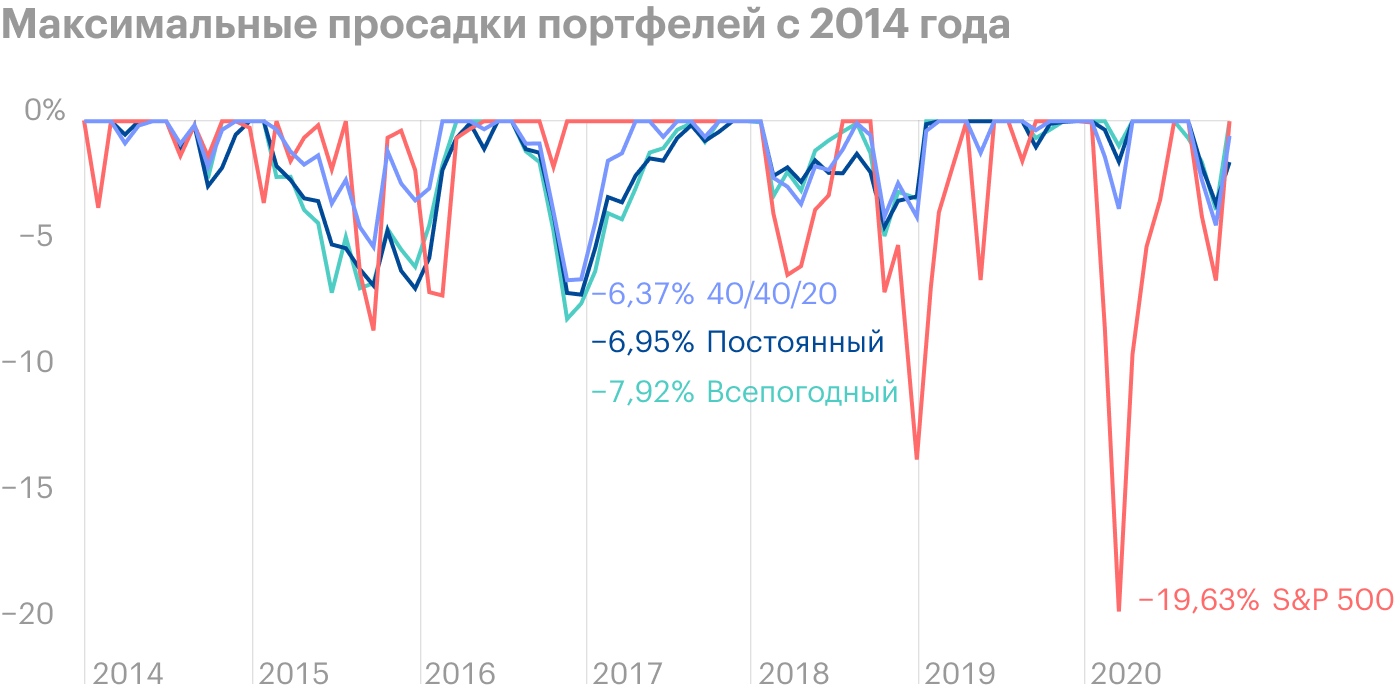

Портфель 40/40/20

Рассмотрим наш четвертый портфель. Из-за того что фонд на дивидендных аристократов NOBL запустили только в ноябре 2013 года, мы можем протестировать стратегии с января 2014 по ноябрь 2020 года. Остальные условия теста будут те же.

Результаты ленивых портфелей и S&P 500 за неполные 7 лет

| Портфель | Итог | Доход-ть | Волат-ть | Худший год | Макс. просадка | Коэффициент Шарпа |

|---|---|---|---|---|---|---|

| S&P 500 | 22 324 $ | 12,31% | 14,23% | −4,52% | −19,63% | 0,83 |

| 40/40/20 | 19 033 $ | 9,75% | 6,82% | −1,06% | −6,37% | 1,28 |

| Всепогодный | 18 715 $ | 9,48% | 6,88% | −1,86% | −7,92% | 1,24 |

| Постоянный | 16 072 $ | 7,1% | 6,13% | −3,03% | −6,95% | 1,02 |

Результаты ленивых портфелей и S&P 500 за неполные 7 лет

| S&P 500 | |

| Итог | 22 324 $ |

| Доход-ть | 12,31% |

| Волат-ть | 14,23% |

| Худший год | −4,52% |

| Макс. просадка | −19,63% |

| Коэфф. Шарпа | 0,83 |

| 40/40/20 | |

| Итог | 19 033 $ |

| Доход-ть | 9,75% |

| Волат-ть | 6,82% |

| Худший год | −1,06% |

| Макс. просадка | −6,37% |

| Коэфф. Шарпа | 1,28 |

| Всепогодный портфель | |

| Итог | 18 715 $ |

| Доход-ть | 9,48% |

| Волат-ть | 6,88% |

| Худший год | −1,86% |

| Макс. просадка | −7,92% |

| Коэфф. Шарпа | 1,24 |

| Постоянный портфель | |

| Итог | 16 072 $ |

| Доход-ть | 7,1% |

| Волат-ть | 6,13% |

| Худший год | −3,03% |

| Макс. просадка | −6,95% |

| Коэфф. Шарпа | 1,02 |

Всепогодный портфель имеет похожий результат с 40/40/20 и обгоняет постоянный в среднем на 2,38% годовых. Еще он более надежный: коэффициент Шарпа 1,24 против 1,02.

Но 40/40/20 удалось показать по всем компонентам чуть лучшие метрики в сравнении со всепогодной стратегией. Стоит также отметить, что корреляция у 40/40/20 с S&P 500 выше — 0,68 против 0,4 и 0,42 у оппонентов. Это логично: доля акций в нем больше и занимает 40% от портфеля, тогда как у всепогодного — 30%, а у постоянного — 25%.

Таким образом, 40/40/20 оказался наиболее эффективным среди ленивых портфелей: итог на 318 $ больше, чем у всепогодного, ежегодная доходность выше на 0,27%, более высокий коэффициент Шарпа.

Учитываем дополнительные факторы

Сравним предложенные стратегии с точки зрения защиты от инфляции: на больших отрезках обесценивание денег может заметно сказываться на результате. Например, по результатам предыдущего теста за неполные 7 лет стратегия 40/40/20 без учета инфляции принесла 19 033 $ и 9,75% годовой доходности. А с учетом инфляции — 17 035 $ и 8,01%. Инфляция съела 1998 $.

Всепогодный портфель от обесценивания капитала уберегают по 7,5% в золоте и секторе Utilities. Кроме того, в состав облигаций можно включить долговые бумаги TIPS с защитой от инфляции, а также отечественные ОФЗ с переменным купоном. Но последнее замечание справедливо для всех ленивых портфелей, кроме элементарного, где представлены только короткие облигации.

У 40/40/20 и постоянного портфеля по большому счету защита от инфляции обеспечивается за счет 20% и 25% доли золота. Это выше параметров всепогодного портфеля, поэтому они предпочтительнее в плане защиты от обесценивания активов.

Что касается дивидендной доходности, чтобы избежать сложных вычислений, посмотрим ее уровень для каждого портфеля по итогам 2019 года. У элементарного портфеля дивидендная доходность составила 2,49%, у всепогодного — 2,03%, у постоянного — 1,73%.

Что касается портфеля 40/40/20, то дивидендные аристократы в 2019 году принесли ему 2,27% дивидендов, фонд QQQ — 0,74%, TLT — 2,56% купонных выплат, SHY — 2,17%. Таким образом, в среднем по портфелю — 1,55%.

Если обратиться к секторальной разбивке, в элементарном портфеле она самая равномерная: наибольший сектор, IT, занимает 17,12%, наименьший, Energy, — 2,86%. В то же время в этом проявляется и очередная слабость портфеля — меньшая по сравнению с оппонентами доля сектора IT не позволила ему хорошо расти в последнем бизнес-цикле. Также стоит отметить, что всепогодный портфель менее технологичен, чем 40/40/20 и постоянный.

Секторальное деление ленивых портфелей

| Сектор | 40/40/20 | Всепогодный | Постоянный | Элементарный |

|---|---|---|---|---|

| IT | 22,37% | 19,14% | 23,88% | 17,12% |

| Healthcare | 8,51% | 11,77% | 14,71% | 12,69% |

| Communication services | 10,67% | 8,15% | 10,18% | 7,43% |

| Financial | 6,01% | 10% | 12,49% | 14,8% |

| Consumer discretionary | 14,41% | 9,73% | 12,16% | 12,51% |

| Consumer staples | 12,71% | 5,47% | 6,83% | 6,77% |

| Industrials | 14,69% | 7,28% | 9,09% | 12,97% |

| Materials | 5,48% | 1,99% | 2,37% | 5,11% |

| Energy | 1,2% | 1,61% | 1,91% | 2,86% |

| Utilities | 1,78% | 21,99% | 2,81% | 2,64% |

| Real estate | 2,27% | 2,87% | 3,59% | 5,1% |

Секторальное деление ленивых портфелей

| 40/40/20 | |

| IT | 22,37% |

| Healthcare | 8,51% |

| Communication services | 10,67% |

| Financial | 6,01% |

| Consumer discretionary | 14,41% |

| Consumer staples | 12,71% |

| Industrials | 14,69% |

| Materials | 5,48% |

| Energy | 1,2% |

| Utilities | 1,78% |

| Energy | 1,78% |

| Всепогодный портфель | |

| IT | 19,14% |

| Healthcare | 11,77% |

| Communication services | 8,15% |

| Financial | 10% |

| Consumer discretionary | 9,73% |

| Consumer staples | 5,47% |

| Industrials | 7,28% |

| Materials | 1,99% |

| Energy | 1,61% |

| Utilities | 21,99% |

| Energy | 2,87% |

| Постоянный портфель | |

| IT | 23,88% |

| Healthcare | 14,71% |

| Communication services | 10,18% |

| Financial | 12,49% |

| Consumer discretionary | 12,16% |

| Consumer staples | 6,83% |

| Industrials | 9,09% |

| Materials | 2,37% |

| Energy | 1,91% |

| Utilities | 2,81% |

| Energy | 3,59% |

| Элементарный портфель | |

| IT | 17,12% |

| Healthcare | 12,69% |

| Communication services | 7,43% |

| Financial | 14,8% |

| Consumer discretionary | 12,51% |

| Consumer staples | 6,77% |

| Industrials | 12,97% |

| Materials | 5,11% |

| Energy | 2,86% |

| Utilities | 2,64% |

| Energy | 5,1% |

Итоговая таблица сравнения ленивых портфелей

| Портфель | Доходность с 2014 года | Дивиденды за 2019 год | Защита от инфляции | Уровень риска | Диверсиф-я | Сколько ETF |

|---|---|---|---|---|---|---|

| 40/40/20 | 9,71% | 1,55% | Есть | Средний | Средняя | 5 |

| Всепогодный | 8,08% | 2,03% | Есть | Средний | Высокая | 5 |

| Постоянный | 7,25% | 1,73% | Есть | Средний | Средняя | 4 |

| Элементарный | 5,54% | 2,49% | Нет | Высокий | Низкая | 4 |

Итоговая таблица сравнения ленивых портфелей

| 40/40/20 | |

| Доходность с 2014 года | 9,71% |

| Дивиденды за 2019 год | 1,55% |

| Защита от инфляции | Есть |

| Уровень риска | Средний |

| Диверсификация | Средняя |

| Сколько ETF | 5 |

| Всепогодный портфель | |

| Доходность с 2014 года | 8,08% |

| Дивиденды за 2019 год | 2,03% |

| Защита от инфляции | Есть |

| Уровень риска | Средний |

| Диверсификация | Высокая |

| Сколько ETF | 5 |

| Постоянный портфель | |

| Доходность с 2014 года | 7,25% |

| Дивиденды за 2019 год | 1,73% |

| Защита от инфляции | Есть |

| Уровень риска | Средний |

| Диверсификация | Средняя |

| Сколько ETF | 4 |

| Элементарный портфель | |

| Доходность с 2014 года | 5,54% |

| Дивиденды за 2019 год | 2,49% |

| Защита от инфляции | Нет |

| Уровень риска | Высокий |

| Диверсификация | Низкая |

| Сколько ETF | 4 |

Под диверсификацией в этом случае понимается разделение капитала по классам активов. Например, в элементарном портфеле содержатся только два инструмента — акции и облигации. В портфеле 40/40/20 и постоянном — акции, облигации, золото. А во всепогодном согласно оригинальной концепции — акции, облигации, золото и коммодити. Но в данном случае мы самовольно заменили последний класс активов на альтернативное вложение в акции Utilities.

Количество ETF, за счет которых можно создать портфель, также важно, особенно в российских реалиях, когда инвестор торгует через Московскую биржу. Для каких-то позиций потребуется собирать собственный перечень акций и облигаций. В частности, альтернативу фондам TLT, NOBL, VPU неквалифицированным инвесторам придется подбирать самостоятельно.

Запомнить

- Ленивые портфели — консервативные стратегии для пассивных инвесторов. Как правило, их используют на стратегических горизонтах инвестирования от 10 лет.

- Хорошая диверсификация по классам активов позволяет создавать низковолатильные портфели. Это достигается за счет того, что разные типы активов имеют между собой слабую или обратную корреляцию. Например, золото обычно растет, когда акции падают.

- Портфель с преобладающей долей акций может проиграть на дистанции более консервативным аналогам. Ставка на компании США малой капитализации и глобальные компании не оправдала себя в последнем бизнес-цикле.

- Всепогодный портфель — отличный вариант на долгую дистанцию. Он не сильно проигрывает бенчмарку, при этом показывая низкую волатильность и оптимальное распределение рисков.

- При желании можно тюнинговать ленивые портфели, составляя идеальную смесь активов, которая подходит конкретно для вашего случая. В результате можно добиться лучшей доходности и лучшего распределения рисков по отношению к всепогодной стратегии — как в случае с вариантом 40/40/20.

- Рядовой инвестор может составить портфель самостоятельно, но некоторые позиции придется заменять покупкой большого количества активов. Например, чтобы повторить фонд на дивидендных аристократов, придется купить не менее 50 бумаг. Можно задействовать и меньшее количество при условии сохранения достаточной степени корреляции.