Как выбрать систему налогообложения для ООО

Первый и главный способ законно сэкономить на налогах — выбрать подходящую систему налогообложения.

Что такое система налогообложения

Система налогообложения — это условия, по которым компания должна платить налоги и сдавать отчетность. В зависимости от системы могут различаться и количество налогов с отчетами, и их размеры. Для ООО есть несколько вариантов систем:

- ОСН — общая система налогообложения.

- УСН — упрощенная система налогообложения.

- АУСН — автоматизированная упрощенная система налогообложения.

- ЕСХН — единый сельскохозяйственный налог.

Организации эти режимы совмещать друг с другом не могут.

Расскажем вкратце о каждой системе, а затем о платежах, одинаковых для любой системы налогообложения. Здесь только самая важная информация, чтобы вы смогли сравнить и выбрать подходящий режим для вашей компании.

Основная система налогообложения, или ОСН

ОСН — универсальная, но самая сложная система налогообложения. На ней могут работать компании с любым доходом, количеством сотрудников и видом деятельности. Но придется платить несколько налогов.

Ограничения: нет ограничений по видам деятельности, доходу или числу работников.

Налоги с доходов: налог на прибыль и НДС.

На ОСН приходится платить несколько налогов. У каждого своя система расчета, ставка и порядок оплаты — без бухгалтера будет трудно.

Условно мы отнесли к налогам и страховые взносы за сотрудников.

Налоги и взносы на ОСН

| Налог на прибыль | |

|---|---|

| Налоговая база | Положительная разница между доходами и расходами компании |

| Ставка | 20%, но есть льготные ставки, например для медицины или ИТ — 0% |

Налоги и взносы на ОСН

| Налог на прибыль | |

| Налоговая база | Положительная разница между доходами и расходами компании |

| Ставка | 20%, но есть льготные ставки, например для медицины или ИТ — 0% |

| НДС | |

|---|---|

| Налоговая база | Цена проданных товаров, работ или услуг без НДС |

| Ставка | Общая — 20% |

| На льготные категории товаров — 10% | |

| На экспортируемые товары, услуги гостиниц и другие операции — 0% |

| НДС | |

| Налоговая база | Цена проданных товаров, работ или услуг без НДС |

| Ставка | Общая — 20% |

| На льготные категории товаров — 10% | |

| На экспортируемые товары, услуги гостиниц и другие операции — 0% |

Упрощенная система налогообложения

Упрощенная система налогообложения — это спецрежим. Если на общей системе компания платит два налога с доходов, то на упрощенке — один.

Ограничения: штат сотрудников не более 130 человек, включая исполнителей по ГПД; доходы за 2024 год — до 265,8 млн рублей; у компании нет филиалов; остаточная стоимость основных средств — максимум 150 млн рублей; доля участия других компаний в уставном капитале ООО на УСН — не больше 25%; нельзя заниматься некоторыми видами бизнеса.

Налоги с доходов: один налог по УСН.

В общем случае компания платит только налог по УСН и все. Но иногда приходится платить другие налоги.

На УСН два варианта налогообложения: «Доходы» и «Доходы минус расходы». Ставка налога у них разная. На УСН «Доходы минус расходы» выгодно работать, если расходы компании больше 60% от оборота.

Налоги и взносы на УСН

| Налог по УСН | |

|---|---|

| Налоговая база | Доходы за год или годовая прибыль |

| Ставка | При объекте «Доходы» — 6% с заработков за год. При объекте «Доходы минус расходы» — 15% с годовой прибыли или минимальный налог 1% с доходов за год, смотря что больше |

| Регионы могут понижать ставку, например, для определенного вида деятельности. Посмотрите пониженные ставки на сайте налоговой службы | |

| При доходах за 2024 год от 199,35 до 265,8 млн рублей ставка повышенная — 8% с выручки и 20% с прибыли. Регионы снижать ее не могут |

Налоги и взносы на УСН

| Налог по УСН | |

| Налоговая база | Доходы за год или годовая прибыль |

| Ставка | При объекте «Доходы» — 6% с заработков за год. При объекте «Доходы минус расходы» — 15% с годовой прибыли или минимальный налог 1% с доходов за год, смотря что больше |

| Регионы могут понижать ставку, например, для определенного вида деятельности. Посмотрите пониженные ставки на сайте налоговой службы | |

| При доходах за 2024 год от 199,35 до 265,8 млн рублей ставка повышенная — 8% с выручки и 20% с прибыли. Регионы снижать ее не могут |

| Налог на прибыль | |

|---|---|

| Налоговая база | Дивиденды |

| Ставка | 13% |

| Налог на прибыль | |

| Налоговая база | Дивиденды |

| Ставка | 13% |

| НДС | |

|---|---|

| Налоговая база | ООО на УСН платит, если, в частности, ввозит товары из-за границы, арендует государственное или муниципальное имущество, покупает металлолом или макулатуру у плательщиков НДС, выставляет покупателю счет-фактуру с НДС |

| Ставки | Аналогичны ставкам на общей системе |

| НДС | |

| Налоговая база | ООО на УСН платит, если, в частности, ввозит товары из-за границы, арендует государственное или муниципальное имущество, покупает металлолом или макулатуру у плательщиков НДС, выставляет покупателю счет-фактуру с НДС |

| Ставки | Аналогичны ставкам на общей системе |

Автоматизированная упрощенная система налогообложения

АУСН — экспериментальный спецрежим для малого бизнеса. На нем пока могут работать компании в четырех регионах — в Москве, Московской и Калужской областях и Республике Татарстан.

На этом режиме бизнесу не нужно самостоятельно считать налог, за него это делает налоговая. Не надо платить страховые взносы за сотрудников, сдавать декларации и некоторые отчеты по работникам, бизнес свободен от налоговых выездных проверок.

Ограничения: не более пяти сотрудников, включая исполнителей по ГПД; доходы за год — до 60 млн рублей; нет филиалов; остаточная стоимость основных средств — максимум 150 млн рублей; доля участия других компаний в уставном капитале ООО на УСН не больше 25%; расчетный счет ООО открыт в банке из перечня; нельзя заниматься некоторыми видами деятельности.

Налоги с доходов: один налог по УСН.

На АУСН, как и на обычной упрощенке, два варианта налогообложения: «Доходы» и «Доходы минус расходы».

Налоги и взносы на АУСН

| Налог по АУСН | |

|---|---|

| Налоговая база | Доходы за год или годовая прибыль |

| Ставка | При объекте «Доходы» — 8% с заработка за год; при объекте «Доходы минус расходы» — 20% с годовой прибыли либо минимальный налог 3% с доходов за год, смотря что больше |

Налоги и взносы на АУСН

| Налог по АУСН | |

| Налоговая база | Доходы за год или годовая прибыль |

| Ставка | При объекте «Доходы» — 8% с заработка за год; при объекте «Доходы минус расходы» — 20% с годовой прибыли либо минимальный налог 3% с доходов за год, смотря что больше |

| Налог на прибыль | |

|---|---|

| Налоговая база | Дивиденды |

| Ставка | 13% |

| Налог на прибыль | |

| Налоговая база | Дивиденды |

| Ставка | 13% |

| НДС | |

|---|---|

| Налоговая база | ООО на УСН платит, если, в частности, ввозит товары из-за границы, арендует государственное или муниципальное имущество, покупает металлолом или макулатуру у плательщиков НДС, выставит покупателю счет-фактуру с НДС |

| Ставки | Аналогичны ставкам на ОСН |

| НДС | |

| Налоговая база | ООО на УСН платит, если, в частности, ввозит товары из-за границы, арендует государственное или муниципальное имущество, покупает металлолом или макулатуру у плательщиков НДС, выставит покупателю счет-фактуру с НДС |

| Ставки | Аналогичны ставкам на ОСН |

Единый сельскохозяйственный налог

Ограничения: компания должна сама производить сельхозпродукцию или оказывать услуги таким производителям и зарабатывать на этом минимум 70% в год.

Налоги с доходов: ЕСХН и НДС, если не получили освобождение.

Налоги и взносы на ЕСХН

| ЕСХН | |

|---|---|

| Налоговая база | Доход минус расход |

| Ставка | 6% |

| Регионы могут снизить ставку налога до 0% |

Налоги и взносы на ЕСХН

| ЕСХН | |

| Налоговая база | Доход минус расход |

| Ставка | 6% |

| Регионы могут снизить ставку налога до 0% |

| НДС | |

|---|---|

| Налоговая база | Цена товаров, работ или услуг без НДС |

| Ставки | Аналогичны ставкам на общей системе |

| Не платят в 2024 году | Если это первый год применения ЕСХН или если доходы за 2023 год не больше 60 млн рублей и компания оформила в налоговой освобождение от НДС |

| НДС | |

| Налоговая база | Цена товаров, работ или услуг без НДС |

| Ставки | Аналогичны ставкам на общей системе |

| Не платят в 2024 году | Если это первый год применения ЕСХН или если доходы за 2023 год не больше 60 млн рублей и компания оформила в налоговой освобождение от НДС |

Платежи на любой системе налогообложения

Все ООО, независимо от применяемого режима:

- Как налоговые агенты платят с доходов сотрудников НДФЛ. На АУСН это происходит автоматически: налог считает и перечисляет со счета компании банк.

- Уплачивают за работников страховые взносы.

- Платят имущественные налоги за недвижимость, транспорт или землю в собственности.

- Ведут бухгалтерский учет, так что может понадобиться бухгалтер.

Торговые компании из Москвы дополнительно платят торговый сбор.

НДФЛ за работников

| Налоговая база | Зарплата или вознаграждение по ГПД, отпускные, больничные и прочее |

| Весь список доходов, не облагаемых НДФЛ | |

| Ставка | Для резидентов — 13% с дохода до 5 000 000 ₽ в год, 15% с превышения над 5 000 000 ₽ |

| Для нерезидентов — 30%, но у некоторых категорий ставки для выплат за работу такие же, как у резидентов. Например, для дистанционных работников, которые трудятся за границей, для граждан стран ЕАЭС, для мигрантов с патентом на работу в РФ |

НДФЛ за работников

| Налоговая база | Зарплата или вознаграждение по ГПД, отпускные, больничные и прочее |

| Весь список доходов, не облагаемых НДФЛ | |

| Ставка | Для резидентов — 13% с дохода до 5 000 000 ₽ в год, 15% с превышения над 5 000 000 ₽ |

| Для нерезидентов — 30%, но у некоторых категорий ставки для выплат за работу такие же, как у резидентов. Например, для дистанционных работников, которые трудятся за границей, для граждан стран ЕАЭС, для мигрантов с патентом на работу в РФ |

Страховые взносы за сотрудников

| База для начисления | Зарплата или вознаграждение по ГПД, премии, отпускные и прочее |

| Тариф | Единый тариф взносов на пенсионное, медицинское и социальное страхование — 30%, пока выплаты не превысят предельную базу: в 2023 году — 1 917 000 ₽, в 2024 году — 2 225 000 ₽. На выплаты свыше предельной базы тариф взносов — 15,1% |

| Есть льготные тарифы, например в ИТ — 7,6%, а для малого и среднего бизнеса — 15% с превышения над МРОТ в месяц, в 2024 году МРОТ — 19 242 ₽. На АУСН этих взносов нет | |

| Взносы на травматизм по тарифу от 0,2 до 8,5% в зависимости от класса профессионального риска начисляются на все выплаты за работу по трудовым договорам. О тарифе на текущий год Социальный фонд уведомляет ООО после подтверждения основного вида деятельности. На АУСН сумма взносов на травматизм фиксированная, в 2024 году — 2434 ₽ |

Страховые взносы за сотрудников

| База для начисления | Зарплата или вознаграждение по ГПД, премии, отпускные и прочее |

| Тариф | Единый тариф взносов на пенсионное, медицинское и социальное страхование — 30%, пока выплаты не превысят предельную базу: в 2023 году — 1 917 000 ₽, в 2024 году — 2 225 000 ₽. На выплаты свыше предельной базы тариф взносов — 15,1% |

| Есть льготные тарифы, например в ИТ — 7,6%, а для малого и среднего бизнеса — 15% с превышения над МРОТ в месяц, в 2024 году МРОТ — 19 242 ₽. На АУСН этих взносов нет | |

| Взносы на травматизм по тарифу от 0,2 до 8,5% в зависимости от класса профессионального риска начисляются на все выплаты за работу по трудовым договорам. О тарифе на текущий год Социальный фонд уведомляет ООО после подтверждения основного вида деятельности. На АУСН сумма взносов на травматизм фиксированная, в 2024 году — 2434 ₽ |

Имущественные налоги

| Система налогообложения | Налог на имущество организаций | Транспортный налог | Земельный налог |

|---|---|---|---|

| ОСН | Собственники любой недвижимости | Собственники транспорта | Собственники земельных участков |

| УСН или АУСН | Собственники недвижимости, облагаемой по кадастровой стоимости | Собственники транспорта | Собственники земельных участков |

| ЕСХН | Собственники любой недвижимости, которая не используется напрямую в сельском хозяйстве | Собственники транспорта, кроме сельхозтехники, например тракторов, комбайнов, молоковозов | Собственники земельных участков |

Имущественные налоги

| Налог на имущество организаций | |

| ОСН | Собственники любой недвижимости |

| УСН или АУСН | Собственники недвижимости, облагаемой по кадастровой стоимости |

| ЕСХН | Собственники любой недвижимости, которая не используется напрямую в сельском хозяйстве |

| Транспортный налог | |

| ОСН | Собственники транспорта |

| УСН или АУСН | Собственники транспорта |

| ЕСХН | Собственники транспорта, кроме сельхозтехники, например тракторов, комбайнов, молоковозов |

| Земельный налог | |

| ОСН | Собственники земельных участков |

| УСН или АУСН | Собственники земельных участков |

| ЕСХН | Собственники земельных участков |

Налоговая нагрузка на разных системах налогообложения

На каждой системе налогообложения есть свои возможности сэкономить на налогах, например оформить вычеты по НДС при ОСН. Но чтобы учесть все тонкости конкретно для вашей компании, лучше обратиться к опытному бухгалтеру.

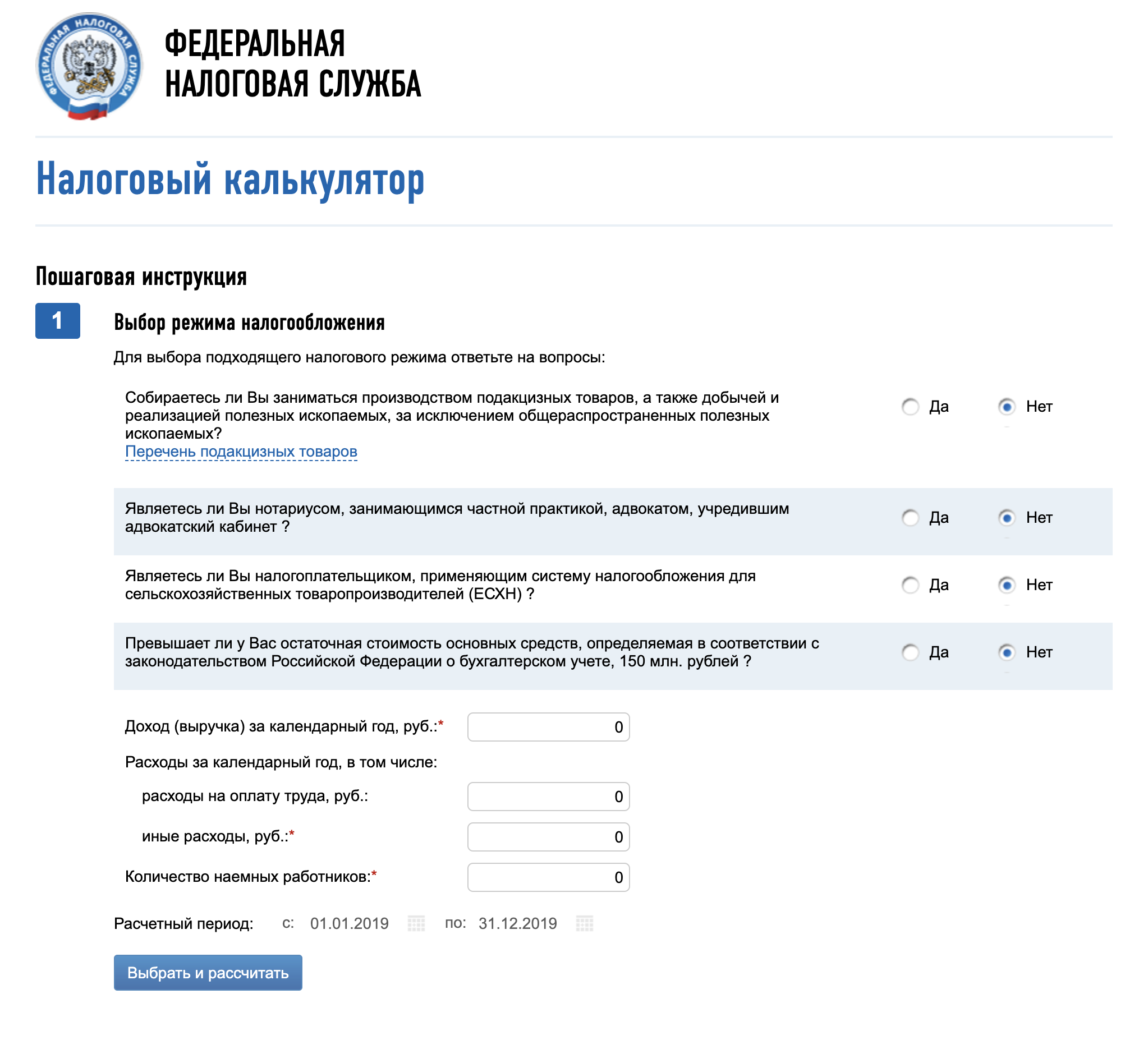

Посчитайте, на какой системе налогообложения компания будет платить меньше. На сайте налоговой службы есть онлайн-калькулятор.

Какая система налогообложения подойдет для разных видов деятельности ООО

| Розничная торговля | |

|---|---|

| Может подойти | Обычная или автоматизированная УСН с объектом «Доходы минус расходы» |

| Точно не подойдет | ЕСХН |

Какая система налогообложения подойдет для разных видов деятельности ООО

| Розничная торговля | |

| Может подойти | Обычная или автоматизированная УСН с объектом «Доходы минус расходы» |

| Точно не подойдет | ЕСХН |

| Оптовая торговля | |

|---|---|

| Может подойти | ОСН |

| УСН или АУСН с объектом «Доходы минус расходы» | |

| Точно не подойдет | ЕСХН |

| Оптовая торговля | |

| Может подойти | ОСН УСН или АУСН с объектом «Доходы минус расходы» |

| Точно не подойдет | ЕСХН |

| Производство | |

|---|---|

| Может подойти | ЕСХН — для сельхозпроизводителей |

| ОСН и УСН, все зависит от штата компании, доходов и доли участия других организаций в уставном капитале ООО |

| Производство | |

| Может подойти | ЕСХН — для сельхозпроизводителей ОСН и УСН, все зависит от штата компании, доходов и доли участия других организаций в уставном капитале ООО |

| Услуги | |

|---|---|

| Может подойти | УСН или АУСН с объектом «Доходы» |

| Услуги | |

| Может подойти | УСН или АУСН с объектом «Доходы» |

| Транспорт | |

|---|---|

| Может подойти | ОСН, либо УСН или АУСН с объектом «Доходы минус расходы». Зависит от размеров компании |

| Транспорт | |

| Может подойти | ОСН, либо УСН или АУСН с объектом «Доходы минус расходы». Зависит от размеров компании |

| Строительство | |

|---|---|

| Может подойти | ОСН или УСН «Доходы минус расходы». Зависит от размеров компании |

| Строительство | |

| Может подойти | ОСН или УСН «Доходы минус расходы». Зависит от размеров компании |

Схема выбора системы налогообложения

Чтобы выбрать систему налогообложения, можно воспользоваться таким алгоритмом:

- Если в компании больше 130 сотрудников, подходит только общая система.

- Если расходов больше 60% от оборота, а сотрудников больше пяти, подойдет УСН «Доходы минус расходы». Иначе — платите УСН с доходов.

- Если подходит УСН и АУСН, посчитайте, на какой системе будете платить меньше налогов.

- Если работаете в сельском хозяйстве, подойдет ЕСХН. Годовые доходы от производства сельхозпродукции должны быть минимум 70% общего заработка.

Еще важно помнить, что крупные компании чаще всего работают с НДС. Им невыгодно работать с контрагентами на спецрежимах, которые не платят этот налог.

Как поменять налоговый режим

Систему налогообложения добровольно можно менять раз в год.

Если вы на УСН и переходите на ОСН, налоговая должна узнать об этом до 15 января года, с которого вы начнете применять общий режим. Нужно подать уведомление об отказе от упрощенки.

Если вы на ОСН и хотите перейти на УСН, до 31 декабря текущего года надо подать уведомление о переходе на упрощенку. Для перехода на АУСН срок тот же, а уведомление подается через личный кабинет компании или через уполномоченный банк.

Чтобы с любого режима перейти на ЕСХН, надо тоже до конца текущего года подать специальное уведомление.

Если вы на ЕСХН и переходите на УСН, тогда кроме уведомления о переходе надо подать еще уведомление об отказе от сельхозналога. Сделать это нужно не позже 15 января года, с которого планируете применять УСН.

Главное, чтобы вы уведомили налоговую о своем желании работать на новом налоговом режиме.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes