Что такое банковские реквизиты

Банковские реквизиты указывают в договорах, актах и при совершении финансовых операций — например, при оплате закупок у поставщиков.

Это не цифры, которые написаны на банковской карте. Полные реквизиты — это номер счета, информация о том, кому он принадлежит, и о банке, в котором он открыт. Составлены они так, чтобы ошибка или опечатка отправителя не привела к тому, что деньги уйдут не туда, куда надо.

Реквизиты есть у любых счетов — тех, которые открывают люди, и расчетных, которые обычно есть у ИП и компаний. Расскажу, из чего состоят полные банковские реквизиты любого счета и где их взять.

Что вы узнаете из статьи

Что такое банковские реквизиты и зачем они нужны

Банковские реквизиты — это данные, которые позволяют банку провести безналичный платеж, зачислить деньги на счет клиента или списать их.

Есть много способов перевести деньги: например, по номеру карты или телефона. Бизнес же использует для расчетов полные реквизиты. Это нужно, чтобы, во-первых, у отправителя была исчерпывающая информация о том, куда отправлять деньги, а во-вторых, чтобы государство могло четко идентифицировать плательщика и получателя.

Также это упрощает работу компании или ИП. Например, зарплаты и гонорары перечисляют по полным реквизитам, а не по номеру карты. Карту можно потерять — тогда выпускают новую, с другим номером. Бухгалтеру придется постоянно обновлять платежную информацию.

Реквизиты счета меняются редко: даже если человек открыл новую карту в том же банке, ее, как правило, привязывают к старому счету. Новый счет откроют, только если специально попросить об этом.

Бизнесу банковские реквизиты чаще всего нужны для таких задач:

- расплатиться с контрагентом за поставку товаров, оказание услуг или выполнение работ;

- перевести деньги в бюджет — например, заплатить налоги или страховые взносы;

- выплатить зарплату сотрудникам;

- заполнить договор — в нем обычно есть поле «банковские реквизиты».

Что входит в банковские реквизиты

Двух счетов с одинаковым номером в одном банке быть не может, а вот в другом банке возможен счет с таким же номером. Поэтому в реквизитах есть не только номер счета и данные его владельца, но и данные банка, где он открыт.

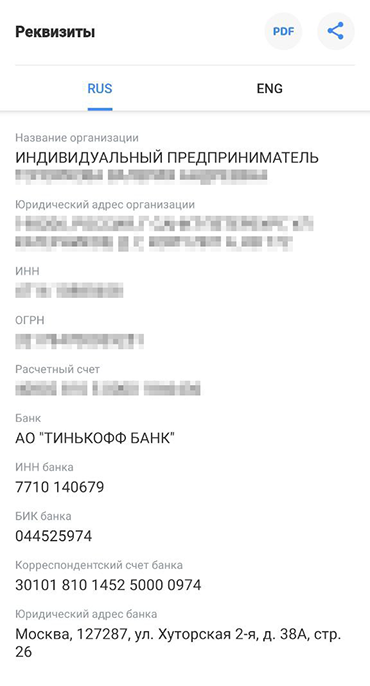

Вот какая информация есть в банковских реквизитах:

- Получатель платежа — название компании, ФИО человека со статусом ИП или без.

- ИНН получателя. Если это организация, добавляют еще КПП — код причины постановки на учет.

- Номер счета.

- Название банка, в котором открыт счет.

- К/с — корреспондентский счет банка.

- БИК — банковский идентификационный код.

- КБК — код бюджетной классификации при платежах в бюджет.

Подробнее о каждом реквизите расскажу дальше.

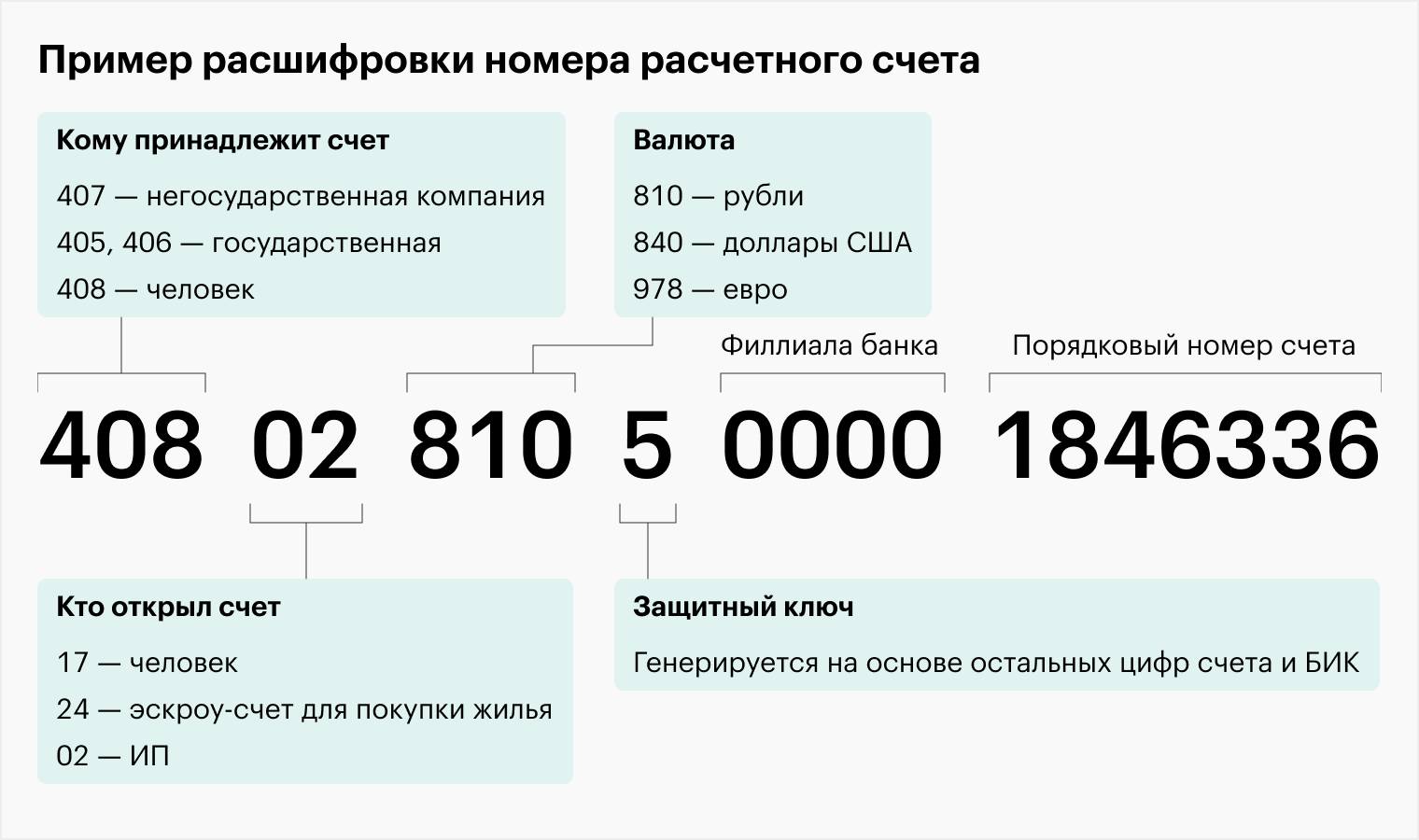

Расчетный счет. Есть у компаний и предпринимателей, в реквизитах также может быть написано просто «номер счета».

Он состоит из 20 цифр. В их последовательности зашифрована информация о клиенте и счете.

Получатель. Для компаний указывают полное или сокращенное наименование, для предпринимателей — ФИО и правовой статус, то есть ИП, для остальных физлиц — просто ФИО.

Идентификационный номер налогоплательщика — ИНН. Позволяет точно установить, кто получит деньги. Его присваивает Федеральная налоговая служба — ФНС, у каждого получателя он свой.

У ИНН компаний 10 цифр, а у физлиц, включая ИП, — 12. Если получатель — человек без статуса ИП, указывать ИНН необязательно.

Код причины постановки на учет — КПП. Есть у компаний. Его присваивает налоговая при регистрации. В реквизитах людей КПП нет.

Банковский идентификационный код — БИК. Это уникальный девятизначный номер, который присваивает банку и его подразделениям Центральный банк РФ. Проверить БИК можно в справочнике Банка России. Это аналог ИНН для банков.

Корреспондентский счет. Счет конкретного банка в Банке России из 20 цифр, он начинается с 30101 и заканчивается тремя последними цифрами БИК. Корреспондентские счета нужны, чтобы ускорить переводы между разными банками.

Например, когда ИП Сидоров, у которого открыт счет в банке «А», переводит деньги за материалы для работы ООО «Ромашка», у которого открыт счет в банке «Б», банк «А» отправляет банку «Б» информацию о переводе.

Чтобы адресат платежа не ждал, пока деньги из банка «А» зачислятся на счет в банке «Б», банк «Б» берет нужную сумму с корреспондентского счета банка «А» и переводит клиенту. Если счета плательщика и получателя открыты в одном банке, указывать в реквизитах корреспондентский счет не нужно.

В реквизитах госорганов не указан корреспондентский счет, так как они открывают счета не в коммерческих банках, а в территориальных учреждениях ЦБ РФ. Поэтому в их платежных документах, например на уплату налогов или штрафов, вместо корреспондентского счета указан единый казначейский счет. У него такие же функции, как у корреспондентского счета в коммерческих банках.

Код бюджетной классификации — КБК. Его указывают, когда надо перевести деньги в госбюджет, например заплатить налог или штраф. Код зависит от типа сбора, налога или платежа. Если нужно уплатить госпошлину, используют КБК для государственных пошлин, если налоги — КБК единого налогового платежа, ЕНП — 18201061201010000510.

Как узнать банковские реквизиты

Банковские реквизиты часто указывают на сайте бизнеса. У компании или ИП может быть несколько счетов, поэтому уточнить реквизиты будет не лишним.

Есть много ситуаций, когда обычному человеку, ИП или компании нужно указывать реквизиты. Например, предприниматели часто приводят их в договорах, а у сотрудника реквизиты просит работодатель при приеме на работу: по ним будут перечислять зарплату на счет.

Узнать реквизиты своего счета можно так:

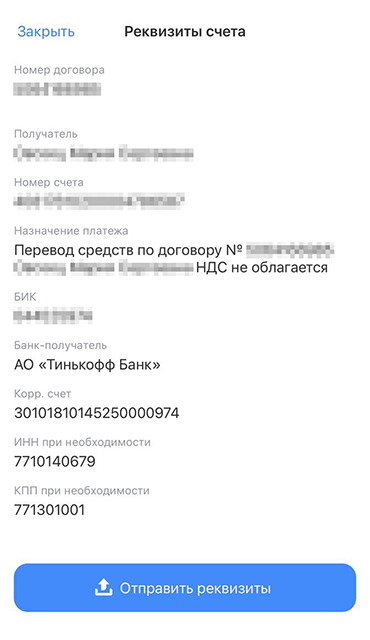

- Зайти в раздел «Реквизиты» в личном кабинете или приложении банка, где открыт счет.

- Найти их в договоре банковского обслуживания — его выдают при открытии счета.

- В отделении банка. Там выдадут распечатку реквизитов на бумаге.

Если нужно отправить реквизиты кому-то, например контрагенту, клиенту или работодателю, обычно это можно сделать прямо из приложения банка.

Что делать, если допустили ошибку в реквизитах

Обычно ошибки возникают при переводе по номеру карты или телефона: можно ошибиться в одной цифре и деньги уйдут не туда. Если вы переводите деньги по полным реквизитам и ошибетесь при заполнении какого-то поля, скорее всего, приложение банка выдаст сообщение о некорректности данных. Если же платеж ушел, но указанных реквизитов не существует, деньги вернут отправителю автоматически.

Бывает, человек скопировал ошибочные реквизиты и отправил деньги не тому физлицу или не той компании. Если они поступили на счет получателя, банк не сможет их вернуть. Нужно обратиться к получателю ошибочного платежа и попросить его сделать возврат. В случае отказа можно обратиться в суд — получение денег по ошибке могут признать неосновательным обогащением.

Москвич переводил 70 000 ₽ и ошибся в номере карты. Банк зачислил их получателю. Отправитель обратился в банк и попросил вернуть деньги либо зачислить их на счет другого получателя. Банк этого не сделал, поэтому человек обратился в суд. Он хотел взыскать с банка и получателя 70 000 ₽ и проценты за пользование чужими деньгами — 3741,16 ₽.

Суд установил, что банк все сделал правильно: он не может забрать средства со счета получателя и перечислить их куда-то без его распоряжения. Банк просил получателя средств написать заявление с разрешением вернуть деньги отправителю, но он такого разрешения не дал.

При этом суд решил, что человек, который получил деньги по ошибке, должен вернуть их с процентами, так как это считается неосновательным обогащением.

Запомнить

- Банковские реквизиты указывают в договорах, актах и при совершении финансовых операций — например, при оплате закупок у поставщиков.

- Реквизиты есть у счетов компаний и физлиц со статусом ИП или без.

- Банковские реквизиты состоят из номера счета, данных получателя, ИНН, КПП, БИК банка, в котором открыт счет, номера корреспондентского счета банка и иногда — КБК.

- Узнать свои реквизиты можно в приложении банка, в личном кабинете на его сайте, в документах, которые выдают при открытии счета, и в отделении банка.

- Если сделать опечатку в реквизитах, скорее всего, платеж не пройдет, а деньги вернутся отправителю автоматически.

- Если по ошибке деньги отправили не туда, нужно обратиться к получателю платежа и попросить вернуть. При отказе — идти в суд.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes