Стоит ли открывать счет в Interactive Brokers

От матерых инвесторов можно услышать, что счет в Interactive Brokers — абсолютный мастхэв: разнообразие американских ETF с демократичным обслуживанием, страховка и другие прелести.

На самом деле не менее важна другая сторона вопроса: в каких ситуациях вообще выгодно заводить такой счет, за что на нем придется платить и какие дополнительные действия совершать. Вполне может оказаться, что начинающему инвестору счет принесет больше проблем, чем удовольствия.

В этой статье разберемся, почему люди открывают счет в Interactive Brokers, что для этого нужно и в каких ситуациях это выгодно.

Преимущества счета

Interactive Brokers — американская брокерская компания, глобальный игрок на финансовом рынке с представительствами более чем в 10 странах и доступом к торгам на 125 рынках более чем в 30 странах. Есть несколько преимуществ счета у такого брокера.

Страховка. Interactive Brokers находится под надзором комиссии США по ценным бумагам и биржам — SEC, является участником FINRA и SIPC.

SEC — главный регулятор американского рынка ценных бумаг, как Центробанк в России.

FINRA — крупнейший независимый регулятор финансовых рынков США, защищает интересы инвесторов, как НАУФОР в России.

SIPC — некоммерческая организация, в которой обязаны состоять все американские брокеры. Защищает инвесторов и страхует их на случай банкротства или ликвидации брокера. А вот такого в России нет.

Именно членство в SIPC — одно из главных преимуществ счета у американского брокера, в том числе Interactive Brokers. SIPC страхует брокерский счет инвестора и деньги на нем на случай любых непредвиденных ситуаций, например банкротства брокера. Сумма страхования составляет 500 000 $, включая 250 000 $ в деньгах. Конечно, потеря денег из-за падения рыночной цены активов к непредвиденным ситуациям не относится.

Доступ к большому количеству инструментов. Interactive Brokers дает доступ к огромному списку рынков и ценных бумаг: акциям и облигациям более 35 разных стран. Не только США, но и Европы, Азии, Ближнего Востока, Индии, Китая и так далее.

Еще брокер дает возможность участвовать в IPO новых компаний, выставлять заявки по офертам — это когда компании анонсируют выкуп акций у акционеров в определенных целях, обычно по причинам структурных изменений бизнеса. Часто такого рода сделки могут принести намного большую прибыль, а в случае с офертами эта прибыль еще и с низким риском.

Еще один важный плюс — доступ к огромному количеству ETF и взаимных фондов от крупнейших компаний: Blackrock, Vanguard. Выбор фондов огромен, а их комиссии обычно значительно ниже, чем у фондов, представленных на Московской бирже.

Например, комиссия индексного фонда Сбербанка SBMX составляет до 1,1% от суммы вложенных средств, а у индексных фондов Vanguard комиссия в среднем 0,1—0,3%.

Есть еще множество инструментов, о которых я не сказал. На сайте брокера есть полный список.

Работа с гражданами РФ. Далеко не все американские брокеры работают с иностранными резидентами, в частности с гражданами РФ. Interactive Brokers как раз работает, на сайте есть русскоязычный интерфейс и поддержка.

Теперь про минусы

Порог входа. Официального порога входа в Interactive Brokers нет — можно завести на счет хоть 100 $ и торговать. Но комиссия за содержание зарубит такую идею на корню:

- Если активов больше чем на 100 000 $, комиссии за содержание нет.

- 2000—100 000 $ — фиксированный сбор составляет 10 $ в месяц. Сбор уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть если за месяц вы заплатили 6 $ комиссий за сделки, дополнительно за обслуживание заплатите еще 4 $. Заплатили 20 $ комиссий — отдельно за обслуживание уже не платите.

- Меньше 2000 $ — фиксированный сбор составляет 20 $ в месяц. Он тоже уменьшается на комиссию, которую вы заплатили.

- Если вам меньше 25 лет, фиксированный сбор будет 3 $.

Вот какие важные выводы можно сделать из такой ценовой политики.

Если ваш портфель меньше 2000 $ — абсолютно точно не стоит открывать счет. Содержание счета будет ежегодно съедать больше 10% портфеля.

Если портфель меньше 10 000 $ — стоит несколько раз подумать и все взвесить. Даже с портфелем 10 000 $ содержание счета будет забирать 120 $ в год, то есть 1,2%. Если прибавить к этому плату за перевод денег — она зависит от банка, — то, возможно, Санкт-Петербургская биржа окажется выгоднее.

Мое мнение: долгосрочному инвестору, который не будет заниматься спекуляциями и внутридневной торговлей, имеет смысл открывать счет с суммой не меньше 12 000 $. И далее стоит продолжать регулярно пополнять счет, чтобы стоимость содержания при отсутствии сделок была не больше 1% активов. Если на счете 12 000 $, то 120 $ годовой комиссии — как раз 1%.

В следующем разделе мы еще разберем подробно, за что и сколько нужно платить кроме обслуживания счета, а сейчас вернемся к другим недостаткам.

Налоги и регулирование со стороны РФ. Регулирование со стороны РФ заключается в трех вещах:

- Вы должны уведомлять налоговую об открытии или закрытии счета и изменении его реквизитов.

- Ежегодно вы должны отправлять отчет о движении денежных средств по счету: сколько пришло, сколько ушло, какой остаток на начало и конец периода.

- Ежегодно вы должны заполнять декларацию 3-НДФЛ и самостоятельно платить налоги с дохода.

Если у вас открыт счет у российского брокера и вы покупаете акции американских компаний через Санкт-Петербургскую биржу, налог платить не нужно. Исключение — если вы подписали форму W-8BEN, чтобы уменьшить налоги с дивидендов американских компаний. Тогда придется платить налог в размере 3% от дивидендов.

Подытожим. Задумываться о счете в Interactive Brokers есть смысл, если:

- Вы готовы вложить в него не меньше 10 000 $, а лучше больше.

- Вы готовы самостоятельно отчитываться о своем счете перед налоговой, заполнять декларации и платить налоги.

Виды брокерских счетов в Interactive Brokers

Кратко: гражданам РФ подходит обычный индивидуальный счет. А теперь давайте разбираться.

В Америке развита такая вещь, как совместные брокерские счета, а также и совместные банковские счета.

Совместный брокерский счет вы открываете вместе с супругом, партнером или другом. У каждого есть доступ ко всем активам счета, каждый может совершать сделки со всеми средствами на счете и так далее.

Также все средства автоматически наследуются совладельцем при смерти другого владельца. Это удобно, но для граждан России преимущества таких счетов работать не будут: для нерезидентов США совместный счет не означает автоматического наследования средств на счете. В случае смерти одного из владельцев партнеру потребуется проходить все стандартные процедуры наследования.

А еще вы можете выводить деньги с совместного брокерского счета только на тот банковский счет, что привязан к брокерскому. Это ограничение введено для стран, где высок риск money laundering — того, что деньги заработаны нечестным путем и их пытаются отмыть. Россия как раз относится к таким странам. Учитывая, что понятия «совместный банковский счет» в России нет, у вас могут возникнуть проблемы при выводе денег.

Как итог, Interactive Brokers не рекомендует открывать совместный брокерский счет из юрисдикций, где нет совместных банковских счетов.

Российские инвесторы в 99% случаев открывают обычный индивидуальный счет. Такие счета делятся на два типа: денежный и маржинальный. Тип счета можно поменять в любой момент.

На денежном счете инвестор использует только свои, доступные в данный момент деньги, минимальной суммы для открытия счета нет. Это более безопасный вариант для начинающих инвесторов, но из-за режима торгов Т+ здесь нельзя использовать деньги от проданных акций в тот же день — нужно ждать, когда они реально поступят на ваш счет.

На маржинальном счете инвестору доступно маржинальное кредитование — не нужно ждать поступления денег по режиму Т+, можно использовать деньги брокера. Но тут есть ограничения: минимальная сумма для открытия счета — 2000 $, а еще есть строгие требования к запасу маржи.

На маржинальном счете инвестор должен держать сумму, составляющую не меньше 25% от рыночной стоимости всех открытых позиций. Это называется минимальной маржой, maintenance margin. Эти деньги не обязательно должны лежать наличными — на них можно покупать любые ценные бумаги, суть в том, что это собственные деньги инвестора.

Если инвестор классифицируется как системный дневной трейдер, pattern day trader, то требования увеличиваются: на счете должно быть не менее 25 000 $ или 25% от стоимости позиций — в зависимости от того, какая сумма больше.

Системным дневным трейдером считается инвестор, который за неделю совершает четыре дневных сделки или более. Дневная сделка — это когда инвестор в один и тот же день открывает и закрывает позицию по отдельно взятой бумаге или опциону. Фьючерсные контракты и фьючерсные опционы сюда не включаются.

Купили акции и продали через час — это дневная сделка. Если вы не системный дневной трейдер, таких сделок можно совершать до трех в неделю. Купили акции сегодня, а продали завтра — это не дневная сделка. Таких сделок можно совершать сколько угодно вне зависимости от классификации.

Если баланс маржинального счета падает ниже минимальных требований, брокер имеет право ликвидировать позицию или потребовать от инвестора увеличить размер обеспечения, то есть внести дополнительные деньги на счет.

В итоге. Если выбрать денежный счет:

- 👍 никаких ограничений, вы торгуете только на свои деньги;

- 👍 нет рисков принудительных закрытий позиций;

- 👎 из-за режима торгов T+ после продажи акций придется ждать зачисления средств на счет, чтобы на эти деньги совершать новые сделки;

- 👎 нельзя шортить акции.

Если выбрать маржинальный счет:

- 👍 можно шортить акции;

- 👍 не нужно ждать, пока деньги от продажи ценных бумаг зачислятся на счет, чтобы использовать эти деньги для новой покупки;

- 👎 жесткие требования к минимальной марже: 25% от стоимости позиций для всех, а для системных трейдеров — не менее 25 000 $;

- 👎 риск принудительного закрытия позиций при нарушении требований к минимальной марже.

За что нужно платить

Разберемся с комиссиями и оплатой разных услуг. Можно выделить несколько типов платежей.

За подписки на сервисы и данные. Бесплатно предоставляются рыночные котировки с 15-минутной задержкой. Онлайн-поток — за дополнительную плату. Задержка в 15 минут — это не проблема для долгосрочных и среднесрочных инвесторов, но трейдерам без онлайн-потока никак.

За новости и аналитику в терминале Interactive Brokers тоже иногда нужно платить: есть как бесплатные материалы, так и платные.

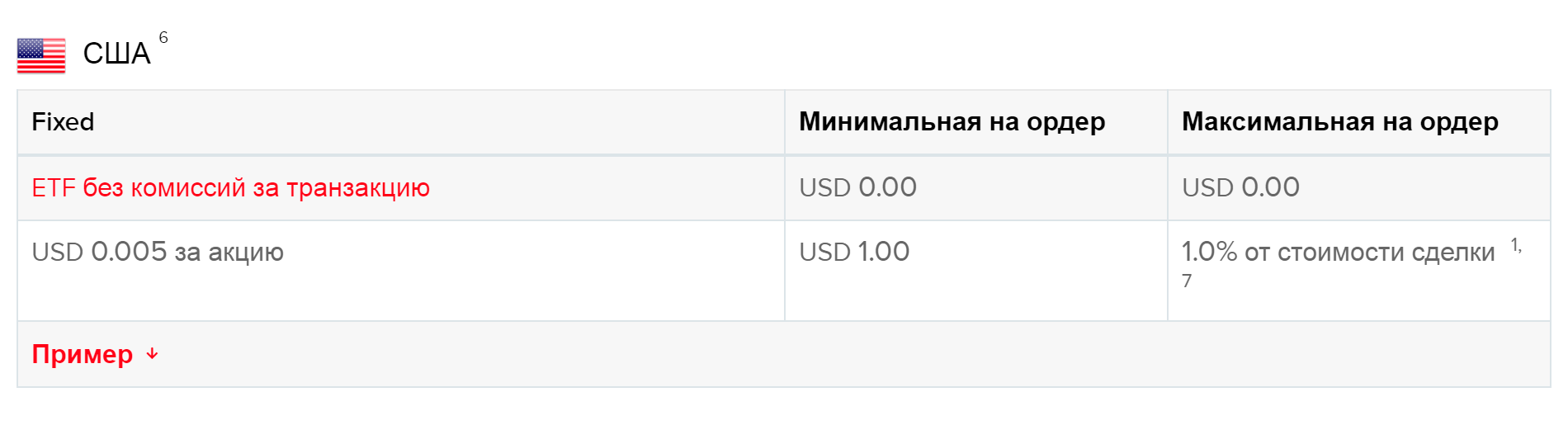

За сделки. Комиссии различаются в зависимости от инструментов, рынков, бирж и объема ваших сделок — как и у российских брокеров. Есть два главных тарифных плана: фиксированный и многоуровневый.

Фиксированный тариф — это комиссия с фиксированной ставкой за акцию или установленный процент от стоимости сделки. Такой тариф включает все биржевые и регуляторные сборы.

Многоуровневый тариф — это отдельно брокерская комиссия на основе объемов торговли, отдельно биржевые, регуляторные и клиринговые сборы.

За бездействие. Точнее, просто за содержание счета. Об этом уже писали выше: если на счете 2000—100 000 $ — 10 $ в месяц, если меньше 2000 $ — 20 $. Если вам меньше 25 лет, то сбор составит 3 $. Если на счете больше 100 000 $ — бесплатно.

Разберем на небольшом примере возможные комиссии. Допустим, инвестор открывает счет с 10 000 $ и затем ежемесячно пополняет его еще на 500 $. Это долгосрочный инвестор, который пришел на Interactive Brokers за ETF: он покупает акции ETF от Blackrock на весь индекс S&P 500. Сделки совершает раз в месяц. Вот что он будет платить брокеру:

- 10 $ в месяц за содержание счета;

- 0 $ в месяц за сделки с ETF, так как по ETF США на Interactive Brokers нет комиссии.

Таким образом, за год расходы составят 120 $.

Еще комиссию берет сам Blackrock за управление ETF, но платить самостоятельно ее не нужно, она вшита в стоимость акции: (10 000 $ + 6000 $) × 0,04% = 6,4 $.

За вывод средств. Interactive Brokers бесплатно обрабатывает один запрос на вывод средств в календарный месяц. Все последующие запросы в том же месяце — платные.

Какой тариф выбрать

При подсчете есть один нюанс: комиссия за обслуживание в Interactive Brokers уменьшается на размер комиссии от сделок. То есть если вы наторговали на 0 $ комиссии, за содержание счета заплатите 10 $, а если на 6 $ — за содержание заплатите 4 $. В обоих случаях сумма составит 10 $.

Это значит, что больше 10 $ вы заплатите, только если наторговали более чем на 10 $ комиссии. Прикинем, какой объем торговли для этого нужен и какой тариф выгоднее.

Фиксированный тариф. Вспомним комиссии по акциям США: 1% от сделки, но минимум 1 $. То есть если совершить больше 10 сделок с акциями за месяц, то комиссия точно составит больше 10 $. Отсюда вывод: нужно минимизировать количество сделок.

Многоуровневый тариф. Напомним, какие там условия:

В 99% случаев частные инвесторы с портфелем до 50 000 $ и редкими сделками тарифицируются по верхней строчке — до 300 000 акций. Если принять цену акций за 1 $, то оборот составит 300 000 $ в месяц, а это очень много. Тем более что обычно акции стоят дороже доллара.

Минимальная комиссия за ордер, то есть сделку, здесь составляет 0,35 $ — в три раза меньше, чем на фиксированном тарифе.

Но кроме этого нужно заплатить комиссию бирже — около 0,003 $ за акцию от суммы сделки, в зависимости от биржи. А еще — 0,0002 $ за акцию со сделки клирингу.

Со сделки на покупку 10 000 акций биржа и клиринг вместе возьмут 32 $.

Вывод. Если вы не трейдер и ваш портфель не составляет сотни тысяч долларов, ключевой комиссией будет минимальная комиссия за сделку.

На фиксированном тарифе она составляет 1 $, а на многоуровневом — 0,35 $. Получается, что уже с 11-й сделки на фиксированном тарифе суммарная комиссия превысит 10 $. В то время как на многоуровневом тарифе это превышение произойдет только на 29-й сделке. Поэтому для портфелей до 50 000 $ выгоднее выбирать многоуровневый тариф.

Как проходит торговля

Есть несколько инструментов, с помощью которых можно торговать.

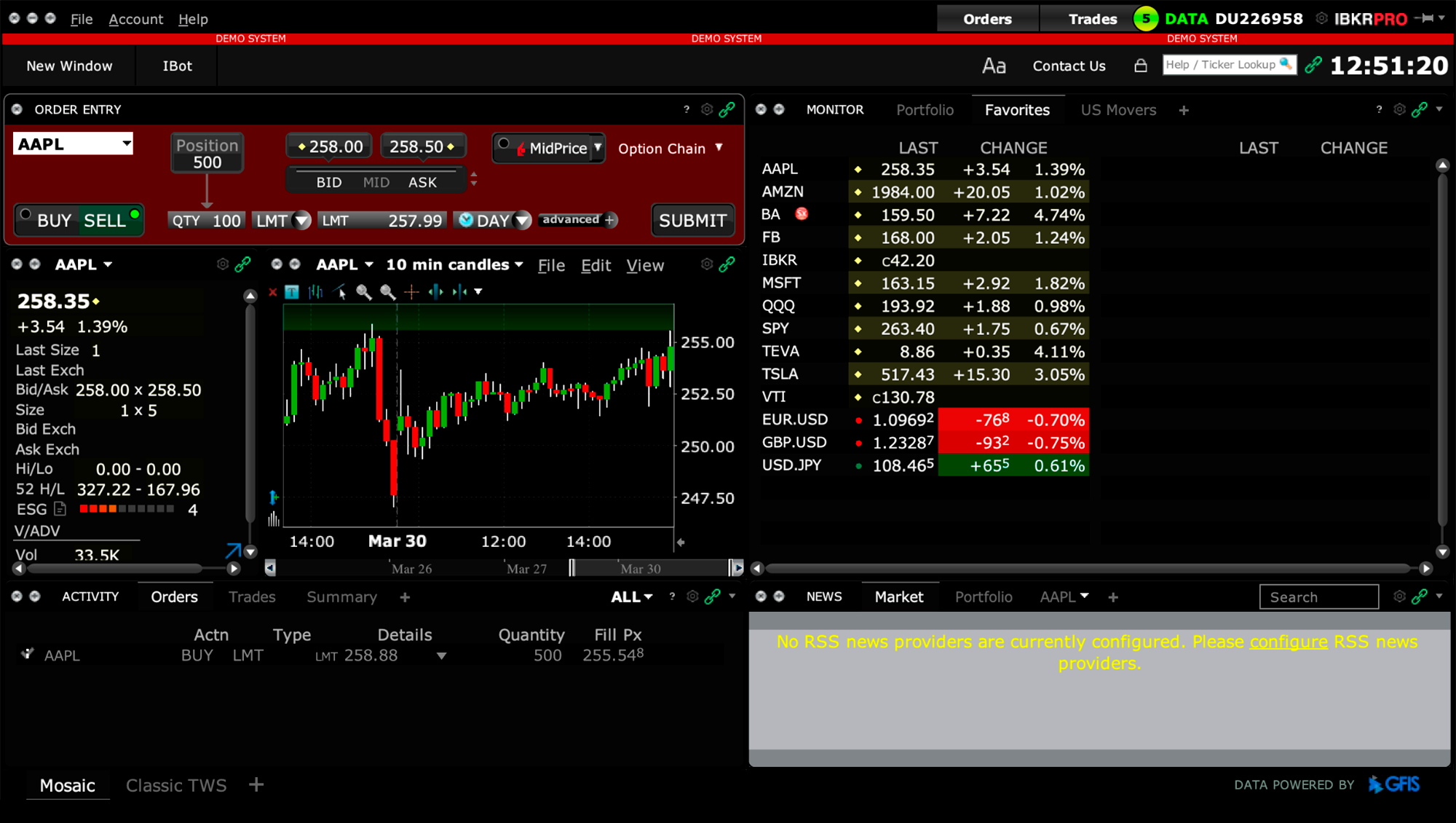

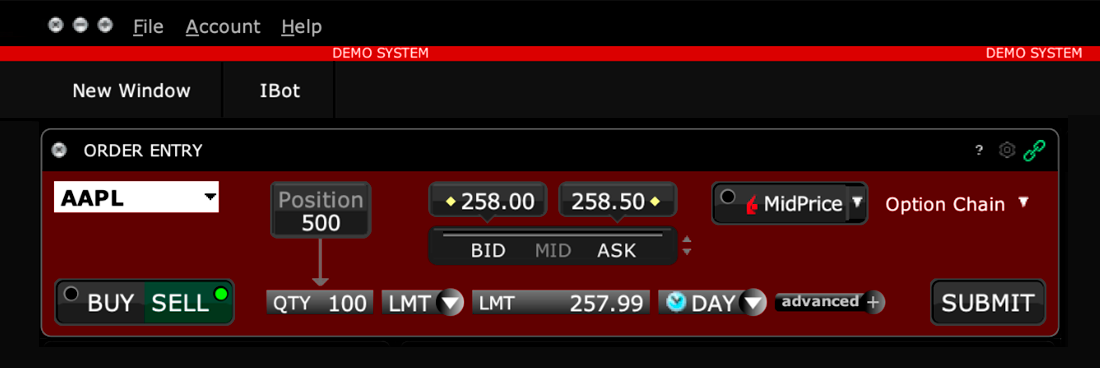

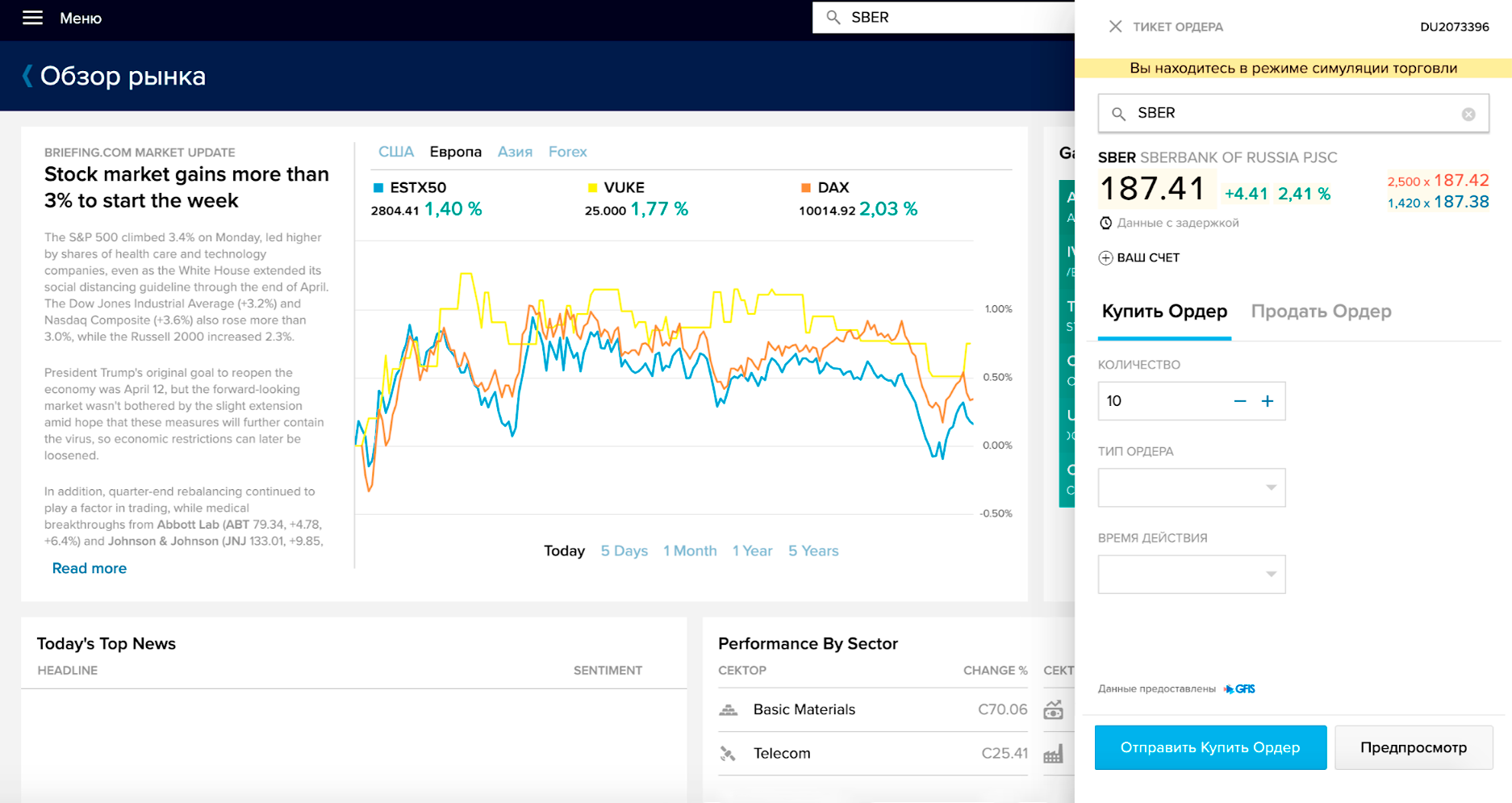

TWS — основной торговый терминал для компьютеров на Виндоус и Мак-ос. Программа предоставляет наибольшее количество функций для торговли и трейдинга. Это аналог QUIK, только функций еще больше, а интерфейс еще сложнее.

Можно установить демоверсию, для этого даже не нужно регистрироваться.

Блок для выставления сделки находится в левом верхнем углу программы. Нужно выбрать инструмент, тип операции — покупка или продажа, — количество, цену, а затем нажать Submit.

IBKR WebTrader — браузерная версия торгового терминала. Здесь авторы постарались вместить возможности основного терминала в браузер. Возможностей при этом все-таки меньше, а вот интерфейс точно не проще. Еще клиентам сейчас доступен онлайн-портал, который также позволяет проводить сделки без установки ПО, поэтому данное решение, на мой взгляд, уже можно считать устаревшим.

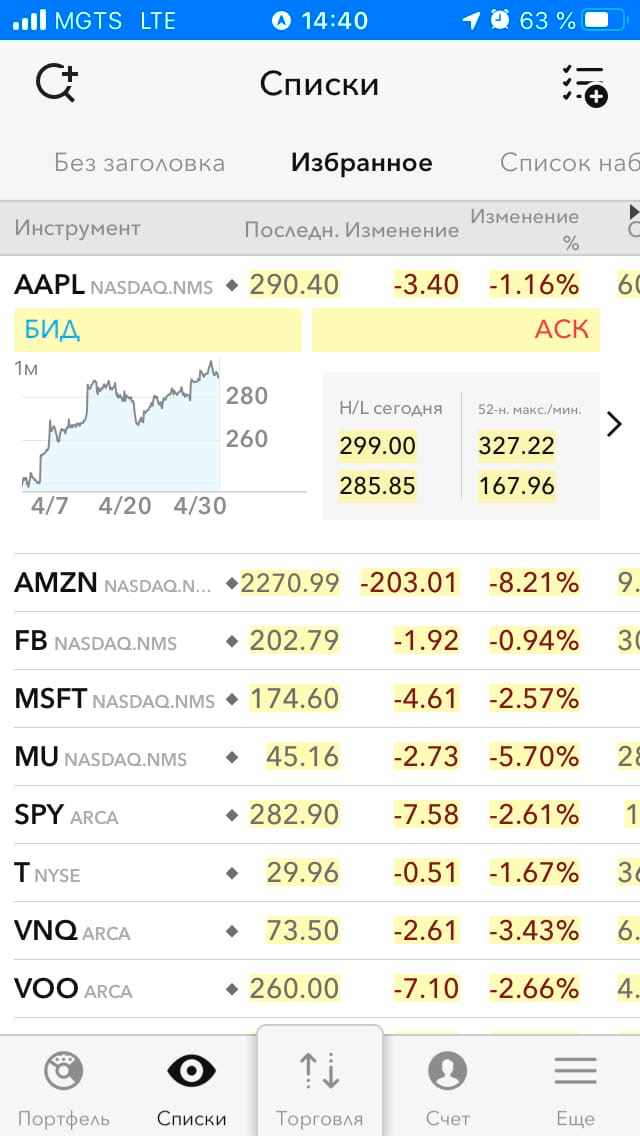

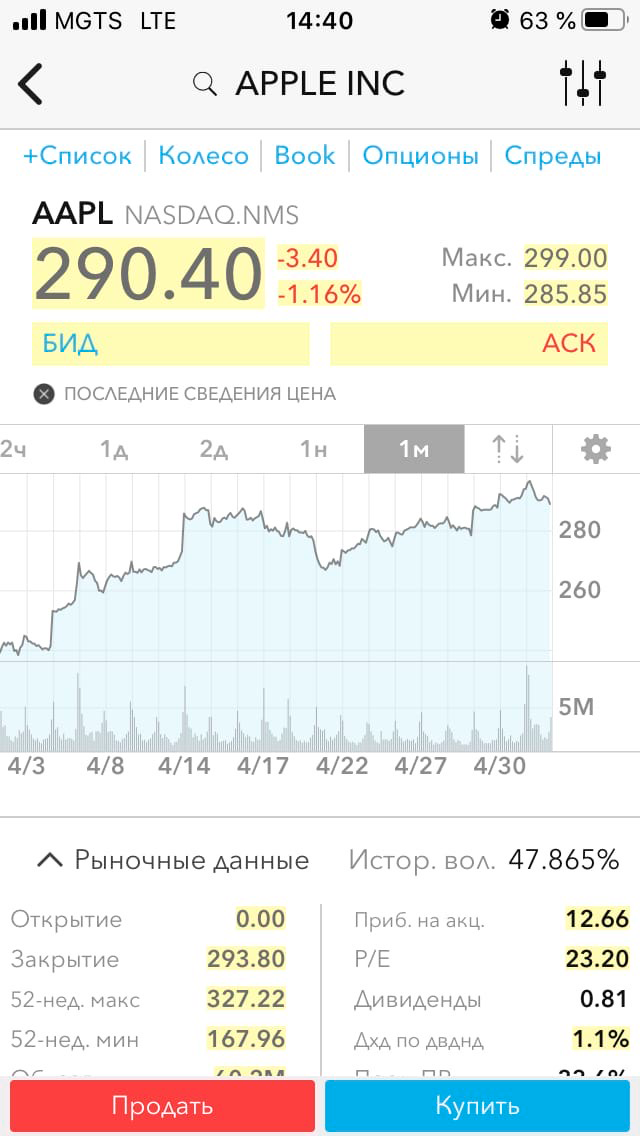

IBKR Mobile — мобильное приложение для торговли. Удобно для тех, кто предпочитает торговать через мобильный телефон. Есть версии для Ай-ос и Андроида.

Портал клиентов — личный кабинет. Там можно смотреть статистику своего счета и проводить сделки. Имеет намного более приятный интерфейс. Есть подробное описание.

На портале клиентов также есть демоверсия кабинета, для доступа к ней придется зарегистрироваться: ввести логин и пароль, а затем подтвердить электронную почту. Единственный минус — демоверсия жутко тормозит. Так, во всяком случае, было у меня.

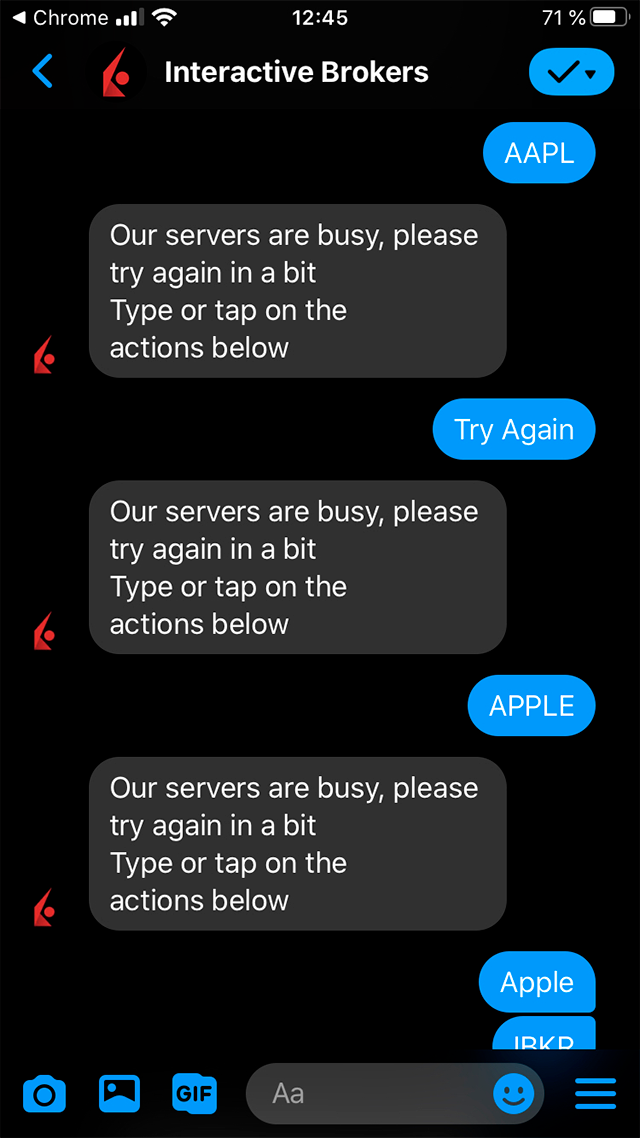

Во все инструменты встроен чат-бот IBot. С его помощью можно отдавать поручения на сделки. Например, можно написать ему «купи 10 акций Apple», бот спросит цену и так далее. В итоге бот отправит детали итоговой сделки — останется только ее подтвердить.

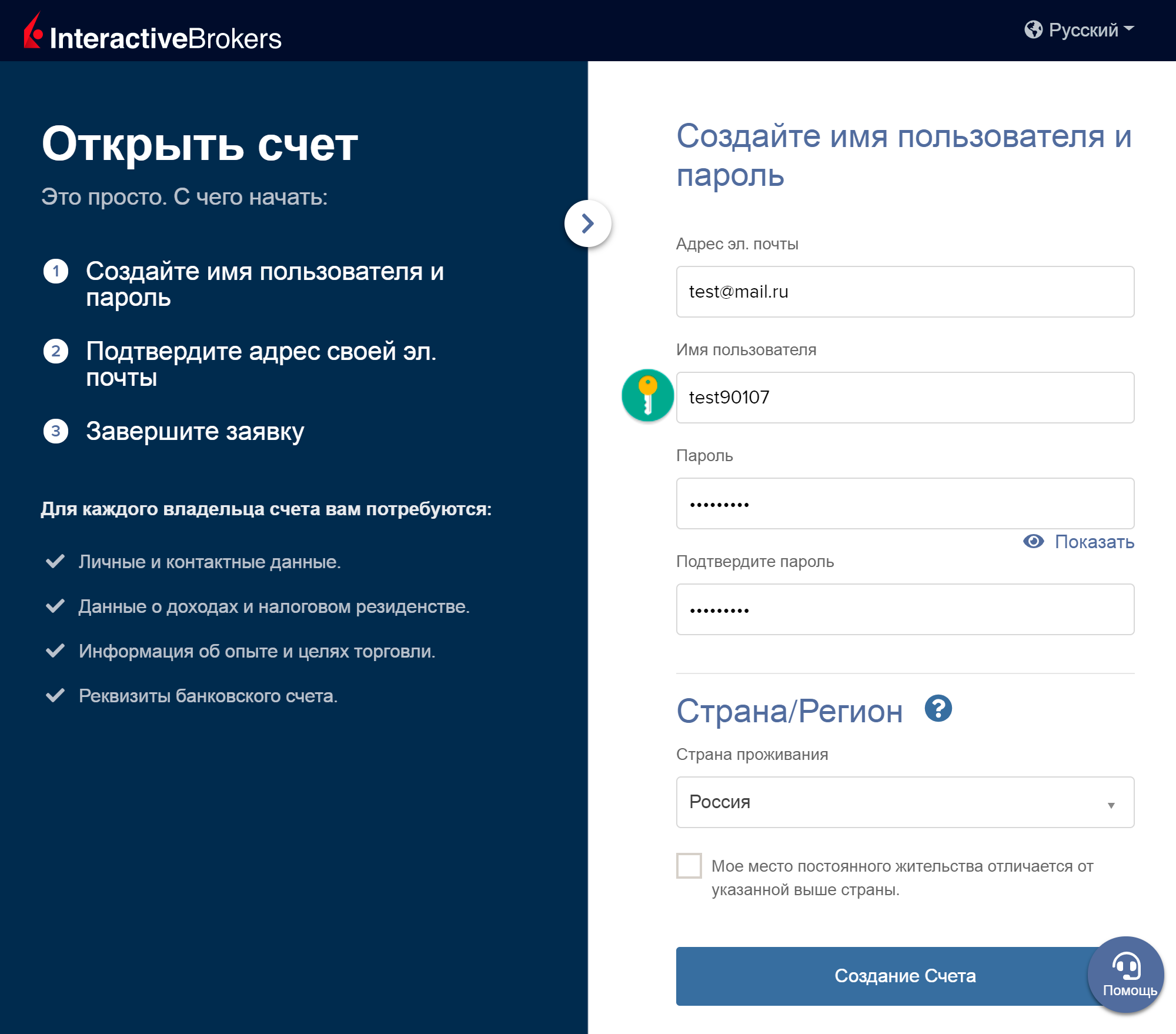

Как открыть счет

Процесс можно разбить на следующие этапы:

- Регистрация на сайте.

- Заполнение подробной пошаговой заявки на открытие счета.

- Ожидание проверки и подтверждение данных сканами и фото.

- Валютный банковский перевод с вашего банковского счета на брокерский счет.

Регистрация на сайте. Тут все стандартно: регистрируетесь, подтверждаете электронную почту — и можно начинать заполнять заявку.

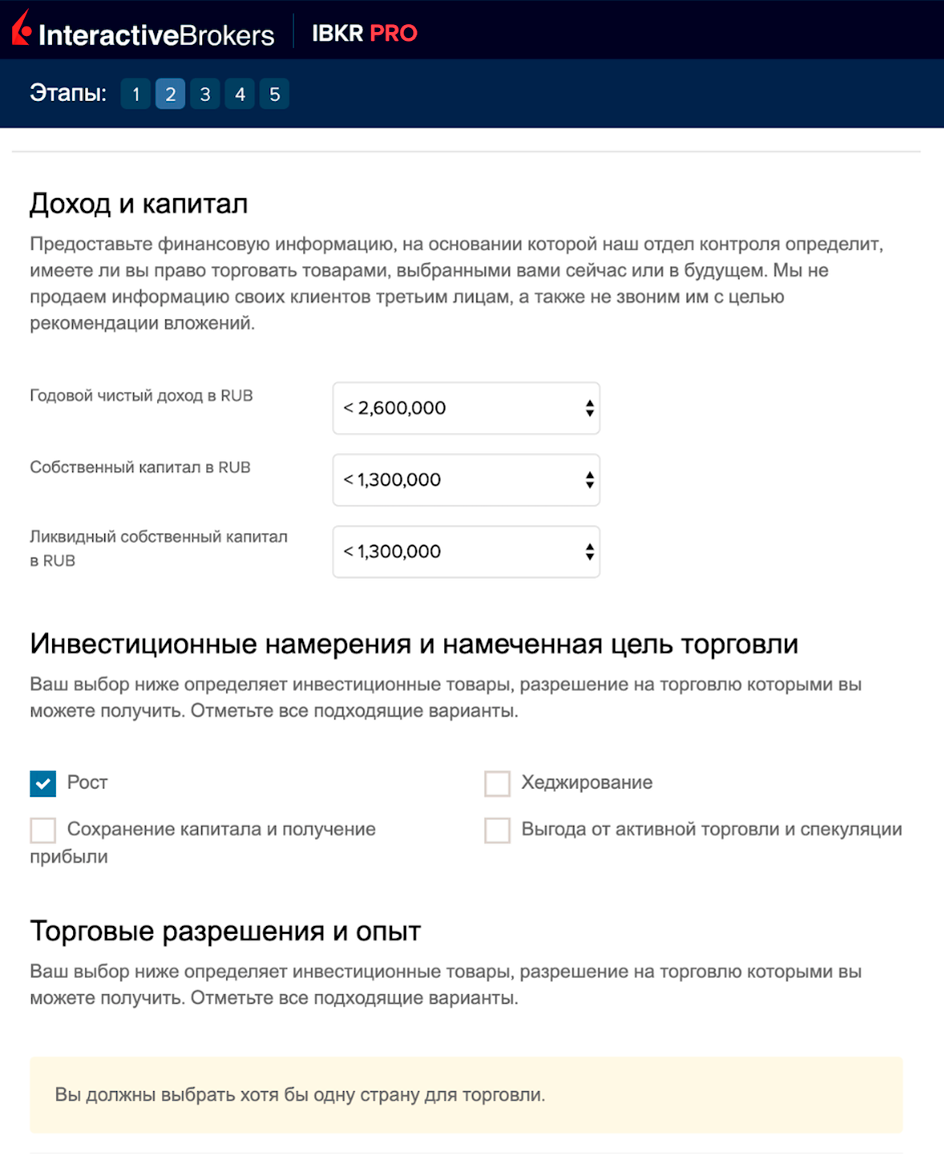

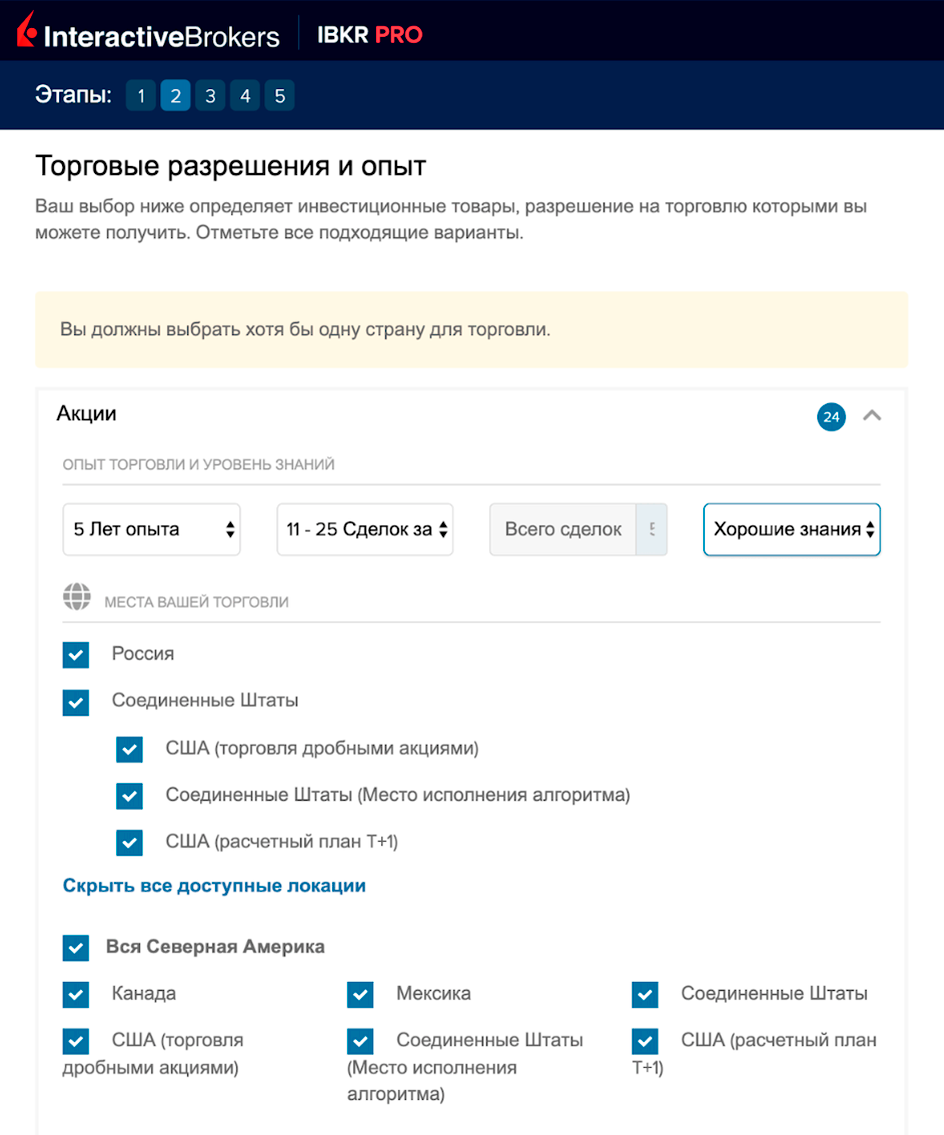

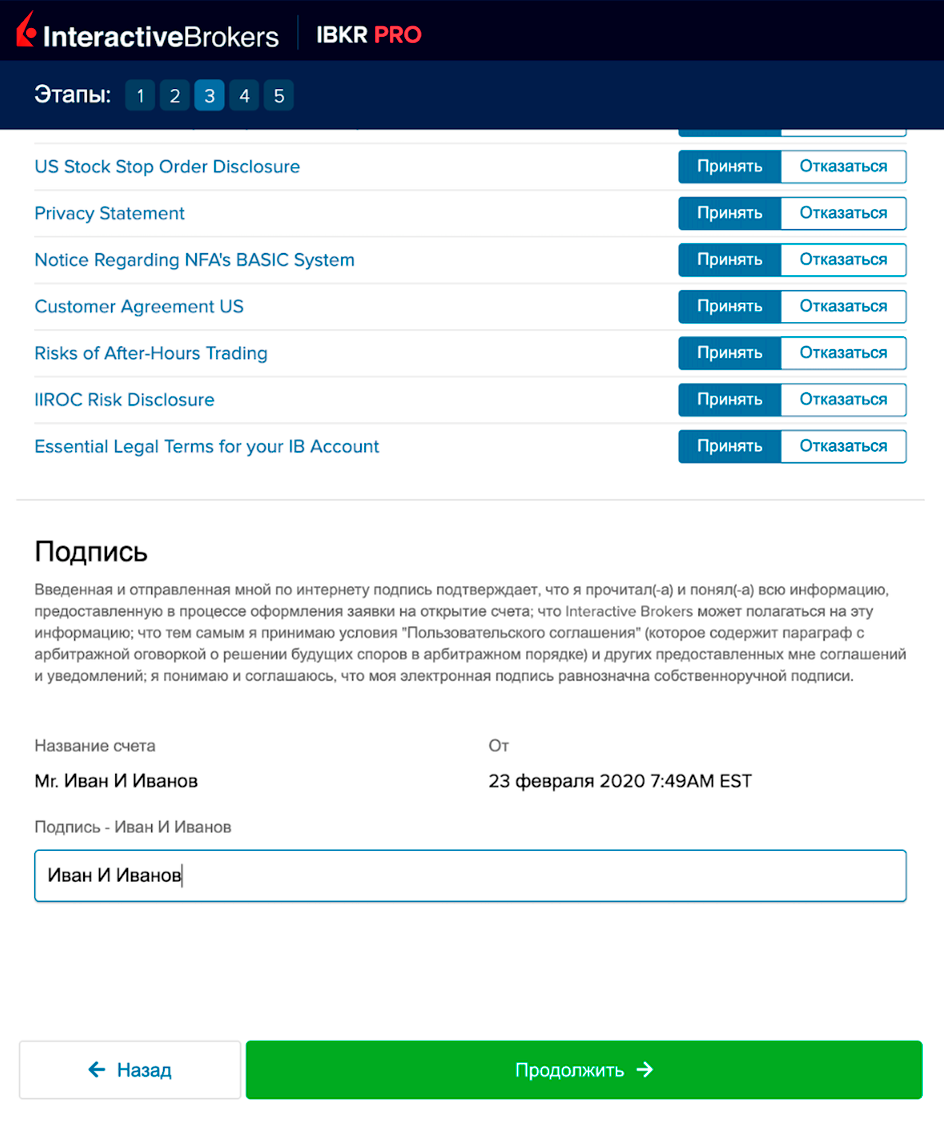

Заполнение подробной пошаговой анкеты. Interactive Brokers не любит открывать счета начинающим инвесторам без опыта торговли на рынке, а еще тем, у кого свободный запас средств составляет менее 20 000 $. Interactive Brokers таким образом защищает себя от возможных претензий, связанных с тем, что неквалифицированные инвесторы были допущены к торгам.

Поэтому если в форме указать отсутствие опыта или низкий капитал, то продолжить регистрацию не получится. Но ничто не мешает указать в анкете больший опыт и капитал — и все же зарегистрироваться.

Во время заполнения заявки система спросит, к каким инструментам и рынкам вы хотите получить доступ. Лучше выбрать все рынки и все инструменты: это ни к чему не обязывает и не увеличивает стоимость содержания счета, но снимает ограничения на использование.

На одном из шагов брокер предложит опцию повышения доходности акций. Суть в том, что, если участвовать в программе, брокер сможет отдавать ваши акции в кредит другим клиентам, например для короткой продажи, а вы за это будете получать небольшой процент. Изменить эту настройку можно позже в личном кабинете.

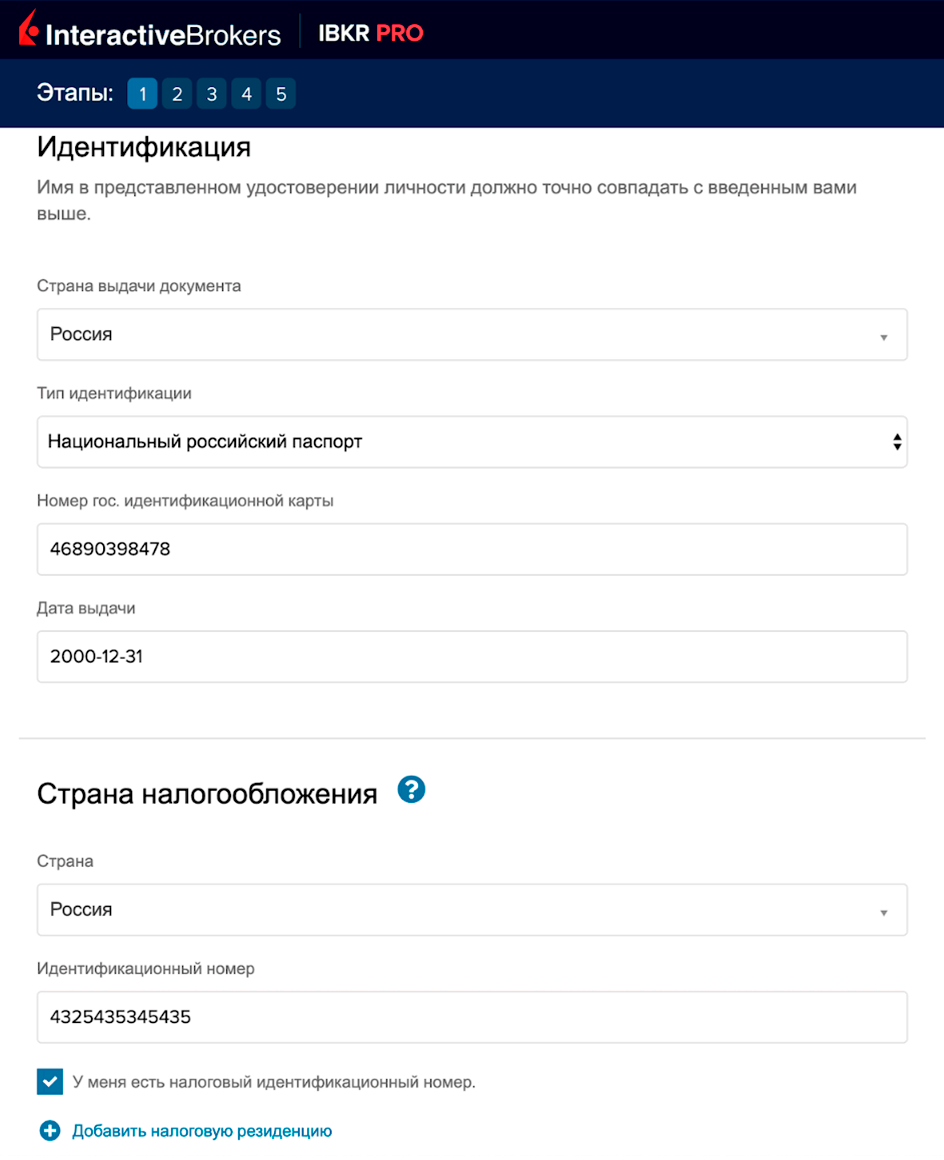

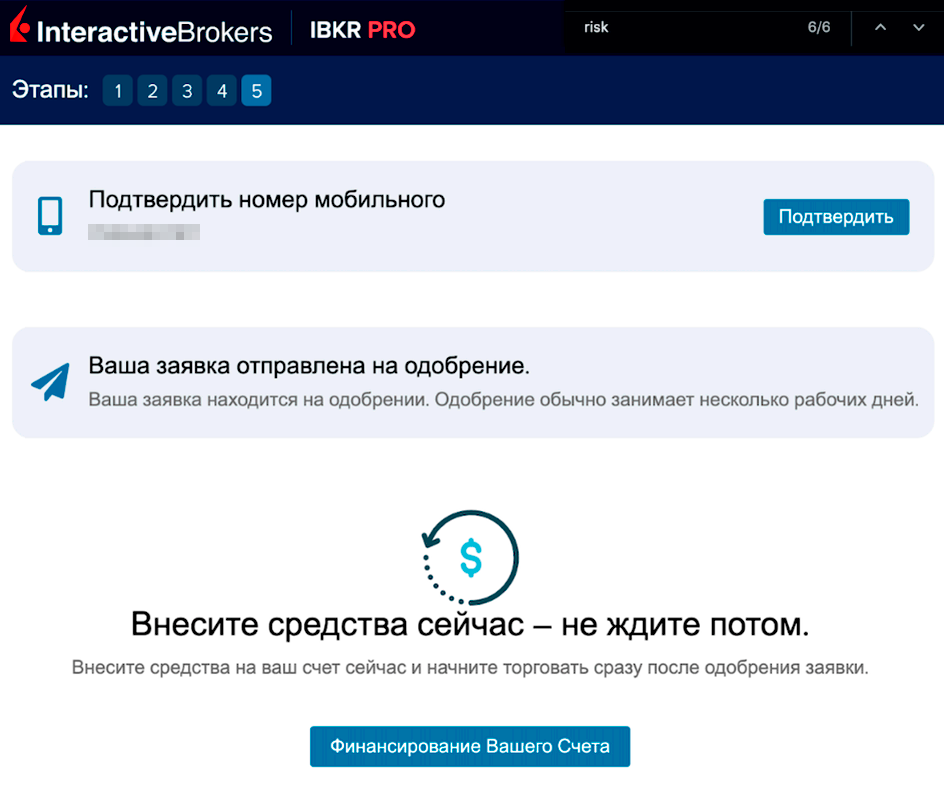

Ожидание проверки и подтверждение данных. Раньше было нужно подтверждать информацию о себе в процессе оформления заявки: прикладывать необходимые документы и сканы. Но когда я оформлял заявку сейчас, подтверждения сразу от меня не потребовали.

Пока вы ожидаете одобрения, можно ознакомиться со списком документов, которые вам нужно будет приложить. Подтвердить нужно свою личность и адрес проживания.

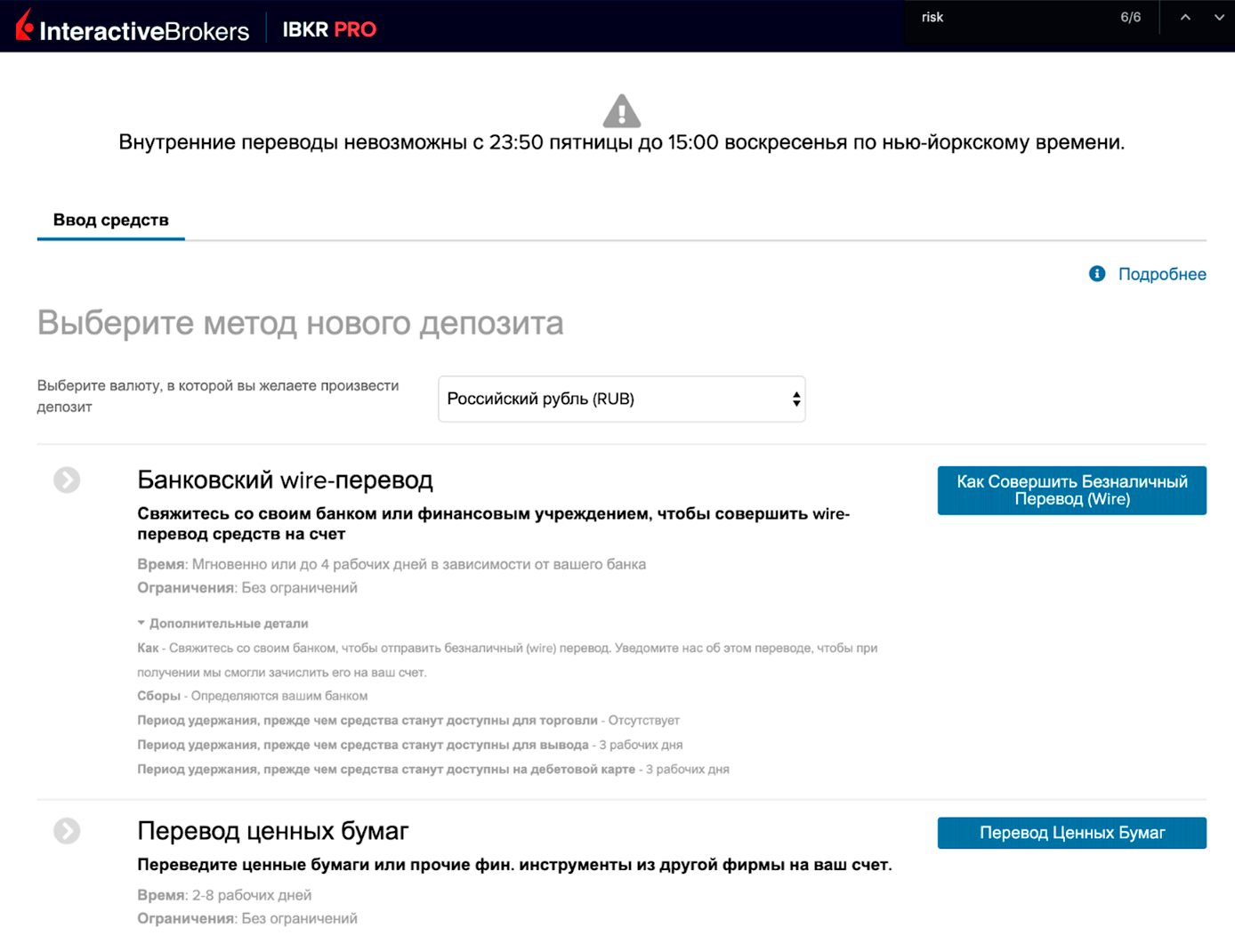

Перевод денег на счет. Для валютного перевода потребуется предоставить банку копию заключенного брокерского договора и уведомление об открытии брокерского счета. Эти документы понадобятся только для первого перевода.

Переводить деньги на брокерский счет можно в рублях или в долларах. Чтобы деньги быстрее начислили на счет, брокер рекомендует создавать у него на сайте специальное уведомление о депозите. То есть нужно заполнить на сайте Interactive Brokers форму, в которой говорится, что вы с такого-то счета отправили на счет Interactive Brokers такую-то сумму. И когда деньги действительно придут, Interactive Brokers быстрее их обработает и начислит на счет инвестора.

Запомнить

Вот в каких случаях открывать счет в Interactive Brokers, скорее всего, не стоит:

- Вы хотите вложить меньше 10 000 $, а ваш принцип торговли — «купил и держи».

- Вы не уверены, что сможете правильно и вовремя отчитываться перед налоговой.

- У вас нет четкого понимания, в чем для вас заключается преимущество Interactive Brokers перед Санкт-Петербургской биржей.

А в остальных случаях стоит как минимум знать о такой возможности.