В России бум IPO, и тому есть 5 причин

Банк России прогнозирует, что с каждым годом все больше компаний будут выходить на биржу.

В стране бурно растет количество первичных размещений акций. Если в 2022 году на биржу вышла только компания Whoosh, то за 2023 год публичными стали восемь компаний из разных секторов . Столько же компаний провели IPO только в первой половине 2024 .

Правительство РФ и Центробанк ожидают, что в течение следующих пяти лет IPO будут проводить не менее 10 компаний в год, а в 2030 их количество может достичь 20.

Мы выделили пять основных причин бума IPO в России — все они связаны между собой, а также с событиями 2022 года, которые разделили российский фондовый рынок на «до» и «после». Также в отдельном материале рассказали, что такое IPO и как участвовать в первичном размещении акций.

Что влияет на бум IPO в России

Закрытие западных рынков привлечения капитала

Краткое объяснение. Российские компании больше не могут размещать свои ценные бумаги на иностранных фондовых биржах и поэтому переключились на российские площадки.

Подробно. До 2022 ода даже компании, чей бизнес полностью сосредоточен в России, могли использовать в качестве основной площадки для проведения IPO одну из западных бирж.

Например, по этому пути пошли Fix Price и Softline, которые в 2021 году выбрали Лондонскую фондовую биржу. А первичный листинг HeadHunter и Ozon состоялся на американской Nasdaq в 2019 и 2022 годах соответственно.

При этом все эти эмитенты провели вторичный листинг на Московской бирже, то есть дополнительно разместили свои депозитарные расписки на российской площадке.

Чтобы иметь первичный листинг на одной из мировых бирж, отечественные компании регистрировали головной офис за рубежом и юридически становились иностранными, хотя основную деятельность вели в России.

В 2022 году это вышло для них боком: американские и европейские биржи в одностороннем порядке приостановили торги ценными бумагами компаний с российскими корнями. В результате большинство эмитентов задумались о редомициляции в Россию или одну из дружественных юрисдикций.

Так как западный рынок капитала закрылся для российского бизнеса, компаниям приходится активнее искать финансирование внутри страны, в том числе с помощью IPO на российских биржах.

Рост спроса со стороны российских инвесторов

Краткое объяснение. Российские компании стали чаще выходить на биржу, так как видят возросший интерес к своим активам.

Подробно. Иностранный фондовый рынок закрылся и для российских инвесторов: им ограничили доступ на крупные биржи, а их активы заморозили. После этого фокус отечественных инвесторов естественным образом сместился на российский рынок и российские публичные компании.

Но у российского фондового рынка есть важный недостаток по сравнению с мировым: небольшой выбор эмитентов. Например, на Нью-Йоркской фондовой бирже торгуются акции около 3000 компаний, на Nasdaq и Лондонской бирже — около 2000. А на Московской бирже сегодня доступны акции и депозитарные расписки лишь более 200 эмитентов.

При таком узком выборе каждое новое размещение на российской бирже вызывает повышенный интерес инвесторов. Ведь их возможности заработка за рубежом ограничены, зато они могут вложить свободные деньги в российские компании.

В результате предварительная подписка на акции новых компаний часто в разы превышает объем размещения. Один из последних ярких примеров — IVA Technologies, спрос на акции которой в четыре раза превысил предложение.

Высокая ключевая ставка

Краткое объяснение. Из-за высокой ставки кредиты подорожали и компании стали чаще рассматривать другие способы привлечения капитала, в том числе выход на биржу.

Подробно. Во второй половине 2023 года ЦБ РФ повысил ключевую ставку с 7,5 до 16%, и она остается такой до сих пор. Таким образом регулятор пытается охладить избыточный спрос в экономике и добиться того, чтобы годовая инфляция была на уровне целевых 4%.

Но пока меры не дали ожидаемого эффекта: по итогам первых пяти месяцев 2024 года рост цен ускорился, ожидаемая инфляция остается высокой, а деловая активность и предпринимательская уверенность находятся в районе исторических максимумов. При таких вводных Центробанк вынужден сохранять жесткую денежно-кредитную политику и есть вероятность, что снижение ключевой ставки начнется не раньше 2025 года.

От уровня ключевой ставки зависит процент, под который банки готовы выдавать кредиты населению и бизнесу. Когда ставка растет — компаниям становится дороже и сложнее получать кредиты на развитие.

Кроме того, когда ключевая ставка высокая, инвесторы в облигации требуют от эмитентов повышенную доходность, что ведет к росту стоимости обслуживания долга, а привлечение финансирования через этот инструмент становится менее выгодным.

В результате бизнесу приходится искать альтернативные способы финансирования, например через IPO. Ведь размещение акций на бирже позволяет компаниям привлечь средства инвесторов, не наращивая свою долговую нагрузку.

Таким образом, высокие ставки по кредитам косвенно стимулируют и бум IPO на российском рынке.

Развитие ИТ-сектора в России

Краткое объяснение. Российская технологическая отрасль развивается, и компаниям из этого сегмента нужны деньги для дальнейшего роста.

Подробно. На фоне событий 2022 года западные ИТ-компании ушли из России, освободив рынок для местных игроков. Параллельно государство запустило масштабные меры поддержки отечественного ИТ-сектора и заставило госкомпании переходить на отечественный софт.

Как закономерный итог, российская технологическая отрасль начала бурно расти: по итогам 2023 года совокупная выручка ИТ-компаний составила 5,5 трлн рублей, увеличившись на 43% по сравнению с 2022 годом, а за пять лет она выросла в 2,6 раза.

Но бизнесу нужны деньги на разработку новых продуктов, наем и обучение квалифицированного персонала, а также на захват освободившегося рынка. IPO — эффективный способ привлечения инвестиций. Тем более что компании из ИТ-сектора традиционно оцениваются рынком выше по основным мультипликаторам.

Поэтому не удивительно, что в последний год на российском рынке состоялось сразу несколько крупных размещений ИТ-компаний: «Астра», «Диасофт» и IVA Technologies. В будущем к ним могут присоединиться Arenadata, «Папилон» и Selectel.

Компании из других секторов экономики тоже выходят на биржу, но в меньшем количестве.

Благоприятный период для IPO

Краткое объяснение. Стоимость российских компаний растет, и на этом фоне высок шанс, что и твою компанию оценят высоко.

Подробно. Проводя первичный листинг на бирже, собственники хотят получить как можно более высокую оценку своей компании, чтобы выручить больше денег за предложенный пакет акций. Поэтому выбирают подходящее время для IPO — когда рыночная конъюнктура наиболее благоприятна для размещения.

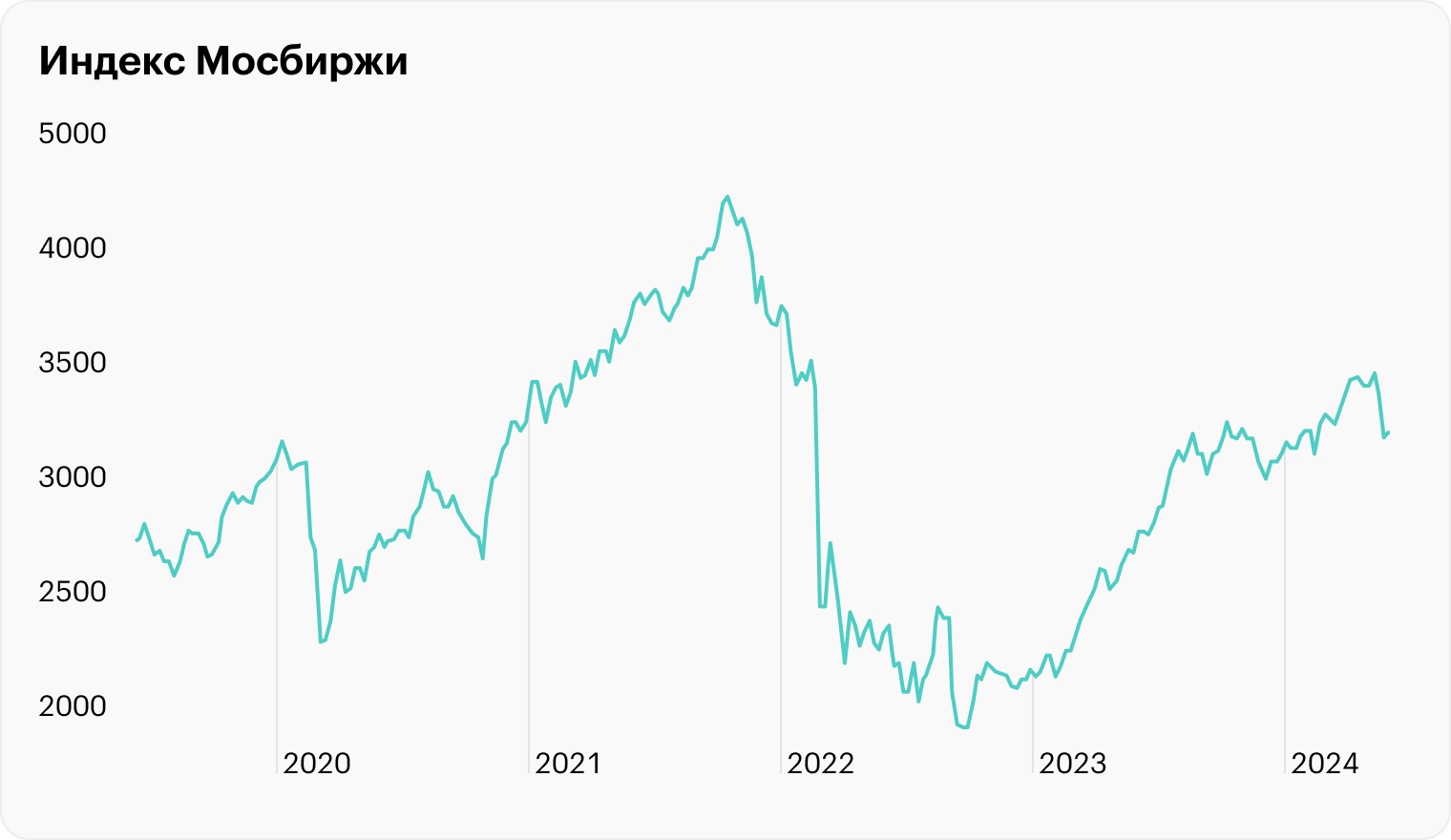

О том, что конъюнктура благоприятна, сигнализируют фондовые индексы. В 2021 году индекс Мосбиржи рос без остановки и тогда IPO провели сразу девять компаний. В 2022 индекс рухнул и стал восстанавливаться ближе к концу года — как раз в декабре и состоялось IPO Whoosh.

В 2023 году индекс Мосбиржи вырос на 44%, а некоторые самые доходные акции на рынке показали кратный рост. В 2024 году рост продолжился: до начала коррекции в мае индекс Мосбиржи прибавил еще 14% по сравнения с началом года.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique