Облигации считаются одним из наименее рискованных инструментов на фондовом рынке.

Это так, но «наименее рискованный» не означает «абсолютно надежный». Как и в любом активе, в облигациях есть финансовые риски. Это может быть недополучение прибыли, частичная или даже полная потеря вложений.

Сегодня поговорим про облигации корпоративного сектора — те, в которых вы даете в долг частным компаниям. Для государственных облигаций некоторые моменты тоже актуальны. Если вы еще не знаете, как работают облигации, почитайте нашу статью.

В статье я расскажу о нескольких способах потерять деньги на облигациях. Некоторые способы я прочувствовал на собственном опыте. Не повторяйте моих ошибок.

Слепая вера

В ноябре 2017 года меня заинтересовали облигации ООО «Домашние деньги». Раньше я инвестировал через P2P-платформы, и опыт был положительный. Поэтому я считал рынок перспективным.

Я поверхностно оценил эмитента, потому что был уверен, что в такой доходной области с ним все должно быть хорошо, и купил облигации по цене 96,93% от номинала. Я собирался погасить их по оферте 26 апреля следующего года.

Оферта — это обязательство эмитента выкупить облигации по заранее установленной цене (обычно 100% номинала). Если в выпуске облигаций предусмотрена оферта, то держатель облигаций может не ждать срока погашения облигаций, а погасить их по номиналу в дату оферты.

Доходность к оферте при покупке составляла около 18% годовых — на первый взгляд, достаточно много для облигаций, но доходность, которую я получал от кредитования через P2P-платформу, была около 20%. Поэтому я не посчитал этот показатель слишком уж завышенным.

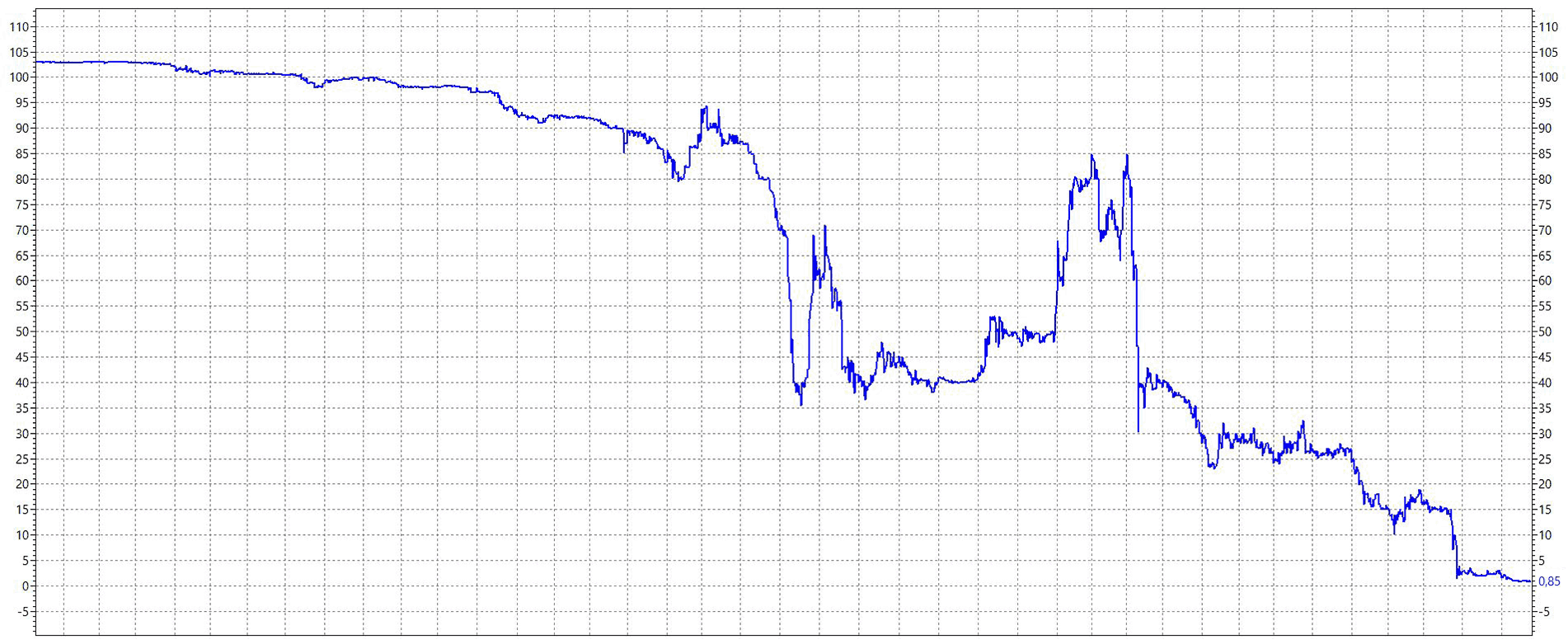

Но далее с котировками что-то пошло не так: они постепенно падали. На форуме «Банки.ру» я нашел длинное обсуждение эмитента, где уже звучали тревожные звоночки. Но я верил в лучшее, а оферта становилась все ближе. К тому же эмитент исправно выплачивал купоны.

Наступило 26 апреля. Компания изо всех сил (якобы) пыталась найти деньги на оферту, но не получилось. Котировки рухнули, но я продолжал верить, что компания выберется. Продавать бумаги за треть цены тоже не хотелось. Компания объявила о плане реструктуризации, который спустя три месяца сама же и провалила.

Сейчас АИЖК — один из крупных кредиторов ООО «Домашние деньги» — подает иск о банкротстве компании. Продать облигации можно по цене 0,85% от номинала. Я зафиксировал убыток и продал часть облигаций по 2,6% от номинала, а остальные оставил на память о том, что бывает, когда слепо веришь.

Итого с учетом выплаченных купонов я потерял 91,78% вложенных в эти облигации средств.

Пустить на самотек

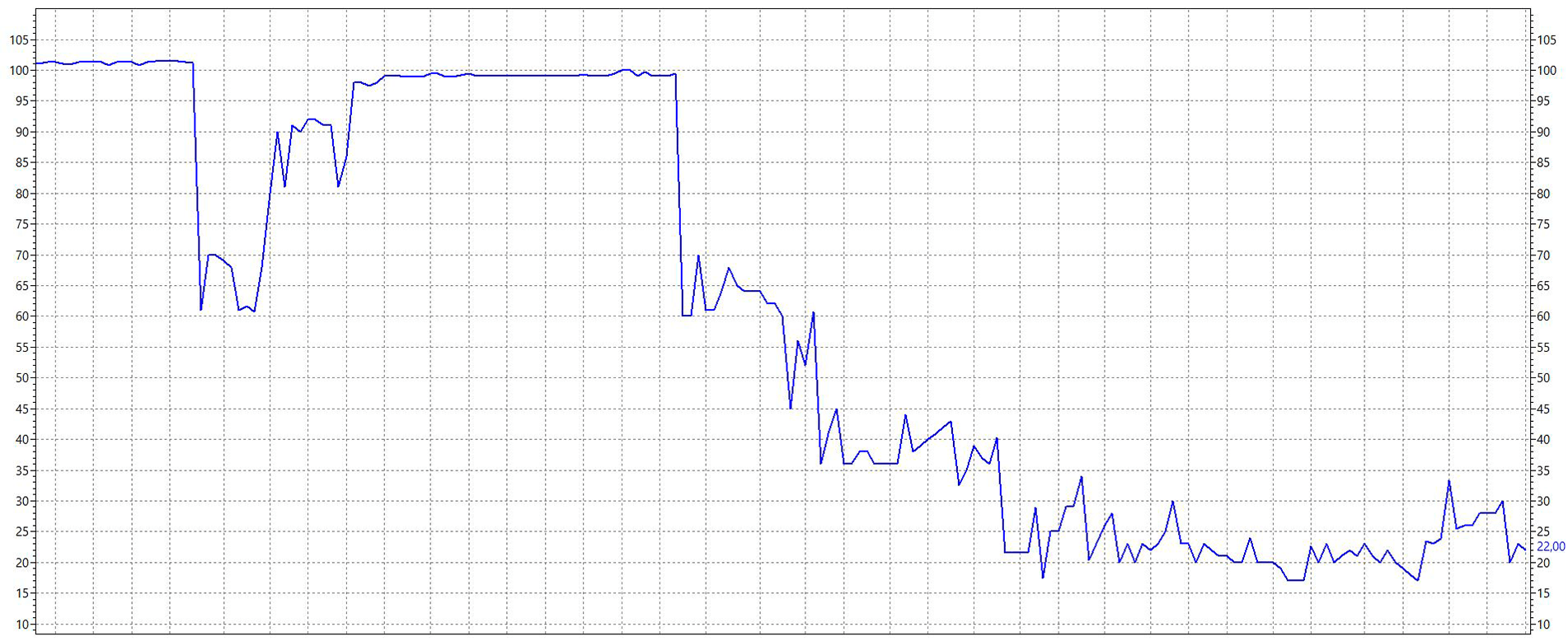

ООО «Самаратранснефть-терминал» занимается производством и реализацией нефтепродуктов. «Что плохого может случиться с компанией в нефтянке?» — подумал я и в феврале 2018 года купил облигации этого эмитента по цене 100,35% от номинала. Доходность к оферте при покупке была около 11% — косвенное свидетельство того, что риск тут небольшой, хоть и выше среднего.

В мае 2018 года у эмитента стали происходить странные вещи: случился некий пожар, потом подозрительная смена генерального директора, затем компания подала иск о самобанкротстве. Цены просели до 60%.

Через несколько дней иск был отозван и стоимость бумаг вернулась к прежним значениям. Если бы я следил за котировками, это был бы отличный шанс разобраться, что случилось, переоценить риски и закрыть позицию с небольшим плюсом (учитывая полученный купонный доход). Но я пустил все на самотек и не следил.

Во второй половине июня к компании подали два крупных иска, владельцы и акционеры затеяли непонятную возню, допустили дефолт по одному из выпусков облигаций. Котировки вновь обвалились до 60% и постепенно сползли до 20%.

Сейчас я все еще держу облигации этого эмитента. С интересом наблюдаю за развитием событий и не особо рассчитываю на успешное разрешение ситуации.

Если я сейчас зафиксирую убыток по позиции, мой финансовый результат по этой бумаге составит минус 61,86% от расходов на покупку. В худшем случае итоговый убыток составит 94,27%. И если вам сейчас кажется, что я снова слепо верю, то вам не кажется.

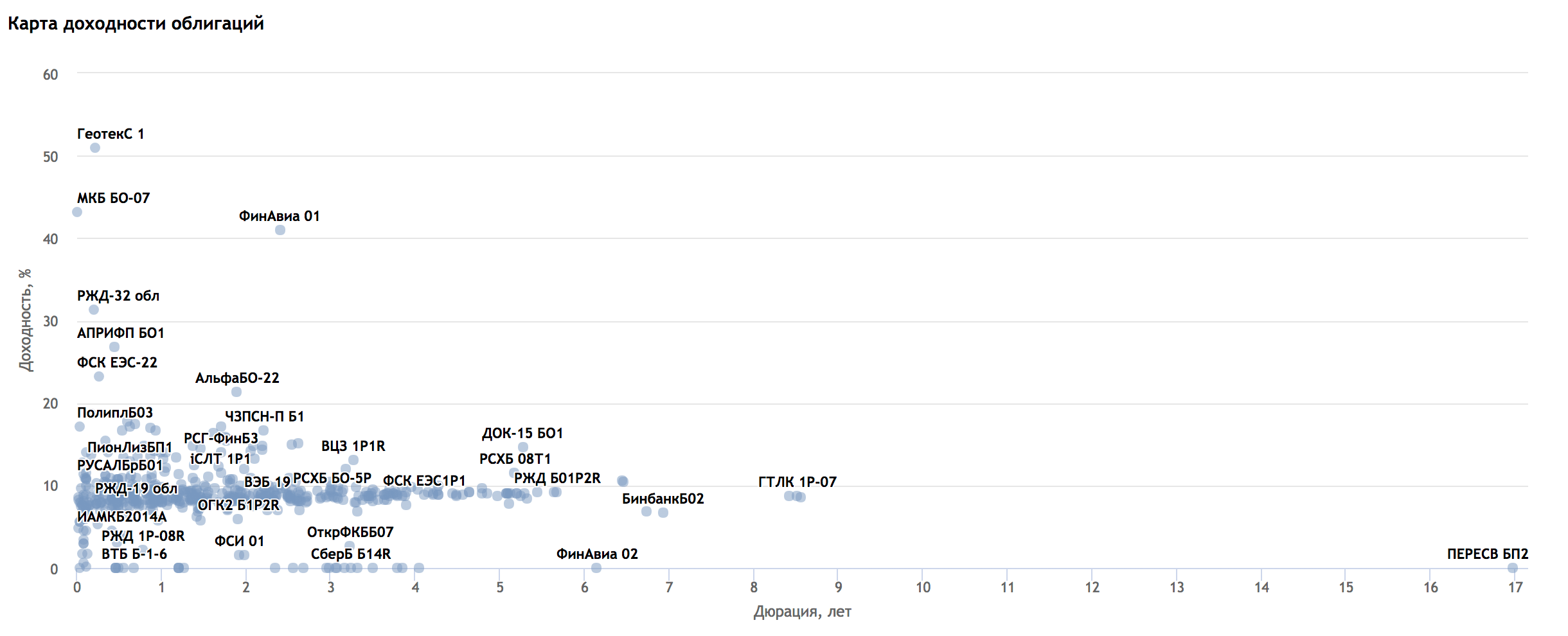

Мусорные облигации

«Мусорные облигации» — бумаги, которые торгуются с существенным дисконтом к номиналу, поэтому у них сверхвысокая доходность. Вот только эту доходность получить сложно: эмитенты таких облигаций испытывают серьезные финансовые трудности или вообще стоят на пороге банкротства. Высокая доходность обусловлена высокими рисками — можно много заработать или много потерять. Существуют инвесторы, которые скупают и такие мусорные облигации.

Кроме спекулянтов такие облигации покупают инвесторы, которые хорошо представляют, что делают. Они создают диверсифицированный портфель таких бумаг, ожидая, что хоть один эмитент «выплывет» — это может покрыть расходы на покупку всего портфеля и дать доход. Возможно, есть еще какие-то причины — знающих приглашаю поделиться ими в комментариях к статье.

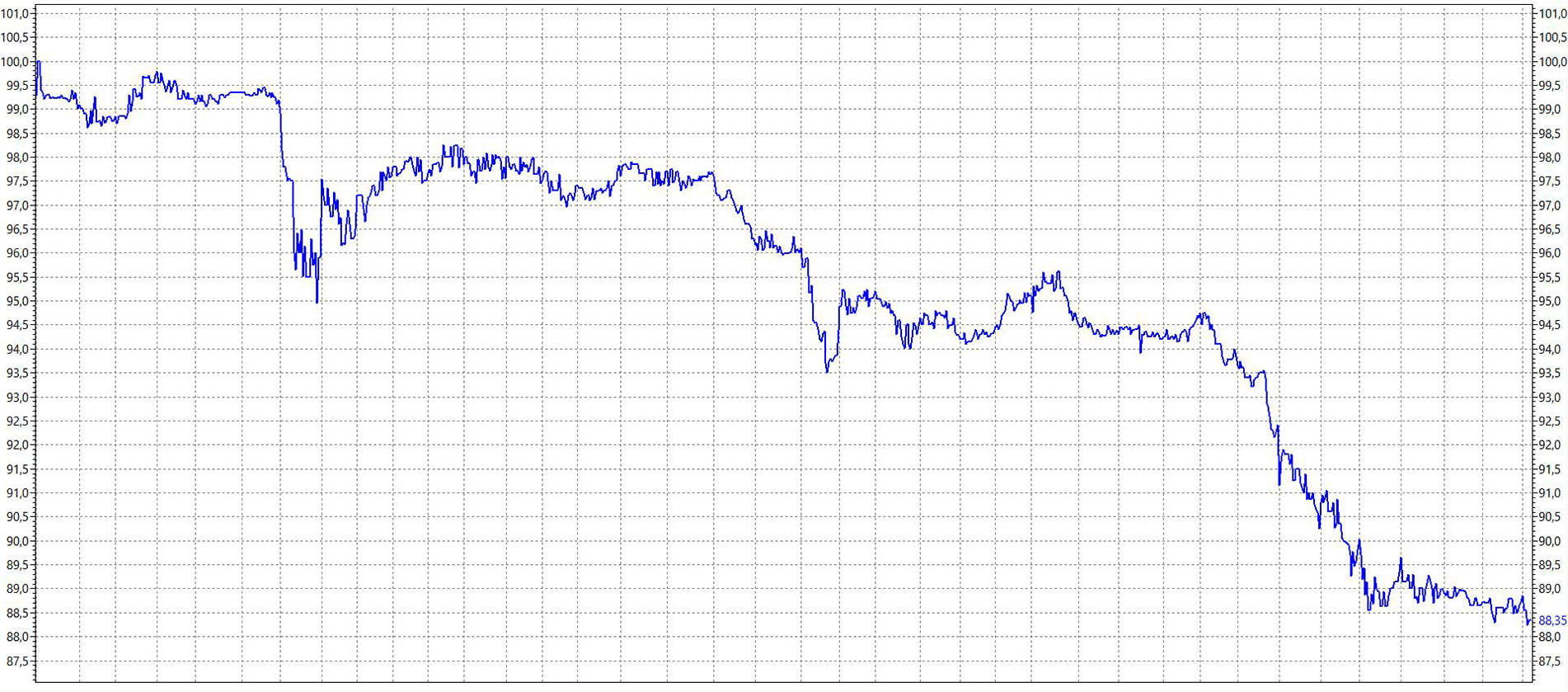

Иногда на этом действительно можно заработать: например, так было с облигациями «Бинбанка». Когда у банка начались проблемы, стоимость немного просела, а затем резко обвалилась до 80—85% номинала с кратковременной просадкой почти до 60%. Но когда дым рассеялся и банк оказался в фонде консолидации банковского сектора, котировки вернулись на прежний уровень.

Но такие спасения случаются нечасто. Если у эмитента серьезные проблемы, котировки остаются на низком уровне или продолжают снижаться. На высокорисковых облигациях можно потерять даже больше 100% вложенных денег (стоимость самих облигаций плюс брокерские комиссии).

Пропустить оферту

Иногда при выпуске облигаций эмитент предусматривает оферту — дату досрочного погашения бумаг. Обычно в эти же даты пересматривают размер купона. Это удобно и для инвесторов, и для эмитента.

Например, компания размещает выпуск облигаций сроком на 5 лет с купоном 10% годовых и устанавливает дату оферты через 3 года после выпуска. Если спустя 3 года компании все еще будут нужны деньги, то купон пересмотрят таким образом, чтобы инвесторам было интересно держать или покупать облигации. Если компании не нужны заемные деньги, купон сделают минимальным. В этом случае инвесторы избавляются от бумаг, предъявляя их к оферте по цене 100% от номинала.

Инвесторам важно следить за датами оферт облигаций, входящих в их портфель. Если этого не делать, можно остаться с бумагой, практически не дающей доходности.

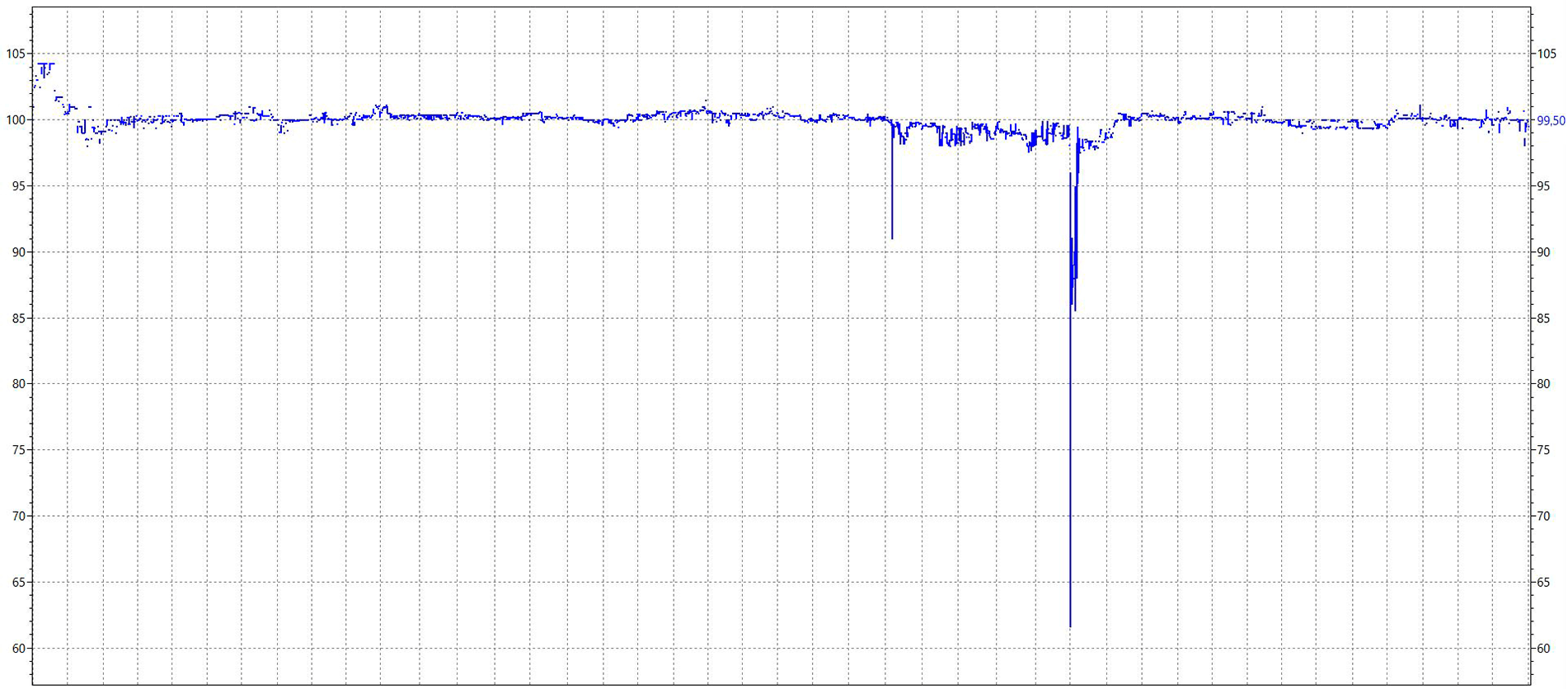

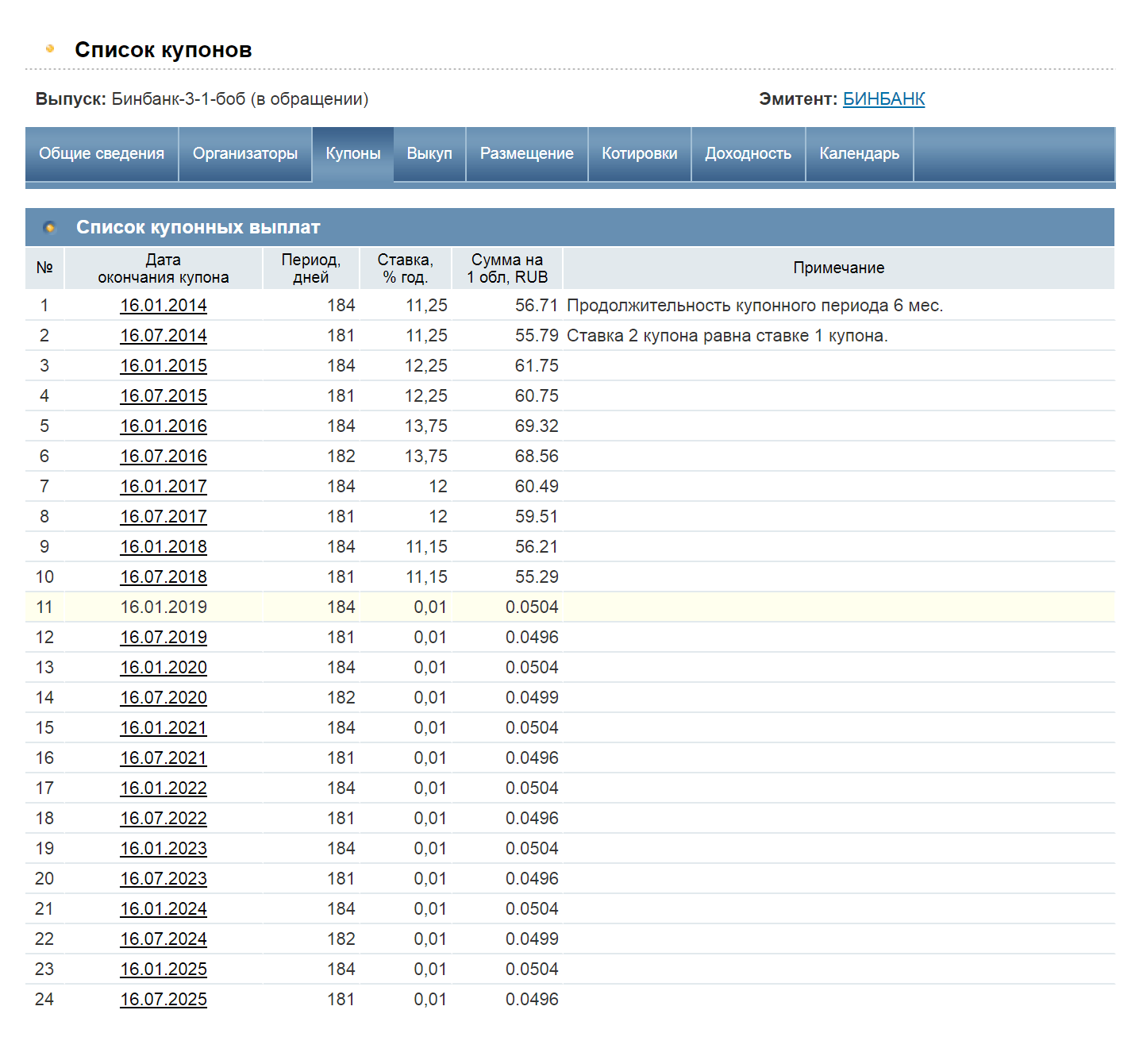

Пример: облигации Бинбанк-3-1-боб (код RU000A0JRZ74); размещение 16.07.2013; дата погашения 16.07.2025. Этот выпуск предусматривает несколько оферт.

В дату выплаты десятого купона была предусмотрена оферта, после которой эмитент установил купон 0,01%, действующий до конца срока выпуска. Стоимость облигаций соответственно уменьшилась, чтобы отражать рыночное состояние: когда купонный доход практически равен нулю, единственный способ для инвестора получить доходность от облигации — купить ее с существенным дисконтом.

Но если инвестор купил эти бумаги по близкой к номиналу цене, рассчитывая на купонную доходность в районе 11%, а потом пропустил оферту, его потери будут соответствовать тому, на сколько в процентах снизилась стоимость облигации.

Досрочная продажа

Облигации, как и акции, подвержены просадкам в стоимости. Если инвестор планирует держать бумаги до оферты или до погашения, то колебания цен ему не страшны. Но если необходимо продать облигации до погашения, это может привести к уменьшению доходности или даже к убыткам.

Очень часто облигации позиционируют как замену банковскому вкладу. При этом отмечают, что, в отличие от вклада, из облигаций можно выйти в любой момент и получить накопленный купонный доход. Но, если держать ценные бумаги не до оферты или погашения, надо помнить, что цена самих облигаций тоже может упасть.

Например, в начале 2017 года Антон получил премию 100 тысяч рублей и решил отложить эти деньги на полгода, чтобы потратить на отпуск.

У Антона три варианта:

- оставить деньги лежать дома;

- разместить их в банке на полугодовом депозите по ставке около 5% годовых;

- приобрести облигации федерального займа (ОФЗ).

Антон знает, что купонная доходность ОФЗ выше банковского вклада, поэтому решил приобрести ОФЗ-26224 с купоном 6,9% (34,41 ₽ на облигацию за полгода).

Вот сколько Антон получит к началу отпуска.

Если деньги лежат дома, ничего не изменится — 100 тысяч рублей.

Если деньги на депозите, Антон заберет из банка 100 тысяч рублей и проценты за полгода: (100 × 0,05) / 2 = 2,5 тысячи рублей. Итого: 102,5 тысячи рублей.

Если деньги в облигациях: в феврале облигация ОФЗ-26224 стоила порядка 99% от номинала. Антон купил 100 облигаций (для упрощения расчетов не будем учитывать накопленный купонный доход) и через полгода, 15 августа, их продал. К этой дате облигации стоили около 91% номинала. Купонный доход за полгода составил 3441 ₽: 100 облигаций × 34,41 ₽. От продажи облигаций по текущим ценам Антон получил 91 тысячу рублей.

Итого у него на руках через полгода владения облигациями 94 441 рубль вместо 100 тысяч. Его убыток составил 5559 рублей.

Если вы настроены на долгосрочное инвестирование, по возможности выбирайте в свой портфель такие выпуски облигаций, которые сможете держать до погашения или оферты.

Важно помнить, что за предъявление облигаций к оферте брокер может брать комиссию: сотни или даже тысячи рублей за одно наименование бумаги. Тарифы зависят от брокера. Проверьте тарифы, чтобы вместо дохода не получить убыток.

Запомнить

- Оцените надежность эмитента перед покупкой его бумаг.

- Следите за событиями вокруг эмитента.

- Не связывайтесь с высокодоходными облигациями, если не уверены в том, что делаете.

- Запишите себе в календарь даты оферт по облигациям в портфеле и следите за изменениями условий. Если нужно — погашайте бумаги по оферте.

- Старайтесь держать облигации до погашения, если их цена упала ниже уровня покупки.

- Это не все опасности, подстерегающие инвестора в облигациях. Еще есть налоги, высокие брокерские комиссии, широкий спред в неликвидных бумагах.