У меня пять брокерских счетов и однажды я запуталась в операциях по ним.

Я не смогла найти в интернете инструменты, которые помогли бы мне разобраться в своих инвестициях. В итоге сама сделала свой журнал сделок и отчет по операциям в экселе.

В статье расскажу про свой подход и покажу, как он делает прозрачнее состояние счета и помогает действовать на рынке ценных бумаг осознанно.

Зачем мне столько счетов

Сами по себе несколько брокерских счетов — это как несколько банковских, которые разделяют деньги на разные кучки. Например, один банковский счет — подушка безопасности, на втором лежат накопления на какую-то дорогую вещь, на третьем — деньги на отдых.

Аналогично и с брокерскими счетами: в каждом своя логика. У меня один из счетов — ИИС, на втором подключена стратегия автоследования, третий для торговли американскими акциями, четвертый удобно привязан к банковскому счету — я использую его для конвертации валюты, пятый — ну так, для души.

Когда шесть лет назад я открывала брокерский счет первый раз, мне пришлось провести час в отделении у брокера, подписывать бумаги и искать компьютер с Виндоусом, чтобы воспользоваться флешкой с электронной подписью. Сейчас счет открыть легко: все мои брокеры позволяют сделать это в интернете и достаточно быстро.

Когда у банка моего первого брокера начались сложности, я решила не закрывать в нем счет, но новые деньги туда не вносить. А потом открыла второй брокерский счет в другой компании. Когда у меня возникали новые идеи, я открывала под них другие счета у новых брокеров.

Два года назад я узнала про индивидуальный инвестиционный счет и сразу решила его открыть. ИИС позволяет получать налоговый вычет. Например, можно получить у государства 52 000 ₽ просто за то, что положил 400 000 ₽ на ИИС. Я понимала, что у меня нет никакого опыта. Я ничего не знала про акции, поэтому на ИИС выбрала наиболее безопасные и простые ценные бумаги — государственные облигации, ОФЗ. Поведение ОФЗ предсказуемее других ценных бумаг, колебания стоимости меньше.

Еще один счет я открыла под стратегии автоследования. Автоследование работает так: счет подписывается на действия трейдера — автора стратегии — и копирует их. Если автор стратегии покупает акции Сбербанка, мой счет тут же выставляет заявку на покупку таких же акций. Действия по счету происходят автоматически, а решения принимает другой человек — трейдер. Есть надежда, что он профессиональнее, чем я.

Еще один брокерский счет у меня открыт в Т-Инвестициях. Там я могу менять рубли в доллары по биржевому курсу, который может быть выгоднее банковского на рубль или больше. С этого брокерского счета я могу в несколько кликов перевести деньги на свою карту и пользоваться ими, например, в поездках.

Сами по себе разные счета не создают проблемы, но им нужна продуманная организация и контроль.

Где я ошиблась

Однажды я поняла, что потеряла 1020 $ (64 311 ₽) на акциях и даже не могла ответить, как и когда это произошло. Тогда я и поняла, что в моих счетах настоящий хаос. Я несколько месяцев убеждала себя, что просто какие-то акции в моем портфеле упали, но они обязательно подрастут. Не хотелось разбираться в отчетах, чтобы ответить на вопрос, где я накосячила.

Когда я потратила пару часов на поиски отчетов и их изучение, оказалось, что осенью 2018 года я купила три акции «Амазона». Это дорогая акция: ее стоимость 1940 $ (122 317 ₽). Купив три акции, я вложила 5820 $ (366 951 ₽). Через несколько недель акции «Амазона» потеряли 15% стоимости и продолжали идти вниз. В суете между рабочими встречами я решила, что нельзя это терпеть, и продала «Амазон». Казалось бы, всего три акции, но это минус 1020 $ (64 311 ₽), так как с каждой акции я потеряла 340 $ (21 437 ₽).

Было крайне неприятно осознать, что я так легко и необдуманно потеряла деньги.

Так я поняла, что к ошибке привели спонтанные действия, сделанные в суете, и страх, что акция может упасть сильнее и потери вырастут. Можно дать себе совет не делать спонтанных решений, но лучше найти подход, при котором такая ситуация будет невозможной.

Так я решила ввести планирование и отчетность по своим брокерским счетам. Задача была такая: понимать, что творится с моими личными финансами, какие решения я принимала и почему, знать, что планирую делать дальше.

Планирование при помощи журнала сделок

Главное, что я хотела — начать принимать взвешенные решения, учиться на своем опыте и не делать резких движений, основанных на эмоциях.

Психолог Даниэль Канеман в книге «Думай медленно, решай быстро» советовал завести специальный блокнот, чтобы научиться принимать решения. Этот блокнот он так и называл — журнал решений. В журнале нужно фиксировать ваше решение, его причины, ожидаемые позитивные последствия и то, от чего пришлось отказаться ради этого решения.

Журнал решений помогает не действовать сгоряча и учиться решать, куда инвестировать деньги. Это такая ретроспектива своим прошлым действиям.

Во-первых, спустя время можно вернуться к своему решению и оценить его: было ли оно верным или ошибочным, какие вообще последствия имело. Например, я продала акции «Газпрома» по 150 ₽ и прокомментировала продажу в своем журнале так: «У акции невысокие дивиденды, не вижу смысла увеличивать долю». Сейчас акция выросла и стоит 240 ₽. Я была не права.

Во-вторых, необходимость записывать свои решения заставляет их как следует формулировать и аргументировать. На записи тут же можно посмотреть со стороны и оценить: действительно ли это стоящая идея или самообман. Причина покупки «доходность по дивидендам 9%, недооцененность по P / E в сравнении с другими компаниями отрасли» внушает больше доверия, чем «очень захотелось, разрешила себе купить».

В-третьих, решения не нужно держать в голове. Не нужно помнить, что я хотела купить или продать 10 акций, их стоимость и суммы. Попытка держать эту информацию в памяти, скорее всего, приведет к ошибкам и спонтанным решениям.

Мой журнал сделок — это такой план действий и история уже совершенных операций. Допустим, я решила купить привилегированные акции «Сургутнефтегаза». Вот что я запишу в журнал сделок:

- Название акции, валюты или облигации — «Сургутнефтегаз-ап».

- Сумму сделки — 30 000 ₽ или 800 акций.

- Планируемую цену покупки или продажи бумаги, например, 30 ₽ за акцию.

- Цель действия — при какой цене я планирую продавать инструмент с прибылью — и стоп-лосс — при каком убытке я буду продавать инструмент. Например, буду держать из-за высоких дивидендов всегда, если цена не опустится ниже 23 ₽ за акцию.

- Объективные причины для решения купить или продать бумагу. Например, тут в причины я запишу, что у этой акции стабильная высокая дивидендная доходность. Сейчас акция упала на 20% после дивидендной отсечки, и ее дивидендная доходность выросла до 20%.

Этой информации мне достаточно, чтобы выставить заявку на покупку у брокера. Также она отвечает на вопрос, при каких условиях акцию нужно продать. Комментарий про причины покупки будет полезно прочитать спустя несколько месяцев после сделки и сделать выводы для себя, было ли это хорошим решением.

Вот другой пример с продажей акций. Допустим, я хочу продать акции «Мечела». Я и правда очень хочу их продать, потому что их покупка была не лучшей идеей. Записываю в журнал сделок, что продам 178 акций «Мечела» на сумму 23 000 ₽ по цене, например, 69 ₽ за акцию, и также пишу причину этой продажи.

Журнал сделок позволяет увидеть свои мысли и планы в прошлом и то, как они выглядят в настоящем. Например, некоторые события казались мне нереальными, но это произошло. Мне трудно было представить, что акции «Лукойла» опустятся с 5900 до 5100 ₽, но это случилось.

С журналом я поняла, что если ждать нужной цены акции, то ее вполне можно дождаться. А еще случалось так: ранее все брокеры говорили про рост какой-то акции в два раза, а вместо этого она только потеряла свою стоимость.

Журнал сделок снимает необходимость принимать решения на ходу: все принятые решения в нем уже есть, а если решение не записано в журнал — значит, его следует обдумать в специально отведенное для этого время.

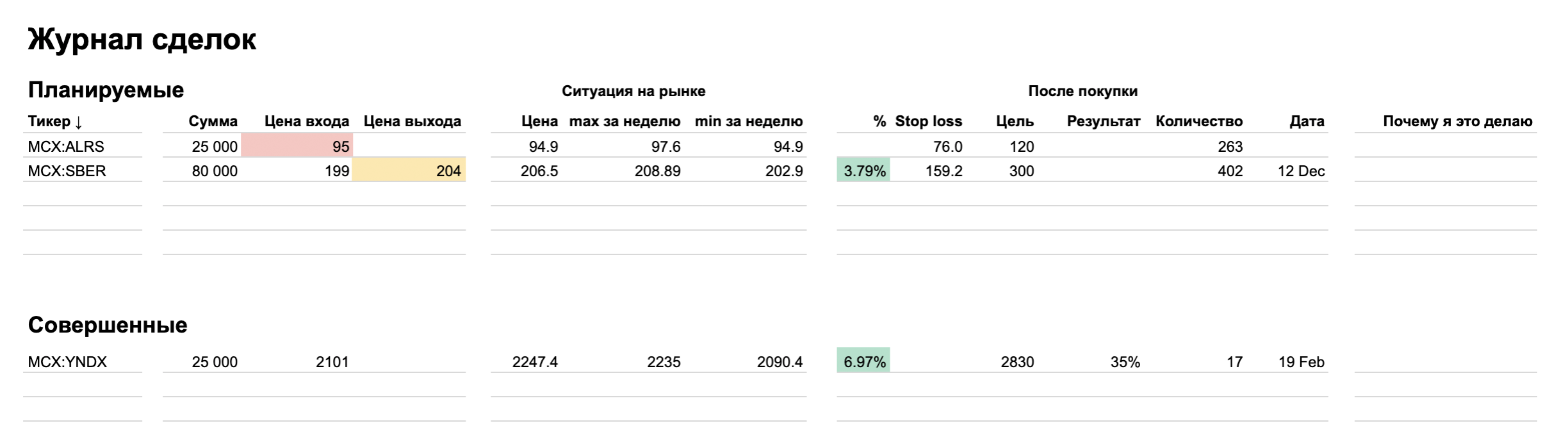

Пример заполненного журнала сделок:

Тикер — название акции.

Цена входа и Цена выхода — планируемая цена покупки или продажи.

Почему я это делаю — причина покупки или продажи.

Цель — цена, по которой вы готовы продавать.

Stop loss — минимальная стоимость, при которой нужно продавать.

Как я веду журнал сделок

Я подготовила шаблон моего журнала сделок — можно скопировать его себе и пользоваться.

Я обновляю и работаю над журналом сделок раз в неделю или реже. Например, сейчас мой инвестиционный портфель сформирован, поэтому я открываю журнал сделок только раз в 2—3 недели. Планирую в календаре время под то, чтобы посмотреть текущий статус по всем сделкам, портфелю и т. п.

В журнал сделок я добавляю подробную информацию по планируемым сделкам: покупку новых или продажу уже имеющихся акций. Часть данных обновляется автоматически — про это расскажу дальше в статье, — а часть я заполняю руками.

Добавив информацию в журнал сделок, я настраиваю приложение брокера так, чтобы мне пришло уведомление, если акция достигнет заданной мной в журнале цены. Так я могу не возвращаться к журналу сделок, пока не получу уведомление от брокера. Когда я получаю уведомление, открываю журнал сделок, смотрю там стоимость покупки и сумму сделки, и выставляю в приложение у брокера заявку на покупку или продажу ценных бумаг.

После того как покупка или продажа акции состоялась, я переношу информацию по сделке в отдельные разделы «Открытые позиции» или в «Закрытые позиции». Открытые позиции — ценные бумаги, по которым не планируются сделки. Информация по закрытым позициям показывает, насколько успешными были прошлые сделки:

В «Открытых позициях» я вижу изменение по каждой из сделок: какое решение к какому результату привело. Например, у меня есть акции АФК «Система» по 13,8 ₽ и по 8,7 ₽, купленные в разные месяцы и с разной мотивацией.

В разделе «Закрытые позиции» по прошедшим сделкам видно, за какую стоимость я купила и продала бумагу и по какой причине. Например, в списке есть акции «Аэрофлота», которые я продала по 110 ₽ — а сейчас они стоят 108 ₽. Я сомневалась, продавать или нет, потому что думала, что рост акции продолжится и выше 110 ₽. Приятно видеть, что я не прогадала.

Когда у меня возникают идеи, например купить акции НЛМК, я добавляю заметку про идею в журнал сделок и возвращаюсь к ней позже.

Как я отслеживаю изменения при помощи отчета

Второе, что мне было важно организовать, — прозрачную и наглядную отчетность, которая показывала бы, как меняется стоимость счета относительно вложенной суммы. По этому отчету мне в любой момент должно быть понятно: в плюсе или минусе мой счет, какая акция или облигация оказали на него наибольшее влияние и на какую сумму.

Я считаю, что не нужно запоминать то, что можно записать, и не нужно анализировать то, что можно рассчитывать автоматически.

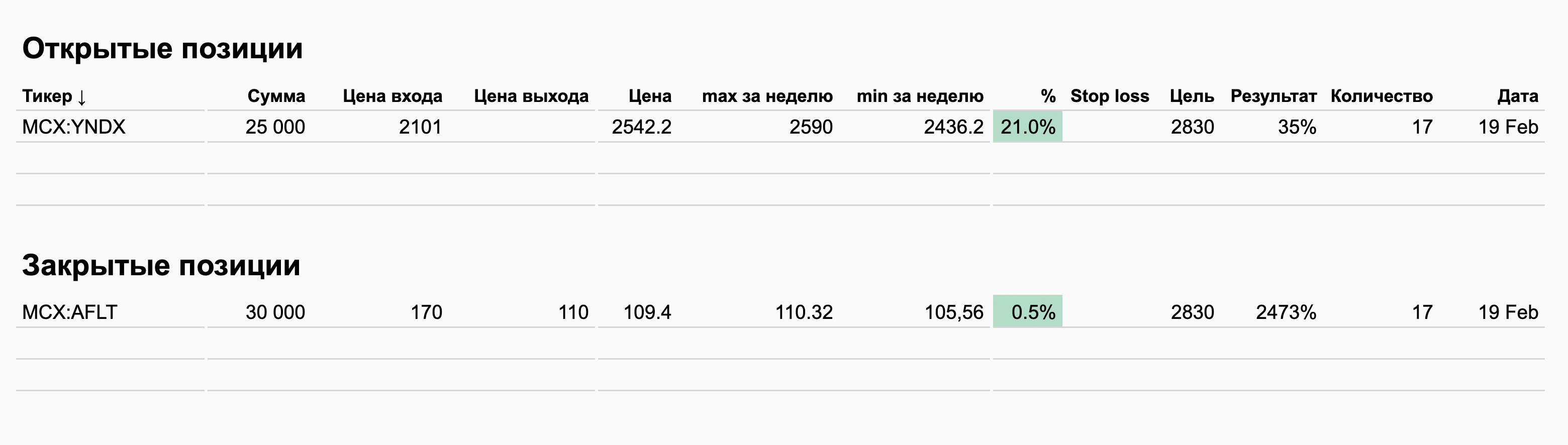

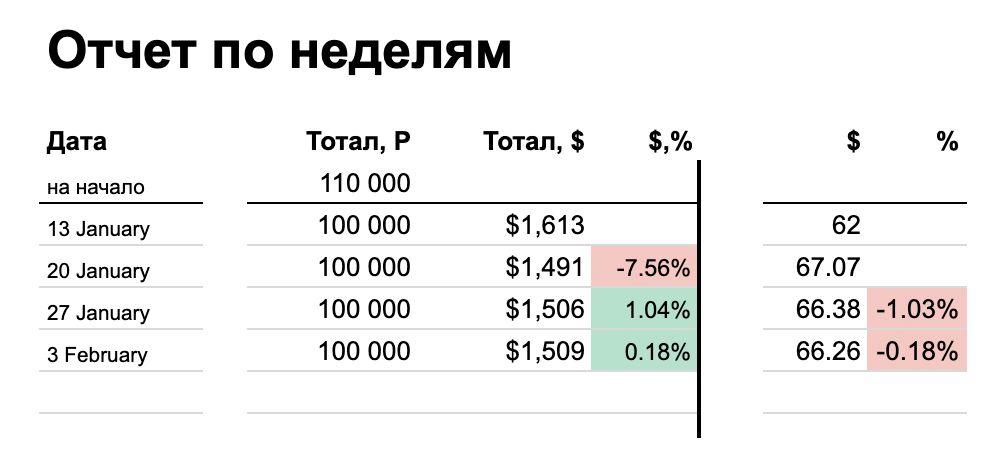

Отчетность я организовала на новом листе в том же файле с журналом сделок. Она показывает, какая была стартовая сумма на брокерском счете и как каждую неделю текущая стоимость портфеля меняется по отношению к этой стартовой сумме.

В итоге в моем документе несколько вкладок. Они показывают:

- Состояние счетов в динамике по неделям — изменения за последнюю и прошлые недели относительно стоимости акции или облигации при покупке.

- Изменения по каждой позиции и ее вклад в изменение стоимости всего портфеля.

- Журнал сделок.

Раз в неделю я обновляю информацию в отчете и фиксирую стоимость портфелей у брокеров. Обычно делаю это в конце недели. Формулы в отчете уже проставлены, поэтому изменение портфеля неделя к неделе считается автоматически.

Еще я учитываю стоимость своего портфеля в долларах. В этом плюс собственного отчета — можно считать эффективность хоть в биткоинах.

В отчетности по неделям первый столбец показывает стоимость портфелей в рублях, второй в долларах:

Дата — дата начала недели.

Тотал, Р — стоимость портфеля в рублях.

$, % — изменение портфеля неделя к неделе.

$ — курс рубля к доллару.

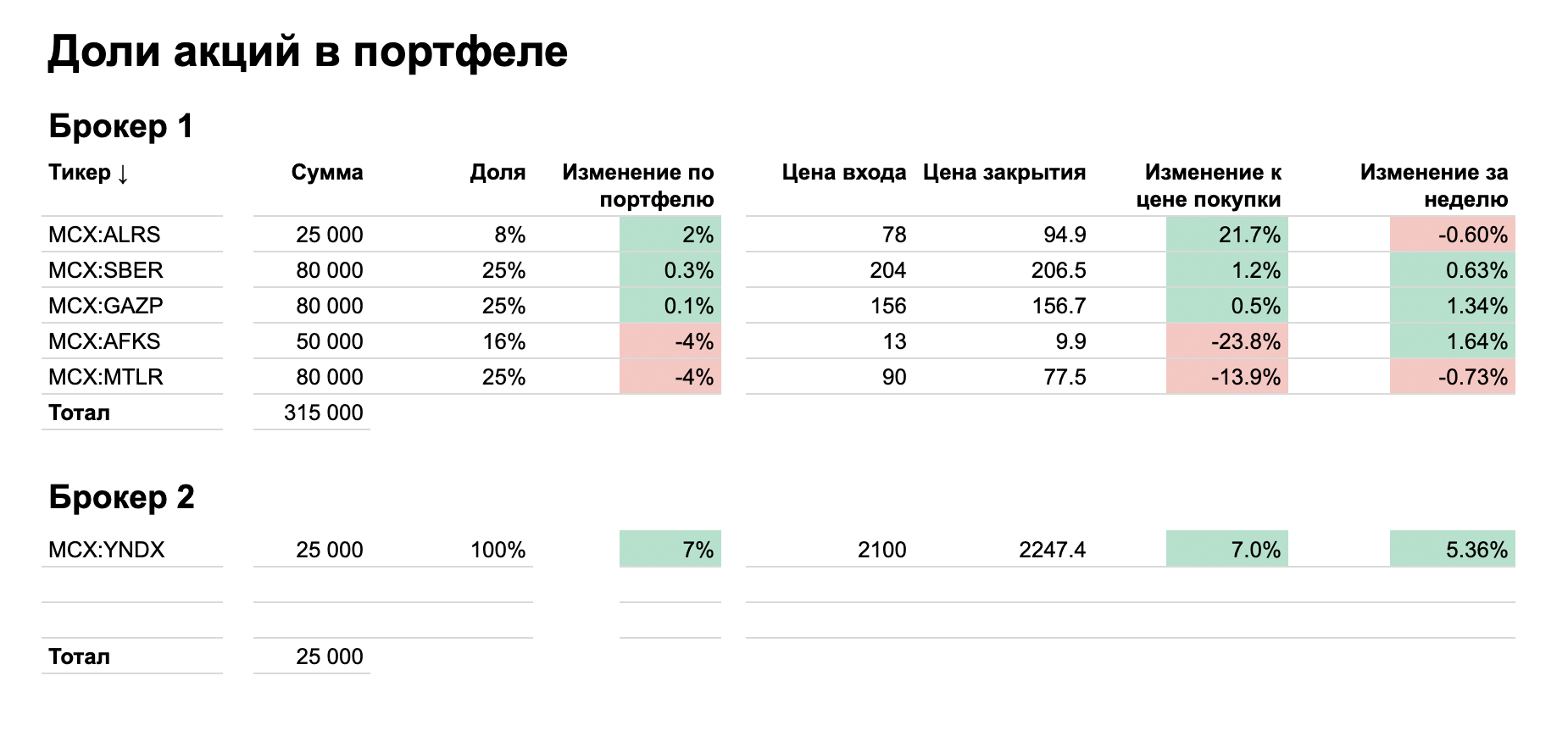

В отчетности по нескольким брокерам под каждого брокера отведена отдельная секция:

Брокер 1, Брокер 2 — открытые позиции в портфелях разных брокеров.

Изменение по портфелю — вклад каждой акции в изменение стоимости портфеля.

Цена закрытия, Изменение к цене покупки, Изменение за неделю — как изменилась стоимость акций.

Кроме общей отчетности по портфелю, у меня есть разбивка на акции и облигации. По каждой позиции выводится изменение неделя к неделе и вклад этой позиции в общее изменение по портфелю. Также я смотрю на то, какая акция оказала наибольший вклад в изменение портфеля, и фиксирую это для дальнейшего наблюдения.

Вклад акции в общее изменение — это то, как изменение стоимости конкретной акции отразилось на общей стоимости портфеля.

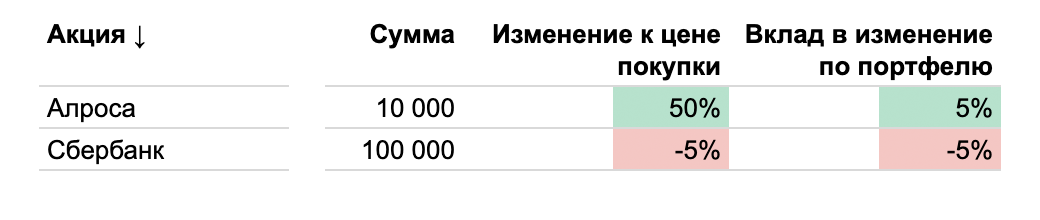

Например, в портфеле у меня есть акции «Алроса» на 10 000 ₽ и акции Сбербанка на 100 000 ₽. В Сбербанк вложена большая часть средств, и даже небольшое изменение стоимости этой акции будет влиять на доход. А то, что будет происходить с «Алросой», не так важно.

Аналогично в моем портфеле могут быть другие акции, которые занимают большую долю, и поэтому их рост или падение для меня более значительны, чем изменения по остальным позициям.

Вот пример из отчета, иллюстрирующий то, что важно не только отслеживать изменение акции, но и вклад акции в изменение портфеля. Хоть цена акии «Алросы» выросла на 50%, ее вклад в общую стоимость портфеля невелик:

Как автоматизировать отчет

Когда я только начала вести такую отчетность, я тратила примерно полчаса-час в неделю, чтобы подбить итоги, перепроверить актуальность и достижимость запланированных в журнале сделок действий. Это долго. Я стала искать, как получить такой же результат, тратя на обновление документа 10 минут в неделю.

Оказалось, что есть готовые решения. В «Гугл-таблицах» можно автоматически загружать данные по котировкам акций. Для этого есть встроенная функция «Гугл-финанс».

Теперь информация про стоимость акций сегодня или в прошлом, изменение стоимости в сравнении со стоимостью покупки подтягивается в мою таблицу автоматически. Это в разы сократило время, которое я тратила на то, чтобы поддерживать отчетность в актуальном состоянии.

Гугл не дает информации по ОФЗ и другим российским облигациям. Данные по ним я обновляю вручную, но это не так критично — стоимость этих бумаг не очень сильно колеблется.

Как мне помог мой подход

Я использую журнал сделок и отчетности 10 месяцев. Могу сказать, что за это время я стала более рациональна в своих инвестициях и не испытываю больших эмоциональных переживаний, когда на рынке происходят резкие спады или взлеты.

Мой подход не научит вас находить акции или облигации, в которые нужно инвестировать, — это отдельная задача. Мой журнал помогает инвестировать обдуманно и обучаться на своем опыте, оценивая свои прошлые решения и изменения, которые произошли на рынке.

Также этот подход экономит ресурсы — позволяет не держать в памяти информацию по запланированным действиям и не обдумывать, что лучше сделать при каждом изменении на рынке — все уже задокументировано в журнале. Я, например, стала тратить намного меньше времени на обновление графиков котировок акций в приложениях брокеров.

Надеюсь, вам поможет мой подход и готовые шаблоны.