Как бизнесу оформить освобождение от страховых взносов за апрель — июнь 2020 года

Малому и среднему бизнесу из пострадавших отраслей можно не платить страховые взносы с зарплат работников за три месяца — апрель, май и июнь 2020 года. Это одна из льгот, которые государство ввело из-за пандемии. Работодатели смогут сэкономить около 30% от зарплатного фонда: обычно эта сумма идет на страховые взносы.

Вот что нужно знать об этой льготе.

Что это за льгота

Из-за пандемии некоторые отрасли бизнеса сильно пострадали. Государство вводит для них разные послабления: дает субсидии на зарплаты, выделяет деньги на антисептики, предлагает кредиты, которые можно не возвращать, разрешает не платить аренду.

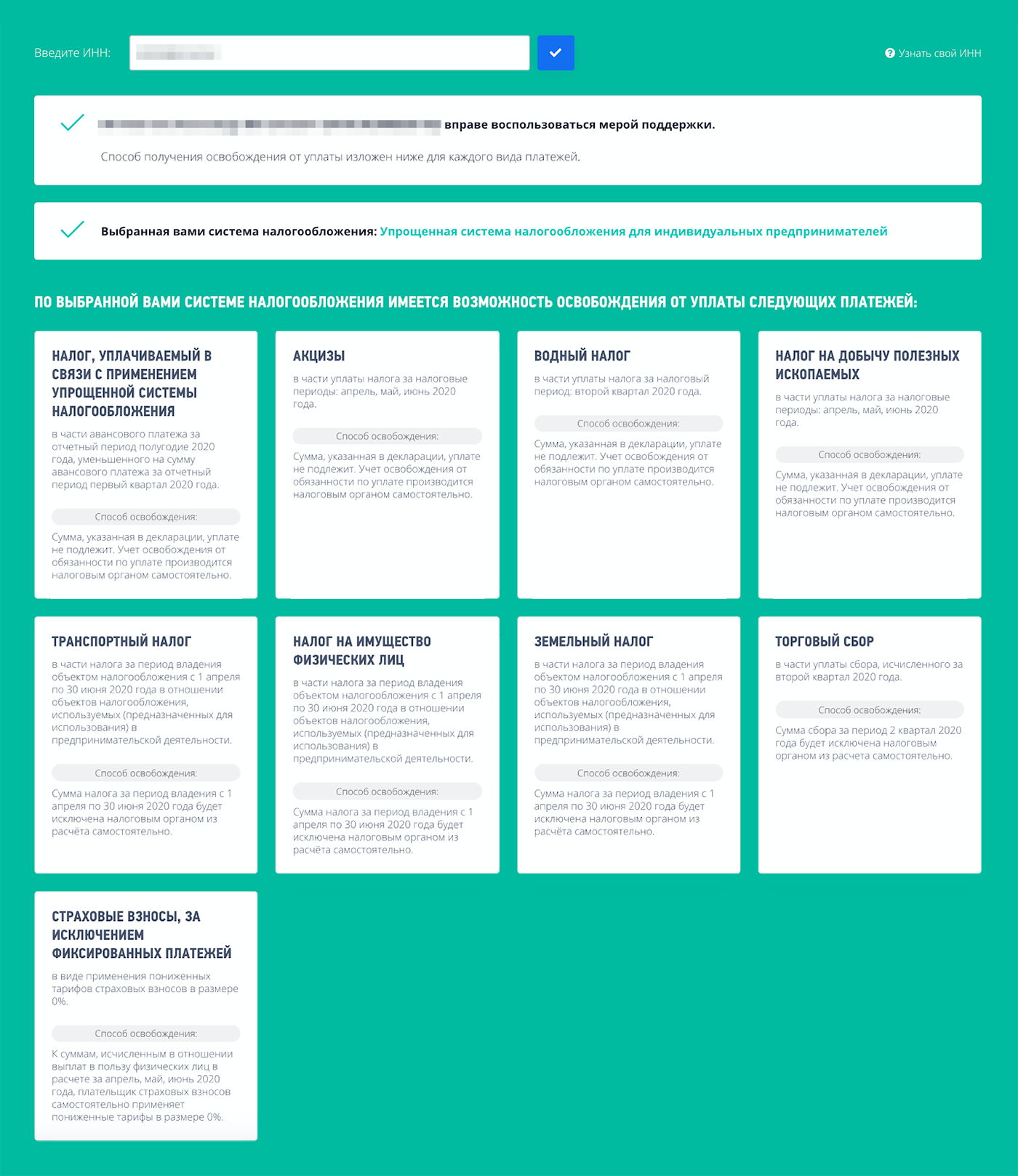

Одна из таких льгот — списание налогов за второй квартал и освобождение от взносов за апрель, май и июнь 2020 года.

Страховые взносы — это те суммы, что работодатель платит с зарплаты каждого работника на его пенсионное, медицинское и социальное страхование. Взносы — это расходы работодателя, из зарплаты их не вычитают. Около 30% зарплатного фонда обычно идет в налоговую, хотя с апреля для некоторых работодателей ставка снижена. Но все равно это дополнительные расходы, на которые нужно где-то брать деньги, когда их не хватает даже на зарплаты и срочные платежи.

Кого освободили от страховых взносов

Освобождение на три месяца от страховых взносов касается малого и среднего бизнеса из пострадавших отраслей. То есть обязательно соблюдение двух условий:

- Организация-работодатель должна быть в реестре МСП по данным отчетности за 2018 год. Если работодатель — ИП, входить в реестр необязательно.

- Основной ОКВЭД должен входить в перечень правительства.

Проще всего проверить право на льготу через сервис ФНС, там уже все учтено.

Также льгота по взносам есть у некоторых социально ориентированных НКО, религиозных и некоммерческих организаций.

Если есть право на льготу по страховым взносам, это значит, что с зарплат за апрель, май и июнь 2020 года их не нужно платить в бюджет. Перечислить надо только начисленный и удержанный НДФЛ — но его вычитают из зарплат. А 30% сверх зарплатного фонда тратить не придется. Недоимки по взносам при этом не возникнет, и принудительно их не спишут.

Как устроено освобождение от взносов

Освобождение не означает, что можно просто ничего не платить и не сдавать отчеты. Формально эта льгота сводится к тому, что взносы на пенсионное, медицинское и социальное страхование нужно начислить по ставке 0%. Взносов на травматизм освобождение не касается, ставки не обнулялись.

То есть работодатель все равно должен рассчитать облагаемую взносами базу по каждому сотруднику, заполнить отчеты и передать эти сведения ведомствам. Это нужно для учета стажа, начисления пенсии и межбюджетного финансирования.

Например, если не передать государству данные о начисленной зарплате и взносах по ставке 0%, то сумма выплат работнику не учтется при расчете среднего заработка для начисления пособий, а стаж работы не засчитается для пенсии. Чтобы не было таких накладок, работодатель должен показать: вот столько зарплаты начислено каждому работнику, а вот на нее взносы — по ставке 0%.

От отчетности работодатель не освобождается. Платить не надо, но сдавать придется.

Особенности заполнения расчета по страховым взносам налоговая описала в отдельном письме. Писать отдельные заявления для обнуления взносов не понадобится.

Если взносы за апрель и май уже заплатили

Взносы нужно платить до 15 числа следующего месяца. В 2020 году сроки уплаты перенесли. Но закон о нулевых ставках приняли только в июне — и некоторые работодатели к тому времени уже заплатили взносы за апрель и даже за май.

В расчете по страховым взносам за полугодие, который сдается до 30 июля 2020 года, нужно использовать ставку 0% — то есть все ранее начисленные взносы за апрель и май надо обнулить. Если появится переплата, ее можно зачесть в счет будущих начислений или вернуть на счет.

Если расчет по взносам сдали без обнуления тарифа

Если уже отправили отчетность, но не учли нулевую ставку, сама налоговая инспекция ничего обнулять не будет. Нужно сдать уточненный расчет с обнуленными взносами. Если этого не сделать, рано или поздно начисленные суммы придется заплатить: они будут отображаться в лицевом счете как недоимка.

Что со взносами с июля 2020 года

В июле у МСП из пострадавших отраслей уже не будет нулевого тарифа. Но есть отсрочка: с 15 августа срок уплаты перенесен на 15 декабря. При этом платить начисленную сумму можно в рассрочку целый год — по 1/12 в месяц начиная с января. Никаких заявлений для этого не нужно, такая отсрочка и рассрочка применяется по умолчанию. Для взносов на травматизм она тоже действует.

Для взносов за август и последующие месяцы никаких автоматических отсрочек пока нет.

Если нет права на освобождение от взносов

Для всего малого и среднего бизнеса действует пониженный тариф страховых взносов. С той части зарплаты, что превышает МРОТ, можно платить не 30% взносов, а 15%. Эта льгота действует и в 2020 году, и позднее.

При этом необязательно работать в пострадавших отраслях. Льготу может использовать любой малый и средний бизнес.

Что со страховыми взносами ИП за себя

ИП может выступать как работодатель — тогда его может касаться обнуление, снижение ставки до 15% и отсрочка.

Отдельно ИП должен платить страховые взносы за себя — фиксированные и с превышения дохода. Тут тоже есть несколько льгот.

Снижение фиксированных взносов. В 2020 году сумма взносов для ИП из пострадавших отраслей снижена на один МРОТ, то есть на 12 130 ₽ за год. Вместо 32 448 ₽ на пенсионное страхование нужно будет заплатить 20 318 ₽. Взнос на медицинское страхование не меняется.

Отсрочка уплаты допвзноса. До 1 июля ИП должны заплатить дополнительный взнос на пенсионное страхование за предыдущий год — 1% с суммы дохода свыше 300 000 ₽. В 2020 году срок уплаты за 2019 год для ИП из пострадавших отраслей перенесен на 2 ноября, а платить можно в рассрочку: в течение 12 месяцев начиная с декабря. Первый платеж в размере 1/12 — до 31 декабря, второй — до 31 января и так далее.