Какие пенсионные фонды принесли россиянам наибольший доход

Результаты инвестирования НПФ в 2023 году

За первую половину года крупнейшие российские НПФ увеличили накопления своих клиентов на 7—8%. В лидерах оказались те, что больше других вкладывались в акции.

При этом положительной доходности смогли добиться все фонды — в России их около 40. И, за редким исключением, почти все они превзошли инфляцию. Правда, в этом достижении больше роль самой инфляции, которая сильно снизилась с прошлогодних двузначных значений. Но и доходность НПФ тоже оказалась выше среднего: медианный показатель по всем фондам составил 9% годовых, в то время как за последние 10 лет он был 7—8%.

На основе данных ЦБ мы сравнили результаты крупнейших фондов, в управлении которых почти 5 трлн рублей будущих и нынешних российских пенсионеров.

Разберемся, куда инвестируют НПФ, кто делает это удачнее всех и как выглядит их доходность на фоне других инструментов.

Пенсионные накопления и пенсионные резервы: в чем разница

Эффективность негосударственных пенсионных фондов оценивают отдельно по двум сегментам: доходность пенсионных накоплений и доходность пенсионных резервов.

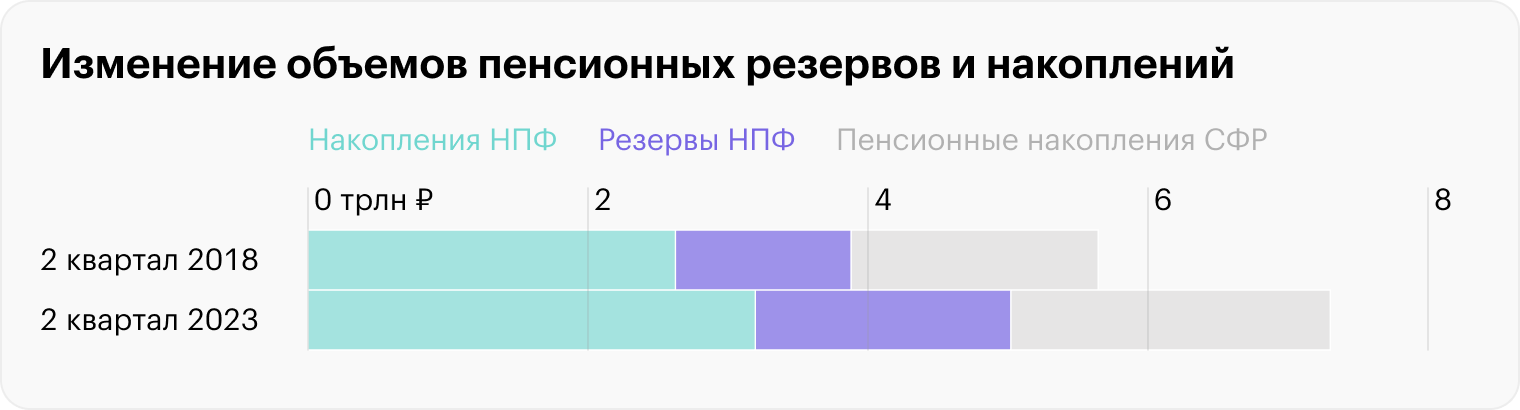

К середине 2023 года пенсионные резервы российских НПФ превысили 1,7 трлн рублей. В этой сумме не только взносы, но и накопленный инвестиционный доход. Участниками системы добровольного пенсионного обеспечения по действующим договорам числилось 6,3 млн человек. И около 1,5 млн россиян уже получает пенсионные выплаты — как раз из резервов. Средний счет «добровольных» клиентов НПФ составляет около 230 тысяч рублей.

Объем пенсионных накоплений НПФ почти вдвое превышает резервы — 3,25 трлн рублей с учетом инвестиционного дохода. При этом количество застрахованных в 6 раз больше, чем в добровольной системе, — 36,4 млн человек. Средний счет составляет менее 90 тысяч рублей. Весьма скромно для 12-летнего периода накопления и последующих 10 лет инвестиций — даже с учетом разного трудового стажа участников.

Впрочем, со своей основной задачей — не проиграть официальной инфляции — пенсионные фонды все это время справлялись — как при работе с накоплениями, так и при работе с резервами.

Какие НПФ инвестировали лучше всех

А теперь про саму доходность. За 1 половину 2023 года НПФ показали относительно неплохой результат. Медианная доходность пенсионных накоплений и пенсионных резервов составила 4—5%. Этого хватило, чтобы спасти деньги клиентов от потребительской инфляции, которая за первые 6 месяцев года составила 2% с поправкой на сезонность.

Всего в России работает 37 НПФ. При этом на долю пяти крупнейших приходится почти 80% всех накоплений и резервов. Этот рынок считается самым концентрированным среди всех рынков некредитных финансовых организаций. Для сравнения доходности мы взяли крупные фонды, которые занимают в совокупности почти 95% рынка.

Лучшие результаты в этом году показали газпромовские НПФ «Газфонд» и «Газфонд-ПН», который управляет в основном пенсионными накоплениями. За полгода они приумножили сбережения своих клиентов на 7—8%, что почти вдвое лучше медианы.

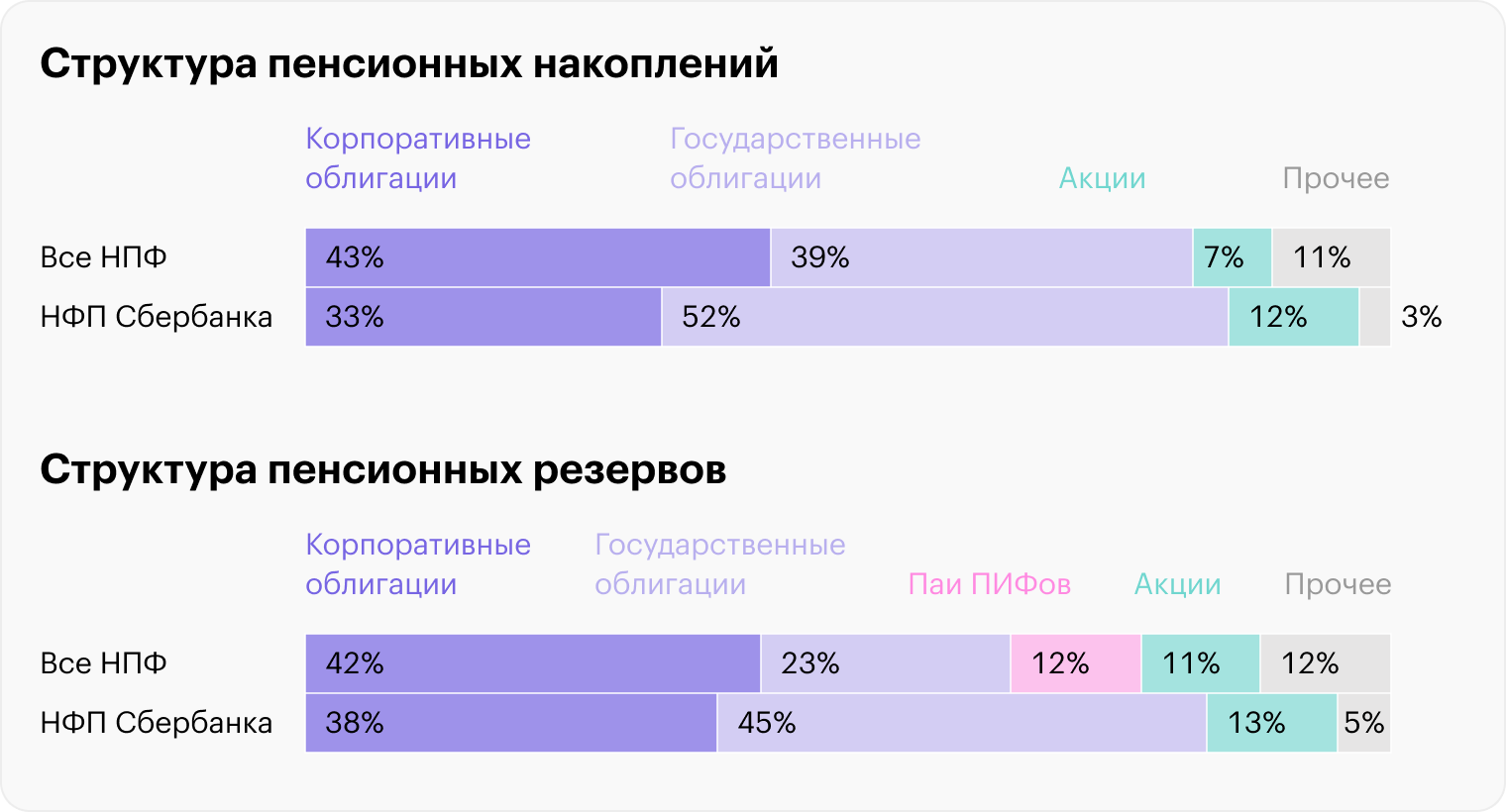

А еще высокую доходность показал крупнейший в России НПФ Сбербанка — в его управлении активы на 850 млрд рублей. За полгода пенсионные накопления и резервы фонда стали больше где-то на 7%. Секрет этого НПФ в относительно большой доле акций: если все фонды совокупно держат в них 7% пенсионных накоплений, то Сбер на это отводит 12%. Первое полугодие вышло хорошим для акций, поэтому и доходность НПФ Сбербанка получилась выше среднего.

Но это работает и в обратную сторону. По итогам 2022 года фондовый индекс Мосбиржи подешевел более чем на треть, и доходность НПФ Сбербанка оказалась вдвое ниже медианы: 4 против 8%. Но в целом на длинной дистанции акции растут быстрее облигаций, так что фонды с акцентом на акции на первый взгляд поинтереснее — особенно для тех, кому до пенсии еще далеко.

Какая доходность у НПФ на длинной дистанции

Разговор о пенсионных накоплениях — это всегда разговор о долгосрочных инвестициях. Поэтому пенсионные фонды как актив лучше оценивать не за полгода, а на дистанции побольше.

Доходность вложений в НПФ и другие инструменты на фоне инфляции

| Индекс акций | Доллар | Депозит | Индекс ПН | ПН НПФ | ПР НПФ | Индекс ОФЗ | Инфляция | |

|---|---|---|---|---|---|---|---|---|

| Тикер | MCFTR | USDRUB | — | RUPMI | — | — | RGBITR | — |

| 2014 | −2% | 76% | 8% | −1% | 4% | 4% | −14% | 11% |

| 2015 | 32% | 26% | 16% | 17% | 12% | 11% | 30% | 13% |

| 2016 | 33% | −16% | 10% | 14% | 10% | 9% | 15% | 5% |

| 2017 | 0% | −6% | 8% | 7% | 10% | 9% | 13% | 3% |

| 2018 | 19% | 21% | 7% | 6% | 6% | 6% | 2% | 4% |

| 2019 | 38% | −11% | 7% | 15% | 12% | 10% | 20% | 3% |

| 2020 | 15% | 20% | 6% | 9% | 7% | 7% | 9% | 5% |

| 2021 | 22% | 0% | 4% | 1% | 3% | 3% | −5% | 8% |

| 2022 | −37% | −6% | 8% | 3% | 8% | 8% | 4% | 12% |

| 2023* | 35% | 28% | 8% | 7% | 5% | 4% | 2% | 2% |

| Среднее | 13% | 11% | 8% | 8% | 8% | 7% | 7% | 7% |

| Всего | 237% | 172% | 123% | 107% | 106% | 98% | 93% | 89% |

Доходность вложений в НПФ и другие инструменты на фоне инфляции

| Индекс акций | |

| Тикер | MCFTR |

| 2014 | −2% |

| 2015 | 32% |

| 2016 | 33% |

| 2017 | 0% |

| 2018 | 19% |

| 2019 | 38% |

| 2020 | 15% |

| 2021 | 22% |

| 2022 | −37% |

| 2023* | 35% |

| Среднее | 13% |

| Всего | 237% |

| Доллар | |

| Тикер | USDRUB |

| 2014 | 76% |

| 2015 | 26% |

| 2016 | −16% |

| 2017 | −6% |

| 2018 | 21% |

| 2019 | −11% |

| 2020 | 20% |

| 2021 | 0% |

| 2022 | −6% |

| 2023* | 28% |

| Среднее | 11% |

| Всего | 172% |

| Депозит | |

| 2014 | 8% |

| 2015 | 16% |

| 2016 | 10% |

| 2017 | 8% |

| 2018 | 7% |

| 2019 | 7% |

| 2020 | 6% |

| 2021 | 4% |

| 2022 | 8% |

| 2023* | 8% |

| Среднее | 8% |

| Всего | 8% |

| Индекс ПН | |

| Тикер | RUPMI |

| 2014 | −1% |

| 2015 | 17% |

| 2016 | 14% |

| 2017 | 7% |

| 2018 | 6% |

| 2019 | 15% |

| 2020 | 9% |

| 2021 | 1% |

| 2022 | 3% |

| 2023* | 7% |

| Среднее | 8% |

| Всего | 107% |

| ПН НПФ | |

| 2014 | 4% |

| 2015 | 12% |

| 2016 | 10% |

| 2017 | 10% |

| 2018 | 6% |

| 2019 | 12% |

| 2020 | 7% |

| 2021 | 3% |

| 2022 | 8% |

| 2023* | 5% |

| Среднее | 8% |

| Всего | 106% |

| ПР НПФ | |

| 2014 | 4% |

| 2015 | 11% |

| 2016 | 9% |

| 2017 | 9% |

| 2018 | 6% |

| 2019 | 10% |

| 2020 | 7% |

| 2021 | 3% |

| 2022 | 8% |

| 2023* | 4% |

| Среднее | 7% |

| Всего | 98% |

| Индекс ОФЗ | |

| Тикер | RGBITR |

| 2014 | −14% |

| 2015 | 30% |

| 2016 | 15% |

| 2017 | 13% |

| 2018 | 2% |

| 2019 | 20% |

| 2020 | 9% |

| 2021 | −5% |

| 2022 | 4% |

| 2023* | 2% |

| Среднее | 7% |

| Всего | 93% |

| Инфляция | |

| 2014 | 11% |

| 2015 | 13% |

| 2016 | 5% |

| 2017 | 3% |

| 2018 | 4% |

| 2019 | 3% |

| 2020 | 5% |

| 2021 | 8% |

| 2022 | 12% |

| 2023* | 2% |

| Среднее | 7% |

| Всего | 89% |

Вот несколько наблюдений по этой таблице.

НПФ обогнали инфляцию. За 10 лет медианный фонд удвоил пенсионные накопления и пенсионные резервы. Это средний результат, зато он выше инфляции. В первую очередь НПФ должны сохранять покупательную способность сбережений своих клиентов, и с этой задачей они справились.

НПФ на уровне с бенчмарком. Пенсионные накопления НПФ выросли ровно так же, как и индекс пенсионных накоплений от Мосбиржи . В одни годы лучше были управляющие, в другие — индекс, но в целом за 10 лет доходность получилась одинаковая. Здесь ситуация такая же, как и с обычными биржевыми фондами: управляющим трудно обогнать бенчмарк.

НПФ вдвое хуже акций. Фондовый индекс Мосбиржи и курс доллара выросли примерно втрое за последнюю десятилетку, и это лучший результат. Но и путь они прошли более сложный: в отдельные годы были и минусы, и даже двузначные падения. Менеджеры НПФ позволить себе такие горки не могут. Кстати, за 10 лет у них не было ни одного убыточного года — хороший пример диверсификации и сбалансированного портфеля.

Почему НПФ не зарабатывают больше

Негосударственные пенсионные фонды могут предлагать клиентам стратегии с разным уровнем риска. Но даже среди самых рисковых не бывает суперагрессивных вариантов. Закон разрешает НПФ инвестировать деньги клиентов только в самые надежные инструменты.

Кроме того, у фондов есть обязательства перед клиентами по безубыточности. Как минимум раз в 5 лет они обязаны зафиксировать доходность, которая не может быть ниже 0%. То есть даже на среднесрочном горизонте в минус им уходить никак нельзя. Отсюда и преимущественно консервативные инструменты в портфелях фондов: деньги российских пенсионеров вложены в основном в облигации — корпоративные, государственные и региональные.

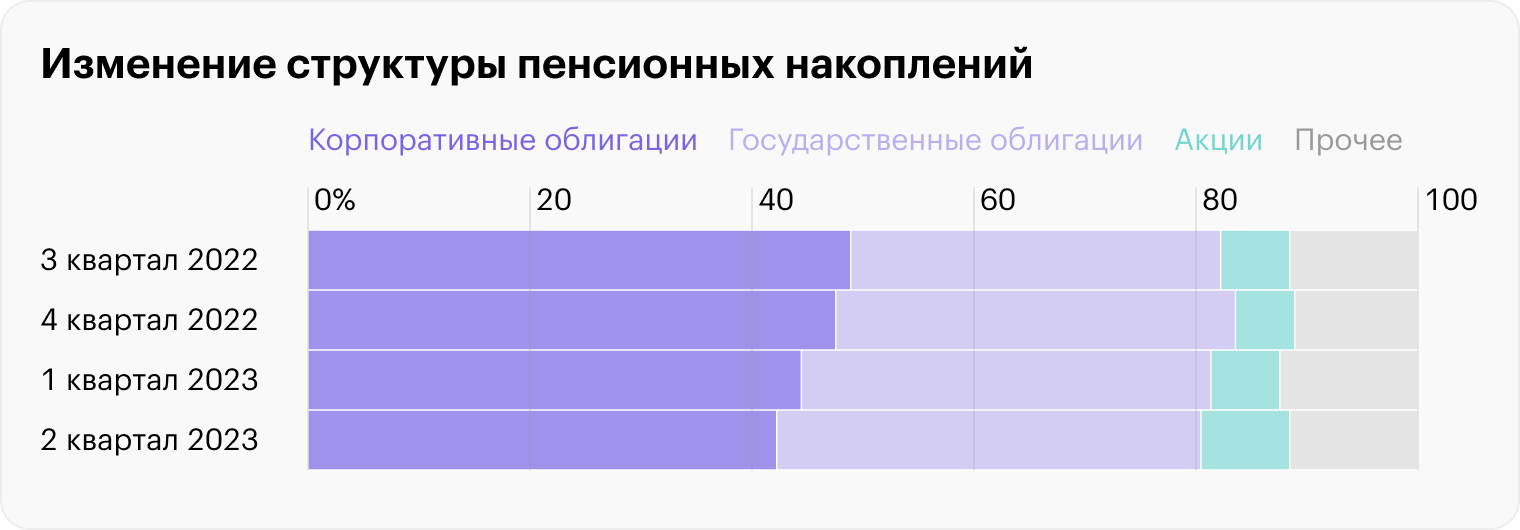

И тем не менее задача роста доходности и поиска оптимальной стратегии перед НПФ тоже стоит, поэтому фонды с годами меняют состав портфелей, отдавая предпочтение более перспективным инструментам. Тенденция последних месяцев — рост доли государственных облигаций за счет сокращения доли корпоративных. В условиях повышения ставок и соответствующих ожиданий рынка доходности по ОФЗ выросли сильнее, чем по бумагам компаний. Это повлияло на приоритеты НПФ.

Также выросли вложения в акции. Правда, в первую очередь за счет положительной переоценки на фоне быстрого роста рынка. Но и приобретения тоже были, причем у некоторых фондов — значительные.

Так, «Газфонд» в 2 квартале нарастил прямые вложения пенсионных резервов в акции банков почти в 9 раз. А «Газфонд-ПН» — в 7 раз. Эксперты связывают это с участием фондов в скупке акций ВТБ: на двоих они могли выкупить большую часть акций июньской допэмиссии. По данным ЦБ, деньги на покупку акций фонды брали, кроме всего прочего, со своих банковских депозитов.

Всего в акции к середине года вложили 232 млрд рублей клиентов российских НПФ. Это максимум за 5 лет. Из них 193 млрд рублей — пенсионные резервы, то есть деньги негосударственной добровольной системы. Их фонды инвестируют в рисковые активы смелее, поэтому в периоды роста рынка доходность у них выше.

Что в итоге

Если в прошлом году крупнейшие российские НПФ показали низкую доходность на фоне падения биржевых котировок, то в 2023 году результаты оказались уже значительно лучше благодаря восстановительной динамике рынка. В выигрыше оказались клиенты фондов с большой долей акций, которые стали драйвером роста портфелей.

Доходность пенсионных фондов сдерживают их консервативные стратегии: НПФ сильно ограничены в праве выбора активов и обязаны обеспечивать надежность вложений. При этом оценивать результаты фондов лучше не на короткой, а на длинной дистанции, поскольку они ориентированы на долгосрочные инвестиции.

Но показатели текущей доходности, очевидно, влияют на интерес россиян к НПФ. Ближе к середине года он заметно вырос. По данным ЦБ, в апреле — июне число участников фондов увеличилось на 16 тысяч человек после стагнации в 1 квартале. В числе причин позитивной динамики регулятор называет рост реальных доходов людей и повышение лимитов гарантирования: в апреле приняли закон, увеличивающий вдвое — до 2,8 млн рублей — страховую защиту вложений в НПФ на случай их банкротства или утраты лицензии.

С 2024 года на рынке негосударственных пенсионных фондов появится еще один фактор роста. В России с января заработает программа долгосрочных сбережений, которая предусматривает софинансирование со стороны государства на сумму до 108 тысяч рублей в первые три года.

Участники программы будут заключать договоры с НПФ. Важно, что кроме добровольных взносов и поддержки от государства пополнить счет можно будет также ранее сформированными пенсионными накоплениями, которые, как мы писали выше, есть у десятков миллионов россиян. Это условие может стать серьезным стимулом для участия в программе: у россиян впервые появляется возможность вывести часть своей обязательной пенсии за пределы государственного периметра — в сферу частных договорных отношений.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique