Российские нефтяники много заработали. Сколько достанется инвесторам

Цена барреля нефти в рублях выросла с 1 января на 40%. Это отразилось на прибыли российских нефтегазовых компаний. С прибыли платят дивиденды — разберемся, какая компания принесет большую доходность. Но ориентироваться только на дивиденды неправильно — так что еще посмотрим, как у компаний обстоят дела с добычей.

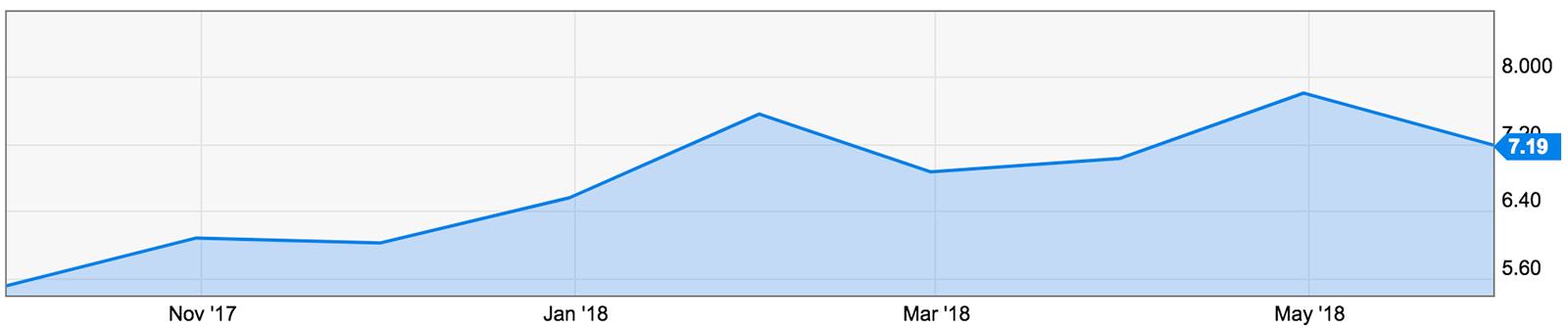

Цены на нефть

Я слежу за ценами на сырье, потому что за счет их роста компании легче увеличить выручку, чем за счет производства. Для роста за счет производства придется инвестировать миллионы долларов в стройку, а потом ждать несколько лет до запуска.

Российские компании продают нефть марки Urals. Нефть Urals смешивают из трех сортов нефти в трубах, поэтому она стоит дешевле эталонной нефти марки Brent на несколько долларов.

Я пользуюсь графиком цен марки Brent — слежу в долларах и рублях. Если у вас нет времени, следите за стоимостью рублевого барреля. Российские компании продают большую часть нефти за рубеж — деньги получают в долларах. Часть денег переводят в рубли — с них платят дивиденды.

Цены на газ

45,8% выручки «Газпрома» во 2 квартале пришлось на экспорт природного газа в Европу. «Новатэк» и «Роснефть» не раскрывают, в какой регион больше всего поставляют газ. Скорее всего — в Европу. Буду ориентироваться на график цен импорта газа в Европу.

Санкции

В ноябре 2018 года США могут ввести санкции против России. По слухам, хотят наложить санкции на российских нефтяников.

6 апреля 2018 года правительство США ввело санкции против российских олигархов и компаний. США сказали всем: будете работать с компаниями из санкционного списка — сами подпадете под санкции. Инвесторов это тоже касается.

Уже под санкциями: «Газпром», «Газпром-нефть», «Лукойл», «Новатэк», «Роснефть», «Сургутнефтегаз». Суть санкций: у компаний ограничения или запрет на кредиты от американских компаний и покупку оборудования. «Роснефти» принадлежит 50% акций «Башнефти» — компания тоже под санкциями.

Мои догадки: новые санкции должны быть жестче предыдущих. Крупные компании уже и так под санкциями. Выделяется «Сургутнефтегаз»: у компании запутанная структура акционеров. Понять, кто ее конечный владелец, невозможно. На Западе считают, что, возможно, компанией опосредованно владеет Путин. На «Сургутнефтегаз» могут наложить специальные санкции. Самый страшный сценарий: у компании на счетах лежит более 30 млрд долларов. Если счета заблокируют — компания лишится половины прибыли. Подробнее расскажу в блоке про «Сургутнефтегаз».

У остальных компаний долгосрочные проблемы — для новых проектов потребуются кредиты и оборудование. Оборудование придется покупать либо в Китае, либо через сеть посредников, а это дополнительные траты.

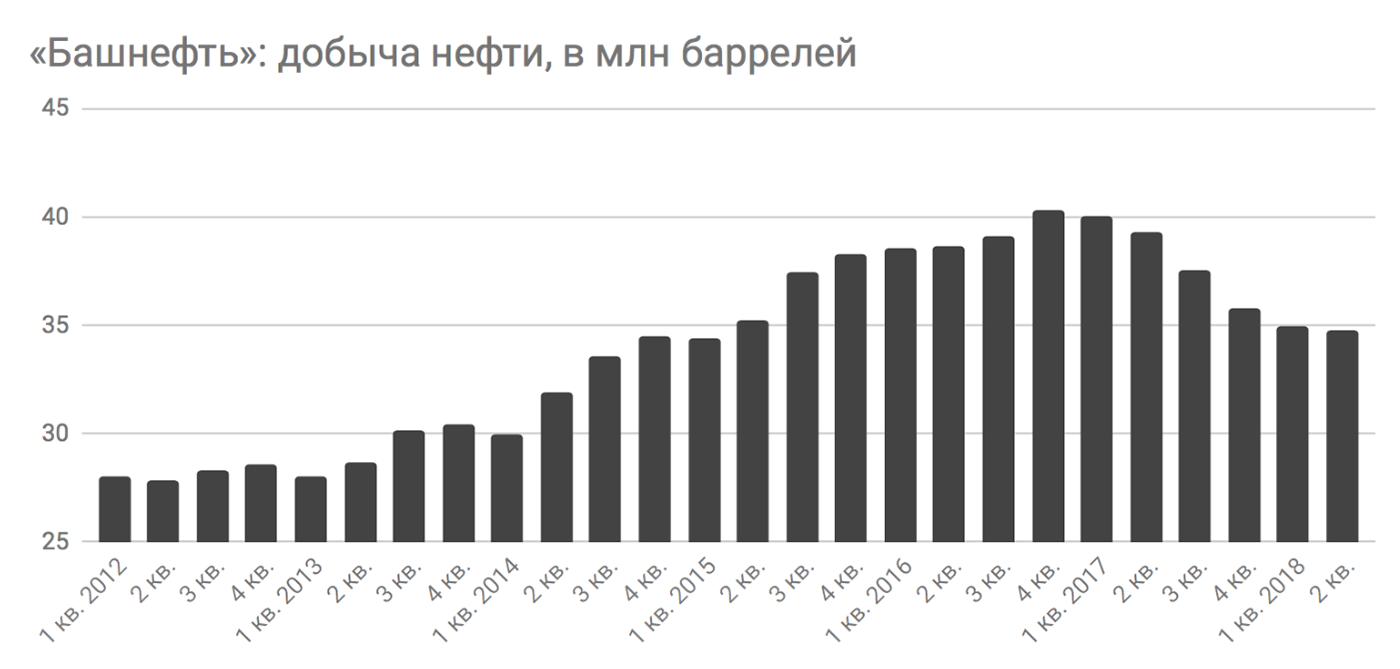

«Башнефть»

Добыча нефти упала на 11% по сравнению со 2 кварталом 2017 года: с 39 до 35 млн баррелей. Добыча упала из-за соглашения ОПЕК+. Но к 2022 году «Башнефть» планирует добывать нефть на уровне 21 млн тонн, или 157 млн баррелей, в год. За последние четыре квартала компания добыла 143 млн баррелей — планируют рост на 10%.

Для самостоятельных. Теперь «Башнефть» — дочерняя компания «Роснефти». И подробные данные по добыче теперь публикует в отчетах «Роснефти». Материалы лежат в разделе для инвесторов. Вам потребуется документ «Анализ (MD&A)» и данные по добыче нефти и газа. Документ относится к «Роснефти»: в нем указывают данные по всем дочерним компаниям. Чтобы получить данные только по «Башнефти», суммируйте результаты трех компаний: «Башнефть-добыча», «Соровскнефть» и «Башнефть-полюс».

Дивиденды. У «Башнефти» есть обыкновенные и привилегированные акции. 96,073% обыкновенных акций компании принадлежат крупным владельцам: «Роснефти», республике Башкортостан и Национальному расчетному депозитарию. Рассчитывать, что акции будут быстро расти или падать, не стоит: слишком мало акций на бирже. У привилегированных акций другая ситуация: 63% акций в свободном обращении — это интереснее для инвесторов и спекулянтов. Смысл привилегированных акций — в дивидендах.

Руководство «Башнефти» планирует направлять на дивиденды не меньше 25% чистой прибыли. Последние четыре года платили больше: 38—56% чистой прибыли. Дивиденды платят дважды в год — в июле и декабре.

Посчитаем, на какие дивиденды ориентироваться. Возьмем чистую прибыль за последние 12 месяцев. Я исхожу из предположения, что компания заработает минимум столько же: цены на рублевый баррель сильно выросли по сравнению с прошлым годом. За последние четыре квартала «Башнефть» заработала 161,3 млрд рублей: 21,1 + 98,8 + 14 + 27,4.

В 4 квартале компания заработала 98,8 млрд рублей. Из них 80 млрд рублей после уплаты налогов получены по судебному иску против АФК «Система». Это искажает чистую прибыль — не стоит надеяться, что компания выплатит эти деньги в виде дивидендов. Глава республики Башкортостан говорил, что в 2019 году будут усиленные дивиденды, но точную сумму не называл.

Из 98,8 млрд вычтем 80 млрд — получается 18,8 млрд рублей за квартал. Тогда за последние четыре квартала компания заработала 81,3 млрд рублей: 21,1 + 18,8 + 14 + 27,4. Предположим, что на дивиденды отправят минимум 38% чистой прибыли — 30,89 млрд рублей. Всего у «Башнефти» 177 634 501 акция — на одну акцию придется 173,9 рубля дивидендов.

«Газпром-нефть»

Добыча нефти выросла на 1% по сравнению со 2 кварталом 2017 года: со 115,8 до 116,4 млн баррелей. «Газпром-нефть» — показательный пример, почему важно следить за планами и результатами компании. С 1 квартала 2014 по 1 квартал 2017 года компания нарастила добычу нефти на 15%, газа — на 122%. Акции начали сильно расти только со 2 квартала 2017 года.

Добыча газа выросла на 5% по сравнению со 2 кварталом 2017 года: с 9,4 до 9,8 млрд м³. Сейчас у компании стабилизировалась добыча — крупных проектов пока не будет. Возможно, «Газпром-нефть» увеличит процент чистой прибыли, направляемый на дивиденды.

Дивиденды. За последние 12 месяцев «Газпром-нефть» заработала 308,4 млрд рублей. Предположим, что компания как минимум заработает столько же за весь 2018 год. По факту на дивиденды направляют 28% чистой прибыли — то есть 86,35 млрд рублей. У компании 4 741 299 639 акций. Потенциальный дивиденд — 16,91 рубля.

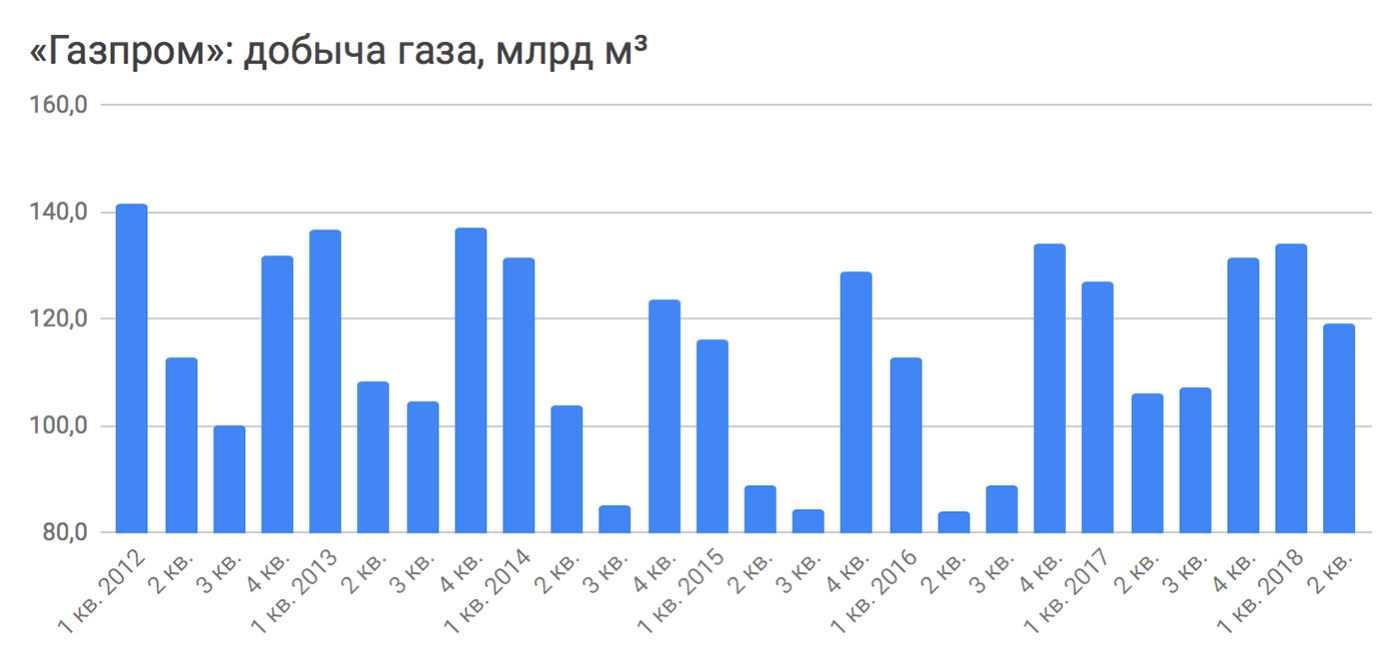

«Газпром»

Бизнес «Газпрома» — продажа энергии: нефти, газа, электричества. Компании принадлежит 95% акций «Газпром-нефти». Это значит, что результаты «Газпром-нефти» учитываются в отчетах «Газпрома».

Добыча нефти упала на 2% по сравнению со 2 кварталом 2017 года: с 89,5 до 88,1 млн баррелей. В целом результаты по добыче зависят от результатов «Газпром-нефти». Данные по «Газпром-нефти» выходят раньше, чем по «Газпрому».

Добыча газа выросла на 12% по сравнению со 2 кварталом 2017 года: со 106,1 до 119,3 млрд м³. Ключевые показатели в 1 и 4 кварталах — это время похолоданий в Европе.

Текущие проекты успели запустить до введения санкций. Большая часть строек завершится в 2019—2020 годах. Дальше придется решать проблему привлечения денег и покупки оборудования.

Новые трубопроводы. «Газпром» строит новые трубопроводы: текущие заняты на полную мощность. В таблице — текущие проекты компании. Для сравнения: за 2017 год «Газпром» транспортировал 672,1 млрд м³ газа.

Трубопроводные проекты «Газпрома»

| Трубопровод | Мощность в год, млрд м³ | Запуск |

|---|---|---|

| «Ухта — Торжок — 2» | 45 | Конец 2018 |

| «Турецкий поток» | 31,5 | Конец 2019 |

| «Сила Сибири» | 61 | Декабрь 2019 |

| «Северный поток — 2» | 55 | 2020 |

Трубопроводные проекты «Газпрома»

| «Ухта — Торжок — 2» | |

| Мощность в год | 45 млрд м³ |

| Запуск | Конец 2018 |

| «Турецкий поток» | |

| Мощность в год | 31,5 млрд м³ |

| Запуск | Конец 2019 |

| «Сила Сибири» | |

| Мощность в год | 61 млрд м³ |

| Запуск | Декабрь 2019 |

| «Северный поток — 2» | |

| Мощность в год | 55 млрд м³ |

| Запуск | 2020 |

Дивиденды. 49,34% акций «Газпрома» принадлежит Российской Федерации через Росимущество и Роснефтегаз. В 2017 году правительство РФ решило: госкомпании должны направлять 50% чистой прибыли на дивиденды. «Газпром» третий год подряд не собирается соблюдать постановление. У компании нет лишних денег на дивиденды: все инвестируют. В декабре 2017 года я показывал, как это узнать.

Компания инвестирует в крупные проекты — это здорово. Но есть одно недоразумение. Государство владеет «Газпромом» → государство хочет большие дивиденды → государственная компания «Газпром» не выполняет решение государства →??? Решение государства: повысим налоги.

У меня нет претензий к текущим небольшим дивидендам «Газпрома». Я не понимаю логики: одно министерство не может договориться с другим. Из-за этого не хочется инвестировать в компанию: государство-то свое возьмет через налоги, а инвесторам достанется меньше.

Я ожидаю, что «Газпром» заплатит за 2018 год примерно как в прошлом году — 8,04 рубля на акцию.

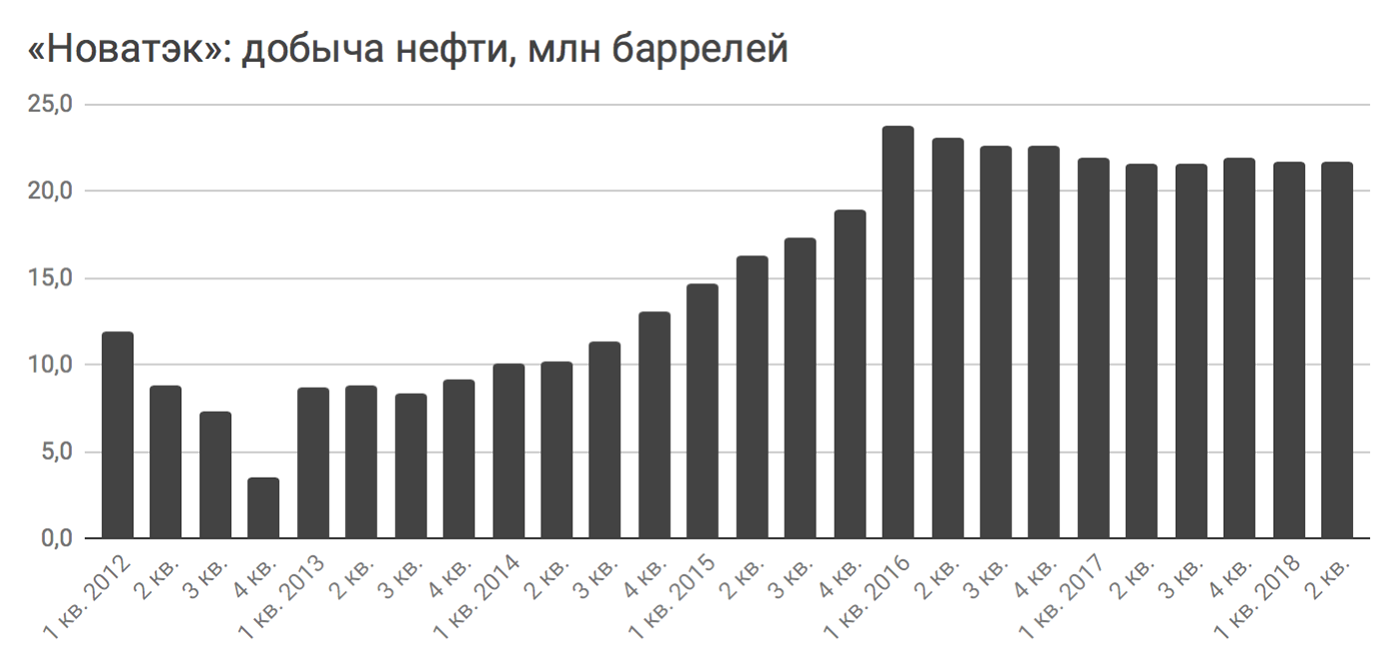

«Новатэк»

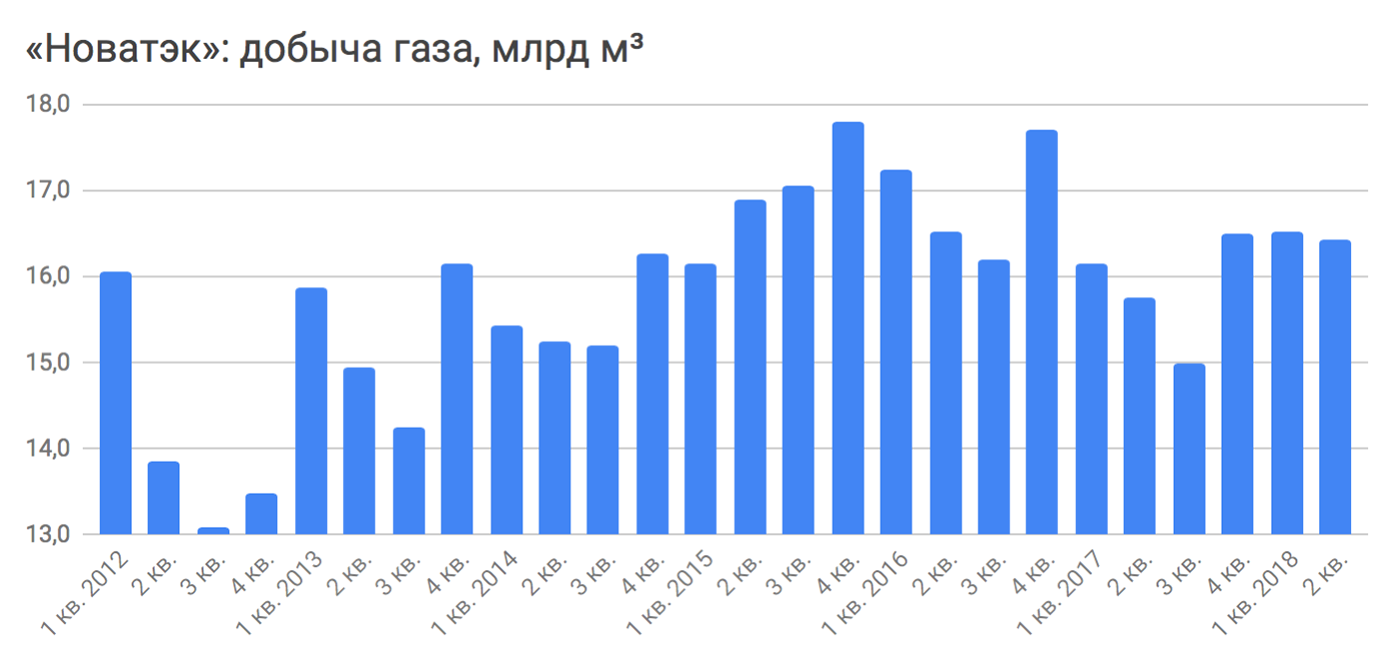

Добыча нефти выросла на 4% по сравнению со 2 кварталом 2017 года: с 15,8 до 16,4 млн баррелей.

Добыча газа выросла на 0,3% по сравнению со 2 кварталом 2017 года: с 21,6 до 21,7 млрд м³. У «Новатэка» есть 50,1% акций в проекте «Ямал СПГ». Годовую добычу оценивают в 27 млрд м³, на «Новатэк» придется 13,5 млрд м³ газа. За последние 12 месяцев компания добыла 87 млрд м³ газа — прирост на 13%. Проект полностью запустят в 4 квартале 2019 года.

В 2017 году «Новатэк» купил несколько газовых месторождений. В марте 2018 года — газовые активы у «Алросы». Такие сделки через какое-то время увеличивают сумму добычи и продаж газа — правда, об этом забывают инвесторы.

Дивиденды. «Новатэк» направляет на дивиденды 30% нормализованной прибыли. Из чистой прибыли вычитают доходы или расходы, которые не относятся к основному бизнесу компании, — получается нормализованная прибыль. Считать самому ничего не нужно: компания публикует данные по нормализованной прибыли в пресс-релизах. За 12 месяцев нормализованная прибыль составила 179,25 млрд рублей. На дивиденды пойдет минимум 30%, или 53,77 млрд рублей. У «Новатэка» 3 036 306 000 акций — значит, дивиденд будет 17,7 рубля на акцию.

Руководство рекомендовало промежуточные дивиденды 9,25 рубля на акцию. Чтобы получить дивиденды, нужно купить и держать акции до 8 октября 2018 года.

«Роснефть»

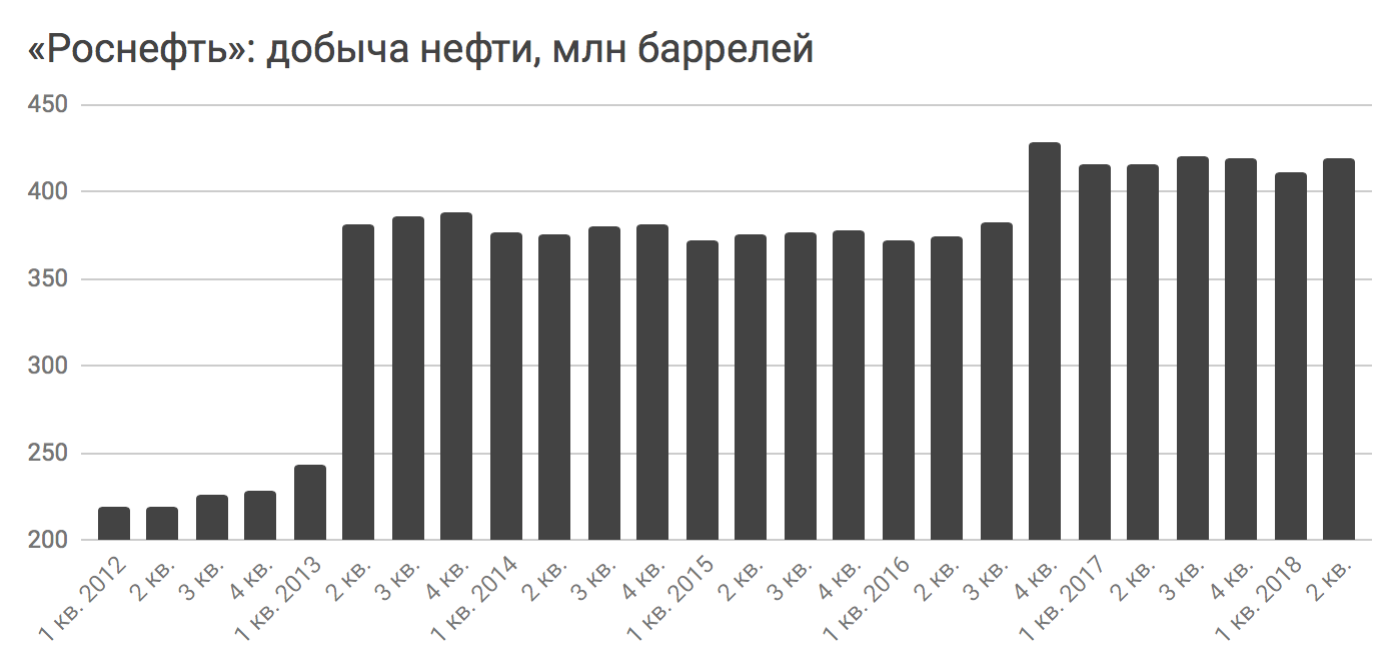

Добыча нефти выросла на 1% по сравнению со 2 кварталом 2017 года: с 416 до 419 млн баррелей. У компании растет добыча только от крупных покупок: в 4 квартале 2012 года купили ТНК-BP, в 4 квартале 2016 года — «Башнефть».

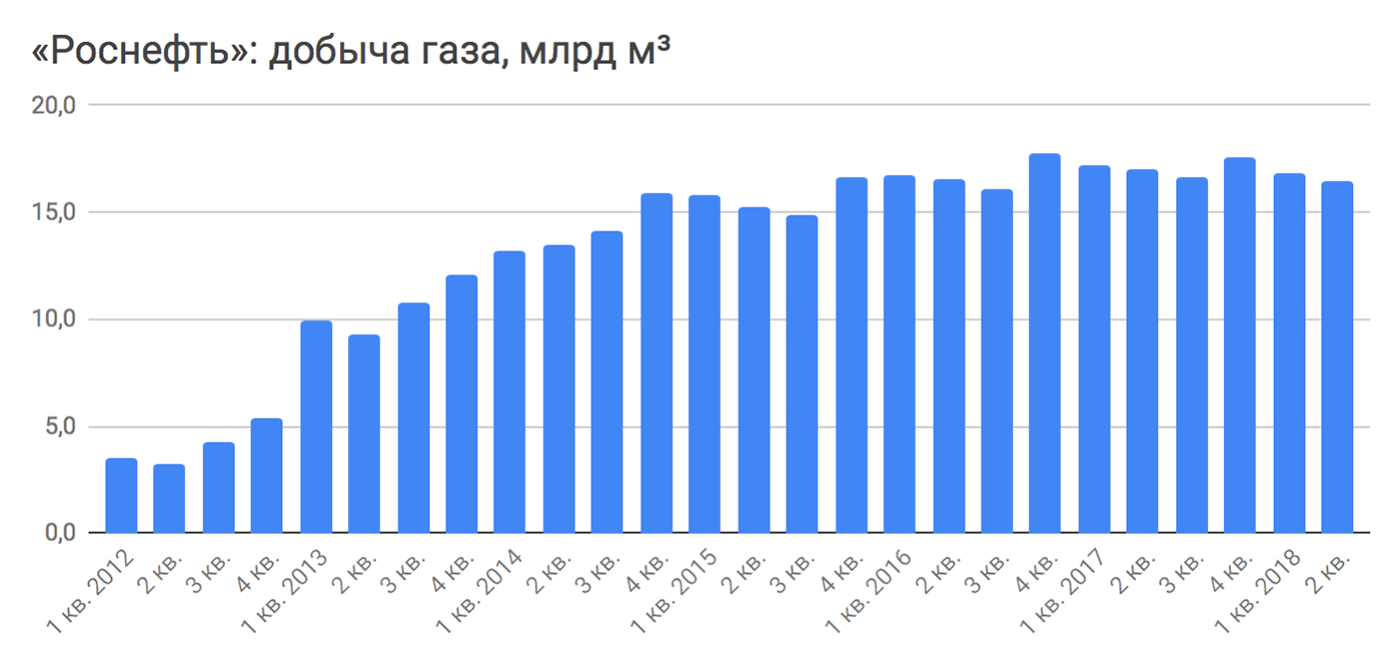

Добыча газа упала на 3% по сравнению со 2 кварталом 2017 года: с 17 до 16,5 млрд м³.

Гашение долгов. «Роснефть» погасит кредиты на 500 млрд рублей до конца 2018 года. Сейчас у компании 4,2 трлн рублей кредитов. За 1 полугодие компания потратила на выплату процентов 65 млрд рублей — это 11% от операционной прибыли. Снижение долга — хорошее решение.

Сейчас у компании выросли выручка и прибыль за счет роста цен на сырье. В 2017 году цены на нефть и газ были ниже — 26% операционной прибыли ушло на проценты по кредитам. Руководство пользуется ситуацией, чтобы уменьшить долги.

Выкуп акций. «Роснефть» выкупает акции с рынка. Максимум потратят 2 млрд долларов до 2020 года. Выкуп акций — способ расплатиться с инвесторами. После выкупа на одну акцию приходится больше прибыли и дивидендов. Подробнее про выкуп я писал в разборе финансового отчета «Роснефти» за 2 квартал 2018 года.

Дивиденды. «Роснефть» направляет на дивиденды 50% чистой прибыли. Платят дважды в год — в октябре и июле. За последние 12 месяцев компания заработала 433 млрд рублей. На потенциальные дивиденды направят 50% прибыли, или 216,5 млрд рублей. У «Роснефти» 10 598 177 817 акций. Получается дивиденд 20,42 рубля на акцию. Это без учета того, что 3 и 4 кварталы в 2018 году будут лучше, чем в 2017: цены на сырье за год выросли.

«Лукойл»

Добыча нефти упала на 0,1% по сравнению со 2 кварталом 2017 года: с 161,2 до 160,9 млн баррелей.

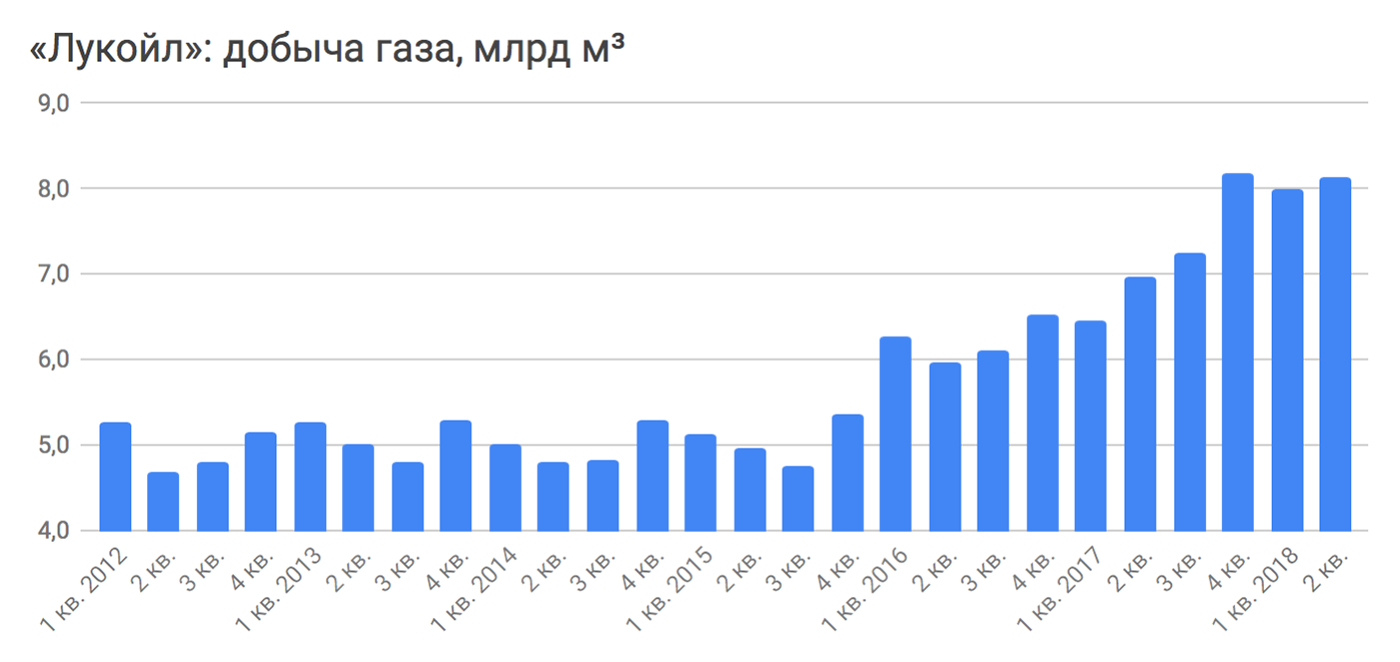

Добыча газа выросла на 16% по сравнению со 2 кварталом 2017 года: с 7 до 8,1 млрд м³.

Выкуп акций. Руководство «Лукойла» объявило, что готово выкупить акции уже в 2018 году. До 2022 года «Лукойл» выкупит акций на 2—3 млрд долларов. Подробнее я писал в новости про финансовую отчетность «Лукойла».

Дивиденды. «Лукойл» направляет на дивиденды не менее 25% чистой прибыли. По факту отправляли 40—45%. За последние 12 месяцев компания заработала 494 млрд рублей. Предположим, что продолжат платить 40% прибыли — на дивиденды потратят 197,6 млрд рублей. У компании 850 563 255 акций — получится 232,2 рубля дивидендов на акцию.

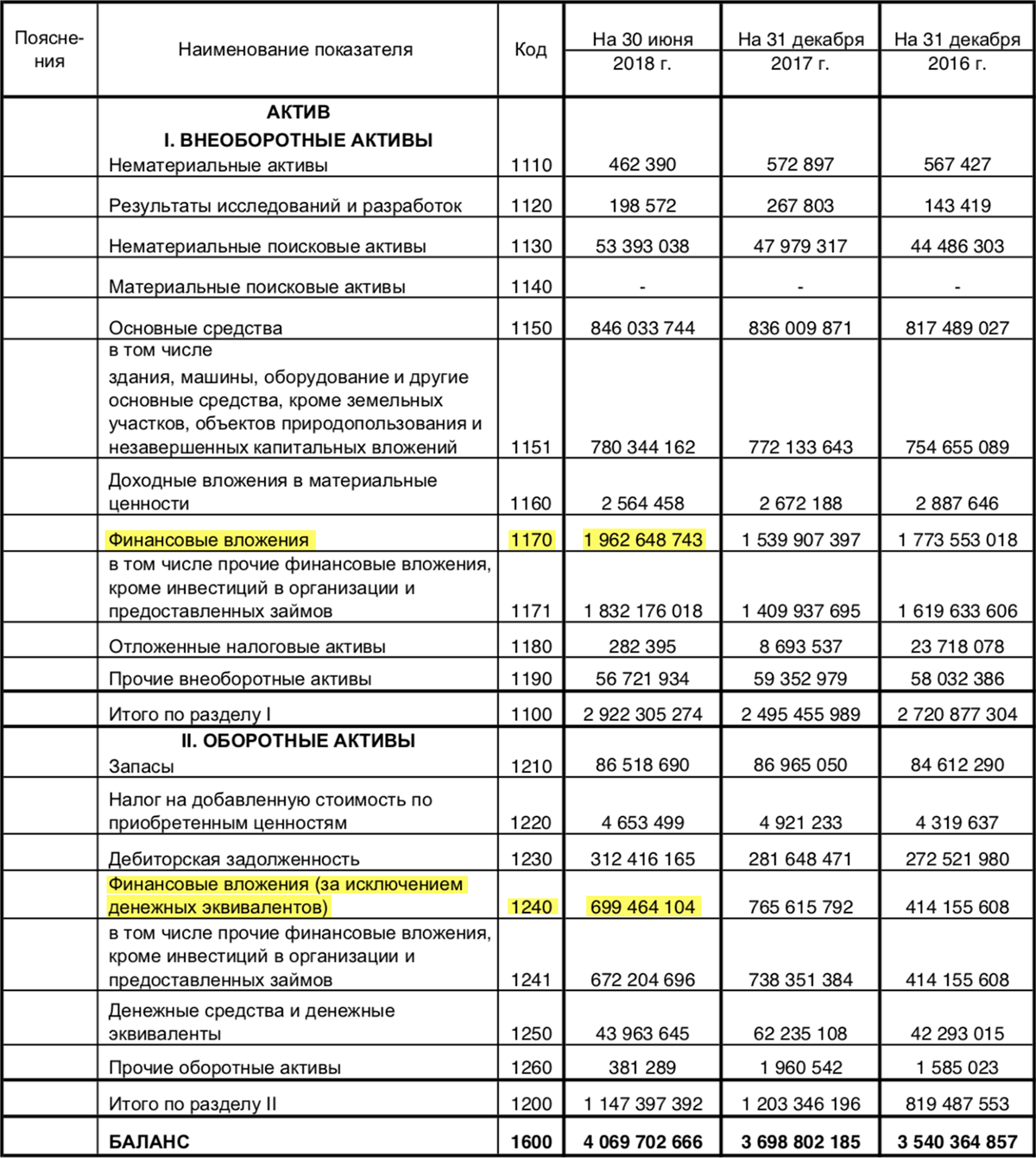

«Сургутнефтегаз»

Компания не публикует напрямую данные по добыче. Нужно лезть в дебри разных отчетов. Нет смысла тратить на это время: акции «Сургутнефтегаза» интересны не этим. У компании 2,6 трлн рублей лежит на депозитах.

Опытные инвесторы знают: в 2016 году 2,1 трлн рублей лежали на долларовых депозитах. С 2016 года компания перестала публиковать подробные данные. Я не думаю, что что-то поменялось, — скорее всего, большая часть депозитов все еще в долларах.

«Сургутнефтегаз» получает проценты от вкладов в долларах. Кроме них компания получает дополнительный доход или убыток за счет курсовых разниц — их записывают в прочие доходы. Это ключевая идея инвестиций в «Сургутнефтегаз»: дороже доллар → выше доход → больше дивиденды. И наоборот.

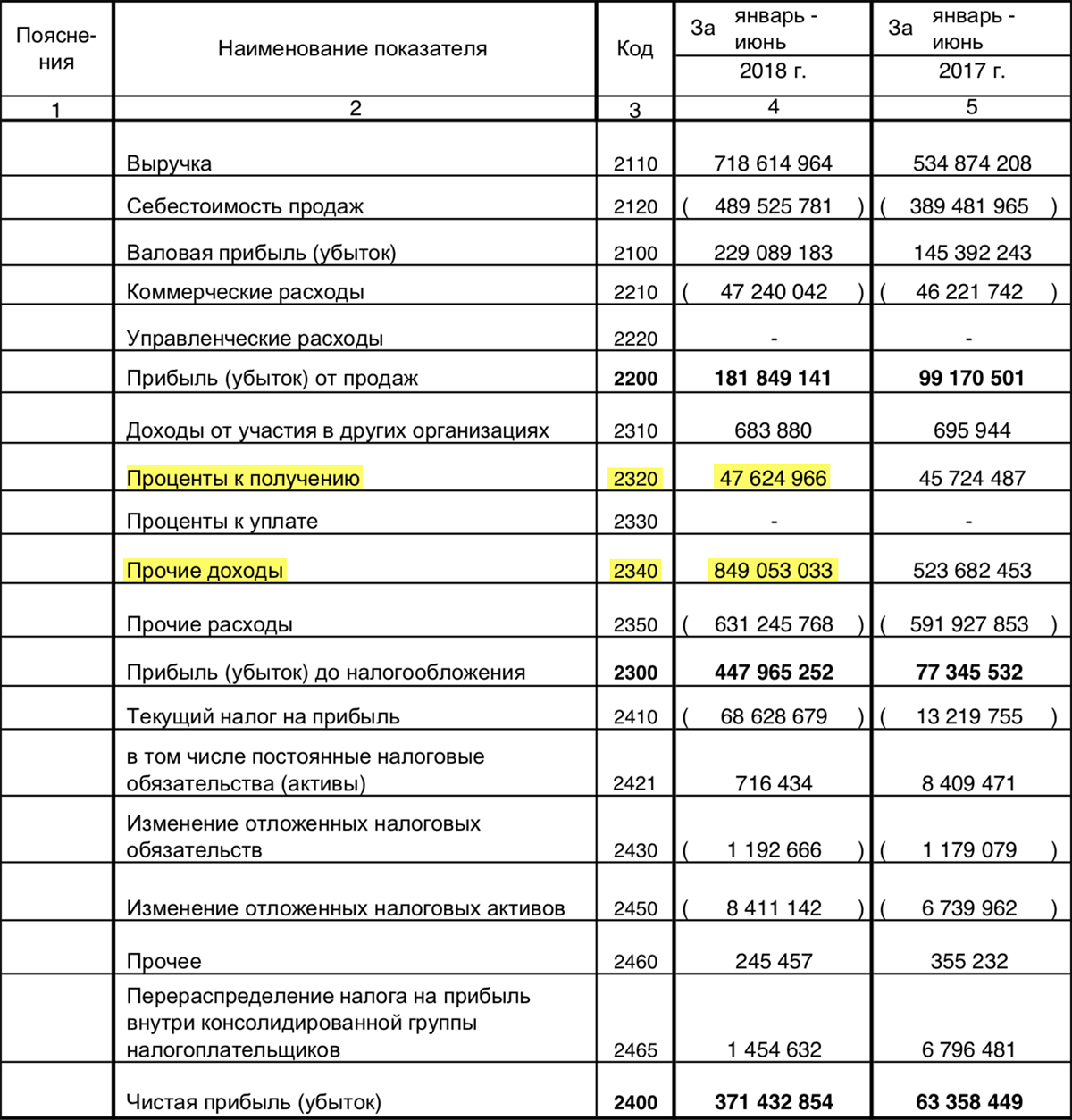

«Сургутнефтегаз» должен направлять на привилегированные акции 10% чистой прибыли по РСБУ. Есть условие: результат делят на число акций, которые составляют 25% уставного капитала. Реально направляют на дивиденды 7,1% чистой прибыли.

За последние 12 месяцев компания заработала 457,81 млрд рублей. На привилегированные акции пойдет 32,5 млрд рублей дивидендов. У компании 7 701 998 235 привилегированных акций. Получается дивиденд 4,2 рубля. Чистая прибыль и дивиденды, скорее всего, увеличатся: курс доллара в 2018 году выше, чем был в 2017. Но важен только курс доллара на 31 декабря.

Дивидендная доходность

Это сводная таблица потенциальных дивидендов. Расчеты делал внутри каждого блока про компанию. Скорее всего, дивиденды у каждой компании вырастут. Большая часть выручки приходится на экспорт. Курс доллара к рублю был выше в 3 квартале 2018 года, чем в аналогичном периоде 2017 года.

Я считал консервативно: брал чистую прибыль за последние 12 месяцев — в нее вошли результаты 3 и 4 кварталов 2017 года. Тогда рублевый баррель нефти стоил дешевле. То есть к доходности каждой компании можно спокойно накинуть 1—2%.

Больше всех от роста курса доллара выиграет «Сургутнефтегаз». Но верно и обратное: при падении он больше остальных проиграет.

Потенциальная дивидендная доходность российских нефтегазовых компаний

| Компания | Дивиденд, рублей | Цена акции на 25.09.2018 | Доходность |

|---|---|---|---|

| «Башнефть», привилегированная акция | 173,9 | 1878 | 9,2% |

| «Газпром-нефть» | 16,91 | 349 | 4,8% |

| «Газпром» | 8,5 | 159,43 | 5,3% |

| «Новатэк» | 17,7 | 1099,9 | 1,6% |

| «Роснефть» | 20,42 | 458,25 | 4,5% |

| «Сургутнефтегаз», привилегированная акция | 4,2 | 37,18 | 11,3% |

| «Лукойл» | 232,2 | 4883,5 | 4,7% |

Потенциальная дивидендная доходность российских нефтегазовых компаний

| «Башнефть», привилегированная акция | |

| Дивиденд | 173,9 рублей |

| Цена акции на 25.09.2018 | 1878 |

| Доходность | 9,2% |

| «Газпром-нефть» | |

| Дивиденд | 16,91 рублей |

| Цена акции на 25.09.2018 | 349 |

| Доходность | 4,8% |

| «Газпром» | |

| Дивиденд | 8,5 рублей |

| Цена акции на 25.09.2018 | 159,43 |

| Доходность | 5,3% |

| «Новатэк» | |

| Дивиденд | 17,7 рублей |

| Цена акции на 25.09.2018 | 1099,9 |

| Доходность | 1,6% |

| «Роснефть» | |

| Дивиденд | 20,42 рублей |

| Цена акции на 25.09.2018 | 458,25 |

| Доходность | 4,5% |

| «Сургутнефтегаз», привилегированная акция | |

| Дивиденд | 4,2 рублей |

| Цена акции на 25.09.2018 | 37,18 |

| Доходность | 11,3% |

| «Лукойл» | |

| Дивиденд | 232,2 рублей |

| Цена акции на 25.09.2018 | 4883,5 |

| Доходность | 4,7% |

Что дальше

Я сделал за вас полдела. Ориентироваться только на текущие дивиденды неразумно. Разумный инвестор оценивает компанию по нескольким параметрам: отношение руководства к инвесторам, рост производства и выручки, как компания сдерживает расходы и уменьшает долг. Например, у «Роснефти» много долгов — а что значит много? Нужно посчитать мультипликаторы.

Чтобы самостоятельно анализировать акции, прочитайте наши статьи: