Недооцененный Qiwi: что не так с акциями российского финтеха и стоит ли в него инвестировать

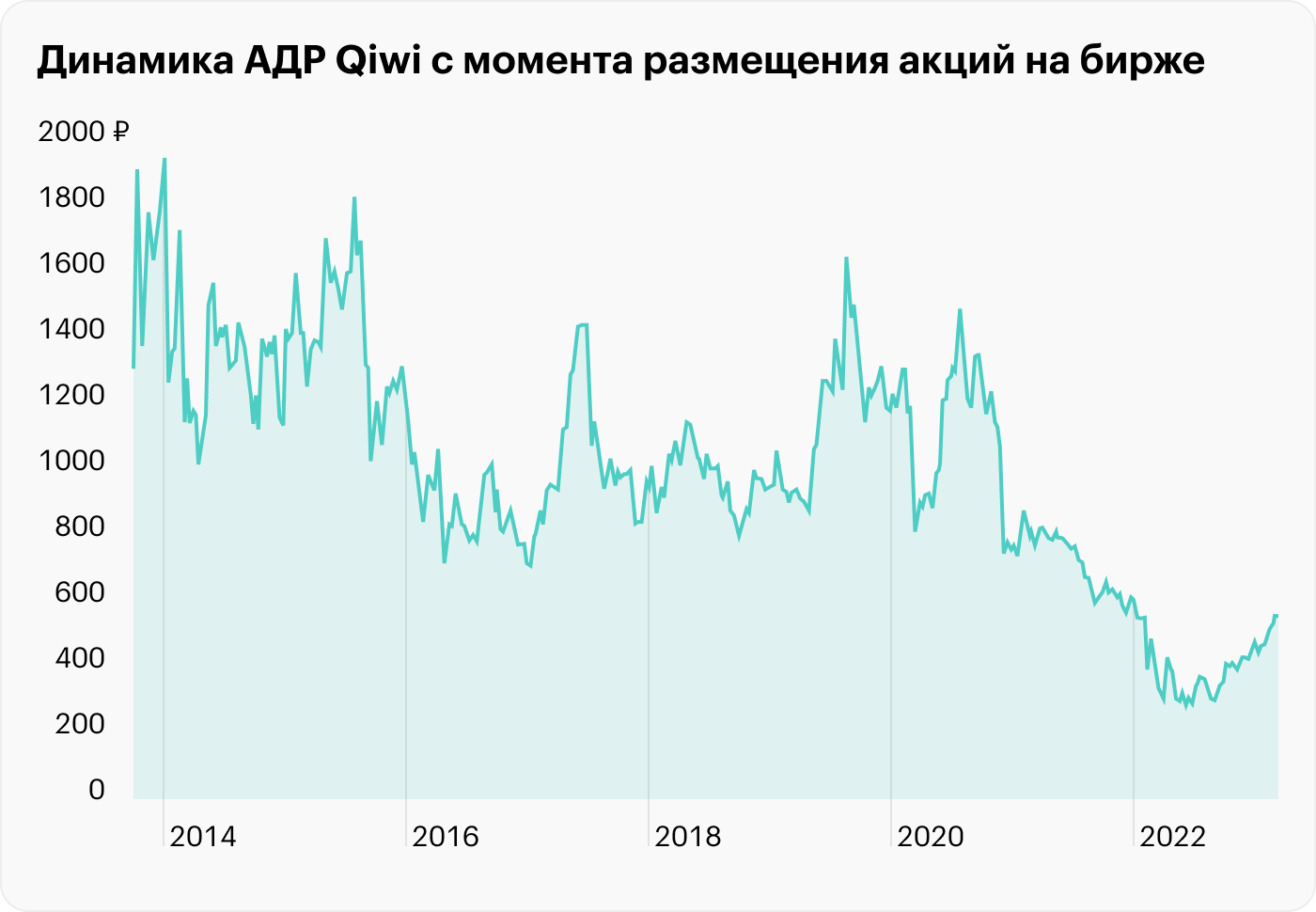

За последние 12 месяцев акции Qiwi показали доходность выше, чем индекс финансовых компаний Мосбиржи. Текущая капитализация компании составляет 34 млрд рублей, а стоимость чистых активов — 57 млрд рублей.

Можно было бы предположить, что в реальности бизнес не стоит этих денег. Но это не так: большая часть активов высоколиквидна: деньги на корсчетах, депозиты в Банке России и коммерческих банках, вложения в государственные и корпоративные облигации.

Это значит, что акции компании недооценены относительно ее чистых активов и должны стоить дороже. Но будут ли они дорожать в реальности?

На чем зарабатывает

Qiwi (MOEX: QIWI) — российский поставщик платежных и финансовых услуг, который владеет одноименной платежной системой, банком, системой денежных переводов Contact и прочими активами.

Всего в группе 36 компаний. Ключевая — «Киви-банк», на базе которого работают электронная платежная система и денежные переводы Contact, а также финсервисы для малого и среднего бизнеса ROWI и маркетинговая платформа Flocktory.

Именно от платежных сервисов — денежных переводов, онлайн-платежей и оплаты услуг — группа получила 88% выручки за 2022 год.

Еще компания получает немалые процентные доходы от размещения денег на депозитах в ЦБ и в коммерческих банках, от инвестиций в государственные и корпоративные облигации, а также комиссионные за неактивные кошельки.

Рост компании на росте платежей

С 2014 года объем платежей с использованием сервисов Qiwi в среднем рос на 14% в год и в 2022 составил 1,9 трлн рублей.

В 2021 году компания потеряла значительную часть доходов из-за ограничения платежей в пользу иностранных торговых компаний и ужесточения регулирования деятельности букмекеров, для которых Qiwi был оператором переводов интерактивных ставок.

Но в 2022 году объем платежей вырос на 8%. В компании объяснили это ростом платежей через систему Contact и Qiwi-кошелек, появлением новых бизнес-клиентов и платежных агрегаторов, ростом платежей для самозанятых и p2p-платежей.

На апрель 2023 года Qiwi остается одним из немногих доступных сервисов для перевода денег из России в страны СНГ.

Финансы — в плюсе

Чистая выручка Qiwi от основных платежных сервисов за вычетом комиссионного дохода посредников в 2022 году выросла на 35%, до 23,6 млрд рублей.

Чистая прибыль без учета единоразовых доходов выросла на 46% — до 14 млрд рублей. Из чистой прибыли исключили единоразовый доход от продажи доли в банке «Точка».

Прочие направления бизнеса продолжают генерировать убытки, несмотря на высокие темпы роста выручки. Речь о таких сервисах, как ROWI и Flocktory. Первый оказывает факторинговые услуги и выдачу банковских гарантий для компаний малого и среднего бизнеса, второй специализируется на маркетинговых услугах.

Финансовые и операционные результаты Qiwi, млрд рублей

| 2020 | 2021 | Изменение | 2022 | Изменение | |

|---|---|---|---|---|---|

| Объем платежей | 1617 | 1735 | 7% | 1875 | 8% |

| Количество бизнес-клиентов | 10 900 | 7700 | −29% | 7800 | 1% |

| Количество кошельков, млн | 14,5 | 12,1 | −17% | 13,8 | 14% |

| Чистая выручка | 26,0 | 23,1 | −11% | 34,1 | 48% |

| Чистая выручка от основных платежных сервисов | 19,5 | 17,5 | −10% | 23,6 | 35% |

| Маржинальность платежных сервисов | 1,2% | 1,0% | 0,2 п. п. | 1,26% | 0,25 п. п. |

| Процентные доходы | 2,4 | 3,5 | 46% | 6,8 | 94% |

| Комиссия за неактивные кошельки | 2,0 | 1,8 | −10% | 1,7 | −6% |

| Чистая прибыль | 8,9 | 17,3 | 94% | 13,8 | −20% |

| Скорректированная чистая прибыль от платежных сервисов | 12,6 | 11,0 | −13% | 15,8 | 44% |

| Скорректированная чистая прибыль | 10,3 | 9,6 | −7% | 14,0 | 46% |

Финансовые и операционные результаты Qiwi, млрд рублей

| Объем платежей | |

| 2020 | 1617 |

| 2021 | 1735 |

| Изменение | 7% |

| 2022 | 1875 |

| Изменение | 8% |

| Количество бизнес-клиентов | |

| 2020 | 10 900 |

| 2021 | 7700 |

| Изменение | −29% |

| 2022 | 7800 |

| Изменение | 1% |

| Количество кошельков, млн | |

| 2020 | 14,5 |

| 2021 | 12,1 |

| Изменение | −17% |

| 2022 | 13,8 |

| Изменение | 14% |

| Чистая выручка | |

| 2020 | 26,0 |

| 2021 | 23,1 |

| Изменение | −11% |

| 2022 | 34,1 |

| Изменение | 48% |

| Чистая выручка от основных платежных сервисов | |

| 2020 | 19,5 |

| 2021 | 17,5 |

| Изменение | −10% |

| 2022 | 23,6 |

| Изменение | 35% |

| Маржинальность платежных сервисов | |

| 2020 | 1,2% |

| 2021 | 1,0% |

| Изменение | 0,2 п. п. |

| 2022 | 1,26% |

| Изменение | 0,25 п. п. |

| Процентные доходы | |

| 2020 | 2,4 |

| 2021 | 3,5 |

| Изменение | 46% |

| 2022 | 6,8 |

| Изменение | 94% |

| Комиссия за неактивные кошельки | |

| 2020 | 2,0 |

| 2021 | 1,8 |

| Изменение | −10% |

| 2022 | 1,7 |

| Изменение | −6% |

| Чистая прибыль | |

| 2020 | 8,9 |

| 2021 | 17,3 |

| Изменение | 94% |

| 2022 | 13,8 |

| Изменение | −20% |

| Скорректированная чистая прибыль от платежных сервисов | |

| 2020 | 12,6 |

| 2021 | 11,0 |

| Изменение | −13% |

| 2022 | 15,8 |

| Изменение | 44% |

| Скорректированная чистая прибыль | |

| 2020 | 10,3 |

| 2021 | 9,6 |

| Изменение | −7% |

| 2022 | 14,0 |

| Изменение | 46% |

Сильные стороны и перспективы

Вложения в акции Qiwi могут быть хорошей инвестидеей. Но у бизнеса хватает и недостатков. Разберем основные плюсы и минусы.

Популярность. Qiwi — один из самых востребованных электронных кошельков. Сервис, созданный в 2008 году, широко известен российским пользователям и бизнесу. Его узнаваемость работает на компанию.

Уход иностранцев. Сервисы AdvCash, Payeer, PayPal и Payoneer ограничили или полностью отказались от работы с клиентами из России. Это позволяет Qiwi наращивать долю на рынке переводов и платежей, а также увеличивает спрос на p2p-транзакции для покупки цифровых активов.

Сильные позиции в обслуживании бизнеса. Наибольшие доходы компания получает от платежных услуг для растущих и перспективных секторов электронной коммерции и онлайн-игр.

Высокая рентабельность. По итогам 2022 года маржинальность скорректированной EBITDA составила 58%, маржинальность продаж платежных сервисов по чистой прибыли — 52%, рентабельность собственного капитала компании — 24%.

Слабые стороны и риски

Высокая конкуренция в финтехе. Даже при отсутствии иностранных конкурентов Qiwi приходится соперничать за клиентов с прочими сервисами электронных кошельков, эквайрингами крупных банков, а также с системой быстрых платежей (СБП), которая позволяет переводить до 100 тысяч рублей в месяц без комиссии.

Неидеальная репутация. Пользователи Qiwi-кошельков часто жалуются на высокие и сложные тарифы, проблемы с идентификацией, блокировками, списанием денег за неактивность кошельков.

Кошельки не застрахованы и не приносят дохода. В случае отзыва лицензии у «Киви-банка» пользователи электронных кошельков не могут рассчитывать на страховое возмещение от АСВ в размере до 1,4 млн рублей. На такие активы оно не распространяется. А еще на электронные деньги не начисляется процентный доход. Это тоже уменьшает привлекательность кошельков для клиентов.

Убыточные проекты. Компания не смогла реализовать ряд проектов, в которые вкладывала свободные деньги. Так, пришлось закрыть виртуальный сервис «Рокетбанк» с убытком около 3,8 млрд рублей и продать портфель карт рассрочки «Совесть» с убытком около 1,5 млрд рублей. Зато из проекта банка для предпринимателей «Точка» удалось выйти с прибылью 6,2 млрд рублей. Это покрыло убытки от предыдущих неудачных инвестиций.

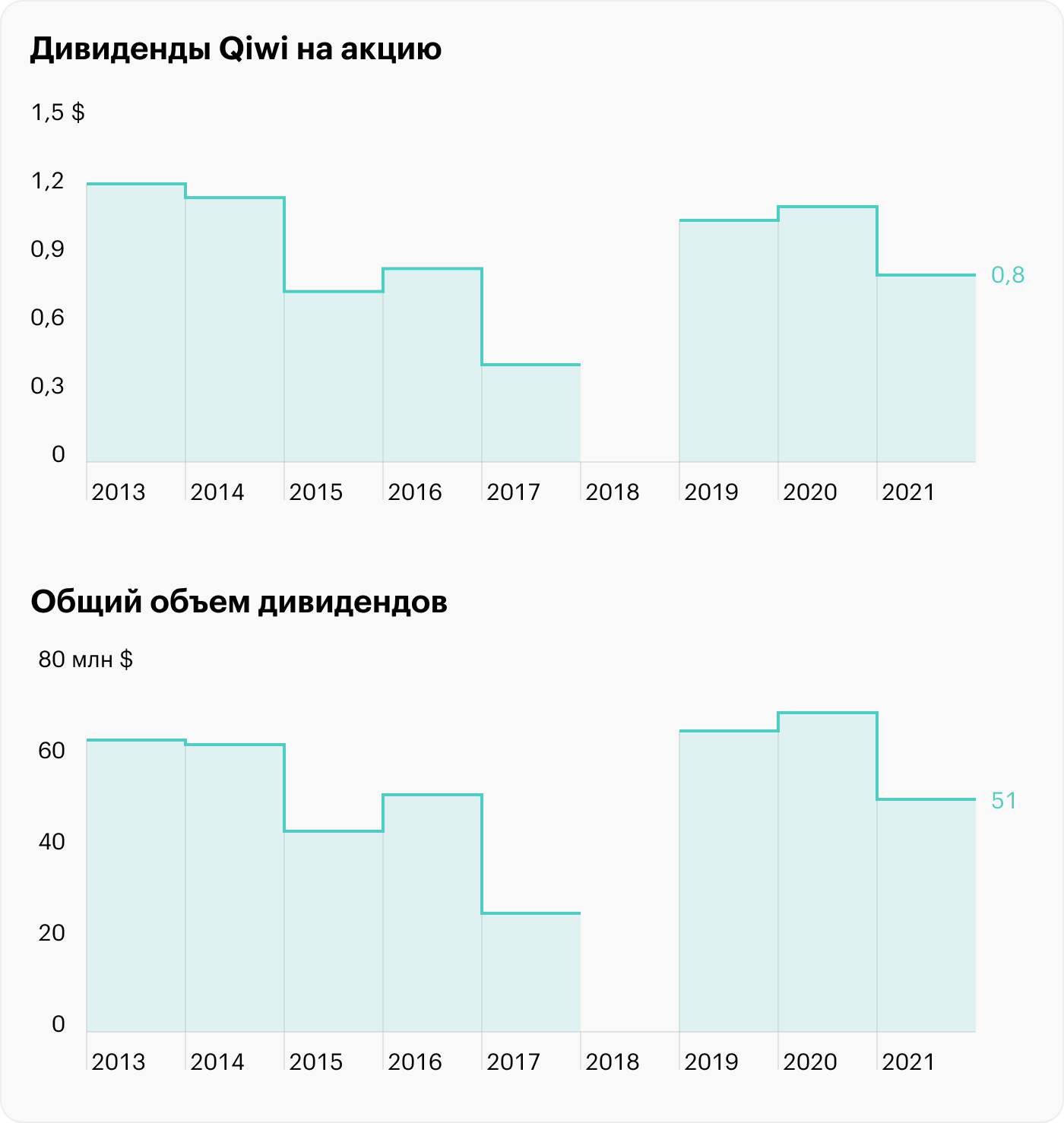

Что с дивидендами

Дивиденды могли бы поддержать рост акций. С 2019 по 2021 год компания выплачивала в среднем 1 $ на одну бумагу в год. По текущему курсу доллара это бы принесло 15% годовых.

Но есть серьезная проблема: акционеры теперь не могут рассчитывать на дивиденды, так как Qiwi — кипрская компания. Из-за санкций Евросоюза она не имеет технической возможности выплачивать дивиденды своим акционерам.

Если руководство сможет решить вопрос переноса юридического лица в дружественную для России юрисдикцию, то это может стать дополнительным драйвером роста акций.

В целом у Qiwi нет дивидендной политики как таковой. Размер выплат определяется советом директоров и зависит исключительно от их решений.

Почему Qiwi стоит дешево

Инвесторы оценивают компанию намного дешевле ее капитала. Заниженная оценка отчетливо прослеживается на фоне других представителей российского и зарубежного финтеха. Так, по коэффициенту «цена / собственный капитал» (price / book) Qiwi вчетверо уступает Т-Банк.

Прочие мультипликаторы также указывают на недооцененность компании, особенно с учетом того, что сервисы онлайн-платежей растут большими темпами, чем классические банковские услуги. Соответственно, более высокие оценочные коэффициенты у зарубежных аналогов: PayPal, Fiserv, Global Payments.

Сравнение компаний по мультипликаторам

| Qiwi | Т-Банк (TCS Group) | Сбербанк | Paypal | Fiserv | Global Payments | |

|---|---|---|---|---|---|---|

| P / S | 1,0 | 2,4 | 1,8 | 3,0 | 4,0 | 3,0 |

| P / E | 2,4 | 26,2 | 17,1 | 18,0 | 17,4 | 11,1 |

| P / B | 0,6 | 2,6 | 0,8 | 4,2 | 2,3 | 1,2 |

| Debt / Equity | 0,1 | 0,01 | 0,1 | 0,5 | 0,7 | 0,6 |

| ROE | 24% | 10% | 5% | 18% | 13% | 10% |

Сравнение компаний по мультипликаторам

| P / S | |

| Qiwi | 1,0 |

| Т-Банк (TCS Group) | 2,4 |

| Сбербанк | 1,8 |

| Paypal | 3,0 |

| Fiserv | 4,0 |

| Global Payments | 3,0 |

| P / E | |

| Qiwi | 2,4 |

| Т-Банк (TCS Group) | 26,2 |

| Сбербанк | 17,1 |

| Paypal | 18,0 |

| Fiserv | 17,4 |

| Global Payments | 11,1 |

| P / B | |

| Qiwi | 0,6 |

| Т-Банк (TCS Group) | 2,6 |

| Сбербанк | 0,8 |

| Paypal | 4,2 |

| Fiserv | 2,3 |

| Global Payments | 1,2 |

| Debt / Equity | |

| Qiwi | 0,1 |

| Т-Банк (TCS Group) | 0,01 |

| Сбербанк | 0,1 |

| Paypal | 0,5 |

| Fiserv | 0,7 |

| Global Payments | 0,6 |

| ROE | |

| Qiwi | 24% |

| Т-Банк (TCS Group) | 10% |

| Сбербанк | 5% |

| Paypal | 18% |

| Fiserv | 13% |

| Global Payments | 10% |

Более объективную стоимость компании можно рассчитать через оценку дохода на вложенный капитал. Допустим, Qiwi продолжит зарабатывать по 14 млрд рублей в год. Исходя из нормы дохода на капитал, устраивающей инвестора, — скажем 15%, что в два раза выше ставки по депозитам, — Qiwi может стоить 93 млрд рублей. Это в три раза дороже текущей капитализации. В пересчете на акцию получается 1482 ₽ без учета роста прибыли в будущем. Сегодня бумага стоит 540 ₽.

В районе 1500 ₽ за акцию компания стоила в 2020 году, когда начались события, которые должны были снизить доходы эмитента: ограничения платежей в пользу иностранных торговых компаний и исключение из числа операторов по переводу ставок клиентов букмекеров. Но вопреки ограничениям доходы компании выросли. При этом подобраться к своим максимальным ценам акции Qiwi с тех пор так и не смогли.

Что в итоге

Акции Qiwi явно недооценены: в два раза относительно стоимости чистых активов и втрое при оценке доходности на вложенный капитал. И это на фоне роста выручки и наличия прибыли.

Но компании будет трудно реализовать потенциал роста. Депозитарные расписки Qiwi заблокированы в Euroclear, из-за чего российским акционерам невозможно получить дивиденды.

На фоне низкой оценки своих акций компания пыталась организовать обратный выкуп с рынка, но отказалась от этой идеи, потому что не смогла обеспечить равные возможности для владельцев расписок в России и за рубежом.

Основной бенефициар компании Сергей Солонин в 2022 году реализовал две оферты по выкупу акций у зарубежных инвесторов на внебиржевом рынке по цене в два раза ниже, чем до остановки торгов на NASDAQ в феврале 2022 года. В результате Солонин стал владельцем 71% голосов и 28% капитала Qiwi.

Если для миноритариев юридическая перерегистрация Qiwi стала бы большим плюсом и позволила бы получать дивиденды и участвовать в выкупе акций, то интерес к этой процедуре главного акционера, который сам живет на Кипре, не так очевиден. В этом случае компании будет сложно соблюсти интересы иностранных акционеров, которые приобретали акции на американской бирже NASDAQ, потому что тогда их капитал будет заблокирован в России.

К тому же редомициляция — это непростой и долгий процесс, который может растянуться на годы. Ждать этого события или надеяться на смягчение санкций могут позволить себе только инвесторы, готовые к долгосрочным вложениям.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique