Обзор «Роснефти»: крупнейшая нефтяная компания России

«Роснефть» (MCX, LSE: ROSN) — самая крупная в России нефтяная компания. Мы уже обозревали бизнес ее публичных дочек: Саратовского НПЗ и «Башнефти», теперь рассмотрим бизнес самой «Роснефти».

О компании

«Роснефть» — вертикально интегрированная нефтегазовая компания, самая крупная в России и одна из крупнейших в мире. Она ведет бизнес в 78 регионах России и в 23 странах мира.

Компанию основали в 1993 году фактически на базе расформированного профильного министерства. В течение 1990-х годов из ее состава выводились и приватизировались различные активы, из которых были образованы крупные компании, такие как «Сиданко», ТНК, «Сибнефть» и другие. Но в 21 веке этот процесс пошел вспять: «Роснефть» стала активно заключать сделки M&A. Среди них можно выделить приобретение бывших активов «Юкоса», покупку ТНК-BP и контрольного пакета акций «Башнефти».

Бизнес «Роснефти» огромен: по итогам 2020 года на ее долю приходилось 6% мировой добычи нефти. По размеру выручки «Роснефть» опережала все российские нефтяные компании, большинство — в несколько раз. По таким показателям, как добыча, запасы и расходы на добычу, «Роснефть» опережала основных нефтяных «мейджоров». Компания выделяет в отчетности два операционных сегмента.

Разведка и добыча. Разведка и добыча нефти и газа. По итогам 2020 года доказанные запасы жидких углеводородов составляют 25,8 млрд баррелей нефти и 2,1 трлн кубометров газа. При этом доказанные запасы газа в целом растут за последние годы и подавляющее число запасов находится в Западной Сибири. По итогам 2020 года добыли 204,5 млн тонн жидких углеводородов и 62,8 млрд кубометров газа. Конечно, эти значения были меньше, чем в докризисные годы, но до этого объемы добычи росли.

Переработка, коммерция и логистика. «Роснефть» занимается нефте- и газопереработкой, нефтехимией, производством катализаторов, оптовой и розничной реализацией сырья и продуктов переработки.

В подсегменте нефтепереработки у компании 13 заводов в России, крупные доли в трех заводах в Германии, доля косвенного владения 21% завода в Беларуси и доля в 49% в индийской компании Nayara Energy, которая владеет заводом в Индии. Также в активы компании входят три нефтехимических, пять газоперерабатывающих активов и три завода по производству катализаторов. Еще «Роснефть» участвует в совместных предприятиях по строительству нефтеперерабатывающих и нефтехимических заводов в Индонезии и Китае.

По итогам 2020 года компания переработала 104 млн тонн нефти и произвела 101,4 млн тонн продуктов переработки. Объем переработки падает в последние два года. Глубина переработки и выход светлых нефтепродуктов находятся примерно на одних и тех же уровнях в последние годы и по итогам 2020 года составили 74,5 и 57,1%.

В подсегменте реализации «Роснефть» реализует почти всю нефть и две трети продуктов переработки за рубежом, а почти весь газ — в России. При этом 35% реализуемой за рубежом нефти уходит в Китай по трубопроводам в рамках долгосрочных контрактов. Всего за 2020 год реализовали 121 и 104 млн тонн нефти и продуктов переработки. Это меньше, чем в прошлые годы, но до этого тренд был растущим. Также реализовали 68 млрд кубометров газа.

Компания продает топливо на своих АЗС, число которых растет и уже превышает 3 тысячи. Также компания косвенно владеет сетью АЗС в Индии через Nayara Energy. Кроме автомобильного топлива «Роснефть» ведет поставки авиационного и бункерного топлива, смазочных материалов, битума.

Отдельно стоит упомянуть о проекте роста компании — «Восток-ойл», к реализации которого «Роснефть» приступила в 2020 году. Это проект развития новой нефтегазовой провинции в России, расположенной на полуострове Таймыр в Арктической зоне. Проект включает в себя более 50 лицензионных участков с огромными доказанными запасами, оцениваемыми в 6 млрд тонн жидких углеводородов.

Нефть, которую будут добывать в данном проекте, премиальная, с низким содержанием серы. Так как проект стратегический и будет способствовать развитию и загрузке Северного морского пути (СМП), государство предоставит ему серьезные налоговые льготы. «Восток-ойл» планирует обеспечивать грузопоток в 100 млн тонн по СМП к 2030 году. У проекта уже есть международные инвесторы: долю в 10% приобрел нефтетрейдер Trafigura, а долю в 5% — консорциум Vitol и Mercantile & Maritime.

Кстати, про морские пути: «Роснефть» — совладелец дальневосточного судостроительного комплекса «Звезда», на котором строятся суда для самой компании и на заказ — например, для СПГ-проектов «Новатэка».

Выручка крупнейших нефтяных компаний России за 2020 год, млрд рублей

| «Роснефть» | 5757 |

| «Лукойл» | 5639 |

| «Газпром-нефть» | 2000 |

| «Сургутнефтегаз» | 1182 |

| «Татнефть» | 721 |

| «Башнефть» | 527 |

Выручка крупнейших нефтяных компаний России за 2020 год, млрд рублей

| «Роснефть» | 5757 |

| «Лукойл» | 5639 |

| «Газпром-нефть» | 2000 |

| «Сургутнефтегаз» | 1182 |

| «Татнефть» | 721 |

| «Башнефть» | 527 |

Показатели крупнейших мировых нефтяных компаний за 2020 год

| Добыча углеводородов, млн БНЭ в сутки | Расходы на добычу, $ на БНЭ | Запасы углеводородов, млрд БНЭ | |

|---|---|---|---|

| «Роснефть» | 5,2 | 2,8 | 152 |

| PetroChina | 4,4 | 11,1 | 45 |

| Exxon Mobil | 3,8 | 11,6 | 59 |

| BP | 3,5 | 6,4 | 54 |

| Royal Dutch Shell | 3,4 | 8,5 | 45 |

| Chevron | 3,0 | 10,1 | 54 |

Показатели крупнейших мировых нефтяных компаний за 2020 год

| Добыча углеводородов, млн БНЭ в сутки | |

| «Роснефть» | 5,2 |

| PetroChina | 4,4 |

| Exxon Mobil | 3,8 |

| BP | 3,5 |

| Royal Dutch Shell | 3,4 |

| Chevron | 3,0 |

| Расходы на добычу, $ на БНЭ | |

| «Роснефть» | 2,8 |

| PetroChina | 11,1 |

| Exxon Mobil | 11,6 |

| BP | 6,4 |

| Royal Dutch Shell | 8,5 |

| Chevron | 10,1 |

| Запасы углеводородов, млрд БНЭ | |

| «Роснефть» | 152 |

| PetroChina | 45 |

| Exxon Mobil | 59 |

| BP | 54 |

| Royal Dutch Shell | 45 |

| Chevron | 54 |

Доказанные запасы компании по годам

| Жидкие углеводороды, млн баррелей | Рыночный газ, млрд кубометров | |

|---|---|---|

| 2016 | 26 956 | 1714 |

| 2017 | 28 034 | 1949 |

| 2018 | 28 853 | 2065 |

| 2019 | 29 114 | 2119 |

| 2020 | 25 816 | 2106 |

Доказанные запасы компании по годам

| Жидкие углеводороды, млн баррелей | |

| 2016 | 26 956 |

| 2017 | 28 034 |

| 2018 | 28 853 |

| 2019 | 29 114 |

| 2020 | 25 816 |

| Рыночный газ, млрд кубометров | |

| 2016 | 1714 |

| 2017 | 1949 |

| 2018 | 2065 |

| 2019 | 2119 |

| 2020 | 2106 |

Структура доказанных запасов компании по регионам за 2020 год

| Жидкие углеводороды | Рыночный газ | |

|---|---|---|

| Западная Сибирь | 73% | 88% |

| Урало-Поволжье | 15% | 1% |

| Восточная Сибирь | 10% | 7% |

| Тимано-Печора | 1% | 0% |

| Юг России | 1% | 1% |

| Зарубежье | 0% | 2% |

| Шельф | 0% | 1% |

Структура доказанных запасов компании по регионам за 2020 год

| Жидкие углеводороды | |

| Западная Сибирь | 73% |

| Урало-Поволжье | 15% |

| Восточная Сибирь | 10% |

| Тимано-Печора | 1% |

| Юг России | 1% |

| Зарубежье | 0% |

| Шельф | 0% |

| Рыночный газ | |

| Западная Сибирь | 88% |

| Урало-Поволжье | 1% |

| Восточная Сибирь | 7% |

| Тимано-Печора | 0% |

| Юг России | 1% |

| Зарубежье | 2% |

| Шельф | 1% |

Добыча компании по годам

| Жидкие углеводороды, млн тонн | Газ, млрд кубометров | |

|---|---|---|

| 2016 | 210,0 | 67,1 |

| 2017 | 225,5 | 68,4 |

| 2018 | 230,2 | 67,3 |

| 2019 | 230,2 | 67,0 |

| 2020 | 204,5 | 62,8 |

Добыча компании по годам

| Жидкие углеводороды, млн тонн | |

| 2016 | 210,0 |

| 2017 | 225,5 |

| 2018 | 230,2 |

| 2019 | 230,2 |

| 2020 | 204,5 |

| Газ, млрд кубометров | |

| 2016 | 67,1 |

| 2017 | 68,4 |

| 2018 | 67,3 |

| 2019 | 67,0 |

| 2020 | 62,8 |

Объем нефтепереработки по годам, млн тонн

| Переработка нефти | Производство нефтепродуктов и нефтехимии | |

|---|---|---|

| 2016 | 100,3 | 98,2 |

| 2017 | 112,8 | 109,1 |

| 2018 | 115,0 | 111,7 |

| 2019 | 110,2 | 107,5 |

| 2020 | 104,0 | 101,4 |

Объем нефтепереработки по годам, млн тонн

| Переработка нефти | |

| 2016 | 100,3 |

| 2017 | 112,8 |

| 2018 | 115,0 |

| 2019 | 110,2 |

| 2020 | 104,0 |

| Производство нефтепродуктов и нефтехимии | |

| 2016 | 98,2 |

| 2017 | 109,1 |

| 2018 | 111,7 |

| 2019 | 107,5 |

| 2020 | 101,4 |

Показатели нефтепереработки по годам

| Глубина переработки | Выход светлых нефтепродуктов | |

|---|---|---|

| 2016 | 72,0% | 56,6% |

| 2017 | 75,2% | 58,4% |

| 2018 | 75,1% | 58,1% |

| 2019 | 74,4% | 57,6% |

| 2020 | 74,5% | 57,1% |

Показатели нефтепереработки по годам

| Глубина переработки | |

| 2016 | 72,0% |

| 2017 | 75,2% |

| 2018 | 75,1% |

| 2019 | 74,4% |

| 2020 | 74,5% |

| Выход светлых нефтепродуктов | |

| 2016 | 56,6% |

| 2017 | 58,4% |

| 2018 | 58,1% |

| 2019 | 57,6% |

| 2020 | 57,1% |

Объем реализации нефти, продуктов переработки и газа по годам

| Нефть, млн тонн | Продукты переработки, млн тонн | Газ, млрд кубометров | |

|---|---|---|---|

| 2016 | 120,6 | 101,9 | 65,0 |

| 2017 | 128,7 | 112,4 | 74,0 |

| 2018 | 129,1 | 115,9 | 71,3 |

| 2019 | 155,0 | 115,0 | 63,0 |

| 2020 | 121,0 | 104,0 | 68,0 |

Объем реализации нефти, продуктов переработки и газа по годам

| Нефть, млн тонн | |

| 2016 | 120,6 |

| 2017 | 128,7 |

| 2018 | 129,1 |

| 2019 | 155,0 |

| 2020 | 121,0 |

| Продукты переработки, млн тонн | |

| 2016 | 101,9 |

| 2017 | 112,4 |

| 2018 | 115,9 |

| 2019 | 115,0 |

| 2020 | 104,0 |

| Газ, млрд кубометров | |

| 2016 | 65,0 |

| 2017 | 74,0 |

| 2018 | 71,3 |

| 2019 | 63,0 |

| 2020 | 68,0 |

Количество АЗС компании по годам

| 2016 | 2897 |

| 2017 | 2966 |

| 2018 | 2963 |

| 2019 | 3069 |

| 2020 | 3057 |

Количество АЗС компании по годам

| 2016 | 2897 |

| 2017 | 2966 |

| 2018 | 2963 |

| 2019 | 3069 |

| 2020 | 3057 |

Финансовые показатели

Выручка, чистая прибыль и свободный денежный поток компании значительно меняются год от года, так как сильно зависят от конъюнктуры: цен на углеводороды, ограничений добычи в рамках соглашений ОПЕК+ и других факторов, таких как курсовые разницы. Результаты за 1 полугодие 2021 года показывают, что бизнес «Роснефти» значительно восстановился после шокового 2020 года: выручка уже составляет две трети от выручки всего прошлого года, а чистая прибыль и свободный денежный поток даже превысили показатели прошлого года.

Не самая сильная сторона компании — немаленькая долговая нагрузка: да, чистый долг значительно сократился в 2018 году, но с тех пор он понемногу подрастает и сейчас составляет довольно значительные 3,8 трлн рублей.

По структуре выручки видно, что «Роснефть» больше половины денег зарабатывает на реализации нефтепродуктов, еще около 40% — на реализации нефти, остальные же статьи дохода не влияют на общую картину значительно.

Выручка, чистая прибыль, свободный денежный поток и чистый долг по годам, млрд рублей

| Выручка | Чистая прибыль | Свободный денежный поток | Чистый долг | |

|---|---|---|---|---|

| 2017 | 6011 | 222 | 245 | 5012 |

| 2018 | 8238 | 549 | 1133 | 3559 |

| 2019 | 8676 | 705 | 884 | 3600 |

| 2020 | 5757 | 147 | 425 | 3785 |

| 1п2021 | 3904 | 233 | 515 | 3804 |

Выручка, чистая прибыль, свободный денежный поток и чистый долг по годам, млрд рублей

| Выручка | |

| 2017 | 6011 |

| 2018 | 8238 |

| 2019 | 8676 |

| 2020 | 5757 |

| 1п2021 | 3904 |

| Чистая прибыль | |

| 2017 | 222 |

| 2018 | 549 |

| 2019 | 705 |

| 2020 | 147 |

| 1п2021 | 233 |

| Свободный денежный поток | |

| 2017 | 245 |

| 2018 | 1133 |

| 2019 | 884 |

| 2020 | 425 |

| 1п2021 | 515 |

| Чистый долг | |

| 2017 | 5012 |

| 2018 | 3559 |

| 2019 | 3600 |

| 2020 | 3785 |

| 1п2021 | 3804 |

Выручка по сегментам бизнеса за 2020 год

| Нефтепродукты | 54% |

| Нефть | 39% |

| Газ | 4% |

| Нефтехимия | 1% |

| Прочее | 2% |

Выручка по сегментам бизнеса за 2020 год

| Нефтепродукты | 54% |

| Нефть | 39% |

| Газ | 4% |

| Нефтехимия | 1% |

| Прочее | 2% |

Акционерный капитал

Изначально «Роснефть» была полностью государственной компанией, но со временем у нее появилось несколько крупных акционеров: в 2013 году в рамках сделки по покупке ТНК-BP владельцем 19,5% акций стала BP, а в 2016 году такой же пакет акций продали совместному предприятию Катарского суверенного фонда (QIA) и швейцарского нефтетрейдера Glencore.

В 2018 году QIA выкупил пакет акций «Роснефти» в 14,16% у совместного предприятия, а самые интересные изменения произошли в марте 2020 года: чтобы выйти из-под санкций США, «Роснефть» передала свои венесуэльские активы компании, принадлежащей Правительству России, в обмен на 9,6% своих акций. Так что теперь у компании нет акционера с контрольным пакетом, но есть крупный пакет квазиказначейских акций. Еще у компании довольно низкий free float — всего лишь около 10,7%, из-за чего у нее небольшой вес в основных биржевых индексах: всего лишь 3,16% в индексах Мосбиржи и РТС и 2,96% в MSCI Russia.

С 2018 года у «Роснефти» действует программа обратного выкупа акций объемом до 2 млрд долларов, или до 340 млн акций, сроком до конца 2020 года, продленная до конца 2021 года.

Структура акционерного капитала

| Акционер | Бенефициар | Доля |

|---|---|---|

| «Роснефтегаз» | Российская Федерация | 40,40% |

| BP Russian Investments Limited | BP | 19,75% |

| QH Oil Investments LLC | QIA, Glencore | 18,46% |

| ООО «РН-нефтькапиталинвест» | «Роснефть» | 9,60% |

| ООО «РН-капитал» — оператор программы обратного выкупа акций | «Роснефть» | 0,76% |

| Росимущество | Российская Федерация | 1 акция |

| Прочие акционеры | Физические и юридические лица | 0,33% |

| Free float | 10,70% |

Структура акционерного капитала

| «Роснефтегаз» | |

| Бенефициар | Российская Федерация |

| Доля | |

| BP Russian Investments Limited | |

| Бенефициар | BP |

| Доля | 19,75% |

| QH Oil Investments LLC | |

| Бенефициар | QIA, Glencore |

| Доля | 18,46% |

| ООО «РН-нефтькапиталинвест» | |

| Бенефициар | «Роснефть» |

| Доля | 9,60% |

| ООО «РН-капитал» — оператор программы обратного выкупа акций | |

| Бенефициар | «Роснефть» |

| Доля | 0,76% |

| Росимущество | |

| Бенефициар | Российская Федерация |

| Доля | 1 акция |

| Прочие акционеры | |

| Бенефициар | Физические и юридические лица |

| Доля | 0,33% |

| Free float | |

| Доля | 10,70% |

Дивиденды и дивидендная политика

С 2015 года у «Роснефти» действует дивидендная политика, согласно которой компания планирует выплачивать в виде дивидендов не менее 50% чистой прибыли по МСФО не реже двух раз в год. Компания соблюдает дивидендную политику, единственный момент: в кризисный 2020 год выплата была только по итогам года, так как первое полугодие компания отработала в убыток. Дивидендная доходность акций компании довольно скромная.

Дивиденды и дивидендная доходность «Роснефти» по годам

| Дивиденды, рублей на акцию | Дивидендная доходность | |

|---|---|---|

| 2017 | 10,48 | 3,6% |

| 2018 | 25,91 | 6,0% |

| 2019 | 33,41 | 7,4% |

| 2020 | 6,94 | 1,3% |

| 1п2021 | 18,03 | 3,4% |

Дивиденды и дивидендная доходность «Роснефти» по годам

| Дивиденды, рублей на акцию | |

| 2017 | 10,48 |

| 2018 | 25,91 |

| 2019 | 33,41 |

| 2020 | 6,94 |

| 1п2021 | 18,03 |

| Дивидендная доходность | |

| 2017 | 3,6% |

| 2018 | 6,0% |

| 2019 | 7,4% |

| 2020 | 1,3% |

| 1п2021 | 3,4% |

Почему акции могут вырасти

Гигантский экспортер с перспективами роста. «Роснефть» — это лидер России и одна из крупнейших компаний в мире в нефтяной отрасли. Ее бизнес достаточно диверсифицирован по сегментам, рынкам сбыта и по валюте выручки. Это помогло компании достойно пережить даже ужасный для отрасли 2020 год, не скатившись в убытки. Несмотря на гигантский масштаб бизнеса, у компании есть значительная точка роста в виде проекта «Восток-ойл». Он может обеспечить как рост производственных показателей компании, которые потянут за собой вверх и финансовые показатели, так и служить драйвером переоценки капитализации «Роснефти», например, при продаже долей участия в нем.

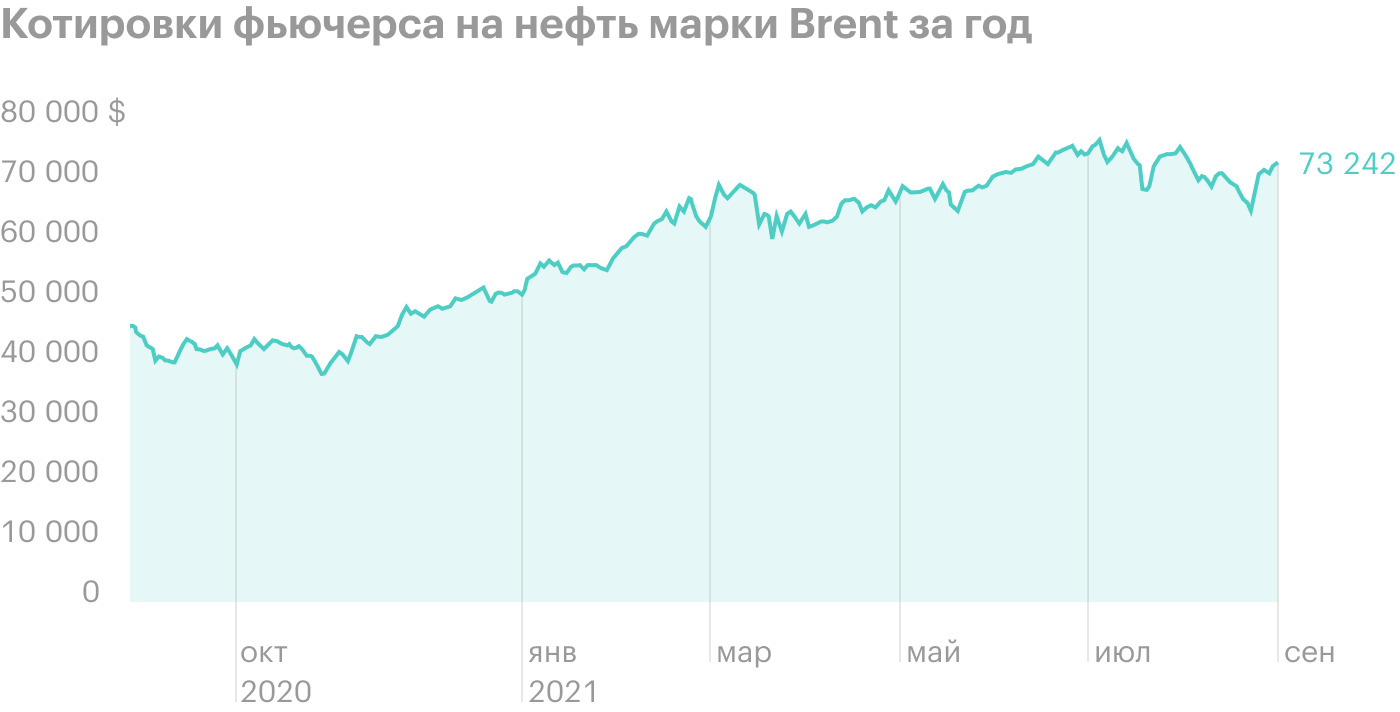

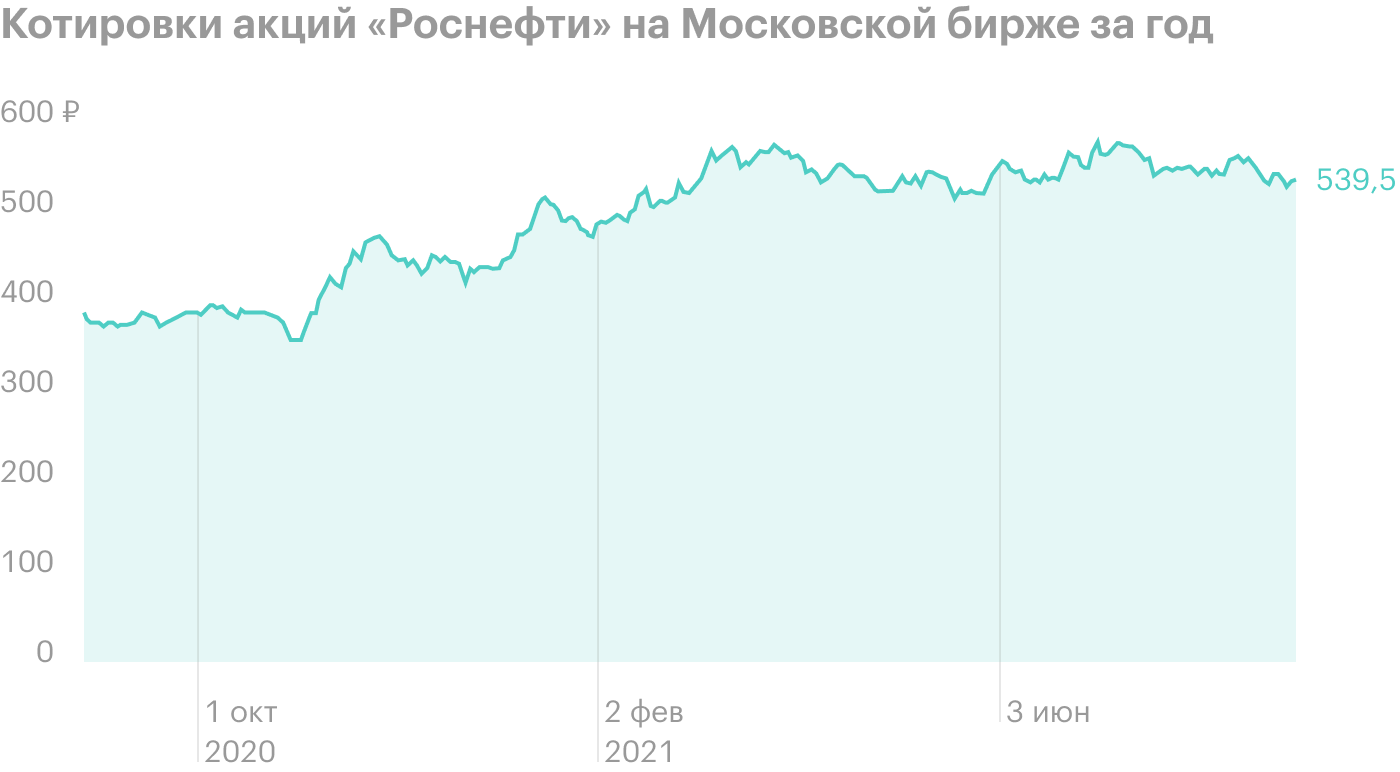

Хорошая конъюнктура. Цены на нефть в 2021 году радуют нефтяные компании: большую часть времени они держатся выше 60 $ за баррель нефти марки Brent, ОПЕК+ с августа собирается ежемесячно повышать добычу, а инфляция не утихает.

Если же говорить о долгосрочных перспективах, то в обзоре «Лукойла» мы уже подробно обсуждали мысль, что нефть, скорее всего, будет нужна еще долго. При этом в последние годы имеет место систематическая недоинвестированность отрасли. Все это вместе может привести к хроническому недостатку предложения нефти и, соответственно, постоянно высоким ценам.

Возможные действия с квазиказначейскими акциями. В результате сделок и обратного выкупа акций у «Роснефти» скопился огромный пакет квазиказначейских акций — около 10,5% акционерного капитала, — что почти равно количеству акций, находящихся в свободном обращении. Если компания решит погасить их, то доля каждого акционера существенно вырастет. Если же решит разместить на бирже, то это значительно увеличит free float, что поможет компании серьезно увеличить вес в биржевых индексах. Еще возможна продажа пакета акций очередному стратегическому инвестору, что должно принести «Роснефти» значительную сумму. Все эти возможные варианты должны позитивно повлиять на котировки акций компании.

Почему акции могут упасть

Зависимость от конъюнктуры. Как и у любой сырьевой компании, бизнес «Роснефти» сильно зависит от конъюнктуры — от спроса и цен на нефть. В краткосрочной перспективе на них могут отрицательно сказаться возможная очередная волна заболеваемости коронавирусом и вызванные ею карантины — как раз грядет осенне-зимний период, — или же ОПЕК+ может перегнуть палку с повышением добычи. В долгосрочной перспективе возможной угрозой видятся технологические прорывы в сфере зеленой энергетики.

ESG. В Т—Ж уже обсуждалась история хедж-фонда Engine No. 1, который пытается наставить Exxon Mobil на путь чистой энергетики. Да и крупный акционер «Роснефти» BP еще в 2020 году поразил мир своей стратегией достижения нулевых выбросов. А банки начинают учитывать климатические критерии при кредитовании.

Сложно сказать, чем все это закончится, но, скорее всего, жизнь нефтегазовых компаний осложнится: придется тратиться на исследования в области чистой энергетики и в целом на создание имиджа активно ратующих за экологию. При этом котировки акций могут падать из-за распродаж, проводимых по идеологическим причинам.

Не особо привлекательна для миноритариев. Не сказать, чтобы «Роснефть» чем-то выделялась относительно конкурентов по сектору с точки зрения простого миноритария. По мультипликаторам стоимости и рентабельности она сопоставима с крупными конкурентами, но у нее существенно выше долговая нагрузка. Дивидендная политика того же «Лукойла» также выглядит привлекательнее, чем у «Роснефти», да и в целом дивидендная доходность компании достаточно скромная по меркам компаний из индекса Мосбиржи.

Мультипликаторы «Роснефти» по годам

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 8,07 | 10,6% | 3,58 |

| 2018 | 5,54 | 20,4% | 1,71 |

| 2019 | 5,20 | 20,3% | 1,71 |

| 2020 | 15,8 | 6,9% | 3,13 |

| 1п2021 | 7,05 | 14,6% | 2,18 |

Мультипликаторы «Роснефти» по годам

| P / E | |

| 2017 | 8,07 |

| 2018 | 5,54 |

| 2019 | 5,20 |

| 2020 | 15,8 |

| 1п2021 | 7,05 |

| ROE | |

| 2017 | 10,6% |

| 2018 | 20,4% |

| 2019 | 20,3% |

| 2020 | 6,9% |

| 1п2021 | 14,6% |

| Net debt / EBITDA | |

| 2016 | 3,58 |

| 2017 | 1,71 |

| 2018 | 1,71 |

| 2019 | 3,13 |

| 2020 | |

| 1п2021 | 2,18 |

Мультипликаторы крупнейших нефтяных компаний России за 1 полугодие 2021 года

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| «Роснефть» | 7,05 | 14,6% | 2,18 |

| «Лукойл» | 9,82 | 9,9% | 0,07 |

| «Газпром-нефть» | 6,21 | 14,6% | 0,61 |

| «Татнефть» | 7,37 | 17,3% | 0,04 |

Мультипликаторы крупнейших нефтяных компаний России за 1 полугодие 2021 года

| «Роснефть» | |

| P / E | 7,05 |

| ROE | 14,6% |

| Net debt / EBITDA | 2,18 |

| «Лукойл» | |

| P / E | 9,82 |

| ROE | 9,9% |

| Net debt / EBITDA | 0,07 |

| «Газпром-нефть» | |

| P / E | 6,21 |

| ROE | 14,6% |

| Net debt / EBITDA | 0,61 |

| «Татнефть» | |

| P / E | 7,37 |

| ROE | 17,3% |

| Net debt / EBITDA | 0,04 |

В итоге

«Роснефть» — лидер российской нефтяной отрасли. У компании огромный диверсифицированный бизнес, который будет становиться еще больше по мере реализации перспективного проекта «Восток-ойл». Еще у «Роснефти» есть несколько возможных вариантов, как поступить с огромным пакетом квазиказначейских акций, что должно позитивно сказаться на их котировках.

Вместе с тем у компании ощутимая долговая нагрузка и не самая привлекательная дивидендная доходность, а возможные достижения в сфере зеленой энергетики и давление на нефтяную отрасль по линии ESG могут негативно сказаться на ее бизнесе.