Что делать, если плата за обслуживание карты испортила кредитную историю?

Я закрывал депозит в банке «Траст». Чтобы снять деньги, 22 декабря 2015 года выпустил карту — по сути, одноразовую, для одной операции. По условиям договора она была без овердрафта. Деньги я снял и про карту забыл.

Через шесть лет, в январе 2021 года, я получил отказ в ипотеке со ссылкой на кредитную историю, хотя она у меня была близка к безупречной. Я запросил ее в НБКИ и увидел, что должен коллекторам 13 487 ₽, причем уже не первым.

В июне 2021 года по судебному приказу с меня взыскали эту сумму. В июле я обжаловал судебный приказ и сейчас жду от приставов возврата денег. Так закрою первый вопрос — потерю 13 000 ₽.

Остается открытым второй — испорченная кредитная история, которая намного важнее. На запрос о внесении изменений НБКИ предлагает обратиться к источнику информации о кредитной истории.

Как мне дальше действовать? Правильно ли я понимаю, что срок исковой давности по моей задолженности за обслуживание карты истек 22 декабря 2018 года?

Как вообще технический овердрафт по карте мог трансформироваться в кредит? Почему его передали в БКИ, хотя по условиям договора овердрафт был запрещен? По такой логике даже долг за коммуналку можно занести в кредитную историю.

Хорошо, что вы запросили кредитную историю после того, как вам первый раз отказали в ипотеке. Но плохо, что не сделали этого раньше. Главное сейчас — закрыть вопрос с задолженностью. А я расскажу, что такое овердрафт и почему информация о нем попала в кредитную историю, и объясню, как ее теперь исправить.

Что такое овердрафт

В Т—Ж уже писали о том, что такое овердрафт. На всякий случай напомню: это кредит, который банк предоставляет клиенту, если нужно провести какую-то операцию по карте, а на ней не хватает денег. Например, если нужно оплатить обслуживание этой карты.

Овердрафт бывает разрешенным и техническим. Разрешенный — тот, что клиент заранее согласовывает с банком, то есть в договоре обслуживания карты есть пункт об овердрафте. А технический клиент не согласовывает, и банк подключает его сам. В условиях обслуживания и тарифах такой овердрафт называется несанкционированным или обозначается термином «перерасход». Судя по всему, он у вас и случился.

Как работает технический овердрафт

Как срабатывает перерасход, расскажу на примере.

- Представим, что вы оплачиваете покупку за рубежом рублевой картой. Деньги блокируются сразу, но платеж могут проводить несколько дней. Если за это время курс валюты вырастет, то заблокированных рублей для оплаты не хватит.

- Если на карте будут дополнительные деньги, банк автоматически спишет недостающую сумму. А при нулевом балансе образуется задолженность — тот самый технический овердрафт. Банк не сможет погасить его кредитом, потому что клиент не подписывал соглашение о разрешенном овердрафте.

Технический овердрафт может подключиться при любой операции, на оплату которой не хватило денег. В вашем случае вы могли снять деньги, а потом банк начислил комиссию за обслуживание карты. Если же карта была бесплатная, то комиссия могла списаться за пользование банкоматом — например, если он принадлежал другому банку. Так образовался долг, о котором вы не знали, и ваш банк закрыл его овердрафтом.

Ставка по техническому овердрафту зависит от банка. У одних она нулевая всегда, у других — только первые 30 дней, а у третьих проценты начисляются с первого дня, причем немаленькие — 20—40% годовых. Судя по всему, вам проценты начислялись.

Почему овердрафт попадает в кредитную историю

Раз овердрафт — это кредит, то банк обязан предоставить информацию о нем хотя бы в одно БКИ, с которым сотрудничает. А если банк относится к системно значимым, то минимум в два бюро. Но это касается только разрешенного овердрафта.

С одной стороны, технический овердрафт — это тоже кредит, пусть и вынужденный. И датой его предоставления может считаться день, когда провели платеж. Это отмечено в пункте 15 постановления Пленума ВАС РФ от 19 апреля 1999 года № 5, которое поясняет пункт 1 статьи 850 гражданского кодекса.

С другой стороны, технический овердрафт возникает из-за медленной обработки операций или особенностей работы банка. Клиент не дает на него согласия и не знает о предоставлении такой услуги. Условия займа ему тоже неизвестны: человек не знает ни сумму, ни срок кредита, ни процентную ставку. То есть теоретически банк не может считать технический овердрафт кредитом в привычном понимании. А значит, не должен отправлять данные о нем в БКИ и начислять проценты.

- К такому же выводу пришел и Верховный суд в споре одной женщины со Сбербанком. Банк погасил задолженность по ее дебетовой карте собственными деньгами, то есть предоставил овердрафт. А потом начислил проценты на сумму платежа и подал иск о взыскании долга.

- Верховный суд пояснил, что банк может считаться кредитором, только если возможность кредитования предусмотрена условиями договора банковского обслуживания. Договор с истицей это не предусматривал, и женщина не давала согласия на овердрафт. А значит, ничего банку не должна.

По такой логике и ваш овердрафт не должен считаться кредитом. Банк не должен был передавать данные о нем в БКИ и начислять проценты, но сделал это — видимо, потому, что посчитал овердрафт вынужденным кредитом, хоть вы на него и не соглашались. Так что теперь ваша кредитная история испорчена.

Как исправить кредитную историю

В кредитной истории можно исправить или оспорить только ошибочные сведения. Если же платеж действительно был просрочен, то убрать данные о нем не получится. Информация автоматически исчезнет через семь лет — это максимальный срок хранения кредитной истории, если заем закрыли после 1 января 2022 года. А если вы выплатили долг до этой даты, история будет храниться десять лет.

Но за эти годы вы и кредитор не должны совершать никаких действий по кредиту, которые могут попасть в БКИ. Например, нельзя продлевать его и переносить платеж через реструктуризацию или кредитные каникулы. И кредитор не должен отмечать каждый месяц, что вы вносите плату по займу.

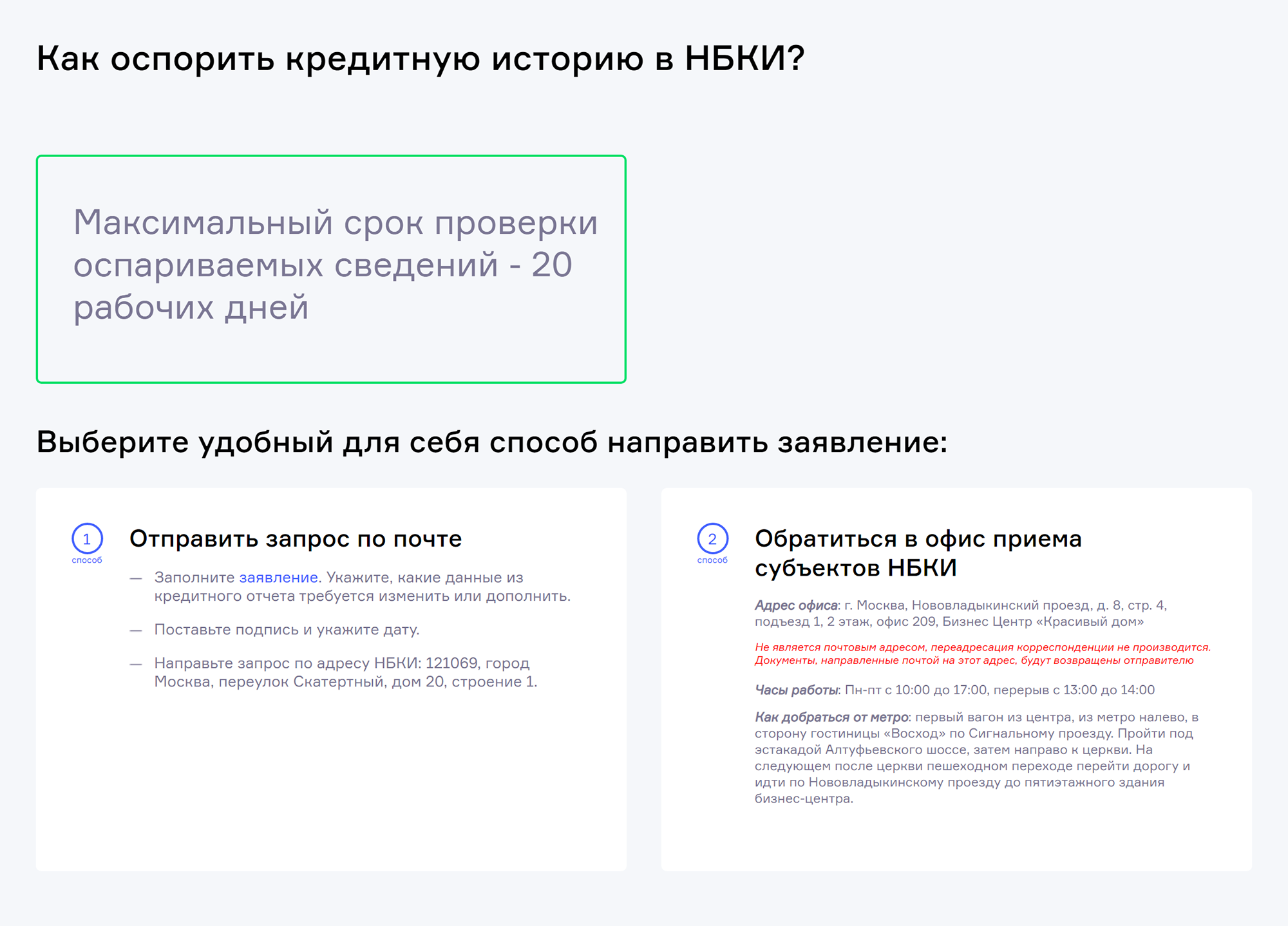

Если же вы уверены, что сведения в кредитной истории ошибочные, можно обратиться к текущему кредитору или в БКИ. Они оба обязаны обрабатывать запросы клиентов, когда те хотят оспорить информацию в кредитной истории.

Проще и быстрее действовать через кредитора: он обязан рассмотреть заявление и принять решение всего за десять рабочих дней, а БКИ — за двадцать. А если решение будет в вашу пользу, кредитор сам передаст информацию во все бюро, где хранится ваша кредитная история, и вам не придется писать в каждое отдельно.

Но ваш текущий кредитор не банк, а коллекторское агентство. В моей практике было мало случаев, когда агентства шли навстречу клиенту. Так что я советую обращаться в БКИ — причем не только в НБКИ, а в каждое бюро, где хранится ваша история. Чтобы точно узнать их список, нужно зайти на госуслуги и сделать запрос в ЦККИ — Центральный каталог кредитных историй. Потом зарегистрироваться на сайтах всех БКИ и подать обращения, чтобы вашу кредитную историю исправили.

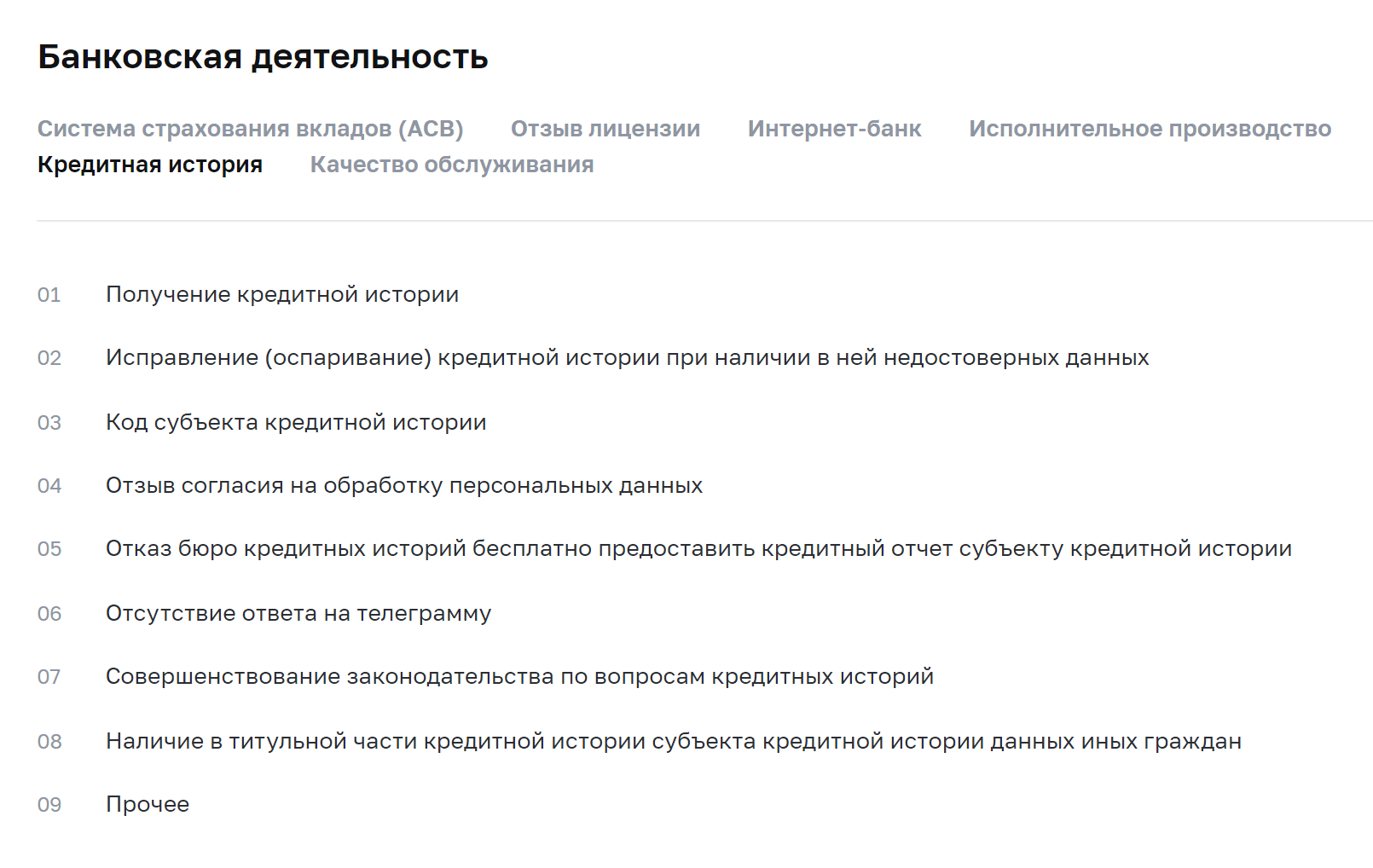

Если в течение 20 дней какое-то из бюро пришлет письменный отказ принять заявление, можно подать жалобу в Центробанк, например, через онлайн-приемную.

А если БКИ примут решения не в вашу пользу, останется только обращаться в суд. Но будьте готовы, что одним заседанием дело не закончится: по моему опыту решения мировых и районных судов часто приходится обжаловать — и дело доходит до Верховного суда, который принимает окончательное решение.

На что опираться в суде

Если дело дойдет до суда, можно опираться на истекший срок исковой давности, о котором вы спрашивали. Но можно настаивать и на том, что вы вообще не давали разрешения на овердрафт.

Конечно, срок исковой давности у вас тоже истек. По закону это три года с момента, когда заемщик обязан был узнать или узнал о просрочке. Раз ваш овердрафт технический, то в договоре с банком не было даты его погашения — значит, срок отсчитывается с 22 декабря 2018 года, то есть с момента образования задолженности. Или с 23 декабря, потому что 22 число было крайним сроком для внесения платы, если иное не предусмотрено условиями договора. В любом случае три года уже прошли.

Срок исковой давности применяет судья и только по заявлению одной из сторон дела. То есть вам придется обратиться в суд с заявлением о расторжении кредитного договора и пропуске срока. Но неизвестно, вынесут ли решение в вашу пользу: в законе не сказано, достаточно ли пропуска срока, чтобы расторгнуть кредитный договор.

К тому же кредитор явно начислял вам пени, и для каждого начисления считается новый срок исковой давности. То есть по каким-то из начислений он мог не истечь.

Наконец, даже если суд решит расторгнуть ваш договор из-за пропущенного срока, это не исправит вашу кредитную историю. Вот почему лучше опираться не на срок исковой давности, а на то, что овердрафт был техническим и включился без вашего согласия. Тогда могут не только списать ваш долг, но и вынести решение об исправлении кредитной истории. Это решение останется только отправить в БКИ.

Что в итоге

Что делать в вашем случае:

- Обратиться к текущему кредитору с заявлением об исправлении кредитной истории. Либо действовать через БКИ и для начала запросить в ЦККИ список всех бюро, где хранится ваша кредитная история.

- Отправить в каждое бюро официальный запрос исправить вашу кредитную историю. Если какое-то бюро откажется принять заявление, можно пожаловаться в Центробанк.

- Дождаться решения кредитора или каждого БКИ. Коллекторское агентство должно вынести его в течение десяти рабочих дней, а БКИ — в течение двадцати.

- Если придет отказ, придется оспаривать недостоверную запись через суд. Если решение суда положительное, нужно отправить его кредитору или в БКИ.

- Через несколько дней заново запросить кредитную историю — в ней должны быть корректные данные.