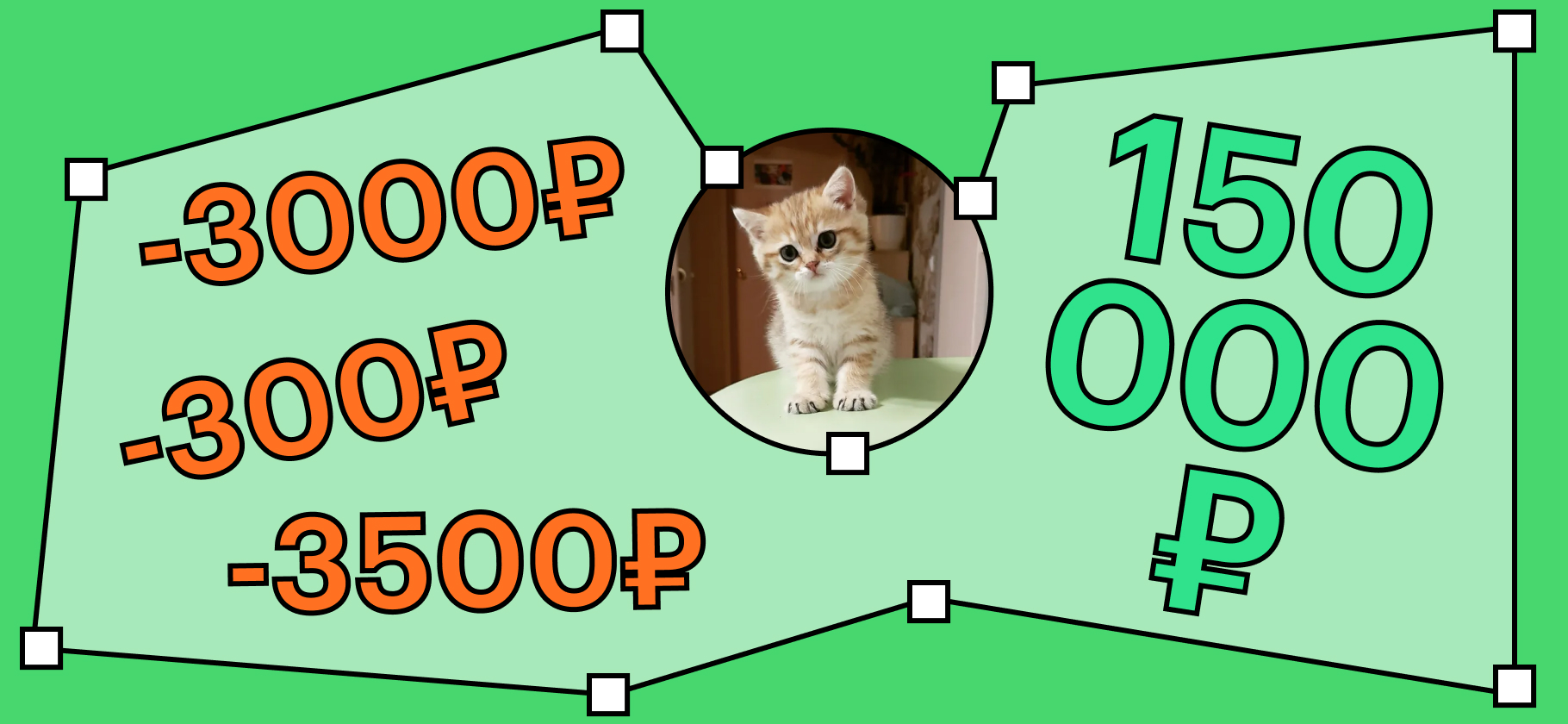

«Депрессия, шопоголизм, долги»: я получаю 150 000 ₽ и живу от зарплаты до зарплаты

История героини реалити о бюджете

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Я Ж с ВП, 36 лет.

Живу в небольшом городе Поволжья с 14-летним сыном и котом, работаю удаленно.

Я никогда не умела экономить и копить. Ситуация осложняется тем, что у меня тревожно-депрессивное расстройство. Эпизоды часто сопровождаются шопоголизмом, а учитывая, что до недавнего времени у меня было две кредитки с общим лимитом 850 000 ₽, — это большая проблема. Плюс неумение планировать расходы и вести бюджет дает о себе знать.

В общем, я периодически в минусе — и весьма большом. Жизнь от зарплаты до зарплаты и с перманентным долгом угнетает.

Доход

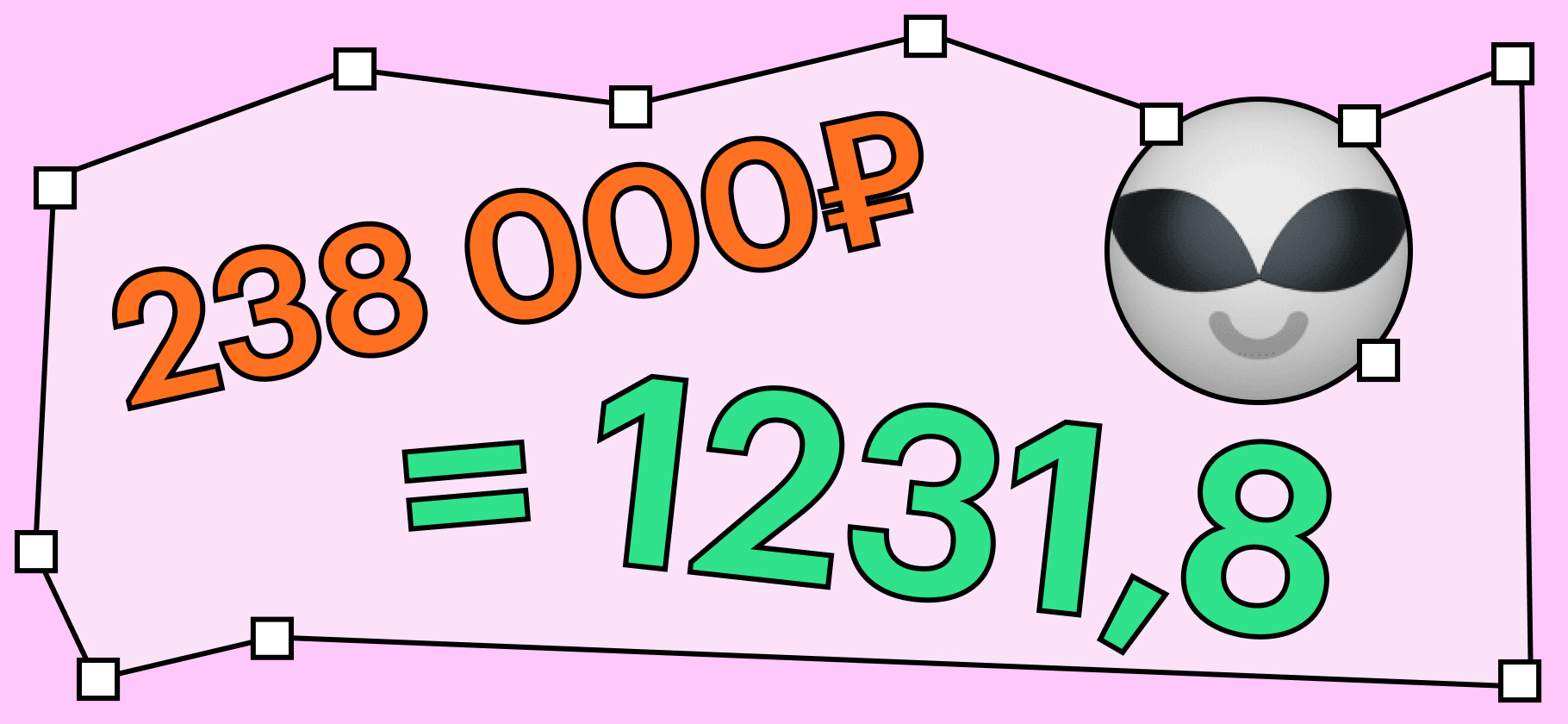

Мой доход — около 150 000 ₽ в месяц, он состоит из нескольких статей.

Зарплата. Я работаю на Москву, поэтому и зарплата московская, 120 000 ₽, в то время как средняя по региону — 40 000—50 000 ₽. Я уже 10 лет в клиентском сервисе, были и управленческие должности, сейчас занимаюсь бизнес-процессами обслуживания клиентов.

На зарплату 120 000 ₽ в месяц я вышла летом 2023 года, когда сменила работу. До этого около года получала 100 000—110 000 ₽. Вообще, последние года четыре я почти каждый год повышаю доход примерно на 10% из-за смены должности или расширения полномочий. Конечно, при росте дохода увеличиваются и траты: как из-за того, что можешь себе позволить больше — к примеру, занятия с тренером в спортзале или путешествия, — так и из-за инфляции.

Любопытно, что у меня обычно сначала увеличиваются траты, а потом растет доход. Видимо, подсознательно я не хочу выходить из зоны комфорта. Например, когда покупала первую машину весной 2014 года, пришлось взять кредит. Я тогда зарабатывала 30 000—35 000 ₽, а платеж по кредиту составлял 8000 ₽. В итоге летом я поменяла должность и подняла зарплату до 40 000—45 000 ₽.

Квартальная премия. Это 50 000—60 000 ₽ раз в три месяца.

Сдача квартиры в аренду. Квартирант платит 8500 ₽, из них 340 ₽ уходит на налог, так что на руки получается 8160 ₽. У меня ипотечная студия площадью 23 м², с ремонтом от застройщика и бабушацкой техникой и мебелью. Подобные квартиры у нас можно сдать за 12 000 ₽, но тогда в нее надо вложиться. А у меня уже второй год проживает идеальный арендатор, который сам занимается мелким ремонтом, поэтому я и не поднимаю цену: проценты по ипотеке и так отбиваются.

Алименты. Непонятная статья дохода, потому что приходят не всегда, в среднем 25 000 ₽, но рассчитывать на них не могу, поэтому в доходах не учитываю.

Половина суммы сразу идет на погашение ипотеки на квартиру, где мы с сыном сейчас живем. Бывший муж — основной заемщик. Квартира поделена на доли: 99/100 — мои, 1/100 — бывшего мужа, так как банк при разводе не дал полностью вывести его из заемщиков, мой доход на тот момент не позволял перекрыть ипотеку целиком.

Вторую половину алиментов он переводит мне на карту. Иногда с задержками — например, сейчас должен за три месяца.

У меня странные отношения с бывшим. Всегда шучу, что он хороший человек, друг и отец, но плохой муж.

Мы разошлись тихо и спокойно лет девять назад, на тот момент я зарабатывала около 40 000 ₽, поэтому 25 000 ₽ были нормальными деньгами. Я никогда не знала, сколько муж зарабатывает, ни в браке, ни тем более после разрыва отношений, так что сумму определили просто на словах. Я не подавала на алименты официально. Исполнительный лист в суде выдали по умолчанию, но он лежит дома и никуда не передан.

Когда доход мужа вырос, сумма алиментов осталась неизменной: у меня было много неразрешенных обид, поэтому не хотелось общаться и поднимать эту тему.

В 2020 году в страну пришла корона, у бывшего мужа сильно упал доход и он перестал перечислять мне деньги, плюс пару месяцев я сама погашала ипотеку. Примерно через год муж перевел все, что был должен, несколькими платежами, но тогда я решила, что лучше не рассчитывать на алименты.

Раньше спрашивала, переведет ли он деньги, а потом поняла, что тем самым лишь рушу свой и без того хрупкий мир: я спрашиваю, он отвечает, что нет, я обижаюсь, злюсь и тревожусь…

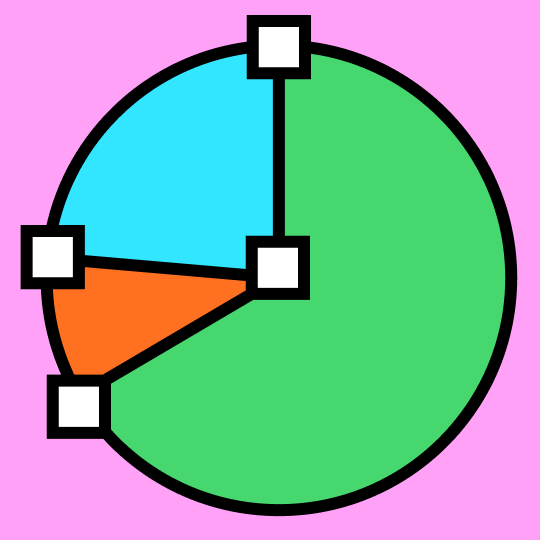

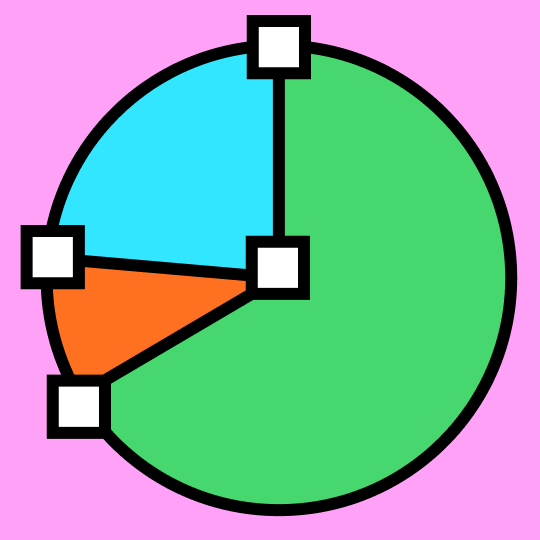

Расходы

Подробно о своих расходах я уже рассказывала в этой статье. Но если говорить об основных категориях, то получится так.

Кредит. Брала 300 000 ₽ в марте 2023 года — перекредитовала остаток по кредиту на машину. Вот как все было: в 2019 году я взяла кредит на машину, 560 000 ₽ на пять лет. В 2022 году перекредитовалась на 450 000 ₽, на текущие расходы: закрыла остатки того кредита и взяла дополнительный нал. В 2023 году снова перекредитовала остатки — уже из-за того, что сумма процентов и общая сумма переплат по остатку были меньше.

Платеж в марте 2023 года составлял 10 200 ₽ в месяц. С сентября 2023 года начала гасить досрочно, закидываю в среднем по 15 000 ₽ в месяц. Сейчас долг — 200 000 ₽ под 12,9% годовых без учета будущих процентов, планирую закрыть до конца года, увеличив суммы досрочки с лета.

Ипотека. Брала студию в марте 2017 года на 20 лет под 12% годовых. Платеж был около 12 500 ₽ в месяц. В сентябре 2020 года, увидев, что из выплаченной за три года суммы большая часть ушла на покрытие процентов, я рефинансировала ее под 8% годовых на 10 лет с платежом в 15 500 ₽. Досрочно сейчас не гашу, планирую начать после закрытия кредита.

Что касается квартиры, в которой мы с сыном живем, платеж составляет 12 000 ₽, осталось выплатить чуть больше 1 000 000 ₽. Брали под 5% годовых. Как я уже говорила, ипотеку выплачивает бывший муж. Когда не может или ему не хватает, я перевожу ему всю сумму либо какую-то часть и он потом возвращает. Пока не планируем закрывать эту ипотеку досрочно, так как процент маленький.

Сын. У меня в приложении есть категория «Сын», туда входит одежда, здоровье, занятия спортом, канцтовары, школа и репетитор. Средние расходы в этой категории — 17 500 ₽ в месяц. Большую часть трачу я, что-то — сын: у него есть привязанная к моему счету карта с ограничением 5000 ₽ в неделю. Он пользуется ею по своему усмотрению.

Некоторые расходы на сына относятся к другим категориям, поэтому мне сложно подсчитать, сколько всего денег на него уходит. Но могу сказать точно, что за год на его одежду я потратила чуть больше 100 000 ₽, на книги и канцелярию — 45 000 ₽, на школу и репетитора — 65 000 ₽.

Еда. Около 38 000 ₽ в месяц на продукты и кафе. При этом стоит учесть, что летом сын живет у бабушки, а без него я трачу примерно 10 000 ₽: из-за депрессии нет аппетита.

Транспорт. В среднем 7000 ₽ в месяц. Сюда входит все: и ОСАГО, и каско, и такси.

Здоровье. На посещение врачей и аптеки — примерно 11 300 ₽ в месяц.

Основные расходы — 104 300 ₽

| Еда | 38 000 ₽ |

| Сын | 17 500 ₽ |

| Ипотека | 15 500 ₽ |

| Кредит | 15 000 ₽ |

| Здоровье | 11 300 ₽ |

| Транспорт | 7 000 ₽ |

Основные расходы — 104 300 ₽

| Еда | 38 000 ₽ |

| Сын | 17 500 ₽ |

| Ипотека | 15 500 ₽ |

| Кредит | 15 000 ₽ |

| Здоровье | 11 300 ₽ |

| Транспорт | 7 000 ₽ |

Вот зарплата почти и закончилась. А тут еще не учтена коммуналка, отпуск и все остальные прелести жизни. Но в целом, если смотреть по приложению, в 2023 году мои доходы на 100 000 ₽ превысили расходы, так что не все так плохо, дебет с кредитом сошелся.

Сложно сказать, какие расходы я хотела бы сократить. Конечно, неплохо было бы уменьшить траты на здоровье. Но я понимаю, что для этого надо либо принимать дженерики и ходить в государственную больницу — тратить там время на ожидание и приносить допом болячки, — либо просто перестать болеть. К первому варианту я не готова, а второй почему-то невозможен.

Поэтому речь скорее о том, что бы я хотела поменять в своей жизни в целом, что могло бы привести меня к сокращению трат.

И тут уже есть простор для деятельности: перейти из количества в качество, то есть «узбагоить» свой шопоголизм и начать покупать реально нужные вещи, причем со скидками. Пересмотреть питание: выделить время на готовку, ведь это вкусно, полезно для здоровья и экономит финансы. Да и в целом отказаться от потреблятства, когда покупка — это не необходимость, а заглушение ментальных проблем.

Финансовые привычки

Моя семья жила средне, как все. Мы не шиковали, но и не находились на грани нищеты: продукты, одежда, подарки на Новый год — все это было. При этом, по словам мамы, случалось всякое, но нас, детей, всегда оберегали от финансовых проблем взрослых.

В моем детстве, когда еще не было банковских карт и интернета — о боже, я такая старая, — а зарплату родителям выдавали налом, папа вел бюджет в огромном гроссбухе. Детально записывал туда все траты: молоко, 1 литр — 10 ₽, туфли мне — 20 ₽. Ему нравилось потом сравнивать цены. Например, он мог открыть гроссбух и сказать, что еще год назад литр молока стоил в два раза дешевле.

Мама рассказывала, что, когда они только поженились и стали жить вместе, у них был период «кредитной кабалы». Тогда кредиты были еще не так распространены, но всегда можно было взять в долг у друзей и знакомых. И вот в какой-то момент родители осознали, что сумма долга превышает их зарплату за пару месяцев — при этом они должны близким людям, а не какому-то безликому банку. Поэтому они очень сильно ужались — благо детей еще не было, — закрыли все долги и зареклись попадать в такие ситуации.

Кризис 1998 года, когда почти вся страна проснулась нищей, тоже повлиял на отношения родителей с деньгами. Они стали осторожнее тратить, начали больше откладывать. Да, они брали кредиты на крупные покупки, например на машину, но всегда закрывали их досрочно. На счету всегда была сумма, которая позволит если не закрыть кредит полностью, то выполнять долговые обязательства как минимум год. Сейчас у них тоже есть накопления, хотя оба уже пенсионеры.

При этом у меня отношения с деньгами как-то не складывались.

То ли потому, что в детстве не было карманных — с другой стороны, а у кого они тогда были, — то ли просто характер такой. Как только стала жить отдельно — в почти 15 лет я уехала учиться, — все свои финансы спускала легко и бездумно. Могла потратить выданные родителями деньги за два дня, а потом месяц сидеть на картошке и луке. Причем они не были в курсе, что я голодаю: мне уже тогда хватало мозгов не вешать на родных свое неумение распоряжаться деньгами.

Потом было замужество и сразу декрет: я еще тогда училась очно на пятом курсе, поэтому ни о какой работе речи не шло и муж полностью обеспечивал нас, плюс первый год мои родители помогали. Муж платил за съемную квартиру, покупал продукты, давал деньги на меня и сына. Я не знала, сколько он зарабатывал, но знала, что у нас всегда есть неприкосновенный запас.

Когда я вышла на работу после декрета, бюджет практически не претерпел изменений: я так же не знала, сколько муж зарабатывает, он по-прежнему закрывал все основные траты, а моя зарплата шла на условные заколки — например, кредит на мою первую машину, — посиделки с друзьями или вкусности домой.

А потом случился развод. И да, я очень серьезно оценивала свои возможности перед тем, как разойтись с мужем, потому что понимала, что все расходы теперь будут на мне. У него на тот момент была серая зарплата, и полностью рассчитывать на алименты я не могла.

Но реальность оказалась гораздо хуже, чем я себе представляла. После развода эмоциональное состояние было на нуле. В браке мне удавалось заглушать свое тревожно-депрессивное расстройство покупками: машина, новое платье, тортик, потому что грустно… Теперь внезапно стало нужно еще и оплачивать счета и еду, при этом ментальные проблемы никуда не делись.

Тогда случился долг по коммуналке, чуть позже появилась первая кредитная карта, потом я купила новую машину, просто чтобы развеять тоску. Радость от покупки длилась около недели, а осознание, что я влезла в кредит на пять лет, добавило ментальных проблем — и закрутилась кабала…

Я как будто уходила в штопор: депрессия, шопоголизм, долги, осознание, депрессия, шопоголизм, долги — и так по кругу.

Я и сейчас не очень хорошо умею управлять финансами, иначе не было бы кредитов, незакрытой ипотеки и этого реалити. Но с момента начала лечения в 2021 году постепенно выкарабкиваюсь из ментальной ямы, в которую себя загнала, годами закрывая глаза на то, что не я управляю своей жизнью и финансами, а мое эмоциональное состояние.

Проблема

Я шопоголик. Покупки помогают мне снизить тревожность. При этом есть два варианта развития событий: либо тревожность связана с какой-то проблемой и я решаю ее при помощи денег, либо тревожность просто есть — и тогда я заглушаю ее бездумными покупками.

Например, мне надо ехать в командировку. У меня в этот момент обострение эпизода, я никуда не хочу, у меня нет сил, и поэтому я просто не могу придумать гардероб в поездку. В итоге иду в магазин, ищу себе что-то новое, ничего не нахожу, впадаю в еще большую депрессию и покупаю пальто за 30 000 ₽.

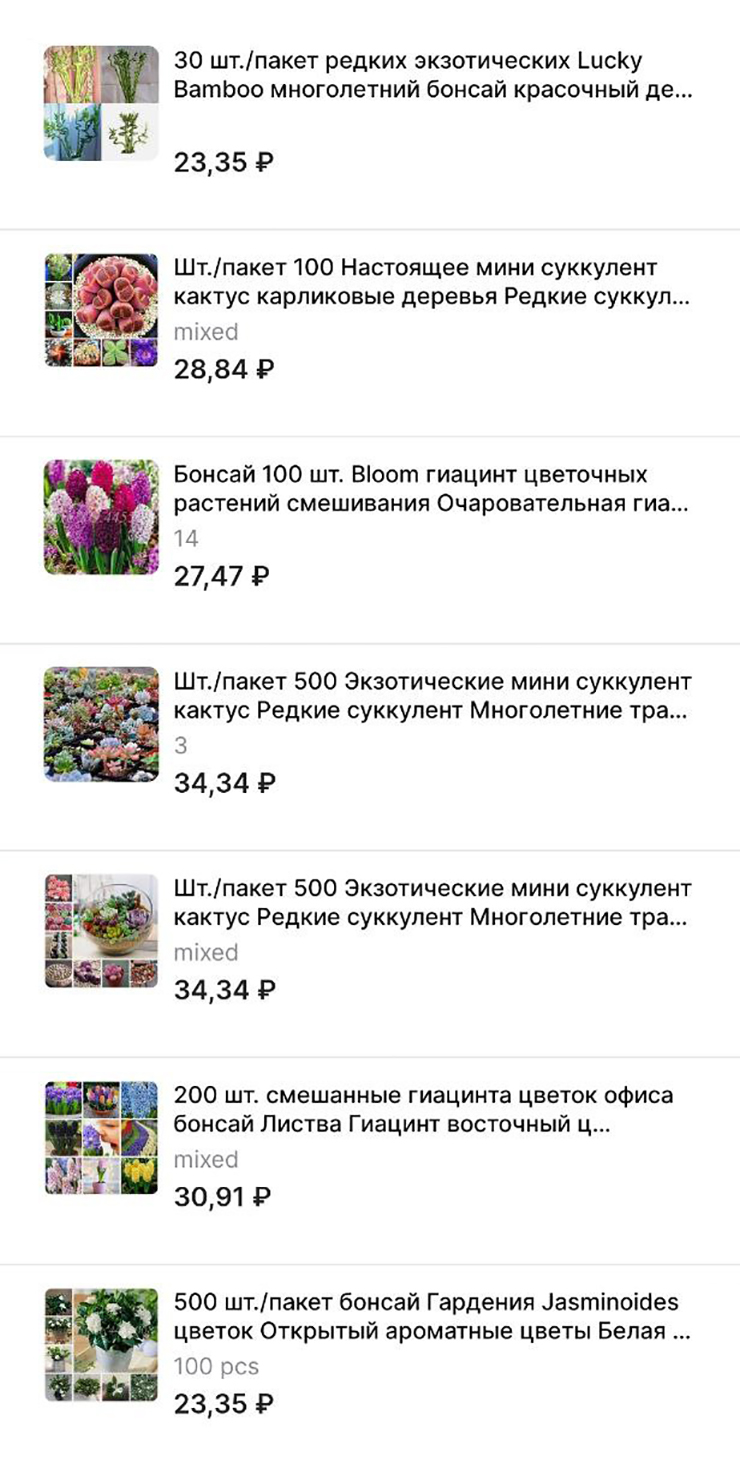

Или же у меня просто эпизод, без причины. Мне ничего не хочется, я никуда не хочу, у меня нет сил. Я захожу на «Алиэкспресс» и скроллю ленту, в итоге беру семена китайских суккулентов и бамбука на пару тысяч рублей. Я не садовод, я не люблю это все — но ко мне едет посылка с семенами, которые потом пару лет пылятся где-то в шкафу.

В момент покупки тревожность сходит на нет, но через пару дней или даже часов возвращается и становится сильнее: я же понимаю, что деньги потрачены зря.

Кроме суккулентов, самые бестолковые покупки — это помада за 3000 ₽, притом что я не крашусь; китайская штука, чтобы делать кудри, которой я ни разу не пользовалась, хорошо хоть она стоила всего 300 ₽; вебинар про целеполагание за 3500 ₽, который я так и не посмотрела за год.

Корни проблемы — в моем ментальном состоянии. Я боролась с шопоголизмом по-разному: и жестко экономила, и просто кидала товары на сайте в корзину, не покупая, ради удовольствия от процесса выбора, и откладывала покупки на месяц-два. Все это не помогало, все равно были срывы. Теперь я решаю проблему с помощью таблеток и терапии у психиатра.

Из-за необдуманных покупок я ухожу в минус. Например, в ноябре баланс на кредитке был −90 000 ₽ — почти моя месячная зарплата. И все же это была не худшая ситуация в плане финансов. Я уже упоминала долг по коммуналке, который накопила после развода. Мне нужно было выплатить 25 000 ₽ при зарплате 40 000 ₽.

Когда очнулась, поняла, что долг растет каждый месяц и закрыть его сразу не получится.

Выплачивала месяца четыре большими вливаниями, урезав все, что только было можно. С тех пор за коммуналку плачу месяц в месяц.

Вторая ситуация еще драматичнее: я попала в кредитную кабалу, опять-таки в период эпизода — и от этой ситуации он, конечно, обострился еще сильнее. У меня был кредит на машину в 500 000 ₽ и кредитка с долгом около 70 000 ₽ — а это была моя месячная зарплата на тот момент.

Сейчас я пользуюсь двумя кредитками.

Сбербанк. На февраль лимит — 150 000 ₽, долга нет, 17,9% годовых, 120 дней льготного периода.

Деньги с нее трачу очень редко, но метко: при открытии лимит составлял 50 000 ₽, а в ноябре 2023 года внезапно стал 600 000 ₽. После того как я написала заявку в реалити и прочитала комментарии, сократила лимит, но карту не закрыла, пусть будет на случай форс-мажора.

Тинькофф. На февраль лимит — 50 000 ₽, долга нет, 28,3% годовых, 55 дней льготного периода.

Раньше она была в постоянном обиходе, так как я копила мили и потом тратила их на билеты в отпуска. Деньги с этой кредитки шли на все, начиная с продуктов и заканчивая одеждой, при этом я залезала в долги: сумма расходов превышала сумму на счетах и покрывалась из будущих зарплат. Сейчас периодически оплачиваю с нее крупные покупки, за которые кэшбэк будет больше, чем по дебетовой карте, долг гашу в грейс-период.

Бюджет

Я веду учет в приложении Coinkeeper — давно, но не постоянно. Впервые зашла в ведение бюджета в 2019 году: вдохновил опыт друга. Но в мае 2020 года я забросила это дело. А с ноября 2020 года веду учет на регулярной основе.

Пришла к выводу, что при правильном подходе сразу отмечаешь «западающие» моменты, после чего их можно скорректировать. Например, раньше у меня уходило на алкоголь 5000—10 000 ₽ в месяц, но, увидев, сколько денег я «пропиваю» в год, закончила с домашними посиделками. А с началом лечения от депрессии и вовсе перестала пить, теперь могу себе позволить бокал вина раз в 3—6 месяцев.

Когда я разложила по полочкам все траты, оказалось, что есть много «слепых» зон, с которыми пора бы уже разобраться. В первую очередь это спонтанные траты. Ну, казалось бы, что такое покупка суккулентов на 2000 ₽ при зарплате 100 000 ₽? Или в отпуске поехать на такси за 1500 ₽, а не на метро? Но когда начинаешь не только делить траты по категориям, но еще и присваивать им теги, такие моменты подсвечиваются.

Например, у меня был тег «не сошлось»: на тот момент не было привычки вносить все траты сразу, плюс я еще очень активно пользовалась налом. Я использовала этот тег, чтоб подбить в конце недели или месяца доходы и расходы.

Так и выяснилось, что 3000—5000 ₽ в месяц уходит на покупки, которых я даже не помню.

Я начала смотреть на картину более внимательно. Не просто писать «продукты — 37 000 ₽ за месяц», но и анализировать: а что я покупала-то? Так поняла о себе много нового. Например, устала, не хочу готовить, нет сил, снова накрыло — и вот я уже заказываю в «Самокате» готовую еду на 1000 ₽, записывая траты в статью «Продукты».

Еще я заметила, что в командировках трачу очень много: мне грустно, я выхожу из зоны комфорта, скучаю и хочу себя побаловать. Проработала этот момент — и сократила расходы в этой категории вдвое.

Накопления

Накоплений практически нет. В инвесткопилке 1100 ₽ — с середины 2023 года туда идет кэшбэк. В декабре там было чуть больше 20 000 ₽, но я их вывела на подарки. А еще я участвовала в челлендже: в течение 15 недель переводила в инвесткопилку сумму на 100 ₽ больше каждую неделю. Начала с 100 ₽, в конце челленджа перевела 1500 ₽. Всего накопила 12 000 ₽, но уже обнулила.

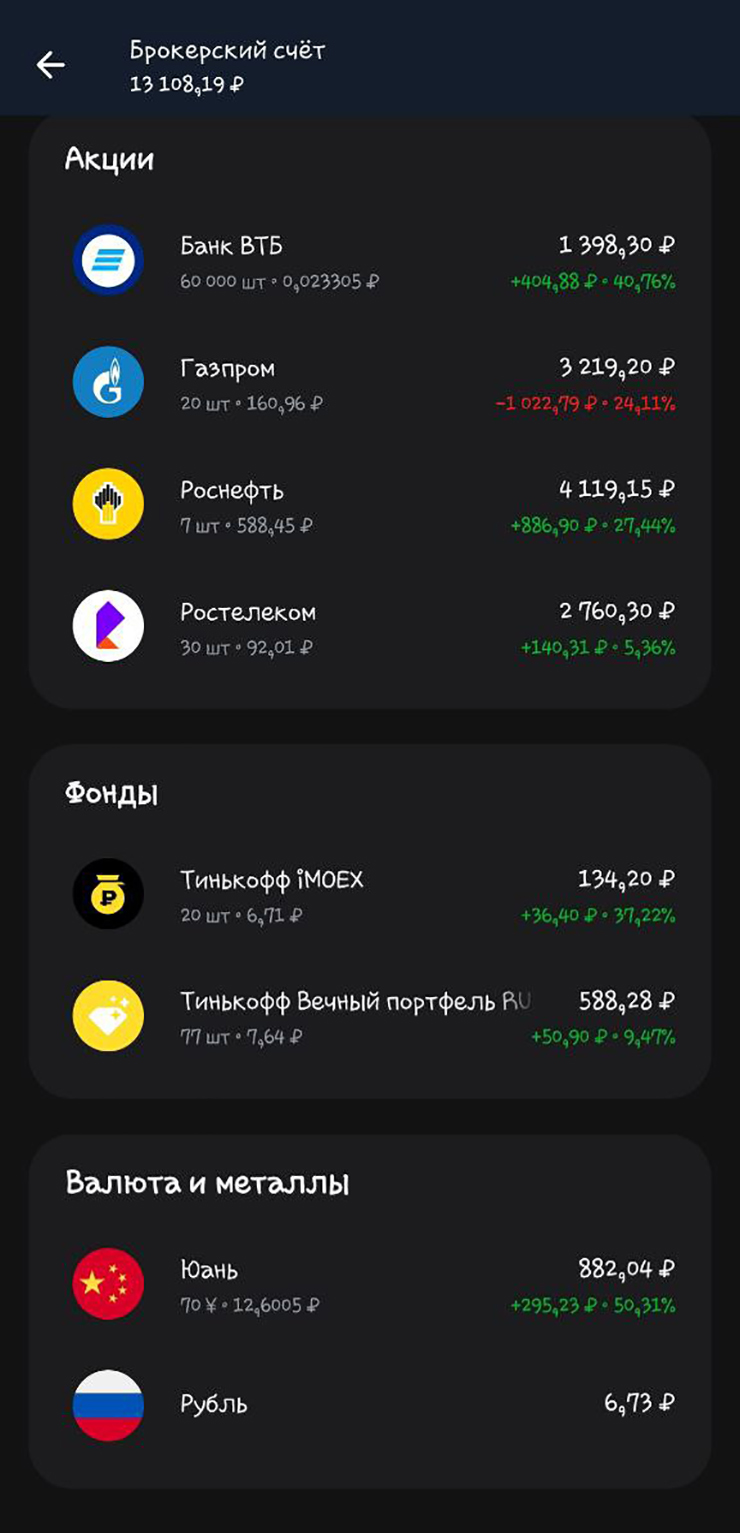

В инвестициях у меня 13 000 ₽. Хватило ума — или незнания рынка — вложиться в российские бумаги. Вложила около 11 000 ₽, остальное — дивиденды и рост акций. Планов на эти деньги нет. Просто маленькая заначка на совсем уж черные дни, если остальные ресурсы будут исчерпаны, а на хлеб не хватит.

Вкладываться в инвестиции больше не планирую: ничего в них не понимаю и морально готова расстаться с той суммой, что там лежит сейчас. Может быть, закрыв все долги и накопив финансовую подушку, я и буду инвестировать ради интереса, но это пока очень далекое будущее.

Цели

Основные цели — закрыть долги и собрать подушку. Ну и плюсом — накопить на грядущее обучение сына, потому что ЕГЭ не за горами, хотелось бы иметь запас на репетиторов и на обучение в вузе, если не пройдет на бюджет на желаемую специальность. Я не из тех родителей, которые считают, что «только на бюджет — неважно, хочешь ты туда или нет». На мой взгляд, нужно поступать туда, куда хочется, пусть и платно, а не терять пять лет на бесплатную, но нежеланную профессию.

Сколько нужно денег на реализацию всех целей:

- 930 000 ₽, чтобы закрыть ипотеку на студию сразу без процентов.

- 200 000 ₽, чтобы закрыть кредит сразу без процентов.

- 500 000 ₽, чтобы сформировать финансовую подушку на полгода с учетом урезания до необходимого минимума.

- 500 000 ₽ на будущее обучение сыну.

Получается, нужно более 2 000 000 ₽. Если задаться целью собрать эту сумму за четыре года, откладывать придется по 50 000 ₽ в месяц — не так уж много, учитывая, что 30 000 ₽ уже сейчас идет на досрочку по кредиту и ипотеку.

Я только в начале пути. Широкими мазками план выглядит так:

- До конца 2025 года закрыть кредит.

- Деньги на кредит с 2025 года перекинуть на погашение ипотеки — с их учетом как раз за три года можно выплатить 1 100 000 ₽ и полностью ее закрыть.

- Дополнительно откладывать по 10 000 ₽ в месяц на счет финансовой подушки.

- Столько же откладывать на учебу сыну.

- Все алименты и квартальные премии также распределять по счетам на подушку и обучение сына.

Помешать выполнить этот план может мое ментальное здоровье, поэтому основное внимание направлено на него. Ну и необходимо менять свою жизнь: пересмотреть траты, учиться планировать, уходить от потреблятства и заняться питанием. Без этого я точно не достигну цели.

Совет эксперта: как сократить траты на спонтанные покупки и сформулировать реалистичные финансовые цели

Первое, что хочется отметить, — вы молодец.

Во-первых, у вас уже весьма высокая финансовая грамотность, вы разбираетесь в разных инструментах, таких как рефинансирование ипотеки, понимаете, как работают кредитки.

Во-вторых, вы признаете свои проблемы и прекрасно понимаете, что нужно сделать для того, чтобы их решить.

Вы говорите, что у вас отношения с деньгами как-то не складывались. Действительно, вы залезли в кредиты, но в то же время у вас постоянно растет доход, вы получаете зарплату почти в три раза выше, чем в среднем по городу. Это говорит о том, что, вообще-то, у вас большой потенциал.

Как его реализовать?

Постараться сократить расходы. Судя по вашему описанию, многие из них не сильно влияют на качество жизни. Например, машина. Из вашей истории я не увидела, насколько на самом деле она вам необходима. Очевидно, что машина не нужна вам для работы, раз вы работаете удаленно. И, видимо, не особенно нужна для бытовой жизни, например чтобы отвозить ребенка в школу.

Возможно, стоит продать автомобиль. Учитывая, что цены даже на подержанные авто за последние годы сильно выросли, этого может хватить на закрытие кредита. Вместо своей машины можно пользоваться каршерингом или пересесть на общественный транспорт.

Расходы на сына кажутся высокими. Их стоит сначала систематизировать, чтобы понять, на что уходят деньги, а затем постараться сократить. Можно сделать отдельную детскую карту для карманных расходов с лимитом до 5000 ₽ в месяц. Учитывая, что вы сами считаете, что ваши проблемы с финансами связаны с отсутствием карманных денег в детстве, лимит на расходы может стать хорошей практикой для сына.

А для обязательных трат — на еду, репетиторов — можно открыть дополнительную карту к вашему счету со строгим лимитом.

Разобраться со спонтанными покупками. Спонтанные покупки — это то, на что вы сами обращаете внимание. Действительно, они подрывают личный бюджет, особенно если это что-то крупное, например ненужное пальто за 30 000 ₽.

Что тут можно сделать? Учитывая, что для вас спонтанные покупки — это еще и способ бороться с ментальными проблемами, совсем отказаться от них будет сложно и в целом не нужно: слишком строгий бюджет чреват срывами. Это как с диетой: если сидеть на одной гречке и вареной курице, обязательно сорвешься. Если же питаться сбалансированно и разнообразно, шансы не злоупотреблять фастфудом намного выше.

Можно установить себе лимит на спонтанные покупки, например 2000 или 5000 ₽ в месяц, и держать эти деньги на отдельном счете с процентом на остаток. Так и желание бездумно тратить будет удовлетворено, и расходы будут находиться в границах, которые вы сами себе определите.

Есть несколько советов, которые традиционно дают шопоголикам. Например, перед покупкой подумать, сколько вы готовы заплатить за понравившуюся вещь, а потом посмотреть на ценник. Очень часто оказывается, что реальная цена выше, и от этого несоответствия ожиданий и действительности желание тратить ослабевает.

Еще один совет — не открывать сайты типа «Алиэкспресса» или Wildberries и не ходить по магазинам в вечернее время: мозг уже уставший и совершить необдуманную покупку намного легче. Как вариант, можно поставить будильник, чтобы после 18:00 не пользоваться интернетом или хотя бы не сидеть на сайтах магазинов.

Чтобы обуздать вещевой шопоголизм, можно составить себе капсульный гардероб. И покупать его постепенно. Таким образом, в этой сфере вы тоже установите себе границы. И перед каждой покупкой будете задумываться: с чем носить эту вещь, вписывается ли она в ваш гардероб? Это не панацея, но от совсем ненужных покупок может уберечь.

На что не нужно сокращать расходы, так это на здоровье. Вы сами признаете, что многие из ваших финансовых проблем связаны с ментальными сложностями. Чем эффективнее будет лечение и чем больше — ваш прогресс, тем легче вам будет управлять финансами.

Подумать над более реалистичными целями. Классно, что вы ставите такие амбициозные цели, но я бы посоветовала разработать три сценария, как это обычно делают экономисты: базовый, негативный и позитивный. Например, при негативном вы копите только на репетиторов сыну, при базовом — на репетиторов и финансовую подушку, а при позитивном — на все, что вы запланировали.

Дело в том, что, если ваша цель не осуществится к запланированной дате, у вас может возникнуть фрустрация — мотивация продолжать финансово здоровую жизнь уменьшится. Тем более, мы живем в ситуации, когда постоянно происходят форс-мажоры. Это нужно учитывать.