«Уже сейчас могу позволить себе не работать»: герой реалити увеличивает пассивный доход

Отчет № 2. Восстановление портфеля, валютные активы и поиск коммерческой недвижимости

Участники нашего реалити-шоу продолжают рассказывать, как добиваются финансовых целей.

У героя этого выпуска уже был капитал в 22 млн рублей, и в этом году он запланировал его структурировать, чтобы пассивный доход превышал расходы, — обычно это 100—120 тысяч в месяц на всю семью. Он рассказал, что изменилось в его активах после первого отчета и как самоизоляция помогла приблизиться к цели.

📌 Цель. Хочу, чтобы мой пассивный доход превышал расходы.

Капитал

В комментариях было много вопросов по поводу того, почему все активы в рублях и как сформировался мой капитал.

По поводу валютных рисков согласен — они существенные. Поэтому планирую увеличивать долю валютных инвестиций. Хотя в моем портфеле сейчас много акций экспортеров, которые получают выручку в валюте и по сути защищены.

Накопления я начал формировать с 2007 года. Их источники: заработная плата, премии и доход от бизнеса — я был соучредителем компании. Расходы я держу под контролем: например, за границу в отпуск мы выезжаем в среднем раз в год, а стоимость машины никогда не превышала шести месячных зарплат. В общем, я всегда тратил меньше, чем зарабатывал, а всю разницу отправлял на накопления.

С 2011 по 2015 год я складывал все накопления на депозиты и инвестировал в новостройки. Я далеко не сразу осознал, что на покупке квартир на стадии котлована и их последующей продаже можно зарабатывать. Первую квартиру купил для жизни. До этого пять лет жил в съемной. Вторую — для сохранения средств. Потом мы переехали в нее из-за более удобной локации, а первую хотели продать — в этот момент и выяснили, что ее стоимость выросла на 80%, — но в итоге четыре года сдавали. И только третья квартира была куплена с целью заработка на последующей продаже. Доходность составила 30% за два года. От аренды решили отказаться, так как доходность к возможной цене продажи составляла всего 5% годовых, когда вклады в банках в то время давали 9—10%. А потом вложили деньги от продажи в новостройку, ключи от которой ждем.

Структура активов сейчас

Новостройка, 7,4 млн. Без изменений. Строится, ключи ожидаем к концу текущего года.

ПИФ (небольшой торговый центр), 2 млн. Ежемесячные платежи почти вернулись к докризисному уровню.

Сумма здесь плавающая, зависит от выплат арендаторов, расходов на коммунальные услуги и прочих трат. В среднем выходит около 16 тысяч в месяц.

Часть арендаторов в период ограничений съехала. Управляющая компания уже подобрала на их места новых, планирует в течение месяца заключить с ними договоры. Цены на аренду ниже не стали, что уже хорошо по этим временам.

Акции, 3,2 млн. Портфель восстановился до «докоронавирусных» значений этого года.

К пику коронавирусной паники на бирже мой портфель акций просел на 30%. В этот период я увеличил свою позицию в акциях на 900 тысяч рублей — писал об этом в прошлом отчете. Покупки осуществлял поэтапно, примерно раз в неделю. С момента прошлого отчета увеличил долю акций еще на 500 тысяч.

Пришли дивиденды: с начала января по конец июля получил порядка 115 тысяч рублей.

Мой долгосрочный план — сокращение количества компаний в портфеле. Но перед этим я хочу увеличить долю акций относительно облигаций.

Облигации, 10 млн. Без особых изменений.

Валюта, 5500 $ (409 626 ₽). Когда курс доллара опускался ниже 69—69,5 ₽, покупал примерно по 500 $ ежедневно. На эти деньги планировал купить ETF REIT. Для этого пришлось получить статус квалифицированного инвестора, так как ETF у моего основного брокера без этого не купить. Заполнил заявление в личном кабинете онлайн, и спустя пару дней оно было рассмотрено положительно. В качестве основания использовал информацию об остатках средств на лицевых счетах.

Но оказалось, что минимальная сумма покупки ETF разово должна быть эквивалентна 10 000 $. Мне пока не хватает, а по текущим ценам покупать валюту я не готов и, учитывая, что обычно я захожу в позицию на фондовом рынке в несколько этапов, идею покупки иностранных инвестфондов пока поставил на паузу.

На дополнительном брокерском счете у меня есть акции, торгующиеся на зарубежных биржах, но их доля не превышает 10% относительно моих рублевых акций. Если курс доллара снизится, наращу долю на основном брокерском счете, чтобы можно было покупать ETF, REIT или акции, которые не торгуются на Санкт-Петербургской бирже. И тогда уже буду принимать решение.

↑ Общая сумма капитала ~23 млн рублей

Планы по покупке коммерческой недвижимости

Пока не реализованы. Меня сейчас останавливают высокие цены, а также нехватка необходимых для выбора компетенций. Не хочу тратить на покупку все накопления — считаю, что деньги должны быть распределены по разным активам.

Можно выбрать какой-то компромиссный вариант — например, купить в регионе или у застройщика в новом районе, где тяжело оценить привлекательность, так как непонятны пешеходные потоки. Но не хочется нарваться на неликвид и тем самым заморозить деньги.

В качестве основного варианта рассматриваю покупку с кем-то из друзей или родственников, чтобы разделить риски. Но тут выбрать становится еще тяжелее, потому что вкусы и жизненный опыт у нас разные и к общему мнению пока прийти не можем.

Риелторам и иным консультантам я довериться в этом вопросе не могу, так как деньгами они не рискуют, а только зарабатывают на сделке.

Поэтому в целом я склоняюсь к тому, что сейчас пока покупать рано, жду коррекции цен.

Пассивный доход

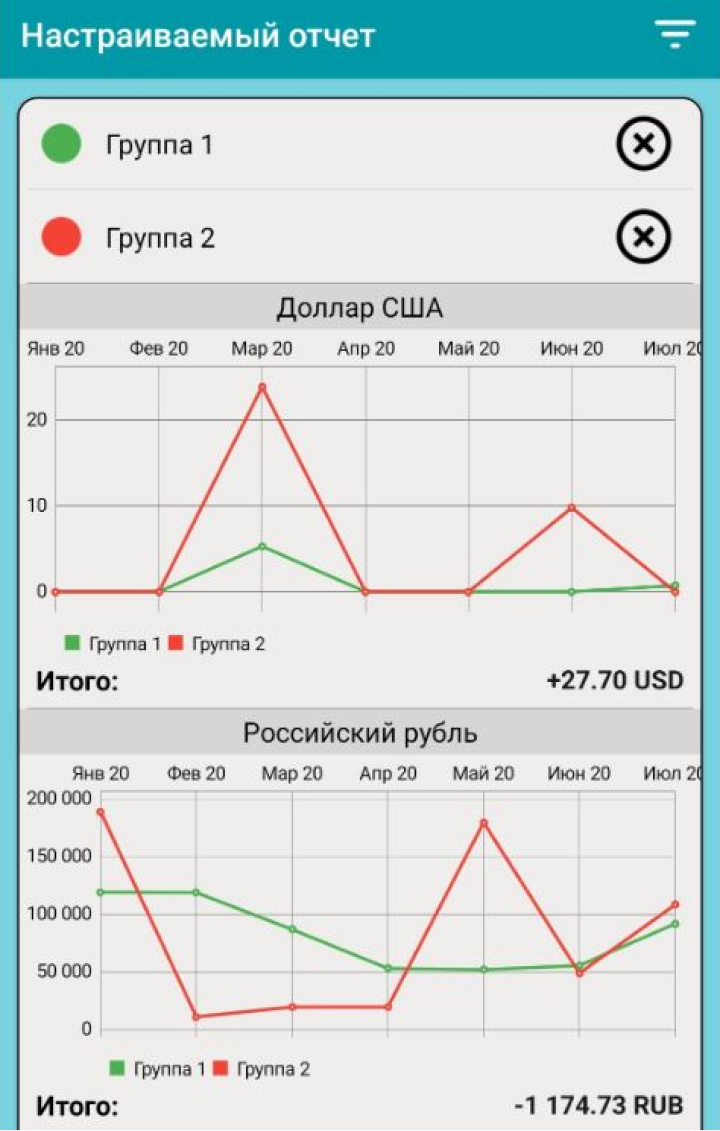

Недавно прочитал книгу «Кошелек или жизнь», понравилась идея наложить на один график пассивный доход и расходы — интересно было построить такой для себя.

Потребление у нас снизилось за счет самоизоляции. За семь месяцев этого года расходы нашей семьи в целом не превысили пассивных доходов.

Вся моя зарплата сейчас идет на инвестиции без ущерба для уровня жизни.

Конечно, к концу года минус значительно увеличится, так как траты плавно восстанавливаются до уровня «докоронавируса». Но если учесть, что в обычное время часть затрат уходит, по сути, на «обеспечение работы» — парковку, кофе, обеды, бензин, вторую машину, покупку офисной одежды, — то по большому счету я уже сейчас могу позволить себе не работать, при этом уровень жизни нашей семьи не сильно снизится — это приятно осознавать. Но пока я к такому шагу не готов.