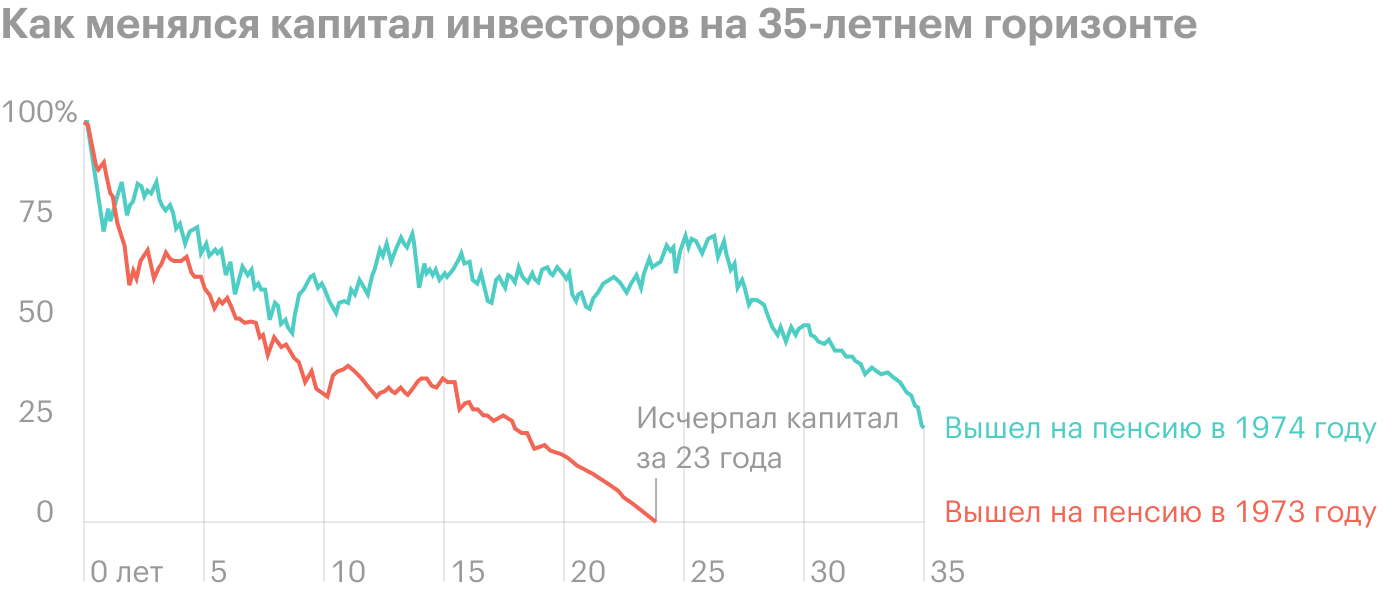

Если бы в 1974 году инвестор с капиталом 500 000 $ (37 565 750 ₽) вышел на пенсию и тратил 4% капитала в год, ему бы хватило этих денег минимум на 35 лет. А вот если бы он вышел на пенсию на год раньше, этих денег хватило бы только на 23 года.

Такая разница в результатах связана с ситуацией на рынке, на которую попадет инвестор при выходе на пенсию. Если экономика в депрессии и рынки «штормит», пенсионный капитал может сильно потрепать в первые годы — и уже не факт, что капитала хватит на весь срок пенсии.

Риск такой ситуации называют sequence-of-return risk, риск последовательности доходности или просто риск последовательности. Он заключается в том, что капитал инвестора испытает шоковый сценарий в самом начале пенсионного срока и больше не восстановится.

Углубимся в этот вопрос.

Как устроена пенсионная стратегия

Когда человек зарабатывает достаточный капитал, чтобы выйти на пенсию, появляется вопрос, какую часть капитала и как часто выделять себе для жизни. Обычно используют правило 4%: если пенсионный портфель состоит из американских акций и облигаций в пропорции 50/50, то можно ежегодно снимать 4% от своего пенсионного портфеля, индексируя эту сумму на размер инфляции. Тогда пенсионный капитал не исчерпается в течение минимум 30 лет.

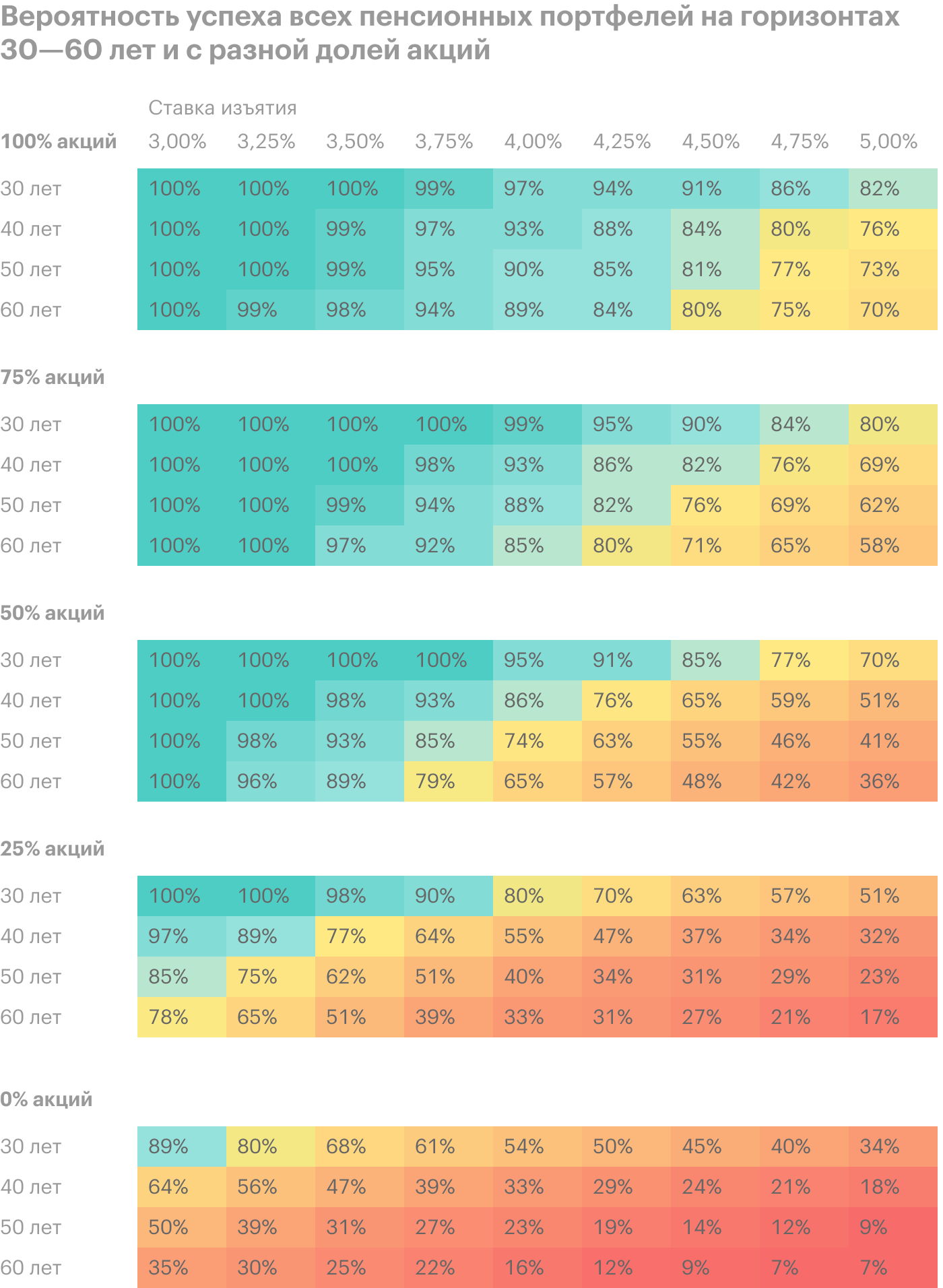

В этом случае 4% — это ставка ежегодного изъятия денег. Ставка может меняться в зависимости от размера капитала и срока пенсии. Чем дольше инвестор планирует жить на пенсии, тем ниже должна быть ставка. Это уменьшит вероятность того, что капитал исчерпается раньше времени.

В последнее время набирает популярность концепция FIRE — ранний выход на пенсию в возрасте 30—40 лет. В этом случае пенсионный срок человека составляет 50—60 лет — очевидно, что для такого горизонта нужно уменьшать ставку изъятия.

На 50-летнем сроке пенсии традиционное правило 4% уже не работает. Относительно безопасной становится ставка изъятия 3,5%. А если в пенсионном портфеле доля акций менее 25%, безопасная ставка изъятия — меньше 3%. Это показано на картинке ниже.

Как рассчитать необходимый размер пенсионных накоплений и безопасную ставку изъятия, можно прочитать в статье о том, как формировать капитал на пенсию.

У такой стратегии с фиксированной ставкой изъятия есть недостаток: ее результаты могут сильно зависеть от упомянутого риска последовательности. Если пенсионеру не повезло и он попал на затяжной период рыночного падения, денег на пенсии может не хватить.

В чем опасность для пенсионного портфеля

То, что происходит на рынке незадолго до выхода на пенсию или сразу после него, — «хрупкое» время, которое сильно влияет на дальнейшую судьбу пенсионной стратегии. Если рынки в первые годы пенсии падают, то вывод денег будет сильно истощать капитал. Ведь вывод производится за счет частичной продажи активов, а их цена будет на минимумах.

У экономики и рынков циклический характер, они двигаются вверх и вниз. При этом фазы роста и падения могут быть долгосрочными — от 5 до 25 лет. Это долгосрочные, или секулярные циклы, которые состоят из более мелких бычьих и медвежьих рынков. Медвежий — это когда рынки уходят в просадку более чем на 20% от своих предыдущих максимумов. Бычий — это импульс рыночного роста, который обычно более затяжной и более сильный, чем предыдущий медвежий тренд.

Если смотреть на историю рынка с 1929 года, то выделяют четыре секулярных бычьих и четыре медвежьих рынка.

Секулярные циклы на рынке США с 1929 года

| Период | Характер | Длительность | Пиковый рост или просадка | Через сколько лет вернулись к предыдущему пику |

|---|---|---|---|---|

| 1929—1949 | Медвежий | 20 лет | −94% | 26 лет |

| 1949—1966 | Бычий | 17 лет | +2321% | — |

| 1966—1982 | Медвежий | 16 лет | −60% | 25 лет |

| 1982—2000 | Бычий | 18 лет | +699% | — |

| 2000—2009 | Медвежий | 9 лет | −60% | 15 лет |

| 2009—2020 | Бычий | 11 лет | +400% | — |

| С 2020 | Медвежий |

Секулярные циклы на рынке США с 1929 года

| 1929—1949 | |

| Характер | Медвежий |

| Длительность | 20 лет |

| Пиковый рост или просадка | −94% |

| Через сколько лет вернулись к предыдущему пику | 26 лет |

| 1949—1966 | |

| Характер | Бычий |

| Длительность | 17 лет |

| Пиковый рост или просадка | +2321% |

| Через сколько лет вернулись к предыдущему пику | — |

| 1966—1982 | |

| Характер | Медвежий |

| Длительность | 16 лет |

| Пиковый рост или просадка | −60% |

| Через сколько лет вернулись к предыдущему пику | 25 лет |

| 1982—2000 | |

| Характер | Бычий |

| Длительность | 18 лет |

| Пиковый рост или просадка | +699% |

| Через сколько лет вернулись к предыдущему пику | — |

| 2000—2009 | |

| Характер | Медвежий |

| Длительность | 9 лет |

| Пиковый рост или просадка | −60% |

| Через сколько лет вернулись к предыдущему пику | 15 лет |

| 2009—2020 | |

| Характер | Бычий |

| Длительность | 11 лет |

| Пиковый рост или просадка | +400% |

| Через сколько лет вернулись к предыдущему пику | — |

| С 2020 | |

| Характер | Медвежий |

| Длительность | |

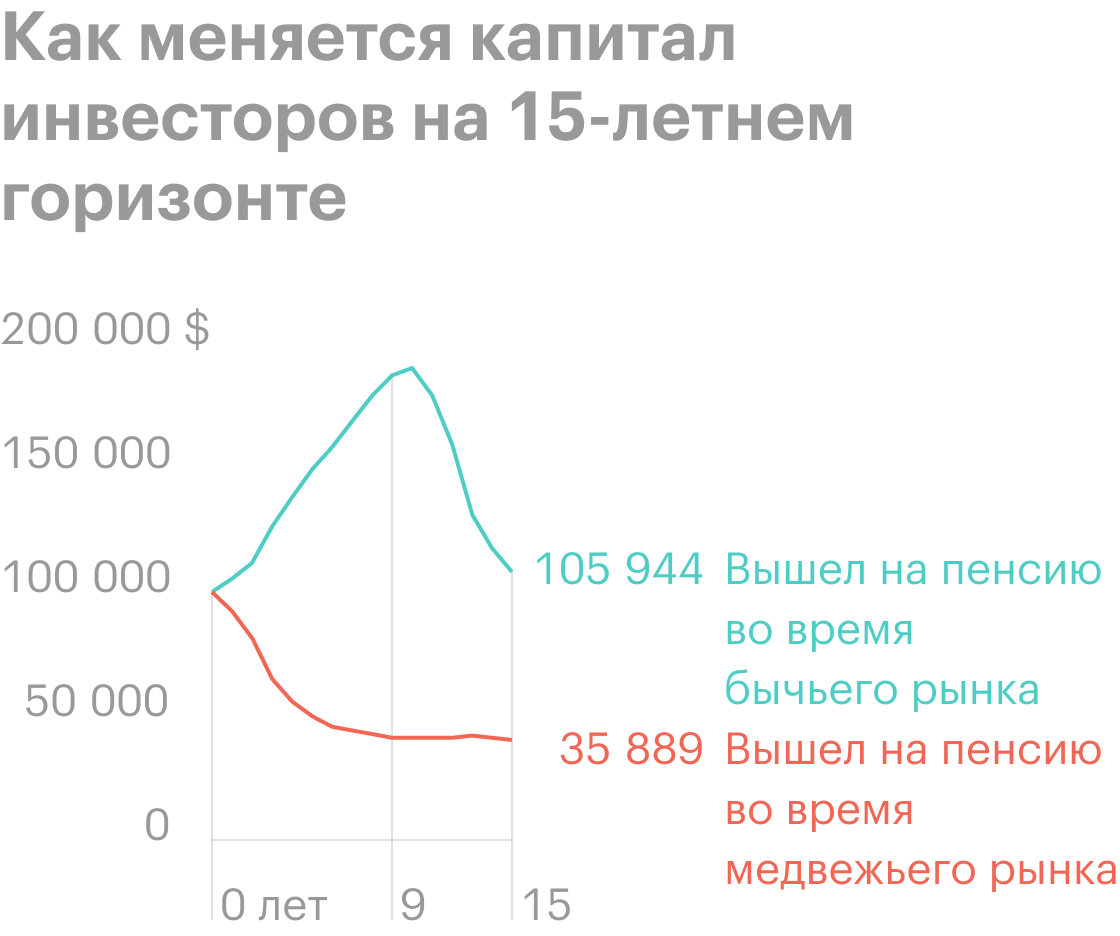

Как рыночные циклы влияют на пенсионный портфель. Ниже на картинке представлены два гипотетических сценария, когда два инвестора выходят на пенсию с суммой 100 000 $ (7 483 550 ₽) и ежегодным снятием по 5000 $ (374 178 ₽). Только начало пенсии первого попадает на растущий бычий рынок, а второго — на падающий медвежий.

На горизонте 15 лет их итоговая среднегодовая доходность может оказаться одинаковой — 4%, но мы получаем разные сценарии. Капитал первого инвестора по итогу 15 лет — 105 944 $ (7 928 372 ₽), а второго — в три раза меньше, 35 889 $ (2 685 771 ₽). И вероятность спокойно пожить на пенсии еще 15 лет у второго инвестора меньше, чем у первого.

Такая разница в результатах случается, если ежегодные доходности у обоих инвесторов по абсолютным значениям совпадают, но следуют в зеркальном порядке.

Инвестор на горизонте своей пенсии наверняка застанет как бычий, так и медвежий секулярный рынок. И риск последовательности связан с тем, в каком порядке они случатся.

Пример риска последовательности на исторических данных. Исследователи из Vanguard приводят демонстрацию риска последовательности на реальных исторических данных.

Они рассмотрели двух гипотетических инвесторов, о которых я писал в начале статьи: один вышел на пенсию 1973 году, а другой на год позже — в 1974 году. Оба вышли с капиталом 500 000 $ (37 565 750 ₽), размещенным в портфеле из американских акций и облигаций в пропорции 50/50. Оба ежегодно снимали по 5% от капитала и ребалансировали портфель раз в год.

На 35-летнем горизонте, из которых 34 года у инвесторов совпадают, можно было бы рассчитывать на похожую долгосрочную доходность. Ведь на 35-летнем горизонте без учета изъятия денег доходность активов с учетом инфляции с 1973 года составила 5,23%, а с 1974 года — 5,1%.

Но ежегодные изъятия 25 000 $ (1 878 288 ₽), индексируемые на инфляцию, в корне поменяли картину. У пенсионера 1973 года кончились бы деньги через 23 года после выхода на заслуженный отдых. А пенсионер 1974 года сохранял остаток 300 000 $ (22 450 650 ₽) на протяжении большей части пенсионного горизонта и по истечении 35 лет передал бы наследникам примерно четверть изначальной суммы.

Мы видим, как серьезное падение рынков в 1973 году подорвало пенсионную стратегию первого инвестора. И риск последовательности возрастает при изъятиях пенсии, когда активы сильно подешевели.

Влияние медвежьего рынка на пенсионный портфель

Чтобы более пристально оценить воздействие риска последовательности на пенсионный портфель, исследователи из Vanguard взяли исторические данные фондового рынка США с 1926 по 2020 год.

На этом отрезке они выделили восемь падающих медвежьих рынков, которые сопровождались рецессией в экономике. При этом они не стали рассматривать медвежьи рынки, которые не были вызваны экономическим спадом, так как это редкое явление. Например, таким был обвал рынка в черный понедельник 1987 года, произошедший без каких-либо экономических и геополитических причин.

Итоговая выборка дала 31 год, в течение которых гипотетические инвесторы вышли бы на пенсию во время или вблизи медвежьих рынков. Предполагалось, что каждый инвестор выходил на пенсию в начале календарного года.

Пенсионный горизонт во всех случаях — 35 лет, а ставка изъятия — 5%, то есть в первый год — 25 000 $ (1 878 288 ₽), а в следующие эта сумма индексируется на размер инфляции. Исследователи сознательно выбрали ставку 5% вместо классического правила 4%, так как мы хотим посмотреть худшие сценарии.

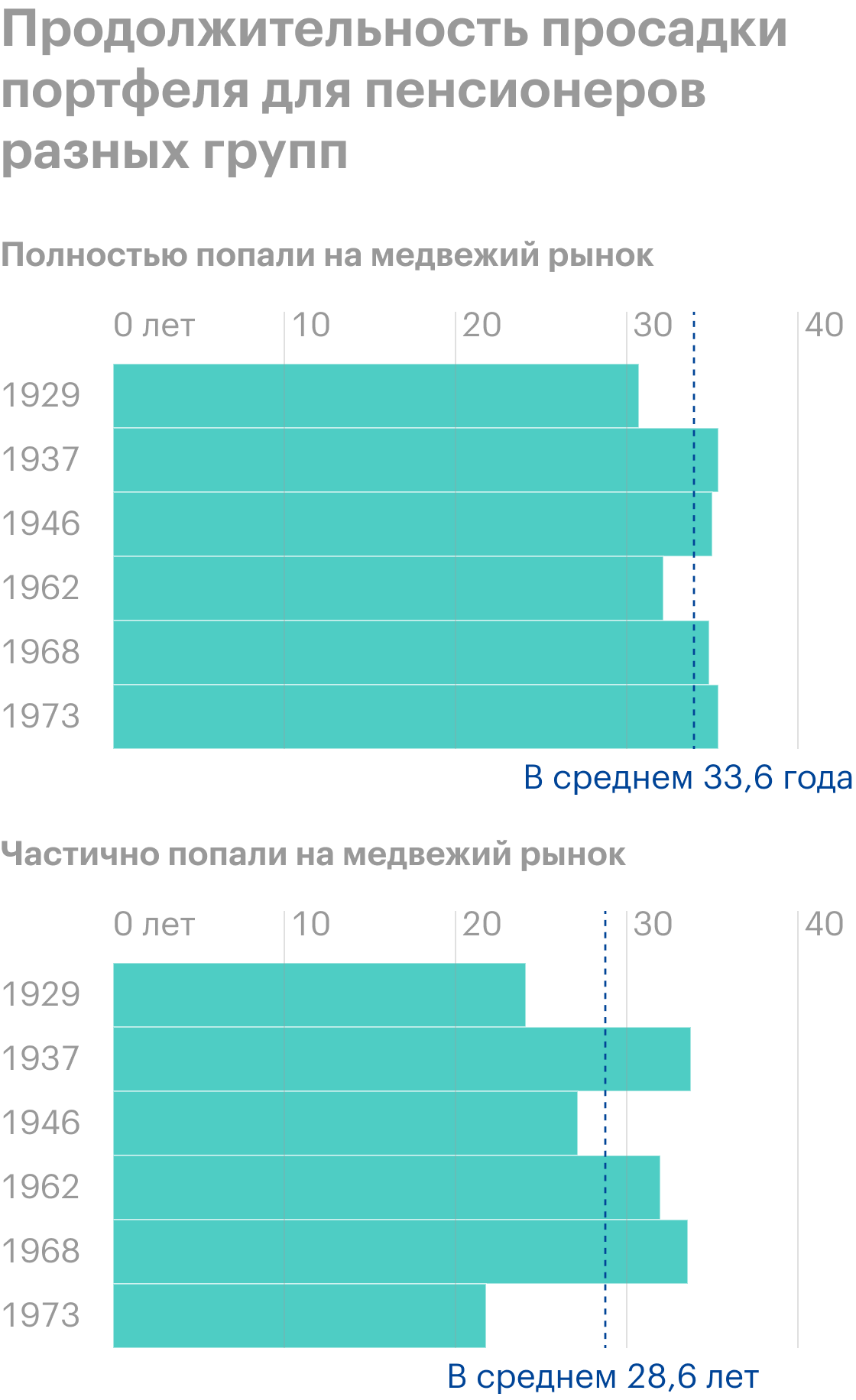

В итоге получилось две группы инвесторов: первая затронула медвежий рынок полностью, а вторая частично. От этого зависела последовательность доходностей, с которой сталкивались инвесторы в начале пенсионного срока.

В первую группу попали инвесторы, которые вышли на пенсию на пике или в разгар медвежьего рынка. Этим людям не повезло сильнее всего.

Во второй группе — те, кто вышел на пенсию в конце медвежьего рынка, например в 1932 и 1938 годах. Они пережили довольно короткий спад, а затем началось восстановление рынка. В эту группу также вошли те, кто вышел на пенсию как минимум за год до наступления медвежьего рынка, например в 1928 или 1961 годах. Такие кандидаты застали конец предыдущего бычьего тренда, и у них было какое-то время на то, чтобы их капитал «оброс жирком», и последующий упадок уже не был столь катастрофическим для портфеля.

Медвежьи рынки, сопровождавшиеся рецессией, с 1926 по 2020 год

| Медвежий рынок | Полный медвежий рынок | Частичный медвежий рынок | Максимальная просадка | Сколько месяцев |

|---|---|---|---|---|

| 1929 год | 1929—1931 год | 1928, 1932 год | 83,7% | 33 месяца |

| 1937 год | 1937 год | 1936, 1938 год | 49,3% | 13 месяцев |

| 1946 год | 1946 год | 1945, 1947 год | 24,2% | 13 месяцев |

| 1962 год | 1962 год | 1961, 1963 год | 23% | 6 месяцев |

| 1968 год | 1968—1969 год | 1967, 1970 год | 33,6% | 19 месяцев |

| 1973 год | 1973—1974 год | 1972, 1975 год | 46,4% | 21 месяц |

| 2000 год | 2000—2002 год | 1999, 2003 год | 45,1% | 31 месяц |

| 2008 год | 2007—2008 год | 2006, 2009 год | 50,4% | 17 месяцев |

Медвежьи рынки, сопровождавшиеся рецессией, с 1926 по 2020 год

| Медвежий рынок | 1929 год |

| Полный медвежий рынок | 1929—1931 год |

| Частичный медвежий рынок | 1928, 1932 год |

| Максимальная просадка | 83,7% |

| Сколько месяцев | 33 месяца |

| Медвежий рынок | 1937 год |

| Полный медвежий рынок | 1937 год |

| Частичный медвежий рынок | 1936, 1938 год |

| Максимальная просадка | 49,30% |

| Сколько месяцев | 13 месяцев |

| Медвежий рынок | 1946 год |

| Полный медвежий рынок | 1946 год |

| Частичный медвежий рынок | 1945, 1947 год |

| Максимальная просадка | 24,20% |

| Сколько месяцев | 13 месяцев |

| Медвежий рынок | 1962 год |

| Полный медвежий рынок | 1962 год |

| Частичный медвежий рынок | 1961, 1963 год |

| Максимальная просадка | 23% |

| Сколько месяцев | 6 месяцев |

| Медвежий рынок | 1968 год |

| Полный медвежий рынок | 1968—1969 год |

| Частичный медвежий рынок | 1967, 1970 год |

| Максимальная просадка | 33,60% |

| Сколько месяцев | 19 месяцев |

| Медвежий рынок | 1973 год |

| Полный медвежий рынок | 1973—1974 год |

| Частичный медвежий рынок | 1972, 1975 год |

| Максимальная просадка | 46,40% |

| Сколько месяцев | 21 месяц |

| Медвежий рынок | 2000 год |

| Полный медвежий рынок | 2000—2002 год |

| Частичный медвежий рынок | 1999, 2003 год |

| Максимальная просадка | 45,10% |

| Сколько месяцев | 31 месяц |

| Медвежий рынок | 2008 год |

| Полный медвежий рынок | 2007—2008 год |

| Частичный медвежий рынок | 2006, 2009 год |

| Максимальная просадка | 50,40% |

| Сколько месяцев | 17 месяцев |

В результате мы получили 15 кандидатов, переживших полный медвежий рынок, и 16 — неполный. Это позволило количественно оценить влияние риска последовательности при выходе на пенсию.

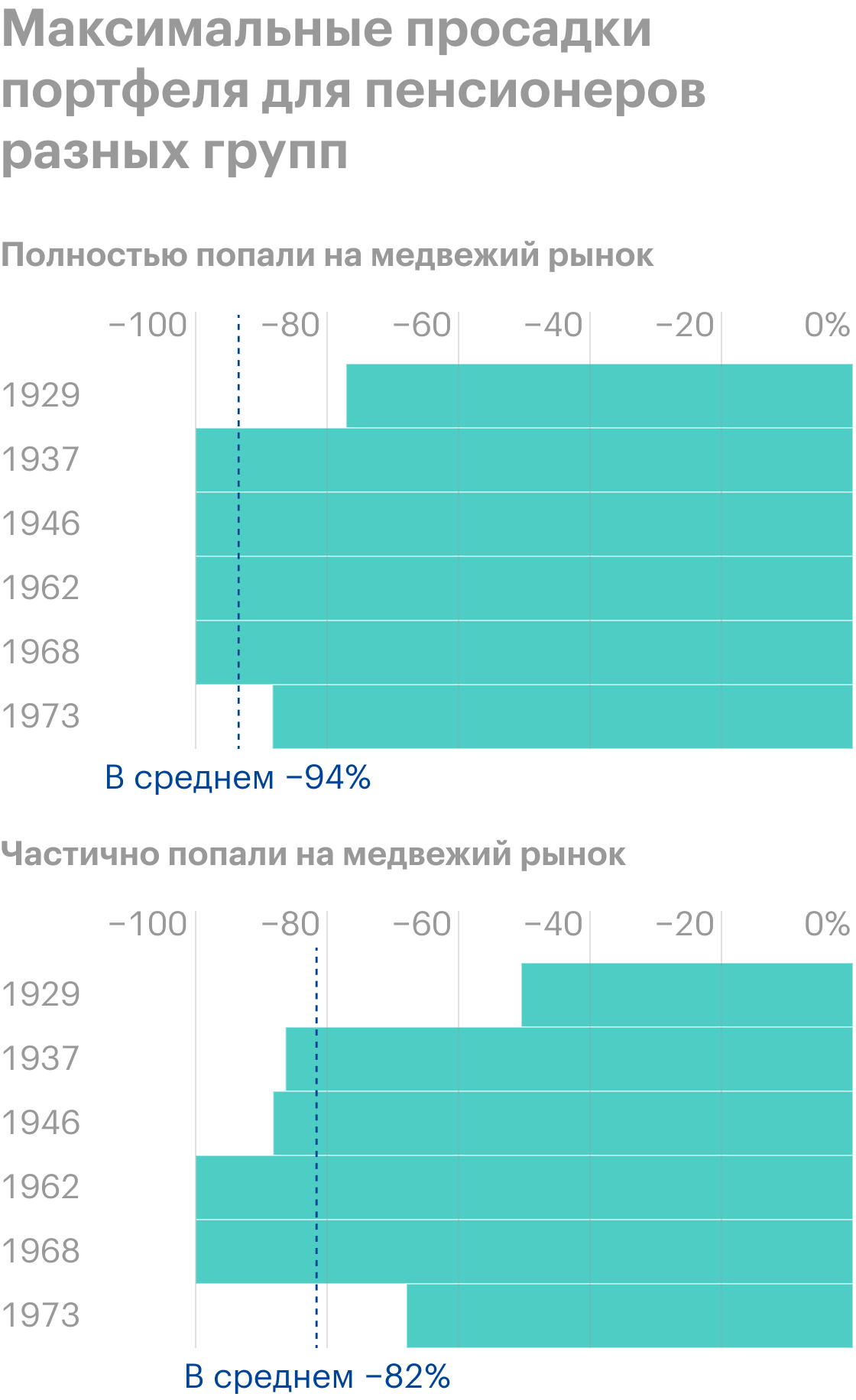

Будем анализировать результаты по четырем параметрам:

- Риск истощения портфеля в течение 35 лет.

- Размер пенсии, которую может позволить себе инвестор.

- Максимальное снижение портфеля и продолжительность падения его стоимости. То есть время, в течение которого портфель оставался ниже начального значения.

- Итоговый размер портфеля через 35 лет. Это капитал, который можно передать в наследство или использовать для дальнейшей жизни на пенсии.

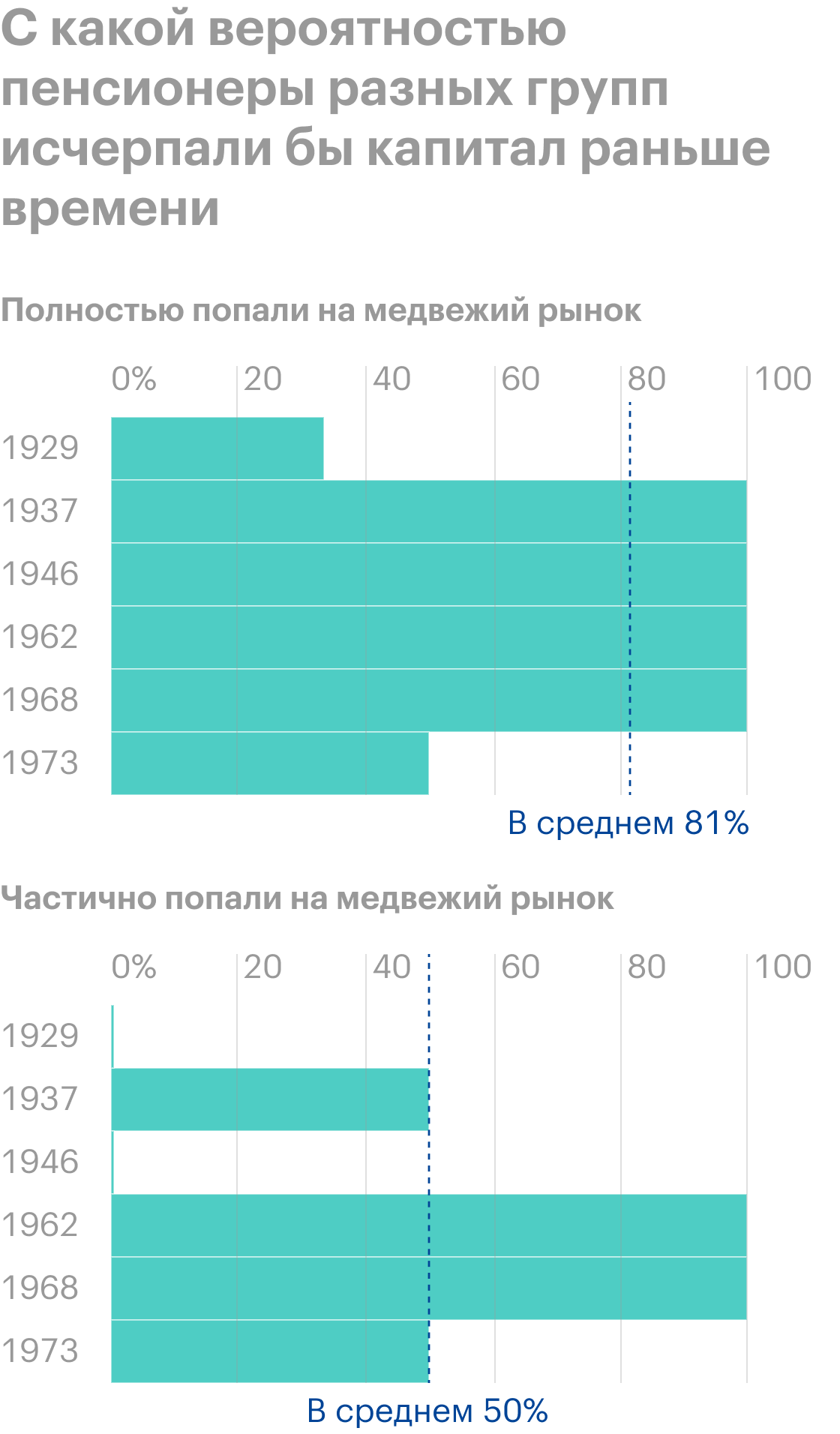

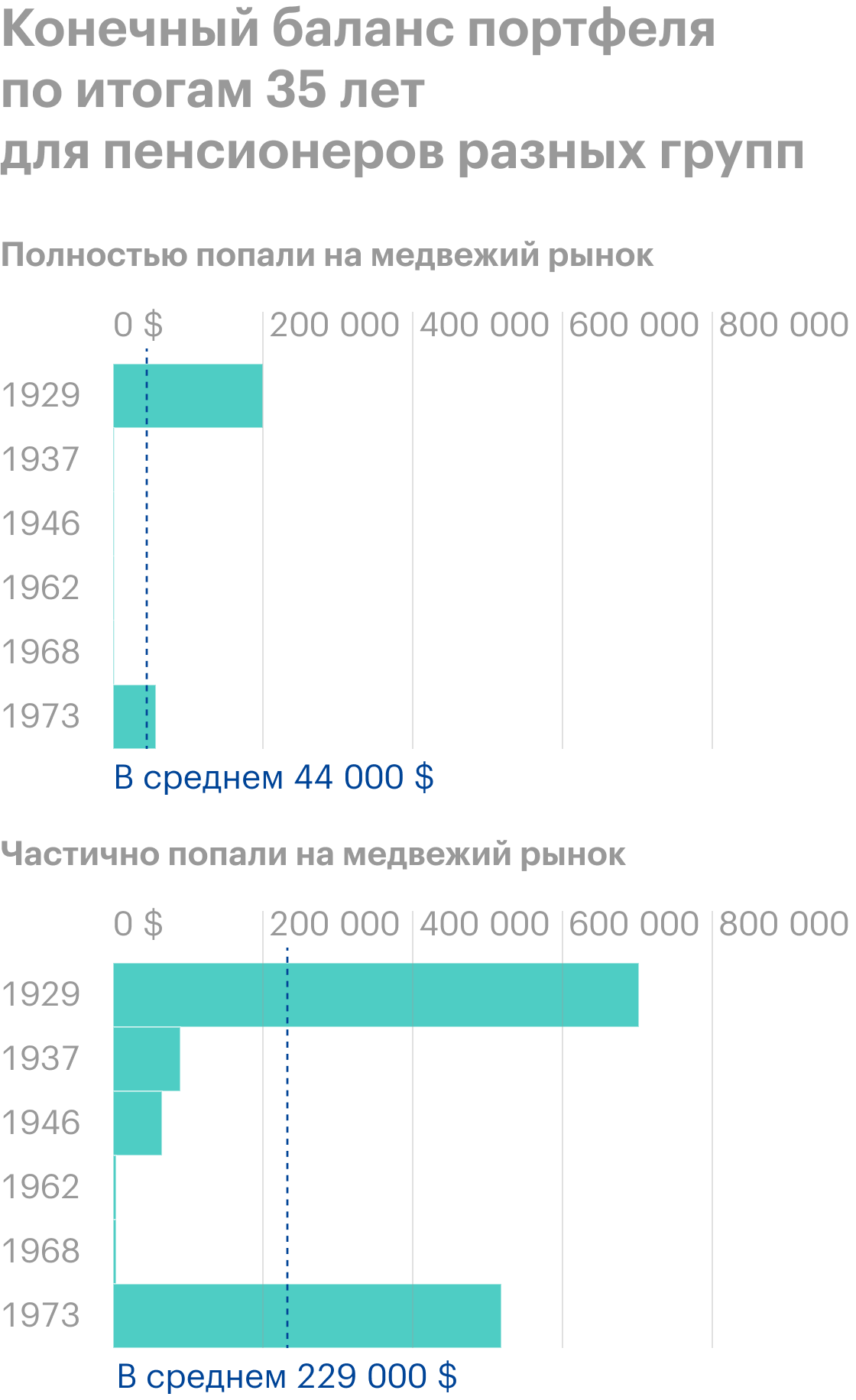

На графиках ниже представлены результаты. Для обеих групп кандидатов они не обнадеживающие: высок риск раннего исчерпания портфеля, а средний пенсионный доход не соответствует планируемому.

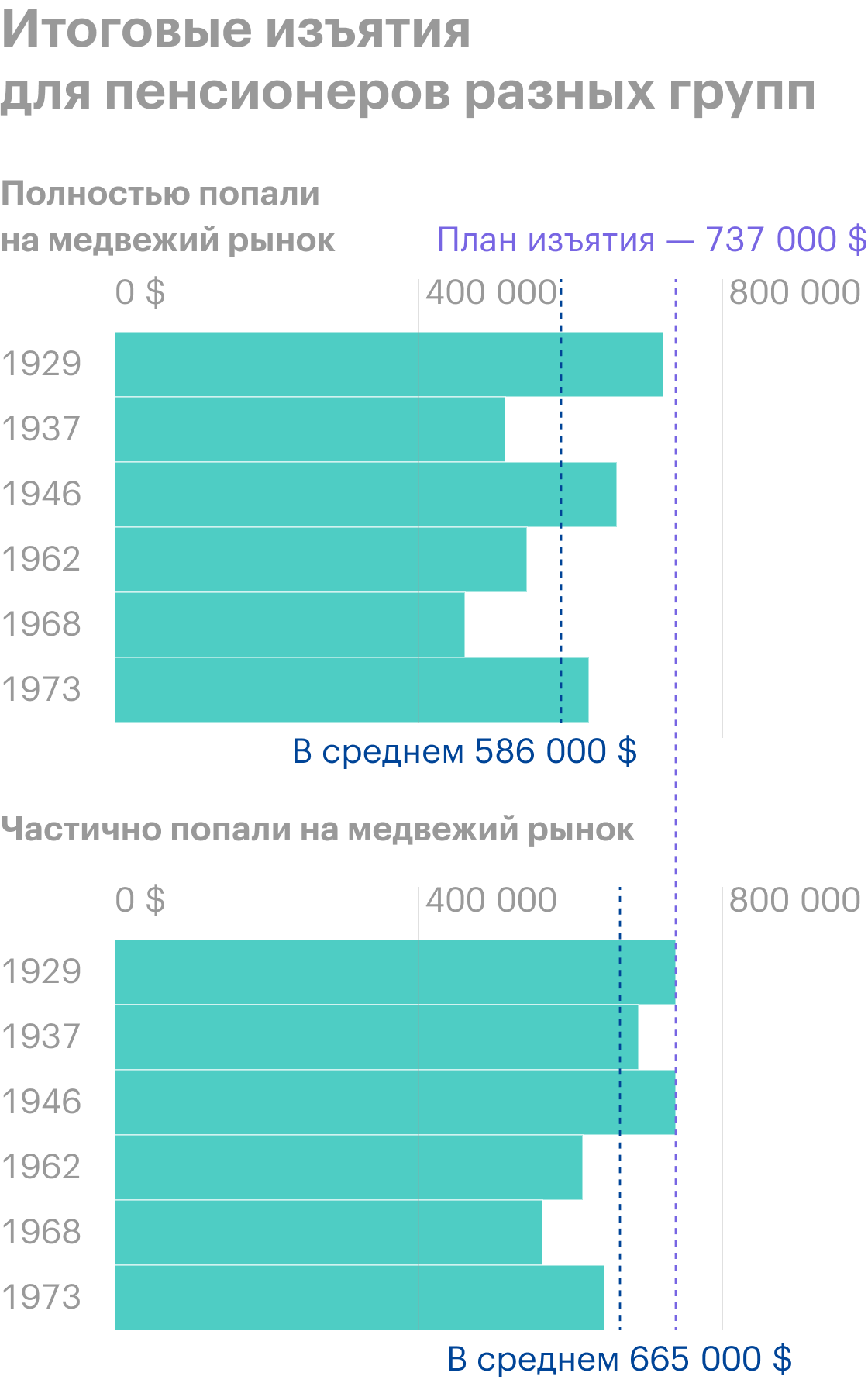

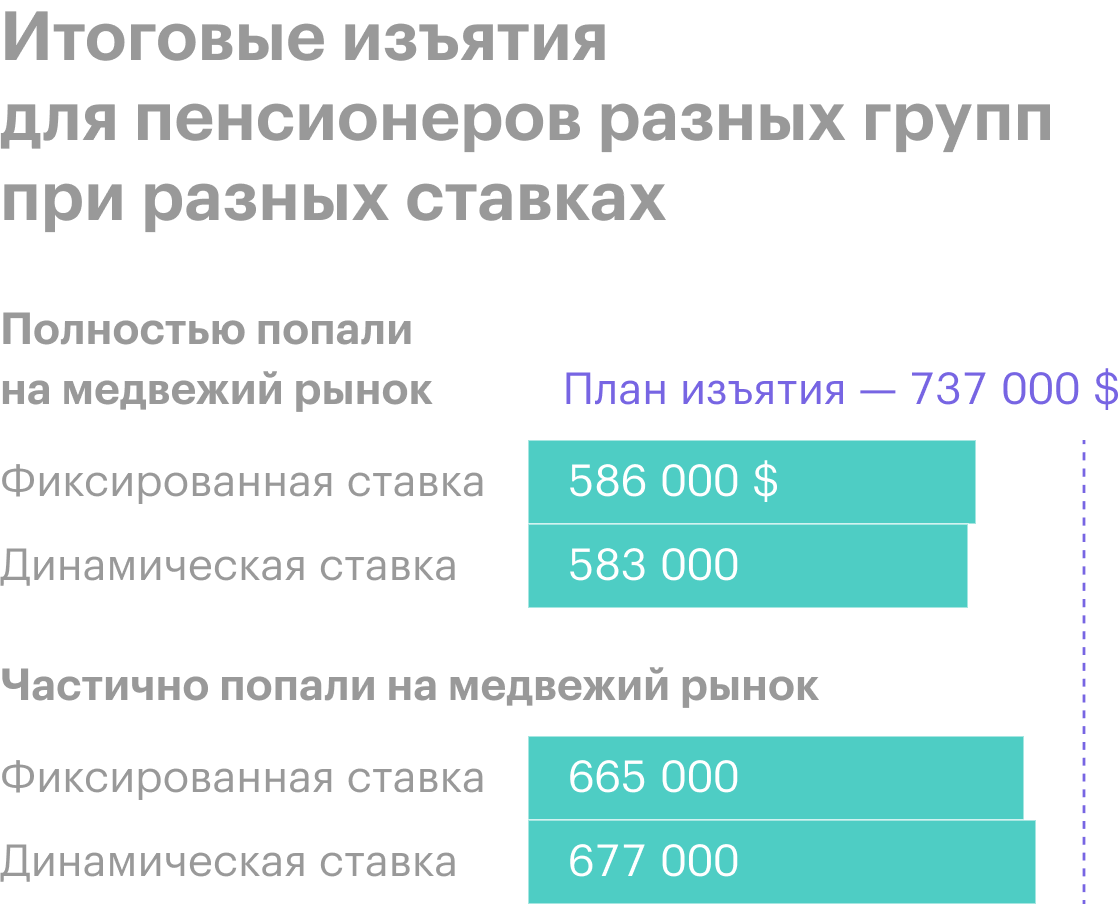

При выходе на пенсию во время медвежьих рынков 1962 и 1968 годов пенсионеры из обеих групп полностью исчерпали бы капитал. Пенсионеры, пережившие полный медвежий рынок, в 100% случаев исчерпали бы капитал также в случае попадания на рецессии в 1937 и 1946 годах. В среднем же, если брать все медвежьи рынки, 81% таких пенсионеров исчерпал свой капитал, а их пенсионные изъятия в среднем были ниже запланированного на 21%.

Их коллеги, заставшие медвежьи рынки частично, исчерпали капитал в 50% случаев, а пенсионные изъятия были на 10% ниже планируемого. Изначально планируемая сумма изъятия пенсии за 35 лет с учетом индексации на инфляцию планировалась в размере 737 000 $ (55 371 916 ₽). В реальности для этой группы пенсионеров итоговые пенсионные изъятия составили в среднем 665 000 $ (49 962 448 ₽).

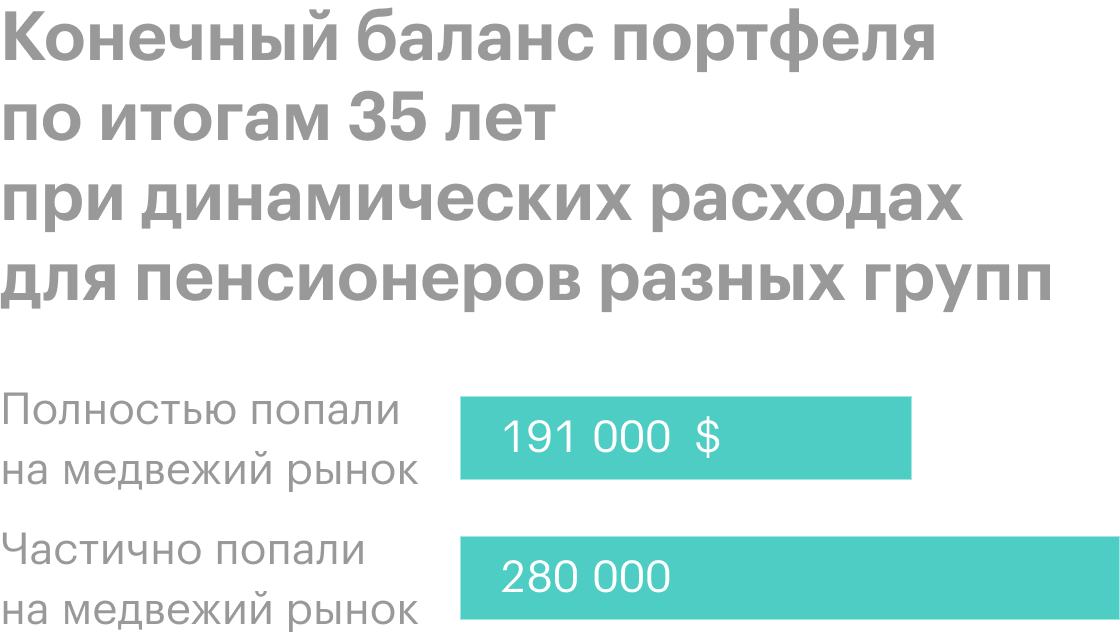

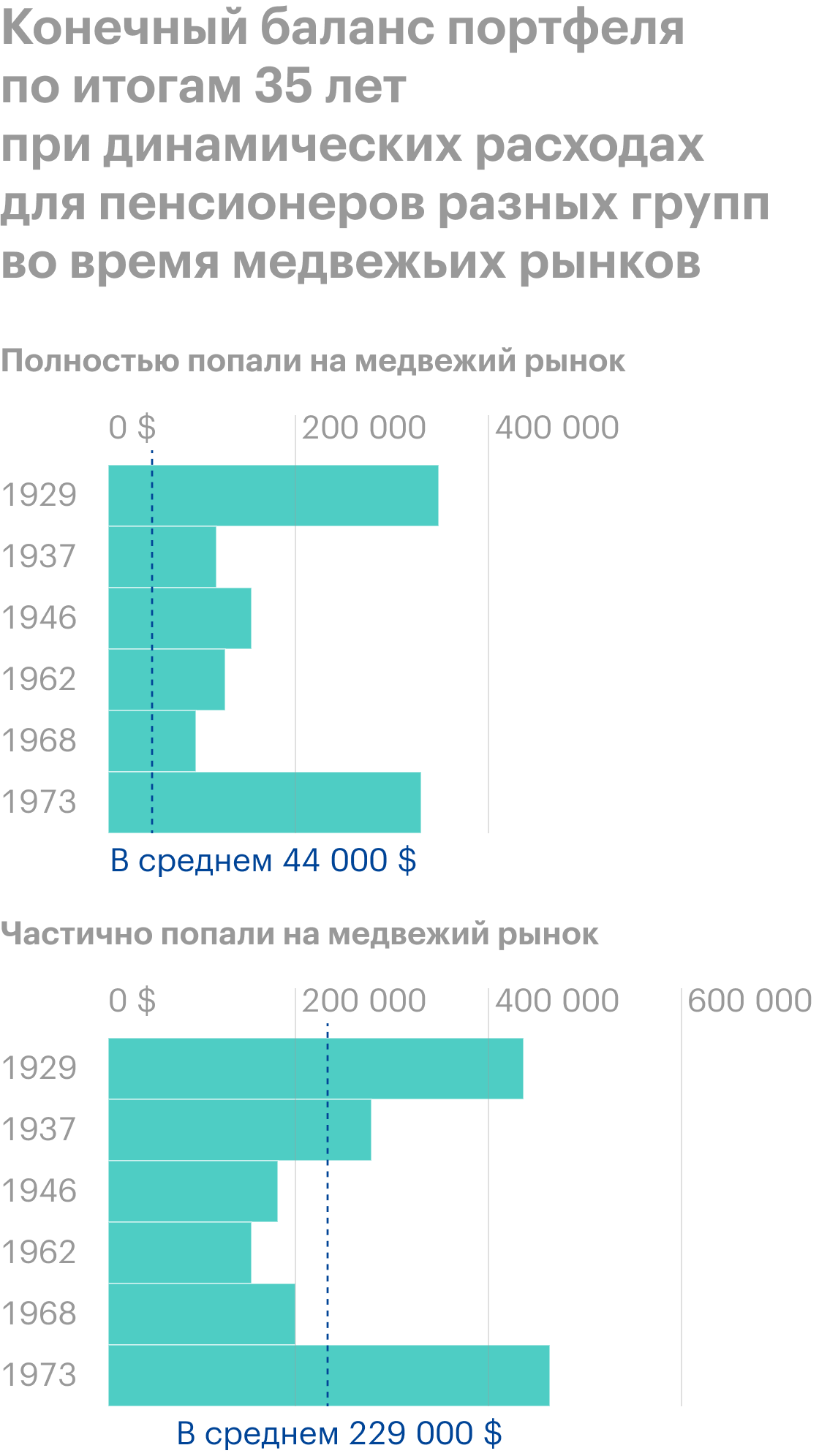

Пенсионеры, попавшие в полный медвежий рынок, завершили 35-летний период со средней стоимостью портфеля 44 000 $ (3 305 786 ₽). Вторая группа пенсионеров — с 229 000 $ (17 137 330 ₽).

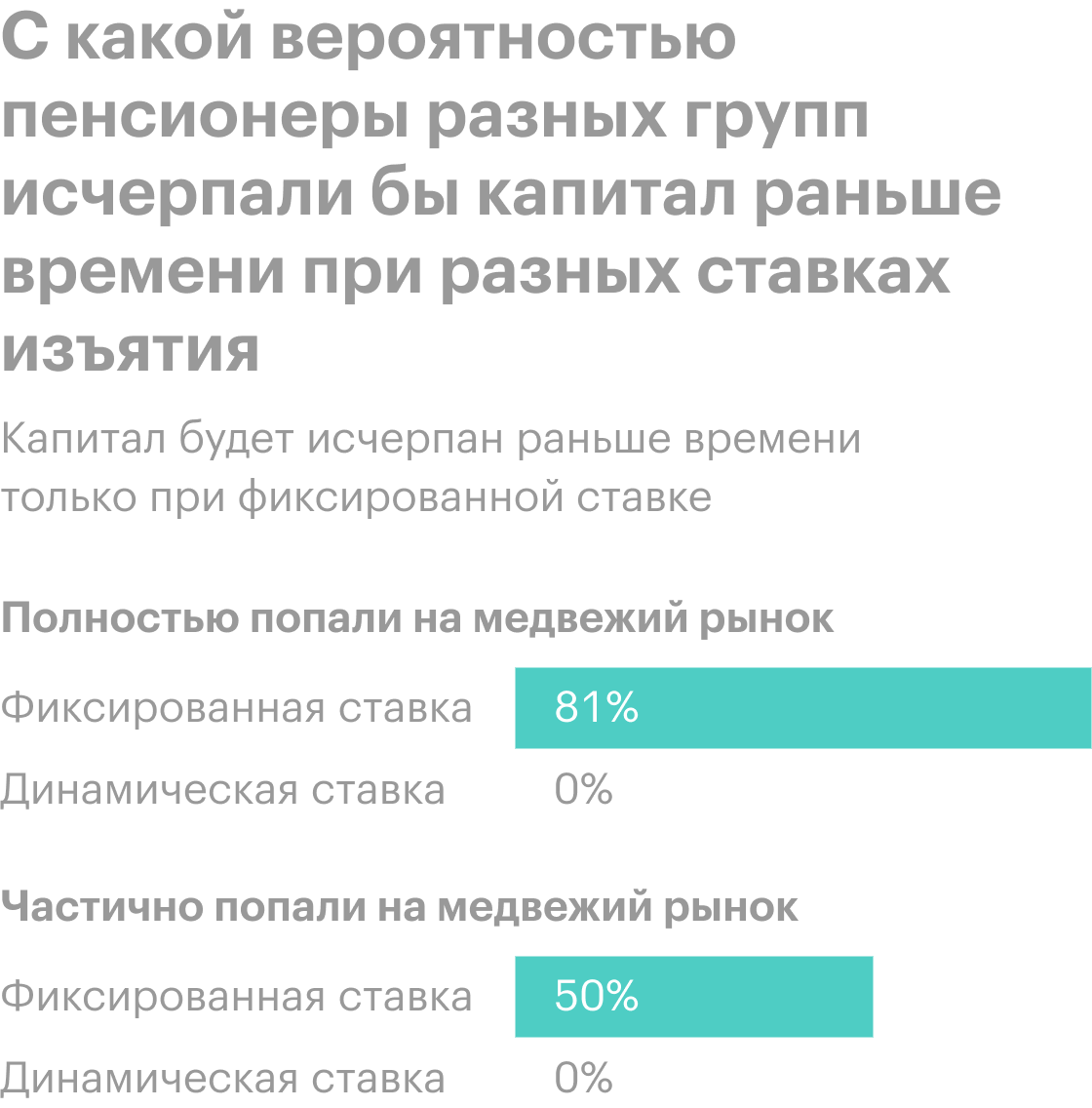

Как обезопасить себя от риска последовательности

Как мы уже выяснили, пенсионный портфель активно истощается, когда мы изымаем из него деньги во время глубоких просадок. Наиболее эффективный способ бороться с этой ситуацией — не использовать фиксированную ставку изъятия, а варьировать размер пенсии в зависимости от ситуации на рынках. Такой подход называется динамическими расходами.

Вполне логично, что во время кризиса человеку стоит чуть затянуть пояс и снизить потребности, а когда экономическая обстановка благоприятна — жить на широкую ногу. При этом речь идет не о сильном урезании пенсии, а о изменении ее размера на несколько процентов по отношению к предыдущему году. То есть качество жизни должно не меняться кардинально, а адаптироваться под реалии в разумных пределах.

Пример динамического изъятия пенсии. Этот пример я уже приводил в статье об оптимизации правила 4%. Еще в той статье мы рассмотрели другие варианты оптимизации пенсионной стратегии, в частности снижение комиссий фондов, если в портфеле есть ETF, а также диверсификацию активов для охвата глобальных рынков. Все эти методики в той или иной степени снижают риск последовательности и позволяют сделать пенсионный портфель более эффективным.

Пример:

- Инвестор выходит на пенсию с миллионом долларов и снимает часть денег в конце года, то есть впервые он выводит деньги через 12 месяцев после выхода на пенсию. Для простоты предположим, что инфляции нет и что в первый год рыночная доходность составляет 0%, а на второй происходит спад на 10%.

За основу возьмем правило 4% и организуем динамические изъятия таким образом: в конце года пенсионер считает 4% от остатка портфеля и сверяет полученное значение с предварительно установленным пределом:

- Нижний лимит = сумма изъятия в предыдущем году − 1,5%.

Если расчетная сумма ниже этого лимита, мы принимаем за пенсию значение лимита. Этот лимит нужен для того, чтобы размер пенсии не менялся слишком сильно и пенсионер мог год к году поддерживать примерно одинаковый уровень жизни.

В случае с фиксированным правилом 4% инвестор снимал бы в конце каждого года ровно 40 000 $ (3 005 260 ₽) — сумма не меняется, ведь инфляция у нас 0%. А в случае с динамическими расходами мы снижаем размер пенсии, если капитал просел.

Вот что происходит при нашем сценарии: в течение первого года доходность составила 0%, поэтому капитал не изменился, и мы просто снимаем 40 000 $ (2 993 420 ₽) — 4% от 1 млн долларов. Соответственно, в начале второго года на нашем счете 960 000 $ (72 126 240 ₽).

Сразу вычислим нижний лимит: пенсия предыдущего года (40 000 $ (2 993 420 ₽)) минус 1,5%. То есть 39 400 $ (2 948 519 ₽).

На второй год портфель показал снижение на 10% — мы получим на счете 864 000 $ (64 657 872 ₽): 960 000 $ (71 842 080 ₽) − 10%. Берем 4% от этого значения — 34 560 $ (1 ₽). Это гораздо меньше нашего нижнего лимита, поэтому снимаем сумму лимита — 39 400 $ (2 948 519 ₽). Таким образом, изъятие на 600 $ (44 901 ₽) меньше, чем при фиксированном подходе.

В начале третьего года наш капитал составит: 864 000 $ (64 657 872 ₽) − 39 400 $ (2 948 519 ₽) = 824 600 $ (61 709 353 ₽). Дальше действуем по той же методике.

Если рыночный тренд меняется на растущий, мы можем применить такую же динамическую схему, увеличивая пенсию. Для этого предварительно устанавливаем правило для верхнего лимита, например такое: сумма изъятия в предыдущем году + 5%.

Верхний и нижний лимиты можно настроить под себя. Более детальное рассмотрение правила динамического изъятия и его сравнение с фиксированным подходом приведены в другой работе Vanguard.

Стресс-тест пенсионных портфелей с динамическим изъятием. Вернемся к тестированию портфелей в худшие рецессионные сценарии в прошлом. Все исходные данные остаются, как и прежде, по правилу 5%, только теперь применим модель динамических расходов. Лимиты установим следующие:

- Верхний: сумма изъятия в предыдущем году + 5%.

- Нижний: сумма изъятия в предыдущем году − 2%.

Таким образом, каждый год мы сокращаем или увеличиваем снятие в зависимости от изменений стоимости портфеля.

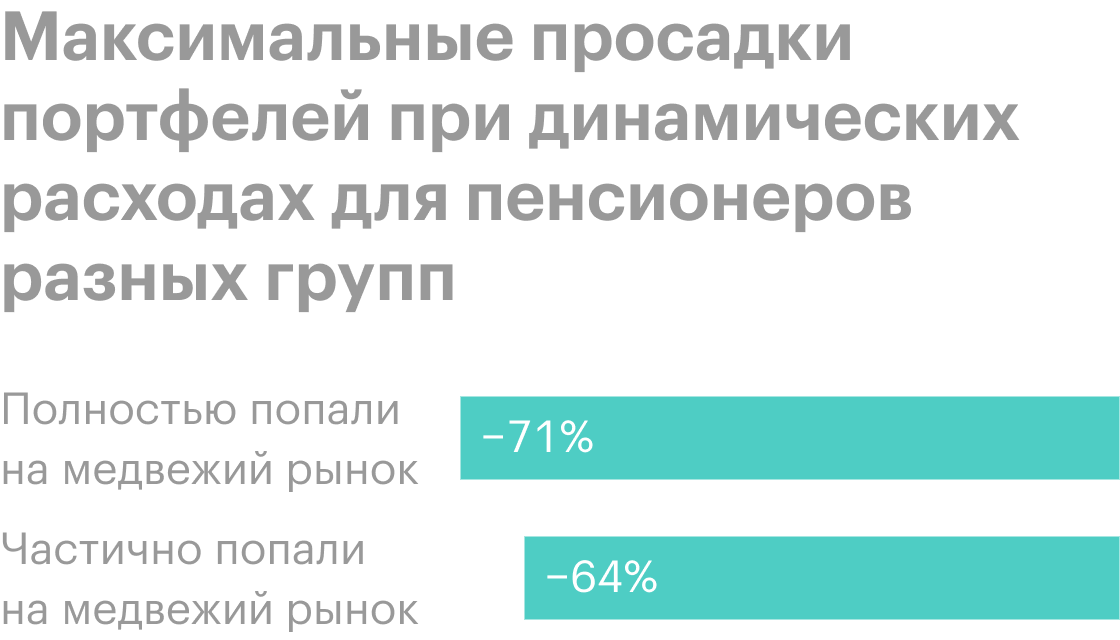

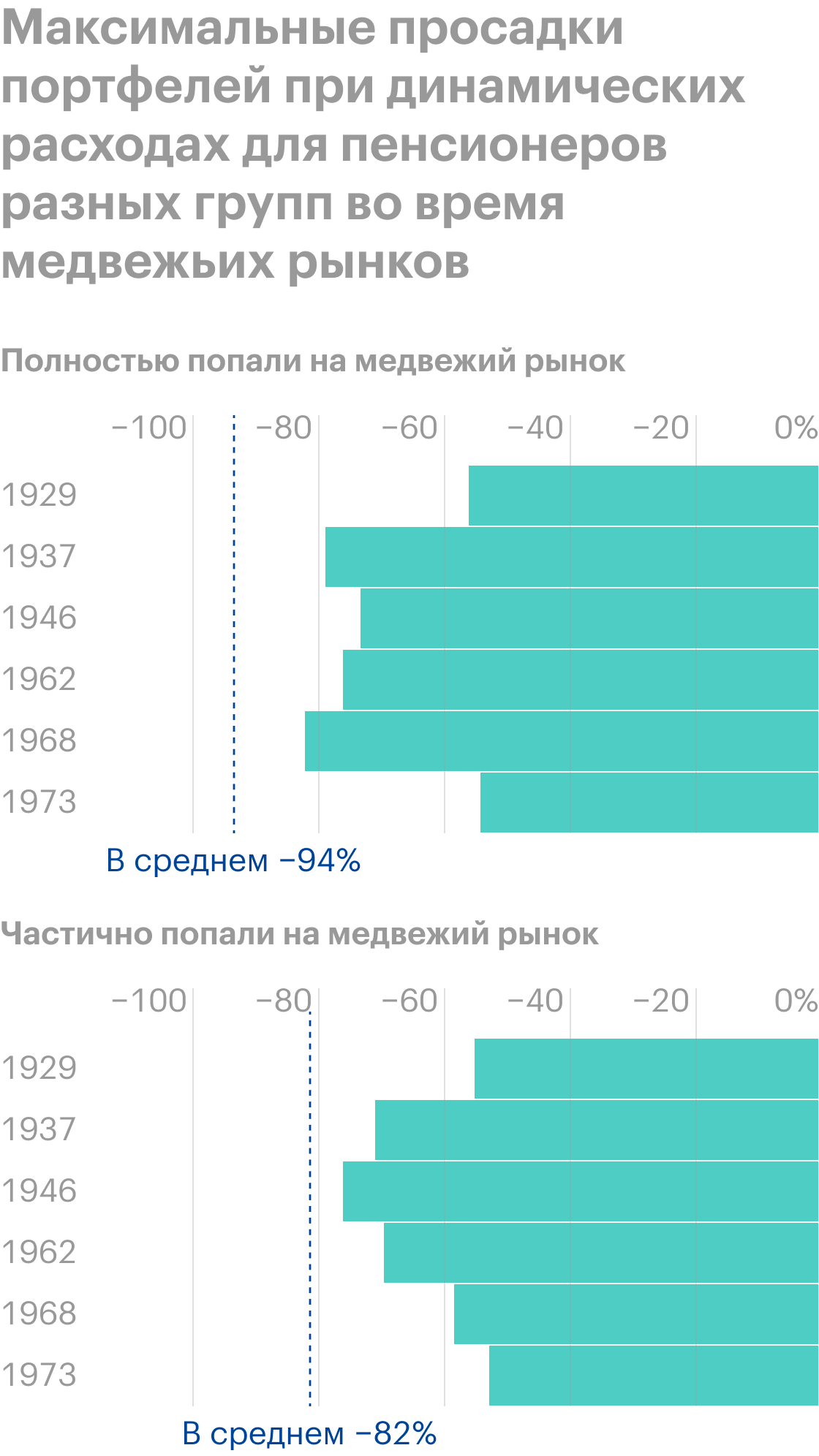

Результаты показывают, что динамический подход устраняет риск раннего истощения портфеля для всех пенсионеров. Даже в случаях жесточайших рецессий, таких как Великая депрессия и спады в начале и конце 1960-х.

Что касается пенсионных изъятий, для пенсионеров полного медвежьего рынка он оказался на 21% ниже первоначально планируемой суммы. Напомню, что последняя должна была составлять 737 000 $ (55 153 764 ₽).

Для пенсионеров, заставших частичный медвежий рынок, изъятия были на 8% ниже этой суммы. Но если учесть, что нам удалось устранить риск полного истощения портфеля, итоговые результаты внушительные.

Запомнить

- Для любого инвестора период непосредственно перед выходом на пенсию, а также первые годы пенсии — хрупкий. Если в этот момент происходит медвежий рынок, это может подорвать всю пенсионную стратегию: велика вероятность, что портфель исчерпается раньше намеченного горизонта.

- Риск того, что портфель сильно истощится на самом старте пенсии и больше не восстановится, называют риском последовательности доходностей. Причем этот риск не возникает, если сначала происходит бычий рынок, а потом медвежий, — только наоборот.

- Динамическая методика изъятия пенсии, диверсификация портфеля и снижение комиссионных и налоговых издержек нивелируют риск последовательности доходностей. По историческим данным, это дает гарантию, что капитал не исчерпается раньше времени. Тем не менее мы не знаем, какая будет доходность фондового рынка и насколько затяжные медвежьи рынки могут случиться. Поэтому рекомендуется формировать пенсионный капитал и подбирать такую ставку изъятия, чтобы у портфеля был дополнительный запас прочности на случай непредвиденных сценариев.