Я вернул излишне уплаченный налог на имущество

На основании постановления Конституционного суда

В 2020 году я вернул 9092 ₽ излишне уплаченного налога на квартиру за 2017 и 2018 годы и получил право заплатить меньше за 2019 год.

Дело в том, что до 2015 года налог на имущество физлиц считали по инвентаризационной стоимости недвижимости, а с 2020 года его считают по кадастровой стоимости. Между 2015 и 2020 годами был переходный период, во время которого налог на имущество в разных регионах считали по разной стоимости. Это приводило к неравномерной налоговой нагрузке.

Во время переходного периода я платил налог в 2—3,5 раза больше, чем жители других регионов за аналогичную квартиру. В 2019 году Конституционный суд издал постановление, в котором было сказано, что гражданин имеет право попросить налоговую пересчитать сумму уплаченного налога. Так я и сделал.

В статье расскажу, почему произошел переходный период, что о нем думает Конституционный суд и кому налоговая обязана вернуть излишне уплаченный налог на имущество.

Матчасть: что не так с налогом на имущество физлиц

Расчет налога по инвентаризационной стоимости недвижимости. В 1991 году в России ввели закон «О налогах на имущество физических лиц». Согласно ему, налог исчисляли исходя из инвентаризационной стоимости недвижимости.

Инвентаризационная стоимость — это что-то вроде себестоимости строительства объекта, которая складывается из цены материалов и работ. То есть инвентаризационная стоимость квартиры формируется из фактической стоимости материалов для ее строительства.

Для расчета налога на имущество инвентаризационную стоимость увеличивали на коэффициент-дефлятор. С его помощью учитывали изменение потребительских цен на товары, работы и услуги в России. До 2020 года коэффициент-дефлятор ежегодно утверждало Минэкономразвития.

Инвентаризационная стоимость не учитывает местоположение здания, например удаленность от центра города, инфраструктуру района, где оно расположено, и уровень внутренней отделки помещения. Поэтому обычно такая стоимость в разы ниже рыночной. Их соотношение различается в зависимости от региона: где-то может быть в 1,5 раза меньше, а где-то — в 30 раз.

Например, инвентаризационная стоимость элитных квартир в старинных зданиях в престижном историческом центре города может быть ниже стоимости квартир в удаленных необустроенных новостройках. Соответственно, налог на квартиры с большей рыночной ценой, который посчитали по инвентаризационной стоимости, может быть меньше, чем налог на дешевые квартиры. И наоборот: налог на жилье с низкой рыночной ценой может быть необоснованно большим.

Расчет налога по кадастровой стоимости недвижимости. В 2014 году федеральный закон № 284-ФЗ ввел пятилетний переходный период к другому способу расчета налога на имущество: его должны были начать считать исходя из кадастровой стоимости недвижимости. Он же отменил закон «О налогах на имущество физических лиц» — все положения перенесли в главу 32 налогового кодекса.

Кадастровая стоимость — это аналог рыночной стоимости: цена недвижимости по версии государства. Ее устанавливают при помощи государственной кадастровой оценки, которую проводят с определенной периодичностью.

Например, в Москве и Санкт-Петербурге кадастровую оценку проводят не чаще одного раза в два года. В других регионах — не чаще одного раза в течение трех лет.

Кадастровую оценку проводят на основе анализа рыночных цен: кадастровая стоимость должна быть приближена к рыночной, а в идеале вообще должна совпадать с суммой, которую собственник квартиры указал бы при ее продаже.

Цель перехода от инвентаризационной стоимости к кадастровой как раз в том, чтобы сделать налогообложение более справедливым. Логика примерно такая: не имеет значения, сколько стоила постройка здания, — важна его рыночная цена, а значит, и налог стоит рассчитывать исходя из нее.

Ставка налога на имущество физлиц зависит от способа расчета налога — по инвентаризационной стоимости или по кадастровой. Также на ставку влияет объект налогообложения — на что рассчитывают налог: на комнату, квартиру, дом, гараж, машиноместо и т. д.

Если налог считают по кадастровой стоимости, то размеры ставок не превышают 0,1%, 0,5% и 2%, в зависимости от объекта налогообложения. Например, по ставке до 0,1% облагаются жилые дома, квартиры, комнаты, гаражи и машиноместа. До 2% — деловые и торговые центры, офисные и торговые объекты, а также недвижимость, кадастровая стоимость которой больше 300 млн рублей.

Если налог считают по инвентаризационной стоимости, то налоговые ставки устанавливают на основе суммарной инвентаризационной стоимости недвижимости, умноженной на коэффициент-дефлятор. Размер ставок также зависит от объекта налогообложения и может варьироваться от 0,1% до 2%.

Например, жилой дом с суммарной инвентаризационной стоимостью до 300 тысяч рублей будет облагаться налогом по ставке до 0,1%, а стоимостью от 300 до 500 тысяч рублей — по ставке от 0,1% до 0,3%. Если инвентаризационная стоимость дома больше 500 тысяч, ставка будет от 0,3% до 2%.

Проблемы переходного периода. Переходный период к новому способу расчета налога на имущество начался 1 января 2015 года и закончился 1 января 2020 года. С 2020 года инвентаризационная стоимость вообще не применяется: разрешено считать налог только исходя из кадастровой стоимости.

Во время переходного периода местные органы власти каждого субъекта РФ самостоятельно устанавливали, с какого момента отказаться от инвентаризационной стоимости и перейти на кадастровую. Если субъект не определил дату перехода на кадастровую стоимость, применяли инвентаризационную.

По информации ФНС, в 2019 году законы о расчете налога на имущество по кадастровой стоимости приняли 84 субъекта РФ. Так, в 2016 году на такой расчет перешли 28 регионов, в 2017 году — 49, в 2018 году — 63, а в 2019 году — 70 регионов. В 2020 году налог по кадастровой стоимости недвижимости рассчитают в 74 регионах, а в 2021 году — в 84 регионах.

Из-за того, что каждый регион сам решал, в какой момент перейти на кадастровую стоимость, налог на имущество в разных субъектах мог сильно отличаться. Именно эта разница стала предметом разбирательства в Конституционном суде: он проверил, нарушает ли разное налоговое бремя в переходный период принцип равенства налогообложения.

Расскажу об этом разбирательстве подробнее.

Что за постановление Конституционного суда

У жительницы Алтайского края был дом. За 2015 год налог на него составил 47 572 ₽. ИФНС посчитала его по инвентаризационной стоимости: Алтайский край на тот момент еще не перешел на расчет по кадастровой стоимости.

Женщина не согласилась с размером налога. По ее мнению, налог на дом ИФНС должна была считать по кадастровой стоимости по ставке 0,1%, а не по ставке 1,5% исходя из инвентаризационной стоимости. При этом инвентаризационная стоимость дома составляет 3 171 466 ₽, а кадастровая — 2 873 674 ₽. Если бы ИФНС посчитала налог по меньшей ставке исходя из кадастровой стоимости, он бы составил всего 2874 ₽ — это в 16,5 раз меньше.

Именно эту сумму налога жительница Алтайского края считала справедливой, поэтому в марте 2017 года обратилась в суд. Она просила признать недействительными требования ИФНС и обязать ее пересчитать сумму налога на дом.

Сначала суды вообще не хотели принимать у женщины исковое заявление. А когда суд наконец рассмотрел иск, то отказался удовлетворить ее требования. Вторая инстанция поддержала решение.

Параллельно налоговая два раза пыталась взыскать с женщины задолженность в суде, и оба раза ИФНС это не удалось: сначала суд отменил приказ о взыскании денег, а потом отказал налоговой из-за истечения срока исковой давности.

Битва в судах между жительницей Алтайского края и налоговой длилась около года. В итоге в 2018 году женщина решила, что статья 402 налогового кодекса о применении кадастровой и инвентаризационной стоимости не соответствует Конституции: она нарушает принцип равенства налогообложения и возлагает на граждан непосильную налоговую нагрузку. Поэтому она подала жалобу в Конституционный суд.

В феврале 2019 года Конституционный суд постановил, что статья 402 НК РФ не нарушает Конституцию, так как не запрещает налогоплательщику в индивидуальном порядке требовать, чтобы и во время переходного периода налог на имущество рассчитывали исходя из кадастровой стоимости, а не инвентаризационной.

При этом Конституционный суд указал, что недопустимо, чтобы у кого-то из налогоплательщиков были более выгодные условия, чем у других. Налогообложение должно быть соразмерным: нельзя допускать существенных — в два и более раза — различий в размере налога на имущество в зависимости от способа его расчета.

Если для конкретного объекта недвижимости уже установлена кадастровая стоимость, но для целей налогообложения еще официально не используется, то по ней все равно можно считать налог на имущество физлиц.

А если кадастровая стоимость недвижимости еще не определена, то ее можно применять для расчета налога по решению налоговой или суда. В этом случае необходимо оценить имущество.

Таким образом, Конституционный суд дал возможность всем гражданам требовать пересчитать налог на имущество, если сумма налога по инвентаризационной стоимости для них в два и более раза превышает сумму налога по кадастровой стоимости.

ФНС даже выпустила отдельное письмо, в котором обязала налоговые службы всех субъектов РФ изучить и применить постановление КС. Минфин России, ссылаясь на КС, также неоднократно указывал, что гражданин вправе в индивидуальном порядке требовать применить кадастровую стоимость для расчета налога на имущество.

Перерасчет налога не происходит автоматически: для этого гражданин должен подать в налоговую заявление в свободной форме.

Вернуть излишне уплаченный налог можно только за три предыдущих года. Например, если подать заявление на перерасчет суммы в 2020 году, то налог пересчитают за 2019, 2018 и 2017 годы.

Если при перерасчете окажется, что налог по кадастровой стоимости больше, чем по инвентаризационной, требовать доплаты не станут.

На сайтах судов мне не удалось найти информацию о том, что жительница Алтайского края обращалась в суд для пересмотра решения по своему делу на основании постановления Конституционного суда. Думаю, это связано с тем, что налоговая все равно уже никогда не сможет взыскать с женщины задолженность — даже в судебном порядке.

Зато благодаря постановлению КС другие граждане, которые платят налог на имущество физлиц, могут пересчитать и вернуть излишне уплаченные деньги. Этим правом я и воспользовался.

Размер налога на мою квартиру

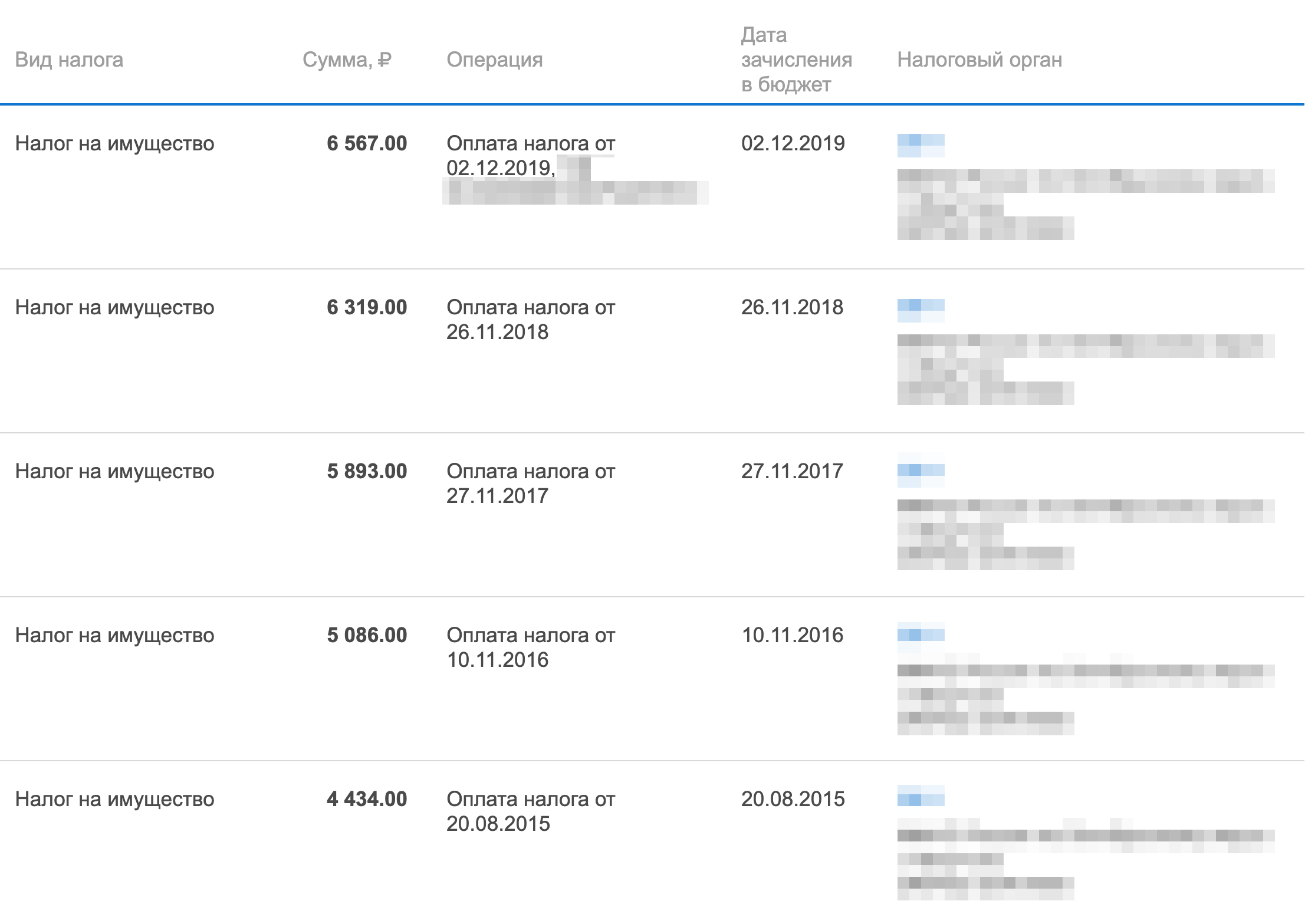

У меня есть квартира в Иркутской области. Каждый год я исправно плачу налог на имущество физических лиц, который рассчитывают по инвентаризационной стоимости.

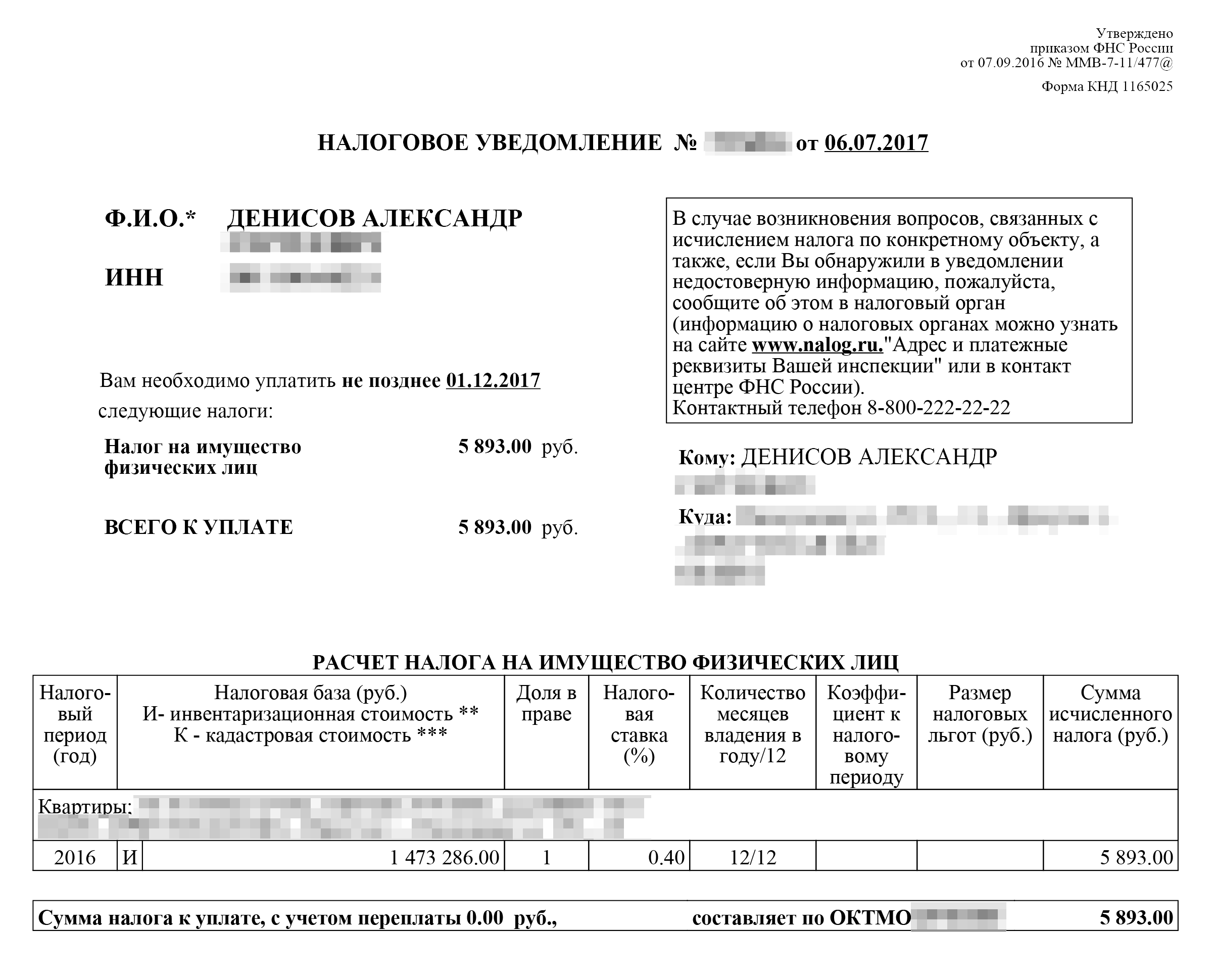

В среднем налог на мою квартиру до 2020 года составлял от 4500 ₽ до 6600 ₽ в год. Сумма могла быть разной из-за изменения коэффициента-дефлятора. Например, инвентаризационная стоимость моей квартиры с учетом коэффициента-дефлятора в 2016 году была 1 473 286 ₽, а налоговая ставка — 0,4%.

Когда я изучил постановление КС, сначала решил проверить, могу ли претендовать на перерасчет налога на квартиру. Затем обратился в налоговую, чтобы вернуть переплату.

Вот что я для этого сделал:

- Узнал кадастровую стоимость квартиры и сравнил сумму налога на имущество по кадастровой стоимости с размером налога по инвентаризационной стоимости.

- Уточнил, когда Иркутская область перешла на расчет налога по кадастровой стоимости, и определил, за какие годы мне положен перерасчет.

- Подал в налоговую заявление на перерасчет суммы уплаченного налога.

- Получил от налоговой уведомление о перерасчете налога.

- Подал в налоговую заявление на возврат суммы излишне уплаченного налога.

- Получил деньги.

Узнать кадастровую стоимость и рассчитать по ней налог

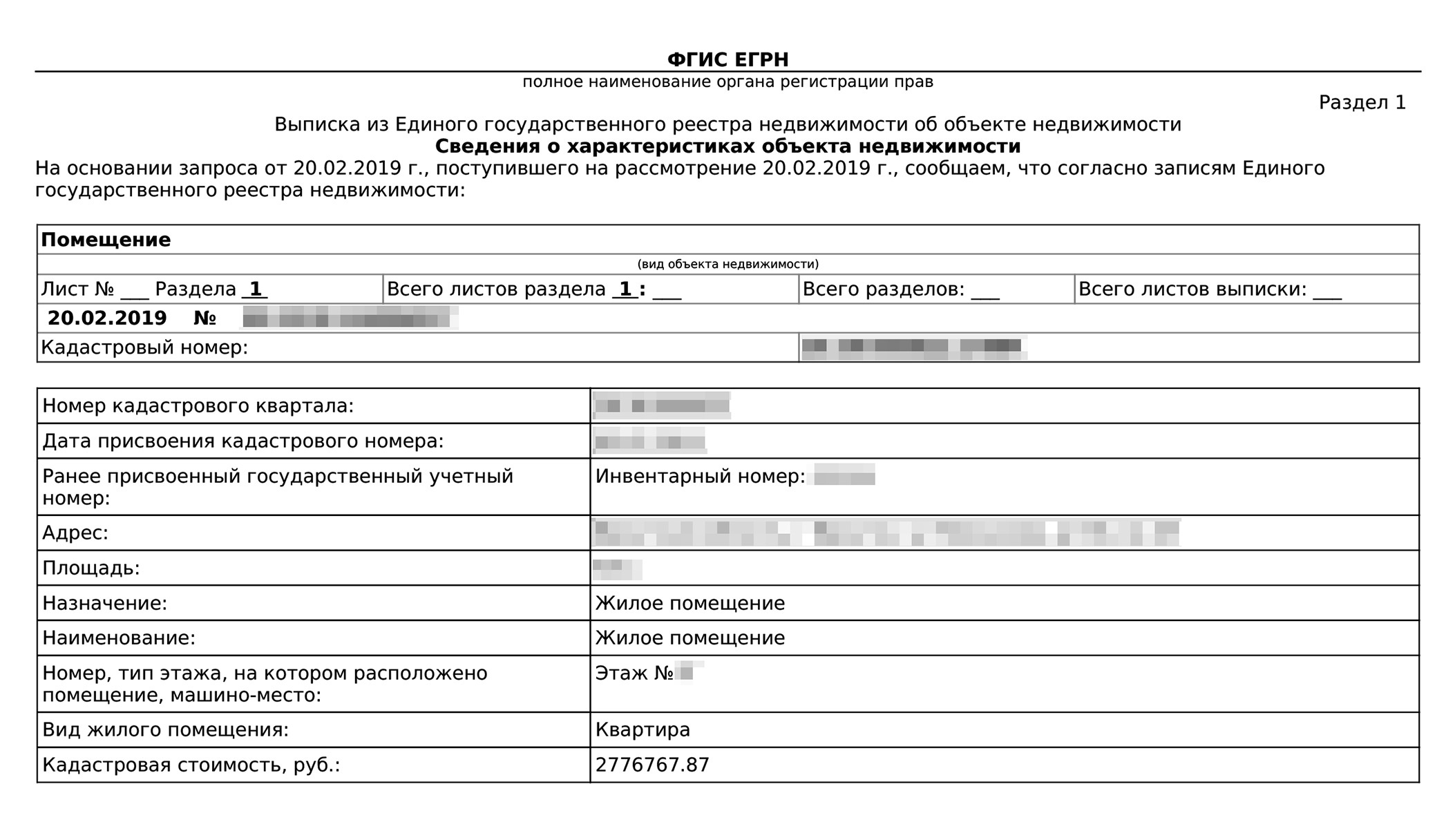

Кадастровую стоимость недвижимости можно посмотреть в выписке из ЕГРН, если на руках есть свежий документ. Или онлайн на сайте Росреестра по адресу или кадастровому номеру — это бесплатно.

Свежую выписку из ЕГРН можно заказать на сайте Росреестра. Документ можно получить в электронном виде или забрать в территориальном отделе Росреестра. Еще можно попросить выслать документ обычной почтой. Для простых граждан электронная выписка будет стоить 290 ₽, бумажная — 460 ₽.

Также выписку можно заказать через МФЦ или на сайтах посредников: часто это дешевле. Например, в феврале 2019 года я заказывал ее для визы в США на сайте «Выписка-ру». Заплатил за это 59 ₽.

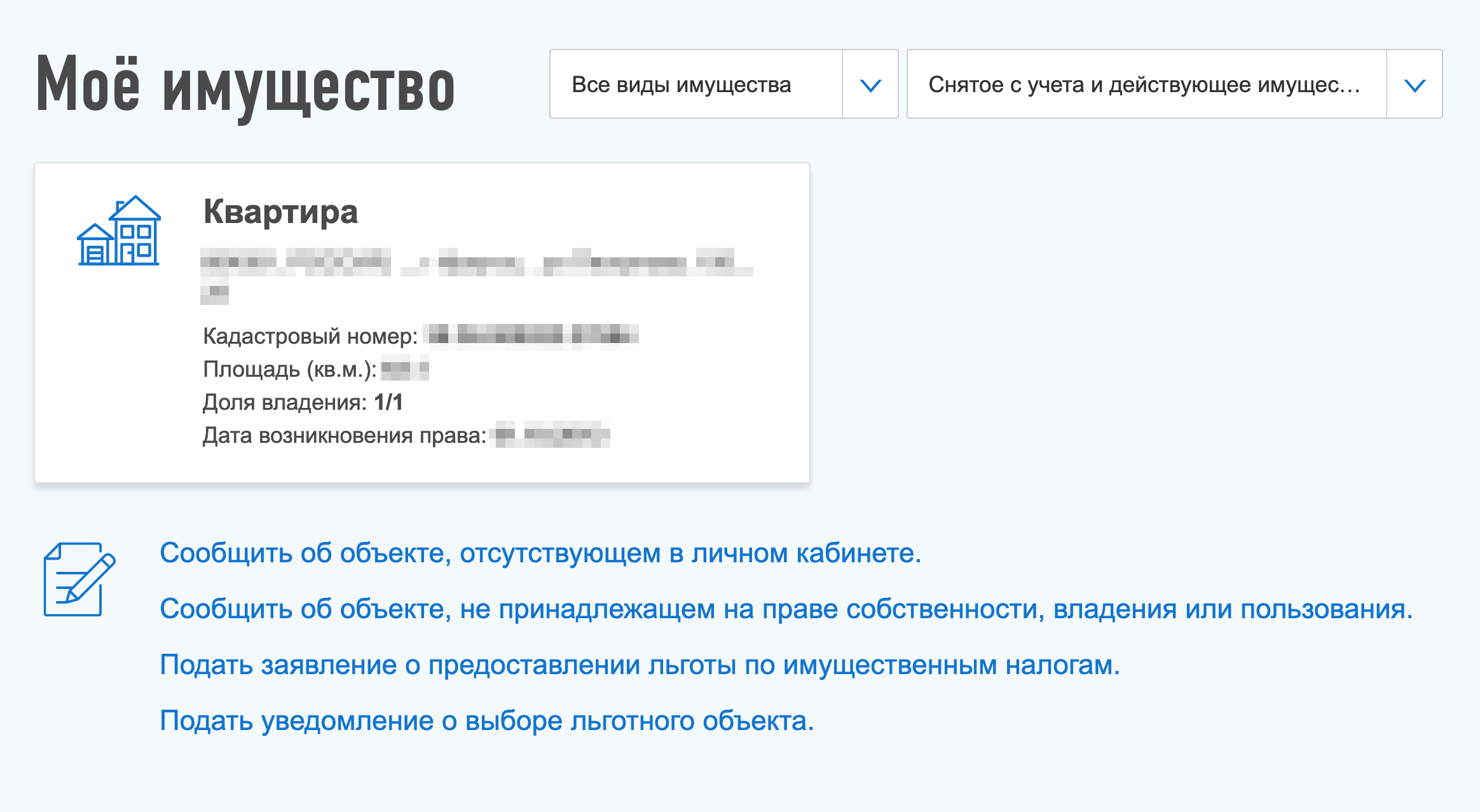

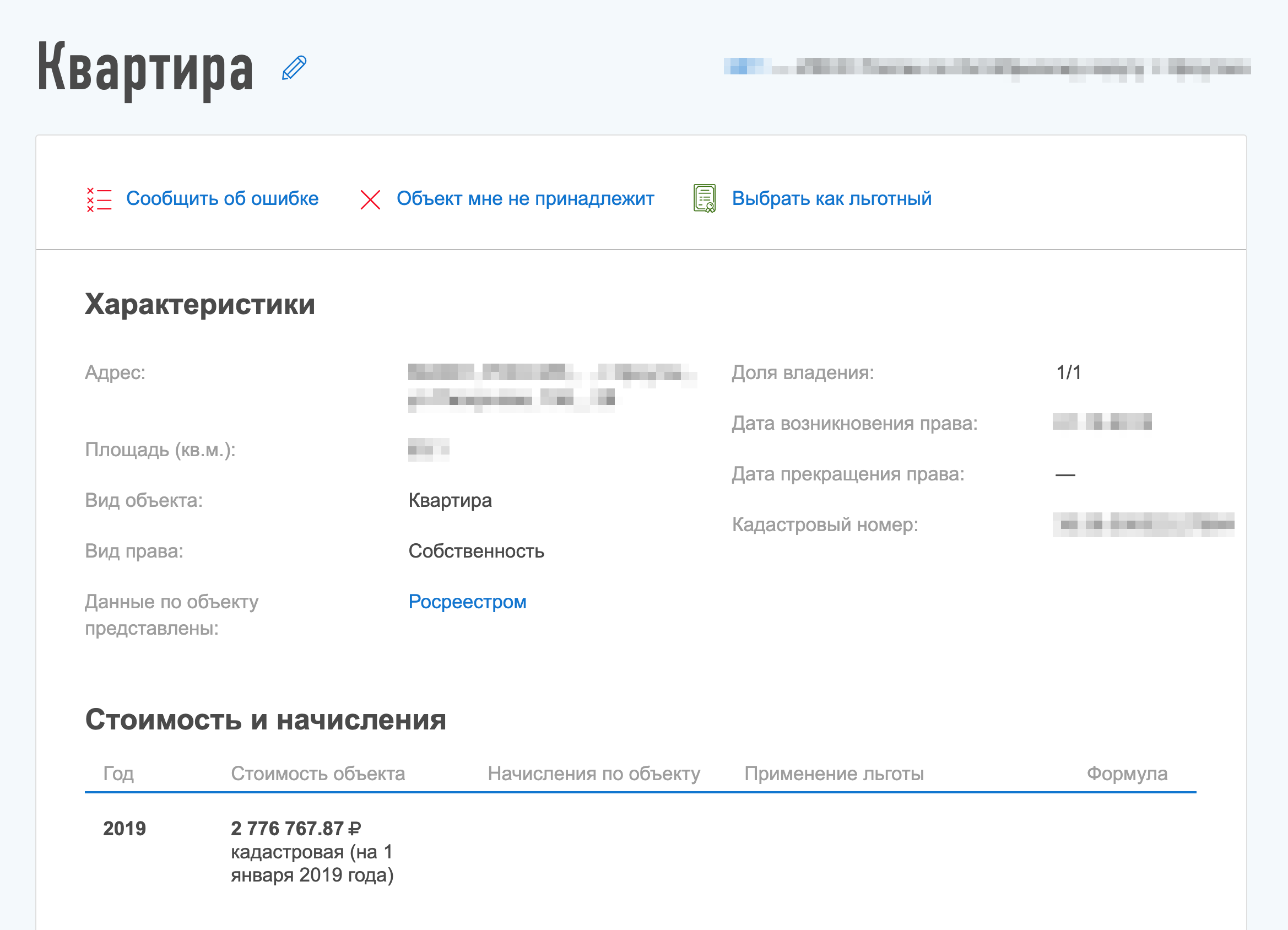

Кроме того, с 2020 года любой гражданин может посмотреть кадастровую стоимость недвижимости в личном кабинете на сайте ФНС в разделе «Имущество» и в уведомлении, которое присылает налоговая. Это быстро и бесплатно.

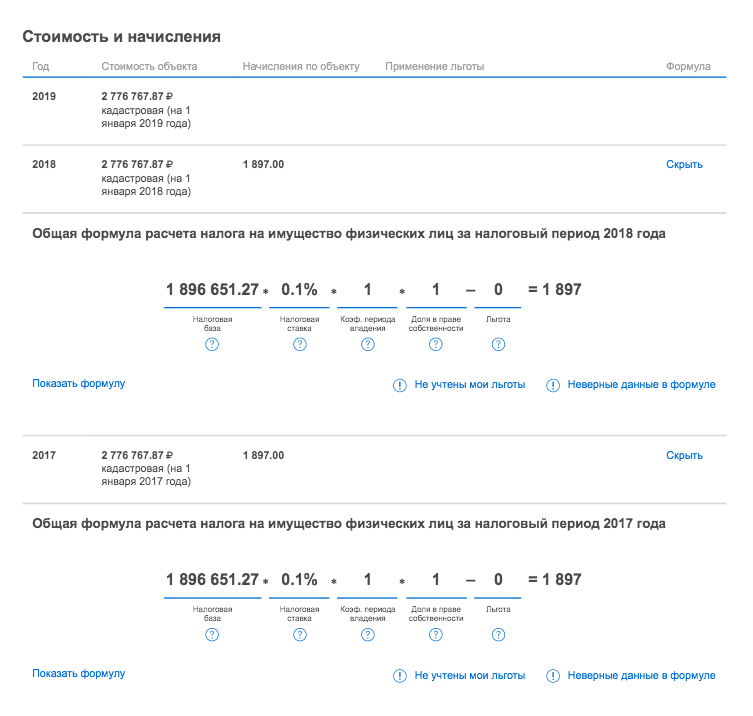

Кадастровая стоимость моей квартиры — 2 776 767,87 ₽.

В личном кабинете также можно рассчитать налог на имущество и посмотреть формулу, которую для этого используют. В ней есть такие показатели:

- Налоговая база.

- Ставка налога.

- Количество месяцев владения квартирой в течение года.

- Есть ли у квартиры другие собственники.

- Есть ли право на льготу.

В формуле расчета налога на имущество в качестве налоговой базы теперь используют кадастровую стоимость, причем в меньшем размере. В моем случае — 1 896 651,27 ₽, а не 2 776 767,87 ₽, как указано в выписке ЕГРН и личном кабинете. Так происходит, потому что по закону налоговая база в отношении квартиры — это ее кадастровая стоимость, из которой вычли величину кадастровой стоимости 20 квадратных метров общей площади этого жилья.

Налоговая ставка в моей формуле 0,1%, потому что объект налогообложения — квартира.

Коэффициент периода владения отражает, сколько месяцев в году квартира принадлежала мне. В 2017 и 2018 годах их было по 12, поэтому коэффициент равен 1. Если бы я владел квартирой, например, всего два месяца в году, коэффициент составил бы 0,16.

Размер доли в праве собственности показывает, сколько у квартиры владельцев. В моей формуле размер доли 1, потому что я единственный собственник. Если бы существовал еще один владелец, размер доли был бы 0,5, если бы их было три — 0,3, и т. д.

Последнее значение в формуле нужно для учета льготы пенсионерам, людям с инвалидностью, Героям Советского Союза, участникам войн и т. д. Мне льготы не положены.

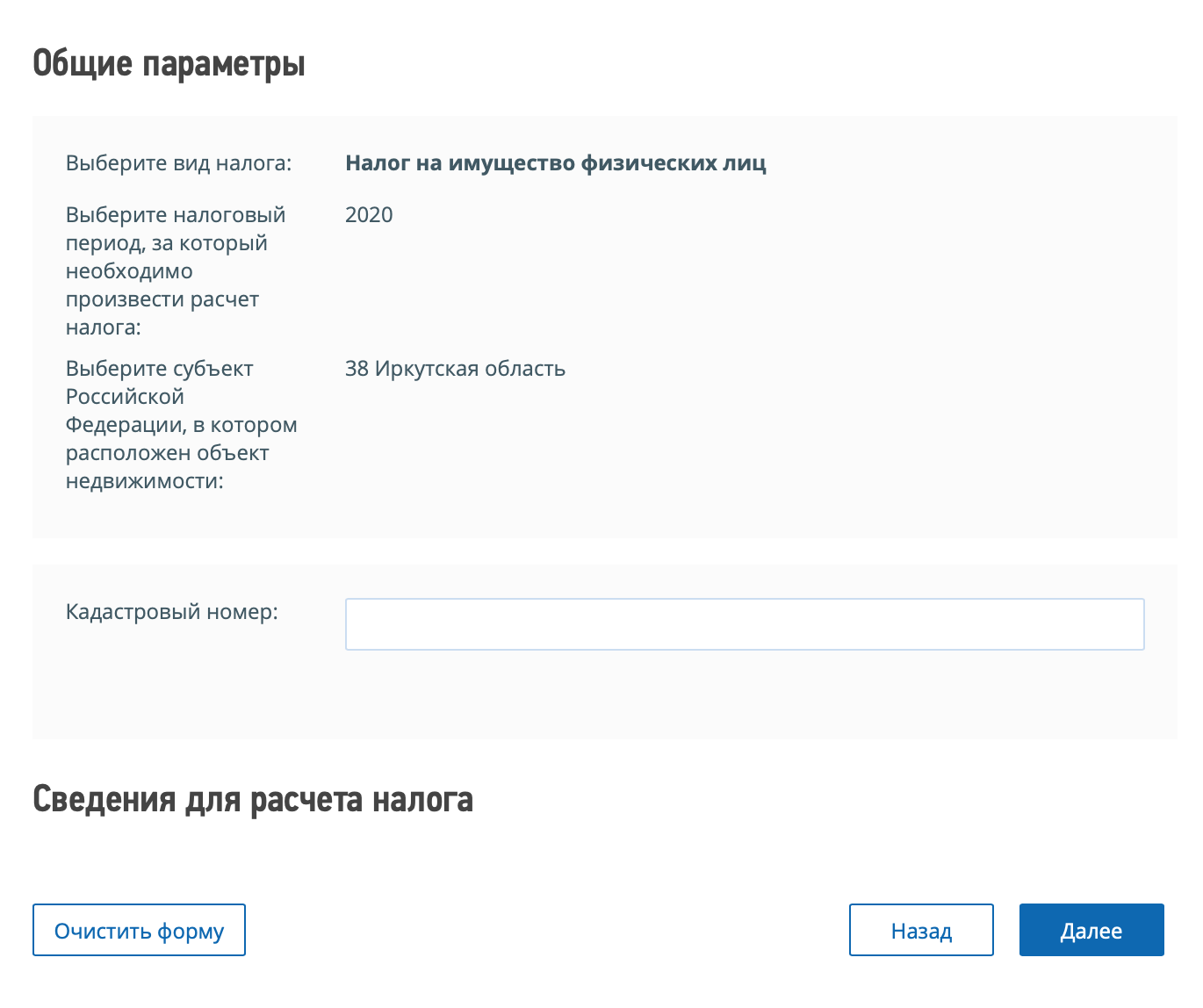

Также рассчитать налог на имущество можно в специальном калькуляторе на сайте ФНС. Он нужен на случай, если нет личного кабинета, где можно посмотреть формулу расчета налога на имущество.

Калькулятор — это форма, в которой необходимо заполнить пустые поля: год расчета налога, регион, кадастровый номер недвижимости и т. п. Весь процесс разбит на шаги, запутаться или ошибиться практически невозможно: система подсказывает варианты заполнения.

Налог на мою квартиру исходя из кадастровой стоимости составляет 1897 ₽. С учетом того, что налог по инвентаризационной стоимости квартиры составлял от 4500 ₽ до 6600 ₽ — в 2—3,5 раза больше, я мог сэкономить от 3000 ₽ до 4613 ₽.

Определить, за какие годы положен перерасчет

Чтобы понять, за какие годы можно пересчитать налог на имущество, необходимо определить, когда регион, где находится недвижимость, перешел на исчисление налога по кадастровой стоимости. Информацию о переходе можно посмотреть на сайте налоговой.

Иркутская область перешла на расчет по кадастровой стоимости только с 1 января 2020 года.

Это значит, что при подаче заявления в 2020 году я могу претендовать на перерасчет за 2017, 2018 и 2019 годы. Если бы регион перешел на исчисление налога по кадастровой стоимости в 2019 году, а заявление я бы также подал в 2020 году, то перерасчет мне был бы положен только за 2017 и 2018 годы.

Подать заявление на перерасчет

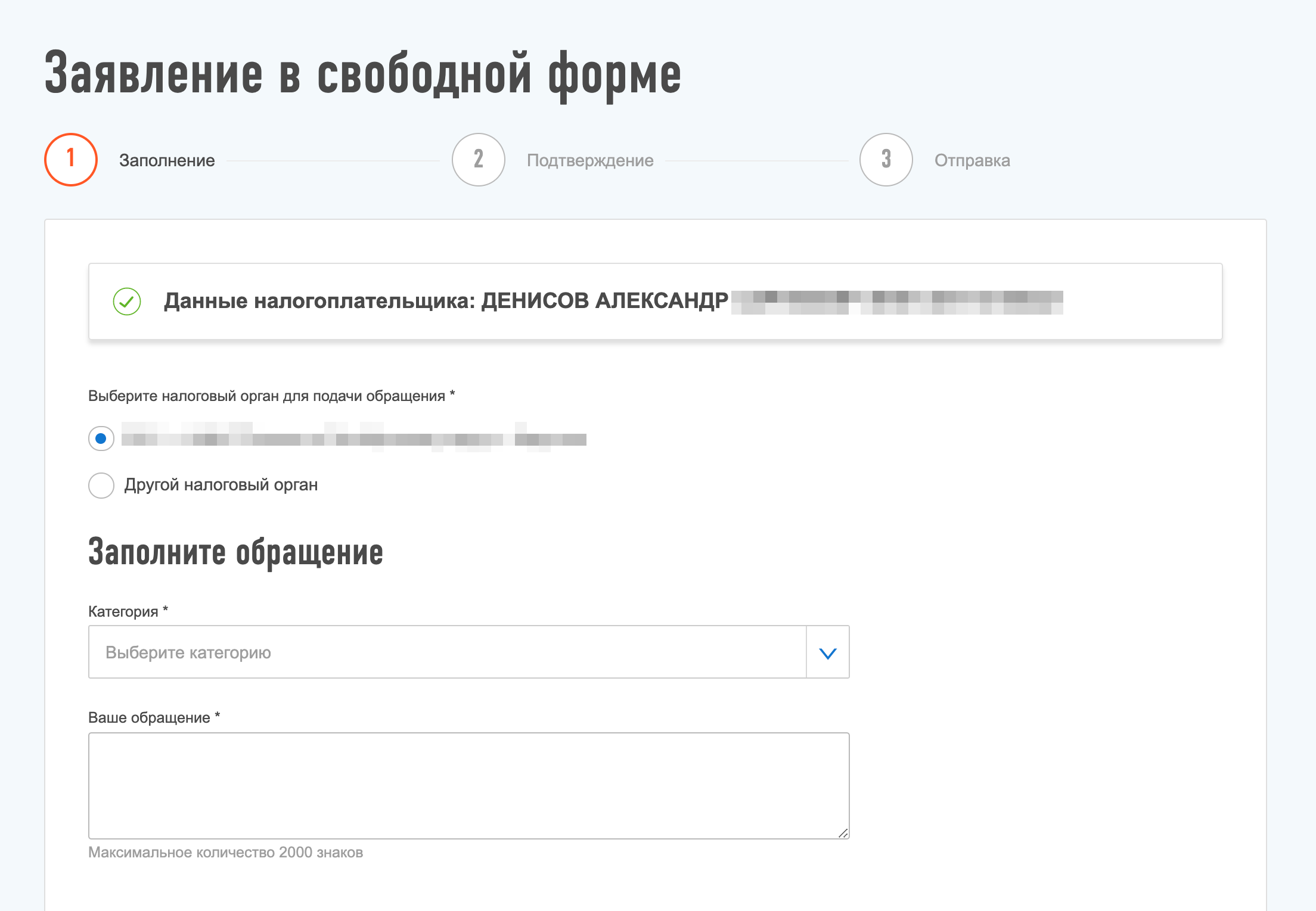

24 января 2020 года через личный кабинет налогоплательщика я подал заявление с просьбой сделать перерасчет налога за предыдущие годы. Обратиться в налоговую можно любым другим удобным способом: направить заявление по почте или прийти в инспекцию лично. Обращаться нужно в ИФНС по месту регистрации имущества.

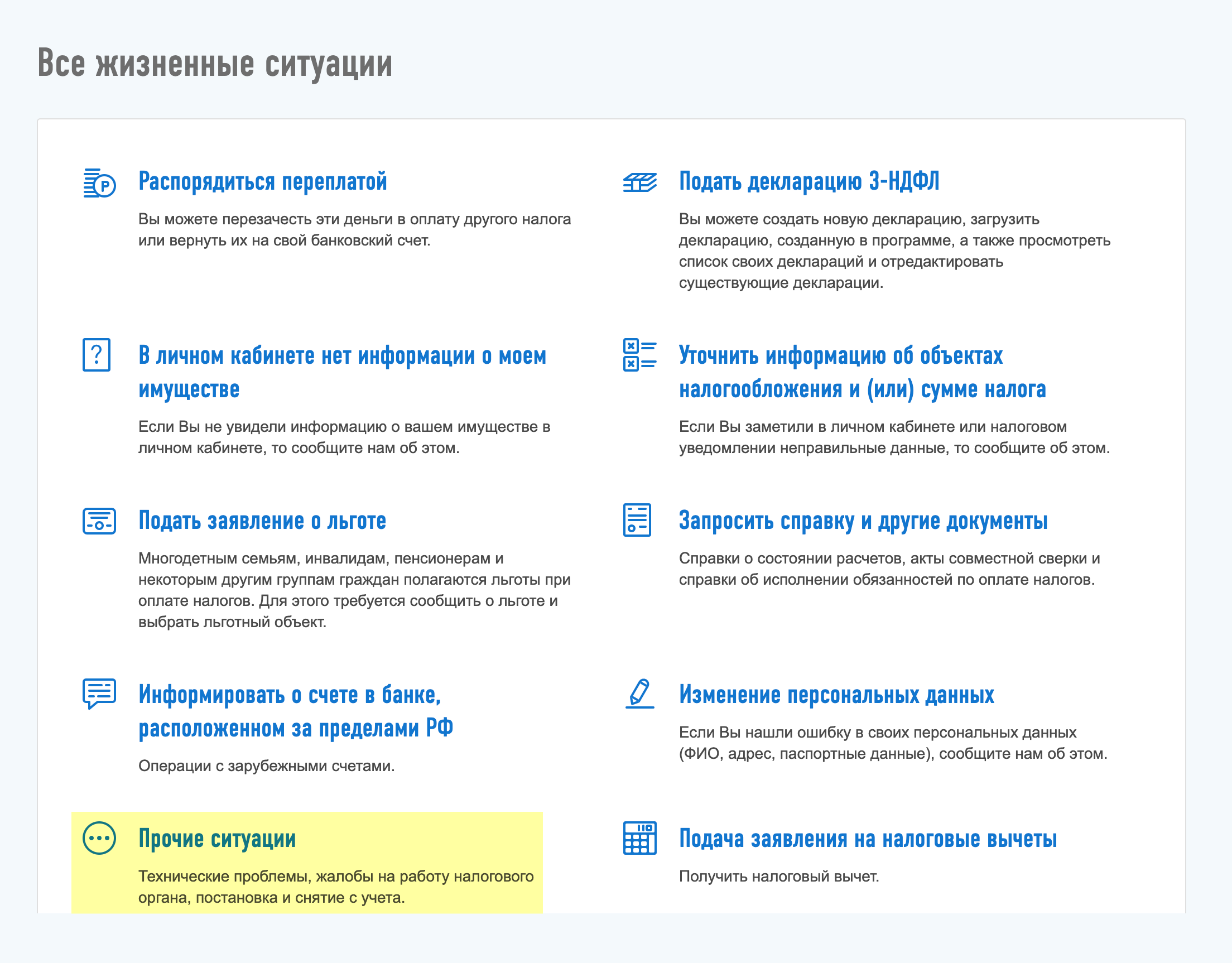

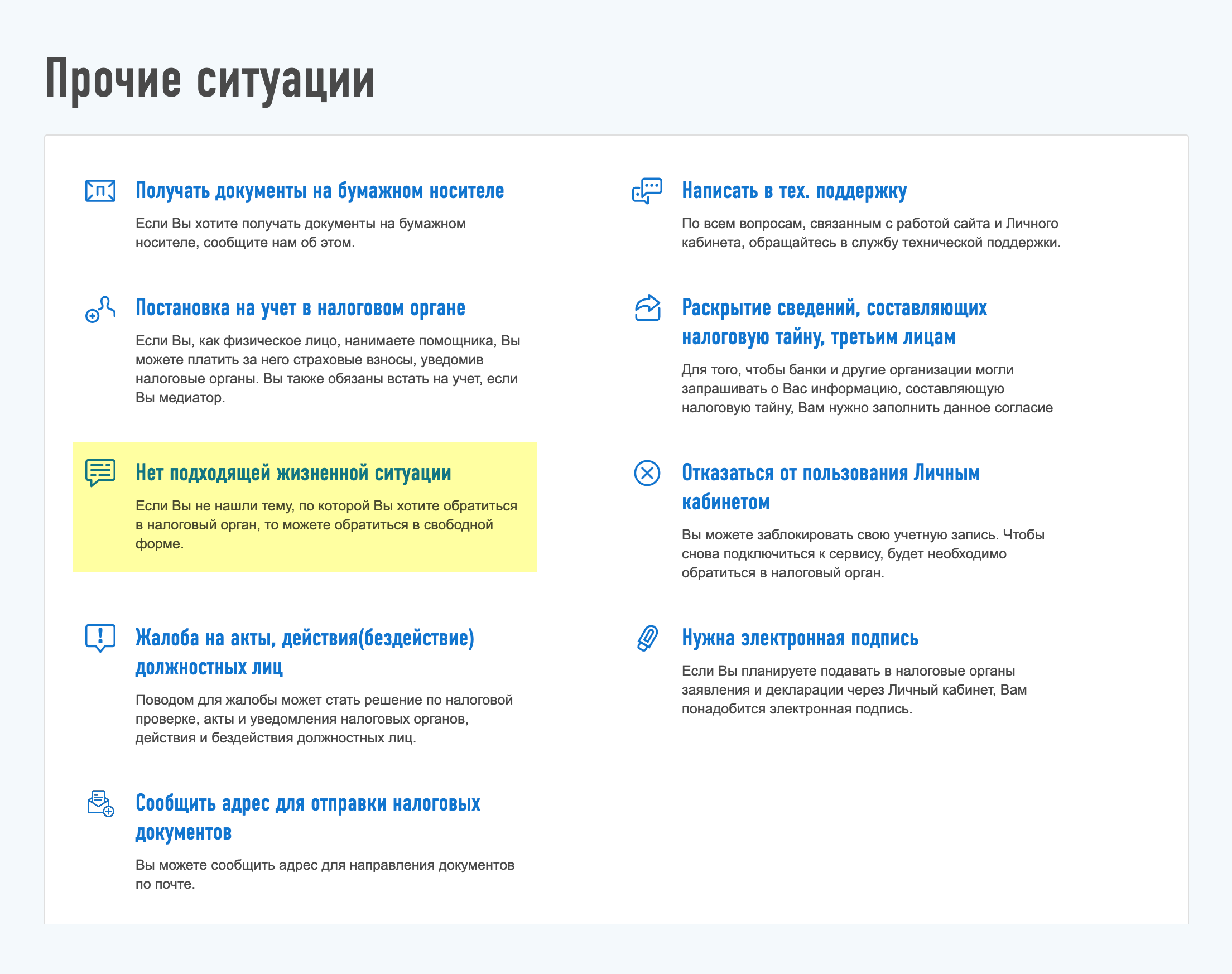

Я отправил заявление в виде обращения в свободной форме. Для этого в личном кабинете перешел в раздел «Сообщения», затем нажал на ссылку «Обратиться в налоговый орган» и выбрал «Прочие ситуации». В открывшемся разделе выбрал «Нет подходящей жизненной ситуации».

В заявлении я использовал такую формулировку:

- «Прошу пересчитать налог на имущество физических лиц по моему объекту налогообложения в соответствии с постановлением Конституционного суда РФ № 10-П от 15.02.2019 г.».

Самое важное — сослаться на постановление Конституционного суда и указать его дату и номер. ФНС знает, за какие годы пересчитать налог.

Возможно, если не указать реквизиты постановления, в перерасчете налога могут отказать. Но это не лишает гражданина права еще раз обратиться в налоговую с аналогичным требованием.

На момент подачи заявления я уплатил налоги за 2017 и 2018 годы, а налог за 2019 год — еще нет: его нужно уплатить до 1 декабря 2020 года. Если бы я обратился в ФНС в 2019 году, мне бы также пересчитали налог за 2016 год.

Получается, что за 2015 и 2016 годы я заплатил больше, чем должен был. Если бы Конституционный суд принял постановление уже в 2015 году, то в пятилетний переходный период можно было бы уплатить налог по кадастровой стоимости и сэкономить. Но хорошо, что переплату можно вернуть хотя бы за предыдущие три года.

Дождаться ответа от налоговой

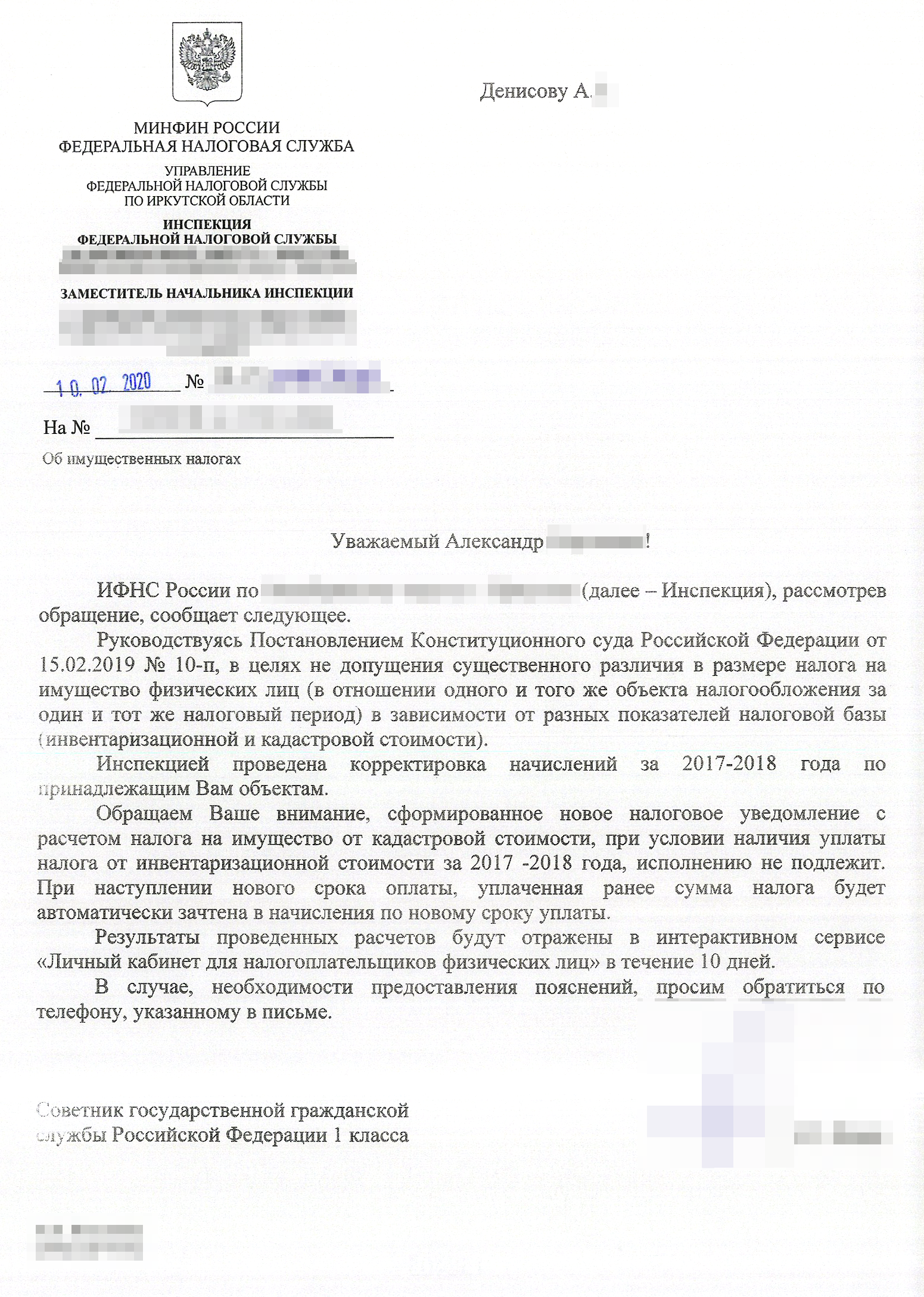

10 февраля 2020 года мне пришел ответ от налоговой: она скорректировала налог за квартиру за 2017—2018 годы.

В ответе также было указано, что мне придет новое уведомление, в котором налог за 2017—2018 годы рассчитают уже по кадастровой стоимости. Переплату за предыдущие два года можно было включить в счет уплаты налога за 2019 год. О том, что деньги можно вернуть на банковскую карту, в письме сказано не было.

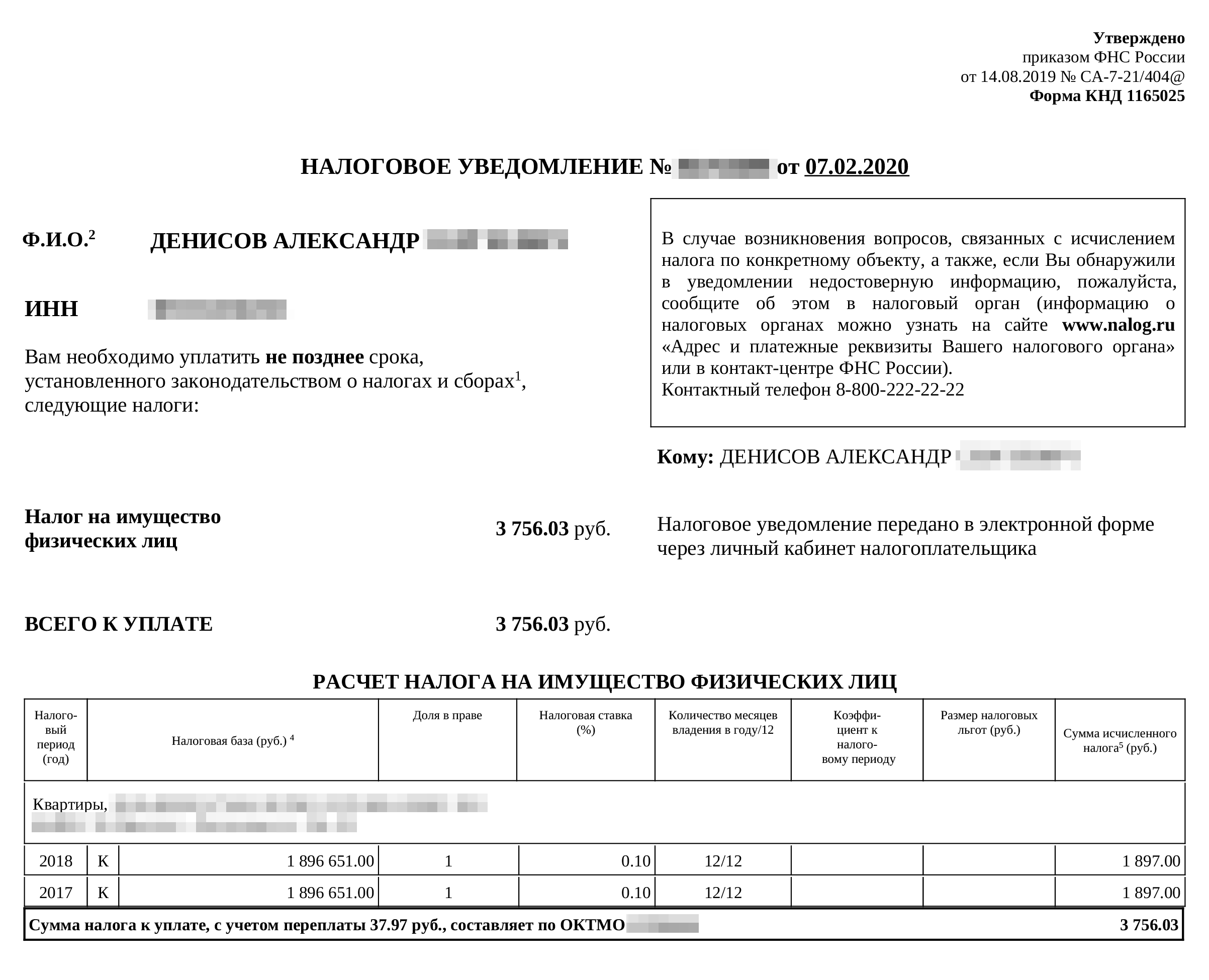

14 февраля 2020 года я получил новое налоговое уведомление, о котором меня предупредили.

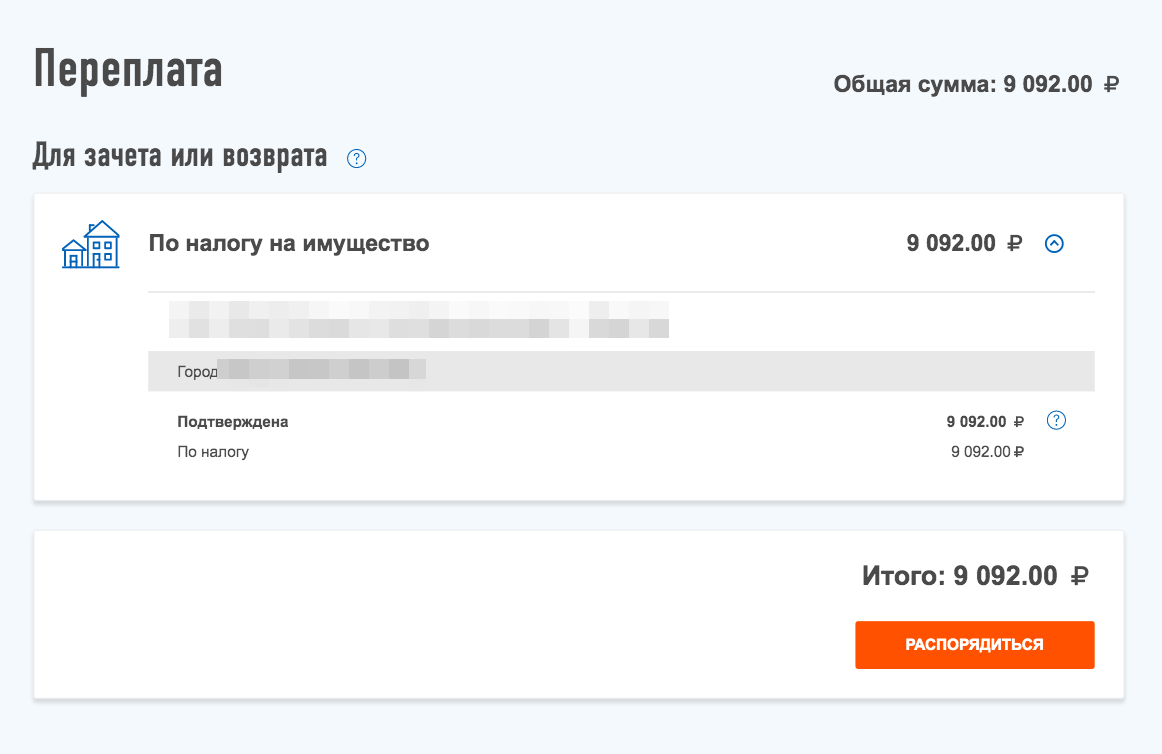

- 9092 ₽

- излишне уплаченный мной налог

Я заплатил налог за 2017 год исходя из инвентаризационной стоимости в размере 6319 ₽, за 2018 год — 6567 ₽. При перерасчете налога по кадастровой стоимости оказалось, что я должен был заплатить по 1897 ₽ за каждый год. Значит, сумма излишне уплаченного мною налога составила 9092 ₽.

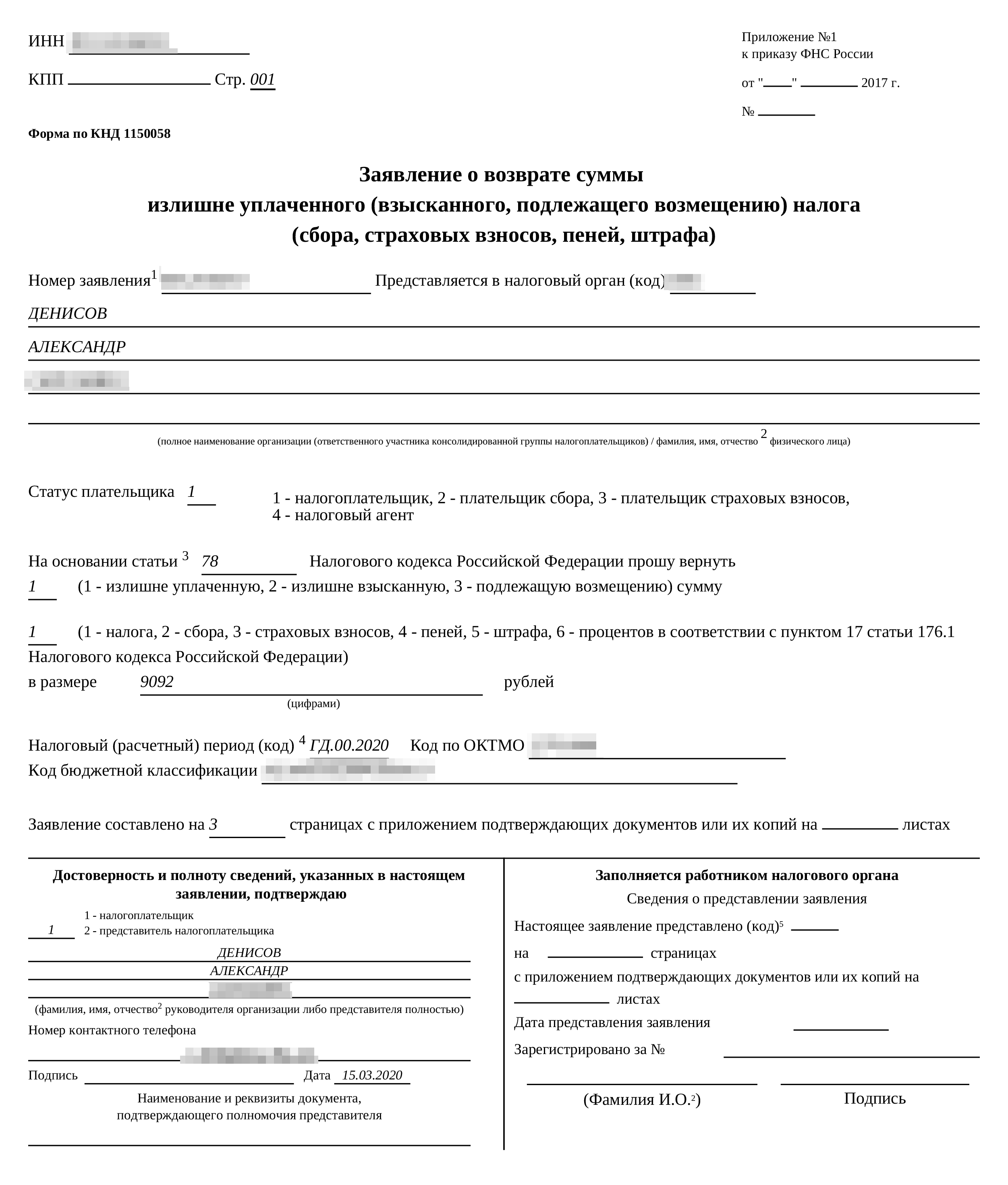

Подать заявление на возврат

Спустя месяц после подачи заявления, 14 февраля, в личном кабинете отразилась переплата — 9092 ₽ излишне уплаченного налога на имущество. На следующий день я подал в ИФНС заявление о возврате этой суммы.

Заявление на возврат переплаты можно подать в инспекции, заказным письмом или онлайн в личном кабинете налогоплательщика. Последний способ — самый удобный.

Для этого необходимо зайти в раздел «Жизненные ситуации» личного кабинета и нажать на ссылку «Распорядиться переплатой». Откроется простая и понятная форма для заполнения, в которой нужно указать данные банковского счета для возврата денег. Заявление сформируется автоматически.

Получить деньги

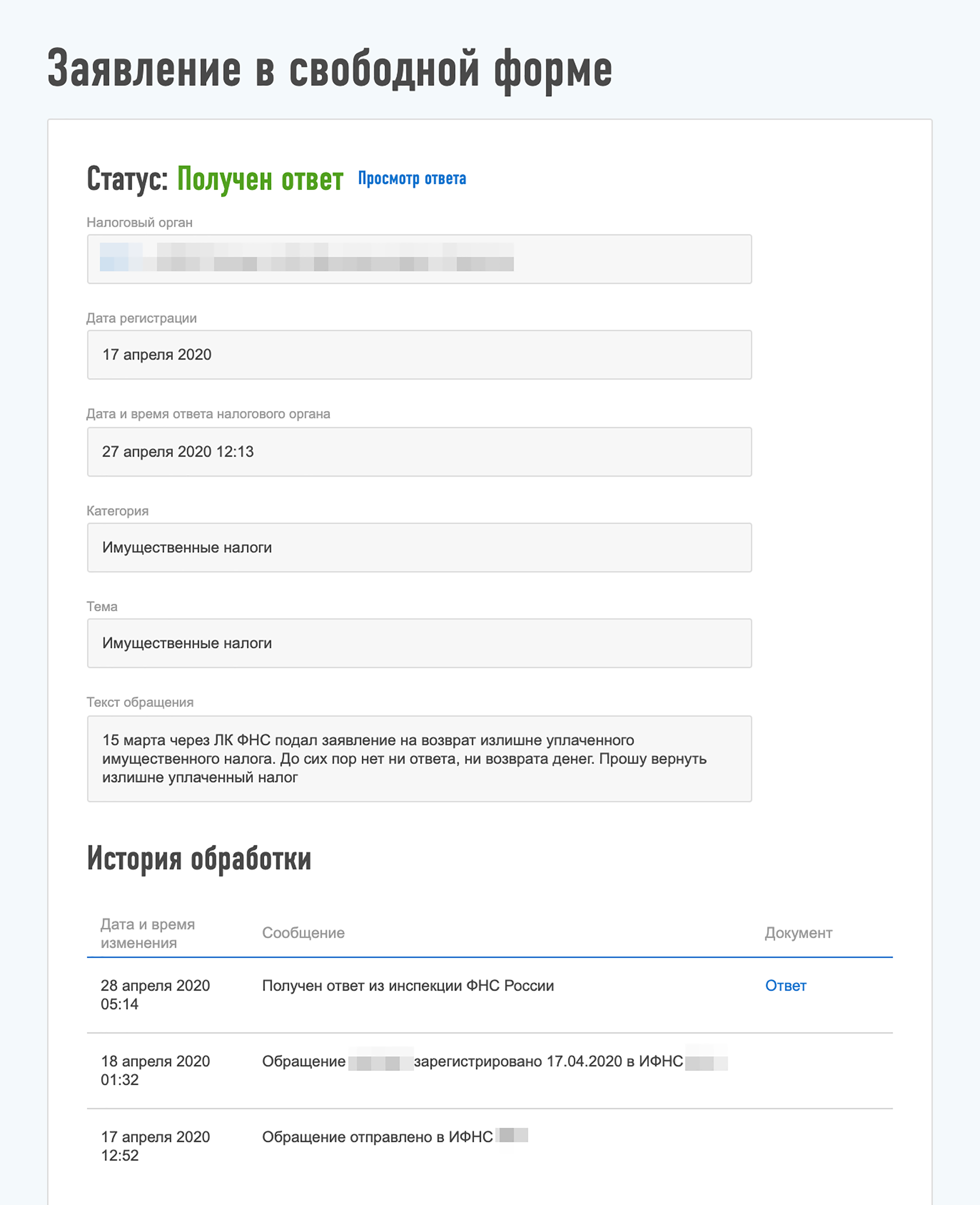

Налоговая должна была вернуть излишне уплаченный налог в течение 30 дней, но этого не произошло.

17 апреля через личный кабинет я направил еще одно обращение в свободной форме с вопросом, когда ждать деньги.

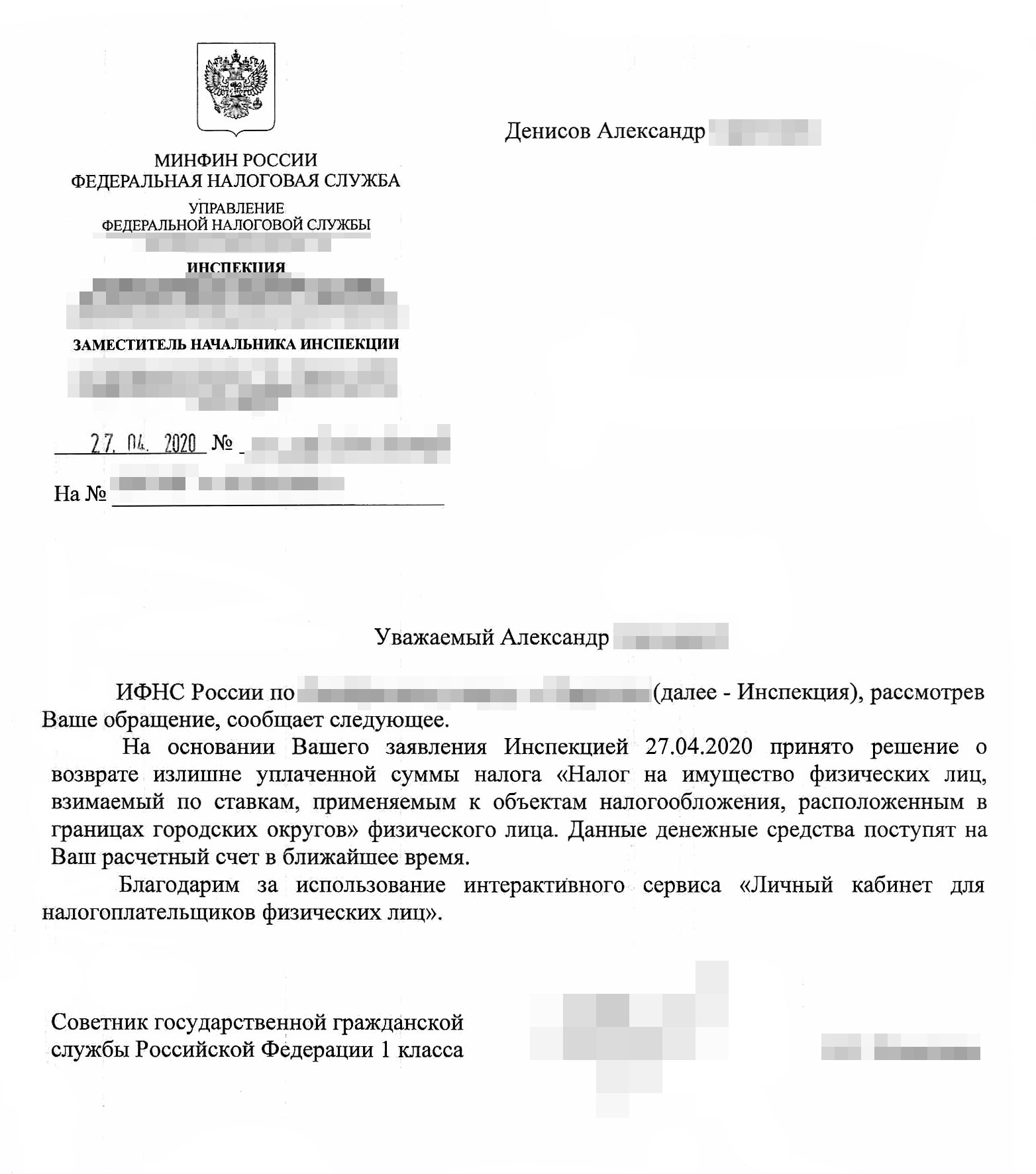

28 апреля налоговая ответила, что решение вернуть мне излишне уплаченный налог приняли только 27 апреля. Деньги должны были поступить на мой счет в ближайшее время.

Вся эта история выпала на самый разгар пандемии коронавируса: президент объявил нерабочие дни, в Иркутской области ввели режим самоизоляции. Насколько мне известно, сотрудники моей ИФНС работали из дома, — возможно, именно с этим связана задержка возврата.

Я получил деньги только 8 мая. Мне вернули 9092 ₽.

Что в итоге

Теперь я жду нового уведомления по налогу на имущество за 2019 год.

В конце 2019 года налоговая в Иркутской области сообщила, что, так как регион перешел на расчет по кадастровой стоимости только в 2020 году, налог на имущество за 2019 год посчитают по инвентаризационной. Применять кадастровую стоимость начнут только в 2021 году.

Мой налог за 2019 год в любом случае должен быть рассчитан по кадастровой стоимости. Надеюсь, в новом уведомлении не будет ошибок. Если же налог рассчитают по инвентаризационной стоимости, придется снова обращаться в соответствующую инстанцию. Если есть личный кабинет налогоплательщика, это несложно.

Запомнить

- Налог на имущество физических лиц, рассчитанный по инвентаризационной стоимости, можно уменьшить: для этого нужно пересчитать его по кадастровой стоимости.

- Право на перерасчет появится в том случае, если сумма налога по инвентаризационной стоимости в два и более раза превышает сумму налога по кадастровой стоимости.

- Дату перехода региона на исчисление налога исходя из кадастровой стоимости можно узнать на сайте ФНС.

- Пересчитать налог на имущество можно за три последних года.

- Для возврата излишне уплаченного налога необходимо обратиться в ФНС с заявлением в свободной форме. Формулировка такая: «Прошу пересчитать налог на имущество физических лиц за последние три года по моему объекту налогообложения в соответствии с постановлением Конституционного суда РФ № 10-П от 15.02.2019 г.».

- Если ФНС подтвердит переплату по налогу, эта информация отобразится в личном кабинете налогоплательщика. Можно включить переплату в счет будущих начислений налога на имущество или подать заявление на возврат денег на банковскую карту.

- Для возврата денег нужно подать заявление о возврате суммы излишне уплаченного налога. Деньги должны прийти на карту в течение 30 дней с момента подачи заявления.