Что такое налоговый вычет и бонус для самозанятых

Налоговые вычеты могут получить плательщики налога на доходы физлиц, НДФЛ.

Самозанятые НДФЛ не вносят. Они уплачивают налог на профессиональный доход, НПД: 4% с заработков от физлиц и 6% — от ИП и компаний. Но у самозанятого могут быть другие доходы: например, зарплата, если он работает еще и в найме. Эти доходы облагаются НДФЛ, и за счет них можно получить налоговый вычет. Также самозанятым дают бонус 10 000 ₽, который уменьшает НПД.

Расскажу, какие виды вычетов может получить самозанятый и при каких условиях.

Вы узнаете

- Что такое налоговый бонус самозанятого

- Что такое налоговые вычеты

- Условия для получения налогового вычета самозанятыми

- Способы получения налогового вычета

- Может ли самозанятый получить налоговый вычет при покупке квартиры

- Может ли самозанятый получить вычет за лечение или обучение

- Возможен ли инвестиционный вычет для самозанятых

Что такое налоговый бонус самозанятого

Всем, кто впервые зарегистрировался как плательщик налога на профессиональный доход, дают налоговый бонус 10 000 ₽. Он позволяет платить меньше НПД: с доходов от физлиц без статуса ИП — на 1%, а с доходов от ИП и компаний — на 2% . И так до тех пор, пока экономия не достигнет 10 000 ₽.

Мария впервые зарегистрировалась как самозанятая, и ей дали бонус 10 000 ₽. В ноябре она получила за услуги 100 000 ₽ от ИП и компаний. По общим правилам надо заплатить НПД 6%, то есть 6000 ₽. Но так как у Марии есть бонус, она может заплатить налог по ставке на 2% меньше.

Самозанятая заплатит: 100 000 × 4% = 4000 ₽. А ее налоговый бонус уменьшится на 2000 ₽, которые она сэкономила. Оставшийся бонус, 8000 ₽, можно использовать в следующие месяцы и годы.

Бонус выделяют один раз — если его потратить, потом сняться с учета и зарегистрироваться как самозанятый снова, повторно 10 000 ₽ не дадут. Если потратить часть бонуса, сняться с учета и вновь встать на учет, можно использовать неизрасходованную сумму.

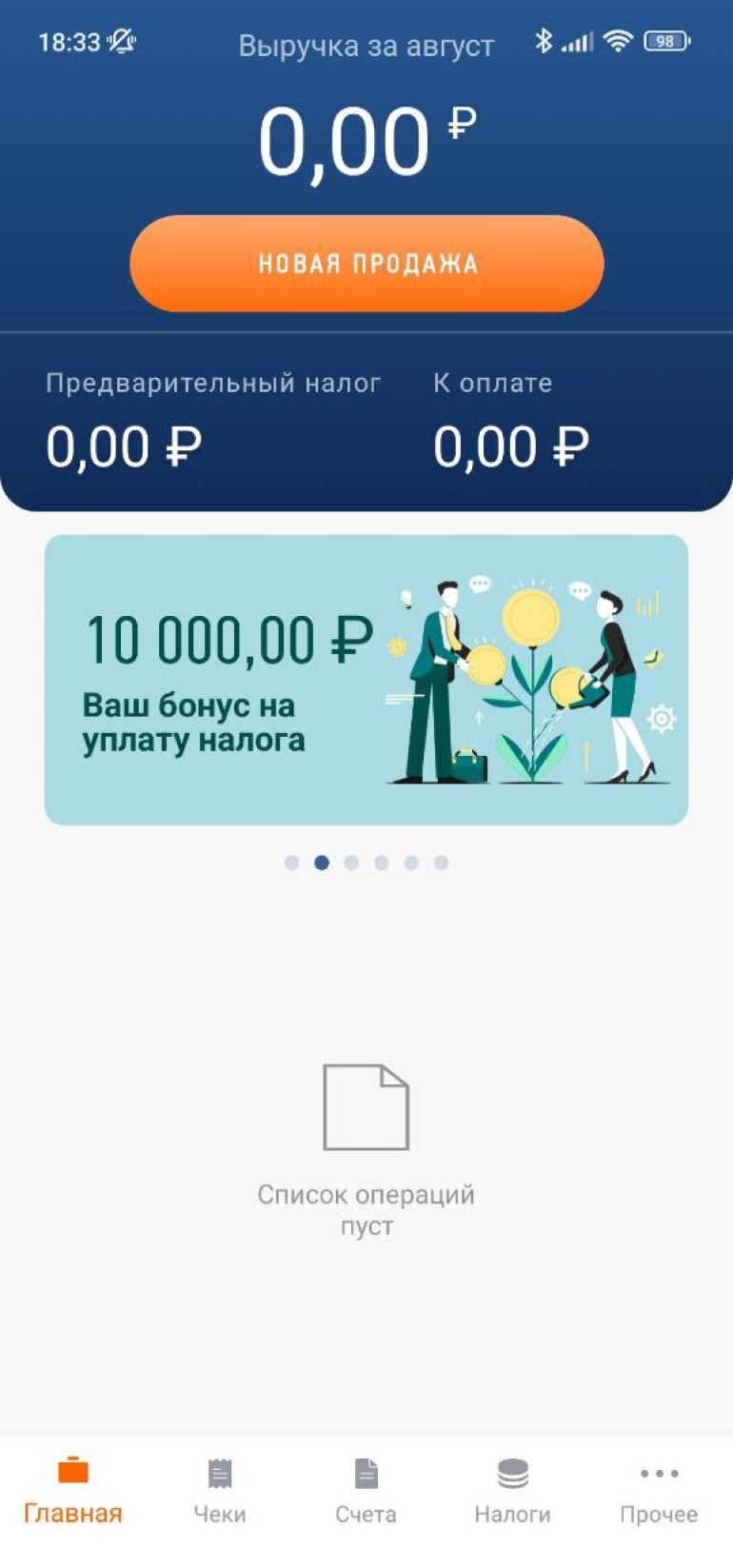

Бонус начисляют и списывают автоматически. Самозанятый вносит выручку в приложении «Мой налог» или в личном кабинете на сайте ФНС, сервис считает НПД к уплате, учитывает бонусы и присылает уведомление с суммой к уплате. О бонусах и других возможностях для самозанятых можно еще узнать в бесплатном курсе Учебника Т—Ж.

Какие бывают налоговые вычеты по НДФЛ

Многие платят НДФЛ 13% или больше — например, с зарплаты и других доходов. Налог можно вернуть, если, допустим, купить квартиру или оплатить абонемент фитнес-клуба.

Вычет — сумма, на которую можно уменьшить доход при расчете НДФЛ. За счет вычета сумма дохода становится меньше, налог к уплате снижается или появляется переплата, которую можно вернуть на банковский счет.

Налог к возврату — сумма, которую можно вернуть из бюджета или сэкономить при удержании из зарплаты. По сути это 13% от вычета или больше.

В 2024 году Анна получила 500 000 ₽ по договору оказания услуг. Эта сумма — налогооблагаемая база. С нее надо заплатить НДФЛ: 500 000 ₽ × 13% = 65 000 ₽.

В этом же году Анна оплатила лечение — 100 000 ₽. В 2025 году она может получить налоговый вычет и вернуть НДФЛ с этой суммы: 100 000 ₽ × 13% = 13 000 ₽.

У Анны также могут быть другие основания для получения налоговых вычетов — например, если она купит квартиру. Но в сумме она сможет вернуть не больше уплаченного НДФЛ, то есть максимум 65 000 ₽ за 2024 год.

Виды вычетов. Условия предоставления вычета зависят от его вида.

В НК РФ несколько групп вычетов, вот самые востребованные:

- Имущественные. Их получают, если покупают квартиры, дома и земельные участки или продают некоторое имущество. К этой же категории относят возврат НДФЛ с процентов, уплаченных банку по ипотеке.

- Стандартные вычеты дают родителям и опекунам несовершеннолетних и студентов-очников до 24 лет, а также льготникам — например, людям с инвалидностью, ликвидаторам ЧС.

- Социальные — по расходам на обучение, лечение, спорт и благотворительность.

- Профессиональные — для людей со статусом ИП и без, которые оказывают услуги, выполняют работы по гражданско-правовым договорам или получают авторское вознаграждение.

- Инвестиционные — по доходам от операций с ценными бумагами и ИИС .

У каждого вычета есть лимиты. Например, при покупке квартиры — 2 млн рублей, даже если она стоила 5 млн рублей. То есть при НДФЛ 13% вернуть можно максимум: 2 000 000 × 13% = 260 000 ₽. При НДФЛ 15%: 2 000 000 × 15% = 300 000 ₽.

В 2025 году в России появится пятиступенчатая шкала НДФЛ, ставки будут — 13, 15, 18, 20 и 22%. Сумма налога к возврату может быть больше — зависит от ставки НДФЛ.

Условия для получения налогового вычета самозанятыми

Получить вычет могут налоговые резиденты РФ — те, кто проживает в России от 183 дней в календарном году . Также нужно получать доход, облагаемый НДФЛ. С выручки от самозанятости НДФЛ не платят, поэтому для вычета нужны другие доходы.

Работа по трудовому договору. Самозанятость можно совмещать с работой по трудовому договору, но есть ограничение. Если получать доход как самозанятый от текущего или бывшего работодателя два года после увольнения, с таких доходов придется платить НДФЛ, а не НПД . Можно работать в штате одной компании или ИП и оказывать услуги как самозанятый другим.

НПД самозанятый платит сам. НДФЛ по трудовому договору удерживает и уплачивает работодатель, но налогоплательщиком считают сотрудника, поэтому он может получать вычеты.

Работа по договору гражданско-правового характера, ГПХ. Это, например, договоры подряда, оказания услуг, выполнения работ и другие. По ним исполнитель выполняет задание — например, пишет посты для соцсетей или ремонтирует помещение, а заказчик это оплачивает.

Можно ли получить вычет, зависит от статуса исполнителя по договору ГПХ:

- самозанятый платит НПД без права на налоговый вычет;

- с человека без статуса ИП и самозанятости заказчик удерживает НДФЛ и платит в бюджет — исполнитель вправе получить вычеты.

Бывает, у человека есть статус самозанятого, и с доходов от некоторых заказчиков он платит НПД. Но с одним клиентом заключил договор ГПХ как человек без статуса самозанятого — тогда заказчик начисляет, удерживает и платит НДФЛ, и у исполнителя появляется право на налоговый вычет.

Андрей пишет статьи, заключает договоры с клиентами как самозанятый, каждую оплату фиксирует в приложении «Мой налог» и уплачивает с этих сумм НПД. Получить налоговые вычеты за счет НПД он не может.

Один постоянный заказчик заключил с Андреем договор как с физлицом без статуса самозанятости. Поэтому с выплат ему удерживает и платит НДФЛ. Теперь Андрей может претендовать на налоговые вычеты.

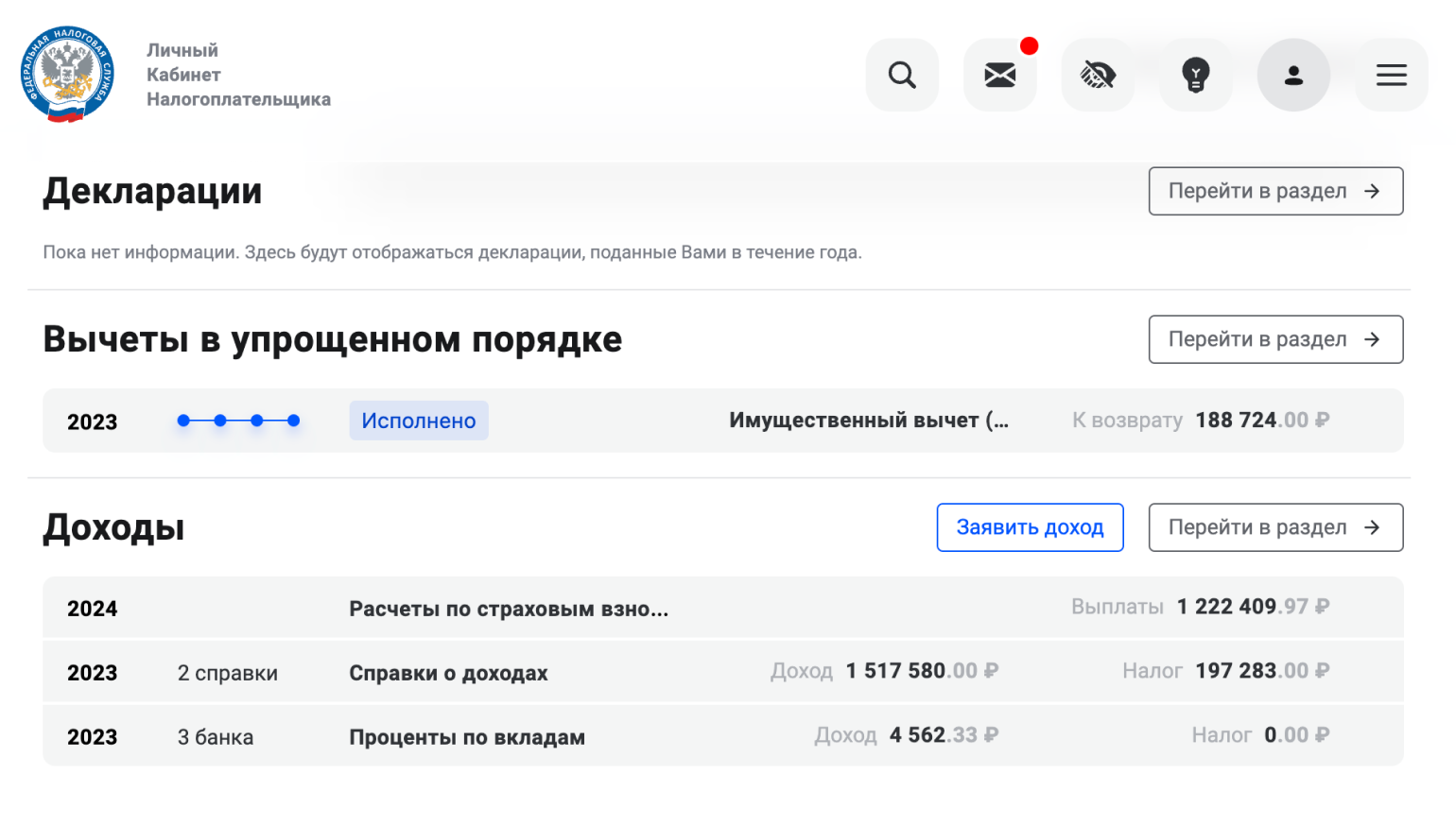

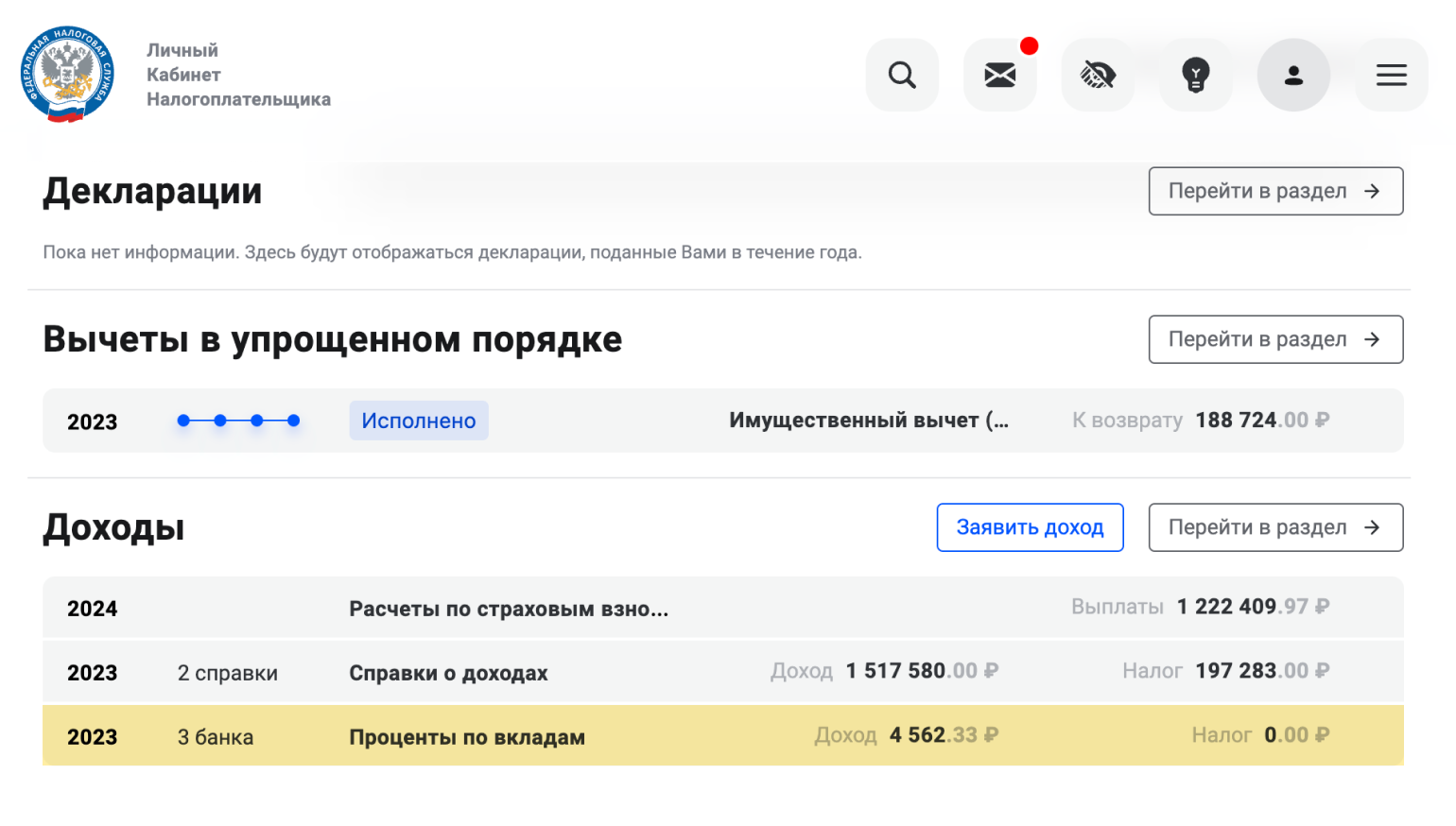

Проверить, удерживали ли у вас НДФЛ, можно в личном кабинете физлица на сайте ФНС. На главной странице указаны доходы, которые облагаются НДФЛ, — если они есть, можно получить налоговый вычет. Доходы от самозанятости находятся в другом разделе.

Проценты по вкладам. Самозанятый может получать проценты от вкладов в банке. Уплаченный с них НДФЛ за 2024 год можно вернуть с помощью вычетов. Правда, налог платят не всегда.

Проценты по вкладам облагают НДФЛ, если превышают лимит. Его считают так: миллион умножают на максимальную ключевую ставку ЦБ, действовавшую в течение года на первое число одного из месяцев.

Впервые налог с процентов платили в 2024 году по доходам за 2023 год. Максимальная ключевая ставка на первое число месяца была 15%. Необлагаемый лимит: 1 000 000 × 15% = 150 000 ₽. На проценты свыше этой суммы начислят НДФЛ.

В 2023 году Кристина заработала на процентах по вкладам 250 000 ₽. Она должна заплатить НДФЛ с суммы больше лимита: 250 000 − 150 000 = 100 000 ₽. НДФЛ к уплате: 100 000 × 13 % = 13 000 ₽.

Условия начисления НДФЛ по вкладам за 2024 год пока неизвестны. Если ставка до конца года останется на уровне 21% , необлагаемый лимит доходов будет: 1 000 000 × 20% = 210 000 ₽.

Налоговая получает информацию о процентах по вкладам от банков, начисляет НДФЛ и присылает уведомление. Заплатить налог за 2023 год надо до 2 декабря 2024 года. Применить налоговый вычет и вернуть этот НДФЛ можно начиная с 2025 года.

К процентам по вкладам вычет будет применяться, только если они выплачены в 2023 и 2024 годах. Начиная с доходов за 2025 год вычет к процентам применяться не будет.

Другие доходы, облагаемые НДФЛ. Самозанятый может получать доходы от сдачи в аренду нежилой недвижимости, продажи любой недвижимости, транспорта или личных вещей. Эти доходы также облагают НДФЛ, который можно вернуть.

НДФЛ не облагаются, например:

- доходы от продажи недвижимости, которая была в собственности более пяти лет;

- доходы от продажи движимого имущества, бывшего в собственности более трех лет;

- наследство.

Способы получения налогового вычета

Самозанятые могут получить вычет несколькими способами. Один из них доступен только тем, кто также работает по трудовому договору.

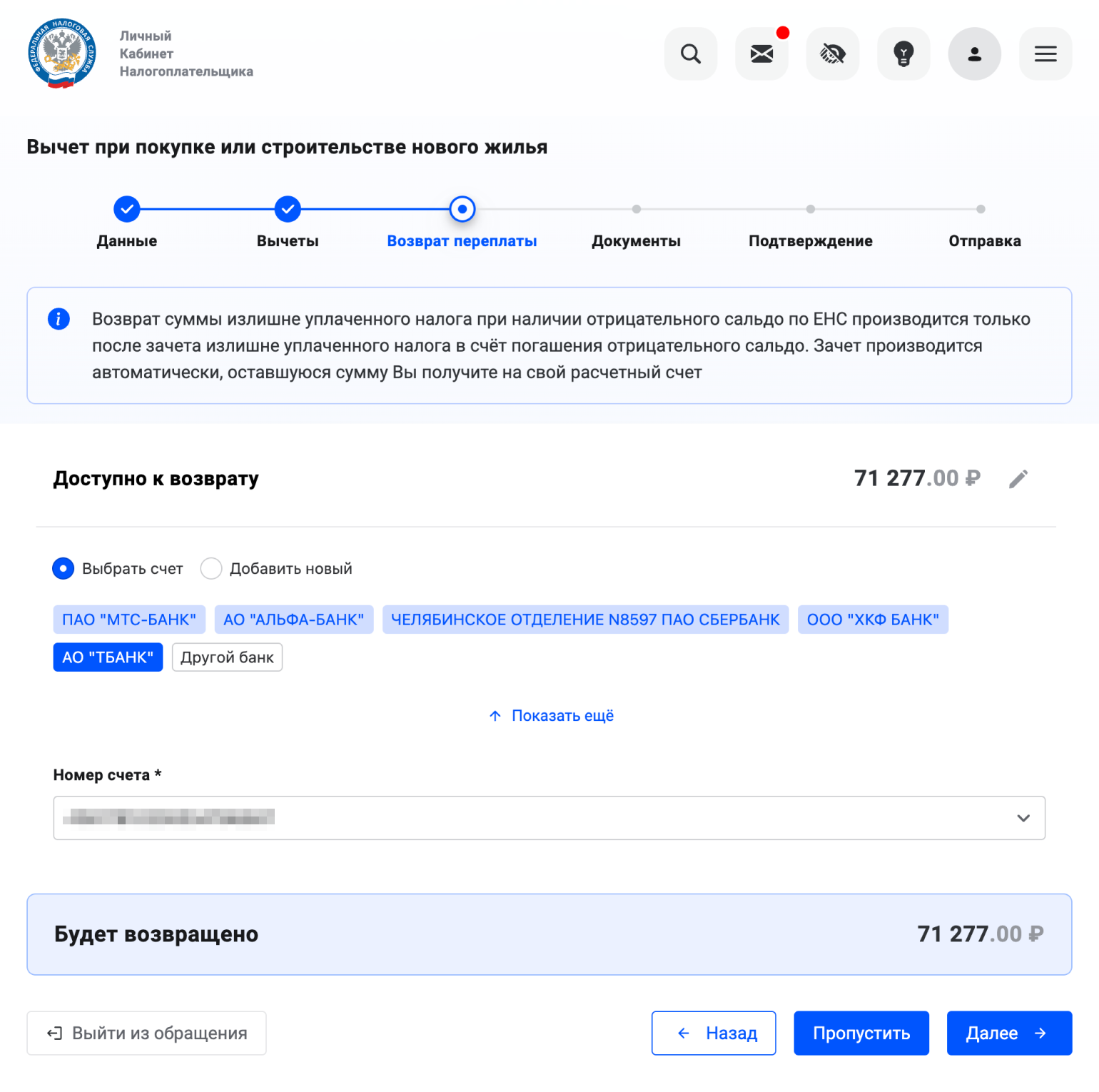

В налоговой в следующем году или позже. Можно вернуть НДФЛ, уплаченный за три последних года. Например, в 2025 году возвращают налог за 2024, 2023 и 2022 годы. Распорядиться деньгами человек вправе по своему усмотрению: получить на банковский счет или заплатить с них другие налоги.

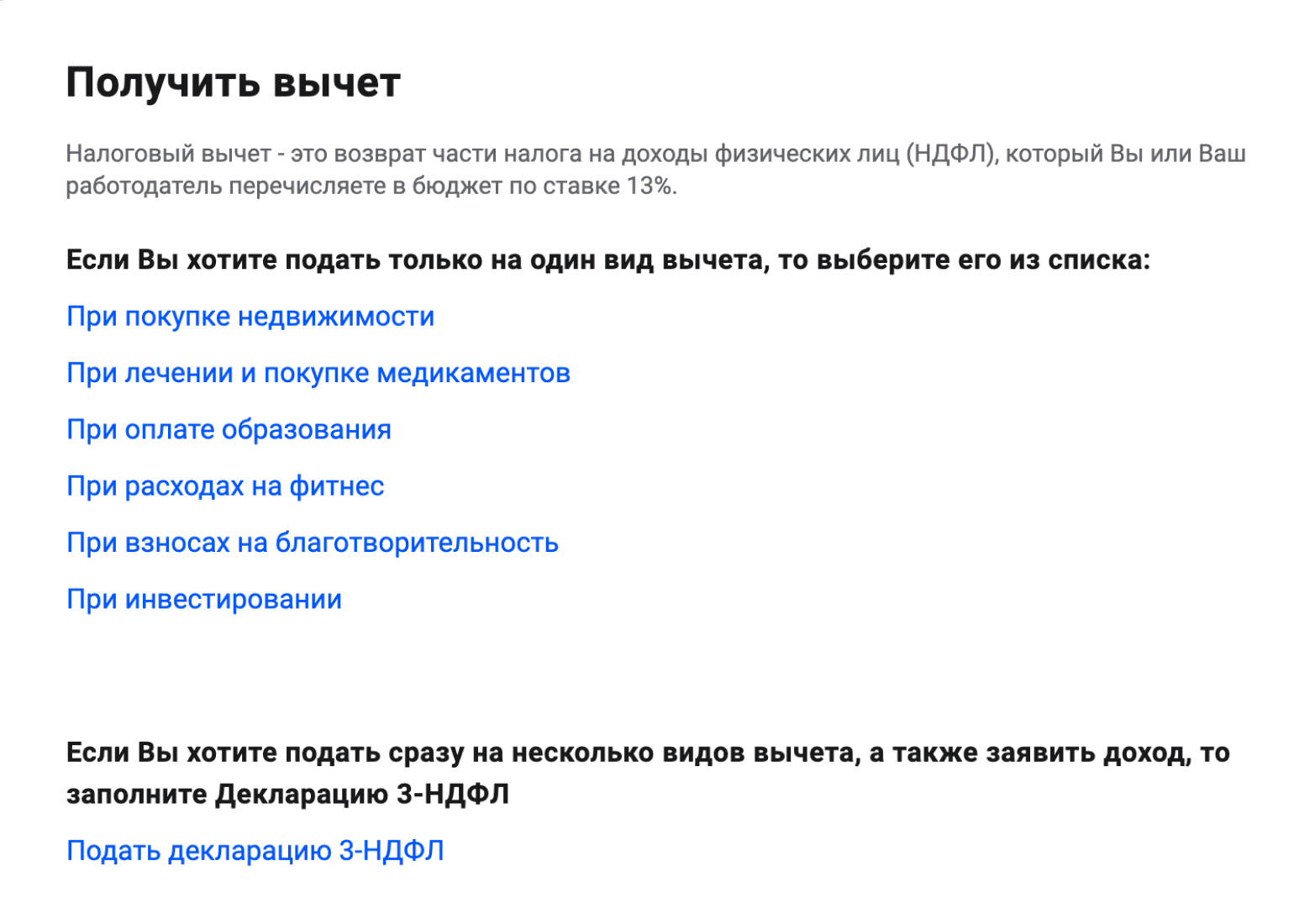

Оформить вычет можно несколькими способами:

- Сдать в налоговую декларацию 3-НДФЛ: в инспекции, по почте или онлайн в личном кабинете на сайте ФНС. Последний вариант — самый простой.

- Оформить вычет в упрощенном порядке. Это возможно, когда налоговая сама узнает о праве на вычет. Например, если информацию о расходах на обучение или спорт в налоговую подаст организация или ИП, у которых вы купили услуги. В личном кабинете на сайте ФНС появится предзаполненное заявление, останется его подписать.

У работодателя в текущем году. Те, кто работает по трудовому договору, вправе возвращать НДФЛ небольшими частями ежемесячно. Надо представить документы, которые подтверждают право на вычет, в налоговую инспекцию, получить уведомление о праве на вычет и отдать его работодателю. Он перестанет удерживать НДФЛ, и зарплата увеличится на эту сумму.

Если не израсходовать имущественный вычет в текущем году, он перейдет на следующий, но надо получить новое уведомление и принести его работодателю.

Может ли самозанятый получить налоговый вычет при покупке квартиры

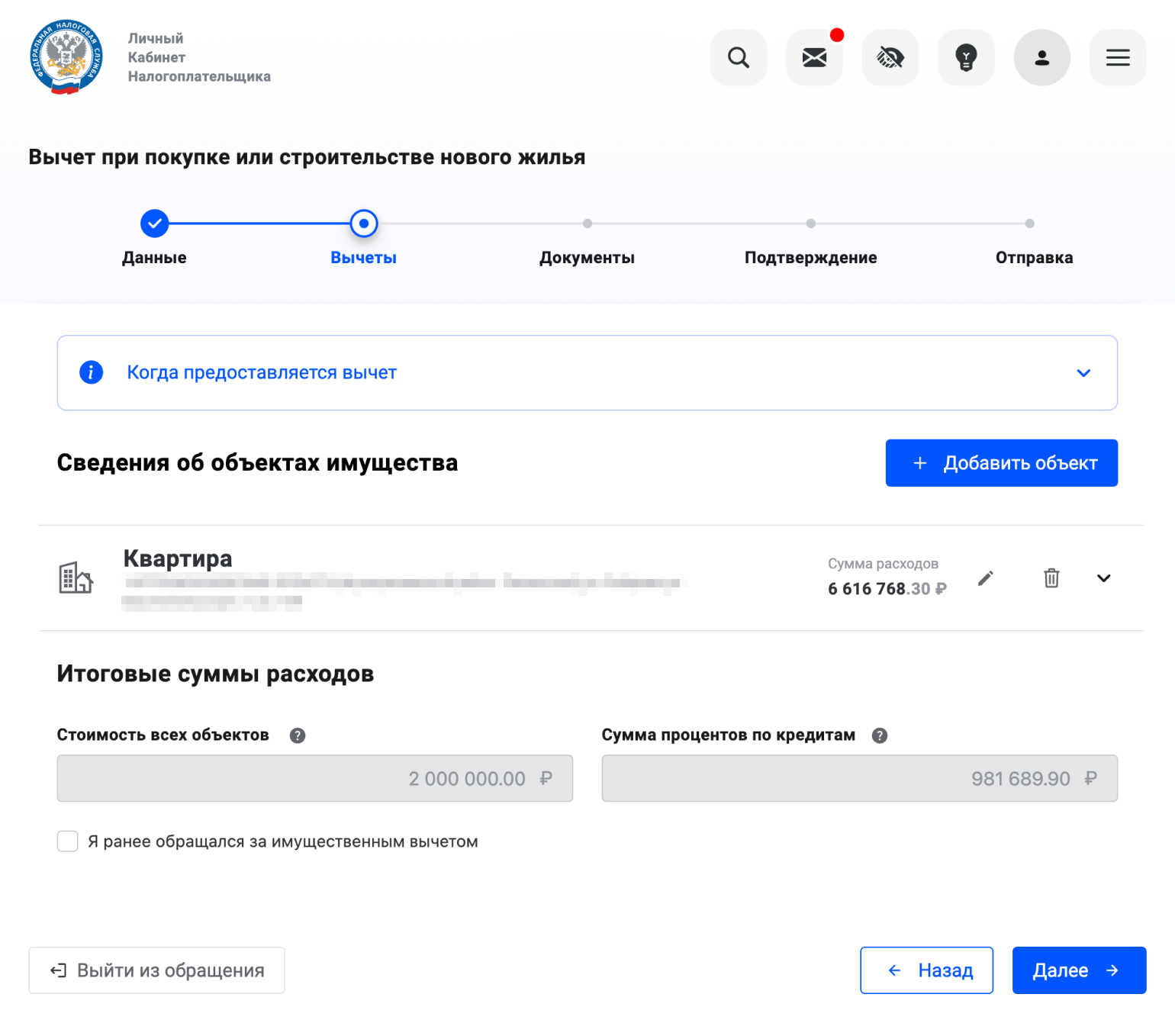

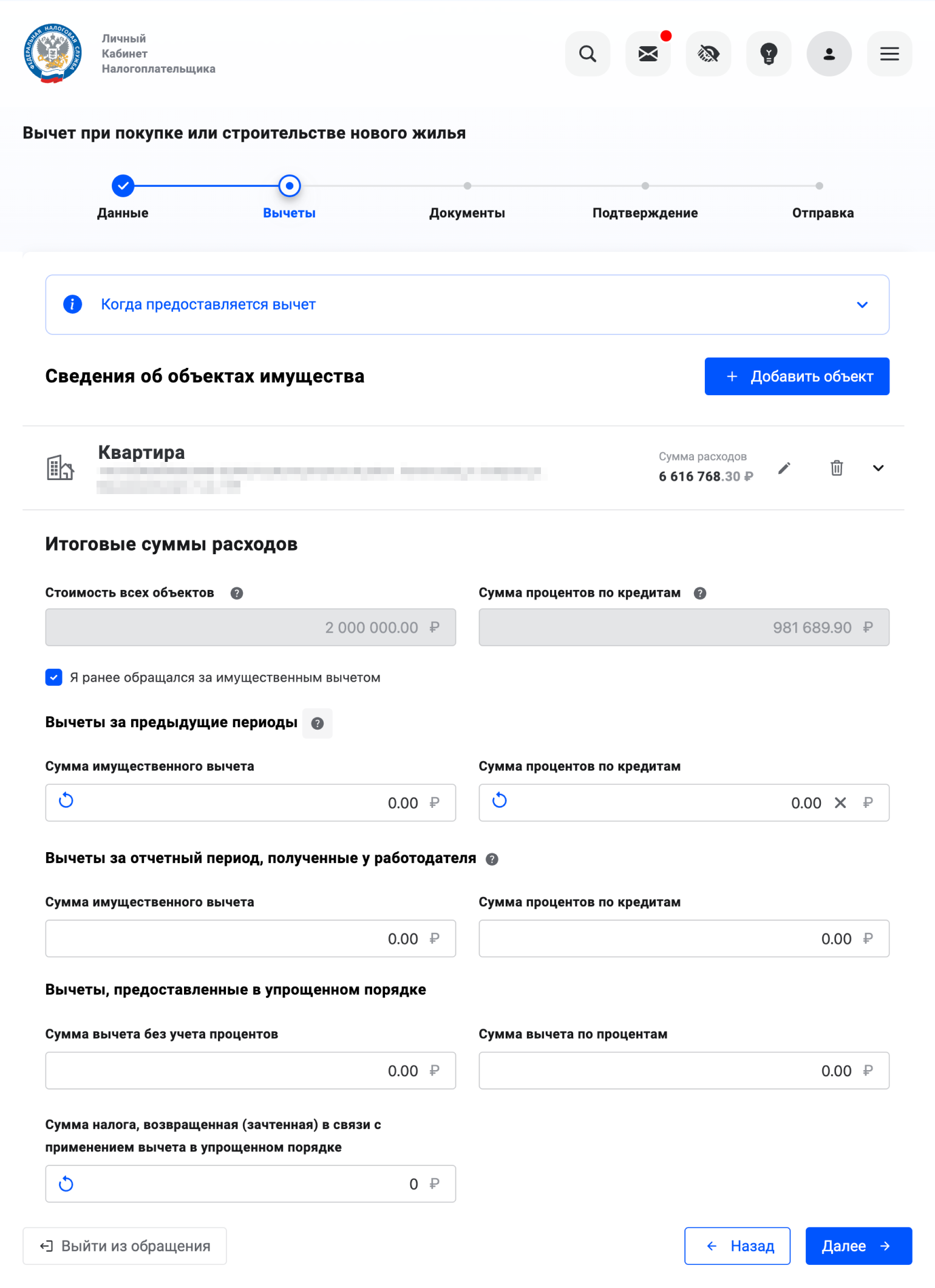

При покупке квартиры можно получить имущественный вычет. Сумма зависит от расходов на недвижимость и ограничена лимитом 2 млн рублей, даже если квартира стоила больше. То есть при НДФЛ 13% можно вернуть максимум: 2 000 000 × 13 % = 260 000 ₽.

Еще можно получить вычет за проценты, уплаченные банку за ипотеку. Лимит — 3 млн рублей, то есть при НДФЛ 13% можно вернуть максимум: 3 000 000 × 13 % = 390 000 ₽.

Человек вправе получить имущественный вычет раз в жизни, но если его израсходовали не полностью, можно перенести остаток на другие объекты недвижимости. Вычет по процентам дают на один ипотечный кредит. Если заемщик заплатил по нему меньше 3 млн рублей процентов, остаток сгорает.

Человек, который получает доход только от самозанятости, НДФЛ в бюджет не платит и получить вычет при покупке квартиры не может. Но если у самозанятого есть доходы, облагаемые НДФЛ, — например, зарплата, выплаты по договору ГПХ, из которых заказчик удерживает налог, — он вправе оформить вычет.

По некоторым доходам получить имущественный вычет нельзя, несмотря на то, что с них платят НДФЛ, к ним относятся:

- Дивиденды.

- Выигрыши в лотереях.

- Доходы от ценных бумаг.

- Проценты по вкладам, выплаченные в 2025 и последующих годах.

Сумма налога к возврату за счет вычета не может быть больше уплаченного за год НДФЛ, то есть вернуть можно только то, что уплатили в налоговую.

В 2021 и 2022 годах Иван работал только как самозанятый, других доходов у него не было, и НДФЛ он не платил. В 2023 году он работал по трудовому договору и получил 600 000 ₽. С них удержали НДФЛ: 600 000 × 13% = 78 000 ₽.

В 2023 году Иван купил квартиру, а в 2024 решил вернуть НДФЛ за предыдущие годы. Стоимость квартиры — 1,8 млн рублей. Максимальный налог к возврату за эту квартиру: 1 800 000 × 13% = 234 000 ₽.

Вернуть сразу всю сумму Иван не сможет, так как за последние три года он уплатил только 78 000 ₽ НДФЛ. И в 2024 году он получит эту сумму за счет вычета.

Остаток вычета: 1 800 000 ₽ − 600 000 ₽ = 1 200 000 ₽. Применять его можно в 2025 году и дальше, пока не исчерпается вся сумма.

Когда можно получить налоговый вычет при покупке квартиры. Заявить вычет можно в любом году после приобретения жилья. Но вернуть можно НДФЛ, уплаченный за три последних года.

Анна купила квартиру в 2021 году. Она платила НПД как самозанятая, других доходов, а значит, и НДФЛ, у нее не было — получить налоговый вычет за квартиру она не могла.

В 2024 году у Анны появился заказчик, с которым она заключила договор на оказание услуг не как самозанятая, а просто как физлицо. С доходов по этому договору платят НДФЛ.

В 2025 году Анна вправе получить имущественный налоговый вычет и вернуть НДФЛ, уплаченный в 2024 году. То, что она купила квартиру в 2021 году, неважно.

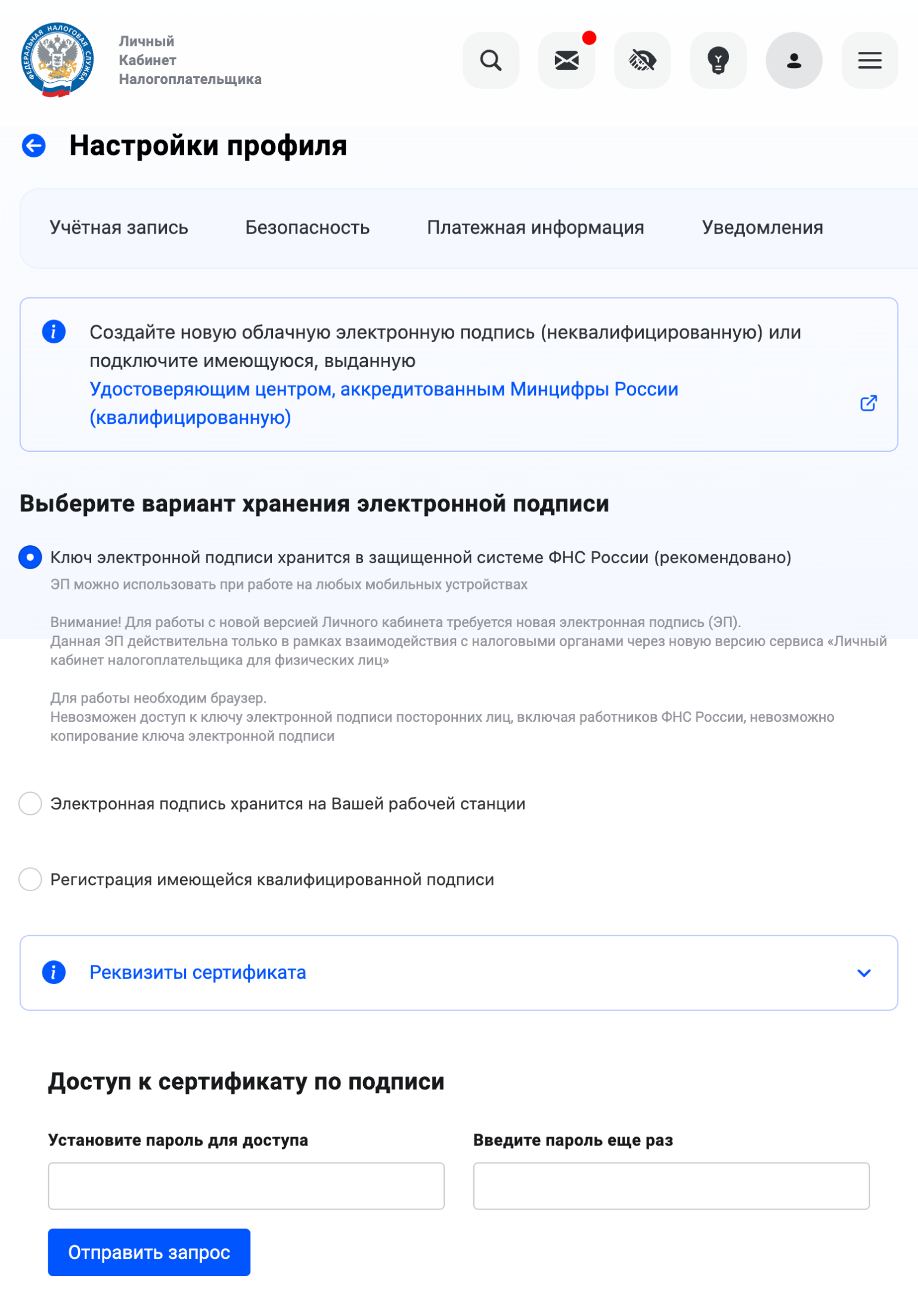

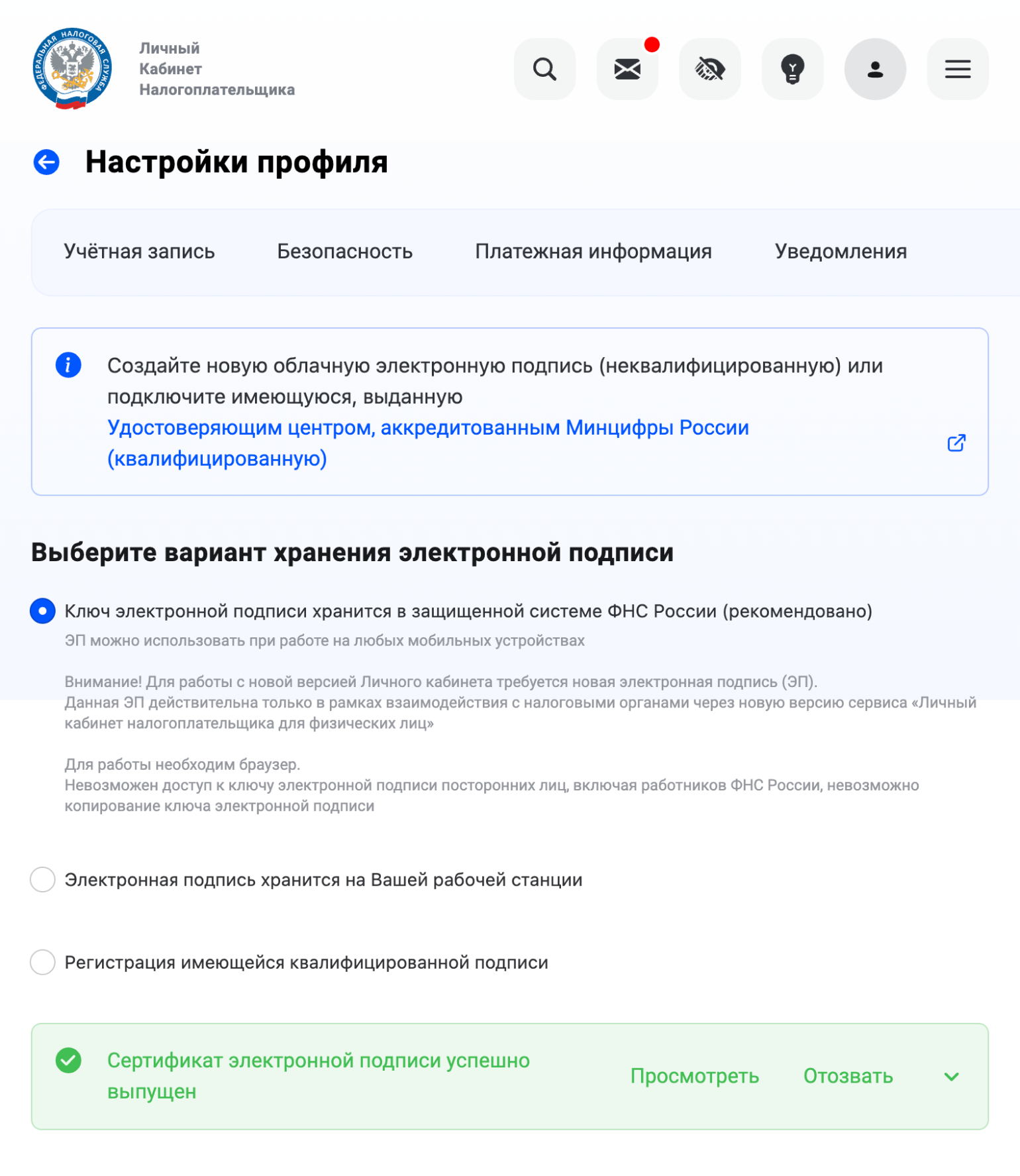

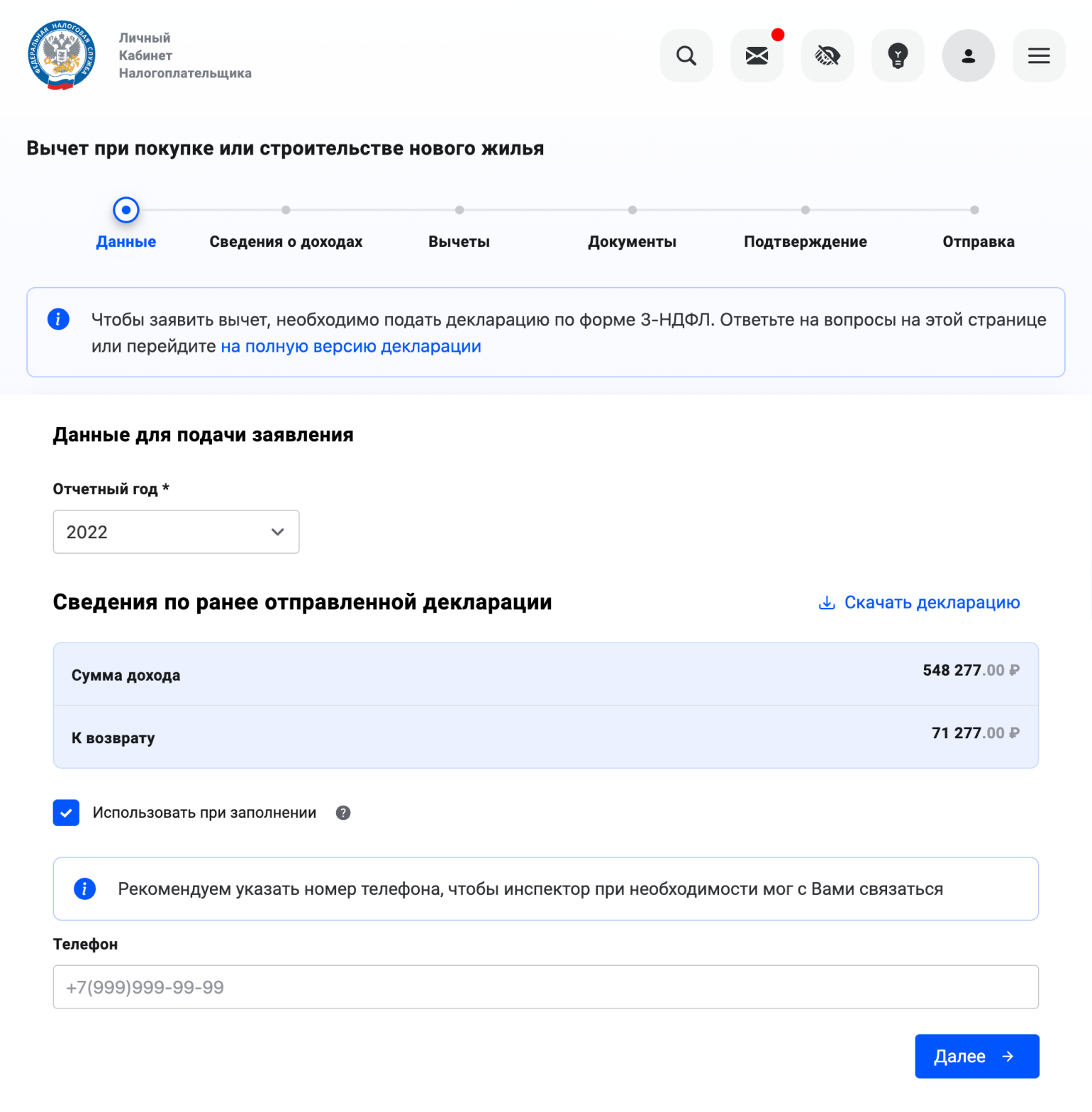

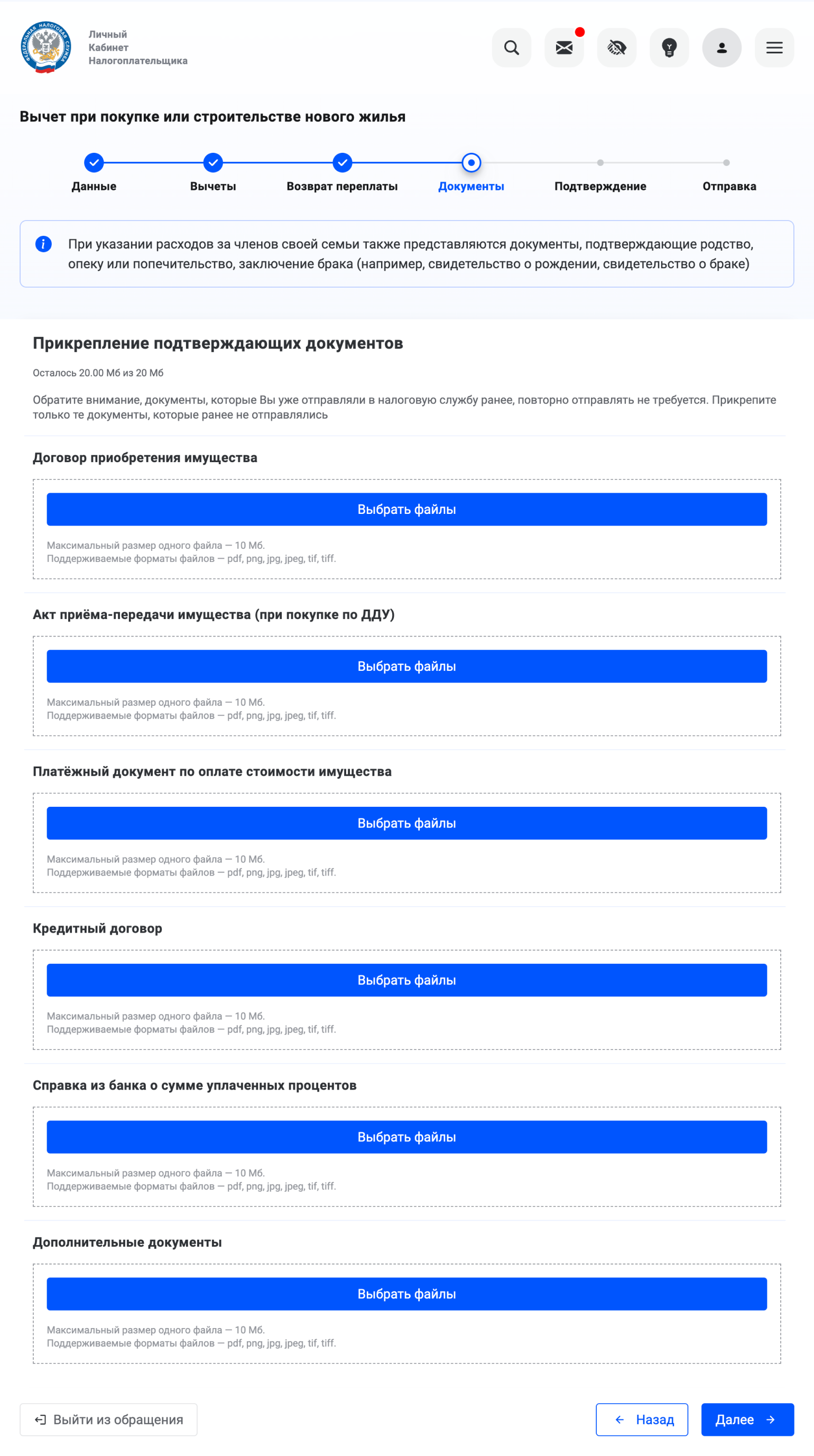

Как самостоятельно оформить налоговый вычет за квартиру самозанятому. Оформить налоговый вычет проще всего в личном кабинете на сайте ФНС. Рекомендую заранее собрать документы, отсканировать бумажные и положить все файлы в одну папку. Тогда при заполнении заявления не придется ничего искать, и вы все сделаете быстро.

Список документов:

- Документ, подтверждающий право собственности на квартиру, — выписка из ЕГРН, если недвижимость автоматически на отобразится в личном кабинете. Ее можно запросить через госуслуги. Загружать выписку при оформлении вычета не надо, но данные из нее могут понадобиться для заполнения заявления.

- Договор приобретения имущества — например, купли-продажи или долевого участия, ДДУ.

- Акт приема-передачи имущества — при покупке по ДДУ.

- Документ об оплате имущества — кассовый чек, банковская выписка или расписка продавца.

- Кредитный договор и справка банка о сумме уплаченных процентов, если кроме основного вычета подаете на вычет по процентам.

Соберите документы, сделайте электронную подпись в личном кабинете на сайте ФНС и там же заполните декларацию.

Может ли самозанятый получить вычет за лечение или обучение

Вычеты за обучение, лечение, благотворительность и спорт называют социальными . Самозанятый вправе получить их, если у него есть доходы, облагаемые НДФЛ. Доходы для получения социального вычета должны быть из основной налоговой базы — это зарплата, вознаграждение по договорам ГПХ, из которого заказчик удерживает НДФЛ. В 2024 году в основную налоговую базу входят проценты по вкладам, с 2025 года они оттуда исключены.

Вот что еще нужно учитывать:

- к вычету принимаются только услуги медицинских или образовательных организаций с лицензией и компаний либо ИП, которые есть в реестре Минспорта;

- вычет за лечение или обучение заявляют за год оплаты расходов. То есть если хотите вернуть НДФЛ за 2024 год, то и затраты должны быть в этом году;

- вычеты за лечение или обучение можно получить за себя или членов семьи: братьев, сестер, детей, мужа или жену. Можно и за родителей, но только по расходам на лечение;

- для лечения и обучения с 2024 года расходы подтверждают справкой об оплате услуг или уплате взносов по договору страхования жизни или негосударственного пенсионного обеспечения. Договоры, чеки и платежки не нужны.

Лимит. У социального налогового вычета есть лимит: 150 000 ₽ в год, то есть при НДФЛ 13% можно получить максимум: 150 000 × 13% = 19 500 ₽.

В 2024 году Светлана заплатила за обучение 140 000 ₽, за лечение — 30 000 ₽, за абонемент в фитнес-зал — 20 000 ₽. Общая сумма расходов — 190 000 ₽. Но получить вычет можно только с 150 000 ₽.

Обучение и лечение членов семьи входит в лимит, но есть исключение. На обучение детей в возрасте до 24 лет по очной форме обучения дают отдельный вычет 110 000 ₽ на каждого ребенка в общей сумме на двух родителей.

Также отдельная ситуация — с дорогостоящим лечением: вычет равен его полной стоимости, но не может превышать годовой доход, облагаемый НДФЛ. Например, к такому лечению относится имплантация зубов, если традиционное зубное протезирование невозможно, и экстракорпоральное оплодотворение, ЭКО .

Как самозанятому получить вычет за лечение. Проще всего — в личном кабинете на сайте налоговой службы.

Документы, которые понадобятся:

- Справка из организации, в которой платили за лечение.

- Копии документов, подтверждающих родство, если платили за лечение членов семьи.

Вычет за лечение можно получить в упрощенном порядке, если организация сама подаст в налоговую сведения о том, что оказала вам услуги и получила плату. Через 20 дней после этого в личном кабинете налогоплательщика появится предзаполненное заявление на вычет. Его надо проверить и отправить.

Упрощенный порядок применяют к расходам начиная с 2024 года, поэтому предзаполненные заявления впервые появятся в личном кабинете в 2025 году по расходам 2024 года.

Возможен ли инвестиционный вычет для самозанятых

Самозанятый может инвестировать. Если у него есть доходы из основной налоговой базы — с зарплаты, процентов по вкладам за 2024 год, вознаграждений по договорам ГПХ — к ним можно применить инвестиционный налоговый вычет.

Его вправе получить инвесторы, которые:

- Получили доход от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг.

- Вносили деньги на индивидуальный инвестиционный счет, ИИС .

- Получили доход с операций на ИИС .

Вычет по ИИС старого типа. Счета, которые открыты до 31 декабря 2023 года, относятся к старому типу. По ним можно выбрать тип вычета: вернуть НДФЛ от пополнения счета — максимум с 400 000 ₽, либо не платить налог с инвестиционного дохода, полученного на ИИС, — максимум с 30 млн рублей.

Вычет по ИИС нового типа. Счета, открытые с 1 января 2024 года, называют ИИС-3. По ним можно получить оба вычета сразу — и на внесение денег, и на доходы со счета.

Как получить инвестиционный вычет самозанятому. Как и другие вычеты — в налоговой инспекции или в личном кабинете на сайте ФНС.

Вычет в упрощенном порядке можно получить после того, как брокер передаст в налоговую информацию об инвестициях за прошлый год. В личном кабинете налогоплательщика появится предзаполненное заявление. Его надо проверить и подписать. После проверки заявления деньги перечислят на счет.

Запомнить

- Доходы от самозанятости облагают НПД. Каждый самозанятый автоматически получает бонус 10 000 ₽. Его можно использовать, чтобы снизить НПД.

- Самозанятый может получать и другие доходы — зарплату, проценты по вкладам за 2024 год, вознаграждения по договорам ГПХ. Они облагаются НДФЛ.

- Если есть доходы, облагаемые НДФЛ, можно получать налоговые вычеты: за покупку жилья, обучение, лечение, спорт и инвестиции. Проще всего оформить их в личном кабинете на сайте ФНС.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes