Какую стратегию выбрать, чтобы создать пенсионный портфель?

Вопрос такой: я поставил себе финансовую цель — сформировать капитал на пенсию. Какая методика позволит мне быстрее достичь желаемого — вложиться в несколько ETF и ничего не делать или же управлять портфелем более активно: выбирать акции, искать точки входа, продавать дорогие и выкупать просевшие?

Пассивный подход к инвестициям обычно подразумевает, что инвестор не пытается обогнать рынок. Инвестор уделяет минимум внимания происходящему на рынках, не реагирует на новостной фон и так далее. Инвестор делает упор на диверсификацию активов по классам и внутри них, а еще периодически пополняет и ребалансирует портфель.

Активное инвестирование, как правило, подразумевает повышенный риск, чтобы получить прибыль сверх рыночной. Инвестор может выбирать отдельные акции вместо фондов. А еще может искать лучшее время, чтобы покупать и продавать активы, например акции и фонды. Для этого подхода нужно больше знаний и опыта, а на управление портфелем может уходить много времени.

Как вариант, инвестор может отдать капитал в доверительное управление специалистам — портфельным менеджерам. У них есть знания и опыт, но за свою работу они возьмут повышенную комиссию. Как и любой человек, они могут ошибиться.

Расскажу подробнее, чем отличаются подходы и в чем их плюсы и минусы. Что выбрать, решать вам. Это зависит в том числе от того, сколько времени вы готовы тратить на управление портфелем, насколько склонны рисковать и так далее.

Разница между пассивным и активным инвестированием

Пассивное инвестирование обычно означает, что инвестор уделяет минимум времени анализу отдельных ценных бумаг и ситуации на рынках. Вместо этого он сосредотачивается на том, чтобы определить подходящее ему распределение активов — доли акций, облигаций и других активов в портфеле, и стремится к диверсификации.

Вместо отдельных акций и облигаций пассивные инвесторы часто используют биржевые фонды. Это позволяет легко создать диверсифицированный портфель: в фондах содержатся десятки и сотни акций и облигаций.

По такому принципу строятся многочисленные ленивые стратегии. Мы уже писали про четыре ленивых портфеля и еще шесть стратегий для пассивного инвестирования.

Пассивный инвестор получит доходность на уровне рынка, в который он инвестирует, то есть не сможет его обогнать. С другой стороны, он и не отстанет от рынка. А поскольку в долгосрочной перспективе рынки обычно растут, результат, скорее всего, будет хорошим.

При этом инвестор не тратит много времени и сил на управление портфелем. Значит, он может уделить больше внимания росту доходов, откладывать больше денег и так далее. Чтобы достичь цели, это может быть полезнее, чем попытки обогнать рынок.

Активное управление требует больше внимания к портфелю. Инвестор выбирает наиболее перспективные компании, отрасли или секторы и вкладывает деньги в них, а не в весь рынок. Портфель активного инвестора зачастую более концентрированный, чем у пассивного инвестора.

Также активный инвестор может искать лучшее время для покупок и продаж. Например, долго ждать коррекции, чтобы выгодно купить акции.

Такой подход требует больше знаний и опыта, чем пассивные инвестиции. Инвестор должен уметь читать отчетность компаний, следить за новостями и выделять из них важное, понимать макроэкономические процессы. Пригодится умение пользоваться сложными инструментами, например фьючерсами и опционами, чтобы защищаться от рисков.

Цель активного управления капиталом — превзойти среднюю доходность по рынку, то есть обогнать бенчмарк. В случае с американскими акциями, как правило, ориентируются на индекс S&P 500, в случае с российскими — на индекс Московской биржи.

Главное преимущество активного инвестирования — шанс превзойти по доходности бенчмарк. На практике можно и отстать от него и даже получить убыток на растущем рынке.

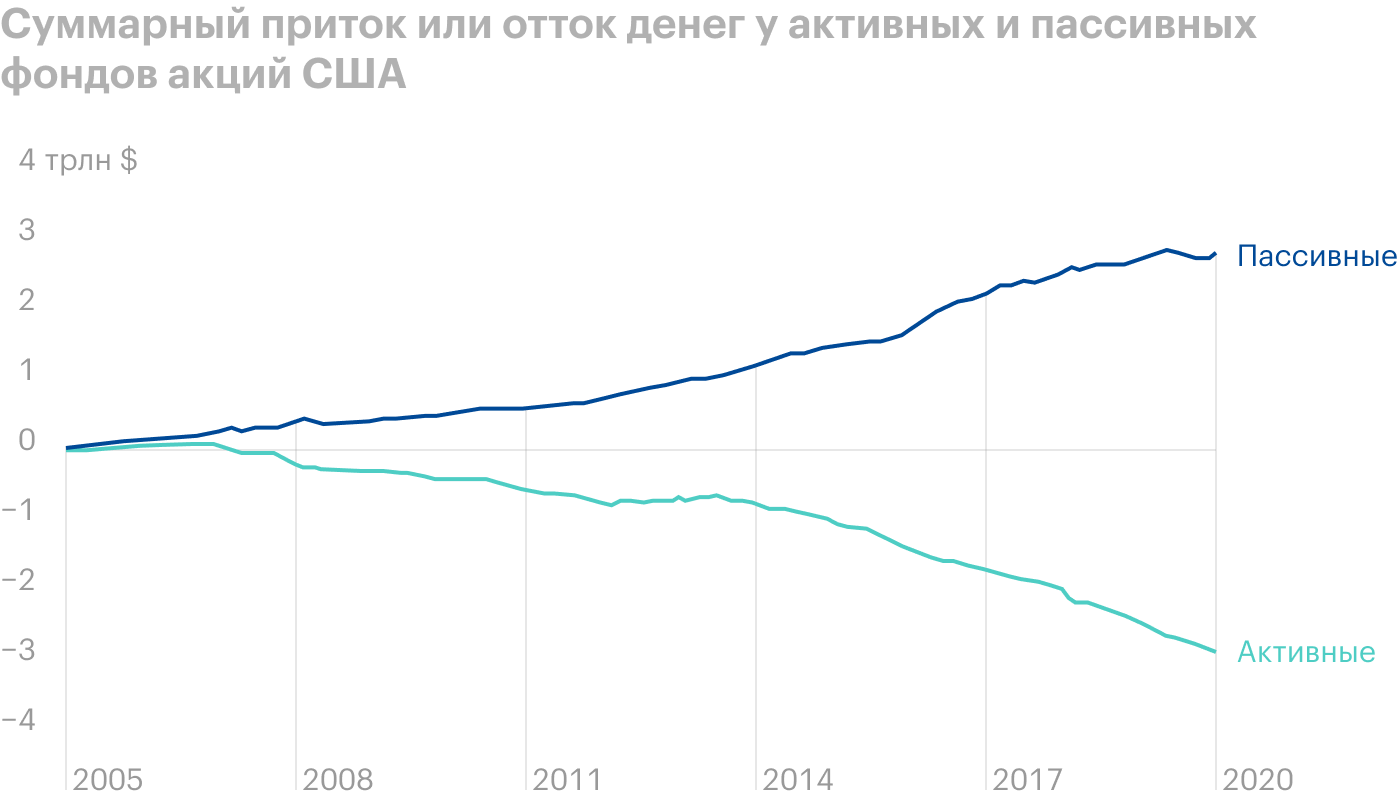

Пассивные инвестиции в последние годы набирают популярность и привлекают все больше капитала. Например, на ноябрь 2020 года на рынке акций США доля пассивно управляемых активов составляла 47,5%. Это число неуклонно растет на протяжении последних 15 лет: деньги перетекают из активных фондов в пассивные.

Вероятно, причина популярности пассивных фондов в том, что их комиссии в среднем ниже, а результаты зачастую лучше, чем у активно управляемых фондов. По крайней мере, в долгосрочной перспективе.

Плюсы и минусы пассивных инвестиций

Преимущества. Главный плюс пассивных инвестиций — это простота. Не нужно глубоко разбираться в предмете и тратить на портфель много времени. Инвестор периодически покупает паи нескольких пассивных фондов, и ему не нужно ни о чем больше задумываться.

Еще это налоговая эффективность. Пассивному инвестору редко приходится продавать активы, поэтому не возникает причин платить налог.

Напомню, что в России нет налога на ИИС с вычетом типа Б и при применении вычета за долгосрочное владение, когда ценные бумаги находятся в собственности инвестора более трех лет. В этом случае активы можно продавать, не опасаясь налоговых последствий.

Еще пассивные фонды выгодно отличаются от активных прозрачностью и простотой. Всегда ясно, какие активы находятся в том или ином ETF или биржевом ПИФе, так как они с минимальной погрешностью следуют за каким-то индексом. А смысл действия активно управляемых и хедж-фондов инвестор не всегда может понимать. Как и смысл отдельных позиций в портфеле, а актуальный состав может быть неизвестен.

Наконец, пассивный инвестор движется вместе с рынком: не пытается ставить на отдельные активы, а владеет сразу многими через фонды, В долгосрочной перспективе это почти наверняка будет выгодно за счет того, что экономика развивается и прибыли компаний растут.

Недостатки. Пассивные инвестиции — это не очень гибкая модель. Инвестор ограничен составом индекса и заранее определенным набором инструментов. Он, например, не может исключить из портфеля компанию, которая не подходит ему по фундаментальным или этическим соображениям. Раз она включена в индекс, то инвестор вынужден инвестировать и в нее.

Кроме того, пассивный подход в основном подразумевает бездействие. Это может помешать. Например, активный инвестор может зафиксировать прибыль перед кризисом, если увидит признаки того, что рынок упадет. Пассивный инвестор продолжит удерживать позицию и, возможно, получит значительный убыток.

Нужно иметь стальные нервы и дисциплину, чтобы во время обвала рынков подавить искушение как-либо реагировать на происходящее и продолжать держать активы.

И самое главное, пассивный подход не сможет опередить широкий рынок и не принесет огромную доходность. Например, в долгосрочной перспективе индекс S&P 500 приносил около 10% годовых в долларах. Это хорошая доходность, но не всем ее достаточно.

Хотя если инвестор применяет факторную стратегию и инвестирует в соответствующие смарт-бета и мультифакторные ETF, то на длительной дистанции он, скорее всего, опередит рынок за счет использования его неэффективностей. Факторные и смарт-бета-фонды — это что-то среднее между пассивными и активными инвестициями.

Плюсы и минусы активных инвестиций

Преимущества. Активные инвестиции — это довольно гибкий подход. Инвестор может выбирать отдельные акции и отрасли, а не просто следовать индексу. Это напоминает поиск алмазов, и лучшие акции действительно способны в перспективе принести тысячи процентов.

А в традиционных индексах, взвешенных по капитализации, большой вес имеют голубые фишки. И это не всегда эффективно: относительно небольшая компания слабо повлияет на индекс, даже если ее акции подорожают в несколько раз.

Активные инвесторы могут хеджировать позиции, например открывать короткие позиции или пут-опционы. Также они могут выйти из определенных акций и секторов, когда риски становятся слишком большими. А вот пассивные инвесторы привязаны к акциям из индекса независимо от ситуации.

Главный плюс в том, что активное управление теоретически способно дать доходность выше, чем пассивное, или снизить риск при той же доходности.

Недостатки. Этот подход непростой и дорого обходится. Если инвестор сам совершает сделки, то много денег уйдет на комиссии и спреды. Это если не учитывать затраты времени на анализ отчетов, чтение новостей и так далее. А ведь время можно было бы потратить, например, на карьерный рост. Еще нужны знания и опыт.

Если же инвестор предпочитает активно управляемые фонды, то ему не придется самому часто совершать сделки и тратить время на изучение рынка. Большой опыт тоже не нужен. Однако средний уровень расходов активных фондов акций выше, чем у пассивных. Например, в 2020 году уровень расходов активных американских взаимных фондов в среднем был 0,71% в год, а у пассивных индексных фондов — всего 0,06% в год.

У активных фондов более высокие комиссии из-за повышенных транзакционных издержек, зарплат аналитиков и управляющих, выбирающих активы. Повышенная комиссия может съесть всю дополнительную доходность.

Еще частая продажа активов может быть неэффективна с точки зрения налогов. Если владеть активами менее трех лет, не получится применить вычет за долгосрочное владение.

Также у активных инвестиций повышенный риск. Недостаточная диверсификация может привести к тому, что портфель будет сильно зависеть от отдельных акций. Если же инвестор использует плечо или шортит какие-то активы, он тоже подвергает себя риску. И получить убыток могут даже опытные профессионалы, пример тому — недавний крах хедж-фонда Archegos Capital.

Главная проблема в том, что активное управление не гарантирует повышенную доходность. Более того, исторически пассивные инвестиции приносили больше денег, чем активные, — об этом ниже.

Какой подход работает лучше

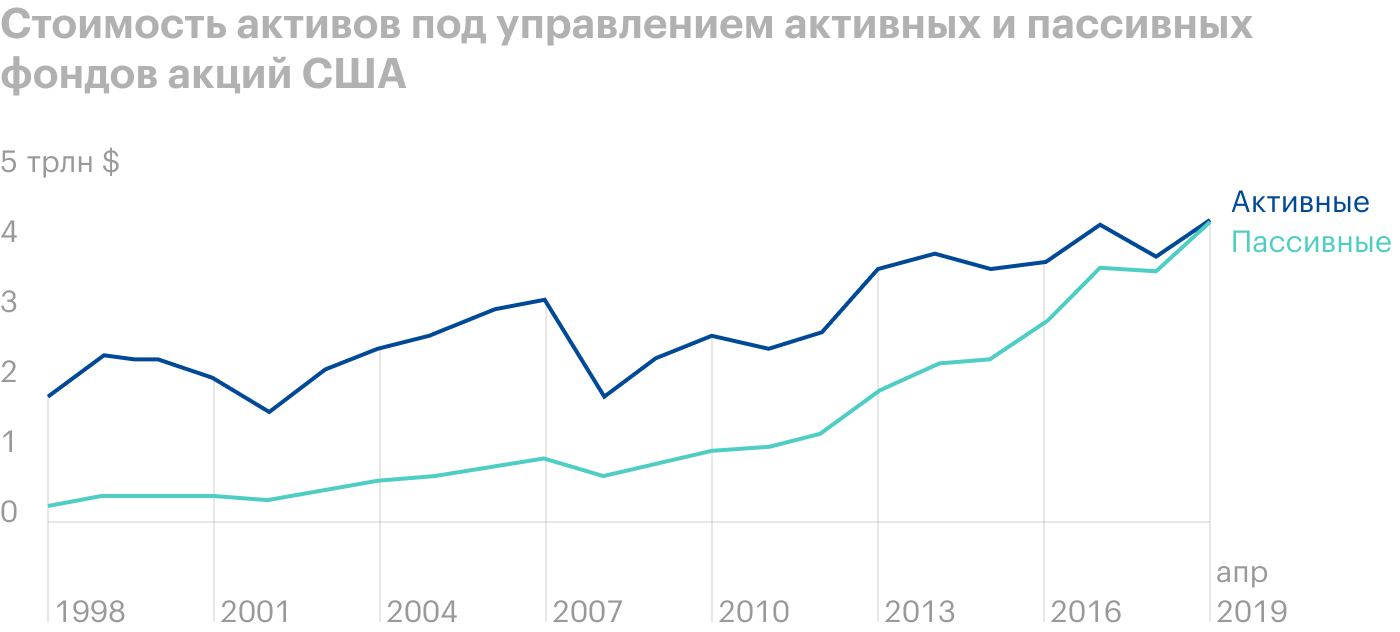

Казалось бы, возможности профессионального управляющего капиталом должны превосходить индекс, но зачастую это не так. Согласно исследованиям, активное управление портфелем часто дает результат хуже, чем пассивное следование индексу.

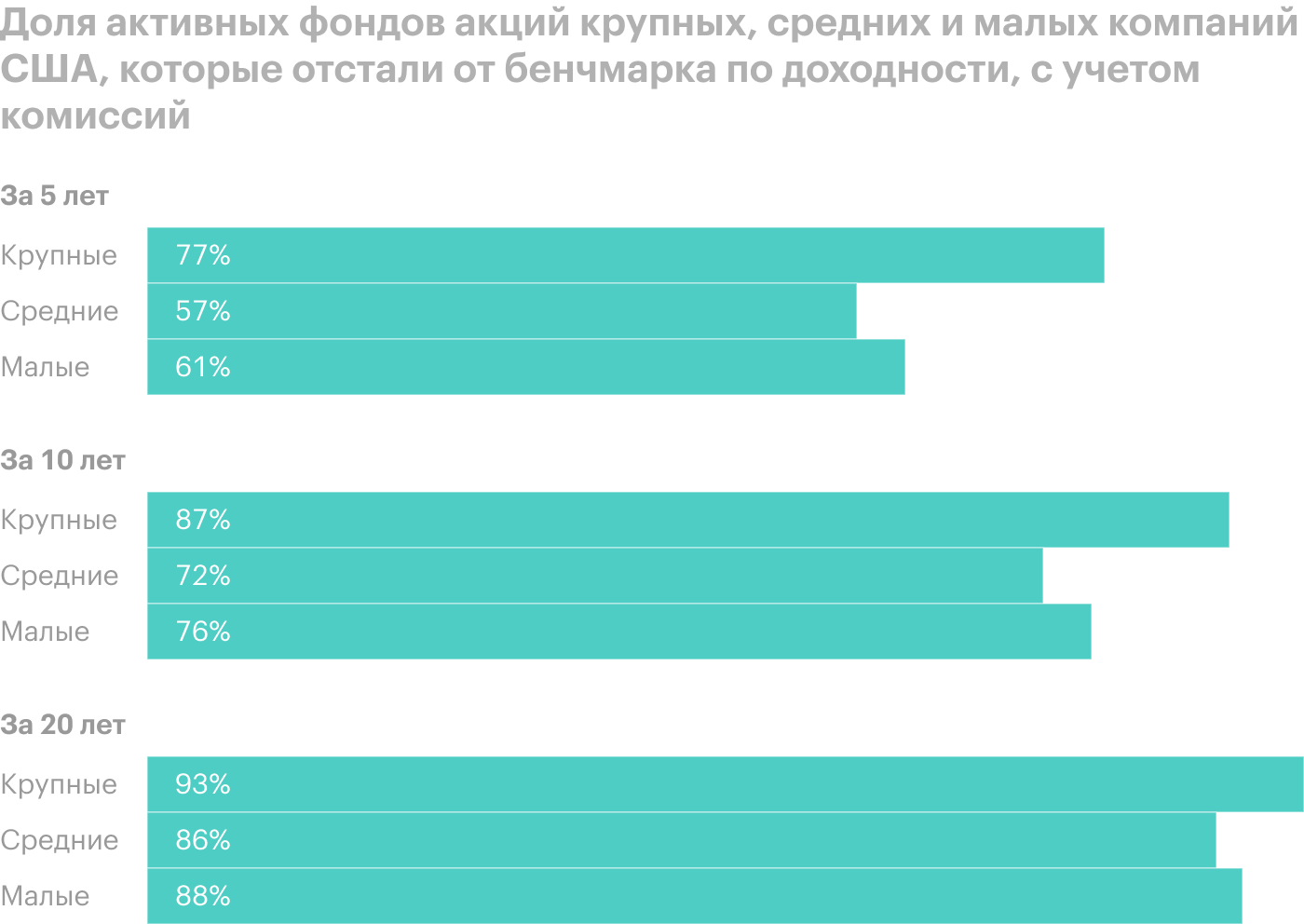

Так, данные проекта SPIVA показывают, что большинство активных фондов независимо от класса акций, на которые они делают упор, проиграли своим бенчмаркам по доходности с поправкой на риск как на среднесрочном, так и на долгосрочном отрезке. Причем проиграли они как с учетом комиссионных издержек фонда, так и без.

За 20-летний период менее 15% активно управляемых фондов смогли превзойти показатели своих бенчмарков как по доходности, так и по доходности с поправкой на риск. То есть если инвестор не угадает, какие активные фонды обгонят индекс, и выберет неправильный фонд, то отстанет от индекса.

Данные Morningstar за 2020 год также показывают, что большинство активных фондов, нацеленных на акции США, проиграли. В 2020 году только 42% активных фондов превзошли средние показатели пассивных. При этом активные фонды с акцентом на американские акции большой капитализации имели еще меньший успех — только 38%.

На исторических данных мы видим ту же картину: активные фонды в большинстве своем проигрывают рынку. Например, как пишет Morningstar, за 10 лет только 8,1% активных фондов, инвестирующих в акции компаний крупной капитализации, смогли обогнать соответствующий бенчмарк. Для акций компаний средней и малой капитализации этот показатель составил 11,9 и 19,9%.

Отставание от рынка связано как с издержками активно управляемых фондов, так и с ошибками управляющих. Например, инвесткомпания Dimensional пишет, что чем выше комиссии и оборачиваемость активов в фонде, тем ниже вероятность, что взаимный фонд сможет обогнать рынок. Это звучит логично: при прочих равных чем выше издержки, тем ниже доходность.

Что касается ошибок, то известно, что только небольшая часть акций обеспечивает доходность всего рынка. Если сделать ставку не на те акции и упустить лучшие бумаги, можно получить доходность ниже, чем даст индекс этого рынка.

Какую стратегию выбрать

На примере фондов видно, что активное управление портфелем далеко не всегда оправдывает ожидания и очень часто проигрывает пассивному индексному подходу. Поэтому пассивное инвестирование через биржевые фонды — надежный и не очень затратный вариант, особенно если вы нацелены инвестировать вдолгую.

Например, если вас интересует индекс S&P 500, вы можете купить паи фонда, который отслеживает индекс, и получить такой же результат за минусом комиссии фонда и налогов. Но этот вариант подходит только на долгосрок и для тех, кто готов мириться с повышенной волатильностью и сильными просадками акций. Например, в марте 2020 года такой портфель просел бы в моменте на 34%.

Чтобы сгладить волатильность портфеля, его можно диверсифицировать по различным классам активов: помимо акций добавить облигации, золото и другие активы. Тогда из-за разной степени корреляции между ними просадки одного актива будут компенсироваться ростом других, и весь портфель не будет сильно уходить в минус. Для этого тоже подойдут пассивные фонды.

Если вы нацелены на более активное управление портфелем и хотите вообще избежать комиссий, связанных с фондами, можно вручную скопировать состав конкретного индекса. Для того же S&P 500 это сделать очень сложно, а вот для S&P 100 или Nasdaq — реально.

При этом вы можете не включать в портфель отдельные компании с заведомо плохим фундаменталом. Это уже будет элементом активного управления, но, вероятно, улучшит показатели портфеля.

Еще можно взять за основу портфеля обычные индексные фонды, а часть денег вложить в отдельные акции, факторные или активно управляемые фонды и другие инструменты. Так основная часть портфеля не пострадает от возможных ошибок, а небольшая часть будет использоваться для попыток обогнать рынок. Даже если результат будет плохим, вы как минимум получите полезный опыт.

А вот использовать все деньги, чтобы попытаться обогнать рынок, — это вряд ли хорошая идея. Есть риск получить убыток даже на растущем рынке, если выбрать не те активы или неудачное время для сделок. Но решать, конечно, вам.

Что в итоге

Пассивные инвестиции подразумевают отказ от попыток обогнать рынок. Обычно пассивные инвесторы используют индексные фонды и не выбирают отдельные акции или лучшие моменты, чтобы покупать и продавать активы. Активные инвестиции, напротив, основаны на выборе отдельных бумаг и времени сделок с целью получить доходность выше средней.

Активные инвестиции могут дать повышенную доходность, но это более сложный путь, а гарантий нет. По исследованиям, большинство активно управляемых фондов отстает от соответствующих индексов и индексных фондов. Это связано с более высокими комиссиями и ошибками при выборе активов.

Какой путь выбрать, решать вам. Как вариант, можно взять за основу портфеля индексные фонды, то есть пассивный подход, а часть денег использовать для каких-то активных стратегий.

А поскольку ваша цель — капитал для пенсии, вам могут пригодиться эти наши статьи: