Если вам отказали в кредите, не дали страховку, не взяли на работу или вам просто скучно — посмотрите свою кредитную историю.

Возможно, в ней вы узнаете о себе много интересного. В первой статье из цикла мы расскажем, что такое кредитная история, кто ее запрашивает и почему она важна.

Что такое кредитная история

Кредитная история — это досье на вас как на заемщика. Субъект кредитной истории — заемщик, на которого это досье завели.

В кредитной истории можно увидеть:

- Кто ее запрашивал.

- Все заявки на кредиты и решения по ним.

- Как выплачивали кредиты и были ли просрочки.

Кредитная история хранится в бюро кредитных историй — БКИ. В июле 2023 года в России работают шесть БКИ. Самые крупные — это НБКИ, ОКБ и кредитное бюро «Русский Стандарт».

Ваша кредитная история может быть в каждом из них, в некоторых или только в одном. Каждый банк сам решает, с какими бюро сотрудничать.

За кредитной историей обращаются с заявлением напрямую в БКИ или через сторонние сервисы. Два раза в год можно не платить за получение кредитного отчета в каждом бюро. Все дополнительные запросы будут платными.

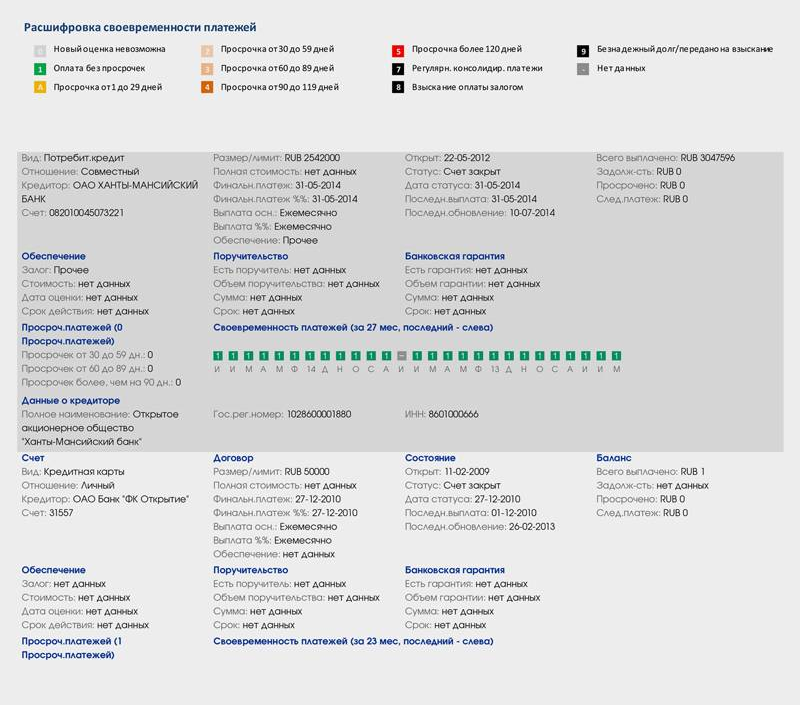

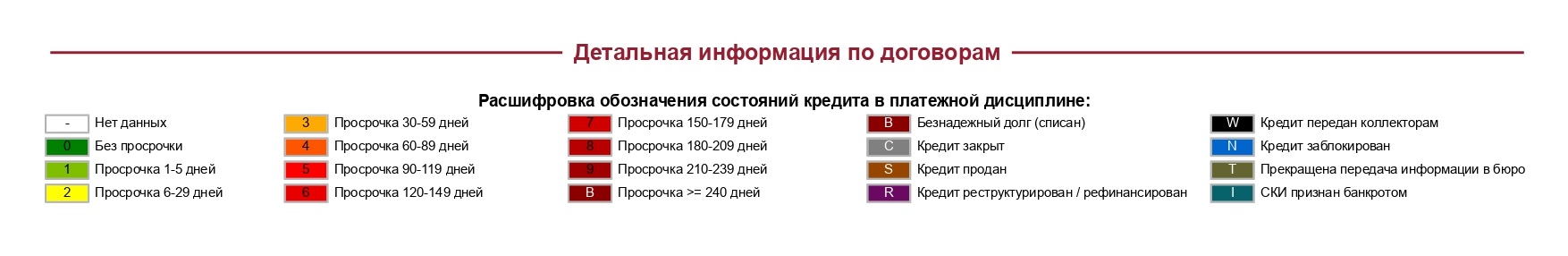

Как выглядит кредитная история

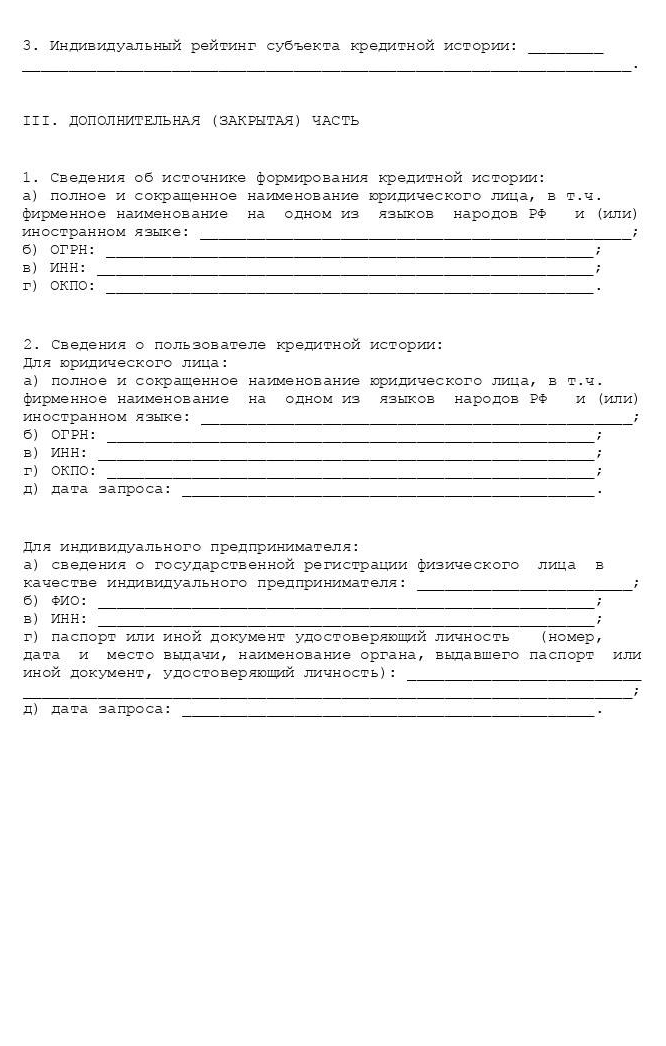

Не существует правил, как должна выглядеть кредитная история, но несколько обязательных частей должны быть в каждой: титульная, основная, информационная и закрытая.

В титульной части — стандартные общие данные о субъекте кредитной истории: ФИО, паспортные данные, ИНН и СНИЛС.

В основной — сведения о текущих кредитах и вступивших в силу решениях суда о взыскании денежных средств, о банкротстве, а также кредитный рейтинг заемщика, если БКИ его рассчитывает.

Кредитный рейтинг, или скоринговый балл, — это оценка вашей платежной дисциплины на основании данных, которые есть у БКИ о вас. Бюро учитывает, брал ли человек кредиты, сколько их было и как он их выплачивал. Важно понимать, что кредитный рейтинг носит информационный характер.

Он помогает примерно оценить свои шансы на получение кредита. При этом кредит выдает банк, а не бюро. При принятии решения, выдавать кредит или нет, банк оценивает много дополнительной информации о заемщике, которой нет у бюро. Из-за этого бывает, что кредитный рейтинг может быть не очень высоким, а кредиты все равно выдают, и наоборот: рейтинг высокий, а в кредитах отказывают.

В информационной части — все поданные заявки на кредит и результат их рассмотрения: выдан кредит или нет.

Закрытую часть видит только заемщик. В ней указаны все, кто когда-либо запрашивал кредитную историю субъекта и кто передавал в нее информацию.

Кредитная история физического лица. Например, моя кредитная история выглядит так.

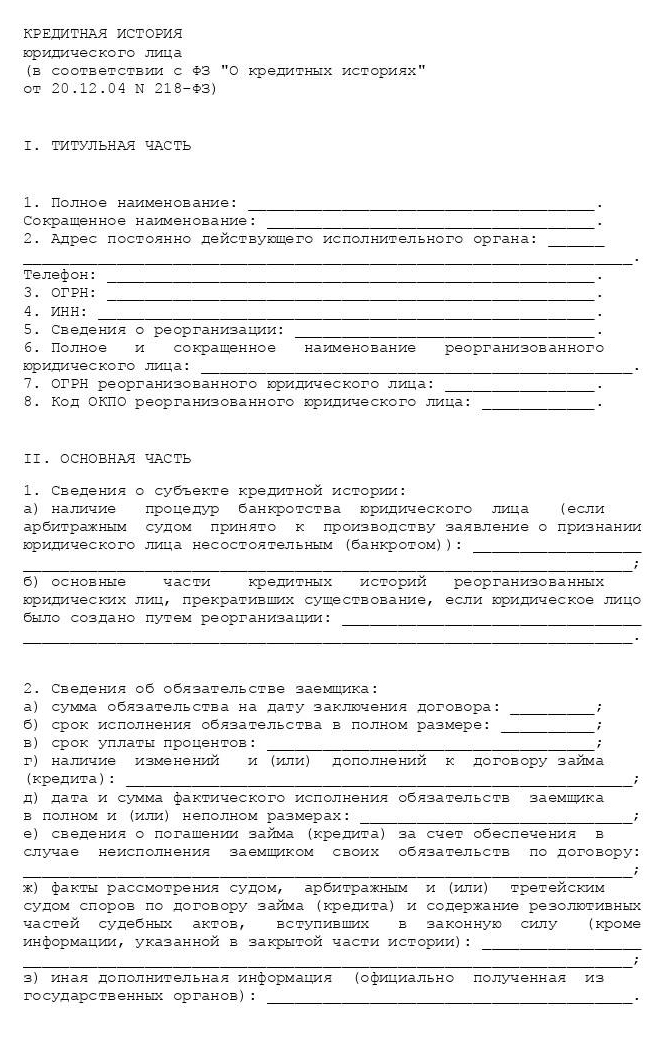

Кредитная история юридического лица отличается тем, что в ней нет информационной части. В титульной части вместо личных данных содержатся реквизиты: название, адрес, ОГРН, ИНН. Поскольку организации могут продаваться, объединяться и менять названия, в титульной части находятся сведения и об этом.

Как формируется кредитная история

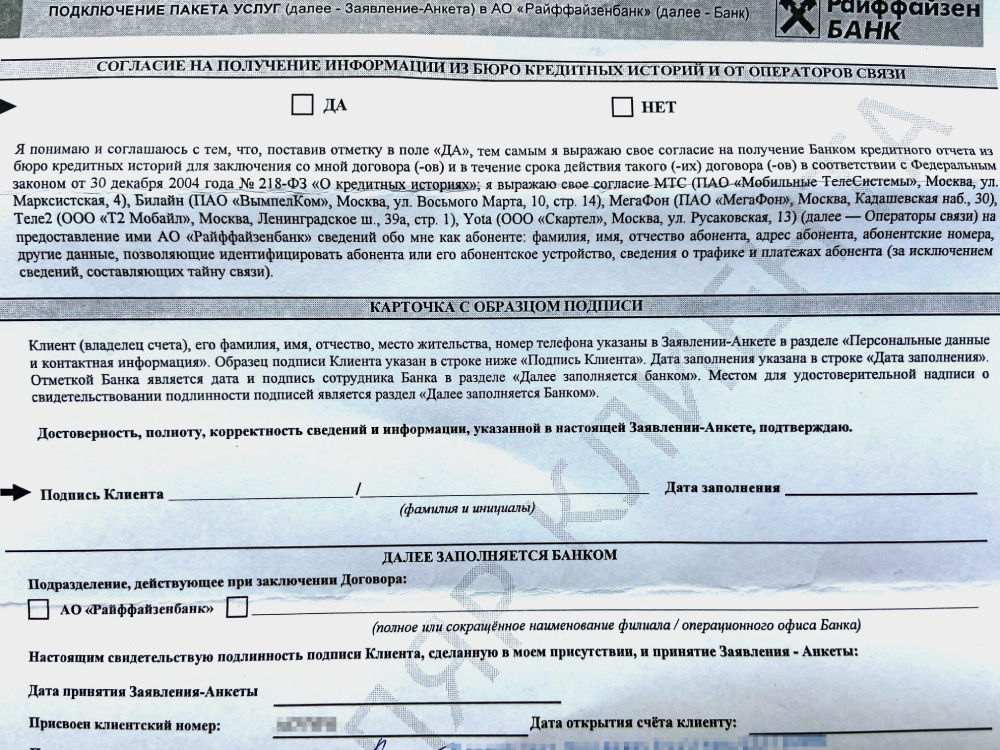

Кредитная история начинает формироваться после первой заявки на кредит. Когда подаете заявку, банк запрашивает ваше согласие на проверку кредитной истории. Если не дать согласие, банк будет не вправе смотреть вашу кредитную историю, но и не вправе выдать вам кредит.

Даже если вы в итоге не оформите кредит, информация о поданной заявке появится в вашей кредитной истории.

Иногда банки запрашивают ваше согласие на проверку кредитной истории, если вы оформляете дебетовую карту. Это для того, чтобы банк мог в дальнейшем предлагать вам разные продукты, включая кредиты.

При оформлении дебетовой карты можете отказать банку в проверке кредитной истории. Это не может стать причиной отказа в дебетовой карте.

Какая кредитная история считается хорошей

Разные банки по-разному оценивают кредитную историю. Например, одни банки проверяют информацию по кредитам за последний год, другие анализируют, как выплачивались кредиты три или даже пять лет назад.

Еще пример: одни банки критично относятся даже к мелким просрочкам, другие же готовы выдать кредит, даже если у человека было несколько просрочек по несколько месяцев.

Специальная система оценки заемщика называется скорингом. Банки считают хорошей кредитную историю со следующими свойствами.

Старше одного года. Чем она старше, тем больше информации о заемщике может изучить банк. Это помогает лучше оценить его платежеспособность. Этот критерий работает совместно с количеством взятых кредитов.

- Например, если человек взял один кредит в 2015 году, а в 2016 году его выплатил, возраст кредитной истории не будет иметь особого значения: кредит был давно, у заемщика могло измениться финансовое положение и как он сможет выплачивать кредиты в 2023 году — уже не совсем понятно.

Без просрочек. Желательно, чтобы их не было вообще. Если они были, все будет зависеть от того, как долго не выплачивали кредит и как давно были просрочки. Например, если не платили по кредиту полгода, потом внесли платеж и через месяц подали заявку на новый кредит, скорее всего, банк не готов будет выдать вам кредит: есть риск, что ваше финансовое положение нестабильное.

Без большого количества одновременых заявок на кредиты. Если человек одновременно подает заявку на пять кредитных карт или кредитов наличными, банк может подумать, что у человека финансовые проблемы. Из-за этого скоринговая система может выдать отказ в кредите.

Исключение — если речь об ипотеке или автокредите. Эти кредиты обеспечены залогом, и здесь банк точно понимает, что человек просто сравнивает предложения банков, а не планирует одновременно взять пять ипотек.

Сколько было кредитов. Чем больше заемщик успешно выплатил кредитов, тем лучше. Отдельно будет полезно, если человек брал разные кредиты: кредиты наличными, товары в рассрочку, кредитные карты, ипотеку или автокредит. Так банк будет понимать, что человек может планировать свои деньги для разных видов и сумм кредитов.

Кредитная нагрузка. Если у человека много открытых кредитов, с новым кредитом он может не справиться. Банку попросту невыгодно выдавать кредит закредитованному заемщику.

Какая кредитная история считается плохой

Ключевыми показателями плохой кредитной истории являются просрочки и высокая кредитная нагрузка. Особенно негативный фактор — если кредит был продан коллекторам, на заемщика подали в суд или он вообще не выплатил кредит. В таких случаях банк, скорее всего, откажет в кредите.

Все остальные показатели являются второстепенными. Например, частота заявок на кредиты или решения по ним важны для одного банка, а другой к этой информации относится более лояльно.

Отдельные банки могут с настороженностью смотреть на заемщиков, у которых еще нет кредитной истории. Поскольку нет информации о том, как человек ранее выплачивал кредиты, непонятно, как он будет выплачивать кредит: погасит его вовремя, выплатит заранее или вообще не выплатит.

Зачем кредитная история компаниям

Кредитную историю используют кредиторы, страховщики и работодатели. Так они ищут надежных клиентов и сотрудников. По закону любая организация, имеющая письменное согласие субъекта кредитной истории, вправе запросить его кредитную историю.

Кредиторы решают, давать кредит или нет. Кредиторами могут быть:

- Банки.

- Микрофинансовые организации — МФО.

- Кредитные потребительские кооперативы — КПК.

Кредитор должен проверить заемщика: насколько он надежный и сможет ли вернуть деньги. В какой бы банк вы ни обратились, все они увидят вашу кредитную историю.

Страховщики защищаются от мошенников и безответственных людей. Если клиент опаздывает с платежами и у него несколько кредитов, то ему явно не хватает денег. Ради них он, возможно, сымитирует ДТП. Поэтому таким клиентам страховщики готовы повысить стоимость полиса или вовсе отказать им в страховке. Заемщикам с хорошей кредитной историей страховщик может сделать скидку на страховой полис.

Клиенты с просрочками по кредитам чаще обращаются в страховые компании за выплатой и просят на 30—50% больше, чем надежные клиенты.

Сервисы каршеринга запрашивают кредитную историю по похожим причинам. Если человек плохо платит свои кредиты, выше вероятность, что так же он будет относиться и к арендованному автомобилю, а в случае ДТП будет проблематично взыскать с него ущерб.

Работодатели оценивают сотрудника: насколько он дисциплинированный и ответственный. Обычно кредитную историю запрашивают крупные компании, а также финансовые и кредитные организации, в частности если человек претендует на важную должность. Если человек закредитован, то у него явно проблемы с принятием решений.

Эксперты газеты «Известия» считают, что такой сотрудник завалит проект, не заметит ошибку или смошенничает. Кредитная история — лакмусовая бумажка для должности с материальной ответственностью: директора, бухгалтера или завхоза.

Кредитная история попадает под закон о защите персональных данных, поэтому ее не выдают кому попало. Это значит, что если работодатель хочет проверить вашу кредитную историю, он должен попросить вас подписать письменное согласие. Вы можете отказаться, но тогда и работодатель может отказать вам в трудоустройстве.

Чем кредитная история полезна для вас

Оценить свои шансы на получение кредита. Если вы ранее уже брали кредиты, стоит хотя бы раз в год проверять свою кредитную историю на случай появления там ошибок.

Например, иногда бывает, что информация о выплате кредита не появилась в кредитной истории, из-за чего за человеком может числиться просрочка. В итоге человеку отказывают в кредитах, хотя он все выплатил.

Понять, почему отказывают в кредите. Бывает, что человек ни разу не допускал просрочек по кредитам, а в новых кредитах ему отказывают. В случае отказа от кредита банк обязан сообщить БКИ причину, по которой в кредите отказано. Посмотрев причину в кредитном отчете, можно будет примерно понять, что именно не понравилось банку: вы сами или ваша кредитная история.

Как часто обновляется кредитная история

Кредитная история обновляется каждый раз, когда появляется новая информация о заемщике. Например, если человек подал заявку на кредит, внес платеж или просрочил его, эта информация появится в кредитной истории.

По закону источник формирования кредитной истории обязан в течение пяти рабочих дней сообщить в БКИ информацию о любых изменениях в кредитной истории заемщика.

Вся информация о ранее взятых кредитах исчезнет из кредитной истории, если в течение десяти лет в ней не происходило никаких изменений: никто ее не запрашивал, вы не подавали новых заявок, не имели текущих кредитов. На практике это почти невозможно.

Есть ли кредитная история, если вы не брали кредитов

Информация о вас может быть в БКИ, даже если вы никогда не обращались за кредитами.

Я никогда не брала кредиты, при этом в БКИ есть информация обо мне. Это связано с тем, что я давала согласие на проверку моей кредитной истории при трудоустройстве и оформлении дебетовой карты. Поэтому, хотя кредитов я не брала, в бюро все равно хранится информация обо мне.

Дополнительные сведения о долгах могут внести операторы сотовой связи и судебные приставы из-за просрочек по алиментам и ЖКХ.

Если остались вопросы или хотите узнать больше, посмотрите видеоролик. Эксперт банка по кредитам объясняет, что такое кредитная история, почему банкам она так важна и что делать, если планируете брать крупный кредит, а кредитной истории нет.

В следующих статьях расскажем:

Выводы

- Кредитная история — это описание ваших кредитов с 2005 года: сколько занимали и как ровно платили, были вторым заемщиком или поручителем.

- Относитесь к ней серьезно: о ваших просрочках узнают банки, работодатели и страховщики.

- Банки используют кредитную историю для оценки заемщиков. От нее зависит, дадут вам кредит или нет.

- Работодатели могут не взять на работу с плохой историей, а страховщики — поднять цены на полисы.

- Хорошей считается «возрастная» кредитная история без просрочек и с информацией о разных кредитах.

- Хорошая кредитная история не гарантирует выдачу кредита, как и плохая не значит, что в кредите откажут. Многое зависит от размера и стабильности вашего дохода и от того, какой кредит хотите оформить.

- Чтобы не испортить кредитную историю, выплачивайте кредиты вовремя и не подавайте сразу много заявок на кредиты.

Как зарабатывать на кредитной карте

Схема простая: свои деньги не тратите и храните на дебетовой карте под процент, а покупки оплачиваете кредиткой «Тинькофф Платинум» и получаете кэшбэк. В конце беспроцентного периода переводите деньги с дебетовой карты на кредитку и погашаете долг — так вы не заплатите проценты банку.

Если заказать карту с 1 по 31 марта 2023 года, обслуживание будет бесплатным навсегда.