Можно ли взять второй кредит, если не хватает льготной ипотеки?

Я хочу взять семейную ипотеку, чтобы купить участок под ИЖС с домом. Но максимальная сумма кредита по ней — 6 млн рублей для регионов, а мне нужно около 9 млн. Для таких ситуаций «Дом-рф» недавно разрешил сочетать семейную ипотеку с другим кредитом «на рыночных условиях», но какова механика такой сделки — неясно.

Вопросы такие:

- Каков порядок оформления ипотеки с двумя кредитами? Как оформляется договор по семейной ипотеке? Что там будет вместо фразы «стоимость дома складывается из 6 млн кредитных денег и, условно, 4 млн собственных»?

- Как подача заявлений на кредит в два банка повлияет на мой кредитный рейтинг? В какой очередности нужно их подавать?

- Можно ли сочетать две льготные ипотечные программы? Например, взять семейную ипотеку плюс льготную ипотеку под 9%. Или же второй кредит должен быть под условные 17%?

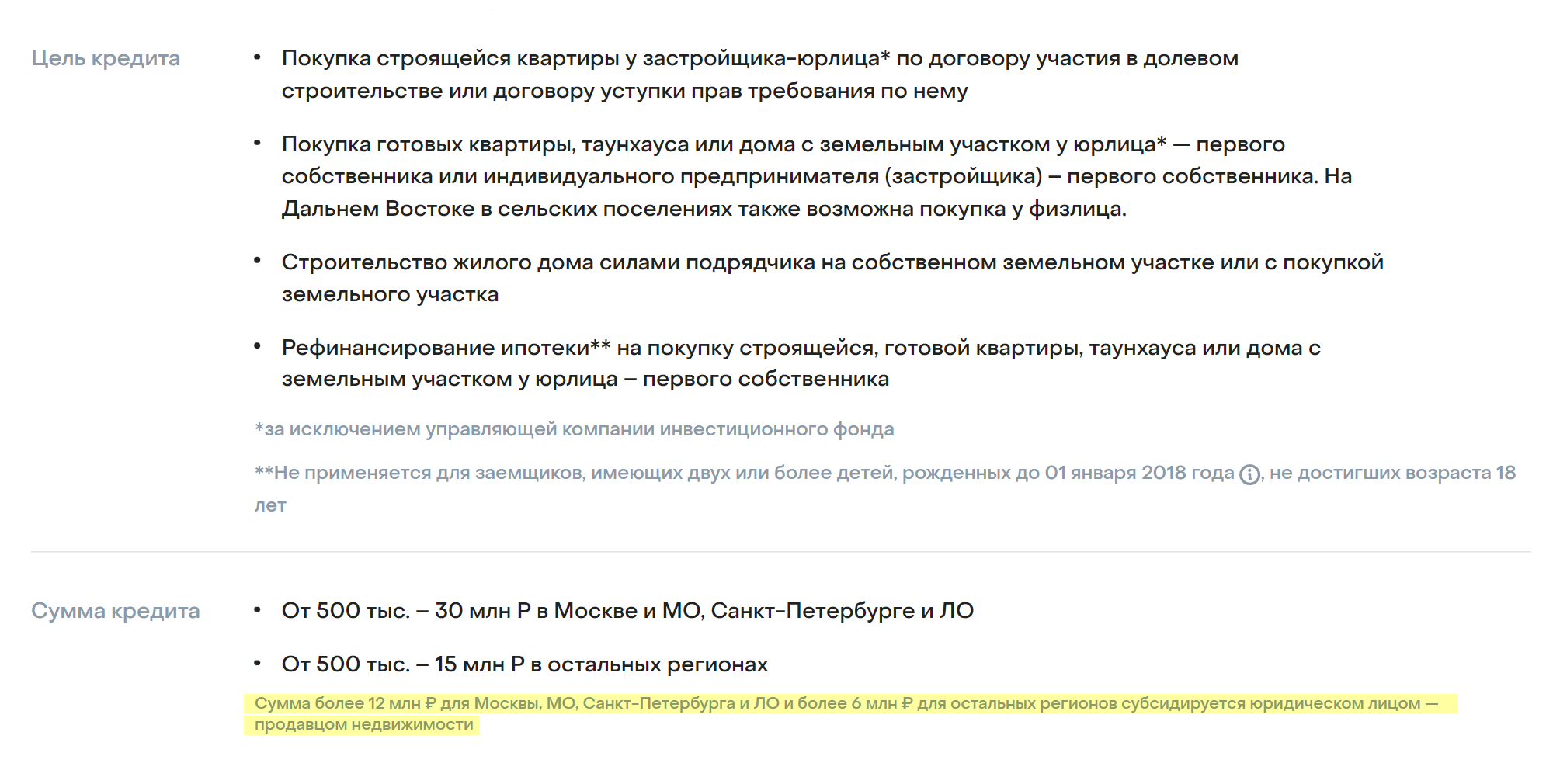

Действительно, по семейной ипотеке можно получить увеличенный лимит до 30 млн рублей в Москве, Московской области, Санкт-Петербурге и Ленинградской области. В остальных регионах — до 15 млн рублей. Семейную ипотеку с увеличенным лимитом называют комбинированной. Расскажу про ее особенности.

Особенности семейной ипотеки на покупку или строительство дома

Вот какие варианты доступны по семейной ипотеке:

- строительство дома на своем земельном участке;

- покупка участка с последующим строительством — деньги выделяют тремя траншами: на участок, фундамент и возведение дома;

- покупка строящегося дома по ДДУ у застройщика;

- покупка готового дома с участком у застройщика.

Строить дом можно с помощью:

- компании-подрядчика или ИП, который занимается строительством;

- самостоятельно, но такая программа есть не в любом банке, поэтому про семейную ипотеку на ИЖС лучше заранее узнать у ипотечного менеджера.

Подрядчиков нужно выбрать среди аккредитованных банком. Или аккредитовать компанию самостоятельно. Вот основные требования к таким организациям:

- Опыт работы не менее двух лет и не менее пяти построенных объектов ИЖС за последний год.

- Отсутствие исков или задолженностей перед бюджетом и безубыточная работа за последние два года.

Полные требования банка к подрядчику подскажет ипотечный менеджер.

А еще по семейной ипотеке всегда предусмотрен первоначальный взнос — от 15%. Его можно уплатить собственными деньгами или маткапиталом.

Как оформить комбинированную семейную ипотеку

С такой ипотекой работают не все банки. Например, в 2023 году это Сбербанк, ВТБ, «Газпромбанк», «Уралсиб» и «Дом-рф».

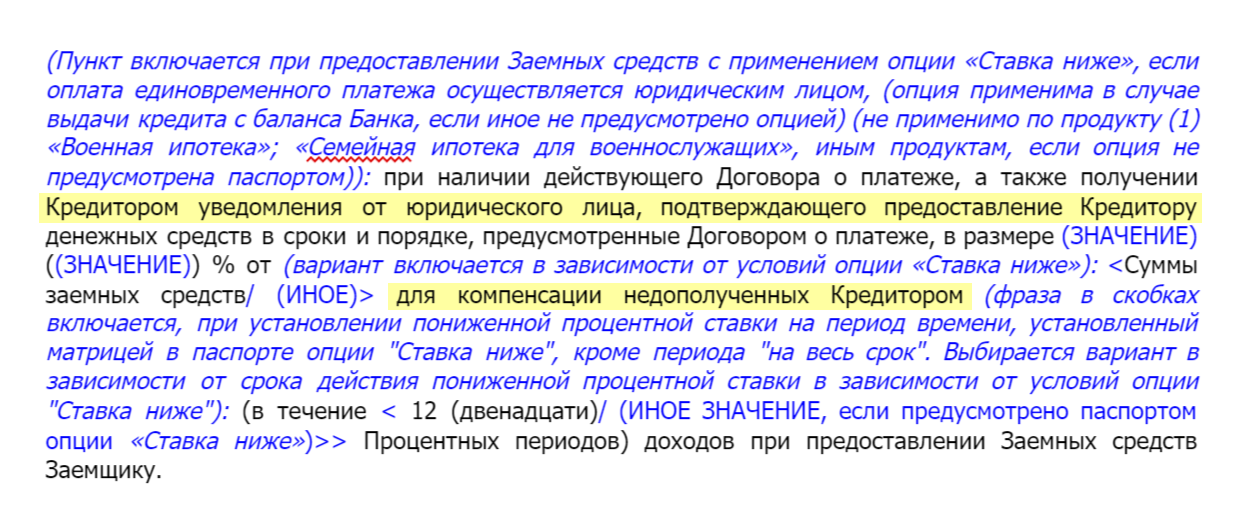

На лимит по программе фиксируется льготная ставка, а на сумму свыше — рыночная. В правилах предусмотрена повышенная ставка, но на деле банки ее не применяют — для заемщика ставка единая на всю сумму и на весь срок ипотечного кредита. Например, в вашем случае с семейной ипотекой — до 6%.

Разницу по переплате между лимитом семейной ипотеки и остальной суммой кредита оплачивает застройщик. Эти расходы он обычно компенсирует за счет увеличения стоимости дома — размер наценки зависит от условий конкретного застройщика. Например, по обычной семейной ипотеке в пределах лимита дом стоит 5 млн рублей, а при комбинированной его цена может увеличиться до 6 млн.

Когда заемщик подаст заявку на комбинированную ипотеку, банк запросит письмо от застройщика. Этим письмом застройщик гарантирует, что работает по такой программе, а значит, сможет компенсировать банку недополученную прибыль из-за пониженной ставки на всю сумму ипотеки — на лимит по семейной ипотеке и сумму свыше лимита.

Не каждый застройщик работает с комбинированной ипотекой, и не любую недвижимость получится по ней приобрести. Обычно такая акция работает по квартирам и только в определенных ЖК. Поэтому при выборе недвижимости уточняйте этот момент.

У каждого застройщика свои условия работы с комбинированной ставкой. Кто-то работает без удорожания, другие рассчитывают стоимость для каждого клиента индивидуально, у третьих удорожание оплачивает клиент.

Порядок действий такой. Покупатель приходит к застройщику, тот рассчитывает ему цену с учетом удорожания. После этого можно подавать заявку в банк на одобрение ипотеки.

Можно ли использовать две льготные ипотечные программы

На покупку одного дома можно использовать только одну льготную ипотечную программу.

Использовать две не получится, так как каждая оформляется на покупку отдельного жилья.

Как запросы по ипотеке влияют на кредитный рейтинг

Ипотека — это дорогой кредит, и клиент имеет право выбирать лучшие условия. Банки это понимают и спокойно относятся к тому, что при анализе кредитной истории видят запросы от нескольких кредиторов.

Но это не значит, что можно рассылать заявки сразу в пять банков. Слишком большое количество запросов негативно влияет на кредитный рейтинг — он снижается. А чем ниже рейтинг, тем меньше шансов, что кредит одобрят.

Если подадите заявку в один банк, это не повлияет на кредитную историю. Если в два — каждый из них проверит вашу кредитную историю. Но окончательное решение банк принимает на основе анализа общего профиля клиента: качества его кредитной истории, демографических факторов, например семейного положения, стажа работы и сферы деятельности компании-работодателя.

Я рекомендую одновременно обращаться не более чем в два-три банка.

Программы для покупки или строительства дома

Комбинированную ипотеку дает ограниченное количество банков и не все застройщики. А те, кто работает по ней, обычно предлагают к покупке квартиры по ДДУ, а не готовые дома. Но все может измениться.

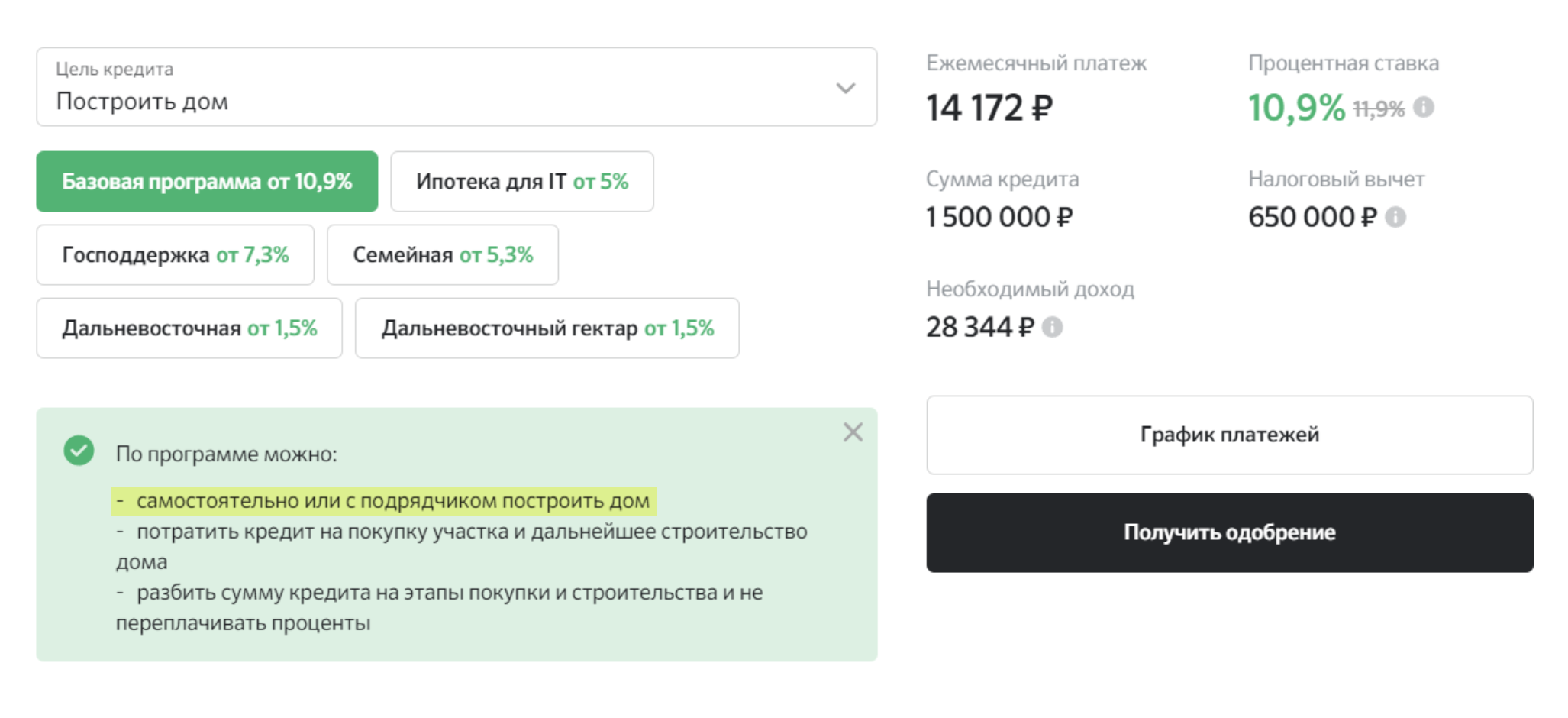

Купить дом с земельным участком или самому построить дом можно не только с помощью семейной ипотеки. Кратко расскажу, какие ипотечные программы есть для строительства или покупки готового дома с участком.

Сельская предлагает ипотеку на покупку готового дома или его строительство под самый низкий процент — до 3%. Оформить ипотеку можно в банках, которые работают с сельской ипотекой. Главное требование: участок и дом должны находиться на сельской территории, которая подпадает под действие программы. Лимиты по ипотеке — до 5 млн для Ленинградской области, ЯНАО и Дальневосточного округа и до 3 млн для остальных регионов, кроме Москвы, Московской области и Санкт-Петербурга.

Семейная со ставкой до 6%. Ее выдают семьям, в которых есть от двух детей не старше 18 лет, воспитывается ребенок с инвалидностью или первый ребенок родился после 1 января 2018 года. Программа действует до 31 декабря 2023 года. Она подходит для покупки:

- квартиры у застройщика;

- квартиры на вторичном рынке в Дальневосточном округе;

- готового дома или таунхауса от застройщика.

Также ипотеку дадут под ИЖС с подрядчиком.

«Господдержка-2020» — льготная программа на строительство дома своими силами или с помощью подрядчика, аккредитованного банком. Оформить такую ипотеку можно только один раз. Ставка — до 8%. Программа действует до 1 июля 2024 года.

Ипотека для сотрудников ИТ-компаний. По ней некоторые банки оформляют покупку готового дома от застройщика. А еще по ней можно построить дом своими силами или с помощью подрядчика — зависит от программы банка.

Стандартная программа банка на покупку готового дома есть у многих банков. Например, Сбербанк или ВТБ предлагают собственную программу для покупки участка и строительства дома на нем без субсидирования государством. Она интересна тем, кто не подходит под условия льготных программ или кого не устраивают лимиты по ним.

Что делать в вашем случае

Я бы предложила действовать так:

- Определитесь с домом, который планируете купить или построить.

- Подберите банк. В каждом стоит уточнить, работает ли он с комбинированной семейной ипотекой. Если да, то с какими застройщиками и объектами.

- Уточните у застройщика, на каких условиях он субсидирует льготную ставку. Будет ли удорожание и на сколько.

- Если подходящих предложений по комбо-ипотеке не найдется, подберите другую ипотечную программу.