Как оформить ипотеку в декрете?

Я молодой ученый. Сейчас жду субсидию от Минобразования на покупку жилья — это государственный жилищный сертификат, который покроет около 35—40% стоимости квартиры. На остальную часть придется брать ипотеку. По условиям программы я должна быть основным заемщиком, а муж — созаемщиком.

Но пока мы ждем одобрения субсидии, у меня уже начнется больничный по беременности и родам, а затем отпуск по уходу за ребенком. Одобрит ли банк ипотеку декретнице с мужем созаемщиком?

Вы правы: обычно банк просит основного заемщика подтвердить доход — представить справку о доходах и заверенную копию трудовой книжки, если она ведется. Но некоторые кредиторы могут сделать основным заемщиком по ипотеке и получателя субсидии без дохода. Расскажу подробнее, какие варианты есть в вашей ситуации.

Особенности ипотеки, если использовать субсидию

Есть разные типы субсидий, но их объединяет одно: деньги выделяет государство, регион или муниципальная власть и у них всегда только целевое назначение.

То есть субсидию нельзя потратить на свое усмотрение, например купить автомобиль. Ее дают не наличными, а переводят получателю после того, как будут выполнены условия программы. Например, когда на получателя субсидии будет оформлено право собственности. Обычно это проверяет контролирующий орган — в вашем случае Министерство образования и науки.

Кроме того, к получателю субсидии могут предъявлять дополнительные требования, и их всегда указывают в условиях получения. Например, в вашем случае вы должны выступать основным заемщиком по ипотеке.

Некоторые банки принимают субсидии в качестве первоначального взноса, но все равно требуют от клиента внести 5—10% стоимости жилья из собственных денег. Другие принимают субсидии без доплаты, если они покрывают первоначальный взнос, предусмотренный ипотечной программой. Поэтому лучше заранее уточнить у ипотечного менеджера банка, придется добавлять свои деньги или можно обойтись субсидией.

Коротко опишу, как действовать, чтобы использовать субсидию для ипотеки.

Шаг 1. Подать заявку в банк, который работает с субсидией. Не каждый кредитор работает со всеми выплатами. Обычно все принимают маткапитал, а вот по другим субсидиям могут быть ограничения. Например, Сбербанк, банк «Санкт-Петербург» и «Дом-рф» специализируются на ипотеке и работают со многими субсидиями. А «Совкомбанк» или «Альфа-банк» не дадут ипотеку под субсидию — только под маткапитал.

Условия работы банков постоянно меняются, поэтому в вашем случае лучше сразу показать кредитору сертификат и удостовериться, что он работает с такой выплатой.

Еще, прежде чем подавать заявку, нужно узнать, как именно банк работает с субсидией. От этого зависит, когда продавец получит деньги за квартиру полностью. Обычно бывает три варианта:

- банк увеличит сумму кредита на субсидию. Это значит, что после регистрации права собственности на покупателя продавец сразу получит полную сумму. Так работает, например, «Росбанк Дом»;

- банк не добавит денег на покрытие субсидии. Тогда после регистрации сделки продавец получит часть оплаты. А остальную сумму придется ждать примерно месяц, и стоит предупредить об этом заранее;

- банк переведет кредит последним траншем. То есть сначала продавец получит первоначальный взнос от покупателя, потом стороны зарегистрируют сделку, покупатель получит субсидию — и только после этого банк переведет ему оставшуюся сумму.

Шаг 2. Одобрить недвижимость. Если банк одобрит заявку, нужно выбрать квартиру, собрать по ней документы и одобрить ее, если это вторичное жилье. Вот какие бумаги обычно запрашивают:

- выписку из ЕГРН;

- правоустанавливающие документы, например договор купли-продажи;

- справку о прописанных в квартире;

- техническую документацию или расширенную выписку из ЕГРН с планом этажа, где находится квартира, — она нужна банковскому оценщику;

- отчет об оценке.

По каждому объекту могут быть дополнительные запросы. В вашем случае точно придется приложить сертификат на субсидию, потому что, проверяя документы на объект, сотрудник залоговой службы банка должен понимать условия программы, по которой предоставляют выплату.

Если квартиру покупают у застройщика, который аккредитован банком, одобрять ее не нужно. Вместе с анкетой просто подают предварительный ДДУ.

Шаг 3. Провести сделку. После того как банк одобрил квартиру, продавец и покупатель подписывают ДКП, а заемщик — кредитный договор с банком. Затем кредитор зачисляет ипотечные деньги на счет заемщика.

Шаг 4. Зарегистрировать право собственности. Подписанные договоры подают на регистрацию в Росреестр. Это делает банк, либо покупатель и продавец сами едут в МФЦ и сдают документы.

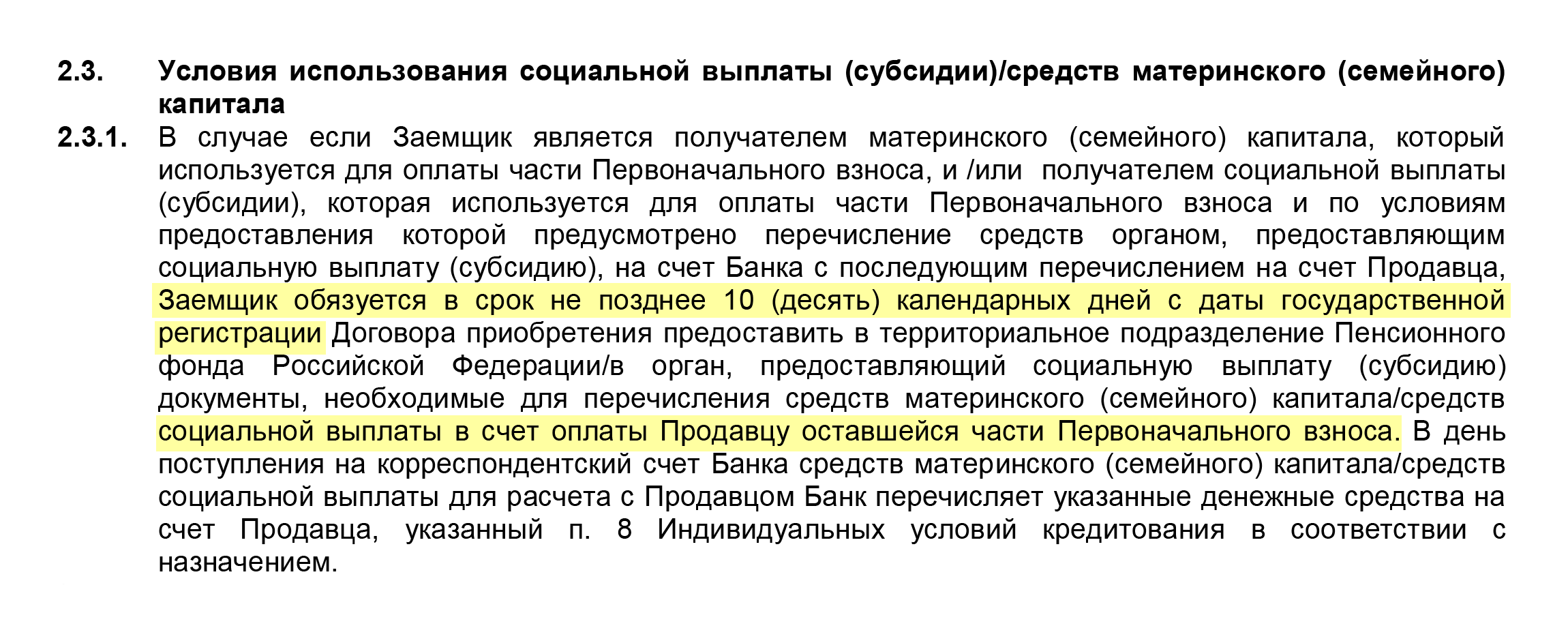

Шаг 5. Получить субсидию. Когда покупатель станет собственником, он должен написать заявление на выплату и представить документы. Если банк увеличивал сумму кредита, то субсидию переведут ему, если нет — продавцу.

Какая роль в ипотеке может быть у получателя субсидии

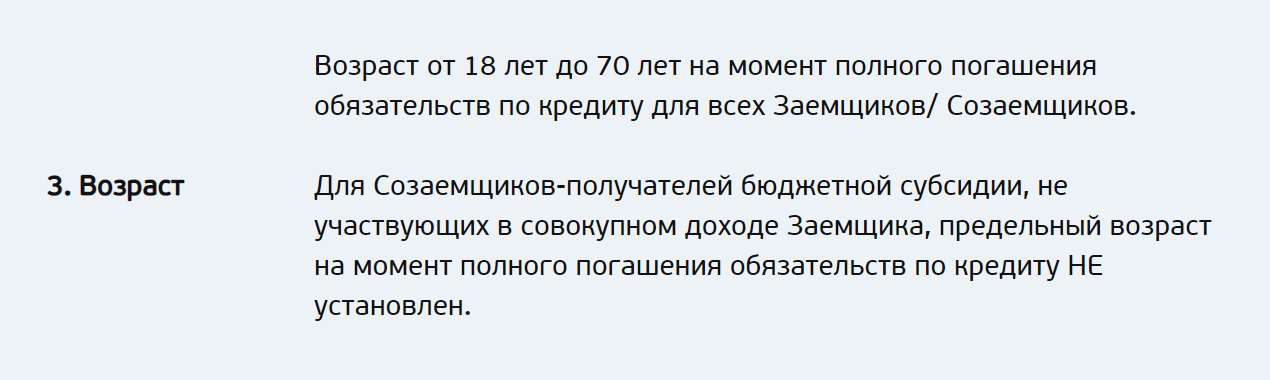

Участвовать в ипотеке можно в разных ролях. Они зависят от особенностей работы банка, а также от того, работает человек или нет. Вот как банки могут оформить клиентов.

Заемщик — основной участник сделки. Он подтверждает доход, на основании которого рассчитывают максимальную сумму кредита. В целом так работают все банки.

Но бывают исключения. Некоторые банки могут сделать основным заемщиком неработающего человека — получателя субсидии, если по требованиям программы есть такое условие. Это как раз ваш случай. Например, так работает банк «Дом-рф».

Залогодатель — основной заемщик или будущий собственник приобретаемой квартиры. Он предоставляет банку квартиру в залог. Либо оформляет кредит под залог недвижимости, которая находится в собственности, — ипотеку в силу договора.

Созаемщик — дополнительный участник ипотечной сделки, который подтверждает доход или нет. Я уже рассказывала в Тинькофф Журнале, для каких целей можно привлечь созаемщиков.

Поручитель отвечает по обязательствам, только если заемщик допустит просрочку.

В вашем случае вы станете основным заемщиком, а муж — созаемщиком.

На кого банк разрешит оформить собственность в ипотечной квартире

Есть три способа оформить собственность на ипотечную квартиру.

На основного заемщика. Ему выделяют долю или полностью оформляют собственность. Так работает любой банк.

На супругов созаемщиков. Если нет брачного договора, собственность будет совместной: квартиру оформят на заемщика и созаемщика и выделят доли.

Бывает и так, что собственность оформляют только на одного супруга, если второй на это согласен. Но квартира все равно будет считаться совместной. И это ваш случай.

На созаемщика. Им может быть родственник или друг. Обычно банки разрешают выделить долю финансовому созаемщику — это когда участник ипотеки подтверждает доход. Но часто получатели субсидии участвуют в ипотеке как нефинансовые созаемщики, и некоторые банки разрешают оформить на них собственность, например «Росбанк Дом».

Про финансовых и нефинансовых созаемщиков я рассказывала в отдельной статье.

Что делать в вашем случае

Я вижу два варианта, как поступить в вашей ситуации.

Одобрить кредит до декрета. Многим банкам не нужен сертификат, чтобы одобрить заемщика. Поэтому можно сначала подать заявку на кредит, получить одобрение банка, дождаться решения по субсидии и затем подать документы на согласование объекта.

Этот вариант хорош тем, что до декрета банк без лишних вопросов сделает вас главным заемщиком, потому что вы еще работаете. И даже если к сделке вы уже будете в декрете, то представлять будете те документы, по которым получали одобрение. То есть справки о доходах или копию трудовой книжки обновлять не придется.

Получить одобрение по заявке можно даже за день-два до декрета. Главное — успеть выйти на сделку в срок, пока действует предварительное решение банка по заемщику. Обычно срок — до 90 дней. За это время нужно получить субсидию, согласовать недвижимость и заключить сделку.

Если этот вариант не сходится по срокам, можно пойти другим путем.

Подобрать банк, который сделает неработающего заемщика основным. Когда получите одобрение субсидии, лучше начинать запросы с банков, которые занимаются ипотечным кредитованием и работают с такими выплатами. И стоит сразу оговорить с ипотечным менеджером вашу ситуацию: он заинтересован выдать кредит и предложит оптимальную для вас схему, если она есть в банке.

Многое зависит от особенностей работы кредитора. Одни не станут проводить ипотечную сделку с основным заемщиком в декрете. Для других такая ситуация штатная.

Например, я помогала оформить ипотеку заемщице, которая была на последних сроках беременности. У ее супруга был официальный высокий доход, но плохая кредитная история. Будь он главным заемщиком, банк мог отказать или повысить ставку. Поэтому основным заявителем сделали супругу с отличной кредитной историей. Сделку провели накануне родов. Ипотечного менеджера, который выдавал кредит, совершенно не смутило ее положение.