Взносы в фонд социального страхования, или ФСС РФ, — это один из видов платежей государству.

Фонд социального страхования платит людям больничные, пособия по беременности и родам и другие пособия, которые нужны человеку, если он временно не может работать.

Пособия платят за счет денег, которые фонду перечисляют работодатели с зарплаты сотрудников — через налоговую или напрямую. Еще деньги в фонд перечисляют ИП — сами за себя, если хотят получать пособия.

Разберемся, кто должен платить эти взносы, на что они идут, как рассчитываются и как за них отчитываться.

С 1 января 2023 года отдельного Фонда социального страхования больше нет. В России появилось новое ведомство — Социальный фонд России, сокращенно — СФР. СФР объединил фонды пенсионного и социального страхования и теперь у него те же полномочия, что раньше были у двух фондов.

Что такое страховые взносы

Страховые взносы — это платежи государству на пенсионное, социальное, медицинское страхование и страхование от несчастных случаев на производстве и от профессиональных заболеваний. За счет них мы получаем пенсии, пособия по временной нетрудоспособности, по беременности и родам и можем лечиться по полису ОМС.

Как мы уже сказали, индивидуальный предприниматель платит страховые взносы сам за себя, а за наемных сотрудников, работающих по трудовому договору, платит работодатель.

Если физлицо сотрудничает с предпринимателем или компанией по договору гражданско-правового характера, взносы также платит заказчик — организация или ИП. Если исполнитель по договору ГПХ — самозанятый, за него взносы платить не нужно. Самозанятый может платить их добровольно, чтобы иметь право на пенсию и пособия.

Законодательство об уплате страховых взносов. Нормы, которые касаются страховых взносов, прописаны в двух документах: в главе 34 Налогового кодекса РФ и в Федеральном законе № 125-ФЗ. Последний посвящен взносам на страхование от несчастных случаев и профессиональных заболеваний.

Виды страховых взносов

Всего есть два вида страховых взносов: обязательные и добровольные.

Обязательные надо платить независимо от желания. Например, это взносы с зарплаты. Добровольные взносы платят по желанию — для этого надо подать заявление. Уплата добровольных взносов дает ИП право получать больничные и пособия по беременности и родам.

Обязательные страховые взносы за всех разные. Например, с зарплаты сотрудников, работающих по трудовому договору, платят все взносы: на пенсию, медицинское страхование, страхование на случай нетрудоспособности и материнства, от несчастных случаев и профзаболеваний.

Обязательные трудовые взносы

| Вид взноса | За кого платят |

|---|---|

| Обязательное пенсионное страхование (ОПС) | За наемных работников, физлиц без статуса ИП или самозанятого, с которыми работают по договору ГПХ |

| Обязательное медицинское страхование (ОМС) | За наемных работников, физлиц без статуса ИП или самозанятого, с которыми работают по договору ГПХ |

| Страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) | За наемных работников, физлиц без статуса ИП или самозанятого, с которыми работают по договору ГПХ |

| Страхование от несчастных случаев на производстве и от профессиональных заболеваний (травматизм) | За наемных работников |

Обязательные трудовые взносы

| Обязательное пенсионное страхование (ОПС) | |

| За кого платят | За наемных работников, физлиц без статуса ИП или самозанятого, с которыми работают по договору ГПХ |

| Обязательное медицинское страхование (ОМС) | |

| За кого платят | За наемных работников, физлиц без статуса ИП или самозанятого, с которыми работают по договору ГПХ |

| Страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) | |

| За кого платят | За наемных работников, физлиц без статуса ИП или самозанятого, с которыми работают по договору ГПХ |

| Страхование от несчастных случаев на производстве и от профессиональных заболеваний (травматизм) | |

| За кого платят | За наемных работников |

А вот за тех, с кем работают по договору ГПХ, взносы на несчастные случаи и профессиональные заболевания платят, только если это предусмотрено договором. Но обычно такую норму в нем не прописывают.

Индивидуальные предприниматели, адвокаты, нотариусы, арбитражные управляющие, оценщики, патентные поверенные и все, кто занимается частной практикой, платят за себя только взносы на ОПС и ОМС.

Выплаты из-за несчастных случаев на производстве и профессиональных заболеваний могут получать только те, за кого эти взносы платят, то есть наемные сотрудники.

Добровольные страховые взносы. Индивидуальные предприниматели, адвокаты, нотариусы, члены фермерских хозяйств могут платить за себя добровольные взносы на ВНиМ. Это нужно, чтобы получать пособия по болезни, беременности и родам или по уходу за ребенком.

Самозанятые тоже могут платить добровольные взносы на ВНиМ. Для этого надо подать заявление.

Какие взносы платят в ФСС

Почти все страховые взносы уплачиваются в налоговую. В фонд социального страхования нужно отчислять только два вида взносов: на травматизм и добровольные взносы на ВНиМ.

ФСС — это государственный фонд. Он собирает взносы и тратит их на выплату пособий людям, которые заболели, ухаживали за больным ребенком, родили или усыновили ребенка, получили профессиональное заболевание или травму на работе.

Одна из задач фонда — компенсировать часть заработка человеку, который временно не может работать.

Чтобы не запутаться

Взносы на ВНиМ могут вызвать путаницу. Обязательные взносы на ВНиМ — те, которые платят за наемных работников. Они перечисляются в налоговую. Добровольные взносы на ВНиМ — те, что могут платить за себя ИП, адвокаты, самозанятые. Их платят в ФСС. Именно об этих взносах и пойдет речь дальше в статье.

Тарифы страховых взносов в ФСС

Каждый месяц организации и ИП платят взносы, размер которых зависит от суммы начисленной зарплаты или МРОТ.

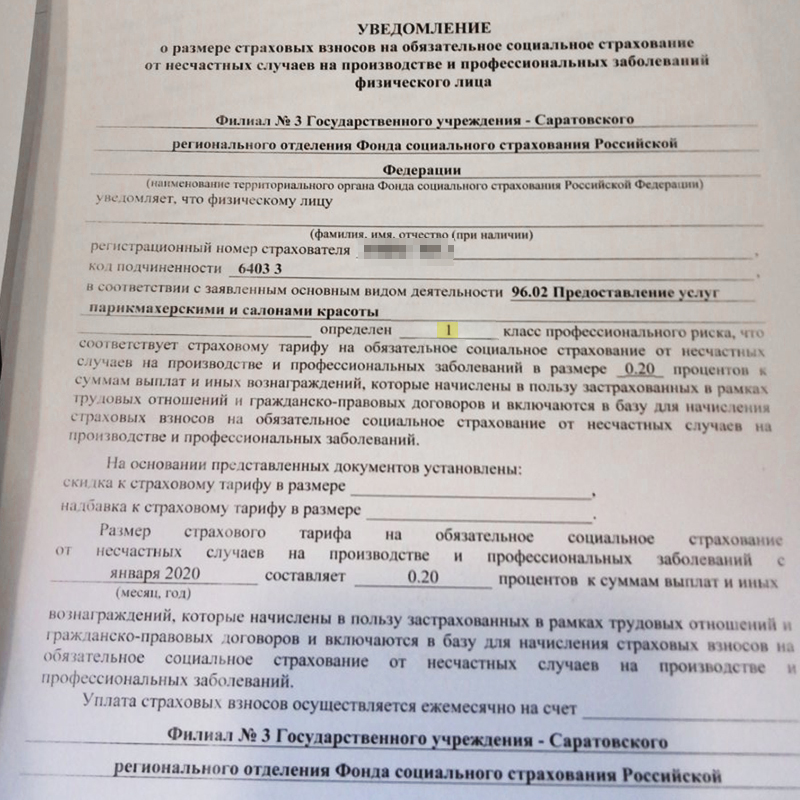

Взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний. Взносы на травматизм работодатели платят за сотрудников, их размер — 0,2—8,5% от начисленной зарплаты. Тарифы прописаны в законе о страховых тарифах. Закон редактируют ежегодно, но по факту тарифы не менялись с 2006 года.

Тариф зависит от класса профессионального риска. Чем рискованнее сфера и выше класс, тем выше тариф взносов на травматизм. Например, для курьерской деятельности и торговли самый низкий тариф взносов — 0,2% от начисленной зарплаты. А для добычи угля, добычи и обогащения руд, охоты и отлова диких животных тариф 8,5%.

Всего есть 32 класса профессионального риска. Класс зависит от основного кода ОКВЭД. У предпринимателей это вид деятельности, который указан в качестве основного в ЕГРИП, а у организаций — ОКВЭД, по которому получена наибольшая доля выручки за прошлый год.

Группа профессионального риска и тариф взносов указаны в «Уведомлении о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний». Его выдают при регистрации ООО или ИП, а организациям — еще и при ежегодном подтверждении основного вида деятельности.

Все должности в компании имеют одинаковый класс риска. Например, производство цветных металлов относится к 12-му классу. Сотрудник, работающий непосредственно на заводе, и тот, кто работает в этой же компании, но сидит в офисе в заводоуправлении, будут иметь один и тот же класс риска. Если вознаграждение по трудовому договору получает инвалид любой группы, к тарифу применяют коэффициент 0,6.

Если ФСС обнаружит какие-то нарушения в охране труда, также может установить надбавку к тарифу. Например, тариф могут увеличить, если уровень травматизма в организации выше среднеотраслевого или если были несчастные случаи, в результате которых погибли два человека или больше.

Как платить меньше страховых взносов. Региональное отделение ФСС, где зарегистрирована организация или ИП, может дать скидку. Ее размер рассчитывается по итогам работы бизнеса за 3 года. На скидку влияет состояние охраны труда и расходы компании или предпринимателя на обязательное страхование.

Чтобы получить скидку, надо подать заявление в свой отдел ФСС. Кроме того, потребуется соблюсти ряд условий:

- Организация или ИП зарегистрировались и работают более 3 лет.

- На день подачи заявления нет долгов по взносам, пеням и штрафам.

- Проведены спецоценка рабочих мест по условиям труда и обязательные предварительные и периодические медосмотры работников на 1 января текущего года.

- В предыдущем году у работодателя не было страховых случаев со смертельным исходом.

Максимальная надбавка к тарифу или скидка — 40%.

Как рассчитать базу для начисления страховых взносов

В базу для начисления страховых взносов входят все выплаты сотруднику: зарплата, премии, отпускные, оплата сверхурочной работы. При расчете базы не учитываются государственные пособия, например больничные, некоторые виды компенсаций — скажем, возмещение стоимости проезда в командировку и материальная помощь до 4000 ₽ в год на человека. Полный перечень выплат, не облагаемых взносами на травматизм, есть в законе № 125-ФЗ.

Страховые взносы на травматизм — сумма к оплате — рассчитываются так: базу для начисления взносов с начала года до конца текущего месяца умножают на тариф с учетом скидок и надбавок и отнимают уже начисленные в этом году взносы.

- Например, за январь — июль 2022 года организация начислила работникам зарплату — 738 765 ₽. Тариф страховых взносов на травматизм — 0,2%, скидок и надбавок нет, то есть за январь — июль начислено 1477,53 ₽ взносов. За август начислена зарплата 108 000 ₽. Сумма страховых взносов за август: (738 765 ₽ + 108 000 ₽) × 0,2% − 1477,53 ₽ = 216 ₽.

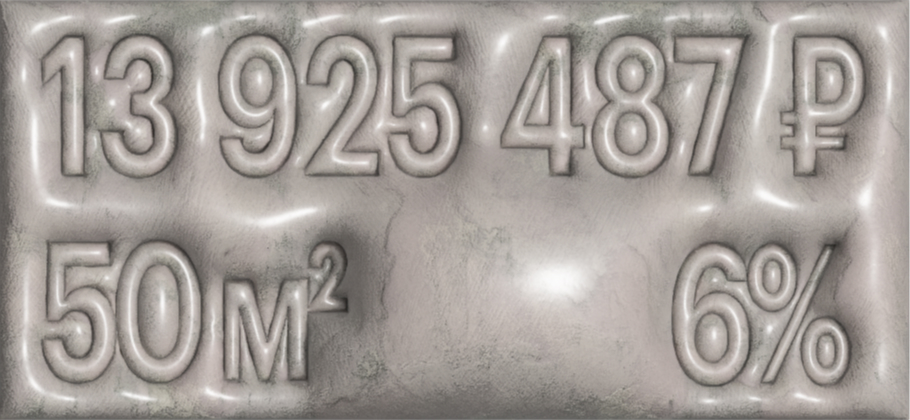

Взносы на ВНиМ при добровольном страховании

Тариф добровольных взносов на ВНиМ такой же, как при обязательном страховании, — 2,9%. Добровольные взносы платят ИП, самозанятые, нотариусы, у которых нет зарплаты в привычном понимании, поэтому сумма взноса рассчитывается исходя из федерального МРОТ на 1 января: МРОТ на начало года × 2,9% × 12.

1 января 2022 года федеральный МРОТ был 13 890 ₽, значит, добровольные взносы на ВНиМ — 4833,72 ₽. Повышение МРОТ до 15 279 ₽ с 1 июня не влияет на размер добровольных взносов в 2022 году.

- 4833,72 ₽

- размер добровольных взносов на ВНиМ в 2022 году

Если ИП зарегистрирован в местности, где применяются районные коэффициенты, то МРОТ надо умножить на этот коэффициент. Например, ИП зарегистрирован в Череповце, районный коэффициент — 1,25. Добровольный взнос на ВНиМ для предпринимателя: 13 890 ₽ × 1,25 × 2,9% × 12 = 6042,15 ₽.

Уплата взносов до 31 декабря 2022 года дает ИП право на получение пособий в течение 2023 года.

Сроки уплаты взносов

Взносы на травматизм необходимо уплачивать до 15-го числа месяца, следующего за месяцем, в котором начислена оплата труда.

Взносы за январь платятся до 15 февраля, за февраль — до 15 марта и так далее. Если 15-е число приходится на выходной день, срок уплаты переносится на ближайший рабочий день. Например, если 15-е число выпало на воскресенье, то срок уплаты взносов в этом месяце — 16-е число, понедельник.

Добровольные взносы по ВНиМ платят в ФСС до 31 декабря. Обязательные взносы по ВНиМ — до 15-го числа следующего месяца, но это уже взносы в налоговую.

Отчетность по взносам в ФСС

Все работодатели, включая ИП, ежеквартально сдают расчет 4-ФСС. А компании дополнительно раз в год представляют справку, подтверждающую основной вид деятельности.

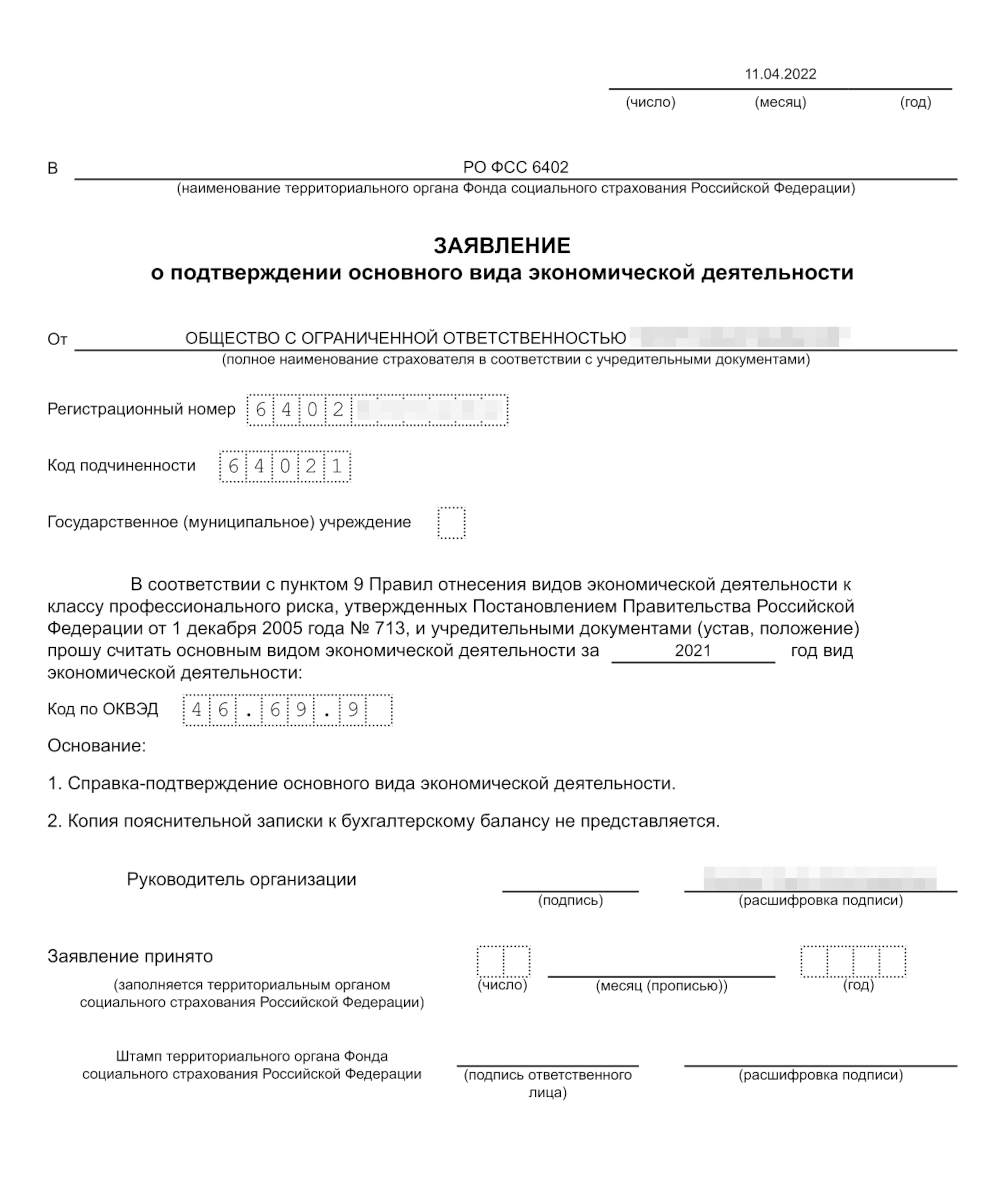

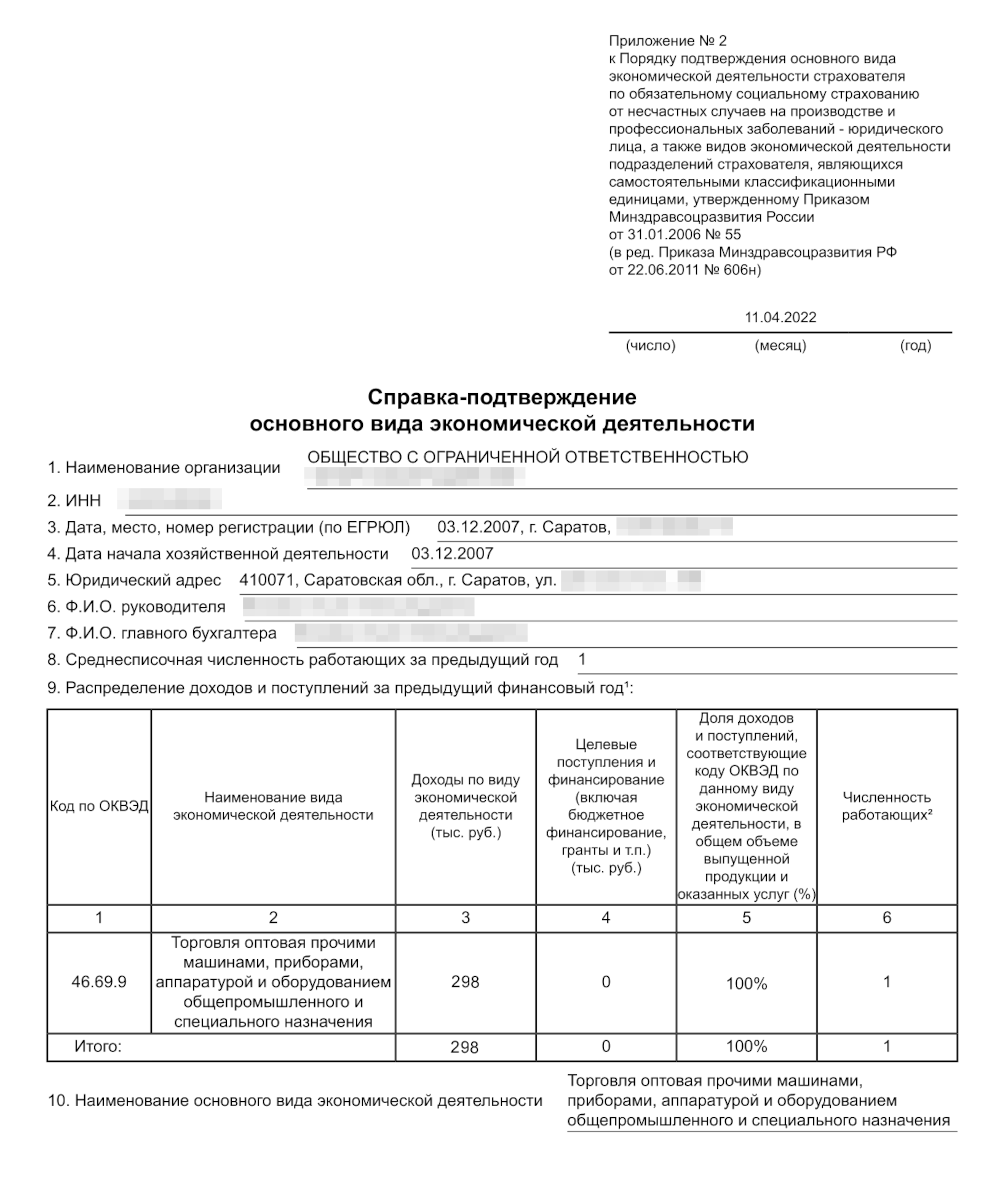

Подтверждение основного вида деятельности. ИП подтверждать вид деятельности не надо, а вот организации делают это каждый год, чтобы заново установить класс профессионального риска.

Для этого они подают заявление о подтверждении основного вида деятельности, справку-подтверждение, а средние и крупные компании — еще и пояснительную записку к балансу.

Подать заявление можно:

- лично в своем отделении ФСС;

- почтой РФ — ценным письмом с описью вложения;

- как отчетность — через интернет, через оператора электронного документооборота, например «Контур», «Такском», «Астрал» и другие;

- через портал госуслуг — нужны аккаунт на госуслугах и усиленная квалифицированная электронная подпись;

- через личный кабинет страхователя на сайте ФСС — нужна регистрация и усиленная квалифицированная подпись.

Подтверждать основной вид деятельности нужно ежегодно до 15 апреля. После сдачи заявления и справки-подтверждения региональное отделение ФСС устанавливает для организации класс профессионального риска и тариф, который действует с начала текущего года.

Бланк формы 4-ФСС. Организации и ИП, которые обязаны платить взносы на травматизм, отчитываются о них четыре раза в год: по итогам первого квартала, полугодия, девяти месяцев и года. Для этого используют форму 4-ФСС. В ней работодатели указывают, сколько начислили и уплатили страховых взносов на травматизм.

Расчет 4-ФСС сдают в территориальное отделение фонда социального страхования:

- На бумаге или электронно — те, у кого численность физлиц, в пользу которых производятся выплаты, не превышает 10 человек.

- Электронно — те, у кого больше 10 человек.

Расчет 4-ФСС на бумаге надо сдать до 20-го числа месяца, следующего за истекшим кварталом, а электронный расчет — до 25-го числа того же месяца. Если последний день сдачи расчета приходится на выходной, можно сдать отчет в ближайший рабочий день.

Сроки сдачи 4-ФСС за 2022 год

| Отчетный период | На бумаге | В электронном виде |

|---|---|---|

| Первый квартал | 20 апреля 2022 | 25 апреля 2022 |

| Первое полугодие | 20 июля 2022 | 25 июля 2022 |

| 9 месяцев | 20 октября 2022 | 25 октября 2022 |

| Год | 20 января 2023 | 25 января 2023 |

Сроки сдачи 4-ФСС за 2022 год

| Отчетный период — первый квартал | |

| На бумаге | 20 апреля 2022 |

| В электронном виде | 25 апреля 2022 |

| Отчетный период — первое полугодие | |

| На бумаге | 20 июля 2022 |

| В электронном виде | 25 июля 2022 |

| Отчетный период — 9 месяцев | |

| На бумаге | 20 октября 2022 |

| В электронном виде | 25 октября 2022 |

| Отчетный период — год | |

| На бумаге | 20 января 2023 |

| В электронном виде | 25 января 2023 |

Как проверяют уплату взносов

Проверку уплаты взносов на травматизм проводит отделение ФСС, где зарегистрирована организация или ИП. Проверки бывают камеральными, то есть на территории ФСС по представленным документам, и выездными — на территории плательщика взносов, плановыми и внеплановыми.

Плановые выездные проверки бывают не чаще чем раз в 3 года. Внеплановые могут проводиться в любое время, если у ФСС есть подозрения на нарушение законодательства: например, поступила жалоба от работника. Решение о проведении проверки вручают представителю работодателя под подпись.

Документы, которые могут требовать при проверке страховых взносов на травматизм:

- расчеты по форме 4-ФСС за проверяемый период;

- документы о начислении заработной платы: расчетные ведомости, записки — расчеты отпускных и других выплат, коллективный договор, приказы о начислении премий.

При начислении взносов с заработной платы лиц с инвалидностью требуются документы, подтверждающие инвалидность.

Ответственность работодателя за неуплату взносов в ФСС. За неуплату взносов на травматизм предусмотрены штраф и пени.

Пени начисляются в размере 1/300 от ключевой ставки ЦБ РФ за каждый день просрочки платежа.

Штраф за неуплату или неполную уплату страховых взносов — 20% от причитающейся к уплате суммы, а за умышленную неуплату или неполную уплату — 40%.

Можно ли работнику проверить взносы в ФСС через интернет. Проверить взносы через интернет работник не может: ФСС не представляет такой возможности. Это и не нужно. Неважно, платит работодатель взносы или нет — на сотрудника это никак не влияет.

Сверку расчетов с ФСС через интернет может произвести работодатель — если он сдает отчетность онлайн.

На что идут отчисления в ФСС

Взносы на травматизм идут на выплаты работникам, пострадавшим от несчастных случаев и профессиональных заболеваний.

Виды этих выплат установлены законом о страховых взносах:

- Пособие по временной нетрудоспособности, назначаемое в связи с несчастным случаем на производстве или профессиональным заболеванием.

- Единовременная страховая выплата застрахованному либо лицам, имеющим право на получение такой выплаты в случае его смерти.

- Ежемесячные страховые выплаты застрахованному либо лицам, имеющим право на получение таких выплат в случае его смерти.

- Оплата дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией: медицинская помощь после тяжелого несчастного случая на производстве до восстановления трудоспособности или установления стойкой утраты профессиональной трудоспособности, лекарства, медицинские изделия, посторонний уход, санаторно-курортное лечение и так далее.

- Изготовление и ремонт протезов, протезно-ортопедических изделий и ортезов.

- Обеспечение техническими средствами реабилитации и их ремонт.

- Обеспечение транспортными средствами при наличии соответствующих медицинских показаний и отсутствии противопоказаний к вождению, их текущий и капитальный ремонт и оплата расходов на горюче-смазочные материалы.

- Профессиональное обучение и получение пострадавшим дополнительного образования.

Добровольные взносы на ВНиМ идут на выплату пособий ИП, адвокатам, нотариусам и другим людям, которые платят эти взносы.

За счет добровольных взносов платят:

- Пособие по временной нетрудоспособности — рассчитывается исходя из МРОТ с учетом районных коэффициентов.

- Пособие по беременности и родам.

- Единовременное пособие при рождении ребенка.

- Ежемесячное пособие по уходу за ребенком до достижения им 1,5 года.

Запомнить

- Фонд социального страхования платит людям больничные, пособия по беременности и родам и другие пособия, которые нужны человеку, если он временно не может работать.

- Предприниматель платит страховые взносы сам за себя, а за наемных сотрудников, работающих по трудовому договору, платит работодатель.

- Всего есть два вида страховых взносов: обязательные и добровольные. Обязательные надо платить независимо от желания. Это взносы на обязательные пенсионное и медицинское страхование, взносы на ВНиМ и травматизм. Добровольные взносы на ВНиМ платят по желанию ИП, самозанятые, адвокаты, нотариусы — для этого надо подать заявление.

- Выплаты из-за несчастных случаев на производстве и профессиональных заболеваний могут получать только те, за кого эти взносы платят, то есть наемные сотрудники.

- Почти все страховые взносы уплачиваются в налоговую. В фонд социального страхования нужно отчислять только два вида взносов: на травматизм и добровольные взносы на ВНиМ.

- Все работодатели, включая ИП, ежеквартально сдают расчет 4-ФСС. А компании дополнительно раз в год представляют справку — подтверждение основного вида деятельности.