Рынок недвижимости в 2024 году: чем запомнится и чего ждать в ближайшие годы

В 2024 году ипотечные ставки побили рекорды: в ноябре средний процент по кредитам без господдержки составил 23—25%.

И есть люди, которые берут ипотеку даже под такой процент. Но в целом объемы ипотечного кредитования падают, при этом цены на жилье не снижаются.

Рассказываем про самые важные тенденции и изменения рынка недвижимости в 2024 году.

О чем поговорим

Что происходит с рынком

Вот основные тенденции.

Снижается разрыв цен между новостройками и вторичкой. В 2020 году, когда появилась льготная ипотека под 6%, рост цен на новостройки ускорился, и уже через год разрыв между стоимостью квадратного метра на первичном и вторичном рынках составлял 20—40%.

В 2024 году разрыв снизился, потому что цены замедлили рост. Динамика по новостройкам, по данным Сбериндекса, такая:

- 2022 год — рост цен иногда в три раза, в среднем на 24%;

- 2023 год — на 9%;

- с января по сентябрь 2024 года — на 7%.

На рынке готового жилья увеличение стоимости также замедлилось — опять же, из-за высоких ставок по ипотеке. Если в 2023 году цены на вторичное жилье выросли в среднем на 18% — с 90 985 до 107 896 ₽ за 1 м², то с января по сентябрь 2024 года — всего на 2%.

На вторичном рынке становится меньше предложений. Когда дорожает ипотека, снижается и количество продаваемых объектов. Чтобы компенсировать высокую ставку, заемщики вынуждены брать меньшую сумму кредита и эту проблему перекладывают на плечи продавца — просят скидку. Собственнику, если сделка не срочная, лучше переждать, пока рынок ипотечного кредитования начнет восстанавливаться.

Например, «Циан» запустил опцию пониженной ставки на ипотеку по объявлениям, где собственник согласился на уплату банку комиссии за снижение ставки по ипотеке покупателю. Но подобные сделки проходят только в тех кредитных организациях, где есть услуга снижения ставки за комиссию.

По данным Сбериндекса, с августа 2022 по октябрь 2024 года количество объявлений о продаже готового жилья снизилось с 582 321 до 347 272 — почти на 40%.

Другая картина на рынке новостроек: здесь нет такого активного снижения. Небольшой спад наблюдается с января 2024 года — количество объявлений уменьшилось в среднем на 9%.

Растет спрос на загородное строительство. Рынок частного домостроительства уже не первый год опережает по темпам роста многоквартирные дома. По данным Минстроя, с января по сентябрь 2024 года из общего объема введенного в эксплуатацию жилья на долю ИЖС приходится более 65%.

Такие высокие темпы роста связаны с тем, что с 2020 года льготные ипотечные программы кредитования заработали и для ИЖС. Согласно аналитике Сбера, который проводит более половины всех ипотечных сделок в стране, за 10 месяцев 2024 года на сделки с ипотекой на ИЖС приходится до 80% всех покупок на рынке загородного жилья.

Причины популярности ипотеки на ИЖС:

- На нее распространяются льготные программы, и не все банки ужесточили их условия, как это было с семейной ипотекой на покупку новостроек. Например, ВТБ поднял первый взнос по семейной ипотеке на новостройки до 50%, если клиент не зарплатный, а для ипотеки на ИЖС такого условия нет: взнос — от 20% и клиенту достаточно подтвердить доход, даже в другом банке.

- Цены на строительство домов пока не такие высокие, как, например, на новостройки, которые также можно купить по льготным программам. Так, в Московской или Ленинградской области дом площадью до 100 м² из СИП-панелей стоит в среднем 5—6 млн рублей. Купить в новостройке квартиру такой же площади за эти деньги не получится.

Рынок ипотечного кредитования

В 2024 году ипотечный рынок сильно менялся: в начале года ипотеку активно оформляли, а уже во втором полугодии спрос на нее стал снижаться. Часть трансформаций произошла из-за кредитно-денежной политики ЦБ: регулятор не раз повышал ключевую ставку, пока в октябре она не стала самой высокой в истории — 21%. Другая — из-за усиления контроля за рынком ипотечного кредитования со стороны регулятора.

Объемы выдачи ипотечных займов в 2024 году снизились в сравнении с 2023 годом. Например, по итогам сентября 2024 года — до повышения ключевой ставки с 19 до 21% — банки выдали 373 млрд рублей по рыночной ипотеке, а в сентябре 2023 года — 955 млрд рублей, то есть в два с половиной раза больше. По итогам девяти месяцев — с января по сентябрь 2024 года — объемы выдач ипотечных кредитов упали в сравнении с 2023 годом на 27%.

В третьем квартале 2024 года выдача ипотеки уменьшилась почти в два раза, если сравнить с тем же периодом прошлого года: банки выдали 302 тысячи ипотечных кредитов против 625 тысяч займов, оформленных в 2023 году.

Банки ужесточают условия льготной ипотеки. Самый распространенный вариант — повышают первоначальный взнос со стандартных 20 до 30—50%. Так, например, поступил ВТБ в конце сентября. Банк для незарплатных клиентов или тех, кто не может подтвердить доход, установил минимальный взнос от 50% по семейной ипотеке. Так же сделал и «Альфа-банк», который провел повышение в октябре 2024 года.

Причина — не хватает лимитов от государства на субсидирование процентной ставки. Например, у Сбера лимиты заканчивались в сентябре, октябре и ноябре. В ВТБ также в конце октября лимиты закончились. 31 октября Минстрой выделил новый лимит банкам, этого должно хватить до конца года.

С ноября банки снова начали выдавать льготную ипотеку, но условия изменились. Так, некоторые кредиторы, например Сбербанк, выдавали такую ипотеку только с субсидированием: застройщик должен выплатить банку комиссию за выдачу льготной ипотеки. Комиссия может быть от 5 до 20% — она зависит от суммы кредита. Чем ниже у клиента первоначальный взнос, тем выше субсидирование и наоборот. Как работает такая программа, мы разбирали в статье «Банки ограничат число застройщиков под льготную ипотеку».

Ипотечные ставки растут. Это результат роста ключевой ставки и отмены ограничения полной стоимости кредита со стороны ЦБ. Так, средняя ставка по ипотеке на вторичное жилье без льготных программ в ноябре составила 22,57%, а максимальная — 32,6%.

ВТБ предлагает ставку 29,8% зарплатному клиенту с первым взносом 15%. А в Сбербанке, самом крупном ипотечном банке страны, ставки уже превышают 30%.

Из-за высоких процентов ежемесячный платеж становится непосильным для многих заемщиков. Брать ипотеку по такой ставке могу позволить себе только те, для кого оформление займа — вынужденная мера.

Например, при ставке 16% и сумме кредита 3 млн сроком на 25 лет ежемесячный платеж в среднем — 40 766 ₽. При ставке 26% — 65 100 ₽. А если взять 10%, выплаты будут 27 261 ₽.

Другая часть людей, кто берет такую ипотеку, — заемщики, которые точно погасят кредит досрочно, и сейчас им важно вложить деньги в объект, пока его цена не выросла. Из-за спада продажи жилья снизились, и можно найти интересные варианты на вторичном рынке.

Большая часть кредитов все равно приходится на льготные ипотечные программы. По аналитике «Дом-рф» за третий квартал, на ипотеку по оставшимся льготным программам, например семейную, сельскую или ИТ, приходится 27% всего объема выдач ипотеки на новостройки. Еще 23% — льготная ипотека на строительство частного дома. Ипотека на покупку готовых квартир в третьем квартале составила 39% от общего количества выданных займов.

Резко выросла доля оформления дальневосточной и арктической ипотеки — на 30% в сравнении с аналогичным периодом 2023 года. Как отмечают эксперты, это единственная программа, по которой могут расти объемы выдачи, в отличие, например, от семейной ипотеки, по которой уже не раз у банков заканчивались лимиты.

Получается, что на льготные программы пришлось 50% всех выданных ипотек, а на рыночную — 39%. Еще 11% — ипотека на готовые частные дома, но и их чаще покупают по льготным программам, например по семейной ипотеке.

Программы семейной и ИТ-ипотеки продлили, но условия стали жестче. Например, по ИТ-ипотеке повысили ставку с 5 до 6% и изменили требования к трудоустройству. Мы подробно разобрали все изменения в статьях «Льготная ипотека под 6% для сотрудников ИТ-компаний: условия и требования к заемщикам» и «Как получить семейную ипотеку».

ЦБ ограничил застройщиков в использовании серых схем. ЦБ утвердил требования к выдаваемой ипотеке и дал понять, какие схемы банки и застройщики использовать больше не смогут.

Например, банки не будут предлагать ипотеку по сверхнизким ставкам, если получают за нее вознаграждение от застройщика. Также банки должны будут проверить, что клиент не уплачивает первый взнос за счет кредитных денег, которые он занял в другом банке.

Стандарты заработают с 1 января 2025 года. Мы подробно рассказали обо всех изменениях в статье «Банкам запретят брать комиссию за снижение ставки».

Росреестр регистрирует электронные сделки по ипотеке за несколько часов. Стремительное развитие технологий оказывает влияние и на процесс проведения ипотечных сделок. Большинство банков уже давно предлагают оформлять ипотеку онлайн — с помощью электронной регистрации. За это многие кредитные организации предлагают клиенту скидку по ставке. А как отмечает Росреестр, срок регистрации электронной сделки по ипотеке в 2024 году сократился с нескольких дней, как это было еще в прошлые годы, до нескольких часов.

Арендный рынок в 2024 году

Стоимость аренды жилья продолжает расти. По итогам третьего квартала 2024 года, которые подвел аналитический центр «Дом-рф», цены побили исторический рекорд.

Одна из основных причин роста — предельно высокая ставка по ипотеке, которая лишает возможности взять кредит. Выходом в такой ситуации становится съем жилья, пока ставки не начнут снижаться.

Основные тенденции рынка аренды жилья в 2024 году такие:

- цены на аренду на историческом максимуме: средняя арендная ставка в Москве — 111 000 ₽ в месяц, в СПб — 56 000 ₽;

- общее количество предложений увеличилось, но цены все равно выросли: в третьем квартале 2024 года было 56 000 объявлений об аренде, в третьем квартале 2023 года — 41 000;

- сравнялось количество новых лотов и закрытых : 48 000 новых объявлений к 47 000 закрытых лотов. Например, в третьем квартале 2023 года спрос был выше предложения почти в два раза: на 33 000 новых объявлений 63 000 закрытых лотов. Получается, что в этом году предложение совпало со спросом и повышенного ажиотажа пока нет.

Если сравнить арендные ставки и ежемесячные выплаты по ипотеке по текущим ставкам, аренда получается не такая обременительная.

Возьмем однокомнатную квартиру в Санкт-Петербурге стоимостью 7 млн рублей. При первом взносе 15% сумма кредита будет 5 950 000 ₽ при ставке 25%. При сроке займа 25 лет ежемесячный платеж будет в среднем 124 214,03 ₽ — это более чем в два раза дороже арендной ставки в Петербурге, согласно аналитике.

Ежемесячный платеж по ипотеке с нашими параметрами станет сопоставимым с арендными платежами при ипотечной ставке 11% — 54 067,69 ₽.

Изменения в расчетах по сделкам с недвижимостью

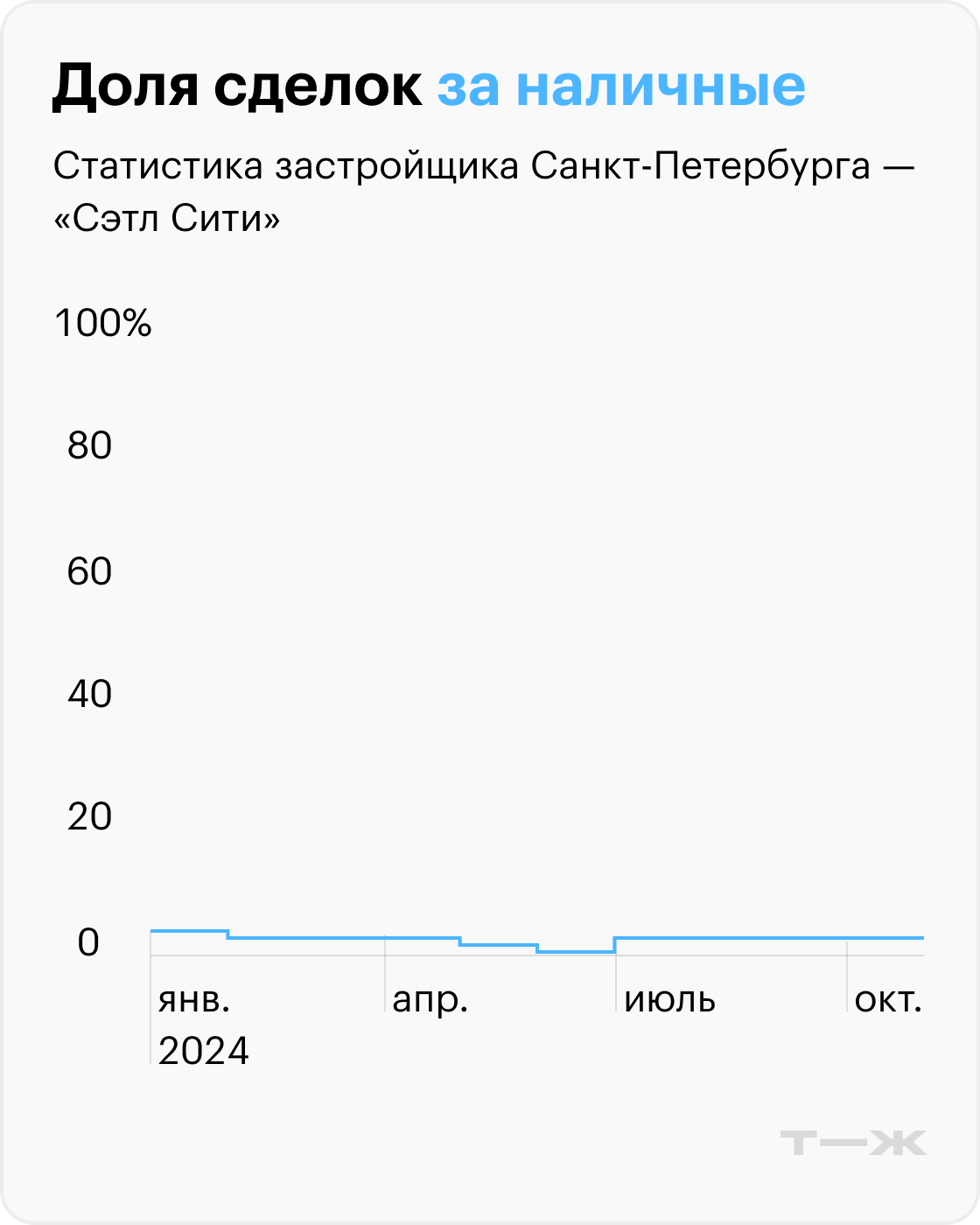

На оплату наличными , без ипотеки приходится все большее количество сделок. На первичном рынке доля сделок с оплатой наличными с января по сентябрь 2024 года увеличилась почти в два раза — с 12,1 до 27,1%.

Первичный рынок предлагает клиентам больше вариантов для расчетов: кроме ипотеки и полной оплаты наличными застройщики применяют различные программы рассрочки. Поэтому спрос на такой способ оплаты в условиях высоких ипотечных ставок растет.

Например, у застройщика «Страна. Девелопмент» до 40% квартир продают в рассрочку.

Схема рассрочки работает так. Клиент платит первый взнос, обычно 20—30%, но иногда бывают и акционные программы, например со взносом всего 5%. Оставшуюся сумму разбивают на части. Их может быть две: например, через год — один платеж и еще через год — последний. Бывает, вносить плату нужно каждый квартал или полугодие. Реже — каждый месяц. Рассрочка может быть беспроцентной или с удорожанием. Но обычно без удорожания идет рассрочка, по которой высокий первый взнос, например 50—70%. Также она может работать не по всем объектам застройщика, а лишь по некоторым ЖК.

Рассрочка дает возможность приобрести жилье с тем же первоначальным взносом, что и по ипотеке, но не под 25%. Когда ставка начнет снижаться, клиент сможет сделать рефинансирование и перейти с рассрочки на ипотеку.

На рынке вторичного жилья, где самые высокие ставки по ипотеке, расчеты по сделкам за наличные поднялись до 61,8%. В 2023 году было лишь 20%.

Также застройщики и банки продолжают предлагать акционную ипотеку, когда ставки заметно ниже среднерыночных. Такие программы могут работать по-разному. Например, ипотека по ставке 3% до сдачи дома в эксплуатацию, после — ставка будет той, что была на день подписания кредитного договора.

Или ставка 8% на пять лет, а потом повышенная, например 21,5%. Главные минусы таких программ: удорожание квартиры в среднем на 5—15% и повышенный первый взнос, например от 30% вместо стандартных 15—20%. А еще такие программы застройщики предлагают с ограниченным количеством банков, и не каждый заемщик может подойти под требования кредитной организации.

Также продолжают работать программы траншевой ипотеки. Клиент в день сделки получает часть одобренной ипотеки, и первые годы — обычно до ввода дома в эксплуатацию — ежемесячный платеж будет минимальным, например 1—1000 ₽ в месяц. А когда дом сдадут, банк переведет клиенту оставшуюся сумму одобренного лимита и ежемесячный платеж станет выше.

Прогнозы на 2025 год

Следующий год для рынка недвижимости также будет непростым.

Ипотека. Согласно прогнозам Банка России высокая ключевая ставка сохранится до конца 2025 года.

Серьезные изменения планируются на 2026 год, когда ставку могут снизить до 12—13%, а уже в 2027 году она может вернуться к своим минимальным значениям — 7,5—8,5%. Значит, весь 2025 год ипотека будет под давлением, и не так много людей смогут взять ее на рыночных условиях.

Цены на жилье. С учетом таких ставок первичный рынок жилья может предложить покупателям больше вариантов для экономии. Но ждать снижения цен на новостройки вряд ли строит. Вот какие факторы говорят в пользу этого:

- застройщики предлагают клиентам альтернативные способы покупки, например рассрочку;

- растут цены на стройматериалы;

- хотя льготные программы ипотеки ужесточили, они все равно работают до 2030 года;

- ставка, по которой застройщики берут у банков кредиты на строительство, как и ключевая ставка, не будет падать, а значит, привлеченный капитал не станет дешевле для застройщиков — у них просто нет маневра для снижения цены.

На вторичном рынке также не ожидается активного снижения цен. Например, потому что в условиях стагнации рынка многие собственники не продают жилье, а сдают в аренду. Эти квартиры выставят на продажу, когда ситуация улучшится и спрос на вторичное жилье начнет расти.

«Оздоровление рынка будет болезненным»

Рынок недвижимости за последний год сильно изменился. Кроме отмены льготной ипотеки под 8% на индустрию оказывает влияние повышение ключевой ставки, а также ужесточение условий семейной и ИТ-ипотек. Все это перестраивает рынок в некое новое состояние. В числе основных трендов, которые мы наблюдаем сегодня, можно выделить следующие:

- Снижение доступности ипотеки на новостройки и, как следствие, падение продаж первичного жилья. Ипотека на вторичном рынке с конца прошлого года стала менее доступна ввиду высокой ключевой ставки.

- Между первичкой и вторичкой начинают выравниваться цены, которые сильно разбежались в период действия льготной ипотеки под 8%. Пока разрыв все еще значимый и составляет 10—15%. Но разница в стоимости будет сохраняться, потому что качество жилья на вторичном рынке всегда уступает новостройкам. Вероятнее всего, в итоге разрыв сократится до 5—7%, что примерно соответствует уровню до ввода массовых льготных ипотечных программ.

- Значительно вырос интерес к загородной недвижимости. Стоимость 1 м² в частном доме заметно ниже, чем в квартире, — за одни и те же деньги можно приобрести жилье большей площади.

Еще один тренд, который мы наблюдаем, — рост количества сделок без ипотеки. В сравнении с прошлым годом доля сделок за наличные, прошедших через нашу платформу, выросла на 11 п. п. В ряде регионов сейчас паритет сделок с ипотекой и без нее. Основная причина развития этой тенденции — низкий уровень доступности ипотеки.

Кроме того, часть граждан диверсифицирует вложения в недвижимость с расчетом на то, что она будет дорожать. Недвижимость используют как способ размещения денег на длительное время. Таким покупателям многие игроки рынка готовы давать преференции в виде скидок, рассрочек.

Какие могут быть прогнозы

По данным нашего аналитического центра, эксперты ожидают оживление рынка в ноябре и декабре текущего года. Но это исключительно сезонный фактор, традиционный на рынке. В первой половине 2025 года высокая ключевая ставка сохранится, а значит, ипотека не станет более доступной.

Тем, кто хочет решить жилищный вопрос, а не проинвестировать деньги, придется сравнивать размер ипотечного платежа со стоимостью аренды. Возможно, в некоторых регионах будет более выгодно хранить деньги на вкладе, а на получаемые проценты снимать жилье.

Приобретая объект под сдачу в аренду, важно понимать: доходность аренды на текущий момент не сравнится с депозитами. Но если смотреть за горизонт и владеть квартирой не год, а, например, пять лет, покупка все же имеет смысл, особенно если подобрать выгодное предложение от застройщика. В таком случае доход можно будет получить не только в виде ренты, но и за счет возросшей стоимости квартиры.

Ждать ли снижения цен на жилье? В номинальных ценах, полагаю, его не будет, или оно будет неощутимым. Но с учетом уровня инфляции цены в реальном выражении будут снижаться в ближайшие пару лет. Иначе говоря, если цена на объект зафиксируется в номинальном значении, для потребителей жилье постепенно будет становится доступнее. Из-за инфляции покупательная способность денег в стране изменится. Кроме того, положительно влияет на доступность жилья рост доходов населения, который в последнее время ускорился.

В период падения спроса наиболее сложно обстоят дела на рынке среднего и бизнес-класса: там сделки идут медленнее. При этом спрос на экономкласс снизился значительно меньше, так как людям надо где-то жить при любой ключевой ставке. Премиум-класс продается стабильно в любых условиях, так как этот сегмент практически не зависит от ставок по ипотеке и к нему не применимы льготные программы.

Сейчас мы наблюдаем настоящую трансформацию рынка. Подобного перехода от масштабного субсидирования к обычному ровному рынку в современной истории России не было. Можно сказать, такое «оздоровление» необходимо индустрии, несмотря на то, что оно болезненно для всех участников.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga