Как ИП показать, что не все поступления — это его доход?

В 2022 году открыла бизнес, но он проработал всего два месяца: 2 ноября зарегистрировала ИП на УСН «Доходы», 16 декабря снялась с учета.

По расчетному счету прошел 1 млн рублей, его внесла в декларацию. Эти деньги считаются моим доходом, хотя это не так: все они ушли на закупку товара. Я вела книгу доходов и расходов, есть накладные с чеками на купленный товар. В книге отражено, сколько закупила и сколько пришло на счет. По факту я ушла в минус и еще налог заплатила.

На какие законы или письма мне ссылаться при подаче КУДиР в Социальный фонд? Хотя при звонке мне дали понять, что они не знают о таком и смотреть мои бумажки не будут — сразу откажут.

Из вопроса не совсем понятно, чего вы хотите от Социального фонда — СФР. Предположу, что от вас требуют заплатить страховые взносы, а вам кажется несправедливым при отсутствии прибыли платить что-то еще кроме налога.

Но взносы платят не в СФР, а в налоговую инспекцию — и разбираться нужно с ней. И в вашем случае заплатить все-таки придется — сэкономить уже не получится. Объясню почему.

О чем вы узнаете

Как платят налог на УСН «Доходы»

Если при открытии бизнеса выбрать УСН «Доходы», все поступления от продажи товаров, работ или услуг будут считаться доходом, с которого нужно платить налог. На этом режиме не важно, сколько было расходов и получил ли бизнес в итоге прибыль. Расходы на УСН «Доходы» не влияют на расчет налога, их даже не указывают в налоговой декларации и КУДиР .

Вы написали, что на расчетный счет поступил 1 млн рублей, но не указали откуда. Если это выручка, для налоговой инспекции это и есть ваш доход. С него нужно заплатить 6%, то есть 60 000 ₽. Если же этот миллион — ваши деньги, которые вы положили на счет, это не доход и в декларации сумму отражать не нужно. Если вы все-таки указали свои деньги в декларации, сдайте уточненную с нулевыми показателями. Переплату вам вернут на единый налоговый счет — ЕНС.

Вообще, УСН «Доходы» больше подходит для бизнеса, где не очень много расходов или их нельзя подтвердить документально. Чаще всего это, так сказать, виртуальные услуги. Например, программирование или дизайн сайта.

Если расходов много, больше 60—70% от суммы доходов, этот вариант УСН уже невыгоден и лучше выбирать УСН «Доходы минус расходы». Тогда ставка налога будет выше, но платить вы будете только с прибыли, вычитая расходы. А если расходов окажется больше или примерно столько же, сколько доходов, заплатить придется минимальный налог — 1% от годовых доходов. Это оптимальный вариант, например, для магазинов, где нужно тратиться на закупку товара, аренду помещения, зарплату персонала.

Поскольку вы закупали товар, вам, скорее всего, больше подходил вариант УСН «Доходы минус расходы». Тогда вы могли бы учесть расходы при расчете налога. Если расходов больше доходов, вы бы заплатили 1% от поступлений — 10 000 ₽.

Что еще кроме налога нужно заплатить

Каждый ИП независимо от доходов и вида деятельности должен платить страховые взносы за себя. Они идут на пенсионное и медицинское страхование, но платят их в налоговую инспекцию.

Сумма за год фиксированная: в 2024 году — 49 500 ₽, а в 2022 году, когда вы были ИП, — 43 211 ₽. Исключения — ИП на НПД, то есть самозанятые, или на АУСН: они взносы за себя не платят.

Есть несколько ситуаций, когда можно временно не платить взносы, если не ведете бизнес. Например, при уходе за ребенком до 1,5 года или отъезде с супругом-военным к месту службы. Отсутствия прибыли в списке нет .

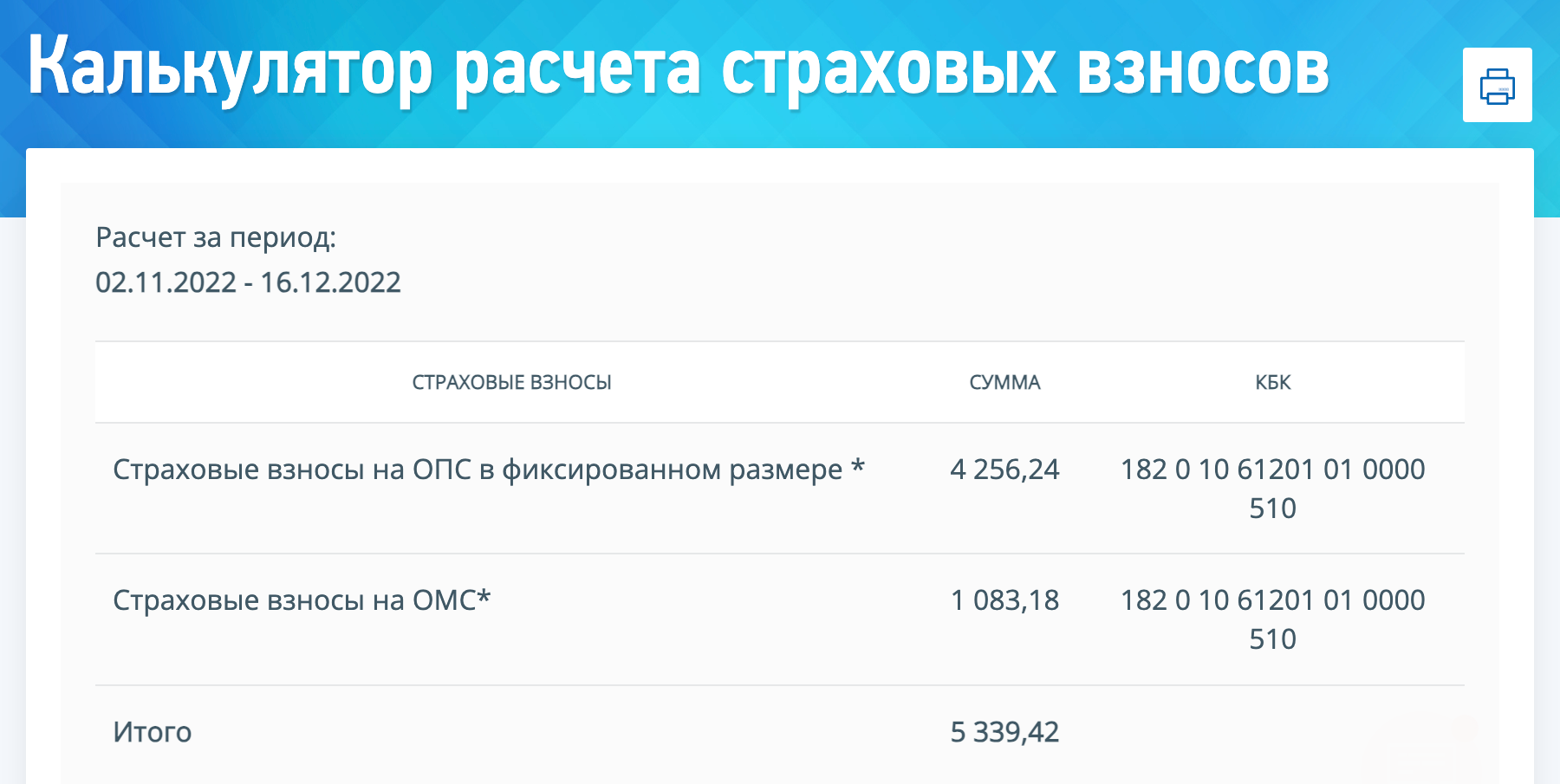

У вас УСН «Доходы», а под временное освобождение вы не подпадаете. Значит, платить взносы нужно. Но вы были в статусе ИП не полный год, а только с 2 ноября по 16 декабря — значит, и взносы нужно заплатить только за это время. С помощью калькулятора на сайте ФНС можно рассчитать сумму. В вашем случае это 5339,42 ₽.

Кроме того, с доходов, превышающих 300 000 ₽ в год, нужно заплатить еще 1% дополнительных взносов. В вашем случае это: (1 000 000 ₽ − 300 000 ₽) × 1% = 7000 ₽. Но только при условии, что 1 млн рублей — именно доходы, а не деньги, которые вы просто положили на счет.

Итого за весь период, что вы находились в статусе ИП, нужно было заплатить 12 339,42 ₽ взносов.

Обычно фиксированную часть взносов платят до конца текущего года, а дополнительную — до 1 июля следующего года. Но при закрытии ИП все взносы нужно заплатить в течение 15 дней после снятия с учета.

Если вы еще этого не сделали, лучше заплатить сейчас, потому что, несмотря на закрытие ИП, этот долг будет числиться за вами как за физлицом. Штрафов за неуплату нет, но есть пени — 1/300 ключевой ставки ЦБ за каждый день просрочки.

Если бы вы заплатили эти взносы еще до закрытия ИП, можно было сэкономить, потому что взносы можно вычитать из рассчитанного налога. ИП без сотрудников могут уменьшить налог до 100%, с сотрудниками — до 50%. То есть вместо 60 000 ₽ налога с 1 млн вы могли заплатить 47 660,58 ₽.

Сейчас так сделать не получится, потому что статуса ИП уже нет. И хотя долг по взносам за вами остается, вы заплатите его как физлицо и уменьшить предпринимательский налог уже не сможете.

Как избежать проблем в будущем

Если снова решитесь начать бизнес, выбирайте систему налогообложения, которая подходит для вашего вида деятельности.

В России для ИП действуют такие режимы:

- Общая система налогообложения.

- Упрощенная система налогообложения с двумя объектами на выбор: «Доходы» и «Доходы минус расходы».

- Автоматизированная упрощенная система налогообложения тоже с двумя объектами на выбор.

- Патентная система налогообложения.

- Единый сельскохозяйственный налог.

- Налог на профессиональный доход, или самозанятость.

У каждого из этих режимов свои условия и ограничения. Нужно изучить их и посчитать, в каком случае вы заплатите меньше налогов. Подробно об этом — в статье «Как выбрать налогообложение для ИП».