Самозанятый переехал за границу. Как платить налоги?

Я зарегистрирована как самозанятая. Работаю дистанционно на иностранную компанию и плачу налог на профессиональный доход. В июне 2021 года я переехала за границу и продолжила платить НПД.

В августе я узнала, что, находясь за границей и получая доход от иностранной компании, быть плательщиком НПД не могу — надо платить НДФЛ.

Правда ли это? Если да, то как учесть уже уплаченный НПД, можно ли его вернуть? Надо ли показать доход от самозанятости в декларации 3-НДФЛ? Подскажите, что мне делать.

Вы правы: если живете за границей и работаете на иностранную компанию, то ваша деятельность не считается работой в России. Вы утрачиваете статус самозанятого — платить налог на профессиональный доход или на доходы физических лиц не нужно.

Отчитываться по доходам и платить налог надо в стране проживания по ее законам. Расскажу, что можно сделать с уже уплаченным налогом.

Как жить за границей и платить налоги

До переезда вы обоснованно платили налог на профессиональный доход — НПД, ведь жили в России, хотя и работали на иностранную компанию.

Чтобы работать на этом режиме, самозанятый должен быть в России или здесь должны быть его заказчики. Поэтому, если самозанятый переехал в другую страну, но его заказчики остались в России, он может продолжать платить НПД.

Когда вы переехали за границу, то поменяли место ведения деятельности, поэтому применять налог на профессиональный доход больше не можете. Конечно, при условии, что у вас не осталось клиентов в России.

Люди, которые живут за границей более 183 дней в течение 12 месяцев подряд, — налоговые нерезиденты. Они должны платить НДФЛ, если работают с российской компанией. Такая компания сама удержит НДФЛ по ставке 30% при условии, что местом работы в ГПД или трудовом договоре указана РФ. Если нет, российского НДФЛ не будет

Вам платить НДФЛ не придется, ведь вы живете за границей и получаете доход не от российских, а от зарубежных источников. Минфин подтверждает это правило. Сдавать декларацию 3-НДФЛ по доходам от самозанятости тоже не нужно.

Как вернуть уплаченный НПД

Самозанятые не сдают отчетность о полученных доходах, поэтому вы не можете подать уточненную декларацию и указать, что ошибочно заплатили какую-то сумму налога. Но самозанятый может скорректировать ранее переданные сведения о доходах.

За июль, август и следующие месяцы, в которых вы ошибочно показывали доход от иностранной компании, можно попробовать аннулировать чеки. Изменить чек можно только в двух случаях:

- при возврате денег, полученных в счет оплаты;

- при некорректном вводе сведений в приложении «Мой налог» или банковском приложении.

Аннулирование чеков может стать причиной налоговой проверки. В течение трех месяцев со дня корректировки инспекторы могут запросить пояснения и документы, которые подтверждают ее обоснованность.

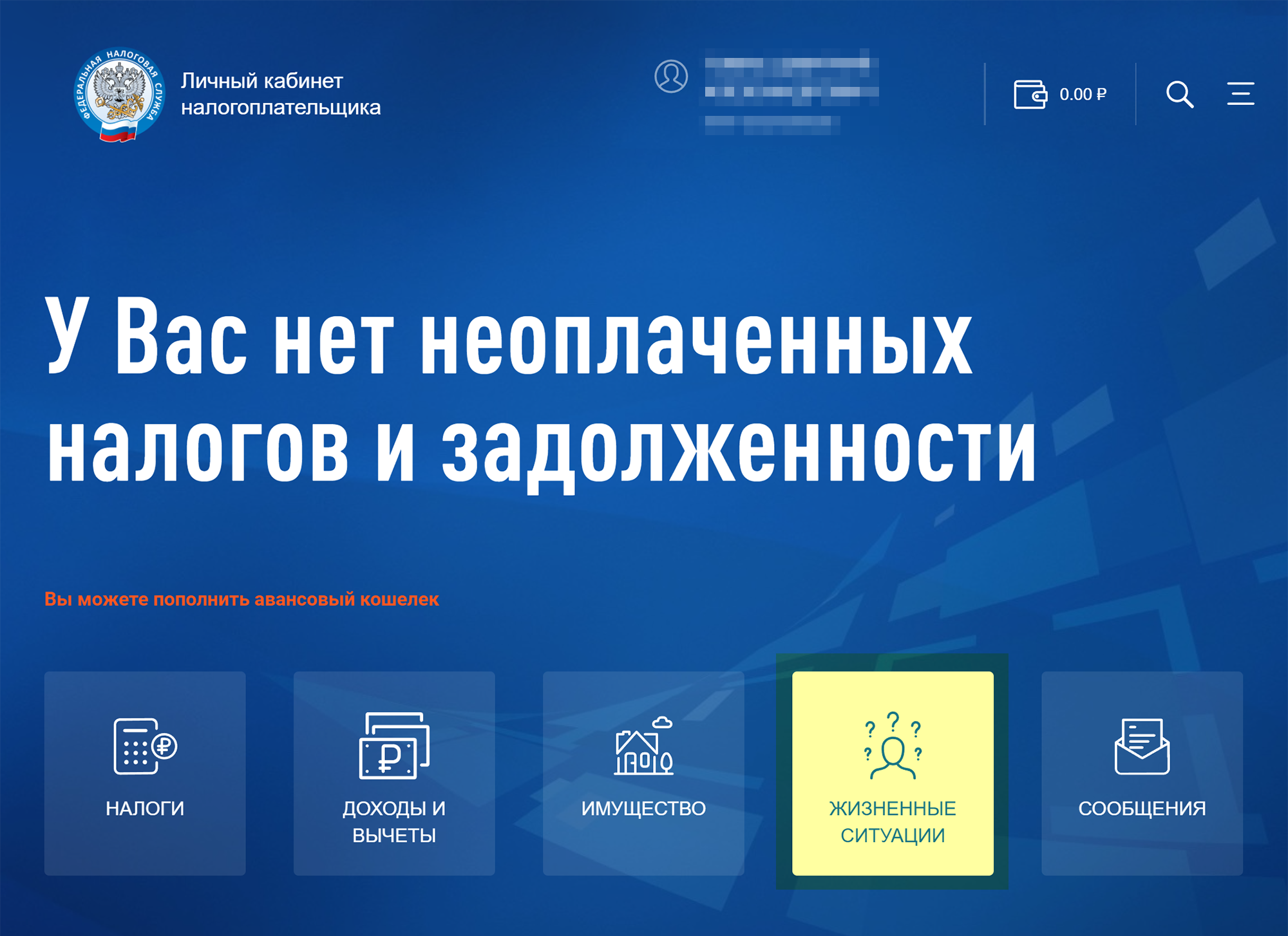

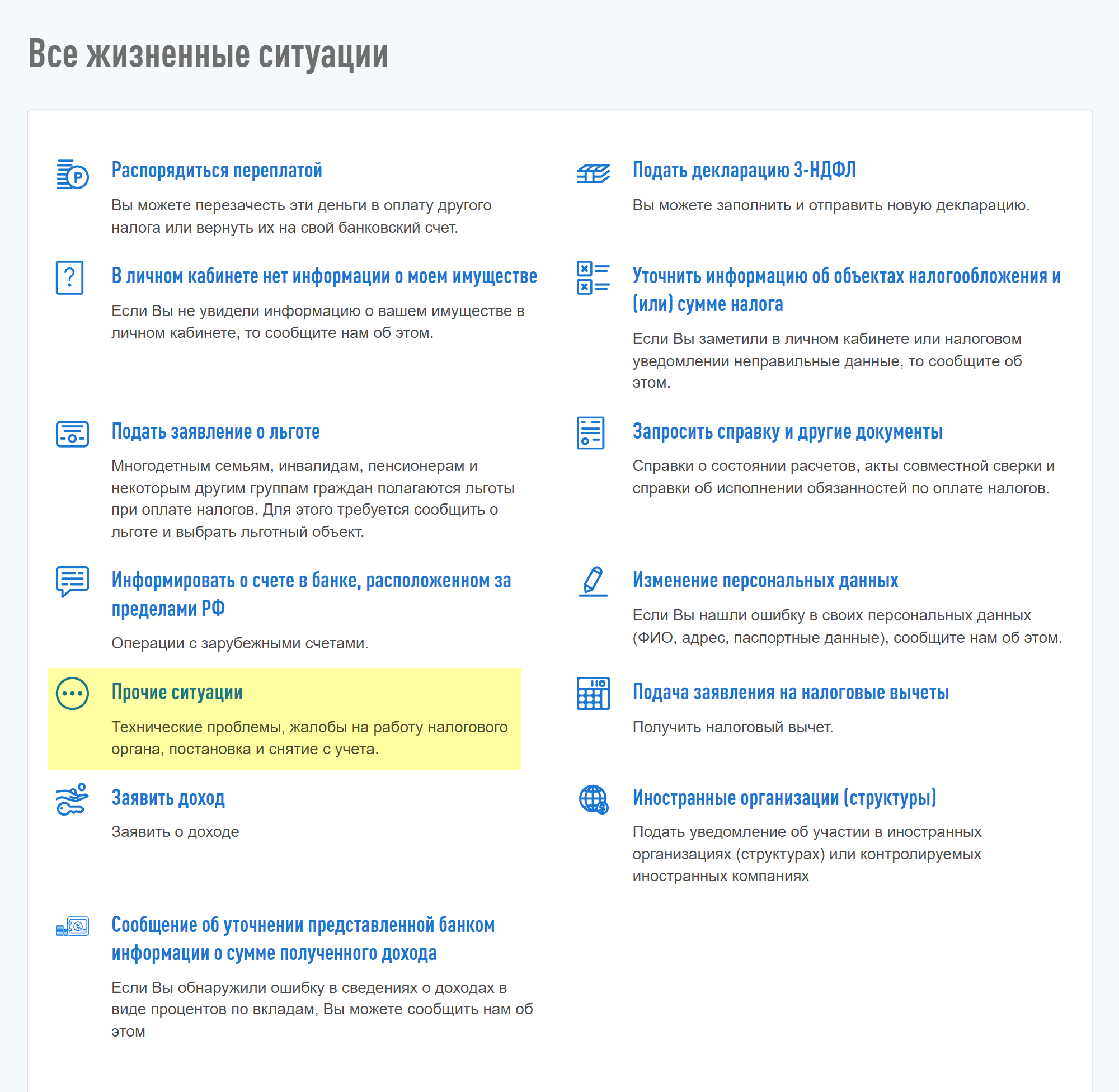

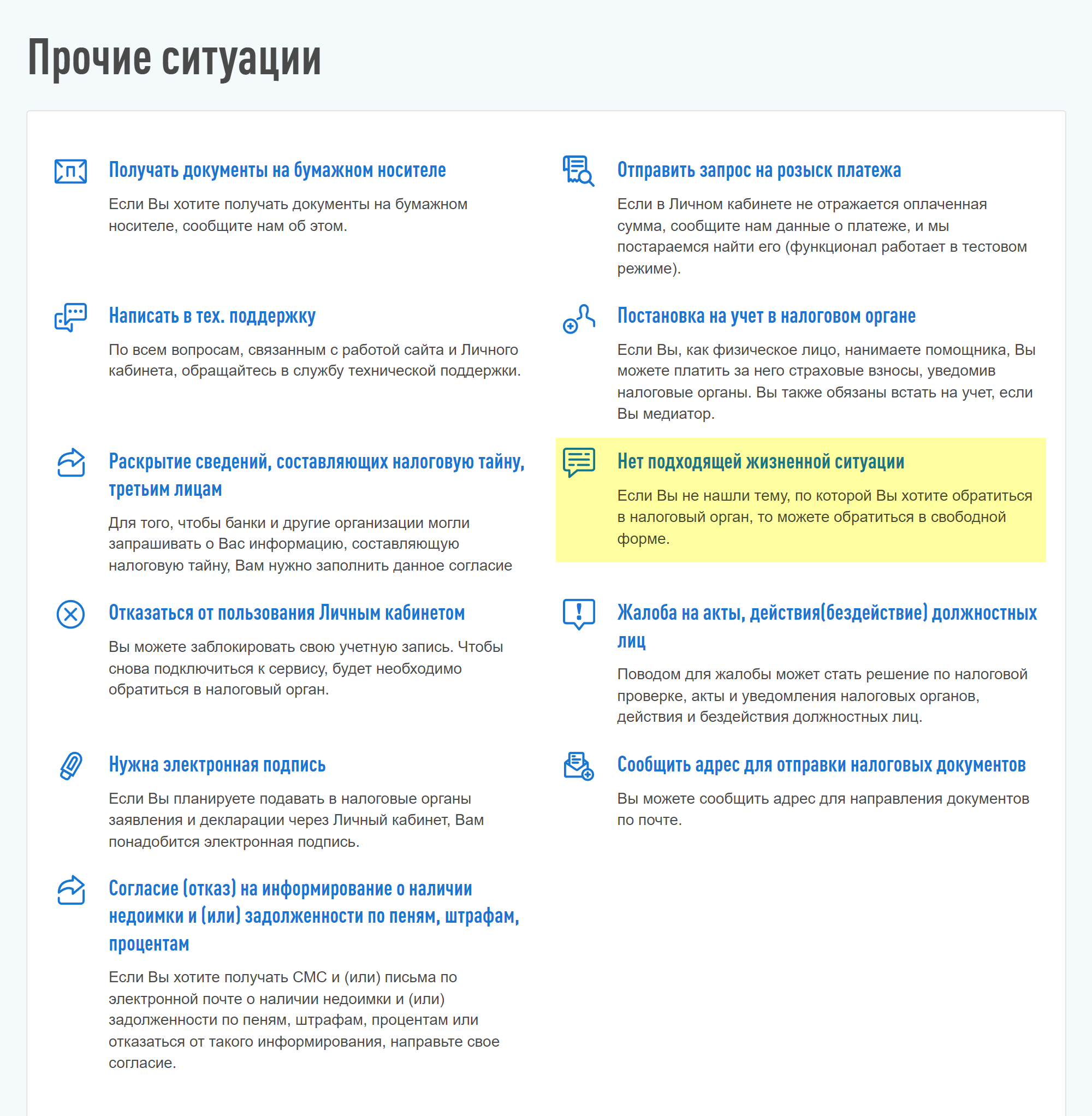

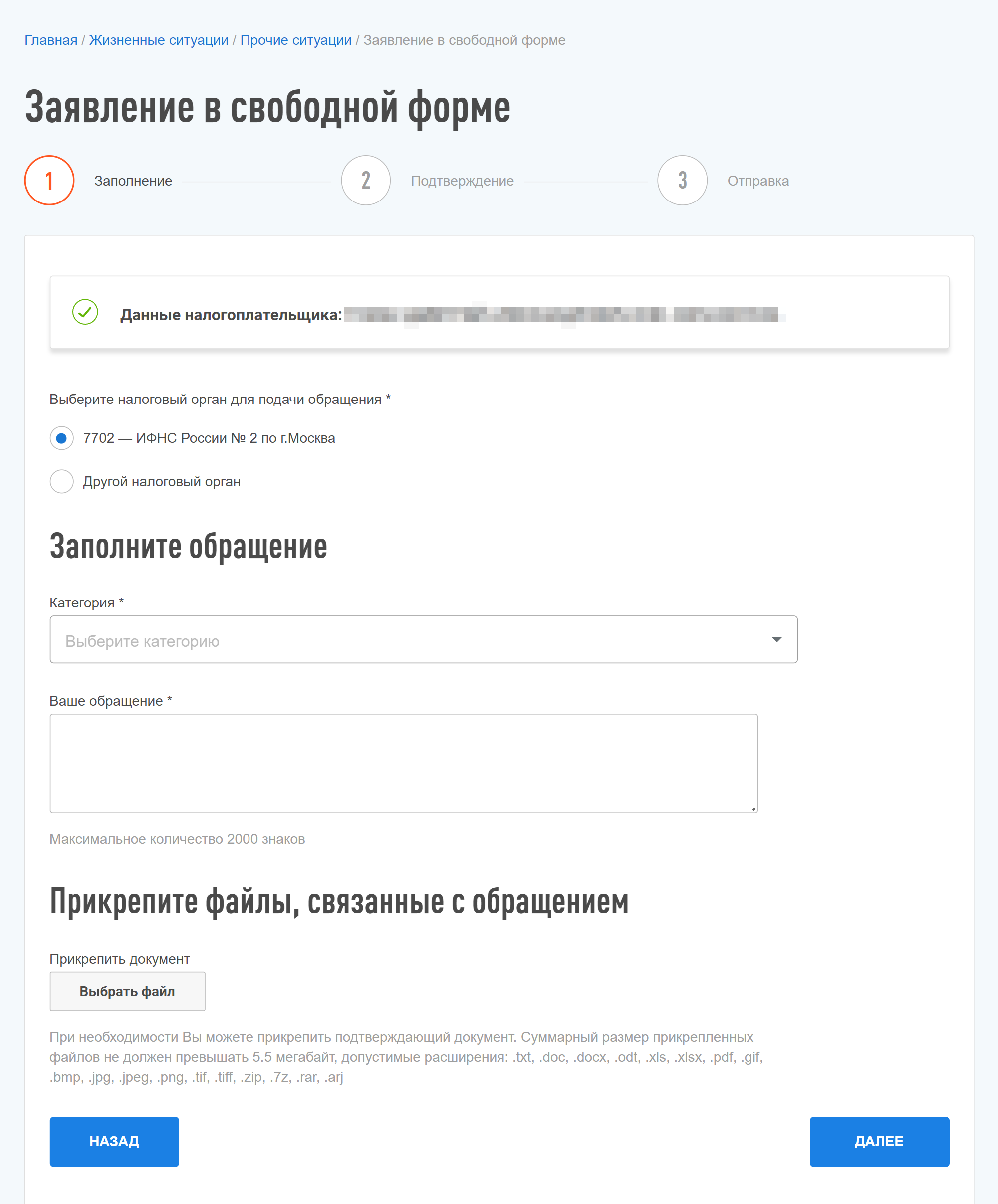

Чтобы избежать этого, я рекомендую в день корректировки чеков отправить пояснения в налоговую через личный кабинет на сайте ФНС. К пояснениям приложите фото договора с иностранной компанией и страниц загранпаспорта с отметками о пересечении границы.

После аннулирования чеков ваш доход должен скорректироваться. Вы увидите переплату по налогу на профессиональный доход, которую можно будет вернуть. Для этого нужно подать заявление в налоговую инспекцию через личный кабинет налогоплательщика или по почте. Деньги вернут в течение месяца со дня получения вашего заявления.

Если сумма НПД несущественна и вы не хотите заниматься оформлением бумаг, чтобы вернуть переплату, можно ничего не делать и оставить все как есть. Вы потеряете сумму НПД, которую платили с того момента, как переехали за границу, но сохраните свое время.

Нужно ли сниматься с учета в налоговой инспекции

Если налоговая инспекция узнает, что вы утратили право на самозанятость, она может снять вас с учета по своей инициативе. Но на практике такое вряд ли возможно: налоговая не отслеживает переезды за границу и периоды проживания в другой стране.

Получается, что снятие с учета по инициативе налоговой в вашей ситуации маловероятно. Поэтому если вы продолжите стоять на учете и платить налог на профессиональный доход, вам ничего не грозит.

Можно перестать платить налог, но оставаться зарегистрированным в качестве плательщика НПД: обязанности сняться с учета у вас нет. Однако, на мой взгляд, смысла оставаться самозанятой тоже нет.

Во-первых, регистрироваться и сниматься с учета можно сколько угодно раз в течение года. Если вы решите снова стать самозанятой, то сможете это сделать в любой момент, даже находясь за границей.

Во-вторых, этот режим нужен для того, чтобы у государства не было вопросов, почему вы занимаетесь предпринимательской деятельностью без регистрации ИП.

В-третьих, у самозанятости много преимуществ по сравнению со статусом ИП. Но вы предпринимательской деятельностью не занимаетесь, и экономить на налогах вам не нужно.

В июне вы уже могли сняться с учета. Или в августе, когда узнали, что применять НПД больше не можете из-за переезда. Но сделать это задним числом нельзя. Поэтому если вы решите сняться с учета сейчас, действуйте так:

- В разделе «Настройки» в мобильном приложении «Мой налог» нажмите кнопку «Сняться с учета НПД» и выберите причину. День, когда вы это сделаете, будет считаться датой снятия с учета. Например, если сниметесь с учета 21.03.2022, март будет последним месяцем, когда вы считались самозанятой.

- После снятия с учета у вас сохранится ограниченный доступ к приложению «Мой налог». Вы сможете перечислить последний платеж, например, если в марте был доход, на который вы выдали чек, и сформировать справку о снятии с учета.

С помощью сервиса ФНС проверьте, прекращен ли статус самозанятого. Если вы вставали на учет через банковское приложение, сниматься с учета надо тоже через него.

Что в итоге

Если вы работаете на зарубежного заказчика, то после переезда за границу можно сняться с учета в качестве плательщика НПД. Если вы не сделали этого и продолжили платить налог, у вас образовалась переплата, которую можно вернуть.

Чтобы сняться с учета, аннулируйте чеки за те месяцы, когда жили за границей. Если инспекция попросит, представьте документы, которые обосновывают корректировку доходов.

Сняться с учета в качестве самозанятого можно в мобильном приложении «Мой налог» или через банковское приложение, если вставали на учет через него.

Нерезиденты РФ, которые работают на зарубежных заказчиков за пределами России, платить НДФЛ не должны. Декларацию 3-НДФЛ подавать не надо и показывать в ней доходы от НПД тоже не нужно.