Как достичь стабильного пассивного дохода?

Я хочу добиться стабильного пассивного дохода, которого хватало бы на базовые потребности: где-то жить, что-то есть. Какую финансовую схему использовать? С чего начать свой путь к подобной цели?

Вижу необходимость инвестировать деньги в ценные бумаги, но какого-то плана нет. Помоги, Т—Ж!

Чтобы получать стабильный пассивный доход, нужно сначала что-то вложить: или труд, или инвестиции. А поскольку мой опыт — биржевые инвестиции, я могу ответственно рассказать именно про инвестиционную часть.

Для начала определим, сколько денег нужно получать в виде пассивного дохода, чтобы на них можно было прожить.

Вероятно, вы подразумевали какую-то нижнюю границу дохода, но в России эти цифры сильно колеблются от региона к региону. Для контраста возьмем Москву со средней зарплатой около 105 000 ₽ в месяц и Пермский край, где средняя зарплата составляет около 45 000 ₽ в месяц.

Какой размер капитала нужен для пассивного дохода

Чтобы получать пассивный доход, нужно создать капитал. Рассчитаем, какой капитал нужно иметь, чтобы получать стабильный пассивный доход.

Переведем желаемый месячный доход в годовой:

- для Москвы: 105 000 ₽ × 12 = 1 260 000 ₽ в год;

- для Пермского края: 45 000 ₽ × 12 = 540 000 ₽ в год.

Рассчитаем, какой капитал нужно иметь, чтобы получать среднюю зарплату в разных городах при средней доходности 15%. Примерно такую доходность сейчас дают длинные государственные облигации — ОФЗ. Вот что получается:

- для Москвы: 1 260 000 ₽ × 100 / 15 = 8 400 000 ₽;

- для Пермского края: 540 000 ₽ × 100 / 15 = 3 600 000 ₽.

Это самый простой расчет, в котором не учитывается даже инфляция. Но суммы все равно получаются пугающими, особенно если на текущий момент никаких накоплений нет.

Перейдем к следующему шагу.

Как создать капитал

Предположим, вы прикинули, какой капитал вам нужен, чтобы достичь цели. Пусть пока без учета инфляции — этого хватит, чтобы начать.

Теперь нужно понять, как его создавать. Для этого нужно разработать план. Я не знаю, как обстоят дела с зарплатой, накоплениями и долгами конкретно у вас. Поэтому могу просто посоветовать начать вести бюджет и анализировать, остаются ли у вас какие-то деньги в конце месяца, а если остаются, то сколько. Это поможет прикинуть, через сколько месяцев у вас на руках будет необходимый капитал.

Если это количество месяцев вас не устраивает, нужно что-то делать: увеличивать доходы, урезать расходы. К примеру, в последние годы становится популярным движение FIRE. Последователи движения ставят себе цель как можно раньше выйти на пенсию. Для этого они придерживаются тотальной экономии и стараются инвестировать максимально возможную сумму, чтобы как можно скорее накопить необходимый капитал. Конечно, такой аскетизм подходит не всем, и это нормально.

Проанализируйте, растет ли ваша зарплата и можете ли вы что-то сделать для ее увеличения. Вероятно, получится составить план таким образом, чтобы с каждым годом откладывать все больше денег.

Куда вложить капитал

Что точно стоит сделать прямо сейчас, даже если капитала еще нет, — разобраться в инвестициях. Азы мы объясняем в нашем бесплатном курсе — этого хватит, чтобы предпринять первые шаги.

Если у вас нет долгов или кредитов под высокий процент, стоит начинать инвестировать уже сейчас: чем раньше начнете, тем больше сможете заработать за счет сложного процента.

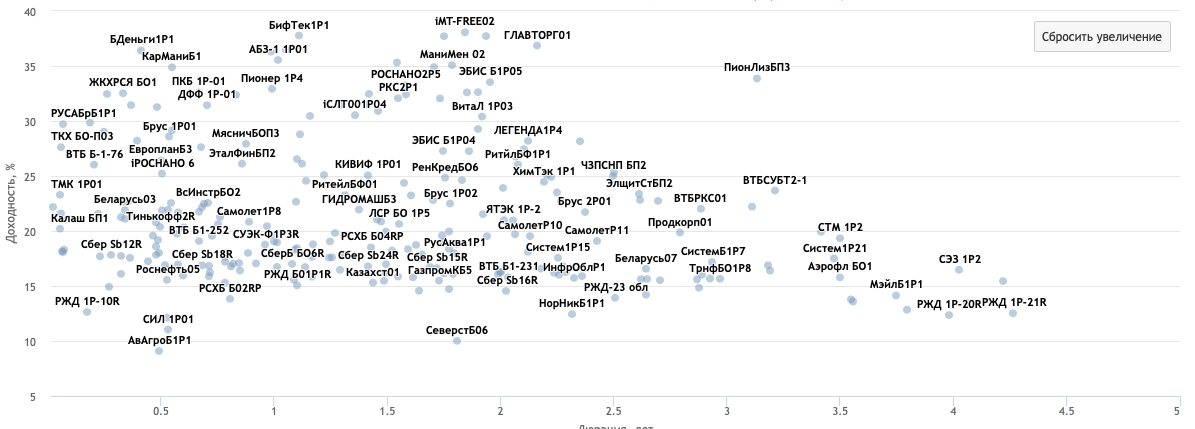

Поскольку вы пишете про стабильный доход, советую рассматривать облигации, потому что все параметры после покупки облигации фиксируются — даты и размеры выплат заранее известны. Я тоже постоянно работаю с облигациями и даже разработал скринер в гугл-таблице для поиска ликвидных облигаций.

Что касается конкретной суммы доходности, предлагаю брать за основу 15%. Это доходность, которую в текущих рыночных условиях предлагают дальние выпуски ОФЗ и корпоративные облигации надежных эмитентов.