«Большая часть сейчас не защищена от инфляции»: герой реалити увеличивает пассивный доход

Отчет № 3. Нарушенные застройщиком сроки, рост расходов и иностранные акции

Наше реалити-шоу продолжается.

Капитал героя этого выпуска еще в начале года был больше 22 млн рублей. Он постепенно увеличивает накопления и параллельно пытается структурировать, чтобы пассивный доход превышал расходы семьи — это около 100—120 тысяч в месяц.

📌 Цель. Хочу, чтобы мой пассивный доход превышал расходы.

Структура активов

Новостройка, 7,4 млн. В последние пару месяцев никаких позитивных изменений на площадке не происходило и дольщики были обеспокоены. В итоге инициировали встречу с застройщиком, на которой он признался, что в договорные сроки, то есть к концу этого года, он не успеет сдать дом в эксплуатацию. Плановый срок передачи ключей, со слов застройщика, — первый квартал 2021 года. Но я считаю, что это срок оптимистичный. Думаю, застройщик передаст ключи не ранее конца второго квартала.

Конечно, было бы неплохо получить квартиру в заявленные изначально сроки, но, к сожалению, подобные риски случаются.

В комментариях спрашивали, какая доходность планируется по новостройке. В весеннем отчете я писал, что в конце 2019 года эту квартиру можно было продать за 10,5 млн. После этого я рынок не тестировал, но на подобные квартиры минимальная цена в объявлениях сейчас 12 млн. Реальная стоимость будет немного ниже, но продавать до получения ключей я пока не хочу — по причинам, которые описывал в первом отчете.

ПИФ — небольшой торговый центр, 2 млн. Все без особых изменений. Как и планировалось, в освободившиеся помещения заехали новые арендаторы. Будем надеяться, что ограничений, аналогичных апрельским, больше не предвидится и арендный поток снижаться не будет.

Облигации, 10 млн. Пока без особых изменений.

Акции, 4,3 млн. Доходность портфеля вновь начала снижаться, но пока находится в плюсовой зоне. Увеличил долю акций с момента публикации прошлого отчета еще на 1,1 млн рублей. Покупки, как и ранее, осуществляю поэтапно примерно раз в месяц. Если набирающая обороты вторая волна приведет к значительному падению стоимости акций, то буду в это время увеличивать позицию в них более интенсивно.

Валюта, 2000 $ (152 414 ₽). Размер позиции уменьшился на 3500 $ — купил на эти деньги иностранные акции. Нет желания вдаваться в конкретику по эмитентам. При выборе бумаг я сейчас оцениваю сами компании — насколько они мне нравятся с точки зрения фундаментальных показателей и качества корпоративного управления. Сейчас доля иностранных акций у меня чуть более 10% от общего количества.

Планы по покупке коммерческой недвижимости

Пока не реализованы. Вероятность, что я куплю коммерческую недвижимость в этом году, стремится к нулю. Хороших вариантов по приемлемой цене очень мало. С начала года их стоимость значительно выросла. Готовый арендный бизнес продают сейчас уже в среднем с окупаемостью 10—12 лет, хотя прошлой зимой продавали с окупаемостью 8—10 лет. На новостройки застройщики также подняли цены: продают пустые помещения, которые сдадутся через год, с таким ценником, как будто там уже сидит арендатор и платит аренду.

Читатели Т—Ж не стали бы доверять выбор коммерческого помещения риелторам*

🔒 72% против

🔑 28% за

* По результатам опроса, проведенного в прошлом отчете

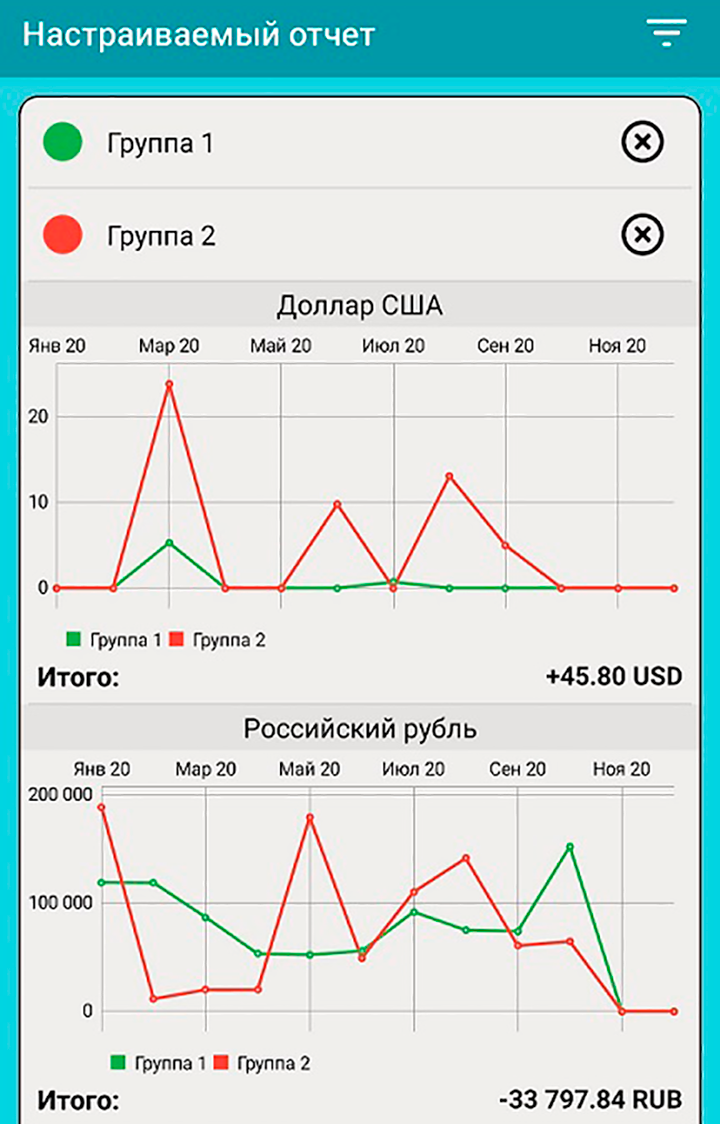

Пассивный доход

Продолжаю анализировать, как мои расходы покрываются пассивным доходом. В октябре траты значительно увеличились, но в целом отрицательный баланс незначительный. Надеюсь, что к концу года он не сильно вырастет.

Планы до конца года

Чтобы приблизиться к цели, поставленной в начале года, мне необходимо и далее менять пропорции своих активов в портфеле — особенно учитывая налог на купонный доход в следующем году, — так как большая часть пассивного дохода сейчас не защищена от инфляции. Значительную часть моего портфеля составляют облигации. Хочу довести соотношение акций и облигаций примерно к 70/30. Но до этого еще далековато.

С точки зрения защиты от инфляции акции меня полностью устраивают — как российские, так и иностранные. В идеале было бы неплохо прийти к их соотношению 50/50, но это не ранее чем на горизонте двух-трех лет.

В общем, сомневаюсь, что к концу года у меня получится сделать все запланированное, но буду продолжать к этому стремиться.