Как связаны доходность и цена облигации?

Правильно ли я понимаю, что если стоимость облигаций, например ОФЗ 26222, опускается ниже номинала в 1000 ₽, то ее можно купить и, когда срок действия закончится, погасить по более высокой цене и таким образом заработать деньги?

Чем отличается доходность от доходности к погашению и как она рассчитывается?

Как происходит погашение облигаций и нужно ли для этого что-то делать самому?

Сергей

Сергей, если купить облигацию дешевле номинала, доходность будет выше, чем если бы вы приобрели ее по номиналу или дороже него.

Чтобы было проще понять, как это работает, разберем ситуацию на примере упомянутой вами ОФЗ 26222. Но сначала подробнее расскажу про виды доходности.

Виды доходности облигаций

В Т—Ж есть статья, где показано, как рассчитываются различные виды доходности. Напомню самое важное.

Купонная доходность показывает отношение купонных выплат к номиналу облигации. Рассчитывается в процентах годовых, как и остальные виды доходности.

Текущая доходность — это отношение купонных выплат к цене облигации. Такой показатель точнее купонной доходности, потому что цена облигаций на бирже часто отличается от номинала.

Простая доходность к погашению (оферте) показывает, сколько можно заработать, если владеть облигацией до погашения или оферты. Учитывается цена облигации и накопленный купонный доход, не учитывается реинвестирование купонов и амортизационных выплат.

Эффективная доходность к погашению (оферте) — то же самое, но предполагается, что купоны и амортизационные выплаты реинвестируются, то есть используются для покупки дополнительных облигаций. Получается что-то вроде вклада с капитализацией процентов.

Чтобы посчитать доходность облигации при определенной цене, удобно использовать калькулятор на сайте Московской биржи или на Rusbonds. Чем дешевле вы купили облигацию, тем выше будет ее текущая доходность, а также простая и эффективная доходность к погашению. И наоборот, чем дороже стоит облигация, тем меньше на ней удастся заработать.

Если сравнивать разные облигации, то бумага с ценой 102% номинала может оказаться выгоднее облигации, которая торгуется за 100% номинала. При выборе облигаций исходите не из их цены, а из доходности, надежности эмитента, даты погашения и других параметров.

Из двух разных облигаций с одинаковой доходностью, надежностью и т. д. я бы выбрал ту, которая торгуется выше номинала. При погашении я получу убыток: купил облигацию дороже номинала, а погашение произошло по номиналу. Этот убыток на самом деле не повлияет на мой результат, ведь я сравнивал доходность при выборе облигаций. Зато на этот убыток уменьшится налогооблагаемая база от прибыльных сделок.

Как это работает

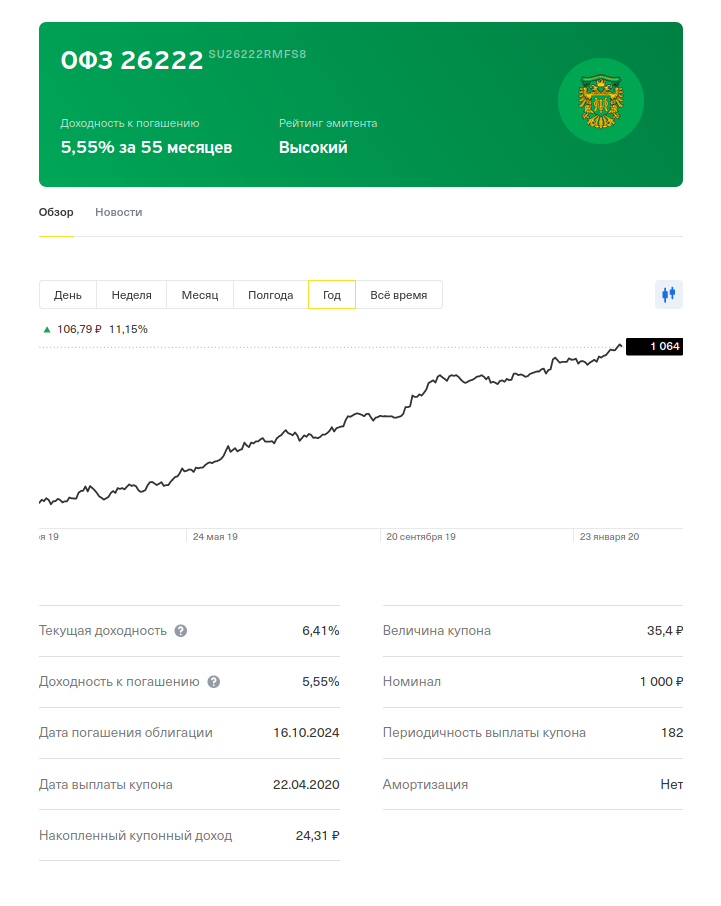

Чтобы было понятнее, разберем связь цены и доходности на примере упомянутой вами ОФЗ 26222. Номинал этой облигации — 1000 ₽. Купонная доходность — 7,1% годовых, купон выплачивается дважды в год в размере 35,4 ₽, то есть 70,8 ₽ за год.

Если 21 февраля 2020 года купить эту облигацию по номиналу и выплатить предыдущему владельцу накопленный купонный доход 23,54 ₽, текущая доходность совпадет с купонной и будет равна 7,1% годовых. Доходность к погашению составит 6,94%, а эффективная доходность к погашению — 7,22% годовых.

Однако 21 февраля эта ОФЗ торговалась в среднем за 106,37% от номинала, то есть цена была 1063,7 ₽ за штуку плюс накопленный купонный доход. Если купить ее по этой цене, текущая доходность составит 6,67%, доходность к погашению — 5,27%, а эффективная доходность к погашению — 5,6% годовых.

Теперь представим, что в тот же день нам повезло купить ее за 95% номинала, то есть по 950 ₽ за штуку, плюс накопленный купонный доход. Текущая доходность при такой цене была бы 7,47%, доходность к погашению — 8,4%, эффективная доходность к погашению — 8,59% годовых.

Как видите, цена покупки заметно влияет на доходность, которую можно получить.

Погашение облигаций

Владельцы облигаций при погашении получают номинал облигации независимо от того, когда и по какой цене они ее купили. Также им поступит купон за последний купонный период. Облигация при этом исчезнет с брокерских счетов и ИИС.

Обращаться куда-либо или совершать какие-то операции в торговом терминале не нужно: погашение происходит без участия владельца. Главное, чтобы эмитент облигаций мог расплатиться по своим обязательствам, а то бывает всякое.

Чтобы узнать больше об облигациях, посмотрите другие наши статьи:

Еще у нас есть курс «А как инвестировать», где облигациям посвящен целый урок.