Что такое доверительное управление ценными бумагами

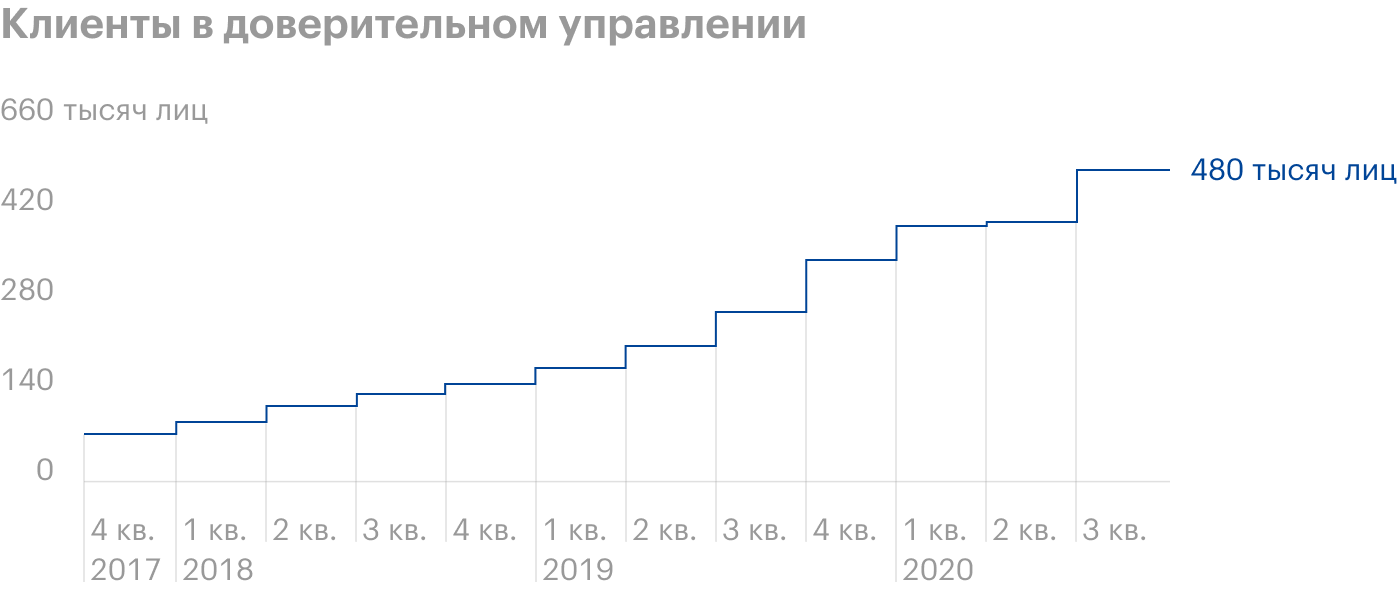

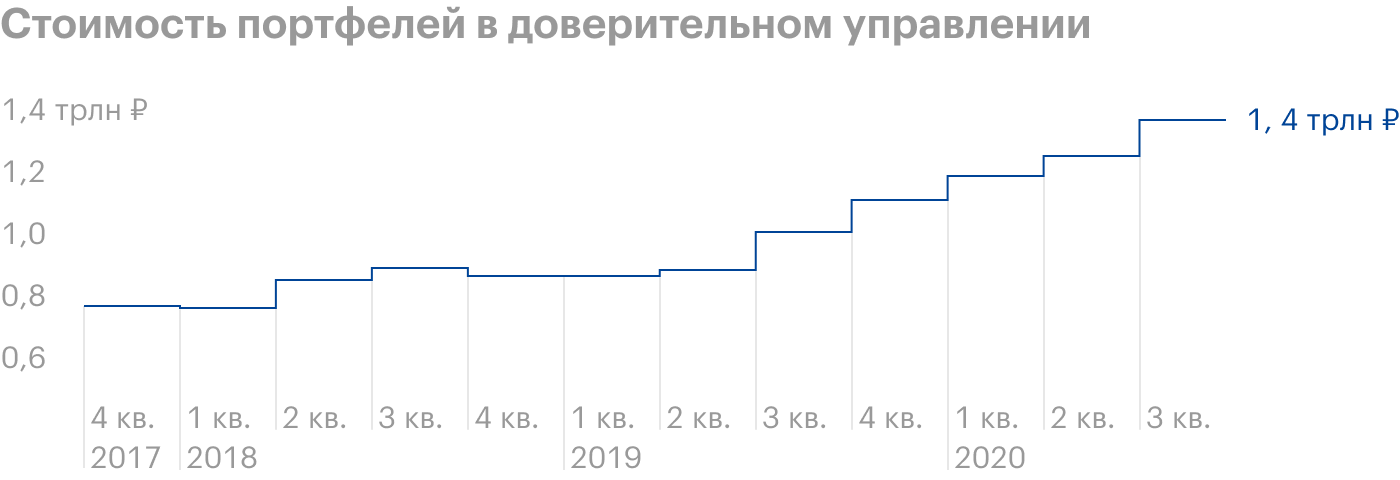

По данным Центрального банка, на сентябрь 2020 года почти 480 тысяч человек пользуются услугами доверительных управляющих. Это более 7% от всех клиентов на Московской бирже.

Доверительное управление, оно же ДУ — это когда инвестор доверяет управление своими активами специалистам: они сами покупают и продают активы. В России примерно ⅔ инвесторов предпочитают формировать свой портфель самостоятельно, и только треть выбирает доверительное управление или коллективное инвестирование вроде ПИФов.

На развитых рынках, таких как американские и европейские, ситуация обратная: большая часть инвестиций проходит через коллективные схемы или ДУ. По словам зампреда ЦБ Сергея Швецова, на развитых рынках только 5—10% частных инвесторов самостоятельно выбирают ценные бумаги.

В этой статье расскажу про доверительное управление и на что обратить внимание при выборе управляющей компании.

Что вы узнаете

- Почему люди выбирают доверительное управление

- Кто может управлять ценными бумагами

- Виды управления ценными бумагами

- Какие бумаги можно передавать в доверительное управление

- Риски доверительного управления

- Как выбрать доверительного управляющего

- Как устроен процесс

- Особенности для государственных служащих

- Как оценить работу доверительного управляющего

Почему люди выбирают ДУ

Инвесторы обращаются к доверительному управлению по ряду причин. Вот некоторые из них.

Фондовый рынок пугает. Многие люди считают, что инвестировать на бирже — это чересчур сложно и требует профильного образования. Разбираться в финансовых инструментах, подбирать качественные компании, ребалансировать портфель, учитывать все комиссии и налоги — придется приложить много усилий, чтобы в это вникнуть.

Инвестирование отнимает много времени. Для некоторых людей инвестиции служат дополнительным источником заработка. При этом инвестор может неплохо зарабатывать на основной своей работе или в личном бизнесе. А вне работы у него попросту не остается времени вникать, почему какие-то акции приносят прибыль, а какие-то нет.

Если первоначальные накопления небольшие. В этом случае можно купить паи биржевых фондов или ETF. Согласно статьи 10 ФЗ № 156 «Об инвестиционных фондах» ПИФы и БПИФы состоят из имущества, переданного в доверительное управление. Когда самостоятельный инвестор покупает паи биржевых фондов, он также участвует в коллективном доверительном инвестировании, хотя может и не подозревать этого.

БПИФ и ETF обычно управляются пассивно и повторяют определенный индекс. Например, БПИФ от Сбербанка с тикером SBMX следует за индексом Мосбиржи. Инвестиции в БПИФ и ETF можно начинать с небольшим стартовым капиталом — есть даже паи стоимостью около 10 рублей.

Если первоначальный капитал большой, то инвестору может понадобиться индивидуальная стратегия и профессиональное управление портфелем. Нередко богатые инвесторы доверяют управление своим капиталом хедж-фондам. Последние применяют хитрые торговые стратегии и механизмы хеджирования для максимизации прибыли. К фондам предъявляется меньше законодательных ограничений, поэтому они могут воплощать рисковые стратегии и хеджировать активы через производные инструменты — например, фьючерсы и опционы. За счет того хедж-фонды работают более гибко и нередко дают высокую доходность. Но и порог входа к ним высокий: в американские хедж-фонды частный инвестор может обратиться с капиталом от 5 млн долларов.

Если хочется иметь в портфеле широкий спектр рынков и инструментов. В зависимости от знаний и опыта работы с биржевыми инструментами выделяют две категории инвесторов — неквалифицированные и квалифицированные. Большинство частных инвесторов имеют неквалифицированный статус, поэтому им доступен только базовый список ценных бумаг на Московской и Санкт-Петербургской биржах.

Для того чтобы покупать ценные бумаги на других мировых фондовых площадках, инвестору придется получить статус квалифицированного или торговать через иностранного брокера. Он также может обратиться к доверительному управлению. Ведь управляющие компании являются профессиональными участниками рынка, поэтому могут инвестировать в более широкий круг инструментов.

Если хочется защитить свой портфель от огромных просадок, ведь специалисты из ДУ знают, как торговать опционами и другими сложными инструментами, чтобы захеджировать риски. Кроме этого, в УК обязательно есть специалисты по риск-менеджменту. Они помогают управляющим принимать более взвешенные решения и следят за тем, чтобы риск по отдельным позициям или портфелю в целом не был излишне большим.

Кто может управлять ценными бумагами

Согласно статье 5 федерального закона «О рынке ценных бумаг» заниматься доверительным управлением может только профессиональный участник рынка ценных бумаг — юридическое лицо, получившее лицензию от ЦБ на этот вид деятельности. На сайте ЦБесть раздел с документами, которые нужны для получения лицензии управляющей компании.

В доверительное управление можно передать не только деньги, но и ценные бумаги. С точки зрения гражданского кодекса ценные бумаги — это имущество, поэтому при работе с фондовыми инструментами руководствуются главой 53 ГК РФ.

Помимо этого, все управляющие компании должны входить в саморегулируемые организации — СРО. Пример такой организации — НАУФОР. СРО разрабатывают стандарты для разных видов профессиональной финансовой деятельности, в том числе для ДУ. Также СРО страхует деятельность компаний и следит, чтобы те соблюдали законы — там самым улучшая качество работы УК.

Виды управления ценными бумагами

Рынок доверительного управления формируется не только за счет капитала частных инвесторов. Многие инвестиционные и пенсионные фонды также прибегают к услугам профессионального управления — такой вид ДУ называется коллективным.

Коллективное доверительное управление — это объединение денег многих инвесторов и управление ими как единым портфелем для получения прибыли. Как правило, в коллективном доверительном управлении нет ограничений по минимальному начальному капиталу: можно купить паи даже на 1000 ₽. Каждый инвестор получает прибыль, пропорциональную вложенным деньгам.

По данным рейтингового агентства «Эксперт РА», за 2019 год капитал частных инвесторов на рынке РФ составляет всего 9%, тогда как остальные 91% — коллективное ДУ.

При этом 36% от общей структуры рынка ДУ занимают пенсионные накопления НПФ — негосударственных пенсионных фондов. НПФ управляют пенсионными накоплениями в рамках системы обязательного пенсионного страхования, а также негосударственными пенсиями — по программе добровольного пенсионного обеспечения. Этот капитал — самая значимая часть рынка ДУ.

Всего в России на 1 октября 2020 года действуют:

- 1602 паевых инвестиционных фонда. Объединяют деньги многих инвесторов в инвестиционных целях.

- 267 управляющих компаний. Вкладывают деньги инвесторов и получают за это плату.

- 43 НПФ. Они занимаются формированием и последующей выплатой гражданам государственной и добровольной пенсий.

- Два акционерных инвестиционных фонда. Они тоже объединяют деньги многих инвесторов, но вкладывают их преимущественно в длительные проекты и ценные бумаги. Их первоначальный капитал должен быть больше, чем у ПИФов. На них накладывается также больше законодательных ограничений.

Все эти фонды и УК живут за счет комиссий, которые платят инвесторы согласно договору за управление деньгами и активами.

Структура рынка ДУ в 2019 году

| 2016 | 2017 | 2018 | 2019 | |

|---|---|---|---|---|

| Пенсионные накопления НПФ | 41% | 40% | 39% | 36% |

| ЗПИФы | 18% | 19% | 18% | 21% |

| Пенсионные резервы НПФ | 17% | 16% | 15% | 14% |

| ИДУ средствами физлиц | 5% | 6% | 8% | 9% |

| ИДУ средствами корпоративных клиентов | 8% | 8% | 8% | 6% |

| ОПИФы, ИПИФы, БПИФы | 3% | 4% | 5% | 6% |

| Военная ипотека | 4% | 4% | 4% | 4% |

| Прочие виды ДУ | 3% | 4% | 4% | 4% |

Структура рынка ДУ в 2019 году

| Пенсионные накопления НПФ | |

| 2016 | 41% |

| 2017 | 40% |

| 2018 | 39% |

| 2019 | 36% |

| ЗПИФы | |

| 2016 | 18% |

| 2017 | 19% |

| 2018 | 18% |

| 2019 | 21% |

| Пенсионные резервы НПФ | |

| 2016 | 17% |

| 2017 | 16% |

| 2018 | 15% |

| 2019 | 14% |

| ИДУ средствами физлиц | |

| 2016 | 5% |

| 2017 | 6% |

| 2018 | 8% |

| 2019 | 9% |

| ИДУ средствами корпоративных клиентов | |

| 2016 | 8% |

| 2017 | 8% |

| 2018 | 8% |

| 2019 | 6% |

| ОПИФы, ИПИФы, БПИФы | |

| 2016 | 3% |

| 2017 | 4% |

| 2018 | 5% |

| 2019 | 6% |

| Военная ипотека | |

| 2016 | 4% |

| 2017 | 4% |

| 2018 | 4% |

| 2019 | 4% |

| Прочие виды ДУ | |

| 2016 | 3% |

| 2017 | 4% |

| 2018 | 4% |

| 2019 | 4% |

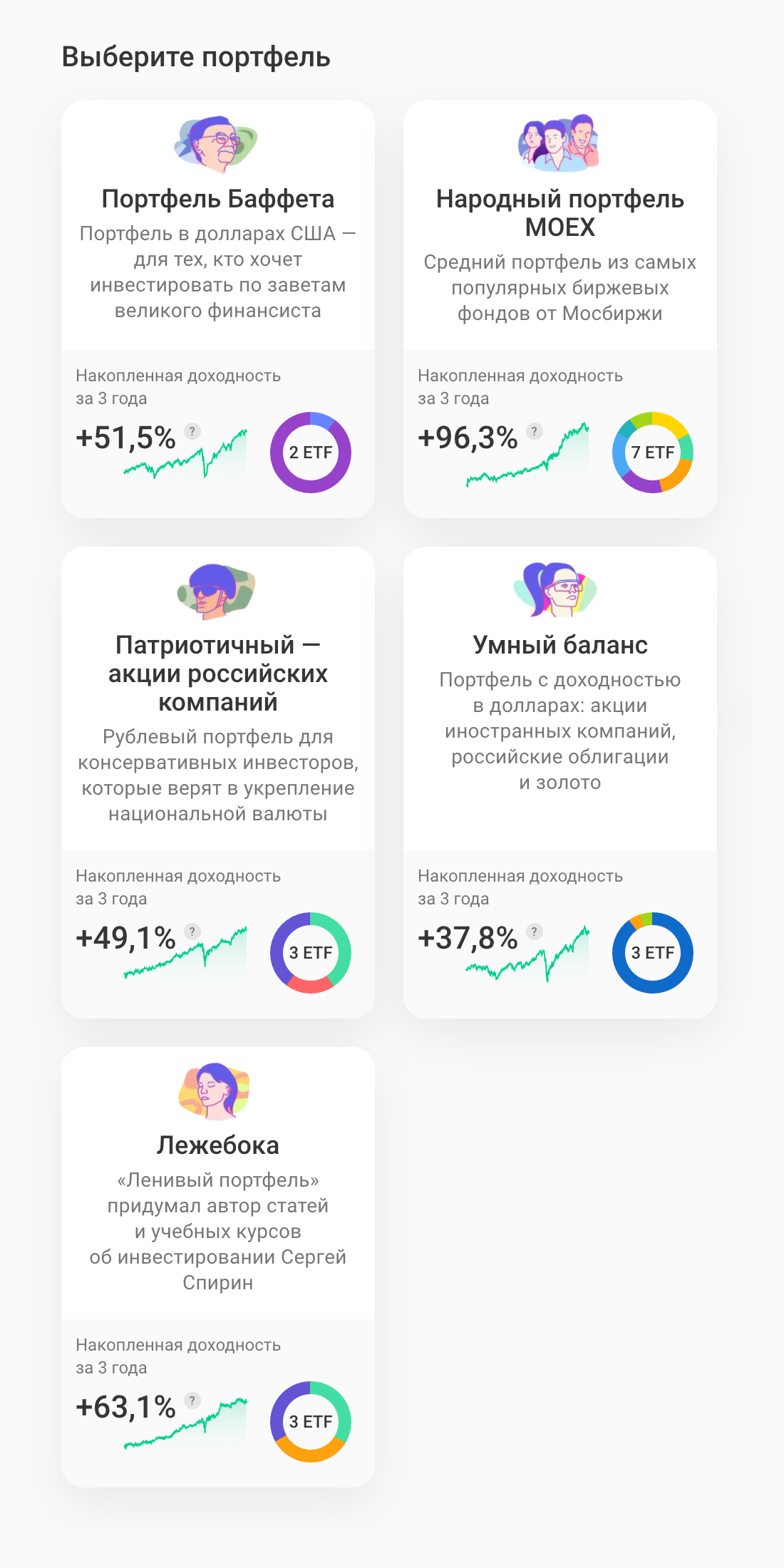

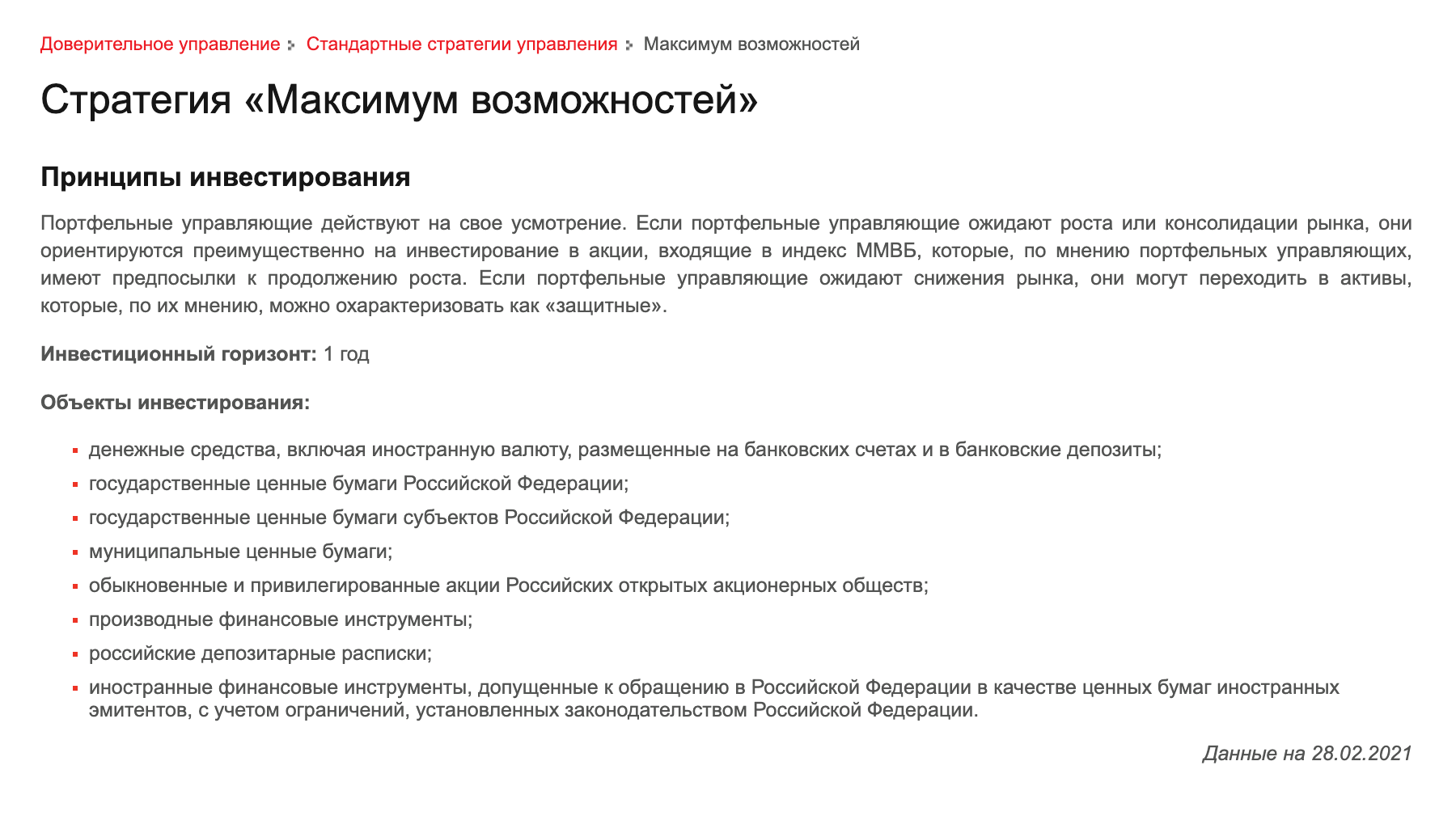

Стандартные стратегии доверительного управления — это форма коллективного ДУ, предлагающая типовые портфели с разнообразным набором активов, разным уровнем риска и порогом входа. Существуют два основных варианта портфелей — модельные и стандартные.

Модельные портфели представляют собой готовое решение для начинающих инвесторов. Такие портфели могут состоять из ценных бумаг, БПИФов, ETF и даже деривативов, которые собраны по определенному признаку. Например, облигационный портфель может состоять из корпоративных облигаций Московской биржи. Некоторые УК, в частности «Финекс», наполняют модельные портфели с помощью ETF, а порог входа начинается от 25 000 ₽.

В стандартных стратегиях доверительного управления УК размещают капитал в более широкий круг инструментов, нежели в модельных портфелях. В зависимости от УК порог входа может начинаться от 500 000 ₽. Как правило, для квалифицированных инвесторов выбор стратегий больше, чем для неквалифицированных. Управляющая компания обязательно перечисляет стандартные стратегии в приложениях к договору, но она не раскрывает их полный состав.

Индивидуальное доверительное управление. В отличие от коллективного инвестирования через ПИФ и использования стандартных стратегий, индивидуальное ДУ предлагает клиенту более гибкий подход и не ограничивает его в перечне и структуре активов. Инвестор получает оперативную отчетность о своем портфеле, аналитику и прогнозы.

Как правило, управляющая компания берется за индивидуальное управление капиталом, если у инвестора очень много денег. Например, «Сбер Управление активами» принимает на индивидуальное управление капитал не менее 3 млн долларов. Оплата за услуги, которую взимает управляющая компания, обычно формируется из двух частей — процент от размера капитала под управлением и дополнительный процент от полученного дохода.

Консультационное доверительное управление — это нечто среднее между индивидуальным и коллективным доверительным управлением. Например, такую услугу предлагает «Креско-финанс». Инвестор получает советы от профессионалов, но сделки проводит сам. Как правило, оплата консультационного ДУ фиксированная и не зависит от результата.

ИИС с доверительным управлением — это индивидуальный инвестиционный счет с определенной заранее в договоре инвестиционной стратегией.

Инвестор открывает такой счет, переводит деньги и наблюдает за результатами работы управляющей компании. УК инвестирует преимущественно в отдельные акции, облигации, товарные активы и фонды — смотря какая стратегия выбрана. Комиссия за управление взимается, даже если финансовый результат отрицательный.

По состоянию на третий квартал 2020 года доля ИИС от всех счетов в ДУ составляет 69%. Для сравнения: доля ИИС от общего числа клиентов на брокерском обслуживании — 34%.

Структура инвестиций на ИИС ДУ

| Паи ПИФ | 47% |

| Паи БПИФ | 14% |

| Банковские рублевые облигации | 12% |

| ОФЗ | 9% |

| Корпоративные рублевые облигации | 7% |

| Российские акции | 3% |

| Деньги, в том числе валюта | 2,5% |

| Другое | 8% |

Структура инвестиций на ИИС ДУ

| Паи ПИФ | 47% |

| Паи БПИФ | 14% |

| Банковские рублевые облигации | 12% |

| ОФЗ | 9% |

| Корпоративные рублевые облигации | 7% |

| Российские акции | 3% |

| Деньги, в том числе валюта | 2,5% |

| Другое | 8% |

На конец июня 2020 года, по данным НАУФОР, на индивидуальных инвестиционных счетах с доверительным управлением больше всего паев ПИФов и БПИФов — суммарно 61%, а среди владельцев ИИС с доверительным управлением больше женщин.

Пол владельцев ИИС ДУ

| Женщины | 62% |

| Мужчины | 38% |

Пол владельцев ИИС ДУ

| Женщины | 62% |

| Мужчины | 38% |

Возраст владельцев ИИС ДУ

| 18—25 лет | 1% |

| 25—35 лет | 8% |

| 35—45 лет | 17% |

| 45—55 лет | 26% |

| От 55 лет | 48% |

Возраст владельцев ИИС ДУ

| 18—25 лет | 1% |

| 25—35 лет | 8% |

| 35—45 лет | 17% |

| 45—55 лет | 26% |

| От 55 лет | 48% |

Какие бумаги можно передавать в доверительное управление

На конец 2020 года управляющие компании работают согласно положению Банка России № 482-П от 03.08.2015. Инвестор может передать в доверительное управление российские и зарубежные акции, а также облигации, в том числе в иностранной валюте. Помимо этого, на управление можно передать паи ПИФ, БПИФ и ETF. По сути в ДУ принимаются любые ценные бумаги, кроме векселей, закладных и складских свидетельств.

Управляющий должен предварительно дать письменное согласие на передачу ему ценных бумаг. Как правило, инвестор заранее заполняет специальную форму, где перечисляет ценные бумаги, которые передает в управление.

Доверительные управляющие обычно инвестируют в облигации, акции, паи и депозиты. По статистике НАУФОР, наибольшую долю, а именно 46,5%, занимают облигации в иностранной валюте. В первой половине 2020 года по сравнению с 2019 годом на счетах с ДУ увеличилась доля иностранных акций — с 3,5% до 8,2% и доля еврооблигаций — с 16,9% до 19,9%. В то же время доля ОФЗ снизилась с 9,6% до 4,8%, а доля российских акций — с 23,5% до 20%.

Структура инвестиций на счетах ДУ

| Облигации в иностранной валюте, в том числе еврооблигации | 46,5% |

| Паи ПИФ | 9% |

| Корпоративные рублевые облигации | 8% |

| Деньги, в том числе валюта | 7% |

| Структурные рублевые облигации | 7% |

| Российские акции | 5% |

| Банковские рублевые облигации | 4% |

| ETF | 3% |

| ОФЗ | 2% |

| Иностранные акции | 2% |

| Паи БПИФ | 1% |

| Структурные валютные облигации | 1% |

| Другое | 7% |

Структура инвестиций на счетах ДУ

| Облигации в иностранной валюте, в том числе еврооблигации | 46,5% |

| Паи ПИФ | 9% |

| Корпоративные рублевые облигации | 8% |

| Деньги, в том числе валюта | 7% |

| Структурные рублевые облигации | 7% |

| Российские акции | 5% |

| Банковские рублевые облигации | 4% |

| ETF | 3% |

| ОФЗ | 2% |

| Иностранные акции | 2% |

| Паи БПИФ | 1% |

| Структурные валютные облигации | 1% |

| Другое | 7% |

По данным НАУФОР, на счетах с доверительным управлением за первую половину 2020 года больше всего облигаций в иностранной валюте — 46,5%

Преимущества и недостатки доверительного управления

Я перечислю очевидные плюсы доверительного управления.

Не нужно разбираться в ценных бумагах и выбирать, когда их покупать. Можно вообще не иметь никакого опыта. Инвестор отдает деньги и просматривает отчеты. Хотя даже отчеты просматривать необязательно.

Управляющая компания может купить ценные бумаги, которые инвестор с небольшим стартовым капиталом купить не сможет — например, еврооблигации, цена которых может начинаться от 1000 $ (74 320 ₽).

УК может покупать активы, недоступные простому инвестору. Например, деривативы или ценные бумаги, для которых требуется статус квалифицированного инвестора.

УК может обменивать конвертируемые облигации эмитента на их акции, в то время как частному инвестору пришлось бы продать долговые бумаги и купить акции.

Есть стратегии управления, по которым дивидендный и купонный доход перечисляется на карту, таким образом, инвестор регулярно получает пассивный доход.

Существуют стратегии управления с защитой капитала, которые гарантируют инвестору возврат 90—100% первоначально вложенных денег. Управляющая компания вкладывает средства инвестора в надежные облигации и депозиты для того, чтобы максимально защитить капитал. В дополнение к этому, чтобы увеличить доходность стратегии, УК может покупать опционные контракты. Однако риск банкротства эмитентов все равно остается, поэтому такие стратегии предоставляют меньше гарантий, чем, например,система страхования банковских вкладов.

Специалисты из управляющей компании учтут инвестиционный профиль клиента и предложат оптимальную для его случая стратегию. Таким образом, инвестор может получить доход при комфортном для него уровне риска.

Но и недостатков у доверительного управления тоже немало. Перечислю основные.

Управляющие компании не гарантируют доходность инвестиционной стратегии. Они не несут ответственности за рыночные колебания и стандартные риски — перечислены в отдельном разделе договора. Вот некоторые из них: экономические проблемы эмитентов, некачественное ПО биржи, снижение ликвидности ценных бумаг.

Управляющая компания берет деньги многих инвесторов и вкладывает их по одним и тем же правилам в одинаковые инструменты. Если начального капитала не хватает, то использовать стратегию управления инвестор не сможет. Минимальный порог вхождения в стандартные стратегии у разных управляющих компаний отличается, но обычно не менее 500 000 ₽. При этом количество стандартных стратегий у разных управляющих компаний может быть небольшое. Например, в «ПСБ Банке» их всего 2.

Чтобы отдать деньги под индивидуальное инвестиционное управление, нужно очень много денег — например, в «Сбер Управление активами» не менее 3 млн долларов.

В некоторые интересные стратегии могут вкладывать деньги только квалифицированные инвесторы, а значит, для неквалифицированных инвесторов выбор стратегий ограничен.

Управляющая компания не обязана осуществлять сделки по лучшим для клиента ценам. При расторжении договора управляющая компания продает активы клиента в тот момент, когда ей это удобно.

Выбранную инвестиционную стратегию можно изменить только после письменного уведомления управляющей компании и соблюдения кучи формальностей, которые перечислены в договоре — это занимает много времени. А все проблемы с активами, например если возникло несоответствие состава портфеля с выбранной стратегией, компания решает очень долго — в течение 30 дней.

Высокие комиссии, которые снижают итоговую доходность портфеля. Например, комиссия за управление начинается от 1% от суммы денежных средств. Еще есть комиссия за размещение — тоже от 1%. Дополнительно может взиматься вознаграждение за успех и за вывод активов. При этом управляющая компания может удержать все виды вознаграждений до уплаты налогов. А если денег на счете нет, то она имеет право конвертировать валюту или продать ценные бумаги инвестора, чтобы получить причитающееся.

У инвесторов с одинаковой стандартной стратегией управления могут быть разные финансовые результаты — управляющая компания за это не отвечает. Так получается, когда управляющая компания покупает ценные бумаги по разным ценам. В этом случае инвестор, для которого УК купила или продала ценные бумаги по более выгодной цене, получит больший доход.

Если инвестор захочет вывести активы, то ему придется ждать до 10 дней после письменного запроса. В некоторых стратегиях есть ограничения на минимальный остаток и на сумму вывода. По истечении договора он автоматически пролонгируется, что может быть неудобно, потому что как только он вступает в силу, для вывода активов придется ждать до 10 дней после письменного запроса.

Возможные риски доверительного управления

При доверительном управлении инвестор берет на себя практически те же риски, как и при самостоятельной торговле через брокера. Вот какие риски перечислены в типовом договоре «ВТБ-капитал Управление активами».

Системный риск. Например, если лопнет крупный и системообразующий банк, такой как Сбер. Это затронет всю финансовую систему, так как банки связаны друг с другом взаимными обязательствами. Поэтому крах одного крупного может привести к каскаду банкротств, как это произошло в США в 2008 году с Lehman Brothers. В этом случае банки могут оказаться не в состоянии выполнить обязательства перед клиентами, даже если фундаментально до этого у них не было финансовых проблем.

Рыночный риск — это риск снижения стоимости активов. Это может произойти по разным причинам, например из-за девальвации рубля или банкротства эмитента.

Риск ликвидности — риск того, что управляющая компания не сможет продать или купить ценные бумаги, если на рынке не будет предложений.

Кредитный риск — это риски дефолтов по облигациям или риски того, что партнеры управляющей компании не смогут выполнить свои обязательства.

Правовой риск — это риски, связанные с нормативными документами, изменениями налоговых ставок и льгот, риски санкций.

Операционный риск связан со сбоями в работе управляющей компании и биржи. Например, когда фьючерсные контракты на нефть WTI в апреле 2020 года ушли в минусовую зону, Московская биржа остановила торги и зафиксировала цену исполнения контрактов в −37,63 $ (2850 ₽). Многие трейдеры потеряли деньги, потому что из-за прекращения торгов не смогли закрыть контракты по более выгодным ценам.

Риски, связанные с управлением активами — это риски того, что управляющий выберет убыточные ценные бумаги, не будет вовремя ребалансировать портфель, выберет неудачное время для покупки или продажи актива.

Как видим, управляющая компания по большинству рисков ответственности не несет.

Как снизить риски при инвестировании. Для этого можно выбрать крупную и надежную управляющую компанию, а в рамках нее консервативную стратегию — с защитой капитала. Еще можно разделить портфель между несколькими УК. Но чем сильнее мы уменьшаем риск, тем ниже будет потенциальная доходность.

Как выбрать доверительного управляющего

Центральный банк разделяет два вида доверительного управления — управление ценными бумагами и управление фондами. Управление фондами — это коллективное инвестирование с минимальным начальным капиталом вроде ПИФов. Управление ценными бумагами — это различные стратегии формирования портфеля под определенные инвестиционные задачи. Например, для сохранения капитала управляющая компания может предложить инвестору консервативную стратегию, и портфель составят из облигаций.

На 11 января 2021 года у 191 компании есть лицензия на деятельность по управлению ценными бумагами и у 268 компаний есть лицензия на управление инвестиционными фондами, ПИФ и НПФ. Прежде чем заключать договор, надо проверить лицензию управляющей компании на сайте ЦБ.

Выберите известную компанию

Это, как правило, крупные компании с большими ресурсами, поэтому системные риски для них маловероятны. Для того чтобы выбрать надежную компанию, стоит изучить рейтинги — например, рейтинг надежности и качества услуг управляющих компаний от агентства «Эксперт РА». А++ — это наивысший уровень надежности и качества услуг.

Рейтинг управляющих компаний с оценкой А++:

- АО «ВТБ-капитал Управление Активами».

- ООО УК «Пенсионные накопления».

- ООО «ВТБ-капитал пенсионные резервы».

- ООО УК «Ингосстрах Инвестиции».

- ООО «Регион Траст».

- ООО «Регион ЭСМ».

- ООО УК ТФГ.

- ООО УК «Открытие».

- ООО УК «Система Капитал».

- АО «Сбербанк Управление Активами».

- ООО УК «Альфа Капитал».

- «ТКБ Инвестмент Партнерс» (АО).

Кроме рейтингов можно ориентироваться на компанию, которая является лидером в своем сегменте доверительного управления.

Лидеры по пенсионным накоплениям НПФ в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | «Сбербанк Управление активами» | 20,4% | «Сбербанк Управление активами» | 22,7% |

| 2 место | Группа УК «Открытие» | 18,7% | Группа УК «Открытие» | 16,4% |

| 3 место | Группа УК «Регион» | 13,8% | Группа УК «Регион» | 14,5% |

Лидеры по пенсионным накоплениям НПФ в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | «Сбербанк Управление активами» |

| Доля рынка | 20,4% |

| 6 мес. 2020 года | «Сбербанк Управление активами» |

| Доля рынка | 22,7% |

| 2 место | |

| 2019 год | Группа УК «Открытие» |

| Доля рынка | 18,7% |

| 6 мес. 2020 года | Группа УК «Открытие» |

| Доля рынка | 16,4% |

| 3 место | |

| 2019 год | Группа УК «Регион» |

| Доля рынка | 13,8% |

| 6 мес. 2020 года | Группа УК «Регион» |

| Доля рынка | 14,5% |

Лидеры по пенсионным резервам в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | «Лидер» | 42,9% | Группа УК «ВТБ-капитал» | 22,5% |

| 2 место | ТФГ | 19,1% | «Альфа—Капитал» | 18,3% |

| 3 место | Группа УК «Регион» | 7,7% | «Сбербанк Управление активами» | 16,6% |

Лидеры по пенсионным резервам в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | «Лидер» |

| Доля рынка | 42,9% |

| 6 мес. 2020 года | Группа УК «ВТБ-капитал» |

| Доля рынка | 22,5% |

| 2 место | |

| 2019 год | ТФГ |

| Доля рынка | 19,1% |

| 6 мес. 2020 года | «Альфа—Капитал» |

| Доля рынка | 18,3% |

| 3 место | |

| 2019 год | Группа УК «Регион» |

| Доля рынка | 7,7% |

| 6 мес. 2020 года | «Сбербанк Управление активами» |

| Доля рынка | 16,6% |

Лидеры по паям БПИФ, ОПИФ и ИПИФ в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | «Газпромбанк Управление активами» | 20,4% | «Газпромбанк Управление активами» | 22,5% |

| 2 место | Группа УК «ВТБ-капитал» | 17,0% | Группа УК «Регион» | 18,3% |

| 3 место | Группа УК «РЕГИОН» | 14,0% | Группа УК «ВТБ-капитал» | 16,6% |

Лидеры по паям БПИФ, ОПИФ и ИПИФ в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | «Газпромбанк Управление активами» |

| Доля рынка | 20,4% |

| 6 мес. 2020 года | «Газпромбанк Управление активами» |

| Доля рынка | 22,5% |

| 2 место | |

| 2019 год | Группа УК «ВТБ-капитал» |

| Доля рынка | 17,0% |

| 6 мес. 2020 года | Группа УК «Регион» |

| Доля рынка | 18,3% |

| 3 место | |

| 2019 год | Группа УК «РЕГИОН» |

| Доля рынка | 14,0% |

| 6 мес. 2020 года | Группа УК «ВТБ-капитал» |

| Доля рынка | 16,6% |

Лидеры по паям ЗПИФ в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | «Газпромбанк Управление активами» | 22,7% | «Газпромбанк Управление активами» | 27,8% |

| 2 место | Группа УК «ВТБ-капитал» | 10,4% | Группа УК «РЕГИОН» | 14,2% |

| 3 место | Группа УК «РЕГИОН» | 6,7% | Группа УК «ВТБ-капитал» | 12,4% |

Лидеры по паям ЗПИФ в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | «Газпромбанк Управление активами» |

| Доля рынка | 22,7% |

| 6 мес. 2020 года | «Газпромбанк Управление активами» |

| Доля рынка | 27,8% |

| 2 место | |

| 2019 год | Группа УК «ВТБ-капитал» |

| Доля рынка | 10,4% |

| 6 мес. 2020 года | Группа УК «РЕГИОН» |

| Доля рынка | 14,2% |

| 3 место | |

| 2019 год | Группа УК «РЕГИОН» |

| Доля рынка | 6,7% |

| 6 мес. 2020 года | Группа УК «ВТБ-капитал» |

| Доля рынка | 12,4% |

Лидеры по ИДУ корпоративных клиентов в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | Группа УК «ВТБ-капитал» | 31,5% | Группа УК «ВТБ-капитал» | 39,4% |

| 2 место | «ТКБ Инвестмент Партнерс» | 27,7% | «ТКБ Инвестмент Партнерс» | 18,3% |

| 3 место | «РСХБ Управление активами» | 15,5% | «РСХБ Управление активами» | 14,3% |

Лидеры по ИДУ корпоративных клиентов в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | Группа УК «ВТБ-капитал» |

| Доля рынка | 31,5% |

| 6 мес. 2020 года | Группа УК «ВТБ-капитал» |

| Доля рынка | 39,4% |

| 2 место | |

| 2019 год | «ТКБ Инвестмент Партнерс» |

| Доля рынка | 27,7% |

| 6 мес. 2020 года | «ТКБ Инвестмент Партнерс» |

| Доля рынка | 18,3% |

| 3 место | |

| 2019 год | «РСХБ Управление активами» |

| Доля рынка | 15,5% |

| 6 мес. 2020 года | «РСХБ Управление активами» |

| Доля рынка | 14,3% |

Лидеры по ИДУ физических лиц в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | «Альфа-капитал» | 45,7% | «Альфа-капитал» | 42,9% |

| 2 место | «Сбербанк Управление активами» | 23,5% | «Сбербанк Управление активами» | 24,2% |

| 3 место | Группа УК «ВТБ-капитал» | 13,4% | Группа УК «ВТБ-капитал» | 11,6% |

Лидеры по ИДУ физических лиц в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | «Альфа-капитал» |

| Доля рынка | 45,7% |

| 6 мес. 2020 года | «Альфа-капитал» |

| Доля рынка | 42,9% |

| 2 место | |

| 2019 год | «Сбербанк Управление активами» |

| Доля рынка | 23,5% |

| 6 мес. 2020 года | «Сбербанк Управление активами» |

| Доля рынка | 24,2% |

| 3 место | |

| 2019 год | Группа УК «ВТБ-капитал» |

| Доля рынка | 13,4% |

| 6 мес. 2020 года | Группа УК «ВТБ-капитал» |

| Доля рынка | 11,6% |

Лидеры по общему объему активов в 1 полугодии 2020 года относительно 2019 года

| 2019 год | Доля рынка | 6 мес. 2020 года | Доля рынка | |

|---|---|---|---|---|

| 1 место | «Сбербанк Управление активами» | 11,9% | Группа УК «ВТБ-капитал» | 13,5% |

| 2 место | Группа УК «ВТБ-капитал» | 11,4% | «Сбербанк Управление активами» | 13,4% |

| 3 место | Группа УК «ОТКРЫТИЕ» | 10,4% | Группа УК «РЕГИОН» | 10,4% |

Лидеры по общему объему активов в 1 полугодии 2020 года относительно 2019 года

| 1 место | |

| 2019 год | «Сбербанк Управление активами» |

| Доля рынка | 11,9% |

| 6 мес. 2020 года | Группа УК «ВТБ-капитал» |

| Доля рынка | 13,5% |

| 2 место | |

| 2019 год | Группа УК «ВТБ-капитал» |

| Доля рынка | 11,4% |

| 6 мес. 2020 года | «Сбербанк Управление активами» |

| Доля рынка | 13,4% |

| 3 место | |

| 2019 год | Группа УК «ОТКРЫТИЕ» |

| Доля рынка | 10,4% |

| 6 мес. 2020 года | Группа УК «РЕГИОН» |

| Доля рынка | 10,4% |

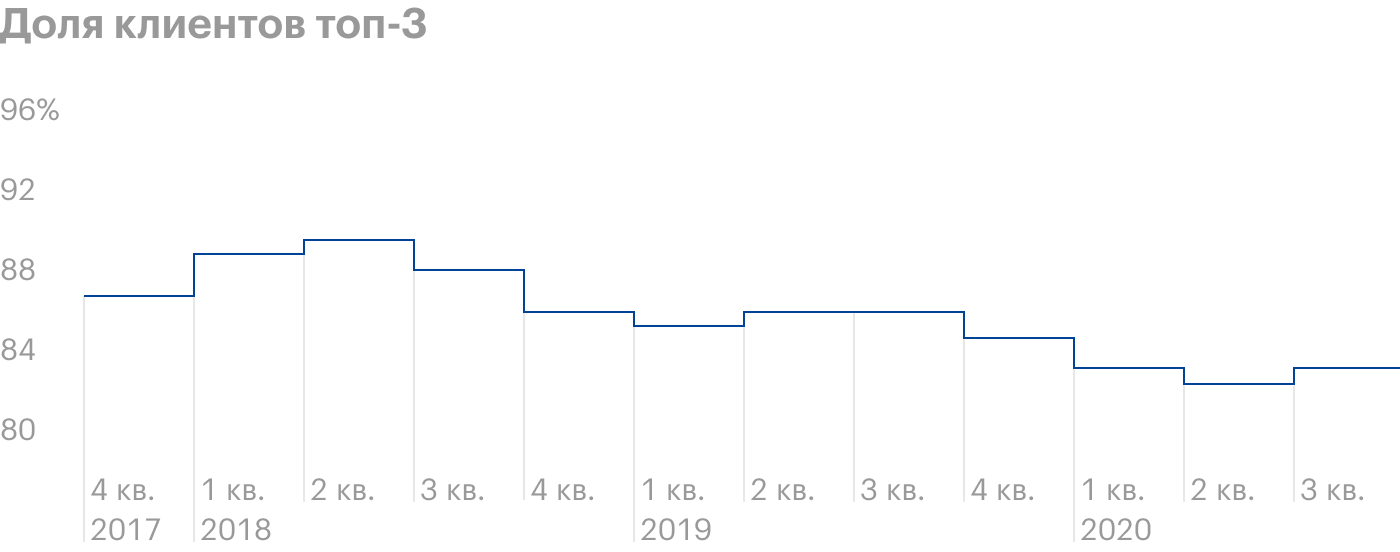

Проанализируйте доходы компании

У крупных компаний под управлением много денег. Хорошо, когда инвестиционные стратегии приносят инвесторам стабильную прибыль, тогда и УК больше зарабатывает на комиссиях. По данным Центрального банка, за девять месяцев 2020 года ДУ принесло управляющим компаниям 42% от всей выручки, остальные доходы поступили от прочих видов деятельности.

Ниже я представила список крупнейших российских УК по данным рейтингового агентства «Эксперт РА» за первое полугодие 2020 года. Как видим, наибольший объем средств находится под управлением «ВТБ-капитал Управление» инвестициями. Также у этой компании рейтинг надежности А++ и хорошая динамика роста средств под управлением: на 3,2% во втором квартале 2020 года по отношению к предыдущему.

Крупнейшие УК по объему средств в управлении по итогам 2 квартала 2020 года

| Управляющая компания | Объем средств под управлением на 30.06.2020, млн рублей | Изменение к предыдущему кварталу |

|---|---|---|

| Компании бизнеса «ВТБ-капитал Управление инвестициями» | 1 100 682 | 3,2% |

| Компании бизнеса «Сбербанк Управление Активами» | 1 091 743 | 2,9% |

| Группа УК «Регион» | 846 410 | 0,9% |

| Компании бизнеса Управление активами «Открытие» | 710 132 | -0,2% |

| «ТКБ Инвестмент Партнерс» | 585 923 | 3,4% |

| «Газпромбанк Управление активами» | 580 706 | 21,8% |

| «Лидер» | 504 119 | 2,6% |

| «Альфа-Капитал» | 502 474 | 8,5% |

| «Трансфингруп» | 348 855 | 4,6% |

| «Прогрессивные инвестиционные идеи» | 331 258 | 2,7% |

Крупнейшие УК по объему средств в управлении по итогам 2 квартала 2020 года

| Компании бизнеса «ВТБ-капитал Управление инвестициями» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 1 100 682 |

| Изменение к предыдущему кварталу | 3,2% |

| Компании бизнеса «Сбербанк Управление Активами» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 1 091 743 |

| Изменение к предыдущему кварталу | 2,9% |

| Группа УК «Регион» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 846 410 |

| Изменение к предыдущему кварталу | 0,9% |

| Компании бизнеса Управление активами «Открытие» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 710 132 |

| Изменение к предыдущему кварталу | -0,2% |

| «ТКБ Инвестмент Партнерс» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 585 923 |

| Изменение к предыдущему кварталу | 3,4% |

| «Газпромбанк Управление активами» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 580 706 |

| Изменение к предыдущему кварталу | 21,8% |

| «Лидер» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 504 119 |

| Изменение к предыдущему кварталу | 2,6% |

| «Альфа-Капитал» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 502 474 |

| Изменение к предыдущему кварталу | 8,5% |

| «Трансфингруп» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 348 855 |

| Изменение к предыдущему кварталу | 4,6% |

| «Прогрессивные инвестиционные идеи» | |

| Объем средств под управлением на 30.06.2020, млн рублей | 331 258 |

| Изменение к предыдущему кварталу | 2,7% |

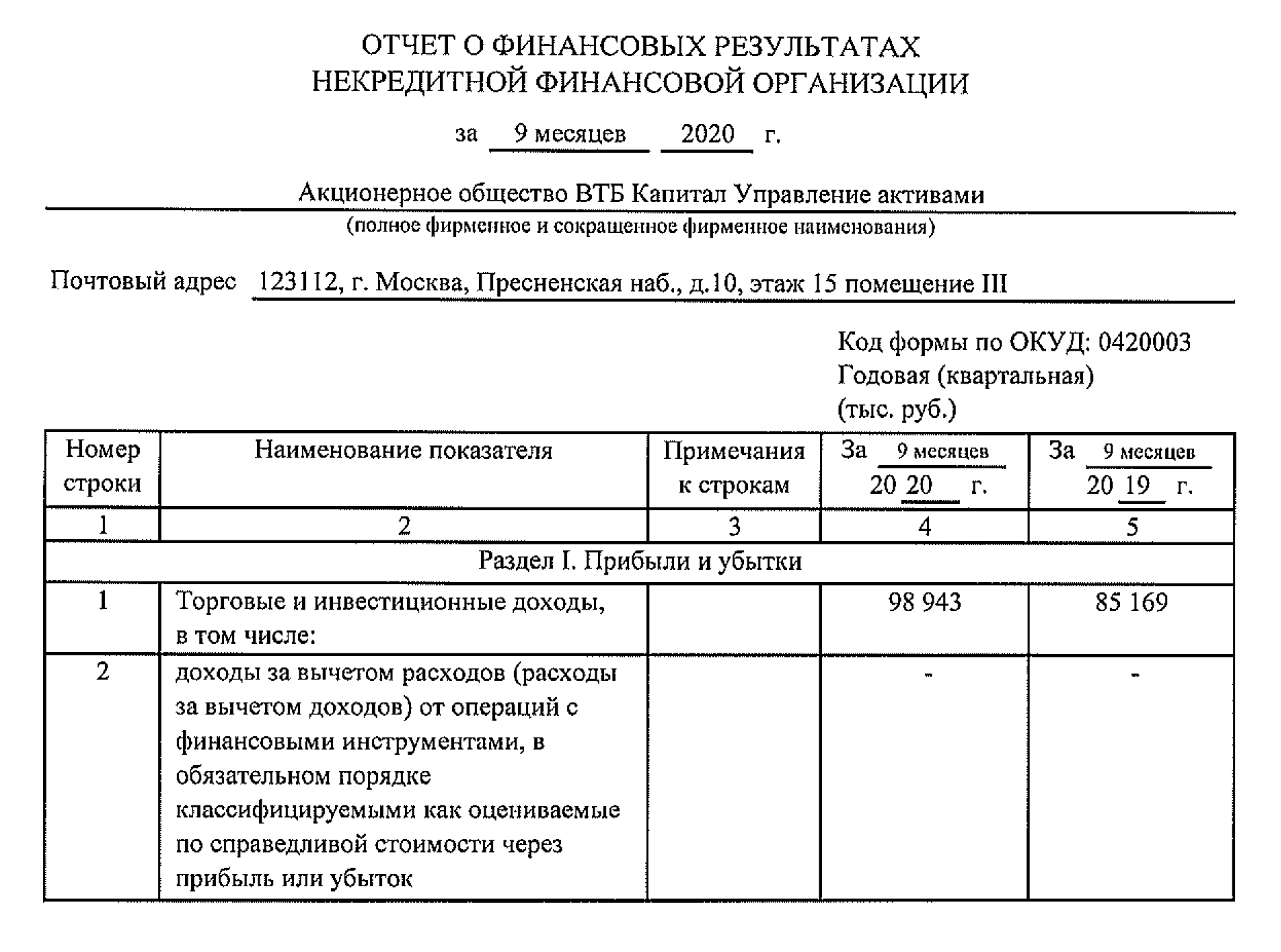

Также не помешает заглянуть в финансовую отчетность компании. На сайте управляющей компании обязательно есть раздел «Раскрытие информации», где выкладываются финансовые отчеты. В них можно найти данные по выручке от оказания услуг, инвестиционных и комиссионных доходах. Если показатели растут год от года, значит, компания работает эффективно.

Так, в отчете о финансовых результатах АО «ВТБ-капитал Управление активами» торговые и инвестиционные доходы за 9 месяцев 2020 года выросли по сравнению с таким же периодом 2019 года — с 85,2 до 98,9 млн рублей. Значит, компании доверяют свои средства все больше клиентов или она улучшила маржинальность — стала работать эффективнее.

Оцените стратегию доверительного управления

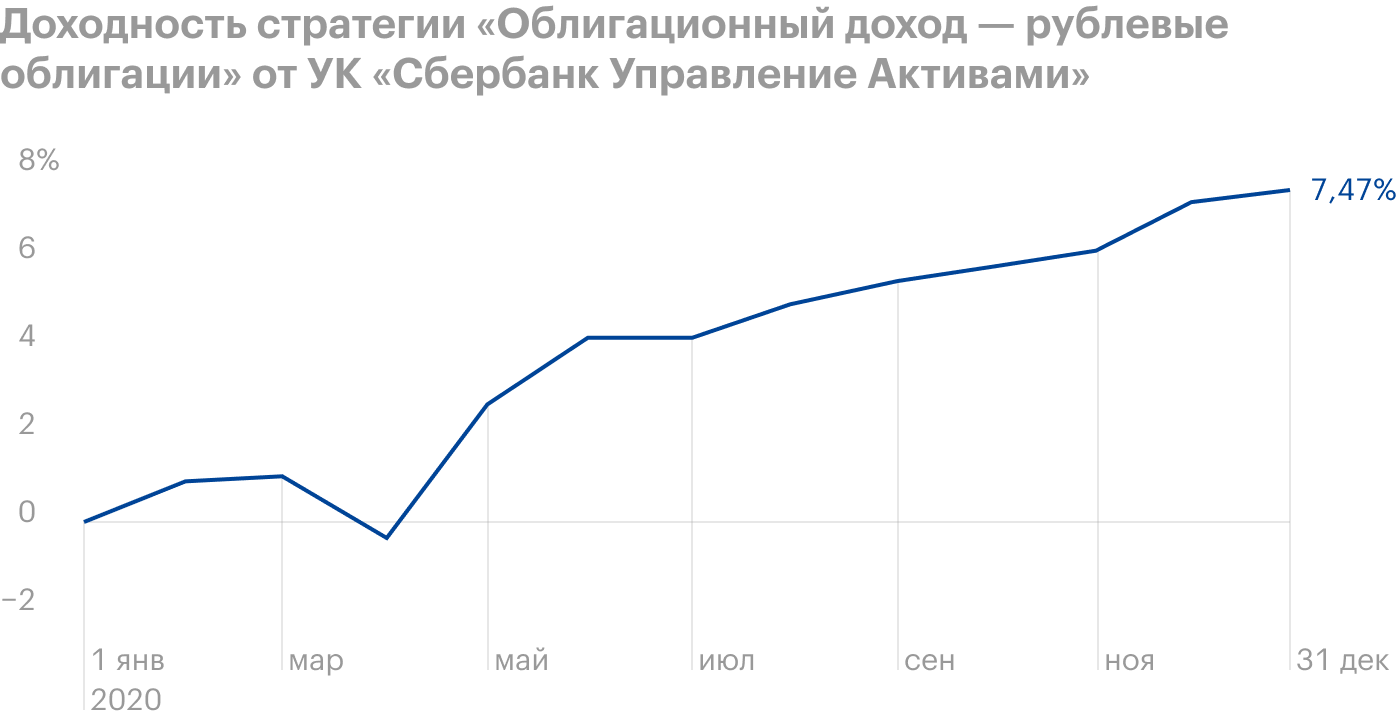

На сайте управляющей компании, как правило, имеется раздел, посвященный управлению ценными бумагами. Чтобы определиться, насколько выгодно отдавать деньги в доверительное управление, можно оценить доходность стратегий за прошлые периоды, сравнив ее с основными бенчмарками — например, индексом Мосбиржи и S&P 500.

Но помните, что рублевые стратегии стоит сравнивать с рублевыми индексами, а валютные — с иностранными. При этом, если стратегия облигационная, ее нужно сравнивать с индексами на долговые бумаги, например: RGBITR — индекс полной доходности на гособлигации или RUCBITR — на корпоративные бумаги.

- Например, доходность стратегии «Облигационный доход — рублевые облигации» от УК «Сбербанк Управление активами» за 2020 год составила 7,47%. Это выше средней доходности депозитов, но ниже доходности индекса RGBITR за тот же период — 8,54%. После вычета комиссий доходность еще уменьшится, поэтому у инвестора должны возникнуть вопросы об эффективности предложенной стратегии.

В случае если данных по доходности стратегий на сайте не представлено, их можно отдельно запросить у УК. Но при этом надо помнить, что прошлая доходность не гарантирует аналогичный результат в будущем. Другими словами, управляющая компания, которая показывала в течение нескольких лет стабильный доход, не обязательно даст положительный финансовый результат на следующий год.

Перед тем как предложить инвестору конкретную стратегию, управляющая компания должна определить его инвестиционный профиль и цели.

- Например, если Ивану Ивановичу 60 лет, он не вкладывал деньги никуда, кроме депозитов, и свой капитал собирал всю трудовую жизнь, то управляющая компания вряд ли будет предлагать ему агрессивные стратегии. А если будет, то стоит задуматься, хорошая ли это управляющая компания.

Стандартные стратегии управления довольно скучные и взрывного дохода, скорее всего, не принесут. Но и риски потери капитала тоже ограничены. Опытный инвестор может повторить стратегии управления и примерно скопировать состав фондов.

С точки зрения способа управления можно выделить несколько типов стратегий.

Пассивные — управляющий создает портфель с определенными активами и не имеет права менять его состав. При пассивной стратегии управляющий, например, может следовать за индексом, то есть попросту повторять его состав.

Активные — управляющий меняет состав портфеля и пропорции активов в зависимости от ситуации на фондовом рынке. Производит частую ребалансировку и ищет оптимальное время для сделок. В активно управляемых стратегиях риск выше, потому что многое зависит от опыта и мастерства управляющего.

Смешанные — управляющий может изредка менять состав портфеля, если считает, что тактические изменения принесут больший доход.

С точки зрения доходности и риска стратегии условно делятся на три.

Консервативные — как правило, управляющая компания вкладывает деньги в государственные и муниципальные облигации. Уровень риска и дохода у этих ценных бумаг низкий — сопоставим с депозитами. Такие стратегии нацелены на сохранение капитала и получение стабильного пассивного дохода. Сюда же можно отнести стратегии с регулярными выплатами купонного дохода.

Агрессивные — чаще всего это вложения в акции и производные финансовые инструменты. Уровень риска достаточно высокий, но и доходность может измеряться двузначными цифрами. В любом случае управляющие компании хорошо диверсифицируют портфель: они никогда не будут вкладывать все средства в акции одной компании, даже если считают ее перспективной. Все дивиденды и купонные выплаты, как правило, реинвестируются, чтобы запустить эффект сложного процента.

Умеренные, а именно: умеренно-агрессивные или умеренно-консервативные. Управляющая компания подстраивается под приемлемый для инвестора уровень риска и желаемый уровень дохода.

Например, доходность стратегии «Облигационный доход — рублевые облигации» от УК «Сбербанк Управление активами» за 2020 год составила 7,47%. Управляющая компания относит эту стратегию к низкорискованным и низкодоходным. А доходность стратегии «Международные акции» в рублях за тот же период составила 42,74%. УК относит ее к высокодоходным и высокорискованным, поэтому присоединиться к стратегии могут только квалифицированные инвесторы.

Если стратегия приносит доход на уровне депозита или на уровне инфляции, то стоит задуматься о смене управляющей компании или стратегии, потому что после вычета всех комиссий капитал инвестора может уменьшаться, а не прирастать.

Изучите отзывы клиентов

Но помните, что они бывают заказными. А еще отзывы часто пишут люди, которые не разобрались в вопросе и не хотят брать на себя потенциальные риски. Например, негативную реакцию может вызвать итоговый размер комиссий, которые клиент платит за услуги УК. Несмотря на то что процентное вознаграждение изначально прописано в договоре, с абсолютными цифрами инвестор сталкивается уже в процессе работы с УК — и тогда комиссии могут показаться чересчур большими.

Также стоит обратить внимание на удобство работы с управляющей компанией — например, наличие дистанционного доступа, личного кабинета, оперативных ответов от службы поддержки. Это также влияет на конечные отзывы клиентов о компании.

Процесс передачи ценных бумаг и заключения договора

Перед тем как заключать договор, управляющая компания всегда определяет инвестиционный профиль клиента — его цели и отношение к риску. В зависимости от этого УК предлагает ему подходящую стратегию.

Образец договора доверительного управления. Договор доверительного управления можно скачать на сайте компании. Как правило, клиенты присоединяются к стандартному договору и подписывают заявление. Если инвестор уже работает с управляющей компанией, то присоединиться к договору можно через личный кабинет. Если инвестор выбрал новую управляющую компанию, возможно, придется посетить офис и подписать документы.

Договор доверительного управления типовой, то есть у разных управляющих компаний договоры будут похожие. Инвестиционные стратегии, вознаграждения и передаваемые ценные бумаги будут перечислены в приложениях — вот на эти приложения стоит обратить пристальное внимание.

Особенности для государственных служащих

По закону на некоторых должностях государственной службы запрещено открывать банковские счета за границей и использовать иностранные финансовые инструменты. Еще в разных органах власти есть свои документы, в которых перечислено, кому запрещены такие инструменты.

Иностранные финансовые инструменты — это, например, ценные бумаги иностранных эмитентов, наподобие акций «Микрософт» и «Эпл». А также ETF, зарегистрированные в иностранных государствах, вроде тех, что предлагает FinEx. Вложение в такие инструменты даже через ПИФы или индивидуальные стратегии доверительного управления может быть признано косвенным использованием таких инструментов, поэтому стоит заранее выяснить, во что можно инвестировать.

Также госслужащие обязаны передать в доверительное управление ценные бумаги, по которым возникает конфликт интересов. Например, если чиновник осуществляет проверку компании, акциями которой он владеет — иначе возможен конфликт интересов или это может быть расценено как инсайдерская деятельность.

Как оценить работу доверительного управляющего

Управляющие компании можно оценивать по следующим критериям:

- Доходность стратегий с активным управлением по сравнению с бенчмарком. Если доходность выше или такая же, а уровень риска ниже или такой же, значит, инвестор может спать спокойно. Если доходность ниже бенчмарка или ниже, чем у стратегии с пассивным управлением, стоит задуматься об эффективности УК. Оценивая доходность, важно помнить, что прошлые результаты не гарантируют прибыли в будущем и выбирать УК только по доходности не стоит.

- Качественное отслеживание соответствующего индекса пассивной стратегией. Если доходность стратегии отличается до доходности индекса больше, чем на размер комиссий, значит, УК некачественно повторяет индекс или манипулирует цифрами.

- Стабильность работы УК и отсутствие крупных просадок капитала — для инвестора это значит, что в компании работают хорошие риск-менеджеры и специалисты по хеджированию рисков.

- Своевременное предоставление отчетов. Если УК не вовремя предоставляет отчеты, инвесторы не могут отследить движение денег по счету. Доверие к такой компании падает.

- Доступность и быстрота службы поддержки, например, если инвестор хочет внести изменения в договор или сменить стратегию управления

Если получаемый доход отвечает первоначальным целям инвестора, значит, УК работает хорошо и не просто так получает комиссию. Надо помнить, что УК не всегда может заработать прибыль для клиентов, например, во время экономических кризисов все теряют.

Кратко о доверительном управлении

- Доверительное управление — это передача денег или активов на управление профессиональным инвесторам. При этом ПИФы и ETF (инструмент коллективных инвестиций) формально могут считаться вариантом доверительного управления, но широко используются для самостоятельного составления портфеля.

- Управляющие компании не гарантируют доходность, но есть стратегии с защитой капитала.

- Доверительное управление платное, и комиссии могут существенно уменьшать доходность. Инвестор может получить доходность ниже инфляции и ниже доходности депозитов. Обычно комиссии удерживаются, даже если инвестор получил убыток.

- Если первоначальный капитал небольшой, то УК предложит инвестору стандартные стратегии инвестирования. Если инвестор хочет индивидуально разработанную стратегию, понадобится значительный капитал.

- Прежде чем передавать деньги в доверительное управление, надо внимательно изучить договор с УК и выбрать подходящую стратегию инвестирования.

- Чтобы меньше зависеть от качества работы отдельной УК или одной стратегии, можно разделить капитал между разными УК и стратегиями доверительного управления.