Предприниматели на УСН и ПСН могут уменьшать налог на страховые взносы.

Сейчас те, кто применяет УСН «Доходы» и патент, могут вычитать из налога еще не уплаченные фиксированные взносы за текущий год и дополнительные за предыдущий.

Все налогоплательщики используют единый налоговый счет, ЕНС, и единый налоговый платеж — ЕНП. Налоги и взносы перечисляют не отдельными платежками, а единым платежом на ЕНС. Деньги попадают в одну массу, на счете налогоплательщика отображается одна общая сумма.

Чтобы распределить и списать платежи по налогам и взносам, ИФНС берет данные из поданных предпринимателями отчетов и уведомлений. Если же сумма платежа известна заранее, например как в случае с фиксированными взносами, налоговая списывает деньги сама в последний день срока уплаты.

Расскажу, как уменьшить налог на страховые взносы:

- ИП на УСН «Доходы» с работниками и без них.

- ИП на УСН «Доходы минус расходы».

- ИП на ПСН с работниками и без.

Перед уплатой авансов по УСН, а также НДФЛ и взносов за работников нужно подать уведомление

ИП должны подавать в ИФНС уведомления об исчисленных НДФЛ, «упрощенных» авансах и взносах с выплат работникам.

В уведомлении шесть реквизитов: КБК, КПП, ОКТМО, отчетные период и год и сумма. Какой КБК указывать, мы расскажем ниже, ОКТМО впишите как обычно, а КПП предпринимателям не присваивают, только организациям.

Суммы в уведомлении отражают за конкретный период, а не нарастающим итогом.

Например, за первый квартал по УСН начислено 2000 ₽ авансового платежа, за полугодие (первый квартал + второй квартал) — 5000 ₽. В уведомлении за второй квартал нужно указать 3000 ₽ (5000 ₽ − 2000 ₽).

Уведомление подают в двух случаях:

- Если налог или взносы платят раньше, чем подают отчетность по ним. Пример — авансовые платежи по УСН или НДФЛ и взносы за работников.

- Если по уплачиваемому налогу или взносам отчетности нет и бизнес сам рассчитывает сумму платежа. У ИП таких налогов и взносов нет.

Срок подачи уведомления — до 25-го числа месяца, на который приходится крайний срок платежа. Если 25-е выходной, срок переносится на ближайший рабочий день.

А вот налоговые агенты по НДФЛ подают уведомление по налогу дважды в месяц:

- По налогу, удержанному с 1-го по 22-е число, уведомление сдают не позднее 25-го числа, НДФЛ платят не позднее 28-го числа текущего месяца.

- По НДФЛ, удержанному с 23-го по последнее число месяца, уведомление подают не позднее 3-го числа, а налог платят не позднее 5-го числа следующего месяца.

По НДФЛ, удержанному с 23 по 31 декабря, крайний срок подачи уведомления и уплаты налога — последний рабочий день года.

Уведомление можно подать:

- через личный кабинет ИП на сайте ФНС, с использованием неквалифицированной электронной подписи. Ее можно сформировать прямо в кабинете;

- через оператора ЭДО с помощью квалифицированной электронной подписи;

- на бумаге, сдав в ИФНС лично или по почте, если только ИП не должен представлять отчетность в электронном виде.

Если не подать уведомление, грозит штраф 200 ₽. Еще без уведомления налоговая инспекция не сможет распределить деньги в бюджет и, если сальдо на ЕНС будет отрицательным, начислит пени. Но до конца 2024 года пеней не будет — ни за неподачу уведомления, ни за ошибки в нем. Штрафовать на 200 ₽ тоже пока не станут: так решила ФНС.

Какие КБК указывать в уведомлении

Чтобы налоговая правильно распределила платежи, в уведомлении ставьте корректный КБК — код бюджетной классификации.

Есть два вида КБК:

- Код конкретного налога или взноса — его указывают в уведомлении и отчетности.

- Другой — одинаковый для всех перечислений, его указывают в платежках на перевод ЕНП.

КБК налогов и взносов в 2024 году

| Налог при УСН | |

| Доходы | 182 1 05 01011 01 1000 110 |

| Доходы минус расходы | 182 1 05 01021 01 1000 110 |

| Страховые взносы за расчетные периоды с 01.01.2024 | |

| Фиксированные, которые ИП платит за себя | 182 1 02 02000 01 1000 160 |

| Взнос на ОМС за себя — 19,8922% от фиксированного размера, — если ИП получает военную пенсию за выслугу лет или по инвалидности | 182 1 02 02030 08 1000 160 |

| 1% дополнительного взноса на ОПС ИП за себя, если годовой доход превысит 300 000 ₽ | 182 1 02 03000 01 1000 160 |

| По единому тарифу с выплат работникам | 182 1 02 01000 01 1000 160 |

| НДФЛ с доходов, источник которых — налоговый агент | |

| При налоговой базе до 5 млн рублей включительно нарастающим итогом с начала года | 182 1 01 02010 01 1000 110 |

| При налоговой базе свыше 5 млн рублей нарастающим итогом с начала года | 182 1 01 02080 01 1000 110 |

КБК налогов и взносов в 2024 году

| Налог при УСН | |

| Доходы | 182 1 05 01011 01 1000 110 |

| Доходы минус расходы | 182 1 05 01021 01 1000 110 |

| Страховые взносы за расчетные периоды с 01.01.2024 | |

| Фиксированные, которые ИП платит за себя | 182 1 02 02000 01 1000 160 |

| Взнос на ОМС за себя — 19,8922% от фиксированного размера, — если ИП получает военную пенсию за выслугу лет или по инвалидности | 182 1 02 02030 08 1000 160 |

| 1% дополнительного взноса на ОПС ИП за себя, если годовой доход превысит 300 000 ₽ | 182 1 02 03000 01 1000 160 |

| По единому тарифу с выплат работникам | 182 1 02 01000 01 1000 160 |

| НДФЛ с доходов, источник которых — налоговый агент | |

| При налоговой базе до 5 млн рублей включительно нарастающим итогом с начала года | 182 1 01 02010 01 1000 110 |

| При налоговой базе свыше 5 млн рублей нарастающим итогом с начала года | 182 1 01 02080 01 1000 110 |

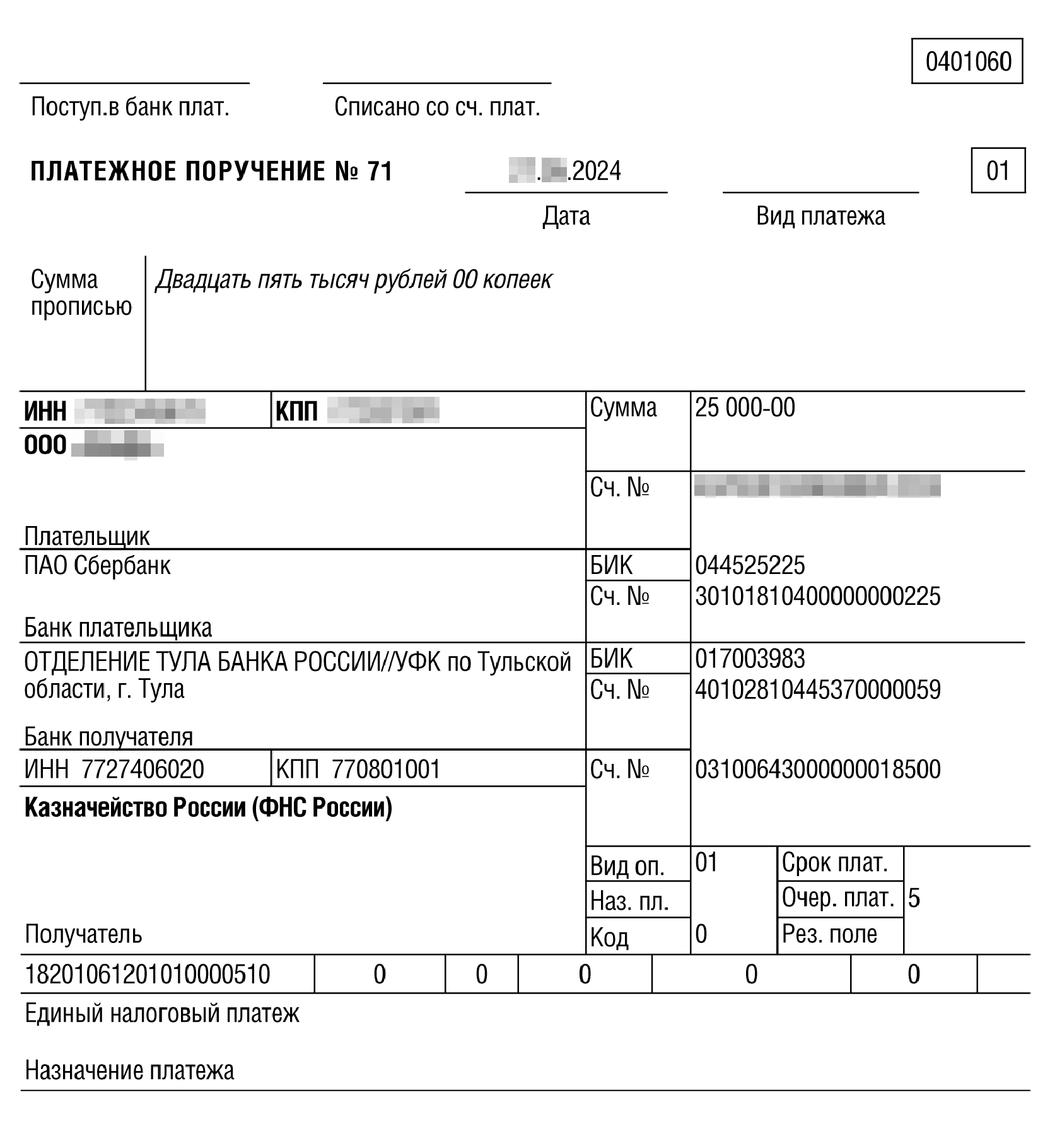

Как заполнять платежки на уплату налогов и взносов в составе ЕНП

ИП перечисляют налоги и взносы по единым реквизитам. В платежке указывают:

- статус плательщика (поле 101) — 01;

- КПП (102) — 0 или КПП организации, даже если платите налог за ОП;

- КБК (104) — 18201061201010000510;

- УИН (22), ОКТМО (105), основание платежа (106), налоговый период (107), номер документа (108), дата документа (109) — 0. Поле 110 «Код выплат» всегда пустое;

- очередность платежа (21) — 5;

- назначение платежа (24) — единый налоговый платеж.

Получатель единого налогового платежа один для всех — Казначейство России (ФНС России).

Как ИП на УСН и ПСН платить взносы за работников

В 2024 году для компаний и ИП с сотрудниками действуют базовые тарифы страховых взносов:

- 30% с выплат работнику до 2 225 000 ₽ нарастающим итогом с начала года.

- 15,1% с превышения над указанной суммой.

Для некоторых категорий работодателей действуют пониженные тарифы. Например, тарифы для малого и среднего бизнеса из реестра ФНС:

- 30% для выплат работнику в месяц в пределах федерального МРОТ на 1 января.

- 15% — с превышения.

Страховые взносы за работников платят не позднее 28-го числа месяца, следующего за месяцем начисления. По этим выплатам работодатели сдают РСВ — расчет по страховым взносам — до 25-го числа месяца, следующего за истекшим кварталом. Например, за первый квартал РСВ сдают до 25 апреля, а за год — не позднее 25 января.

Уведомления по взносам подают до 25-го числа месяца, следующего за месяцем начисления. Но они нужны только за первые два месяца квартала. А сумму за третий месяц налоговая возьмет из РСВ.

Как ИП на УСН платить страховые взносы за себя

ИП без работников платят за себя:

- Фиксированные взносы — они не зависят от заработков и одинаковы для всех ИП, отработавших полный календарный год. За 2024 год нужно заплатить 49 500 ₽.

- Дополнительный взнос на ОПС — 1% от превышения годового дохода над 300 000 ₽. На УСН «Доходы» база для расчета — все заработки ИП, а на «Доходы минус расходы» — прибыль.

Максимальная сумма дополнительных взносов за 2023 год — 257 061 ₽, а за 2024 — 277 571 ₽. Если дополнительных взносов получится больше, достаточно заплатить указанную сумму.

Срок уплаты фиксированного платежа — до 31 декабря текущего года, а дополнительного — до 1 июля следующего года.

С учетом выходных дней фиксированные взносы за 2023 год надо было заплатить не позднее 9 января, а дополнительные — до 1 июля 2024 года. А за 2024 год — не позднее 9 января и 1 июля 2025 года.

Как платить налог при УСН

Авансы по УСН платят до 28 апреля, июля и октября.

По итогам года налог по УСН ИП должны уплатить до 28 апреля, сдать декларацию по нему — не позднее 25 апреля.

С учетом переноса выходных дней в 2024 году упрощенцы должны платить авансы и налог по УСН, а также подать уведомления в следующие сроки.

Сроки подачи уведомления и уплаты налога в 2024 году

| Период | Срок подачи уведомления | Срок уплаты авансового платежа или налога за год |

|---|---|---|

| Первый квартал | 25.04.2024 | 29.04.2024 |

| Полугодие | 25.07.2024 | 29.07.2024 |

| 9 месяцев | 25.10.2024 | 28.10.2024 |

| 2024 год | Подавать уведомление не нужно, так как до уплаты налога надо сдать декларацию по УСН не позднее 25.04.2025 — там есть нужная сумма | 28.04.2025 |

Сроки подачи уведомления и уплаты налога в 2024 году

| Первый квартал | |

| Срок подачи уведомления | 25.04.2024 |

| Срок уплаты авансового платежа или налога за год | 29.04.2024 |

| Полугодие | |

| Срок подачи уведомления | 25.07.2024 |

| Срок уплаты авансового платежа или налога за год | 29.07.2024 |

| 9 месяцев | |

| Срок подачи уведомления | 25.10.2024 |

| Срок уплаты авансового платежа или налога за год | 28.10.2024 |

| 2024 год | |

| Срок подачи уведомления | Подавать уведомление не нужно, так как до уплаты налога надо сдать декларацию по УСН не позднее 25.04.2025 — там есть нужная сумма |

| Срок уплаты авансового платежа или налога за год | 28.04.2025 |

ИП платят страховые взносы за себя и работников, если они есть.

Предприниматели уменьшают исчисленные авансовые платежи по УСН и налог за год на взносы. В 2024 году ИП принимает в уменьшение независимо от факта уплаты:

- фиксированный взнос за 2024 год. Вычесть из налога за 2024 год фиксированные взносы за 2023 год, перечисленные в 2024 году, нельзя;

- дополнительный однопроцентный взнос за 2023 год, при условии, что ИП не вычел ту же сумму из налога за 2023 год;

- взносы за годы, предшествующие 2023, уплаченные в 2024 году.

Например, ИП Кошкин в марте 2024 года погасил задолженность по фиксированным взносам за 2022 год — 2681 ₽. На эту сумму он может уменьшить авансовый платеж за первый квартал 2024 года. А вот если предприниматель 9 января того же года перечислил фиксированные взносы за 2023 год, вычесть их из налога за 2024 он не вправе.

На дополнительный взнос за 2024 год ИП сможет уменьшить авансовые платежи по УСН только за первый квартал 2025 года, даже если заплатит взнос в 2024 году.

ИП с работниками дополнительно может уменьшить налог на уплаченные взносы с сотрудников и оплату им больничных за первые три дня болезни. Но общая сумма уменьшения вместе с фиксированными и дополнительными взносами ограничена ― 50% налога.

ФНС разъяснила: для уменьшения налога на фиксированный и однопроцентный взносы не нужно положительное сальдо ЕНС. Подавать заявления о зачете тоже ни к чему. ИП сами решают, за какой период — первый квартал, полугодие, девять месяцев или год — они хотят уменьшить налог на фиксированные или дополнительные взносы.

Даже если ИП не перечислит указанные взносы в срок, это не повлияет на уменьшение налога. Пересчитывать авансовые платежи и налог за год не придется. Но ИФНС взыщет неуплаченные взносы с ИП как любую недоимку, предупредила налоговая служба.

Штрафа за неуплату фиксированного и однопроцентного взносов нет, только пени. Так сказал Минфин.

Как ИП на УСН «Доходы» без работников уменьшать налог

ИП без работников может вычесть из налога по УСН «Доходы» всю сумму страховых взносов за себя. Перечислять их не обязательно. В течение года ИП может уменьшать авансы по УСН как хочет: либо сразу на всю годовую сумму фиксированных взносов и дополнительных за предыдущий год, либо по 1/4 каждый квартал, либо в иной удобной пропорции.

По УСН-авансам за первый квартал, полугодие и девять месяцев нужно подать уведомление перед тем, как наступит срок их уплаты. На УСН «Доходы» в уведомлении нужно указать сумму аванса уже за вычетом взносов. По налогу к доплате за год подавать уведомление не нужно, его возьмут из декларации.

ИП Мышкин во втором квартале 2024 года получил доход 900 000 ₽. Ранее доходов не было. Сумма авансового платежа за полугодие — 54 000 ₽ (900 000 ₽ × 6%).

Так как доход Мышкина в 2024 году уже превысил 300 000 ₽, сумма однопроцентного взноса за этот период — 6000 ₽ ((900 000 ₽ − 300 000 ₽) × 1%).

Авансовый платеж за полугодие он может уменьшить только на сумму фиксированных взносов — 49 500 ₽. В результате сумма аванса к уплате равна 4500 ₽: 54 000 ₽ − 49 500 ₽.

Не позднее 25 июля он подаст в налоговую уведомление с этой суммой. Уплатить ее надо до 29 июля включительно, потому что 28 июля приходится на выходной.

Часть дополнительного взноса за 2024 год, 6000 ₽, Мышкин вправе вычесть из налога только в 2025 году, даже если заплатит эту сумму в 2024.

Как уменьшать налог ИП на УСН «Доходы» с работниками

ИП с работниками дополнительно может вычесть из налога уплаченные взносы за сотрудников, но общая сумма уменьшения ограничена — 50% налога. А вот правила вычета взносов за себя не меняются, платить их не нужно.

Например, ИП Кошкин заработал за первый квартал 2024 года 3 млн. Уплаченные в том же квартале взносы за работников — 100 000 ₽. Авансовый платеж на первый квартал — 180 000 ₽ (3 000 000 ₽ × 6%). ИП не стал уменьшать эту сумму на взносы за себя.

Взносы за работников — больше 50% аванса (180 000 ₽ × 50% = 90 000 ₽, 100 000 > 90 000). Значит, Кошкин может уменьшить аванс не на 100 000 ₽, а только на 90 000 ₽. Авансовый платеж к перечислению: 90 000 ₽ = 180 000 ₽ − 90 000 ₽.

Есть еще два условия для вычета из авансов или налога и взносов за работников:

- Эти взносы уплачены в отчетном периоде, за который ИП хочет уменьшить авансовый платеж или налог. Например, на взносы, уплаченные в апреле — июне 2024 года, можно уменьшить аванс по УСН за полугодие 2024 года.

- Взносы уплачены в пределах исчисленных сумм. Например, на выплаты работникам начислили взносы 20 000 ₽, а уплатили больше — 25 000 ₽. Уменьшить аванс можно только на 20 000 ₽.

Еще нюанс — взносы за работников учитываются не так, как фиксированные. Налоговая спишет деньги с ЕНС на КБК для взносов за сотрудников в сроки, установленные в НК, — не позднее 28-го числа месяца, следующего за месяцем начисления. Именно в этот день взносы считаются уплаченными в бюджет, даже если ИП перечислил их раньше.

То есть авансовый платеж, например, за полугодие можно уменьшить только на взносы за работников, уплаченные во втором квартале. Это будут:

- взносы за март, срок уплаты — до 28 апреля;

- взносы за апрель, срок уплаты — до 28 мая;

- взносы за май, срок уплаты — до 28 июня.

Срок уплаты взносов за июнь — 28 июля — приходится уже на третий квартал, поэтому их можно учесть только при расчете аванса при УСН за девять месяцев. Выходит, платить досрочно взносы за работников для уменьшения авансов нет смысла.

Пример. ИП Кузовкин уплатил в третьем квартале страховые взносы за работников:

- В июле — 10 000 ₽.

- В августе — 12 000 ₽.

- В сентябре — 7000 ₽.

Авансовый платеж ИП за девять месяцев — 60 000 ₽. Уплаченные взносы не превышают 50% аванса: 10 000 + 12 000 + 7000 = 29 000 < 30 000 = (60 000 / 2). Значит, Кузовкин может учесть все взносы. Аванс по УСН будет 31 000 ₽ (60 000 ₽ − 10 000 ₽ − 12 000 ₽ − 7000 ₽).

Чтобы уменьшить аванс, Кузовкин действует так:

- До 25 июля подает в ИФНС уведомление по взносам за работников за июнь на 10 000 ₽, указав в нем КБК для взносов.

- До 28 июля платит на КБК для ЕНП 10 000 ₽.

- До 25 августа подает в ИФНС уведомление по взносам за июль на 12 000 ₽, указав в нем КБК для взносов.

- До 28 августа платит на КБК для ЕНП 12 000 ₽.

- Не позднее 28 сентября платит на КБК для ЕНП 7000 ₽.

- До 25 октября сдает уведомление на аванс по УСН за девять месяцев на 31 000 ₽, указав в нем КБК по налогу по УСН.

- До 25 октября сдает РСВ за девять месяцев.

- До 28 октября платит на КБК для ЕНП 31 000 ₽.

Как уменьшать налог ИП на УСН «Доходы минус расходы»

Как мы уже говорили, ИП с объектом «Доходы минус расходы» уменьшают на страховые взносы не налог, а прибыль — то, с чего надо уплачивать налог. Из-за этого не действует ограничение в 50% от суммы налога — включить в расходы можно все уплаченные до конца квартала взносы за себя и работников в пределах исчисленных сумм.

Например, ИП Сидоров без работников применяет УСН «Доходы минус расходы». За первый квартал он получил доход 500 000 ₽. На развитие бизнеса, фиксированные страховые взносы в первом квартале он потратил 350 000 ₽.

Налог Сидоров будет платить со 150 000 ₽ (500 000 ₽ − 350 000 ₽). Сумма налога 150 000 ₽ × 15% = 22 500 ₽.

По авансу по УСН за первый квартал Сидоров подаст в ИФНС уведомление об исчисленной сумме до 25 апреля, а платеж перечислит до 28 апреля. О том, какую сумму взносов ИП включил в расходы, налоговую информировать не надо.

Как ИП на ПСН платить налог

Патент можно купить на период от 1 до 12 месяцев. Патент сроком от 1 до 6 месяцев оплачивают полностью до окончания срока его действия. Патент на срок от 6 до 12 месяцев оплачивают так: треть суммы в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Стоимость патента можно уменьшить на страховые взносы.

Уведомления об исчисленной сумме патента подавать не надо, ведь она известна налоговой заранее.

Как уменьшать налог на взносы ИП на ПСН

ИП без работников может вычесть из стоимости патента фиксированный и дополнительный взносы.

Все почти так же, как при УСН «Доходы». ИП вправе уменьшить патент на фиксированный взнос за 2024 год, на дополнительный однопроцентный взнос за 2023 год и на уплаченные в текущем году взносы за годы, предшествующие 2023.

На дополнительный взнос за 2024 год ИП сможет уменьшить патент только в 2025 году, даже если заплатит взнос в 2024.

Дополнительные взносы ИП на ПСН рассчитывает исходя из потенциального годового дохода по формуле:

(Стоимость патента / 0,06 − 300 000 ₽) × 1%

Чтобы уменьшить патент на взносы, ИП подает уведомление об уменьшении суммы налога. Это можно сделать в любое время, но лучше до оплаты патента.

Например, ИП Васильев приобрел очередной патент на 2024 год за 60 000 ₽. В 2023 году этот патент стоил столько же. Треть стоимости патента он должен оплатить в течение 90 дней, а внести остаток — до конца года. Но он решил уменьшить его на фиксированный взнос за 2024 год и на дополнительный взнос за 2023 год.

Дополнительный взнос равен 7000 ₽: (60 000 ₽ / 0,06 − 300 000 ₽) × 1%.

Васильев должен заплатить за патент 3500 ₽: 60 000 ₽ − 49 500 ₽ − 7000 ₽. Но перед уплатой ему надо подать в ИФНС уведомление об уменьшении суммы налога.

Как уменьшать налог ИП на ПСН с работниками

ИП с работниками дополнительно может уменьшить патент на взносы за сотрудников, уплаченные во время действия патента, но общая сумма уменьшения ограничена — 50% платы за патент.

Учесть можно в том числе взносы, которые были уплачены до или после получения патента, — главное, перечислить их в календарном году действия патента. Например, при получении патента в 2024 году налог можно уменьшить на сумму страховых взносов, уплаченных в 2024, как во время действия патента, так и до или после его получения.

Порядок действия ИП на ПСН с работниками почти такой же, как ИП на УСН «Доходы» с персоналом. Точно так же перед уплатой страховых взносов ИП подает уведомление об их сумме. Для вычета взносов из стоимости патента ИП подает уведомление об уменьшении суммы налога.

Срок для подачи уведомления не установлен. Но страховые взносы надо уплатить до подачи.

Например, ИП Бабушкин купил патент на 12 месяцев за 90 000 ₽. За работников ИП в первом квартале исчислил и уплатил страховые взносы: 5000 ₽ за декабрь прошлого года, 4000 ₽ за январь и 6000 ₽ за февраль. Треть стоимости патента он решил уплатить в марте.

Бабушкин действует так:

- До 25 января подает в ИФНС уведомление о сумме взносов за декабрь прошлого года на 5000 ₽, указав в нем КБК для взносов.

- До 28 января платит на КБК для ЕНП 5000 ₽.

- До 25 февраля подает в ИФНС уведомление о сумме взносов за январь на 4000 ₽, указав в нем КБК для взносов.

- До 28 февраля платит на КБК для ЕНП 4000 ₽.

- До 25 марта подает в ИФНС уведомление о сумме взносов за февраль на 6000 ₽, указав в нем КБК для взносов.

- До 28 марта платит на КБК для ЕНП 6000 ₽.

- До 31 марта подает уведомление об уменьшении суммы налога.

- До 31 марта платит на КБК для ЕНП 15 000 ₽ (90 000 ₽ ×1/3 − 5000 ₽ − 4000 ₽ − 6000 ₽)

- До 25 апреля сдает РСВ за первый квартал.

Инструкция: как ИП уменьшить налог на уплаченные страховые взносы

- ИП на УСН «Доходы» с работниками до уплаты взносов и налога подает в ИФНС уведомление об исчисленных авансовых платежах по налогу и взносах с выплат персоналу. Срок подачи уведомления — до 25-го числа месяца, следующего за месяцем начисления платежа. Так же действуют и ИП на ПСН с сотрудниками, но вместо уведомления об исчисленных авансовых платежах они сдают уведомление об уменьшении суммы налога.

- ИП без работников на УСН «Доходы» или на патенте могут уменьшить авансы, налог или стоимость патента на фиксированные взносы за себя до их уплаты. Уведомлять об этом налоговую не надо.

- ИП на УСН «Доходы минус расходы» на уплаченные страховые взносы уменьшают не налог, а налогооблагаемую базу. По авансам по УСН подают уведомления. По страховым взносам предприниматели с работниками действуют в общем порядке ― подают уведомления и РСВ. Затем ИП просто вычитают взносы из доходов и платят получившуюся сумму налога по УСН.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes