Как курс рубля влияет на экономику России

И почему рубль все время дешевеет

Любому инвестору стоит задуматься, в какой валюте хранятся его активы и как валютный курс может повлиять на его капитал.

Мысли о валюте вызваны необходимостью диверсифицировать вложения — чтобы активы представляли разные сегменты экономики и страны. А еще — шатким положением рубля: исторически он обесценивается по отношению к твердым валютам, таким как евро, доллар, швейцарский франк.

В этой статье разберем, какие есть фундаментальные факторы ценообразования рубля и почему его реальная стоимость сейчас несправедлива. А также выясним, насколько на самом деле выгодно инвестировать в рублевые активы.

Но сначала немного теории: рассмотрим, что такое структурные и конъюнктурные факторы в экономике.

Что такое структурные факторы

Структурные — это макроэкономические факторы. Они включают в себя следующие показатели экономики.

Состояние платежного баланса. Платежный баланс показывает, сколько иностранной валюты было потрачено и заработано национальной экономикой.

Чем больше заработала страна, тем крепче курс национальной валюты. Данные по платежному балансу ежеквартально публикует Банк России. На сайте также есть календарь публикаций, по которому можно посмотреть выход ближайших статистических данных.

Например, с января по ноябрь 2021 года, по оценкам Банка России, торговый баланс был положительный и составил 111,4 млрд долларов — это в 3,5 раза больше показателя за аналогичный период 2020 года.

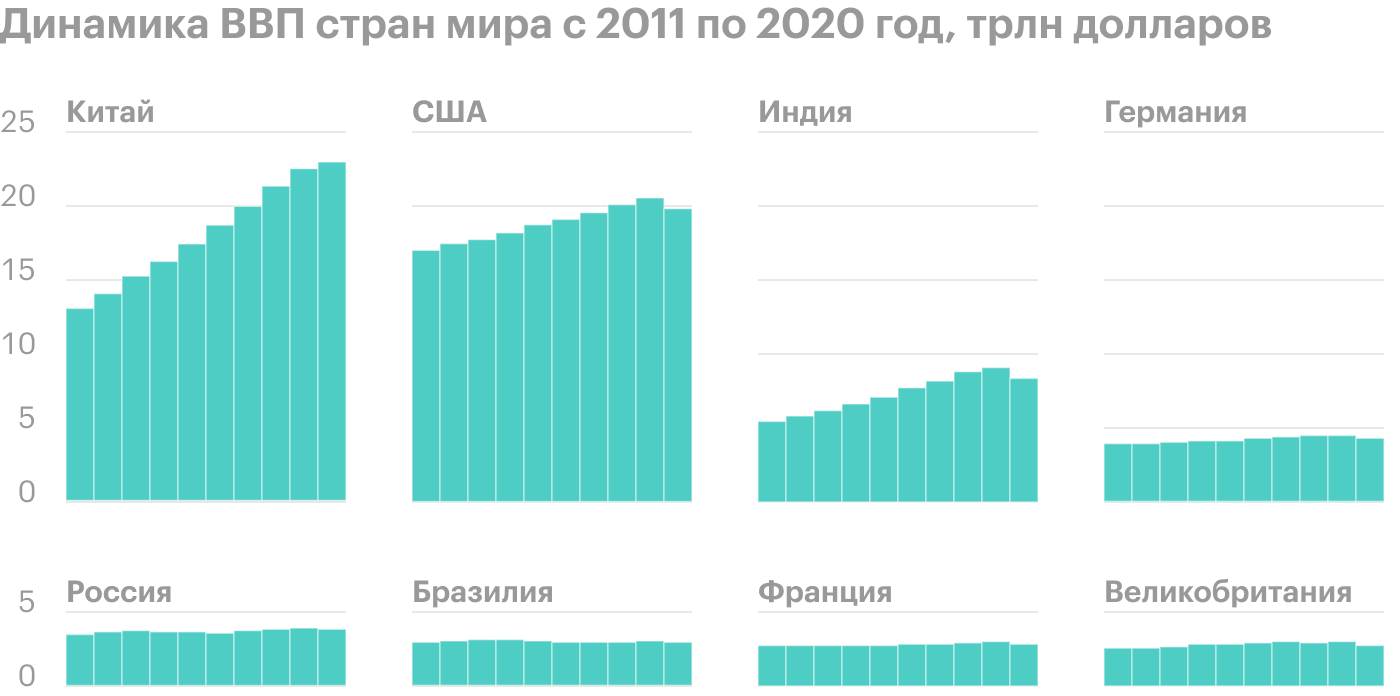

Показатели экономического роста. Главный показатель — это ВВП, внутренний валовый продукт.

ВВП отражает рыночную стоимость всех товаров и услуг, произведенных за год во всех отраслях экономики на территории государства. Речь идет о конечных товарах и услугах — предназначенных для непосредственного употребления, использования или применения, а не для производства других товаров или услуг. То есть, условно, в этой статистике учитывается хлеб, но не учитывается отдельно работа пекаря по его изготовлению.

Данные по ВВП России ежеквартально публикует Росстат. Чем выше этот показатель, тем больше приток иностранной валюты, укрепляющий рубль.

В частности, по макроэкономическим маркерам можно судить о том, в какой фазе делового цикла находится экономика. Например, считается, что в экономике рецессия, когда темпы роста ВВП замедляются два квартала подряд.

Другие важные показатели экономического роста — объем промышленного производства, уровень безработицы и прочее.

Структура экспорта и импорта. Показывает доли конкретных экспортируемых и импортируемых товаров или услуг в совокупном товарообороте страны. Если в экспорте высокая доля определенных товаров, то изменение мировых цен на них будет влиять на приток иностранной валюты.

Например, в структуре экспорта России преобладают углеводороды — нефть и газ, а также другие сырьевые товары. В 2021 году из-за восстановления экономик и перебоя цепочек поставок цены на сырье резко выросли. Как результат, крупные российские экспортеры стали зарабатывать гораздо больше. По идее приток нефтедолларов должен вести к укреплению рубля — в принципе, на протяжении 2021 года так и было.

И наоборот: если в импорте страны высокая доля какого-то товара, в результате изменения его цены увеличиваются расходы национальной экономики на покупку. Это влечет ослабление курса.

Статистика по структуре экспорта и импорта публикуется в различных источниках. Чаще всего я пользуюсь данными от International Trade Centre. Там можно найти структуру товарооборота по каждой стране.

Уровень реальных процентных ставок в стране. На курс национальной валюты также влияют ключевая ставка ЦБ и инфляция, рост денежной массы и инфляционные ожидания.

Ключевая ставка показывает потенциальную доходность, которую можно получить в результате вложения денег в активы страны.

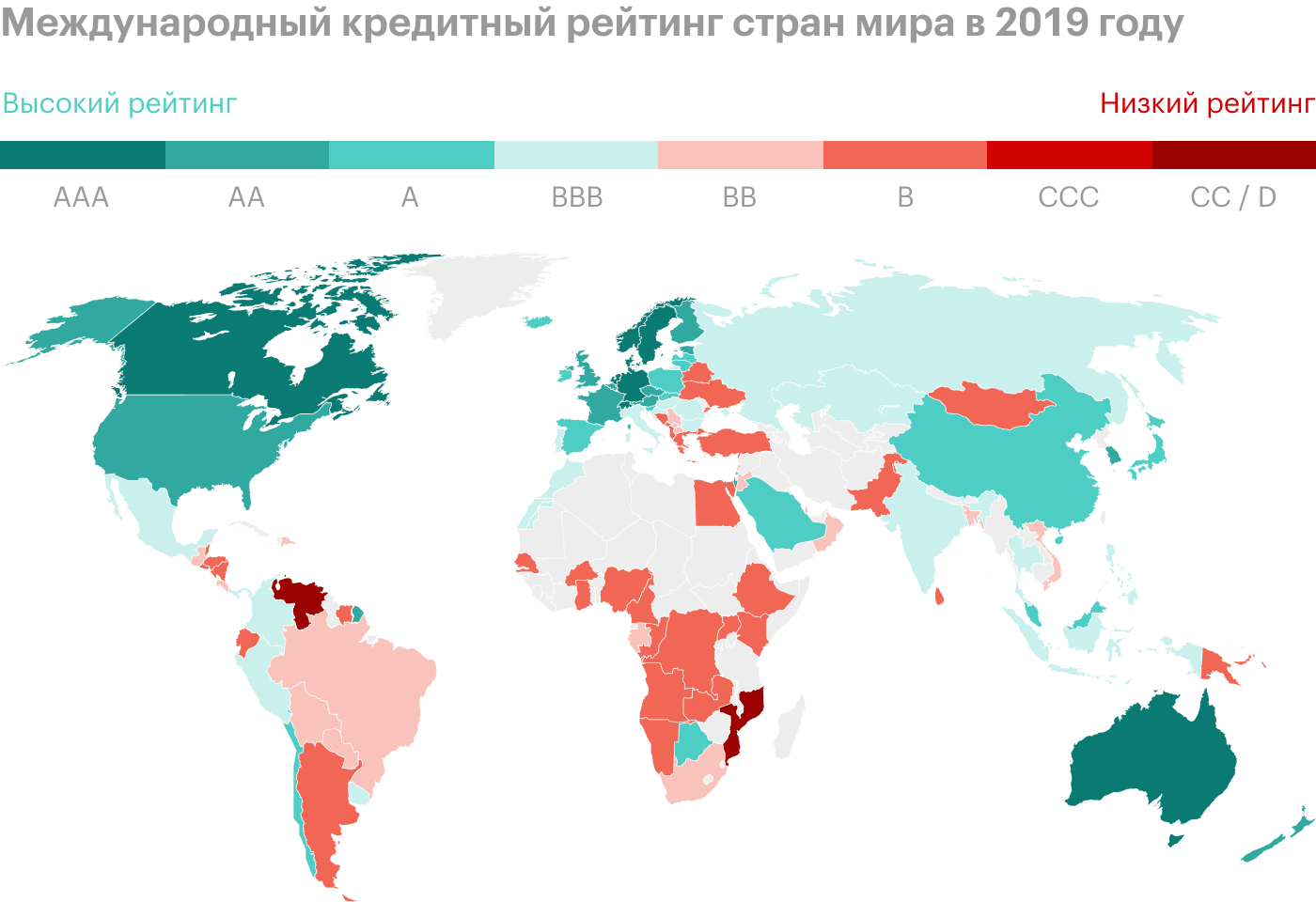

Если процентная ставка в какой-то стране выше, то при прочих равных инвесторы понесут свой капитал туда. Но на практике многое зависит от кредитного рейтинга страны, стабильности ее экономики и геополитических рисков.

При большой разнице в процентных ставках происходит так называемый керри-трейдинг: инвесторы занимают деньги там, где процентные ставки низкие, конвертируют в валюту страны с более высокой ставкой и покупают ее безрисковые активы, у которых процентная ставка выше. Таким образом, керри-трейдеры выигрывают на разнице процентных ставок между двумя странами.

В частности, с 2021 года ЦБ России ведет политику повышения ключевой ставки. В то же время во многих европейских странах и США с повышением ставки не спешат. Как результат, если не брать в расчет связанные с Россией политические риски, сейчас на нашем рынке сложилась благоприятная ситуация для керри-трейдеров.

Степень доверия к валюте. Это выражается в уровне внешнего и внутреннего долга, а также платежеспособности по ним.

Даже при хороших макроэкономических показателях страны низкая степень доверия к валюте снижает круг иностранных инвесторов в ее экономику, что ослабляет валютный курс.

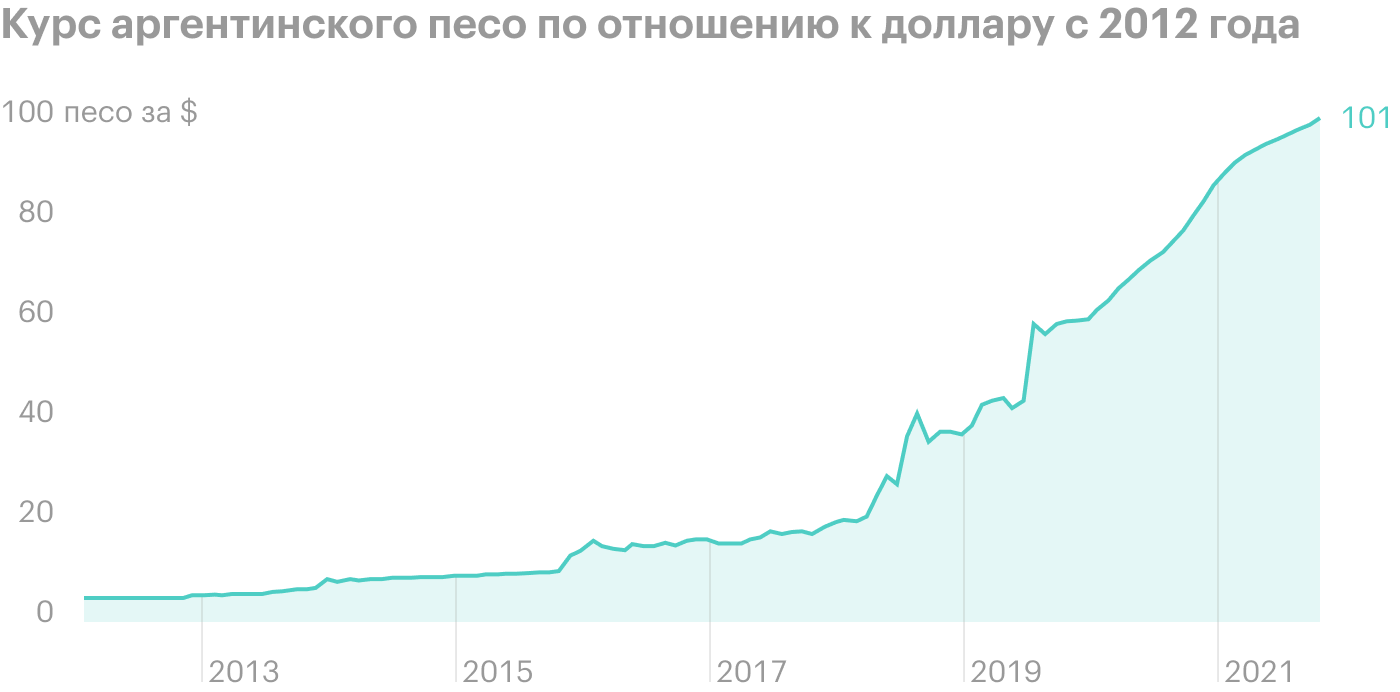

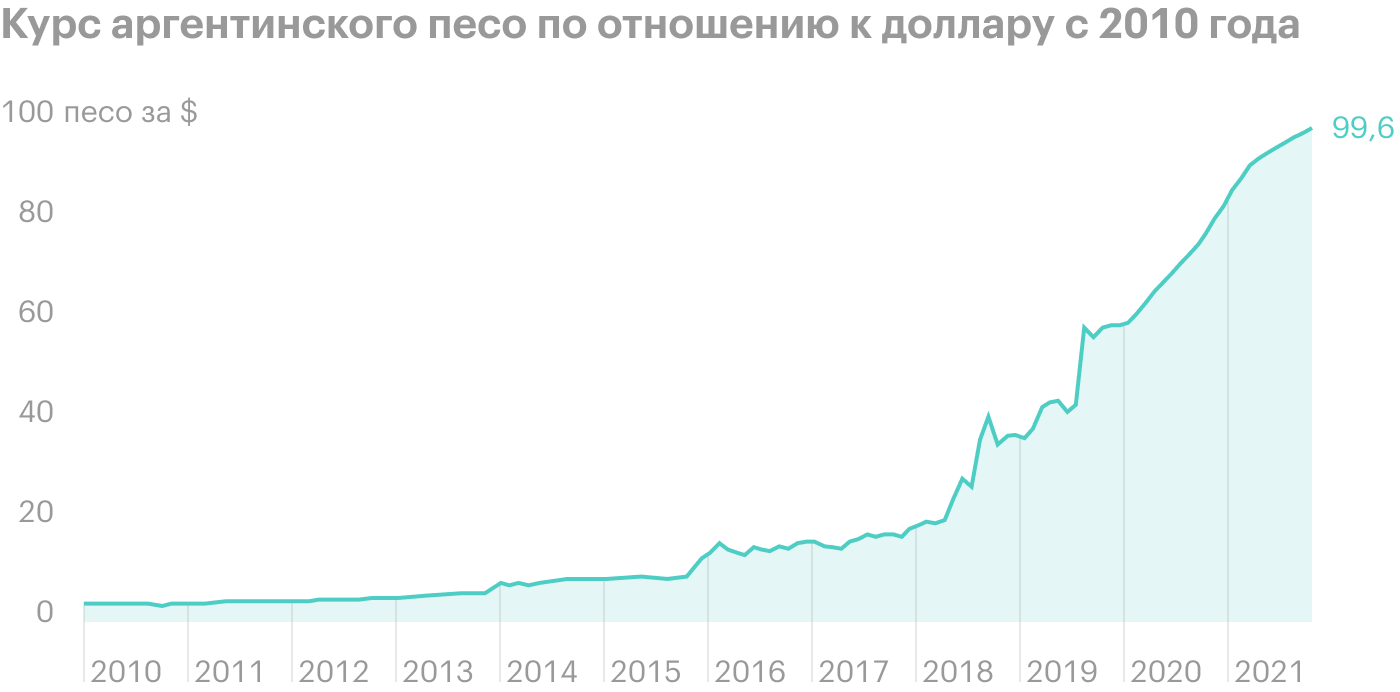

Причем степень доверия к валюте складывается на протяжении длительного периода и зависит от многих факторов. Например, аргентинский песо в последние 10 лет имеет тенденцию к снижению. Кредитный рейтинг Аргентины, согласно оценке агентства S&P в сентябре 2010 года, был на уровне «B» — средний.

В 2013 году рейтинг составил «ССС+», что означает крайне высокий кредитный риск, на грани дефолта. В 2016 году рейтинг страны снова подняли — до «B−». Но при этом аргентинский песо не укрепился, а остался на приблизительно том же уровне, так как недоверие к аргентинскому песо и нежелание вкладываться в активы этой страны у инвесторов осталось.

Государственное регулирование в области курсообразования. Это выражается в применении двух режимов валютных курсов — фиксированного или гибкого:

- При фиксированном обменном курсе осуществляется жесткая привязка валюты к определенному базовому активу, например золоту, международному платежному средству, валюте основного торгового партнера, резервной валюте и так далее. А также строго ограничивается колебание валютного курса от внешних факторов.

- При гибком режиме, то есть свободном плавании, курс валюты определяется посредством спроса и предложения на валютном рынке.

Государственное регулирование также заключается в контроле обращения национальной валюты со стороны государства: например, это установление порядка вывоза валюты, обязательная конвертация валютной выручки и прочее.

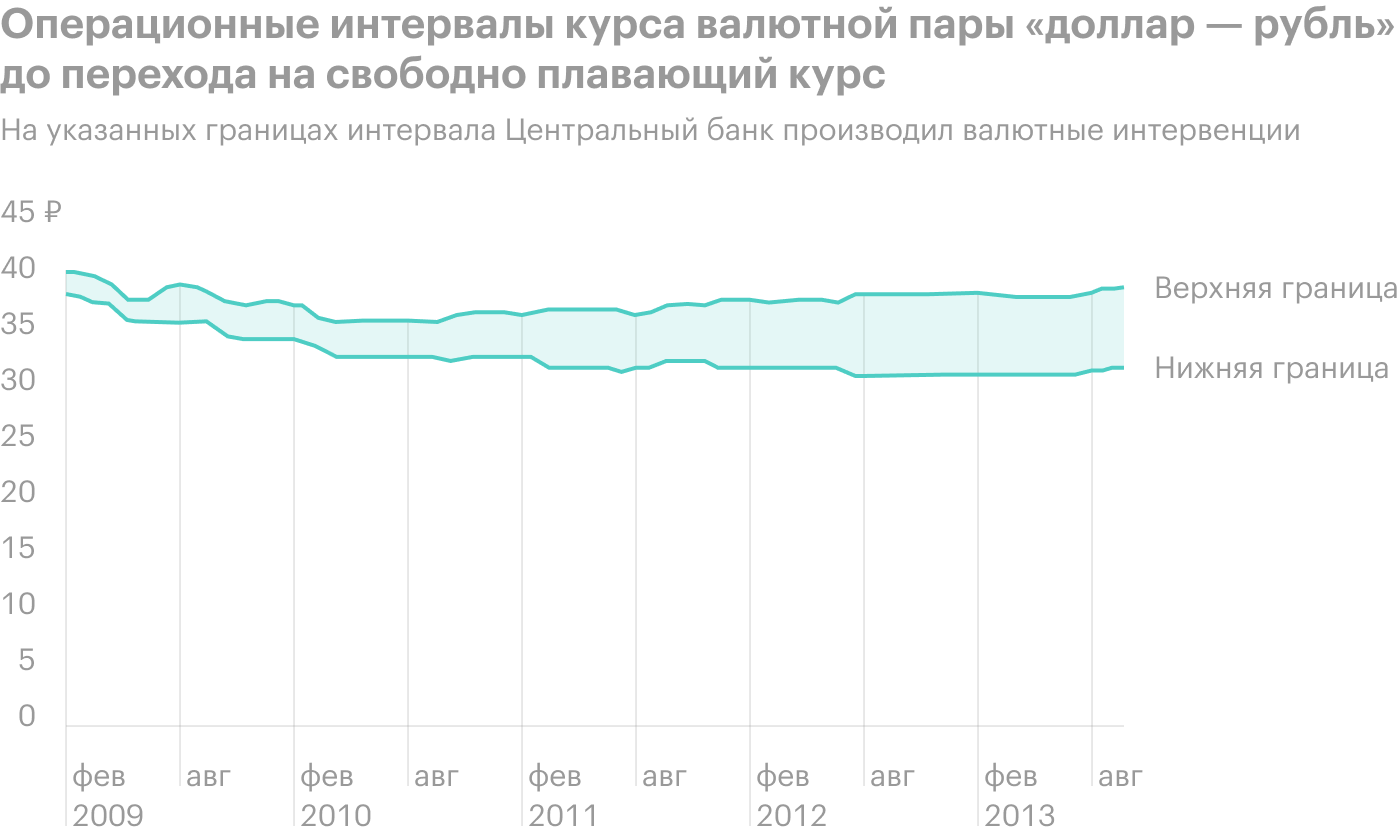

Яркий пример валютного регулирования: переход в ноябре 2014 года Банком России от управляемого плавающего курса к свободно плавающему курсу. Разница между двумя режимами состоит в том, что при управляемом курсе Банк России устанавливал интервал, в рамках которого может колебаться валютная пара «доллар — рубль».

Как только курс выходил за установленные лимиты, Банк России выходил на рынок и проводил валютные интервенции: покупал или продавал большой объем валюты, чтобы стабилизировать курс. Например, в 2013 году интервал хождения валютной пары находился в пределах 32—38 ₽ за доллар.

В ноябре 2014 года Банк России отпустил рубль в свободное плавание. Как итог, с 10 ноября по 31 декабря 2014 года рубль обесценился на 33% — с 45 до 60 ₽ за доллар. А в моменте достиг исторического максимума — 80 ₽ за доллар.

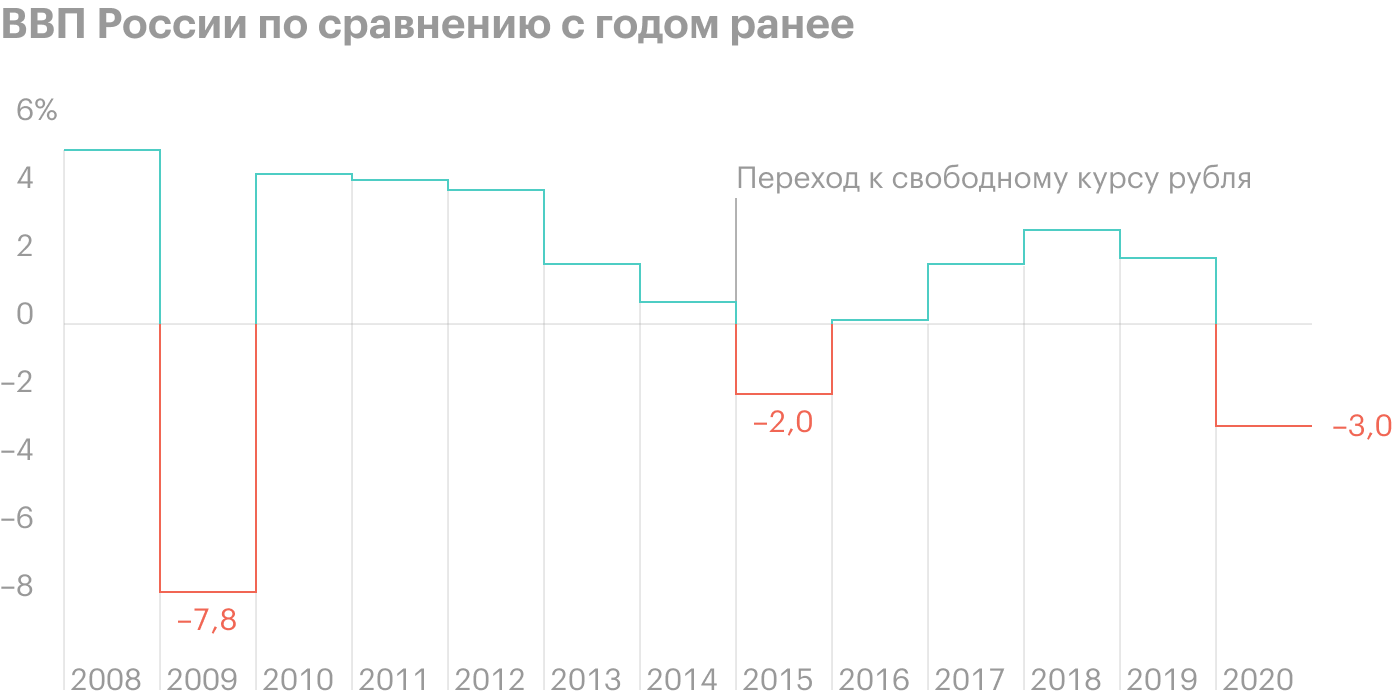

Представители Банка России считают, что в 2014 году переход к свободному курсу позволил избежать сильного экономического ущерба в условиях падения цены на нефть. И благодаря этому ВВП страны в 2015 году показал снижение всего до 2%, в то время как в аналогичной кризисной ситуации в 2008 году, когда Банк России управлял курсом рубля, ВВП России падал сильнее, до −7,8%.

Но когда стоимость нефти вернулась к прежним отметкам, соразмерного укрепления рубля не произошло. Что в ноябре 2014 года, что в ноябре 2021 года нефть марки Brent торгуется в районе 74—75 $ за баррель. Но курс рубля в ноябре 2021 года — 75 ₽ за доллар, в то время как в ноябре 2014 года он составлял 48—49 ₽.

Состояние официальных резервов страны — международные или золотовалютные резервы. Это резервы, которые можно использовать для регулирования курса национальной валюты.

Россия наибольшую часть своих резервов — 74% — хранит в иностранной валюте. Из них наибольшую долю составляют евро — более 28%, доллар — 21%, юань — более 13%.

Международные резервы РФ на 1 декабря 2021 года

| Иностранная валюта | 74% |

| Монетарное золото | 21% |

| Счет в СДР | 4% |

| Резервная позиция в МВФ | 1% |

Международные резервы РФ на 1 декабря 2021 года

| Иностранная валюта | 74% |

| Монетарное золото | 4% |

| Счет в СДР | 4% |

| Резервная позиция в МВФ | 1% |

Географическое распределение активов

| Март 2020 | Март 2021 | |

|---|---|---|

| Золото в хранилище Банка России | 20,8% | 21,5% |

| Китай | 13,8% | 14,2% |

| Япония | 13,6% | 13,0% |

| Франция | 9,3% | 13,0% |

| Германия | 11,8% | 8,5% |

| США | 6,8% | 7,1% |

| Межгосударственные организации | 4,7% | 5,1% |

| Соединенное Королевство | 5,2% | 3,9% |

| Австрия | 1,6% | 2,4% |

| Прочие страны | 12,3% | 11,3% |

Географическое распределение активов

| Золото в хранилище Банка России | |

| Март 2020 | 20,8% |

| Март 2021 | 21,5% |

| Китай | |

| Март 2020 | 13,8% |

| Март 2021 | 14,2% |

| Япония | |

| Март 2020 | 13,6% |

| Март 2021 | 13,0% |

| Франция | |

| Март 2020 | 9,3% |

| Март 2021 | 13,0% |

| Германия | |

| Март 2020 | 11,8% |

| Март 2021 | 8,5% |

| США | |

| Март 2020 | 6,8% |

| Март 2021 | 7,1% |

| Межгосударственные организации | |

| Март 2020 | 4,7% |

| Март 2021 | 5,1% |

| Соединенное Королевство | |

| Март 2020 | 5,2% |

| Март 2021 | 3,9% |

| Австрия | |

| Март 2020 | 1,6% |

| Март 2021 | 2,4% |

| Прочие страны | |

| Март 2020 | 12,3% |

| Март 2021 | 11,3% |

Золотовалютные резервы стран мира на январь 2021 года, млрд долларов

| Китай | 3349 |

| Япония | 1392 |

| Швейцария | 1079 |

| Россия | 596 |

| Индия | 590 |

| Гонконг | 493 |

| Саудовская Аравия | 457 |

| Республика Корея | 443 |

| Сингапур | 370 |

| Бразилия | 355 |

| Германия | 267 |

| Таиланд | 257 |

| Франция | 222 |

| Великобритания | 213 |

| Италия | 211 |

| Мексика | 203 |

| Израиль | 180 |

| Чехия | 165 |

| Польша | 157 |

| США | 145 |

| Индонезия | 138 |

| Филиппины | 110 |

| Малайзия | 109 |

| Турция | 96 |

| Канада | 89 |

| Испания | 81 |

| Перу | 75 |

| Норвегия | 74 |

| Дания | 72 |

| Колумбия | 58 |

Золотовалютные резервы стран мира на январь 2021 года, млрд долларов

| Китай | 3349 |

| Япония | 1392 |

| Швейцария | 1079 |

| Россия | 596 |

| Индия | 590 |

| Гонконг | 493 |

| Саудовская Аравия | 457 |

| Республика Корея | 443 |

| Сингапур | 370 |

| Бразилия | 355 |

| Германия | 267 |

| Таиланд | 257 |

| Франция | 222 |

| Великобритания | 213 |

| Италия | 211 |

| Мексика | 203 |

| Израиль | 180 |

| Чехия | 165 |

| Польша | 157 |

| США | 145 |

| Индонезия | 138 |

| Филиппины | 110 |

| Малайзия | 109 |

| Турция | 96 |

| Канада | 89 |

| Испания | 81 |

| Перу | 75 |

| Норвегия | 74 |

| Дания | 72 |

| Колумбия | 58 |

Распределение активов Банка России в иностранных валютах и золоте

| Март 2020 | Март 2021 | |

|---|---|---|

| Прочие валюты | 6,9% | 9,0% |

| Фунт стерлингов | 6,1% | 6,7% |

| Юань | 12,2% | 13,2% |

| Доллар США | 23,7% | 20,9% |

| Золото | 20,8% | 21,5% |

| Евро | 30,3% | 28,8% |

Распределение активов Банка России в иностранных валютах и золоте

| Прочие валюты | |

| Март 2020 | 6,9% |

| Март 2021 | 9,0% |

| Фунт стерлингов | |

| Март 2020 | 6,1% |

| Март 2021 | 6,7% |

| Юань | |

| Март 2020 | 12,2% |

| Март 2021 | 13,2% |

| Доллар США | |

| Март 2020 | 23,7% |

| Март 2021 | 20,9% |

| Золото | |

| Март 2020 | 20,8% |

| Март 2021 | 21,5% |

| Евро | |

| Март 2020 | 30,3% |

| Март 2021 | 28,8% |

Что такое конъюнктурные факторы

Теперь рассмотрим конъюнктурные факторы. Это события, которые вызывают краткосрочные колебания валютного курса. Причем возникают они зачастую неожиданно и приводят к высокой волатильности.

Вот какие конъюнктурные факторы выделяют.

Экономические циклы. Например, согласно теории Кондратьева, существуют циклы длиной 48—55 лет, когда происходит подъем и спад мировой экономики. И спад мировой экономики прогнозировался на 2018—2020 годы. Этот прогноз осуществился и привел к укреплению доллара: с января по март 2020 года курс доллара вырос с 61 до 80 ₽ за доллар. Укрепление доллара во время кризисов происходит из-за того, что капитал обычно перетекает из рисковых активов в долларовые и из развивающихся экономик на рынок США.

Кризисы и войны. Например, сирийский фунт в результате войны в Сирии, продолжающейся с 2011 года, упал по отношению к доллару более чем в 50 раз.

Стихийные бедствия. В Японии после землетрясения 11 марта 2011 года курс иены снизился на 5,5% — с 80,5 до 76,3 иены за доллар США.

Санкции. Особенно актуальный фактор в современном мире. В январе 2016 года курс рубля под влиянием санкционного давления Запада достиг исторических максимумов — более 85 ₽ за доллар США, хотя в конце 2015 года был порядка 73 ₽ за доллар США.

Новостной фон. Например, новости о продвижении в переговорах по ядерной сделке с Ираном снижают стоимость нефти, а следовательно, и курс валют тех стран, которые имеют высокую долю нефтяных доходов.

Другой недавний пример: 21 ноября 2021 года Bloomberg сообщил о готовящейся войне России с Украиной, что вызвало ослабление российского фондового рынка. Курс доллара пошел вверх, так как нерезиденты продавали российские активы, обменивая их на доллары. Как итог, курс рубля снизился на 2% в период 19—22 ноября 2021 года.

Высказывания политиков. Например, в преддверии и после выступлений председателя ФРС Джерома Пауэлла рынки и валюты становятся более волатильными.

Так, после объявления Пауэллом 30 ноября 2021 года о возможном ужесточении монетарной политики индекс доллара (DXY) подпрыгнул с 95,61 до 96,65 пункта, а евро опустился до 1,1272 $ за евро, растеряв более 1% за полчаса.

Страновые кредитные рейтинги и прогнозы. Повышение кредитного рейтинга страны приводит к росту доверия инвесторов и увеличивает иностранные инвестиции.

Суверенные, они же страновые кредитные рейтинги отражают мнение рейтинговых агентств относительно способности стран выполнять свои долговые обязательства. Наиболее влиятельные международные рейтинговые агентства: Standard & Poors, Moody’s, Fitch Ratings — так называемая большая тройка.

Спекуляции на валютном рынке играют противоречивую роль. Спекулянты, ожидая повышения или снижения курса валюты, могут образовывать так называемые спекулятивные пузыри. Это когда экономические реалии, такие как процентные ставки, уровень цен и торговый баланс, не соответствуют «стоимости» валюты. Соответственно, в какой-то момент возникает резкая коррекция курса — к его справедливой отметке.

Яркий пример негативного влияния спекуляций — массированные продажи тайского бата в 1997 году, что повлекло обесценение тайской валюты. Это привело к азиатскому финансовому кризису.

Но спекулятивные пузыри — не норма. И благодаря спекулянтам ускоряются импульсные движения валюты и уменьшаются временные лаги: валюта не задерживается слишком долго на несправедливых отметках.

Еще спекулянты снижают уровень колебаний и степень риска через заключение фьючерсных контрактов. Это своего рода договор о поставке валюты в будущем по заранее оговоренной цене.

Структурные факторы формирования курса рубля

Рассмотрим, как оба вида факторов влияют на курс рубля. Сначала структурные — они определяются фундаментальной, а именно макроэкономической составляющей той или иной валюты. Они в основном и формируют долгосрочные тренды на валютном рынке.

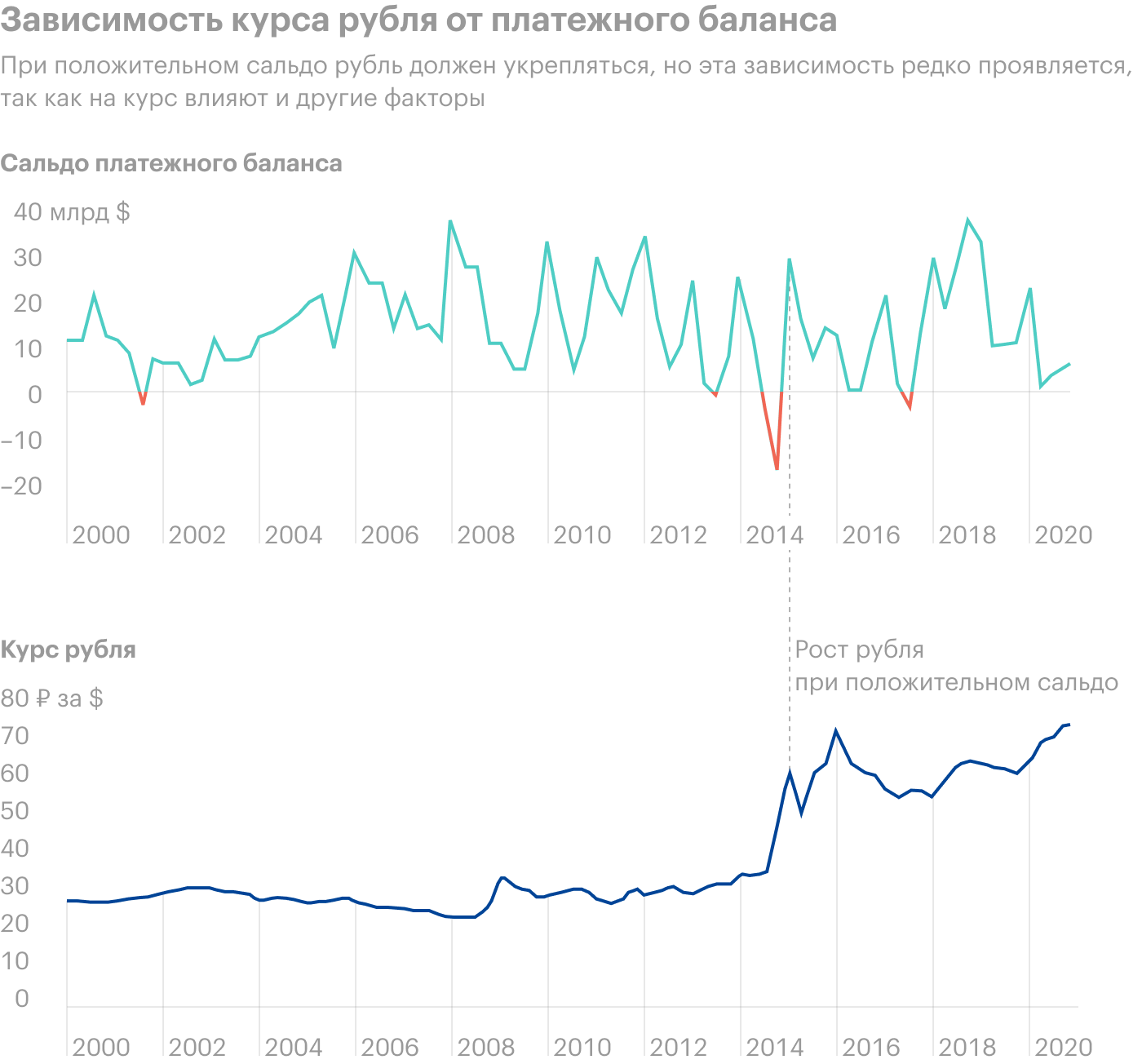

Платежный баланс — один из ключевых показателей для анализа трендов курсообразования. Это статистический отчет, в котором отражаются все экономические операции между резидентами и нерезидентами в каждом квартале.

Основные компоненты платежного баланса такие:

- Баланс счета текущих операций. Формируется за счет экспорта и импорта товаров и услуг, чистых доходов от инвестиций, чистых денежных переводов.

- Баланс счета движения капиталов. Включает приобретение и выбытие нефинансовых активов, которые возникли не в результате производства. Например, сюда относятся природные ресурсы, контракты, договоры аренды и лицензии, маркетинговые активы. Еще в этот баланс включаются операции, в процессе которых одна из сторон предоставляет ресурсы для инвестиционных целей другой стороне, не получая взамен выгоды. Это обычно крупные операции, не имеющие регулярного характера: прощение долгов, страховые возмещения, инвестиционные гранты, крупные подарки, наследства и другие.

- Финансовый счет. Этот счет позволяет увидеть, как различные институциональные единицы и даже целые экономики передают друг другу финансовые ресурсы, увеличивая или уменьшая свои финансовые активы и обязательства. Здесь отражаются прямые инвестиции и прочие заимствования. Счет также включает в себя монетарное золото, наличные деньги и депозиты, ценные бумаги, ссуды, страховые и пенсионные резервы, производные финансовые инструменты, опционы и прочее.

Соотношение этих компонентов в итоге дает положительное или отрицательное сальдо платежного баланса. Так, сальдо России во втором квартале 2021 года положительное — 25 904,7 млн долларов. А вот в США обратная ситуация. Сальдо платежного баланса во втором квартале 2021 года — −190 282 млн долларов.

Положительное сальдо означает увеличение спроса на национальную валюту, а следовательно, укрепление ее курса. Отрицательное сальдо, наоборот, предполагает увеличение спроса на иностранную валюту и снижение курса национальной валюты.

Но курсообразование — сложный и многофакторный процесс, поэтому динамика одного отдельного фактора может не совпадать с общей тенденцией курса валюты.

Например, в России ежегодно положительное сальдо платежного баланса, но курс рубля с 2000 года планомерно снижается — это показано на графике ниже. Хотя с точки зрения экономической теории рубль должен укрепляться.

Дело в том, что в этот процесс вмешиваются другие макропоказатели, которые влияют на ослабление национальной валюты, и политическая конъюнктура. Банк России не особо заинтересован в сильном рубле. Во-первых, это невыгодно крупным российским экспортерам. Во-вторых, если рубль слишком укрепится, иностранные товары станут дешевыми. Они заполонят российский рынок и могут подавить местное производство.

Следующие два фактора курсообразования рубля связаны с уменьшением негативного эффекта от так называемой голландской болезни — чрезмерного укрепления валютного курса из-за экономического бума в отдельном секторе экономики.

Такое укрепление увеличивает издержки других отраслей — и снижает конкурентоспособность товаров.

Вот в чем это выражается для России: российская экономика ориентирована на экспорт сырья — оно доступное, у него низкая себестоимость. Это подавляет технологичные отрасли и внутреннее производство.

Кроме того, добыча и экспорт сырья — деятельность с убывающей отдачей: расширение производства дает все меньший прирост дохода. Таким образом, страна не может перейти на выпуск технологичной продукции, которая свойственна передовым экономикам и дает высокую добавленную стоимость. Такое положение вещей еще называют сырьевым проклятием.

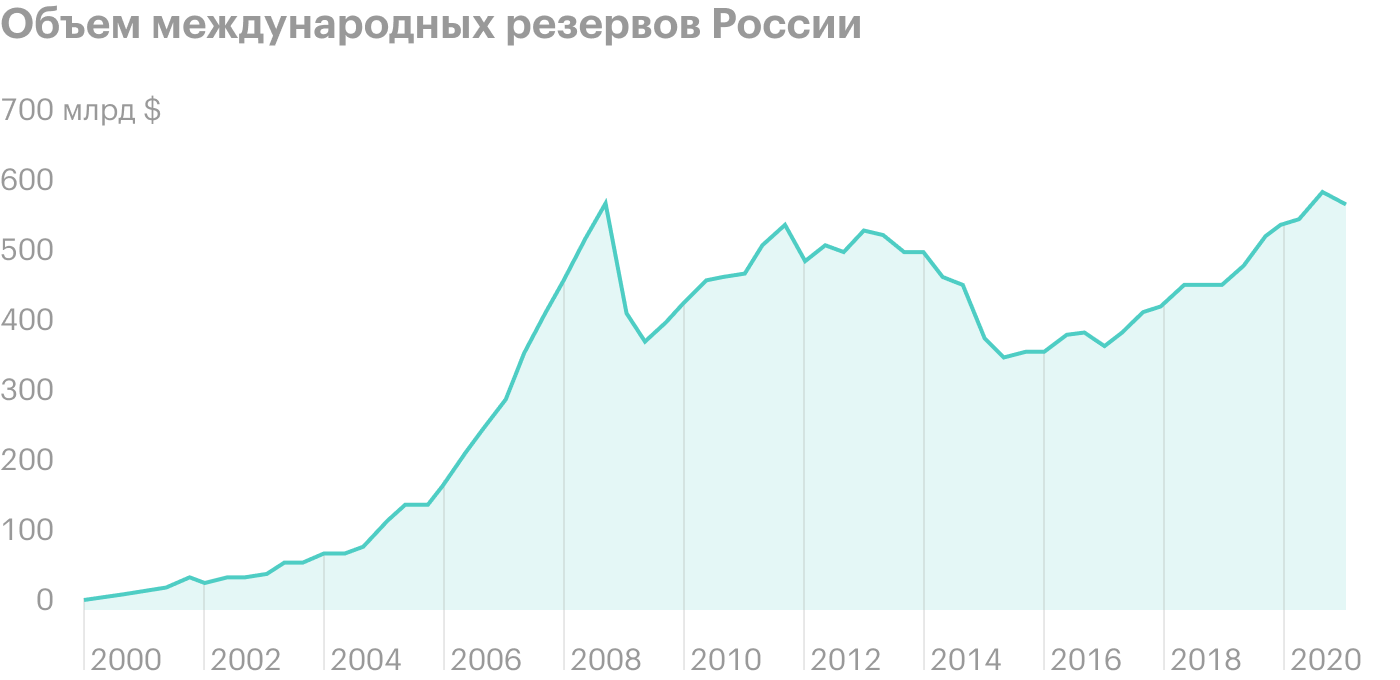

Международные резервы. Чтобы нивелировать негативный эффект от «голландской болезни», Россия накапливает излишки валютных доходов в международных резервах.

Международные резервы — это высоколиквидные активы, находящиеся под контролем Банка России. Состоят они из монетарного золота, средств в иностранной валюте, специальных прав заимствования и резервной позиции в МВФ. Международные резервы увеличиваются при благоприятной конъюнктуре рынка и снижаются в периоды экономических шоков.

Например, в период мирового кризиса, с четвертого квартала 2008 по первый квартал 2009 года, международные резервы РФ уменьшились на 34%. На 1 мая 2009 года они составили 383,8 млрд долларов, хотя на момент начала кризиса было более 590 млрд долларов.

Значительные международные резервы обеспечивают запас прочности для экономики страны и ее национальной валюты.

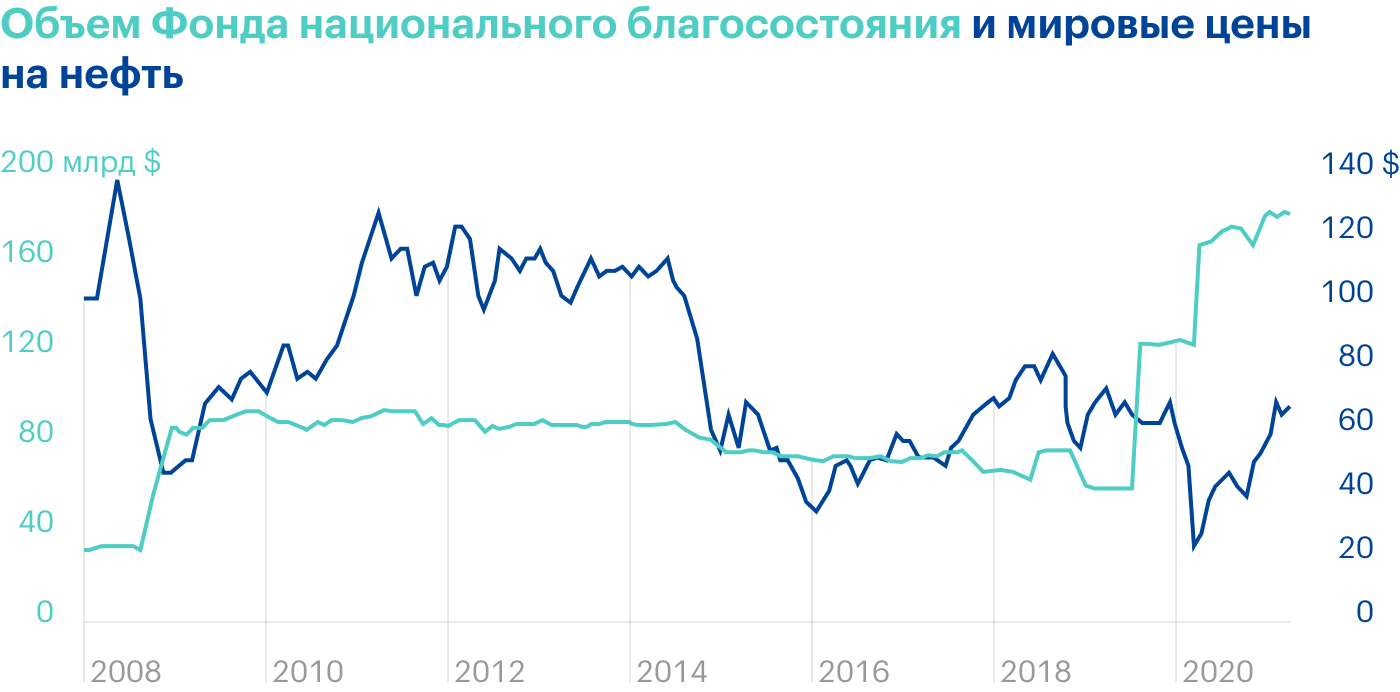

Бюджетное правило. Важную роль в уменьшении волатильности валютного курса играют покупки иностранной валюты Министерством финансов РФ в рамках бюджетного правила.

Бюджетное правило ввели в 2004 году, когда был сформирован Стабилизационный фонд РФ — для накопления доходов от благоприятной конъюнктуры рынка. Из-за колебаний цен на нефть бюджетные правила видоизменялись — последнее было введено в 2018 году.

Согласно правилу, все нефтегазовые доходы от продажи нефти дороже базового значения, заложенного в бюджете, используются для покупки валюты Минфином и размещаются в Фонде национального благосостояния (ФНБ).

В бюджет 2018 года заложены цены на нефть марки Urals — 40 $ за баррель. Этот уровень ежегодно индексируют на 2%. То есть для 2019 года порог цены нефти — 40,8 $, для 2020 — 41,62 $.

Если цена нефти марки Urals ниже базового значения, то валюту из ФНБ продают. Этот механизм стабилизирует курс валюты в зависимости от цен на нефть.

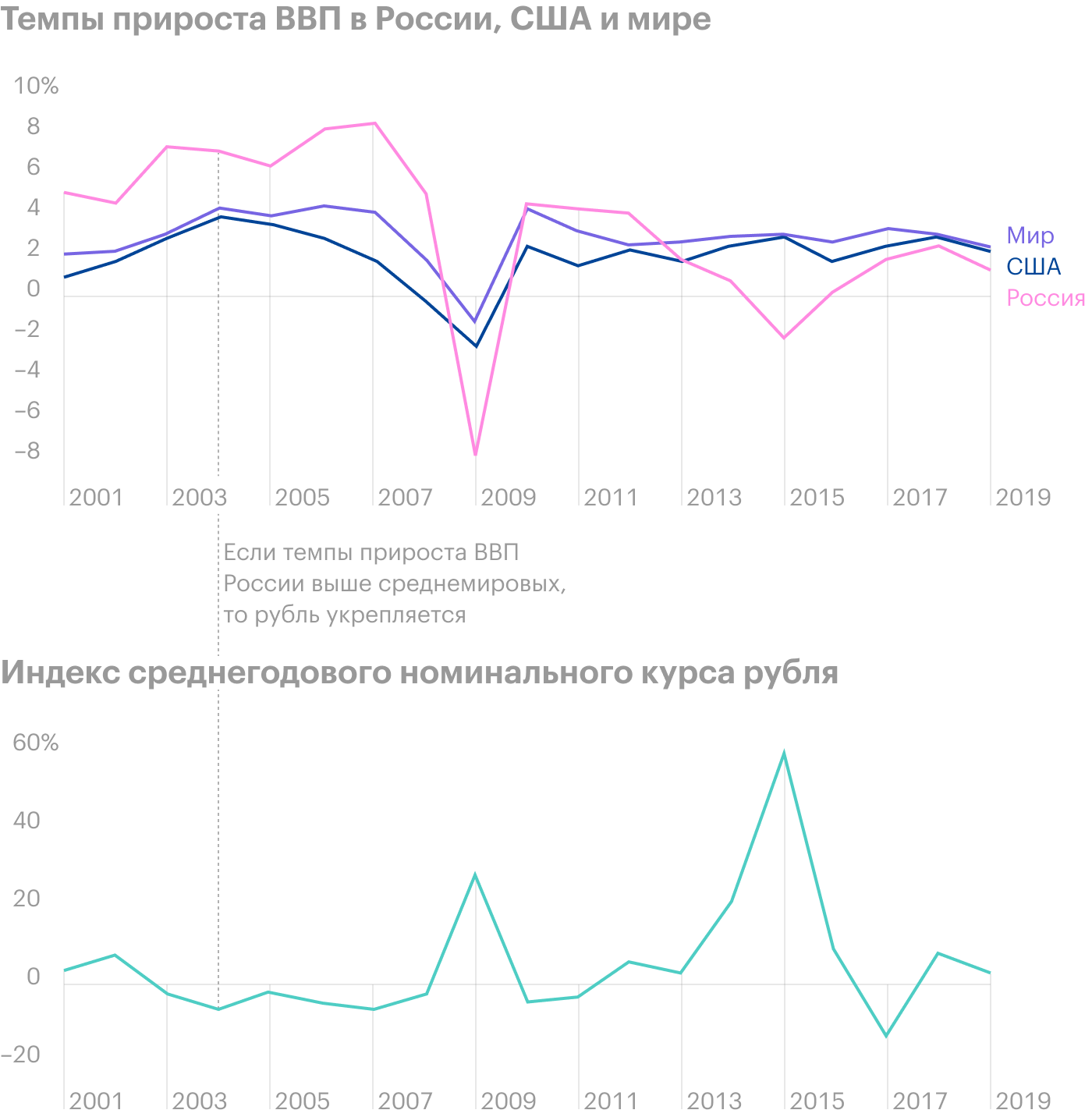

Темпы прироста ВВП. Этот фактор тоже оказывает сильное влияние на курс рубля. Если темпы прироста ВВП РФ выше среднемировых, то в большинстве случаев рубль укрепляется, о чем говорит индекс RNERTI — среднегодового номинального курса рубля.

И это логично для экспортно-ориентированных экономик: если темпы прироста ВВП выше, чем в других странах, идет больший приток валютной выручки, которая впоследствии будет конвертирована в рубль.

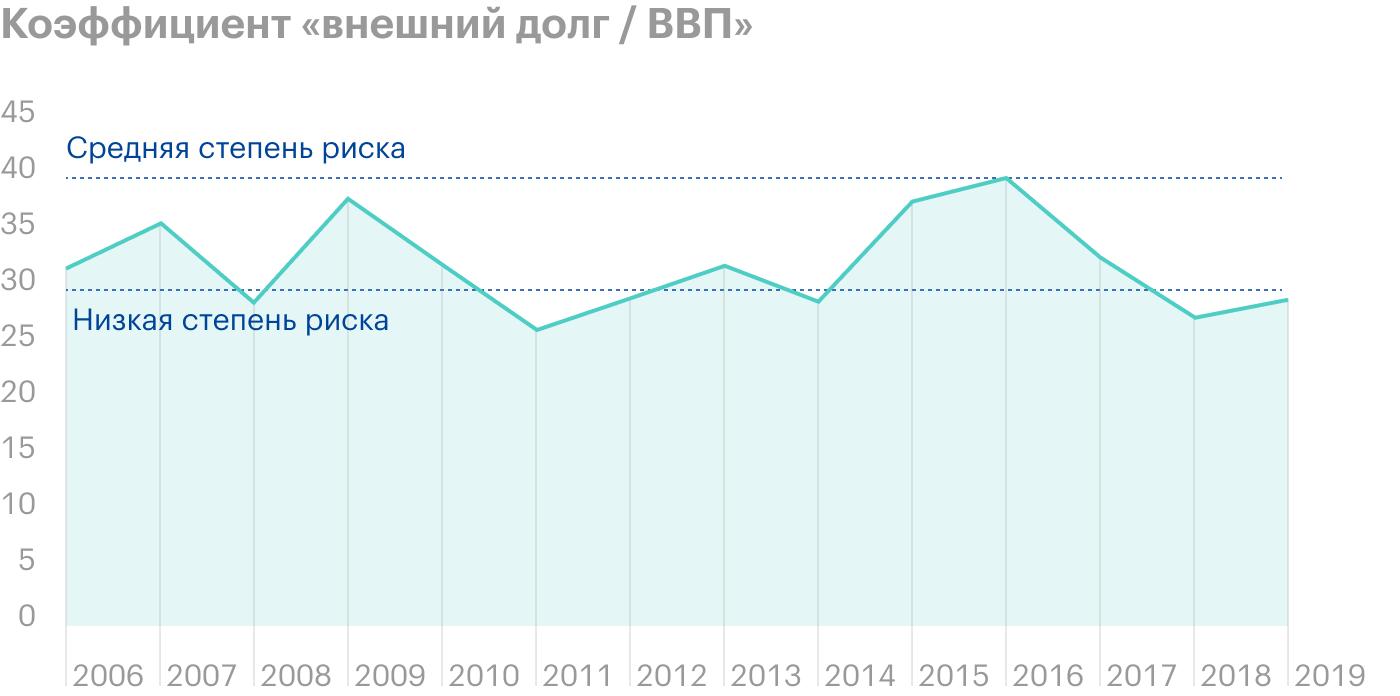

Платежеспособность страны по внешнему долгу. Это показатель, который необходимо оценить инвестору, если он вкладывается в активы страны. Он дает представление о вероятности дефолта. Ведь если государство объявляет дефолт, оно не может расплатиться по облигациям с инвестором — и он теряет деньги.

Отношение внешнего долга к ВВП показывает степень закредитованности страны. У России этот коэффициент в 21 веке, согласно пороговым значениям от МВФ, никогда не превышал линию средней степени риска: значение коэффициента — 40. А в последние годы и вовсе находится ниже линии низкой степени риска: значение коэффициента — 30.

В случае с Россией снижению этого коэффициента способствует профицит государственного бюджета. Таким образом, фундаментально в России низкая степень риска неплатежеспособности по внешнему долгу.

Другой немаловажный показатель — отношение госдолга к ВВП. Для России в 2008—2019 годах он не превышал 5%, на 2019 год составил 3,3%. У Турции, например, в 2020 году показатель находился на уровне 39,5%, что в 2021 году вкупе с другими проблемами поставило Турцию на грань валютного кризиса.

Для сравнения возьмем Аргентину, отношение госдолга к ВВП которой на конец 2018 года составляло 86,2%. Такой показатель говорит о высокой вероятности невыполнения платежа по долговым обязательствам и объявления дефолта. Это приводит к оттоку иностранного капитала из страны и снижению курса аргентинского песо. Так, в 2019 году он обесценился по отношению к доллару более чем на 60%, а в 2021 году — почти на 19%.

Но стоит отметить, что этот показатель более значимый для развивающихся стран, чем для развитых. Например, госдолг США на 29 октября 2019 года составлял 106% от ВВП, но кредитный рейтинг от агентства S&P был на уровне «AAA» — высший. Даже при высокой закредитованности страны у инвесторов нет сомнений в платежеспособности США.

Государственный долг Российской Федерации в 2008—2019 годах

| Годы | Общий госдолг РФ, млрд рублей | Общий госдолг РФ, процентов к ВВП | Внутренний госдолг РФ, млрд рублей | Внутренний госдолг РФ, процентов к ВВП | Внешний госдолг РФ, млрд рублей | Внешний госдолг РФ, процентов к ВВП | Процентные расходы, млрд рублей |

|---|---|---|---|---|---|---|---|

| 2008 | 2402,80 | 7,20 | 1301,15 | 3,90 | 1101,65 | 3,30 | 143,09 |

| 2009 | 2692,01 | 6,50 | 1499,82 | 3,60 | 1192,19 | 2,90 | 153,34 |

| 2010 | 3233,15 | 8,30 | 2094,73 | 5,40 | 1138,42 | 2,90 | 176,16 |

| 2011 | 4158,15 | 9,00 | 2940,39 | 6,30 | 1217,76 | 2,60 | 195,03 |

| 2012 | 5343,22 | 9,50 | 4190,55 | 7,50 | 1152,66 | 2,10 | 262,74 |

| 2013 | 6519,89 | 10,50 | 4977,90 | 8,00 | 1542,00 | 2,50 | 320 |

| 2014 | 7548,34 | 11,30 | 5722,24 | 8,60 | 1826,10 | 2,70 | 360,3 |

| 2015 | 10 299,20 | 14,40 | 7241,20 | 10,10 | 3058,00 | 4,30 | 415,61 |

| 2016 | 10 951,91 | 13,60 | 7307,61 | 9,10 | 3644,30 | 4,50 | 518,71 |

| 2017 | 11 109,80 | 12,90 | 8003,50 | 9,30 | 3106,30 | 3,60 | 639,6 |

| 2018 | 11 559,70 | 13,50 | 8689,60 | 10,10 | 2870,10 | 3,30 | 709,2 |

| 2019 | 12 591,33 | 12,20 | 9176,40 | 8,90 | 3414,93 | 3,30 | 806 |

Государственный долг Российской Федерации в 2008—2019 годах

| Общий госдолг РФ, млрд рублей | |

| 2008 | 2402,80 |

| 2009 | 2692,01 |

| 2010 | 3233,15 |

| 2011 | 4158,15 |

| 2012 | 5343,22 |

| 2013 | 6519,89 |

| 2014 | 7548,34 |

| 2015 | 10 299,20 |

| 2016 | 10 951,91 |

| 2017 | 11 109,80 |

| 2018 | 11 559,70 |

| 2019 | 12 591,33 |

| Общий госдолг РФ, процентов к ВВП | |

| 2008 | 7,20 |

| 2009 | 6,50 |

| 2010 | 8,30 |

| 2011 | 9,00 |

| 2012 | 9,50 |

| 2013 | 10,50 |

| 2014 | 11,30 |

| 2015 | 14,40 |

| 2016 | 13,60 |

| 2017 | 12,90 |

| 2018 | 13,50 |

| 2019 | 12,20 |

| Внутренний госдолг РФ, млрд рублей | |

| 2008 | 1301,15 |

| 2009 | 1499,82 |

| 2010 | 2094,73 |

| 2011 | 2940,39 |

| 2012 | 4190,55 |

| 2013 | 4977,90 |

| 2014 | 5722,24 |

| 2015 | 7241,20 |

| 2016 | 7307,61 |

| 2017 | 8003,50 |

| 2018 | 8689,60 |

| 2019 | 9176,40 |

| Внутренний госдолг РФ, процентов к ВВП | |

| 2008 | 3,90 |

| 2009 | 3,60 |

| 2010 | 5,40 |

| 2011 | 6,30 |

| 2012 | 7,50 |

| 2013 | 8,00 |

| 2014 | 8,60 |

| 2015 | 10,10 |

| 2016 | 9,10 |

| 2017 | 9,30 |

| 2018 | 10,10 |

| 2019 | 8,90 |

| Внешний госдолг РФ, млрд рублей | |

| 2008 | 1101,65 |

| 2009 | 1192,19 |

| 2010 | 1138,42 |

| 2011 | 1217,76 |

| 2012 | 1152,66 |

| 2013 | 1542,00 |

| 2014 | 1826,10 |

| 2015 | 3058,00 |

| 2016 | 3644,30 |

| 2017 | 3106,30 |

| 2018 | 2870,10 |

| 2019 | 3414,93 |

| Внешний госдолг РФ, процентов к ВВП | |

| 2008 | 3,30 |

| 2009 | 2,90 |

| 2010 | 2,90 |

| 2011 | 2,60 |

| 2012 | 2,10 |

| 2013 | 2,50 |

| 2014 | 2,70 |

| 2015 | 4,30 |

| 2016 | 4,50 |

| 2017 | 3,60 |

| 2018 | 3,30 |

| 2019 | 3,30 |

| Процентные расходы, млрд рублей | |

| 2008 | 143,09 |

| 2009 | 153,34 |

| 2010 | 176,16 |

| 2011 | 195,03 |

| 2012 | 262,74 |

| 2013 | 320 |

| 2014 | 360,3 |

| 2015 | 415,61 |

| 2016 | 518,71 |

| 2017 | 639,6 |

| 2018 | 709,2 |

| 2019 | 806 |

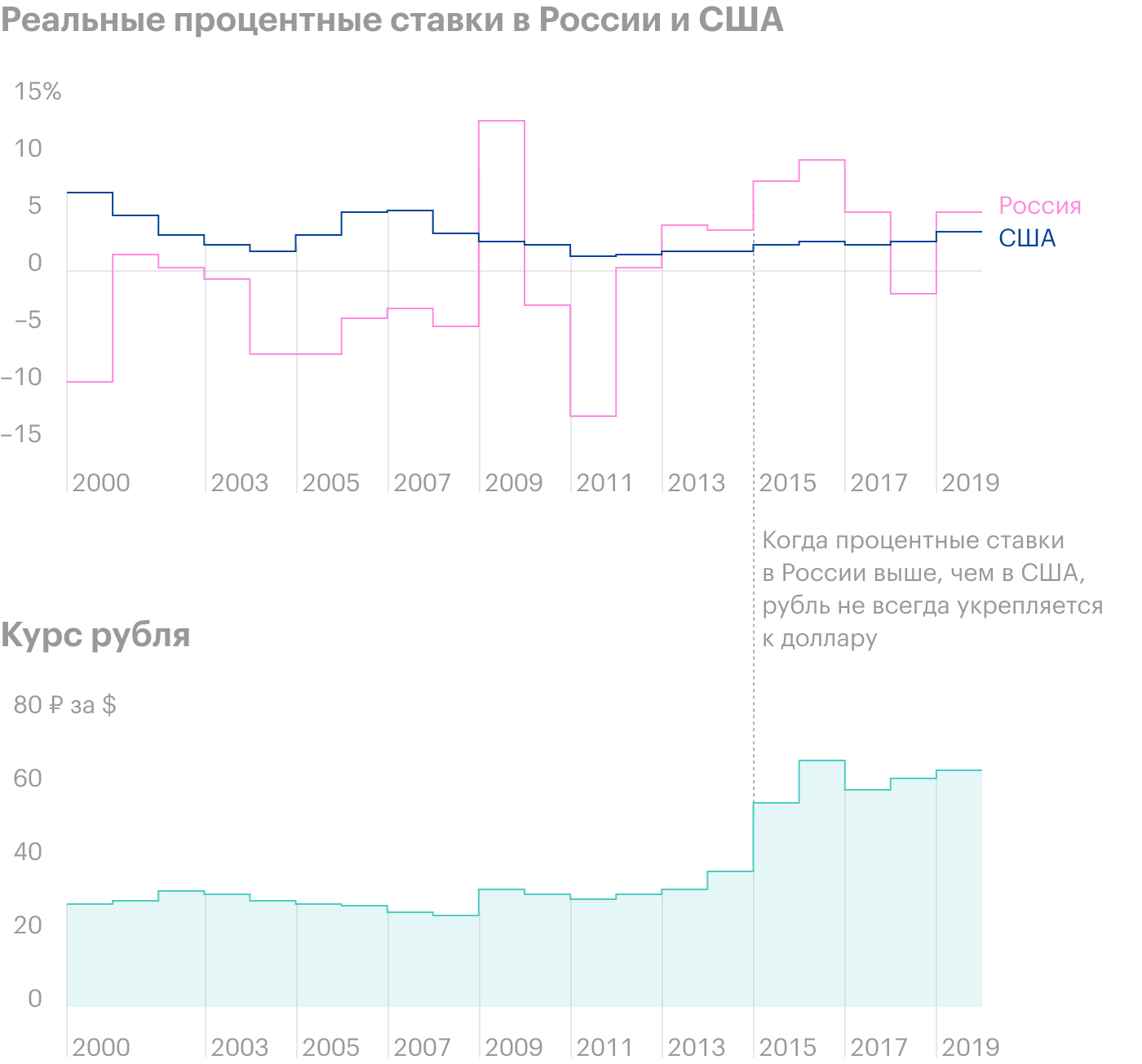

Уровень реальных процентных ставок в стране. В теории этот фактор тоже должен влиять на курс. Но если посмотреть на график ниже, видно, что, даже когда реальные процентные ставки в России выше, чем в США, российский рубль не всегда укрепляется к доллару.

Скорее всего, это связано с нестабильностью процентных ставок в стране — это вызывает недоверие инвесторов.

Конъюнктурные факторы формирования курса рубля

Конъюнктурные факторы часто мешают формированию тенденций на валютном рынке, потому что возникают внезапно и несут «взрывную» информацию. Их влияние обычно основано на ожиданиях.

Здесь и кроется ответ, почему макроэкономические показатели России говорят в пользу укрепления рубля, а по факту все наоборот.

На рисунке ниже приведены некоторые события, которые повлияли на курс рубля вопреки сильным макроэкономическим показателям.

Индекс доллара (DXY). Оказывает значительный эффект на курс рубля. Индекс отражает отношение доллара США к корзине из шести других основных валют, в которую входят евро (EUR), иена (JPY), фунт стерлингов (GBP), канадский доллар (CAD), шведская крона (SEK) и швейцарский франк (CHF).

Доллар часто укрепляется во времена кризисов, экономических и политических шоков: инвесторы выводят активы из развивающихся стран и рисковых инструментов в пользу более надежных — например, казначейских облигаций и наличных в долларах. Этот процесс повышает спрос на американский доллар, в результате чего он растет по отношению к другим валютам.

Например, в период мирового кризиса 2008 года индекс доллара в моменте вырастал более чем на 15 пунктов. Это привело к снижению курса рубля на 53,4% в период с июля 2008 по февраль 2009 года: рубль ослабел с 23,35 до 35,81 ₽ за доллар.

Страновые рейтинги. Обычно отражают совокупность вышеперечисленных факторов. Агентство S&P видит основными факторами риска для экономики России санкционную политику со стороны Запада, а также «структурную слабость экономики и неразвитые институты».

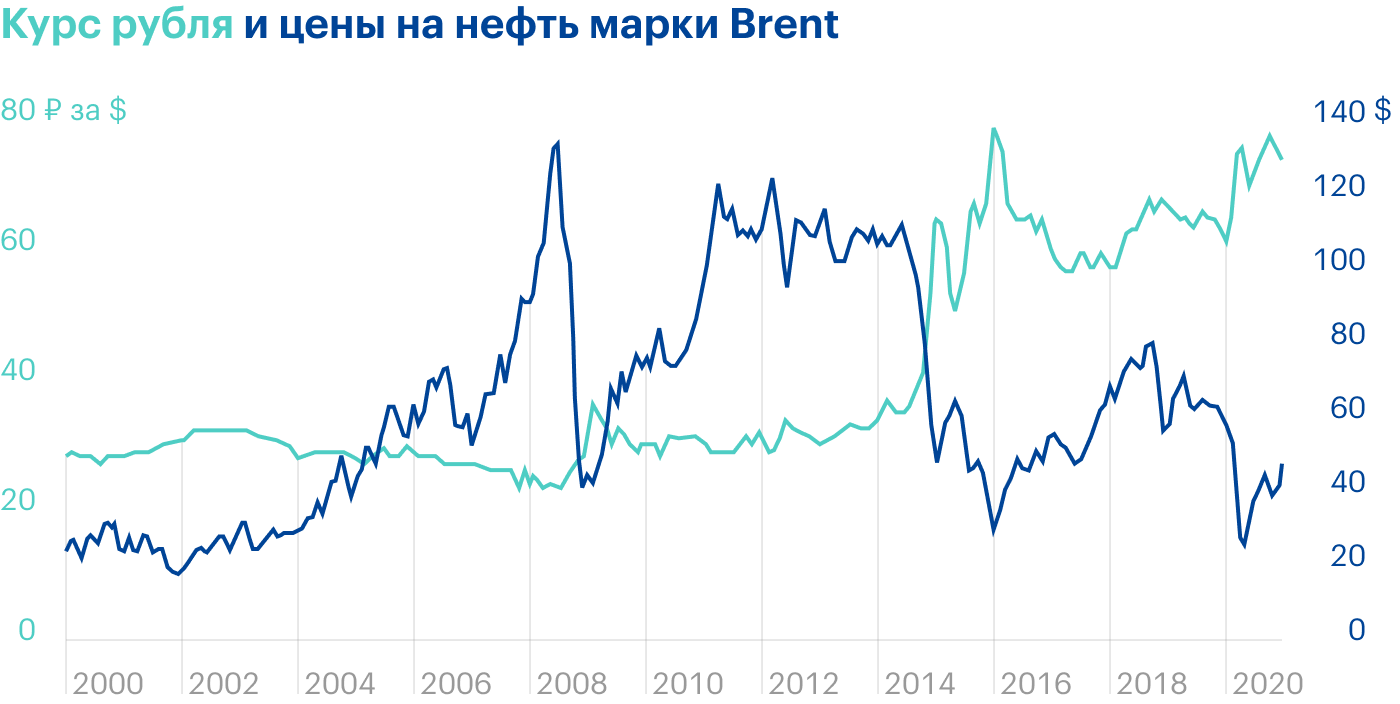

Мировые цены на нефть также влияют на курс рубля и на всю российскую экономику. На графике ниже видна разнонаправленная динамика нефтяных котировок и валютного курса.

Умение построить долгосрочный прогноз мировых цен на энергоносители дает возможность в некоторой степени предсказывать тенденции при торговле валютной парой «доллар — рубль».

- Например, в 2020 году нефть испытывала сильное давление в связи с локдаунами из-за пандемии. Негативному фону также способствовали конфликты между Россией и ОПЕК по поводу нормы добычи нефти.

- В результате цена нефти с января 2020 по май 2020 года снизилась на 58% — до 26,19 $ за баррель. Это в совокупности с укреплением индекса доллара DXY привело к снижению курса рубля на 21% — до 74,76 ₽ за доллар.

В 2021 году цена нефти доходила до 80 $ за баррель, но рубль не вернулся к значениям ниже 70 ₽ за доллар. Причиной этому служит покупка Минфином иностранной валюты в рамках бюджетного правила, о котором было сказано выше. Плюс к этому в мире сейчас большая неопределенность — это негативно сказывается на российском рубле.

Что происходит сейчас

В 2021 и начале 2022 года вокруг России с новой силой развернулась санкционная политика, поэтому у рубля высокая волатильность.

В 2021 году доллар слабел — и в какой-то момент валютная пара действительно уходила ниже 70 ₽ за доллар. Но дальнейшему укреплению рубля препятствовали меры Минфина РФ по закупке иностранной валюты.

В ноябре 2021 года доллар снова укрепился — до отметки 75 ₽ за доллар — на обвале российского рынка и новостях о появлении нового штамма коронавируса.

Исторически и по технической картине можно увидеть долгосрочный тренд на ослабление рубля. Пока тренд не сломлен, в будущем возможны очередные скачки курса доллара — например, на очередных геополитических потрясениях и санкциях.

С другой стороны, если произойдет энергетический кризис и нефть уйдет выше 100 $ за баррель, рубль может укрепиться, но не так сильно, как обесценивался.

В контексте инвестиций есть смысл вложить часть денег в надежные корпоративные облигации и ОФЗ. Они в текущий момент предлагают довольно привлекательную доходность. Например, по ОФЗ со сроком погашения через 9 лет доходность к погашению составляет более 8,5%. При инфляции 8% наша реальная доходность по ОФЗ составит 0,5%, когда по американским казначейским облигациям реальная доходность отрицательная — −4,5%.

Плюс, если делать ставку на то, что высокая инфляция будет с нами недолго, стоимость российских облигаций может подрасти, когда Банк России снова перейдет к мягкой денежно-кредитной политике.

Часть облигаций в портфеле можно вложить в более высокодоходные облигации компаний второго эшелона с короткой дюрацией. Но стоит диверсифицировать набор облигаций по многим эмитентам, чтобы снизить специфические риски, связанные с конкретной компанией.

Остальную часть я бы держал в качественных стоимостных акциях и наличных в долларах — на случай коррекции на рынках для покупки качественных акций. В частности, на российском рынке я выделяю для себя дивидендные истории, такие как Сбер, «Газпром», МТС, ММК, «Алроса» и другие.

Часть портфеля можно выделить также точечным покупкам на американском рынке. Стоит действовать осторожно, так как американский индекс S&P 500 находится на исторических максимумах.

Что касается прогноза на 2022 год, аналитики Bank of America ожидают дальнейшего восстановления экономики и роста прибылей компаний на 6,5%.

Запомнить

- В экономической теории выделяют структурные и конъюнктурные факторы. Первые отражают макроэкономическое состояние страны, вторые — ситуативный фон. Все эти факторы в той или иной степени влияют на динамику курса национальной валюты.

- Рубль — довольно сильная валюта, так как у России стабильные макроэкономические показатели, в частности положительный торговый баланс и высокие золотовалютные запасы. Но укреплению рубля препятствует ряд обстоятельств, связанных с санкциями и политикой РФ в области валютного регулирования.

- Рубль исторически недооценен. При благоприятной геополитической обстановке и сохранении высоких цен на нефть рубль имеет шансы вернуться к уровню 61—63 ₽ за доллар, как в конце 2019 года. Если же смотреть долгосрочно, то тренд на ослабление рубля не сломлен — и при ухудшении геополитической ситуации курс доллара может снова совершить скачок.