В чем отличие компаний small cap и large cap и что лучше?

Объясните, пожалуйста, в чем принципиальная разница между компаниями большой и малой капитализации? Зачем рассматривать их отдельно, если речь идет про один и тот же актив — акции?

Термин cap, производное от capitalization, означает рыночную капитализацию компании. Ее считают, умножая цену акций на общее количество бумаг в обращении. Например, если у компании 100 млн акций, которые торгуются по цене 20 $, ее общая капитализация — 2 млрд долларов.

Капитализация говорит о размере бизнеса и дает некоторое представление о рисках и доходности инвестирования в него. Компании большой капитализации, или large cap, считаются менее рискованными. Как правило, это стабильные компании и лидеры в своей отрасли — так называемые голубые фишки. С другой стороны, акции малых компаний, или small cap, — более рискованное, но потенциально более прибыльное вложение.

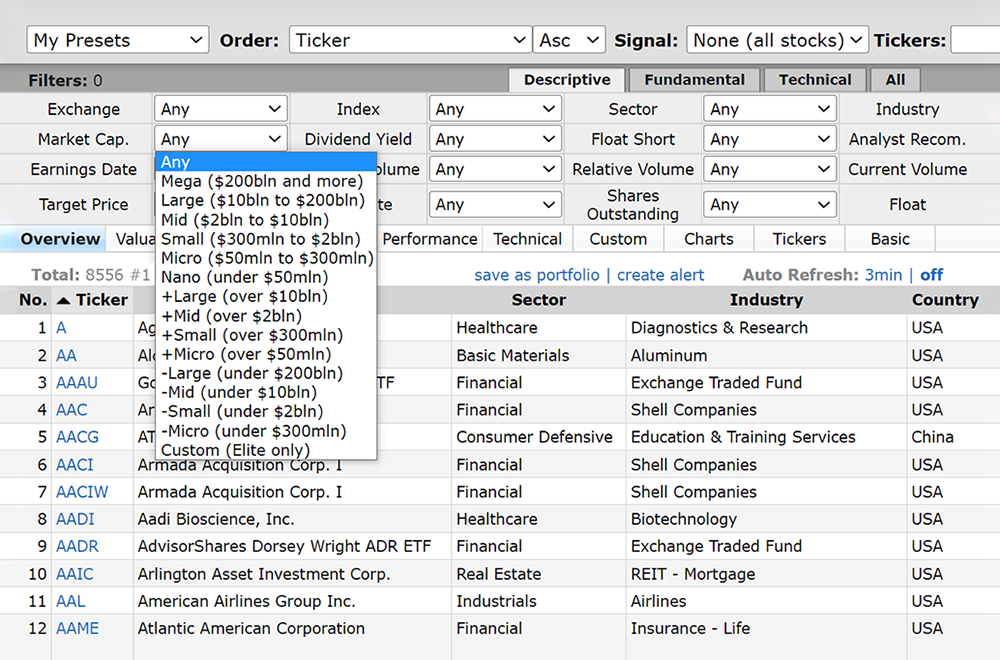

Компании с разной рыночной капитализацией

Разделение акций по классам в зависимости от рыночной капитализации эмитентов — популярный способ сегментации фондового рынка наряду с другими: страновым и секторальным делением, по факторам роста и стоимости и так далее. Это позволяет диверсифицировать активы в соответствии с современной теорией портфеля и получить портфель с заданным профилем риска.

Обычно деление акций по капитализации выглядит так:

- Мегакапитализация, она же mega cap, — компании размером от 200 млрд долларов. Например, это Apple, Microsoft, Alibaba и Alphabet.

- Большая капитализация, large cap, — от 10 млрд до 200 млрд долларов. Это Ford, Autodesk, CVS Health, JD.com.

- Средняя капитализация, mid cap, — от 2 млрд до 10 млрд долларов. К примеру, Yandex, «Роснефть», Ralph Lauren, Alaska Air Group, Vipshop.

- Малая капитализация, small cap, — от 300 млн до 2 млрд долларов: X5 Retail Group, Beyond Meat, Baozun.

- Микро- и нанокапитализация — менее 300 млн и менее 50 млн долларов соответственно. Последние — это, как правило, венчурные компании, то есть молодой бизнес без устойчивой финансовой модели.

Из-за рыночной волатильности это деление достаточно условно. Во время обвала котировок компании могут временно выпадать из того или иного класса акций, хотя фундаментально характеристики бизнеса не изменились. Также возможны разные трактовки того, к какому классу акций причислять «пограничные» компании.

Можно ориентироваться на биржевые индексы, которые служат ориентиром для инвестора. Для компаний large cap обычно используют индекс S&P 500, который объединяет 500 крупнейших компаний США. Для компаний small cap, например, Russell 2000. Первый из упомянутых индексов обновляет список входящих в него компаний раз в квартал, второй — раз в год.

Также акции можно легко сортировать по капитализации на различных сайтах-скринерах, например Finviz.

Основные различия между компаниями большой и малой капитализации

У компаний большой капитализации такие преимущества.

Прозрачность. Крупные компании зачастую более прозрачны — инвесторы могут легко найти и проанализировать отчетность и другую информацию о компании.

Чтобы определить, манипулирует ли компания с отчетностью, можно полагаться на мультипликатор Beneish M-Score. Он представляет собой статистическую модель на основе восьми показателей из бухбаланса и денежных потоков, и она с определенной вероятностью показывает, если с данными компании что-то не чисто.

Если значение мультипликатора меньше −2,22, можно предположить, что компания не манипулирует отчетностью. А если больше — возможна манипуляция.

Финансовая устойчивость. У крупных компаний обычно сформирована устойчивая бизнес-модель: у них стабильные финансовые потоки и диверсифицированные направления деятельности. Им проще пережить экономические спады.

Еще у крупных компаний на балансе часто числятся активы: здания, транспорт, оборудование и так далее. В случае проблем они могут задействовать эти резервы. А благодаря более высокому кредитному рейтингу таким компаниям проще заимствовать капитал и рефинансировать долги.

У подавляющего числа компаний из S&P 500 рейтинг BBB+ и выше. То есть они финансово достаточно устойчивы, чтобы выполнять свои обязательства.

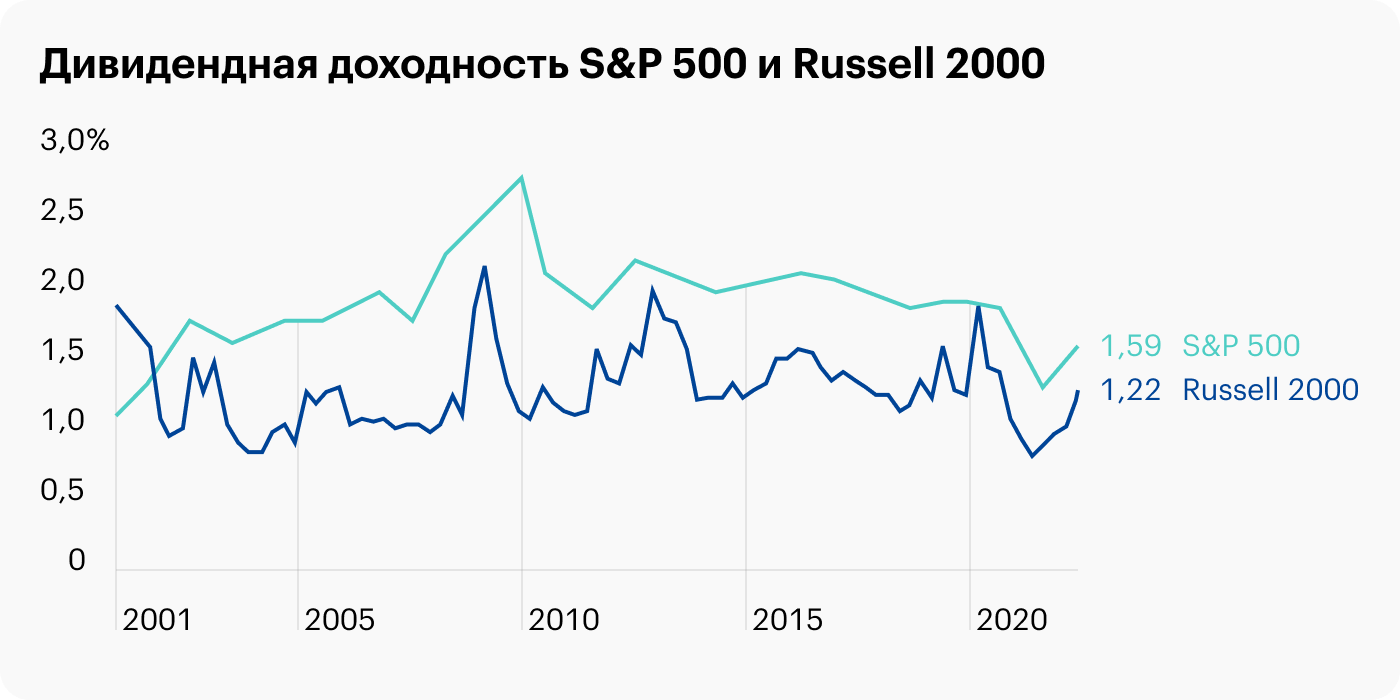

Дивиденды. Компании с большой капитализацией чаще выплачивают дивиденды, нежели их меньшие собратья. Крупные компании — обычно представители традиционных отраслей, в которых они уже заняли свою нишу. Зачастую это лидеры в своем сегменте. Так как эти компании уже прошли фазу роста, они могут позволить себе делиться прибылью с акционерами.

Напротив, небольшие компании вынуждены вкладывать все в развитие и экспансию. По состоянию на июнь 2022 года средняя дивидендная доходность Russell 2000 — 1,22%, в то время как у S&P 500 — 1,59%.

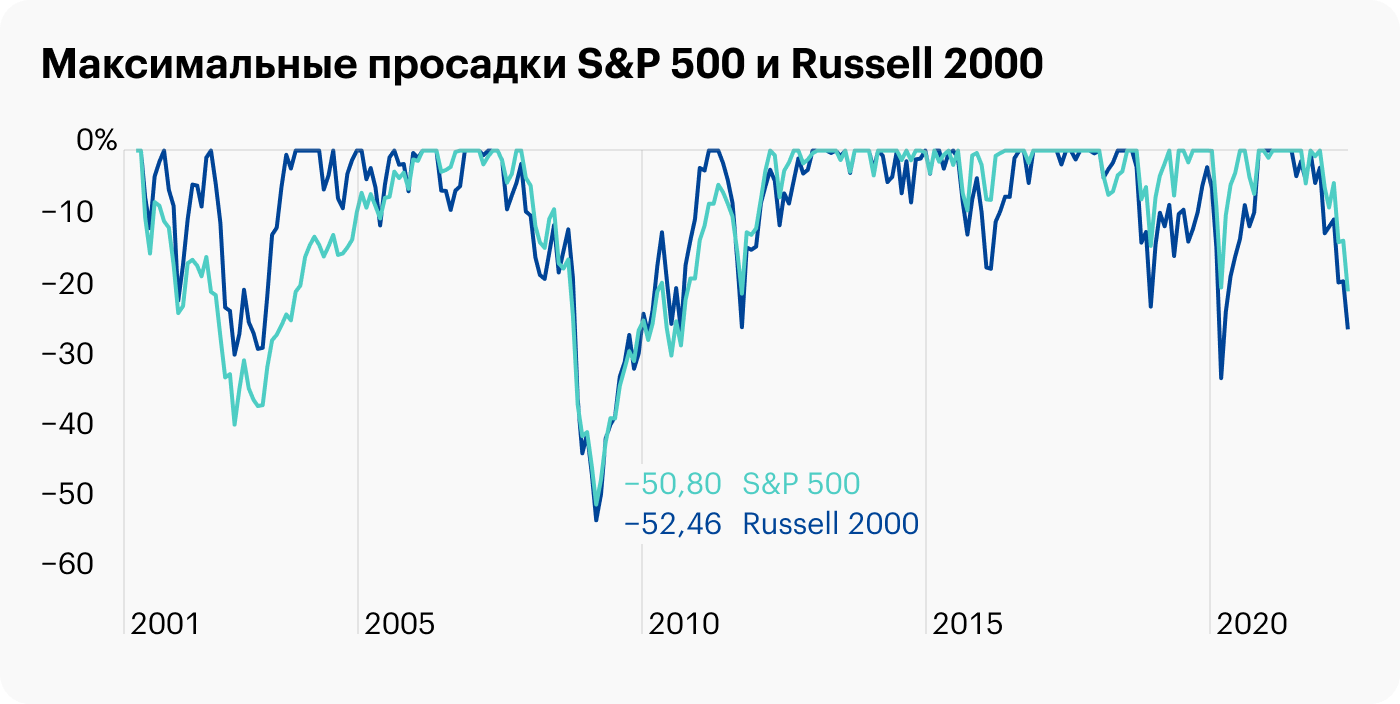

Низкая волатильность — существенное преимущество крупных компаний, вложение в них относительно менее рискованно. В то же время акции малой капитализации обладают высоким потенциалом роста — они хорошо проявляют себя, когда экономика на подъеме.

Если же дело движется к рецессии, инвесторы обычно избавляются в первую очередь от более рискованных активов. Поэтому на медвежьих рынках small cap проседают сильнее. С голубыми же фишками игроки не спешат расставаться, особенно если это еще и стабильный дивидендный плательщик.

Еще один фактор, связанный с волатильностью, — то, что у акций крупных компаний большая ликвидность и объемы торгов. Это обеспечивает справедливые цены, и они меньше подвержены рыночным манипуляциям: котировки таких компаний сложнее качнуть, в них редко происходят аномальные всплески вроде шортовых выносов. Поэтому акциями-мемами зачастую становятся бумаги именно небольших компаний.

В какие акции лучше инвестировать

Несмотря на повышенный риск акций малой капитализации, на долгосрочном горизонте инвестировать в них выгодно.

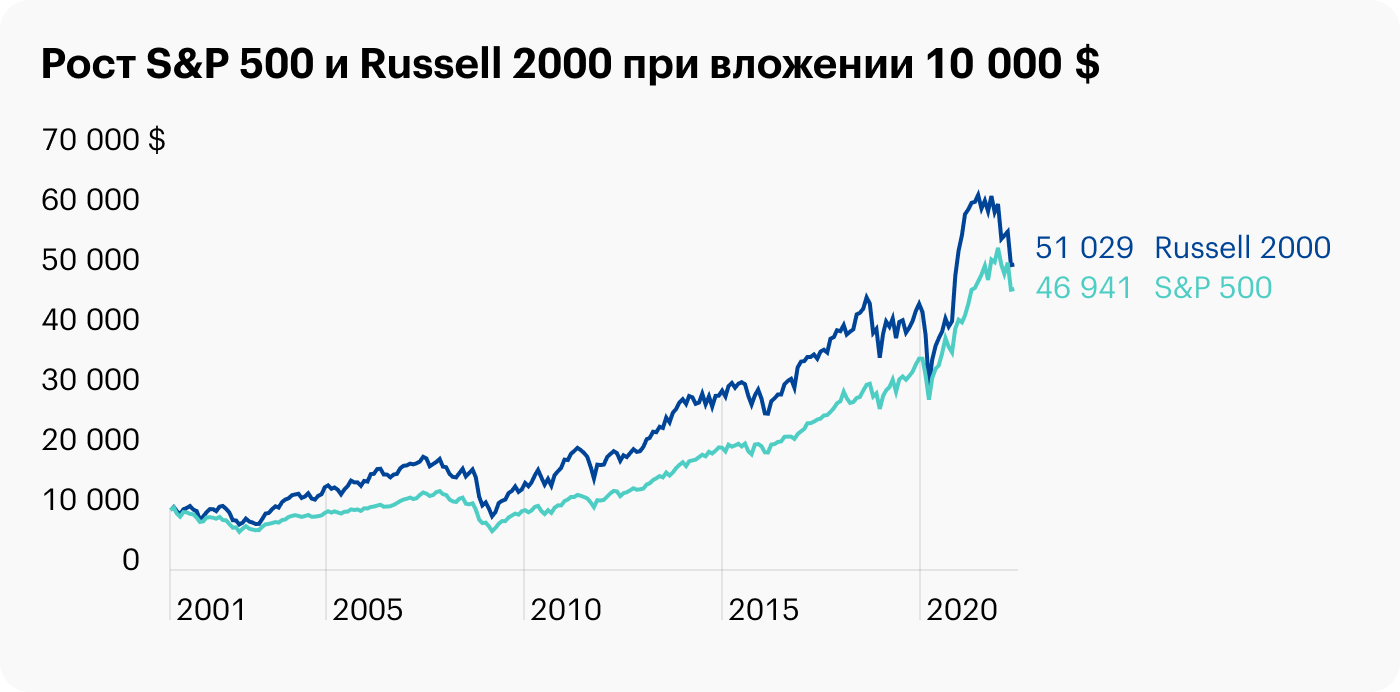

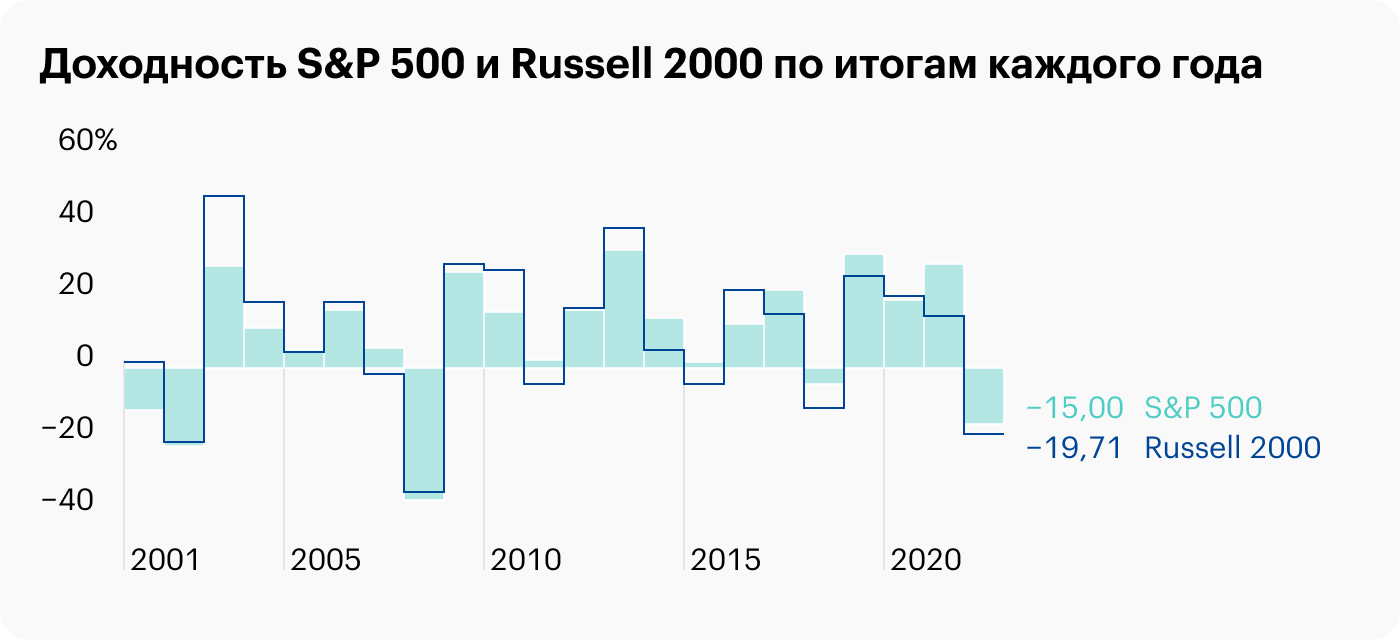

Для наглядности сделаем бэктест, как проявляли себя индексы Russell 2000 и S&P 500 на историческом отрезке с января 2001 по май 2022 года. Данные приведены с реинвестированием дивидендов и без учета инфляции.

Результаты вложения 10 000 $ в крупные и малые компании в январе 2001 года

| Индекс | Итог | Среднегодовых | Волатильность | Максимальная просадка | Коэффициент Шарпа |

|---|---|---|---|---|---|

| Russell 2000 | 51 029 $ | 7,91% | 19,71% | −52,46 | 0,42 |

| S&P 500 | 46 941 $ | 7,49% | 15% | −50,8 | 0,47 |

Результаты вложения 10 000 $ в крупные и малые компании в январе 2001 года

| Russell 2000 | |

| Итог | 51 029 $ |

| Среднегодовых | 7,91% |

| Волатильность | 19,71% |

| Максимальная просадка | −52,46 |

| Коэффициент Шарпа | 0,42 |

| S&P 500 | |

| Итог | 46 941 $ |

| Среднегодовых | 7,49% |

| Волатильность | 15% |

| Максимальная просадка | −50,8 |

| Коэффициент Шарпа | 0,47 |

Индекс компаний малой капитализации показал доходность в среднем на 0,42 процентного пункта в год больше, чем S&P 500. Но такой результат был с учетом большего риска — средняя волатильность 19,71% против 15%. С точки зрения эффективности вложений, а именно доходности с поправкой на риск, S&P 500 здесь более эффективен: коэффициент Шарпа 0,47 против 0,42 у Russell 2000.

Таким образом, если вы агрессивный инвестор и вам нужна повышенная доходность любой ценой, Russell 2000 в долгосрочной перспективе подходит лучше. Если же вы стремитесь избегать высокой волатильности, то S&P 500 или его комбинация с другими классами акций выглядит предпочтительнее. В хорошо диверсифицированном портфеле будет и тот и другой класс акций.

Учтите, что акции малых компаний неоднородны: разные виды акций внутри этой группы могут давать заметно отличающиеся результаты.

Эндрю Беркин и Ларри Сведроу приводят в книге Your Complete Guide to Factor-based Investing такие данные:

- «С 1927 по 2015 год акции компаний крупной капитализации принесли 9,8% годовых, акции компании малой капитализации в целом — 11,8%. А вот акции растущих компаний малой капитализации, то есть small cap growth, — всего 8,7% годовых. При этом стандартное отклонение доходности последних было выше, чем у small cap в целом, что выглядит аномалией: риск больше, а доходность меньше».

Если инвестора интересуют акции малых компаний, возможно, лучше вложиться в весь индекс таких акций, а не делать ставку только на растущие компании этого сегмента, или тщательно выбирать бумаги.

Поправка на макроэкономические показатели. Малые компании и акции роста хорошо раллируют во время экономического роста, но сильно проседают, когда наступает рецессия. Поэтому если ваш горизонт инвестирования — в рамках одного бизнес-цикла, то есть менее 10—12 лет, желательно сделать поправку на текущую фазу цикла. Прочитать подробнее, как это работает, можно в статье про ротацию секторов.

Другой важный макроэкономический фактор, который нужно учитывать, — высокие темпы роста инфляции. В такой конъюнктуре регуляторы вынуждены ужесточать денежно-кредитную политику, что, как правило, негативно сказывается на акциях роста.

А из-за нестабильной финансовой модели общее повышение цен и сопутствующих расходов может ударить по показателям небольшого бизнеса. Если в защитных секторах, таких как продовольственный ретейл, медицина и коммунальные услуги, инфляционные издержки можно перенести на конечного потребителя, то в циклических секторах, если у бизнеса невысокая маржинальность, он может легко получить убыток.

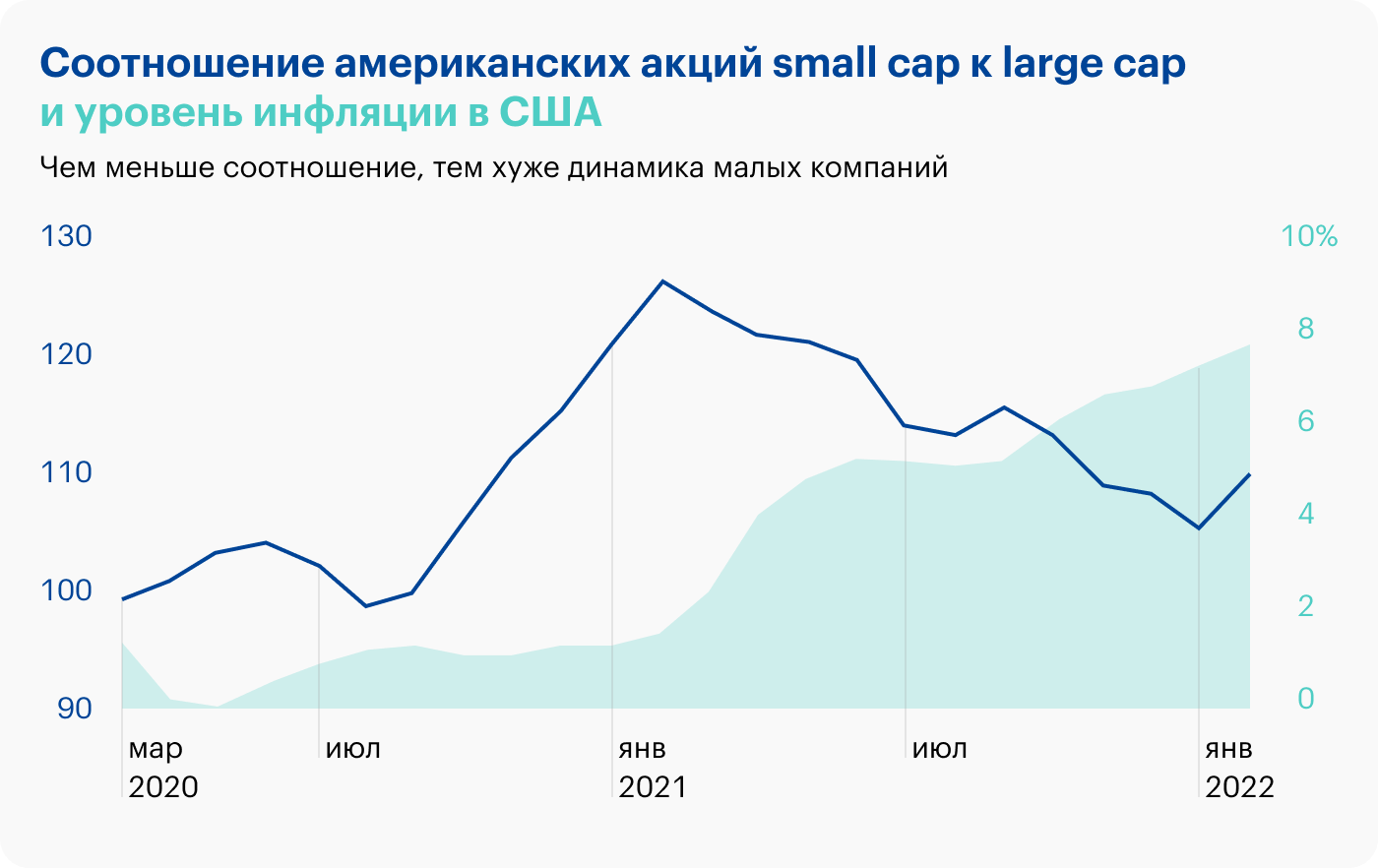

Это объясняет, почему компании small cap, несмотря на разгон экономического цикла после рецессии в марте 2020 года, проявили себя хуже крупных компаний. Это показано на графике ниже.

Но как только темпы роста инфляции начнут падать, это может стать драйвером для роста малых компаний. Исторически компании малой капитализацией превзошли более крупных конкурентов при снижении инфляции, когда она выше 3%.

Если ФРС при этом снизила ставку или оставила ее неизменной, то преимущество малых компаний составило 5,1 процентного пункта. Если же ФРС ужесточила политику — 6,7 процентного пункта.

Преимущество американских акций small cap против large cap в период с июля 1954 года

| Инфляция в США | ФРС повысила ставку | ФРС оставила или понизила ставку |

|---|---|---|

| Ниже 3% и растет | 2,6 п. п. | 3,4 п. п. |

| Выше 3% и растет | 0 | −7,8 п. п. |

| Ниже 3% и падает | 0,4 п. п. | 2,4 п. п. |

| Выше 3% и падает | 6,7 п. п. | 5,1 п. п. |

Преимущество американских акций small cap против large cap в период с июля 1954 года

| Ниже 3% и растет | |

| ФРС повысила ставку | 2,6 п. п. |

| ФРС оставила или понизила ставку | 3,4 п. п. |

| Выше 3% и растет | |

| ФРС повысила ставку | 0 |

| ФРС оставила или понизила ставку | −7,8 п. п. |

| Ниже 3% и падает | |

| ФРС повысила ставку | 0,4 п. п. |

| ФРС оставила или понизила ставку | 2,4 п. п. |

| Выше 3% и падает | |

| ФРС повысила ставку | 6,7 п. п. |

| ФРС оставила или понизила ставку | 5,1 п. п. |

Что в итоге

Компании большой капитализации — обычно зрелый, устоявшийся бизнес, который может позволить себе делиться прибылью с акционерами. У малых компаний же не всегда стабильные финансовые потоки, а все свои ресурсы они направляют на развитие и захват рынка.

Акции компаний малой капитализации в потенциале более прибыльное вложение. Во многом это связано с эффектом низкой базы и возможностями для роста: легче удвоить прибыль с 500 млн до 1 млрд долларов, нежели сделать это с 5 до 10 млрд.

У компании малой капитализации больше рисков, они могут сильно пострадать в кризис.