Вычеты: как получить кэшбэк от государства более 500 000 ₽

Прошлой осенью прошла первая конференция Т—Ж.

Мы говорили о том, как копить, зарабатывать, защищать и тратить свои деньги. А еще о том, как в виде различных налоговых вычетов вернуть из бюджета часть уплаченного НДФЛ.

Эксперт по налогообложению Антон Дыбов уже получил некоторые вычеты, положенные каждому россиянину с официальным доходом. Он рассказал, какие из них реально помогают сэкономить, кто может на эти вычеты претендовать и как их применять. В этом конспекте — основные пункты доклада эксперта с изменениями 2024 года.

Что такое вычет

Если человек работает и получает белую зарплату или вознаграждение, то платит налог на доходы физических лиц, НДФЛ. Стандартная ставка — 13%. Если доходы за год превысят 5 млн рублей, применяют прогрессивную ставку 15%.

Налог считают так:

(5 000 000 ₽ × 13%) + 15% с разницы между общей суммой доходов и 5 000 000 ₽.

Обычно налог удерживает и переводит в бюджет работодатель или заказчик услуг. Но это ваши деньги, и платите их именно вы.

Вычет — это сумма, которую можно вычесть из дохода при расчете НДФЛ. Она равна расходам на определенные цели — например, на покупку жилья, лечение или обучение. Но, как правило, это не фактическая сумма, которую вы потратили, а установленный законом лимит.

Также надо учитывать, что вычеты не уменьшают дивиденды и доходы от ценных бумаг.

Налог к возврату — это сумма, которую можно вернуть из бюджета или сэкономить при удержании из зарплаты. Если упрощенно, налог к возврату — это 13% от вычета.

Предположим, ваша зарплата 100 000 ₽. НДФЛ по ставке 13% с этой суммы — 13 000 ₽. Вы потратили на лечение зубов 50 000 ₽. Это ваш вычет. Он снизил облагаемый доход до 50 000 ₽: 100 000 ₽ − 50 000 ₽.

Получается, вы переплатили НДФЛ с 50 000 ₽. Умножаем эту сумму на 13%, получаем 6500 ₽. Столько вы можете получить от государства в качестве излишне удержанного налога.

Общие условия для получения НДФЛ-вычетов

Их всего два.

Вы налоговый резидент РФ. То есть провели в России больше 183 дней в календарном году. Статус фиксируется на 31 декабря и больше не меняется.

Соответственно, если в году, в котором у вас были некие расходы, вы были налоговым резидентом, то можете заявить вычет за этот год, даже если потом утратите статус резидента. И наоборот: если в году, к которому относятся расходы, вы нерезидент, то вычет заявить не сможете, даже если впоследствии станете резидентом.

У вас есть официальный доход, облагаемый НДФЛ. Когда такого дохода нет, не будет и вычетов. Если вы не платите НДФЛ, возвращать нечего. Так может быть, когда вы получаете зарплату в конверте или учитесь в вузе на дневном отделении и живете только на стипендию и помощь от родителей. Либо вы пенсионер, у которого из доходов лишь пенсия, или мама в отпуске по уходу за ребенком, не получающая зарплату.

Недоступны вычеты также тем, кто занимается бизнесом как самозанятый и предприниматель на специальных налоговых режимах, например упрощенке.

Еще важный момент: вычет в любом случае не может превышать годовой доход. Если за год вы заработали миллион, а вычетов набралось на полтора, ваш вычет в текущем году — только миллион.

Теперь расскажу про самые существенные вычеты.

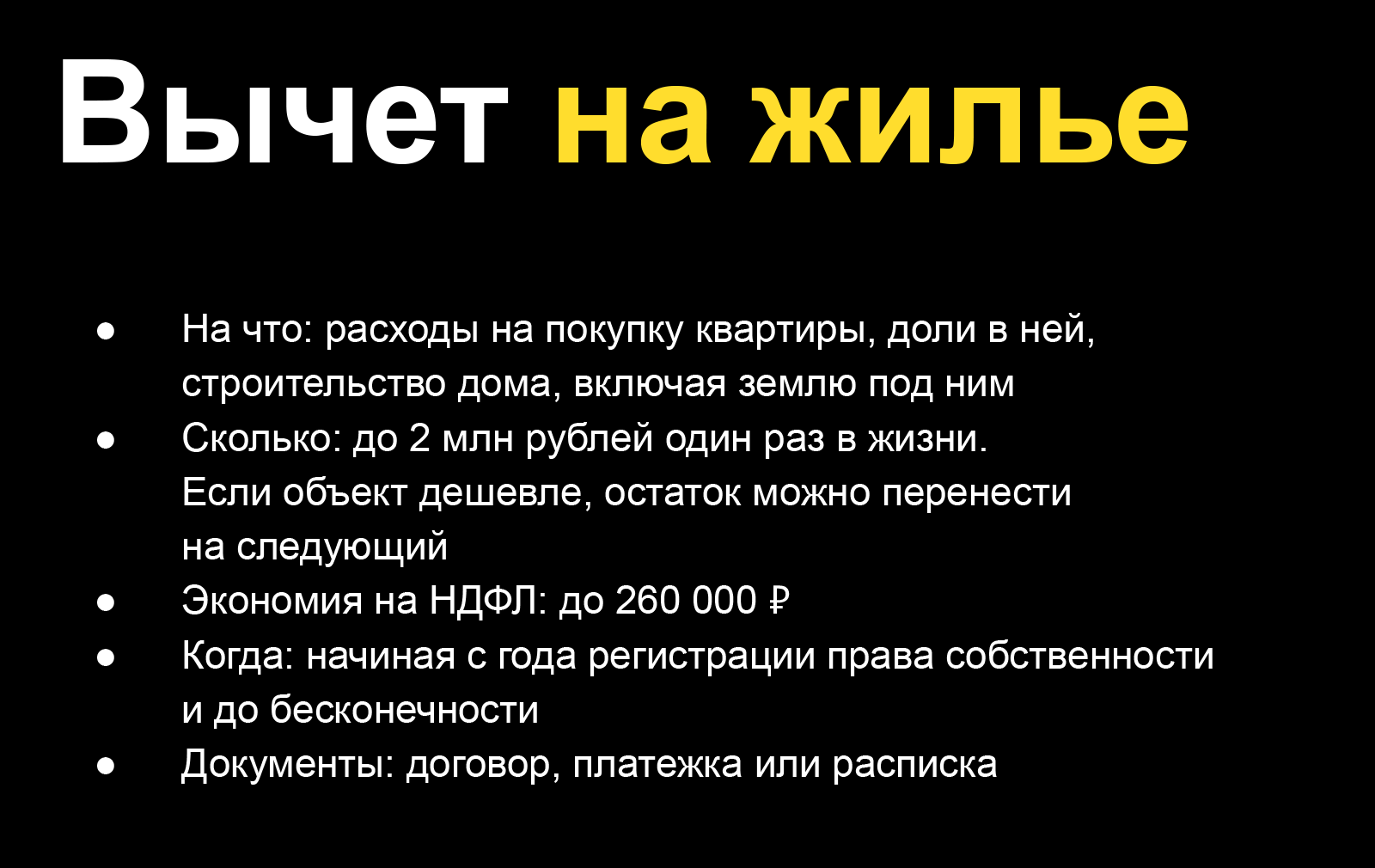

Вычет на приобретение или строительство жилья

Этот имущественный вычет можно заявить, если вы купили жилое помещение, например квартиру (неважно, в новостройке или на вторичном рынке) или комнату. Или построили дом своими силами либо с помощью подрядчика. В этом случае в вычет входит и стоимость земли. Отдельно заявить вычет на землю, не построив на ней дом, нельзя. Пока участок пустует, вычет по его стоимости вы не получите.

Максимальный размер жилищного вычета — 2 млн рублей. Заявить его можно раз в жизни, но если у вас получилось купить или построить жилье дешевле, чем за 2 млн, то разницу вы сможете перенести на следующий объект. Если же ваша первая недвижимость стоила больше 2 млн рублей, то вы используете вычет и больше вам его не предоставят.

За счет вычета на покупку жилья можно сэкономить на НДФЛ и вернуть из бюджета до 260 000 ₽: 2 000 000 ₽ × 13%. При покупке квартиры дороже 2 млн рублей в браке работающий супруг имеет право на такой же вычет. А значит, при цене недвижимости не менее 4 млн рублей из бюджета можно вернуть 520 000 ₽ на двоих.

Право на жилищный вычет возникает с даты регистрации права собственности на жилье, но заявить его можно когда угодно. Этот вычет не привязан к конкретному году, в котором вы понесли соответствующие расходы. Если купили и оформили в собственность квартиру в 2023 году, но по каким-то причинам не хотите заявлять вычет из доходов этого года, можете заявить его из доходов 2024, 2025, 2026 годов. Да хоть из доходов 2030 года.

Из документов понадобится договор купли-продажи либо строительства жилья и документы об оплате: платежки или расписка, если покупали квартиру за наличные. Если строили дом самостоятельно, нужны будут чеки на стройматериалы. Выписка из Единого госреестра недвижимости, ЕГРН, для получения вычета не требуется.

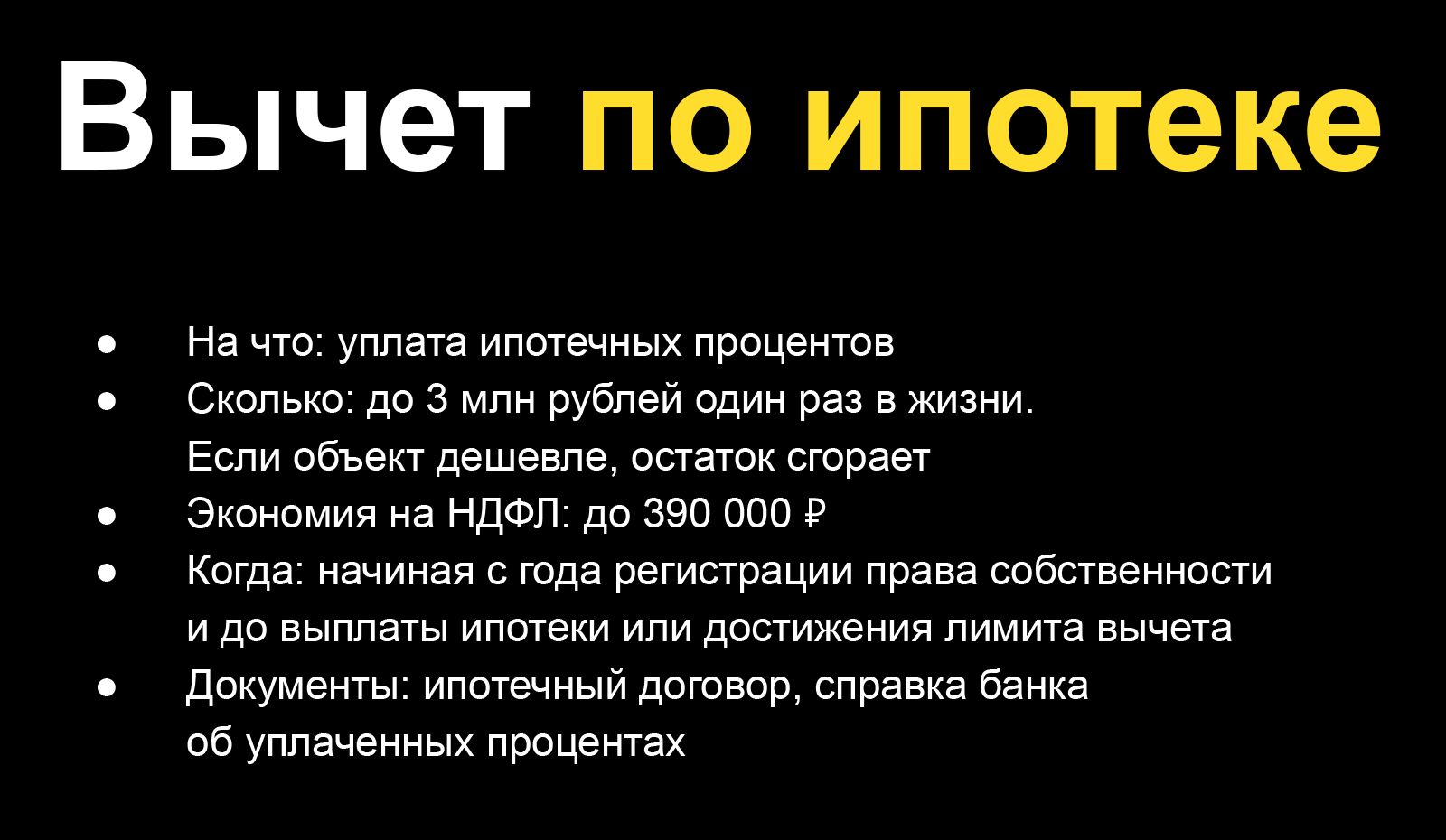

Вычет на проценты по ипотеке

Если для покупки жилья вы брали ипотечный кредит в банке, можно также заявить вычет на уплаченные проценты. Максимальная сумма вычета — 3 млн рублей. То есть из бюджета можно вернуть 390 000 ₽: 3 000 000 ₽ × 13%.

Этот вычет тоже можно заявить лишь раз в жизни. Но есть принципиальное отличие от вычета по расходам на покупку жилья. Остаток ипотечного вычета, который вы не использовали, нельзя переносить на другие объекты. Он дается только на один. То есть неиспользованный остаток просто сгорит. Если всего по ипотеке вы заплатили 1 млн рублей процентов, то оставшиеся 2 млн вычета на следующую квартиру не перейдут.

Прежде чем заявлять этот вычет, прикиньте, не планируете ли вы в будущем покупать квартиру подороже и брать ипотеку с большей суммой процентов. Возможно, будет выгоднее заявить вычет по тому объекту, а не по бюджетной квартире-студии.

Если платите две ипотеки, выбирайте для вычета ту недвижимость, по которой ипотека более дорогая и которую будете дольше платить, то есть накопите больше процентов. Заявить процентный вычет по двум ипотечным объектам можно, только если вы в браке: супруг или супруга заявит по одной ипотеке, а вы — по другой.

Вычет по ипотечным процентам можно заявить начиная с года регистрации жилья в ЕГРН и либо до исчерпания лимита в 3 млн рублей, либо до полного погашения ипотеки.

Из документов понадобится ипотечный договор и справка банка об уплаченных процентах.

Допустим, вы два года платите ипотеку за новостройку, право собственности на которую зарегистрируете в 2024 году. Значит, в этом же году сможете заявить вычет на проценты, накопившиеся со дня, когда вы подписали договор долевого участия. Если проценты не покроют весь доход 2024 года, остаток можете перенести на 2025.

Вычеты на лечение, обучение, спорт

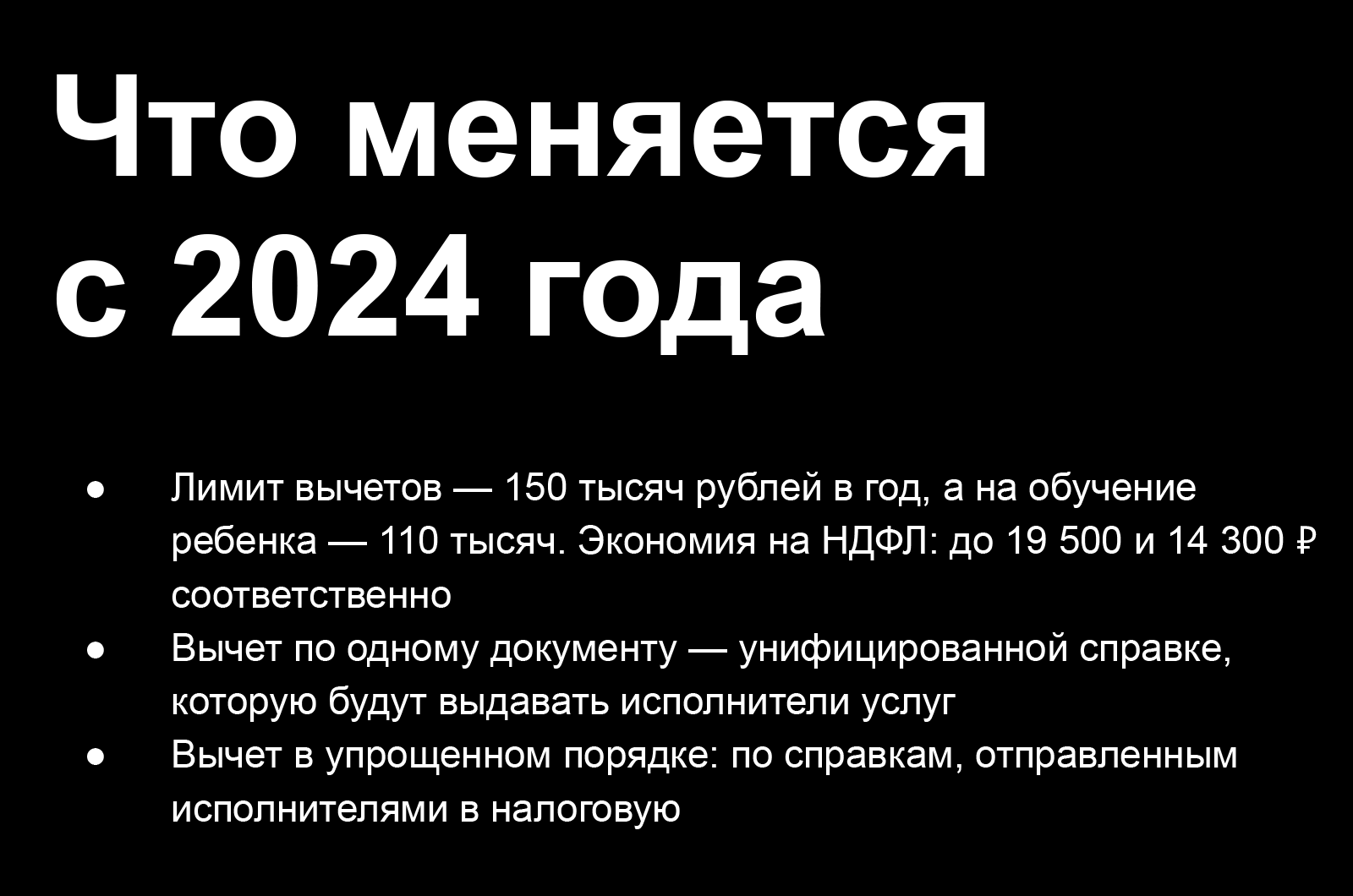

Все эти вычеты называются социальными, у них общий лимит:

- По расходам 2021, 2022 и 2023 годов — 120 000 ₽, то есть государство вернет до 15 600 ₽.

- Начиная с расходов 2024 года — 150 000 ₽, значит, к возврату будет максимум 19 500 ₽.

Отдельные лимиты есть у вычета на дорогостоящее лечение и обучение детей. О них расскажу ниже.

Заявить социальный вычет можно только в году расходов либо в течение трех лет после его окончания.

Допустим, если вы потратились на лечение в 2023 году, подать декларацию с вычетом за этот год можно в 2024—2026 годах. А в 2027 уже нельзя.

Кроме того, если вы, например, в 2024 году оплатите свое обучение на 180 000 ₽, то 30 000 ₽ разницы между лимитом и реальными расходами на 2025 год перенести уже не сможете.

Еще одно общее условие для всех социальных вычетов — возраст детей, за которых вы платили. Им должно быть до 18 лет либо до 24 лет, если ребенок учится очно.

Вычет на лечение можно заявить по расходам на медуслуги, лекарства и ДМС для себя, детей, супруга или супруги, своих родителей. А если вы оплатите лечение родственников вашей второй половины, вычет не предоставят. Лучше дать деньги мужу или жене, чтобы он или она оплатили лечение своих родителей.

По дорогостоящим видам лечения лимита для вычета нет. Он ограничен лишь доходом за год. Если вы сделали операцию за 2 млн рублей и у вас такой же годовой доход, он полностью не будет облагаться НДФЛ и вы сэкономите 260 000 ₽.

Из документов понадобится только справка об оплате медицинских услуг. Договоры с медклиниками и чеки об оплате не нужны.

Расходы за 2021—2023 годы надо подтверждать старой формой справки, а для трат 2024 года действует новая. Если лечение считается дорогостоящим, в справке будет стоять код 2, для обычного — код 1.

В отличие от медуслуг, расходы на лекарства надо подтверждать рецептом установленной формы и кассовым чеком. А расходы на ДМС — договором со страховой компанией и платежными документами.

Если платили за близких, дополнительно приложите документ о родстве, например свидетельство о браке или о рождении.

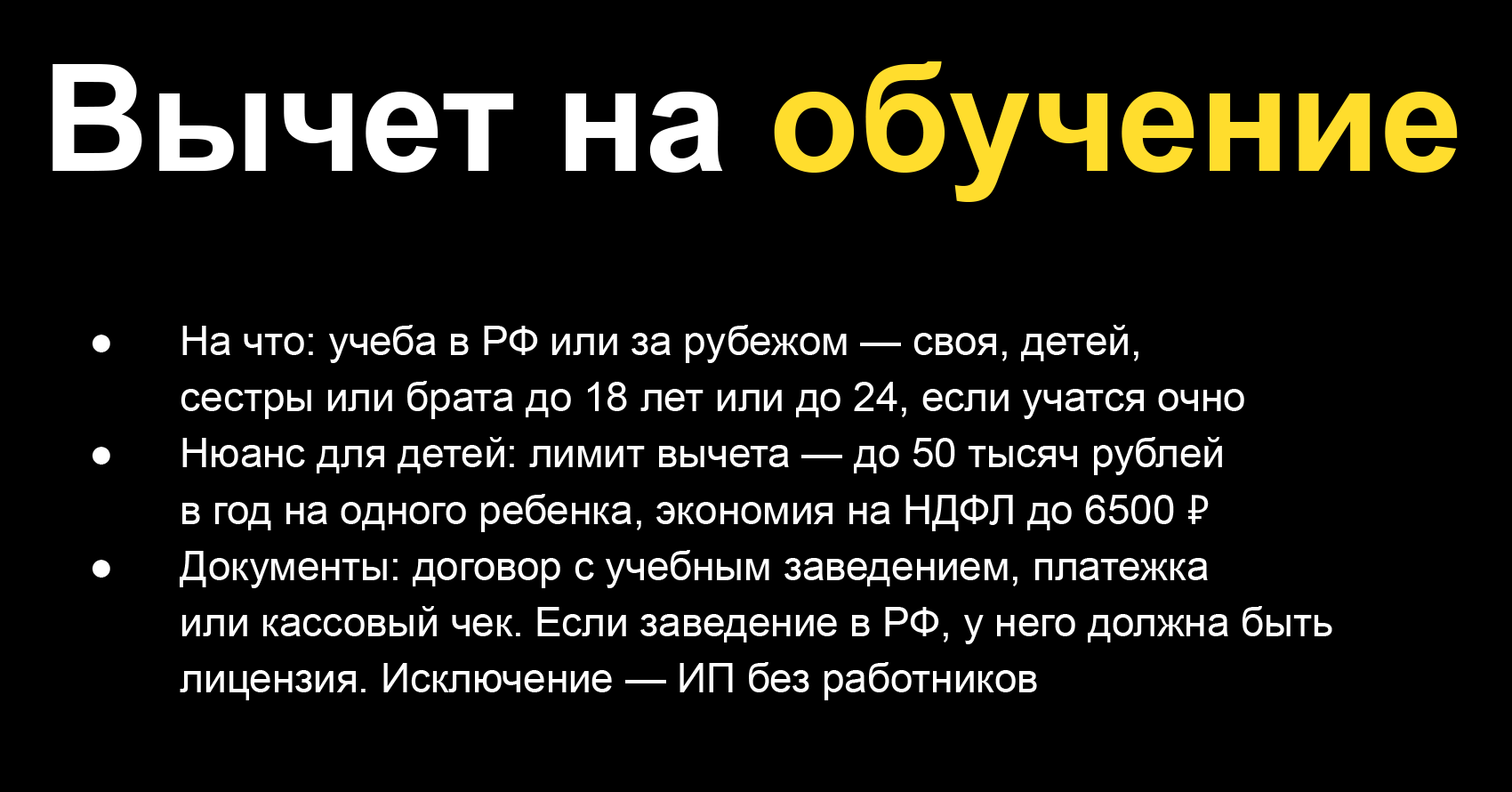

Вычет на обучение дают по расходам на учебу в РФ или за рубежом. Оплачивать можно свое обучение, детей, сестер или братьев, в том числе неполнородных, до 24 лет, если они учатся очно. Начиная с расходов 2024 года вычет положен и за оплату очного обучения мужа или жены.

У вычета по расходам на обучение собственных или подопечных детей свой лимит:

- 50 000 ₽ на ребенка — по расходам, которые были в 2021—2023 годах. В этом случае можно сэкономить до 6500 ₽.

- 110 000 ₽ на ребенка начиная с расходов 2024 года. Экономия составит уже до 14 300 ₽.

Вычет на обучение детей может применить только один из родителей, опекунов или попечителей.

Для подтверждения расходов прошлых трех лет понадобится договор с учебным заведением и документ об оплате. Если заведение находится в России, у него должна быть лицензия на образовательную деятельность. Исключение — когда обучает ИП без работников, ему лицензия не нужна.

С 2024 года расходы на обучение подтверждаются только справкой об оплате образовательных услуг. Другие документы не нужны.

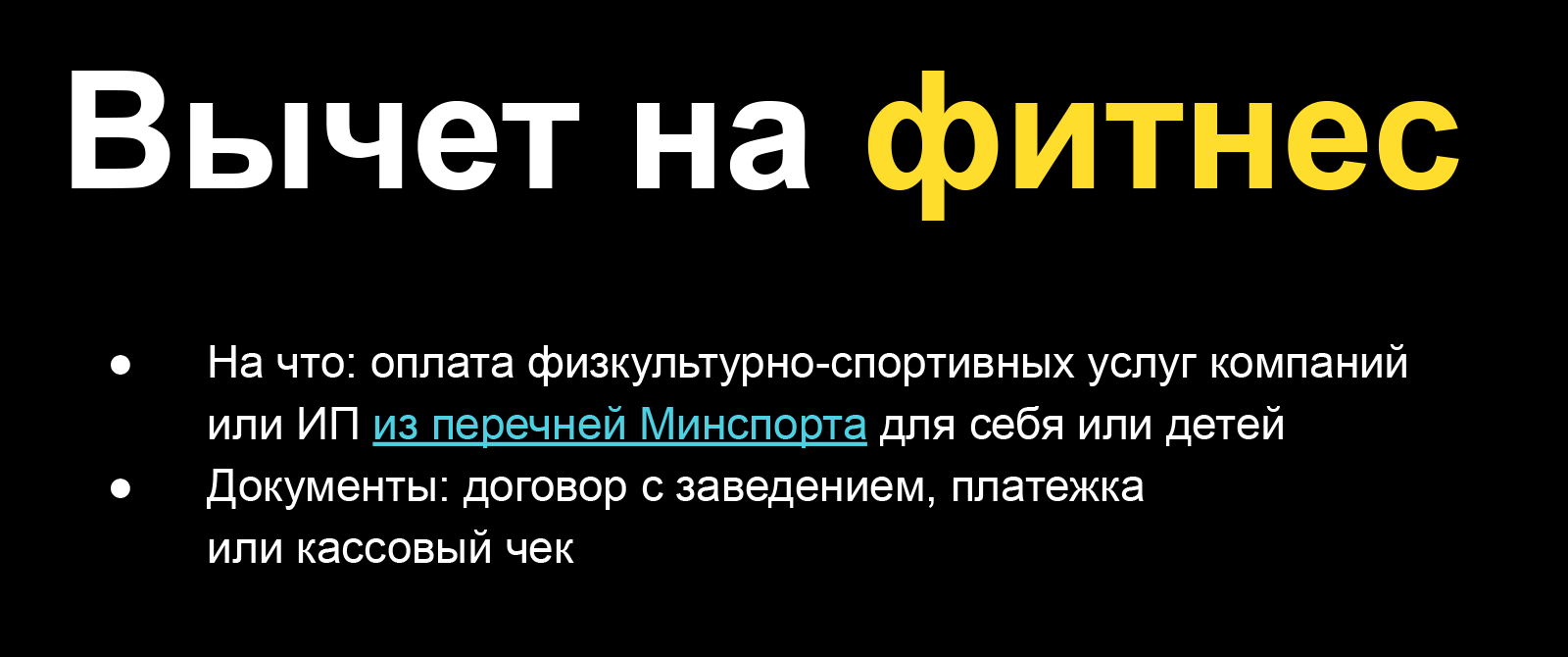

Вычет на спорт предоставляют по расходам на физкультурно-оздоровительные услуги, которые вы оплатили себе или своим детям. Важно, чтобы организация или ИП, оказывающие эти услуги, были включены в специальные перечни Минспорта, иначе вычет не дадут.

Чтобы подтвердить траты на физкультуру, которые были до 2023 года включительно, нужны договор со спортивным заведением, платежка или кассовый чек. Для расходов 2024 года эти документы заменит справка об оплате соответствующих услуг.

Вычет по индивидуальному инвестиционному счету

Индивидуальный инвестиционный счет, сокращенно ИИС, открывают у российского брокера для инвестиций в валюту, ценные бумаги или драгметаллы. Чтобы владелец получил вычеты, счет должен просуществовать минимум три года.

Вычет применяют либо к сумме, которую вы вносите на ИИС, либо к прибыли от операций по нему. Последний вариант редко бывает выгоден, поэтому его мы не рассматриваем.

Еще одно условие для вычета такое: в одно время можно открыть только один ИИС. Из этого правила есть исключение. Если закрыть ИИС, в течение месяца перевести всю сумму к другому брокеру и открыть там еще один ИИС, вычет предоставят. Но если открыть новый счет, при этом не закрывая старый, вы потеряете право на вычет по суммам, внесенным на старый.

Что касается суммы, внесенной на ИИС, то для вычета неважно, куда вы ее вложили и вложили ли вообще. Даже если она все три года пролежит на счете без движения, вычет все равно дадут.

Вычет предоставляется на сумму, внесенную за календарный год на ИИС, но не более 400 000 ₽. Например, если в календарном году вы положили 1 000 000 ₽, то получить вычет сможете только на 400 000 ₽, то есть вернется 52 000 ₽ НДФЛ.

Заявить вычет можно в течение трех лет, следующих после года, в котором вы положили деньги на счет. Если вы перевели их в 2023 году, подать декларацию с вычетом можно в 2024—2026 годах.

Как получить вычет

Есть три способа.

Подать декларацию 3-НДФЛ. Это самый распространенный способ, так можно заявить абсолютно все виды вычетов.

Алгоритм такой:

- Дожидаемся завершения года, к доходам которого хотим применить вычет. Раньше 1 января следующего года декларацию подать нельзя.

- Заполняем декларацию в личном кабинете на сайте ФНС и прикладываем к ней подтверждающие документы.

- Ждем максимум три месяца — столько налоговой дается на камеральную проверку декларации. Все этапы проверки будут видны в личном кабинете.

- Если все в порядке, через два рабочих дня после окончания проверки получаем на выбранный счет излишне уплаченный НДФЛ.

Многие думают, что на каждый вычет нужно подавать отдельную декларацию. На самом деле все виды вычетов можно включить в одну.

Предположим, вы сдали декларацию за 2022 год, в которой заявили вычет на обучение ребенка в автошколе, а расходы на учебу в школе рисования забыли включить. Если вы спохватились в течение трех лет, считая с года, в котором были соответствующие расходы, то подаете уточненную декларацию и указываете в ней не только вычет на автошколу, но и на школу рисования. И так можно поступать с любым вычетом.

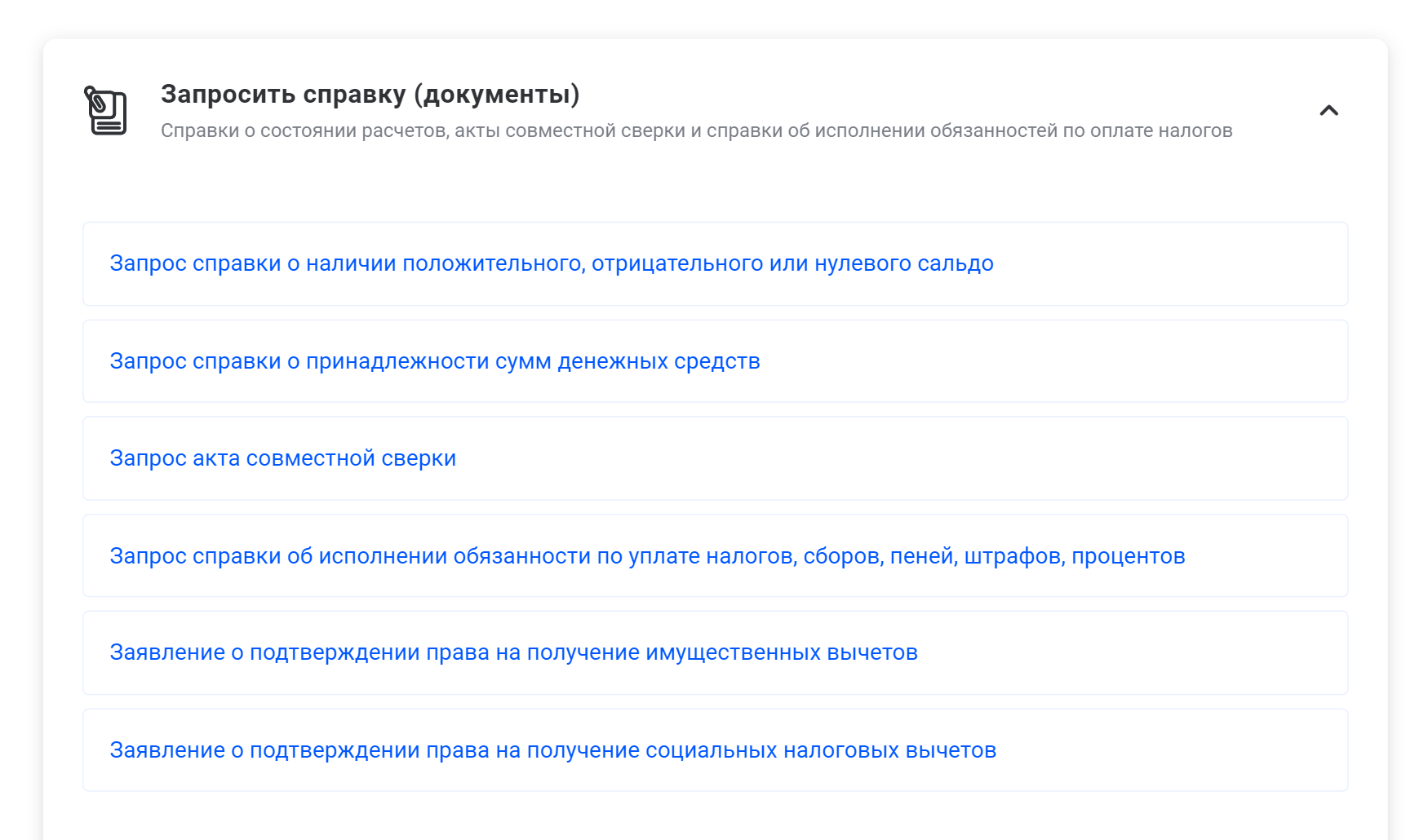

Через работодателя. Так предоставляют социальные вычеты и жилищные, включая вычет по ипотечным процентам. Для этого через личный кабинет на сайте ФНС в разделе «Каталог обращений» → «Запросить справку (документы)» нужно подать заявление о подтверждении вашего права на соответствующий вычет.

Налоговая сама пришлет работодателю уведомление о праве на вычет. Когда работодатель его получит, надо написать ему заявление на вычет, после чего с вас не будут удерживать НДФЛ до тех пор, пока не выберете весь вычет.

Упрощенный порядок действует по расходам на приобретение жилья через банк или по сумме, внесенной на ИИС. А с 2024 года — еще и по расходам на лечение, обучение, спорт и ДМС.

Смысл упрощенного порядка в том, что банк, брокер, медицинская, образовательная или спортивная организация либо страховая компания сами передают сведения в налоговую. А та размещает в вашем личном кабинете предзаполненное заявление. Там же, в личном кабинете, вы его подписываете, и через два рабочих дня вам возвращают налог.

По расходам 2024 года на лечение, обучение, спорт и ДМС предзаполненные заявления впервые будут сформированы в 2025 году.

Что в итоге

- Больше всего можно сэкономить, заявив вычеты на покупку или строительство жилья и на уплату процентов по ипотеке — до 260 000 и до 390 000 ₽ соответственно.

- Начиная с расходов 2024 года увеличились максимальные размеры вычета на обучение детей — с 50 000 до 110 000 ₽ на каждого ребенка — и общего лимита социальных вычетов по расходам на лечение, лекарства, ДМС, спорт и свое обучение — с 120 000 до 150 000 ₽.

- Получить вычет можно тремя способами: подать в инспекцию декларацию 3-НДФЛ, через работодателя или в упрощенном порядке. Второй и третий способы для вычета по ИИС не подойдут.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_jrnl