Каково сейчас состояние мировой экономики и инвестиционные тренды?

Объясните, каковы прогнозы по мировой экономике, в какой фазе цикла мы находимся и в какие активы сейчас стоит вкладывать инвесторам? Спасибо.

Сейчас мировая экономика находится в стадии роста, а уровень инфляции в среднесрочной перспективе будет оставаться довольно высоким. В частности, ФРС прогнозирует долларовую инфляцию в 2021 году на уровне 4,2%, но в 2022 году ожидает ее снижения до 2,2%. В России инфляция по итогам 2021 года может составить 7,4—7,9%, а в 2022 снизиться до 4—4,5%.

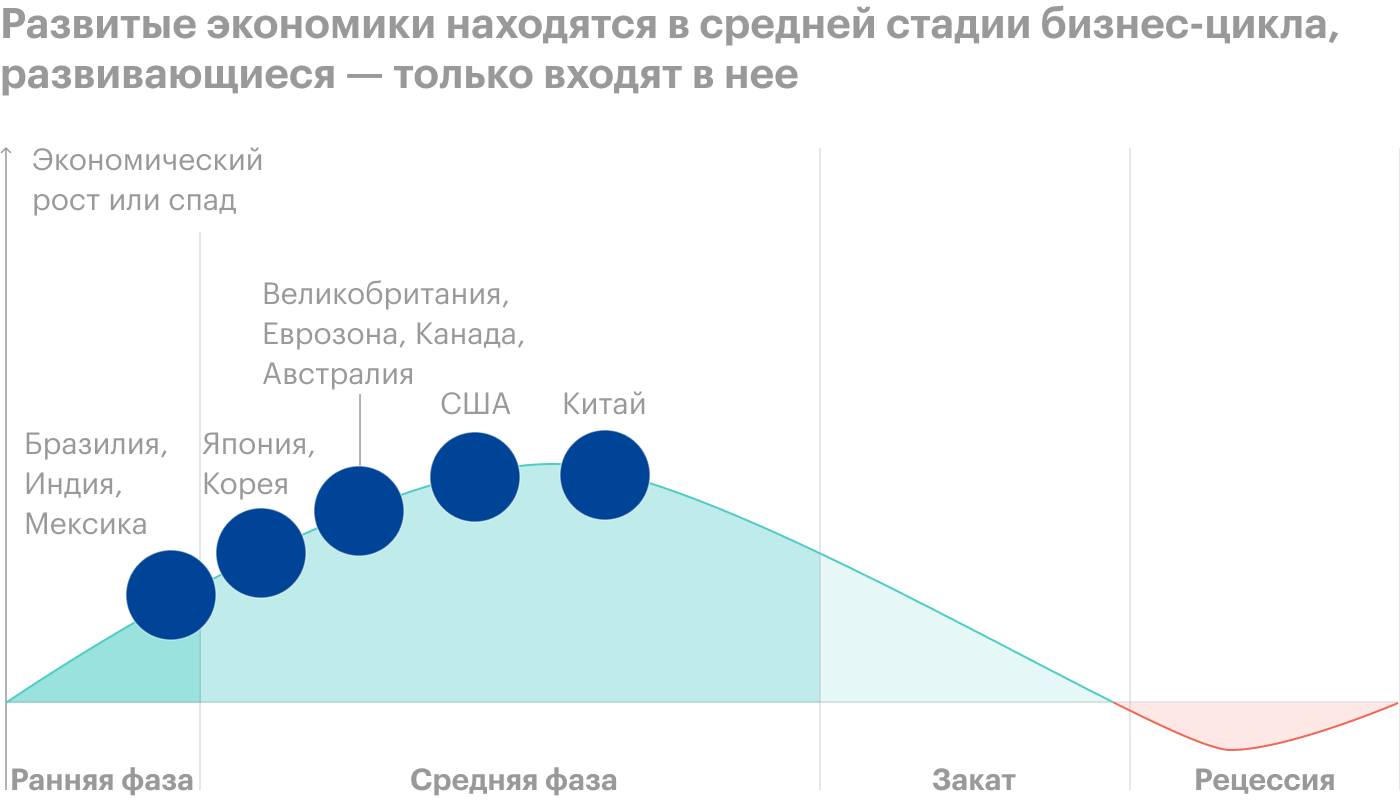

Общий инвестиционный тренд такой: акцент в пользу акций, а не облигаций. При этом в сложившейся конъюнктуре неплохо должны проявить себя активы развивающихся экономик, циклические секторы, стоимостные акции и компании малой капитализации.

Но, как обычно, что выбирать в портфель, зависит от личных особенностей инвестора: цели, склонности к риску и т. д.

Макроэкономическая ситуация

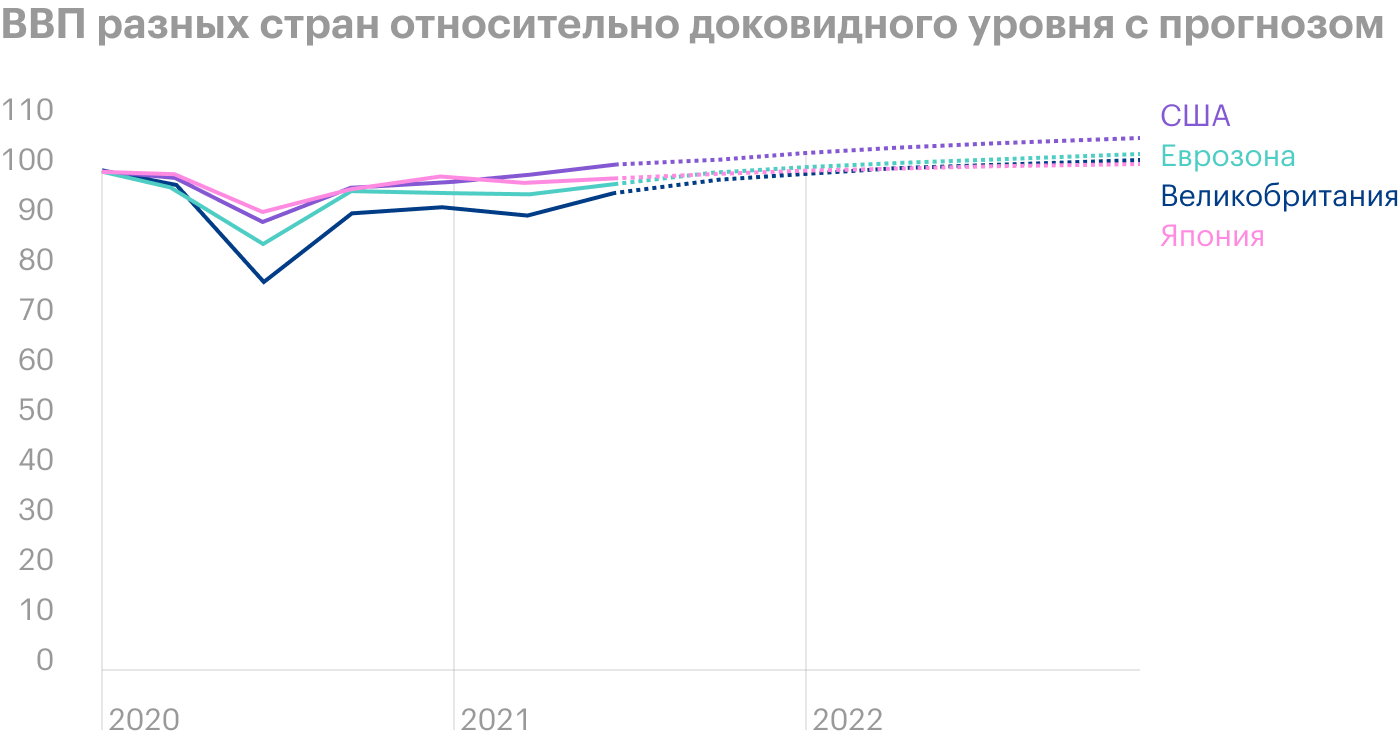

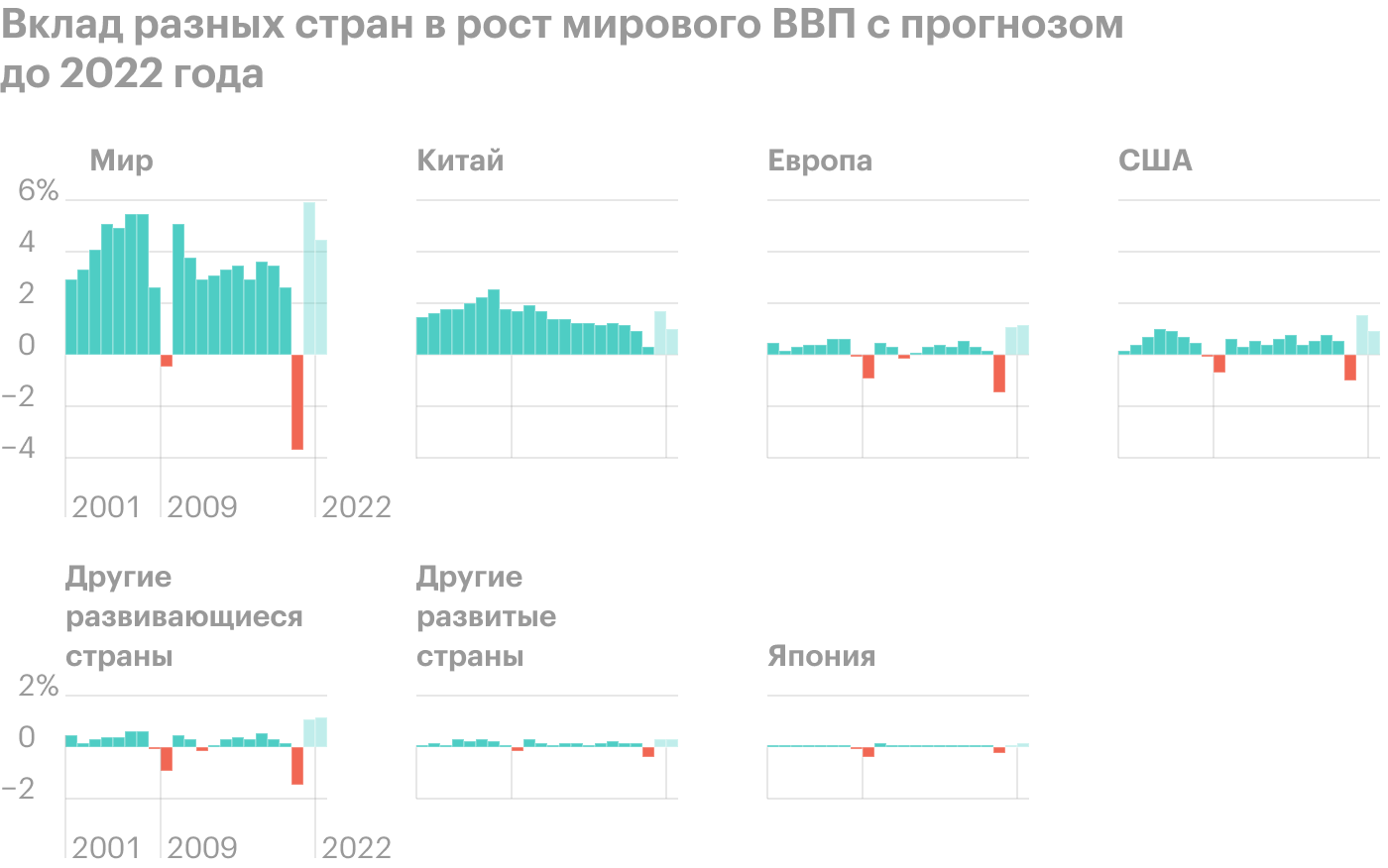

Мировая экономика показала быстрое V-образное восстановление после рецессии 2020 года. США, а до этого и Китай уже превзошли доковидные уровни ВВП.

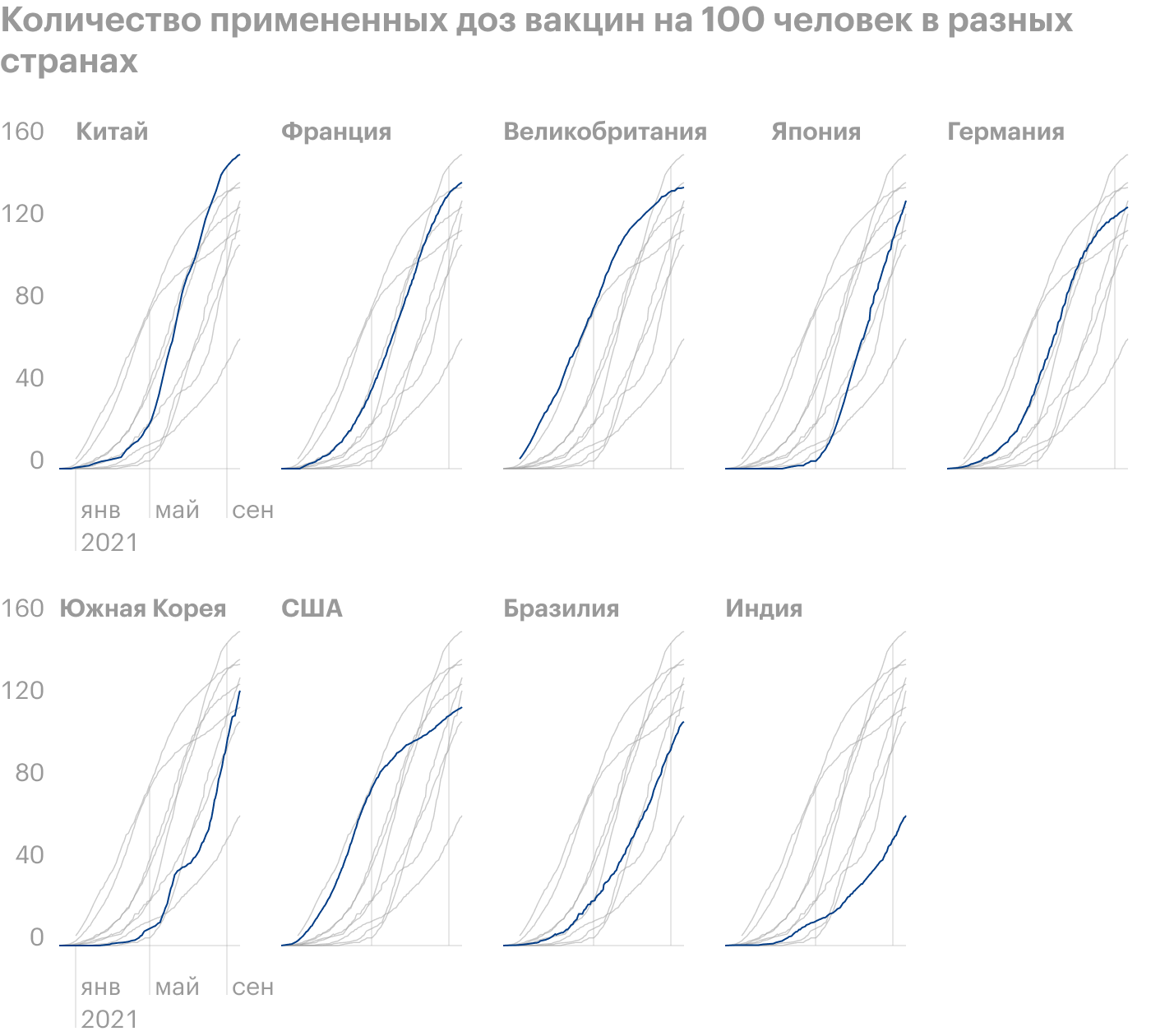

Другие развитые страны, в том числе европейские, поспевают за ними. В арьергарде следуют развивающиеся страны вроде Индии и Бразилии, в частности из-за более низкого уровня вакцинации населения.

Мировой спрос растет, но ситуация по-прежнему осложняется коронавирусными ограничениями и нарушением глобальных цепочек поставок. В результате повышается ценовое давление на товары и услуги. Кроме того, ситуация может осложняться с появлением новых штаммов вируса и новыми локдаунами.

В недавнем отчете Schroders отмечается замедление роста ВВП США, но при этом потребители демонстрируют высокий уровень уверенности. ФРС не отказывается от планов постепенно свернуть количественное смягчение, а повышенная инфляция считается временной.

Во втором квартале 2021 года Китай продемонстрировал снижение темпов роста ВВП до 7,9% в годовом исчислении по сравнению с рекордными 18,3% в первом квартале. В 2022 году прогнозируется дальнейшее замедление экономического роста — примерно до 5,5%. Уровень инфляции в Китае при этом ожидается низким: на уровне 1,07% в 2021 году и в пределах 2% в ближайшие годы.

В США также прогнозируется замедление экономики. Прогноз по росту ВВП на 2021 год составляет 5,7%, на 2022 год — 4,1%. И впервые с 2007 года рост европейских экономик может оказаться выше, чем в США. С детальным анализом текущей экономической ситуации в США и дальнейшими вероятными сценариями развития можно ознакомиться в сентябрьском отчете от S&P Global.

Также ожидается, что в декабре 2021 года ФРС начнет ужесточать денежно-кредитную политику: сократит покупку активов, а к концу следующего года начнет планомерное повышение процентной ставки. Ведь мало смысла в том, чтобы стимулировать спрос в экономике, которая испытывает перебои с предложением. Это сулит только дальнейший рост инфляции.

В то же время в 2021 году в Европе ожидается уровень роста ВВП 5% и инфляция 2,2%, а в 2022 году — 4,6 и 1,7% соответственно. Повышения ключевых ставок не предвидится. При этом на октябрь 2021 года годовая инфляция в еврозоне составила 4,1%, но ЕЦБ считает это временным всплеском.

Что касается России, то прогноз Минэкономразвития по росту ВВП в 2021 году — 4,2%, на 2022 год — 3%. МВФ полагает, что рост ВВП может составить 4,7%.

В сентябре прогнозы по инфляции были такими: 5,8% по итогам 2021 года, 4—4,5% — в 2022 году. Правда, на 18 октября 2021 года годовая инфляция достигла 7,79%, и 22 октября в пресс-релизе ЦБ РФ было сказано, что по итогам года инфляция ожидается в интервале 7,4—7,9%. К 1 ноября, как пишет Finanz со ссылкой на данные Минэкономразвития и Росстата, годовая инфляция достигла 8,14%.

Также на дальнейший рост глобальной инфляции могут повлиять растущие цены на нефть. В сентябре котировки нефти тестировали психологически важный уровень 80 $ за баррель, а в середине октября достигли 85 $. Аналитики Bank of America предупредили, что цены на нефть могут вырасти до 100 $ в ближайшие полгода, если зима выдастся более холодной, чем обычно.

Цены на нефть служат драйвером инфляции, так как многие товары и услуги завязаны на транспортную составляющую. Таким образом, нефть может дополнительно подстегнуть рост цен.

В то же время высокая стоимость энергоресурсов — плюс для добывающих стран вроде России. Отечественные нефтедобытчики получают сверхприбыли, а котировки компаний вроде «Лукойла» и «Роснефти» в октябре переписывали исторические максимумы. И это ралли может продолжиться.

Фондовые рынки

В сложившейся конъюнктуре низких ставок государственные облигации развитых стран теряют актуальность. Во-первых, их доходность ниже уровня инфляции, то есть они дают отрицательную реальную доходность. Во-вторых, при повышении ключевой ставки облигации будут дешеветь.

В своем недавнем обзоре рынков Blackrock предлагает как в тактическом, так и в стратегическом плане сделать акцент в пользу акций, а не облигаций. Помимо Blackrock имеет смысл ознакомиться и с другими аналитическими обзорами макроэкономики и рынков, например от Vanguard, Amundi, JPMorgan.

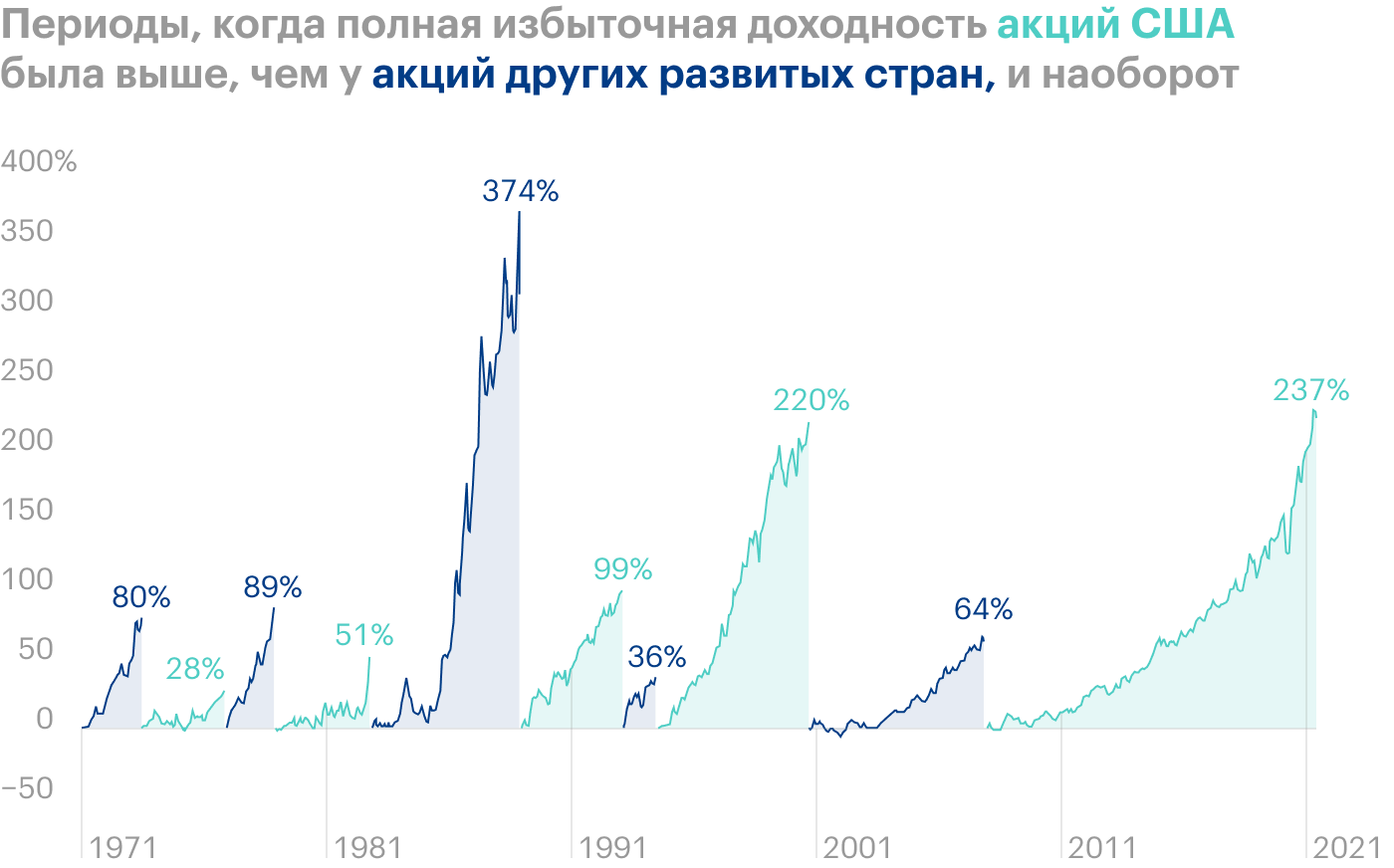

При этом Blackrock нейтральны в плане акций США и считают, что больший потенциал роста кроется в других развитых странах, например Европе и Японии, а также в развивающихся экономиках. Там ожидается высокий импульс роста деловой активности и прибыли компаний.

Также в среднесрочной перспективе можно начинать присматриваться к облигациям некоторых развивающихся экономик в национальных валютах, где ставки становятся все более привлекательными. Так, в России ключевая ставка уже составляет 7,5% и в 2022 году может стать выше 8%. Это может привести к оттоку частного капитала c фондового рынка на банковские депозиты.

Также Blackrock умеренно позитивно смотрят на китайские акции, поскольку в ответ на замедление экономики можно ожидать сдвигов в регулятивной и денежно-кредитной политике в сторону смягчения.

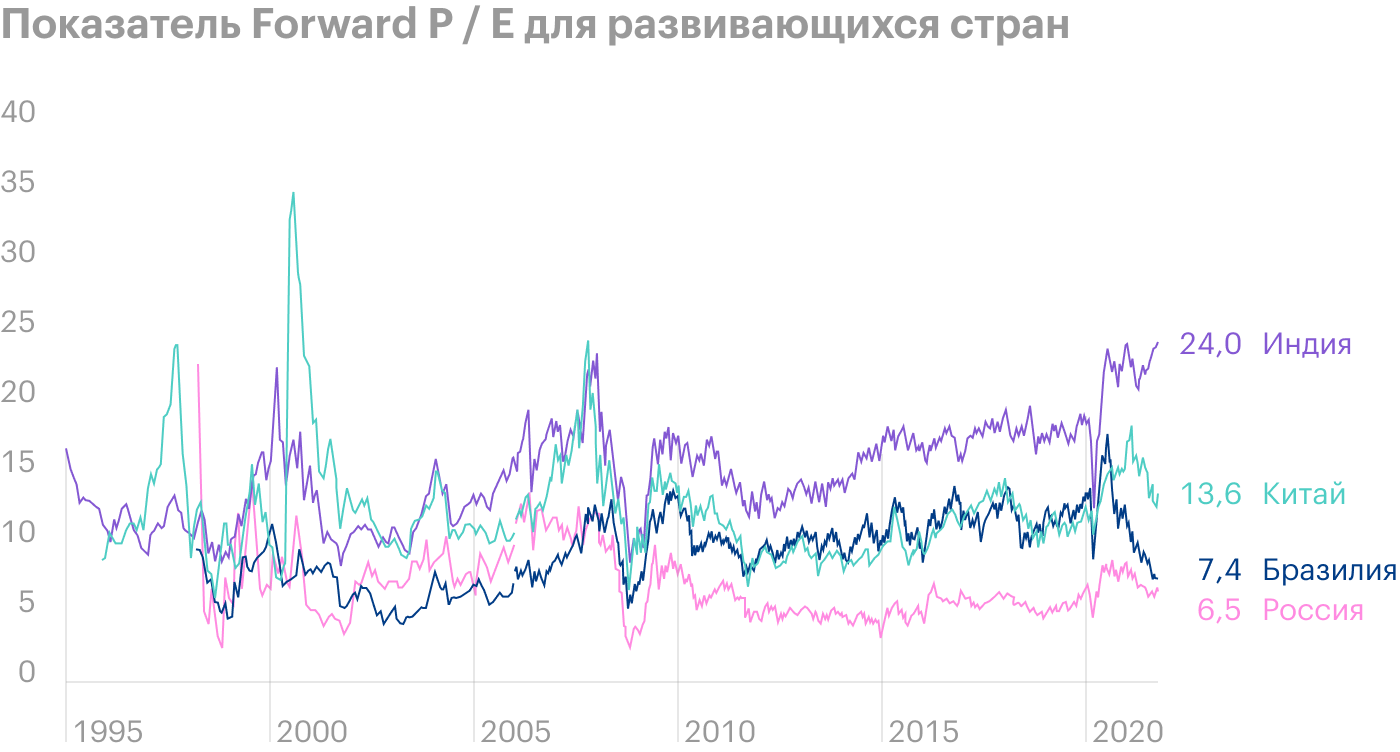

Что же касается американских акций, то рынок высоко оценен по таким показателям, как Forward P/E и CAPE, — значения 21,8 и 40 соответственно на начало ноября 2021 года. Как высокий CAPE, вероятнее всего, повлияет на доходность американских акций в текущем десятилетии, я рассматривал в статье про коэффициент CAPE.

Другой риск для акций США, помимо переоцененности, — если ФРС начнет сильно закручивать гайки: остановит все денежные стимулы и резко повысит ставки. Это может произойти, например, если инфляция выйдет из-под контроля. В этой ситуации на биржах может начаться медвежий рынок.

Исследователи из Vanguard установили, что в прошедшем десятилетии американские акции росли в среднем на 8 процентных пунктов лучше глобальных акций. Это связано как раз с высокой оценкой американского рынка. Согласно их прогнозам, до 2030 года международные акции, скорее всего, превзойдут акции США: ожидаемая доходность — 8,1% годовых против 4,7%.

Если сравнить оценку американских акций с другими рынками, то Forward P/E всех развитых рынков, помимо США, в начале ноября 2021 года был 15,6. Для мирового рынка без США этот показатель равнялся 14,7.

Что касается развивающихся стран, то этот показатель равен 13. В частности для Китая — 13,6, для российского рынка — 6,5. Таким образом, ставка на развивающиеся рынки позволяет захватить фактор стоимости, а также фактор цикличности ввиду преимущественно сырьевого характера таких экономик. Об этом ниже.

В акциях сейчас имеет смысл сделать акцент на стоимостный фактор и компании малой капитализации, а также циклические секторы. Циклические — это те, что чувствительны к экономической конъюнктуре, то есть их прибыли следуют за подъемами и спадами в экономике. Так как экономика сейчас поднимается, циклические компании должны выигрывать от этого. Более подробно про то, какие секторы и отрасли защитные, а какие циклические, — в статье про секторальное деление экономики.

Все перечисленные факторы выигрывают от текущей конъюнктуры, в том числе высокой инфляции, что подтверждают их показатели в 2021 году.

Какие факторы сильнее всего выросли с начала 2021 года по конец сентября

| Фактор | Рост |

|---|---|

| Стоимость | 17,9% |

| Цикличность | 16,2% |

| Качество | 14,8% |

| Мультифактор | 12,8% |

| Защитные бумаги | 12,8% |

| Малая капитализация | 12,4% |

| Высокие дивиденды | 10,8% |

| Низковолатильные бумаги | 9,6% |

| Моментум | 8,8% |

Какие факторы сильнее всего выросли с начала 2021 года по конец сентября

| Фактор | Рост |

| Стоимость | 17,9% |

| Цикличность | 16,2% |

| Качество | 14,8% |

| Мультифактор | 12,8% |

| Защитные бумаги | 12,8% |

| Малая капитализация | 12,4% |

| Высокие дивиденды | 10,8% |

| Низковолатильные бумаги | 9,6% |

| Моментум | 8,8% |

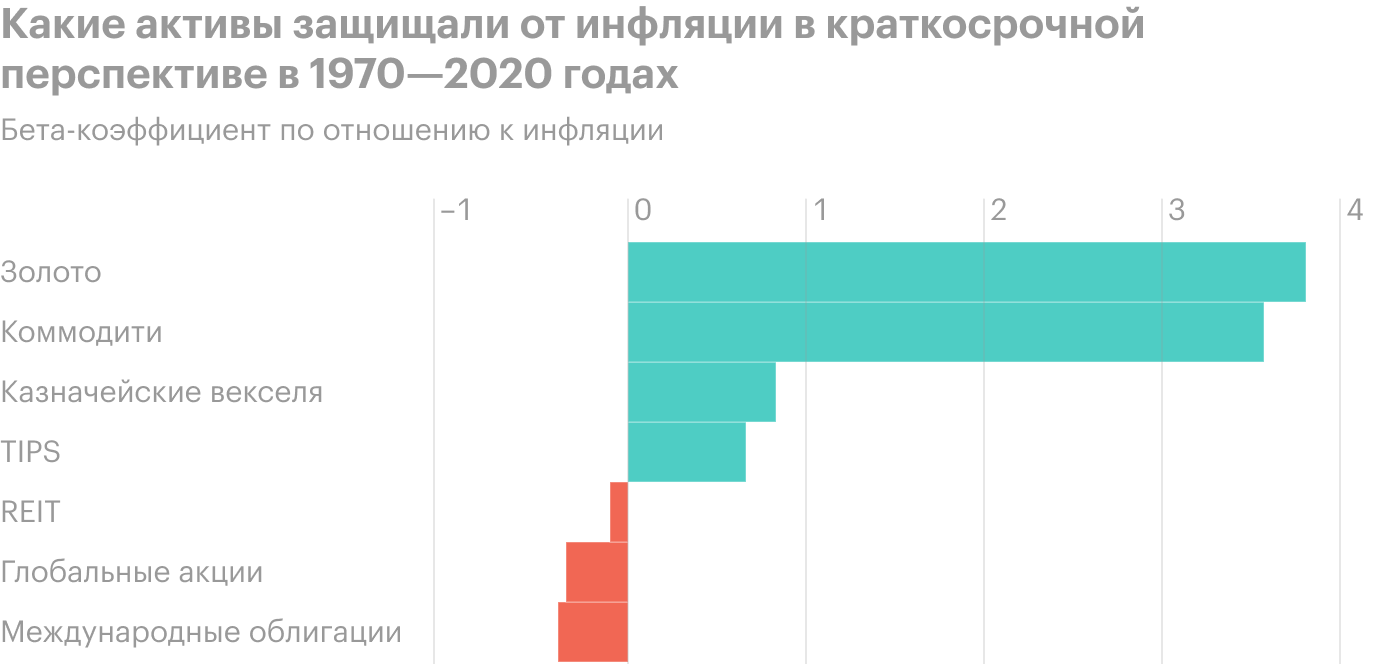

Согласно историческим данным, в периоды краткосрочной инфляции лучше всего растут коммодити и золото. Коммодити — это сырьевые товары, например нефть, алюминий, пшеница и пр.

Инвестировать в такие товары можно, например, через акции сырьевых добытчиков и сельскохозяйственных компаний. Например, Alcoa или «Русагро». Многие такие компании относятся к развивающимся рынкам и имеют большой вес в капитализации этих рынков.

Что касается золота, в него можно инвестировать через соответствующие фонды вроде FXGD или TGLD. Также могут подойти акции золотодобывающих компаний, таких как Newmont или «Полюс».

Все сказанное также не исключает, что всякий раз при добавлении той или иной акции в портфель необходимо провести фундаментальный анализ эмитента, чтобы понять его финансовое здоровье и текущую оценку. Это позволит захватить стоимостный и качественный факторы, чтобы они играли на вас.

Что в итоге

В США темпы роста экономики высоки, но могут пройти пиковое значение, особенно если ФРС начнет ужесточать кредитно-денежную политику. Для мировой экономики не исключен сценарий стагфляции, когда рост инфляции будет сопровождаться падением темпов роста ВВП.

Многие аналитики сходятся в том, что сейчас оправдана ставка на акции, в том числе акции развивающихся рынков, стоимостных и циклических компаний, а также компаний малой капитализации.

Государственные облигации развитых стран в целом не покрывают инфляцию и будут дешеветь при повышении ключевых ставок. Но в некоторых развивающихся странах, где регулятор работает на опережение, как в России, облигации в среднесрочной перспективе могут стать привлекательным активом.

Несмотря на прогнозы профессиональных аналитиков, будущее неизвестно, и лучший способ защитить капитал от любых сценариев — это широкая диверсификация по разным классам активов из разных стран. Поэтому в портфеле помимо акций можно держать какую-то долю облигаций, золота, денежных средств и их эквивалентов: коротких гособлигаций, депозитов и пр.

Все инвестиционные решения, включая состав портфеля, стоит принимать исходя из своих финансовых целей и терпимости к риску. Все сказанное в статье и прогнозы аналитиков — не инвестиционная рекомендация.