Во что вложить, чтобы накопить на образование детей?

Я опекун брата и сестры. Государство выплачивает на каждого 19 498,21 ₽ в месяц по потере обоих кормильцев. Детям 10 и 14 лет соответственно, деньги поступают на специальный вклад-счет в Сбербанке под 3,5% годовых. Планирую собирать деньги на обучение, за год скопилось 461 260,08 ₽ на двоих.

Ставка по вкладу очень низкая, поэтому возникает вопрос о более выгодном вложении средств детей.

Органы опеки не ограничивают даже в покупке акций — только требуют подтверждающие документы. Вопрос: куда вложить накопленные деньги максимально выгодно и безопасно с наименьшим риском потери и возможностью пополнения?

Если мы ищем максимально безопасное вложение, то при организации портфеля ценных бумаг нужно полагаться на одну из консервативных стратегий. В таких портфелях весомая доля отводится облигациям как наиболее безрисковому активу.

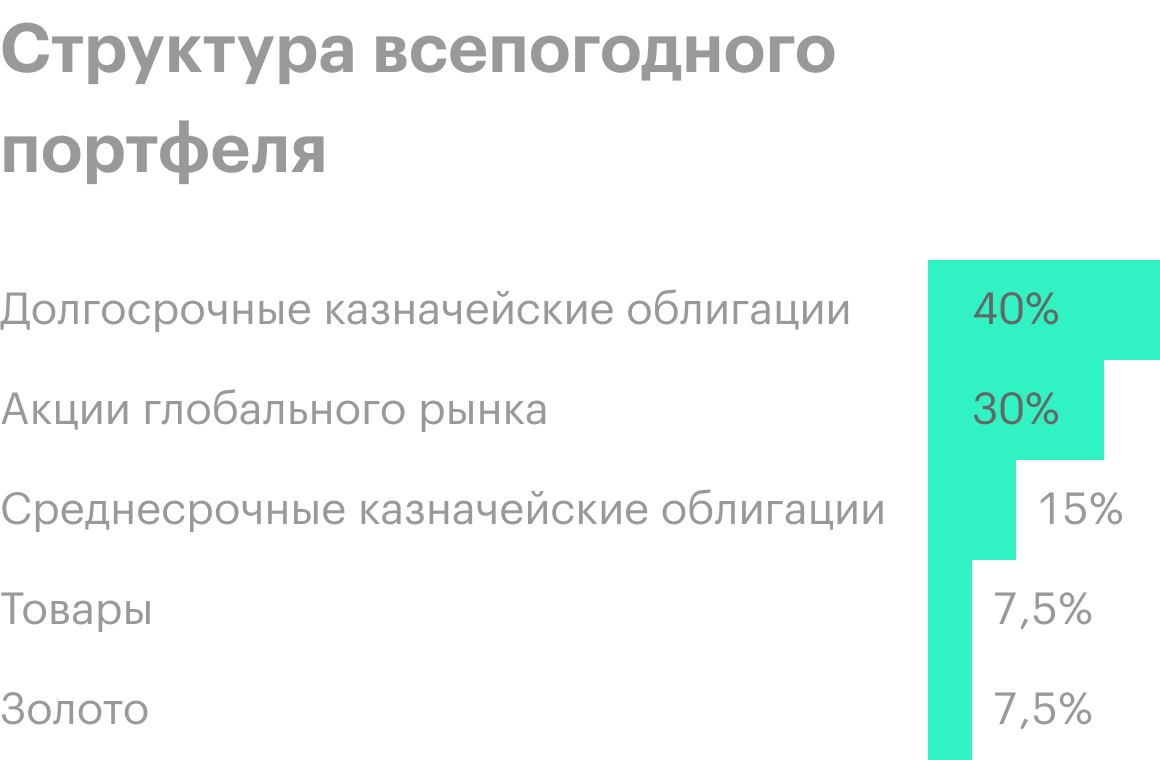

Я уже приводил примеры инвестиционных стратегий для случая, аналогичного вашему: набор из акций и облигаций в пропорции 40/60 и всепогодный портфель. Чтобы не повторяться, рассмотрим другой вариант. В портфеле будут такие классы активов: облигации — 40%, акции — 40% и золото — 20%.

Анализ исходных данных

Итак, есть двое детей — 10 и 14 лет. Поскольку мы копим на образование, а возраст поступления сейчас в среднем 18 лет, то получаем два портфеля с разными горизонтами инвестирования: 8 и 4 года.

Самый простой вариант, если у вас белая зарплата и есть возможность оформить налоговый вычет, — использовать ИИС с вычетом типа А. Можно каждый год вносить на ИИС сумму до 400 000 ₽ и гарантированно получать 13% с каждого взноса. Это уже может решить вашу задачу. А на внесенные деньги можно купить надежные облигации, например ОФЗ с соответствующим сроком погашения. Это даст еще несколько процентных пунктов доходности.

К ИИС мы еще вернемся, а сейчас рассмотрим вариант портфеля посложнее, который может справиться с поставленной задачей, если вкладывать через обычный брокерский счет, без льгот ИИС.

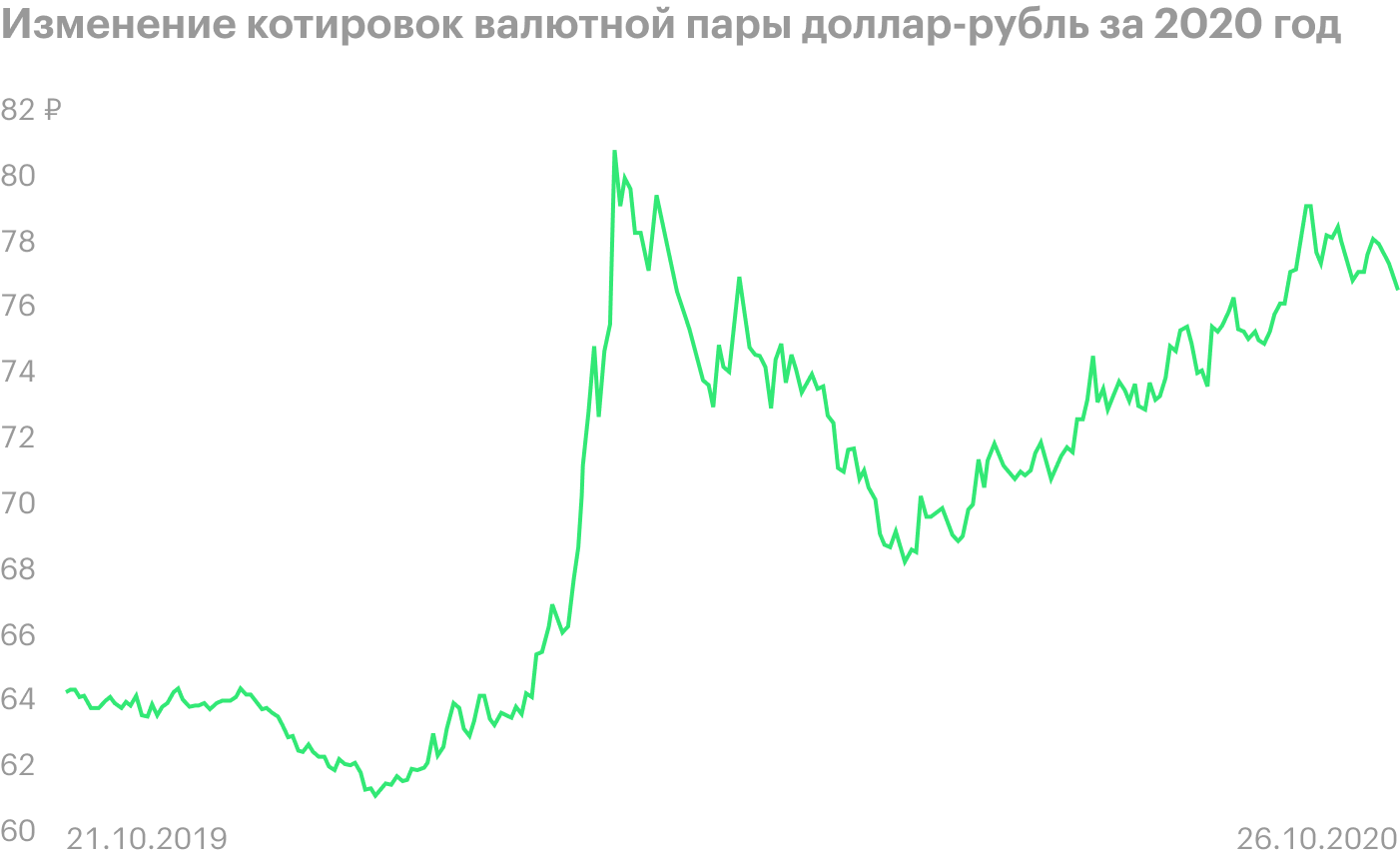

Будем вести расчет в долларах, чтобы исключить фактор девальвации: только за 2020 год рубль обесценился на 20% по отношению к американской валюте. Мы находимся в фазе экономического спада, когда главным образом страдают развивающиеся рынки, в том числе Россия. Поэтому я рекомендую держать минимум 50% капитала в активах развитых рынков.

Наш стартовый капитал 461 260,08 ₽ эквивалентен 6033 $ по курсу на начало ноября 2020 года — получается 3016 $ на ребенка. А ежемесячные поступления на каждого составляют 255 $, но мы будем ежеквартально пополнять счет на 765 $, минимизируя брокерские комиссии и время на управление активами. Рассмотрим нашу стратегию.

Стратегия 40/40/20

Составим тестовый портфель, который удовлетворяет заявленным характеристикам. А именно с оптимальной выгодой на единицу риска. При этом портфель должен обгонять банковские ставки с учетом реальной инфляции. Протестируем этот портфель с помощью сервиса Portfolio Visualizer на дистанции 4 и 8 лет. Сравнивать будем со всепогодной стратегией, как наиболее популярной и сбалансированной в плане рисков, а также с индексом S&P 500.

Сразу отмечу, что предложенный вариант — это не инвестиционная рекомендация. Его прошлые показатели могут не повториться в будущем. Я показываю стратегию как пример хода размышлений и грамотного распределения активов.

Стратегия 40/40/20 подразумевает распределение облигаций, акций и золота в соответствующих пропорциях. При этом акции разделяются в равных долях между технологическими компаниями из Nasdaq 100 и дивидендными плательщиками — 50 компаний, которые исправно выплачивают и повышают дивиденды. Таким образом, мы одновременно делаем ставку как на акции роста, так и на дивидендные истории.

Что касается облигаций, мы также распределяем их долю в равных пропорциях между долгосрочными и краткосрочными: долгосрочные — от 10 лет, краткосрочные — до года, все, что между ними, — среднесрочные. Иногда в категорию краткосрочных относят бумаги со сроком от 1 до 3 лет. Размер купонных выплат по ним варьируется — у долгосрочных он, как правило, выше. Но в периоды турбулентности на фондовых рынках большую ценность приобретают именно краткосрочные: их можно расценивать как защищенный от инфляции эквивалент наличных.

Для анализа стратегии я буду использовать американские ETF, а ниже в статье приведу примеры ценных бумаг, которые доступны российскому резиденту без статуса квалифицированного инвестора или счета у иностранного брокера.

Состав портфеля 40/40/20

| Фонд | Тикер | Описание | Доля |

|---|---|---|---|

| Invesco QQQ Trust | QQQ | Акции Nasdaq 100 | 20% |

| Invesco High Yield Equity Dividend Achievers | PEY | Дивидендные плательщики | 20% |

| iShares 20+ Year Treasury Bond ETF | TLT | Долгосрочные трежерис, то есть казначейские облигации США | 20% |

| iShares 1-3 Year Treasury Bond ETF | SHY | Краткосрочные трежерис | 20% |

| iShares Gold Trust | IAU | Золото | 20% |

Состав портфеля 40/40/20

| Invesco QQQ Trust | |

| Тикер | QQQ |

| Описание | Акции Nasdaq 100 |

| Доля | 20% |

| Invesco High Yield Equity Dividend Achievers | |

| Тикер | PEY |

| Описание | Дивидендные плательщики |

| Доля | 20% |

| iShares 20+ Year Treasury Bond ETF | |

| Тикер | TLT |

| Описание | Долгосрочные трежерис, то есть казначейские облигации США |

| Доля | 20% |

| iShares 1-3 Year Treasury Bond ETF | |

| Тикер | SHY |

| Описание | Краткосрочные трежерис |

| Доля | 20% |

| iShares Gold Trust | |

| Тикер | IAU |

| Описание | Золото |

| Доля | 20% |

Отмечу, что вместо ETF на дивидендных плательщиков эффективнее будет включить в портфель фонд NOBL — дивидендных аристократов. Это компании, которые на протяжении минимум 25 лет исправно платят дивиденды. Но этот ETF запустили в ноябре 2013 года — нам не хватает исторических данных, чтобы провести полноценный анализ.

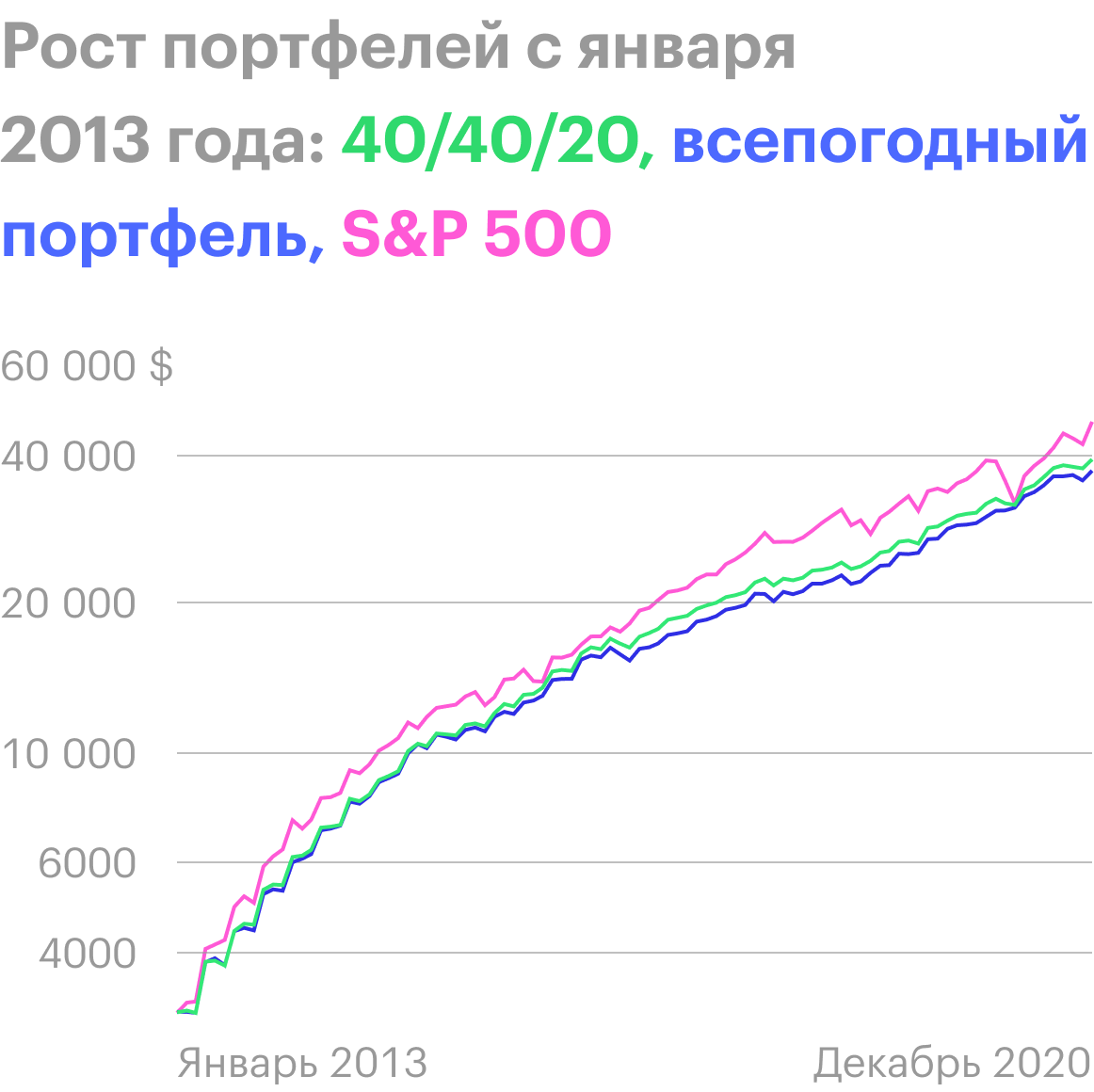

Итак, за неполные 8 лет, с января 2013 по сентябрь 2020 года, при первоначальном вложении 3016 $ и ежеквартальном пополнении на 765 $ мы получаем такие результаты. Это без учета реинвестирования дивидендов.

Результаты стратегий за неполных 8 лет

| Портфель | Итог без инфляции | Итог с учетом инфляции | Худший год | Максимальная просадка |

|---|---|---|---|---|

| Всепогодный | 40 124 $ | 35 394 $ | −3,25% | −6,95% |

| 40/40/20 | 42 537 $ | 37 523 $ | −1,9% | −5,11% |

| S&P 500 | 48 610 $ | 42 880 $ | −4,52% | −19,63% |

Результаты стратегий за неполных 8 лет

| Всепогодный | |

| Итог без инфляции | 40 124 $ |

| Итог с учетом инфляции | 35 394 $ |

| Худший год | −3,25% |

| Максимальная просадка | −6,95% |

| 40/40/20 | |

| Итог без инфляции | 42 537 $ |

| Итог с учетом инфляции | 37 523 $ |

| Худший год | −1,9% |

| Максимальная просадка | −5,11% |

| S&P 500 | |

| Итог без инфляции | 48 610 $ |

| Итог с учетом инфляции | 42 880 $ |

| Худший год | −4,52% |

| Максимальная просадка | −19,63% |

Дополнительные коэффициенты портфелей

| Портфель | Среднегодовая волатильность | Коэффициент Шарпа |

|---|---|---|

| Всепогодный | 6,24% | 1,02 |

| 40/40/20 | 6,57% | 1,21 |

| S&P 500 | 13,31% | 0,99 |

Дополнительные коэффициенты портфелей

| Всепогодный | |

| Среднегодовая волатильность | 6,24% |

| Коэффициент Шарпа | 1,02 |

| 40/40/20 | |

| Среднегодовая волатильность | 6,57% |

| Коэффициент Шарпа | 1,21 |

| S&P 500 | |

| Среднегодовая волатильность | 13,31% |

| Коэффициент Шарпа | 0,99 |

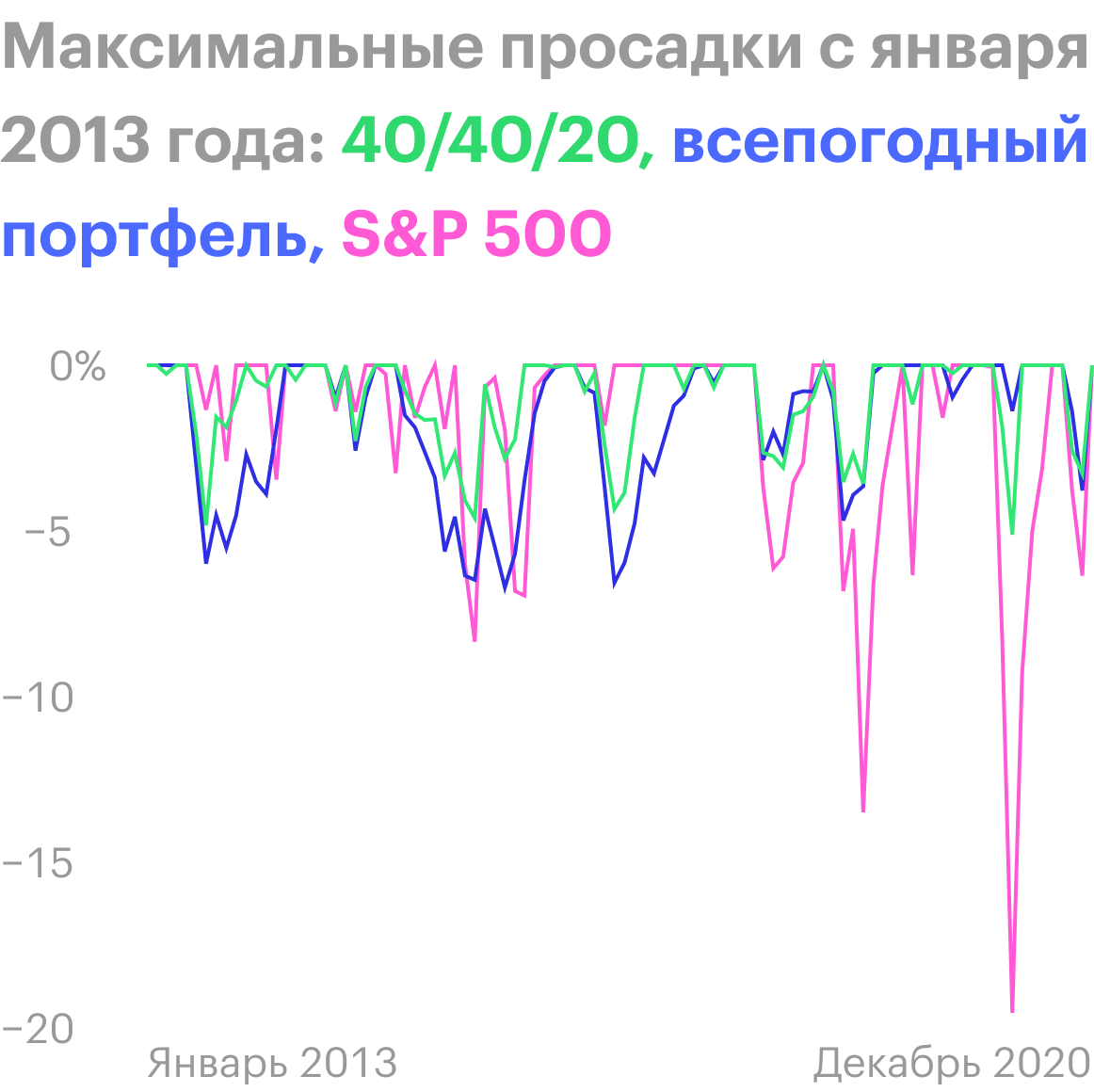

Наш портфель с учетом долларовой инфляции принес на 2129 $ больше, чем всепогодный, но проиграл S&P 500 с разницей в 5357 $. При этом S&P 500 в отличие от оппонентов демонстрировал в 2 раза большую волатильность: его сильнее трясло, и в моменте он терял до 20% стоимости портфеля.

Самый высокий коэффициент Шарпа, то есть наибольшая доходность на единицу риска, у нашего портфеля 40/40/20. Он превзошел в этом компоненте даже всепогодную стратегию, основанную на равномерном распределении рисков.

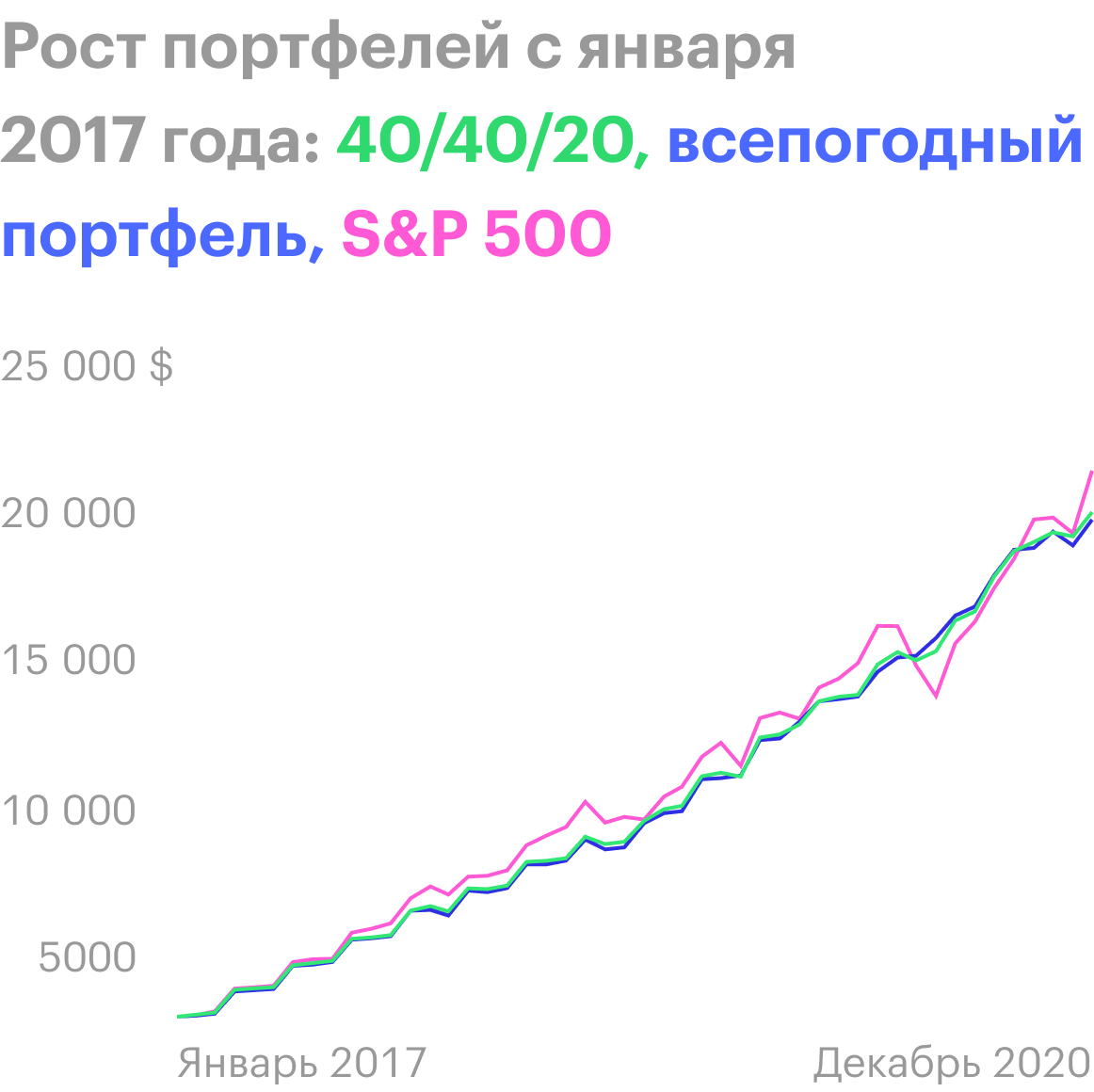

Если же посмотреть результаты портфелей по итогам неполных 4 лет, с января 2017 по сентябрь 2020 года, то портфель 40/40/20 принес с учетом инфляции 17 942 $ — на 246 $ опередил всепогодный вариант и проиграл 572 $ индексу S&P 500.

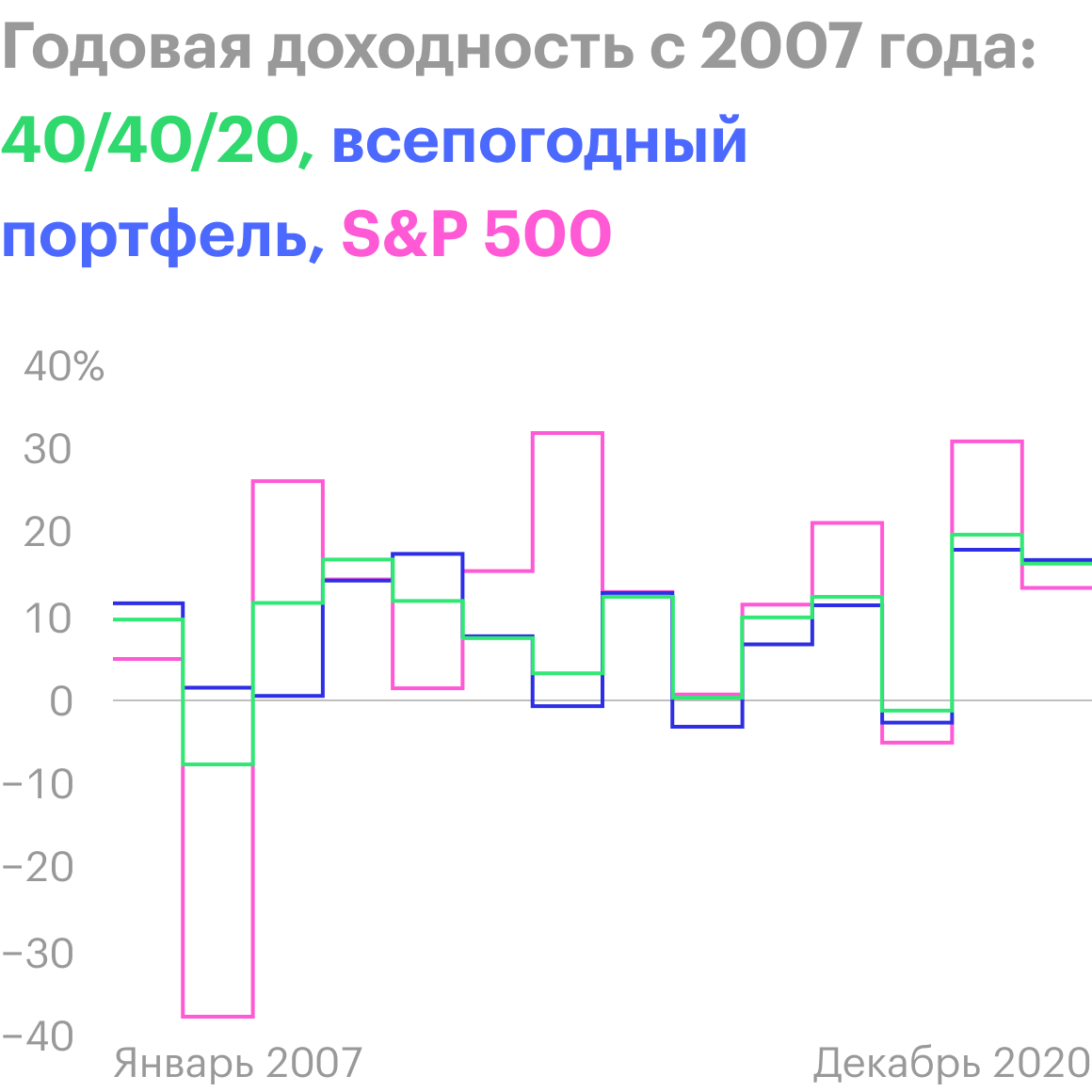

Для полноты картины сравним портфели в рамках полного экономического цикла — возьмем их результаты при тех же вводных данных в период с января 2007 по сентябрь 2020 года.

Результаты портфелей за неполные 14 лет

| Портфель | Итог без инфляции | Итог с учетом инфляции | Доходность с учетом инфляции | Худший год | Максимальная просадка |

|---|---|---|---|---|---|

| 40/40/20 | 101 602 $ | 78 774 $ | 26,78% | −6,83% | −17,89% |

| Всепогодный | 93 682 $ | 72 633 $ | 26,03% | −3,25% | −11,98% |

| S&P 500 | 123 563 $ | 95 801 $ | 28,60% | −37,02% | −50,97% |

Результаты портфелей за неполные 14 лет

| 40/40/20 | |

| Итог без инфляции | 101 602 $ |

| Итог с учетом инфляции | 78 774 $ |

| Доходность с учетом инфляции | 26,78% |

| Худший год | −6,83% |

| Максимальная просадка | −17,89% |

| Всепогодный | |

| Итог без инфляции | 93 682 $ |

| Итог с учетом инфляции | 72 633 $ |

| Доходность с учетом инфляции | 26,03% |

| Худший год | −3,25% |

| Максимальная просадка | −11,98% |

| S&P 500 | |

| Итог без инфляции | 123 563 $ |

| Итог с учетом инфляции | 95 801 $ |

| Доходность с учетом инфляции | 28,60% |

| Худший год | −37,02% |

| Максимальная просадка | −50,97% |

Итоговый результат нашего портфеля на 7920 $ выше, чем у всепогодного, но его дополнительные показатели оказались хуже. Но не настолько хуже, как у S&P 500: в кризисный 2008 год он терял более половины своей стоимости.

Еще данные за большой период наглядно показывают негативное влияние инфляции: она съела 22 828 $ от итогового результата портфеля 40/40/20.

Подводя итоги, с точки зрения доходности и риска портфель 40/40/20 — достойный вариант. На заданных исторических отрезках — 8 и 4 года — его средняя годовая доходность при ежеквартальных пополнениях с учетом инфляции составила 38,44% и 60,89%. Конечно, рассчитывать именно на такую доходность в дальнейшем опасно: в последние годы рынки очень хорошо росли, но никто не гарантирует, что все продолжится так же.

Финальный результат таких инвестиций для младшего ребенка по текущему курсу доллара составил бы 2 981 671 ₽, а для старшего — 1 425 716 ₽. Напомню, что это при ежеквартальном пополнении каждого из счетов на 765 $, то есть примерно на 58 492 ₽, и без учета курсовой разницы.

Для сравнения воспользуемся калькулятором банковских депозитов при первоначальном капитале на одного ребенка в 230 630 ₽ и ежемесячном пополнении 19 498 ₽.

За последние 8 неполных лет среднегодовой уровень инфляции в РФ официально составил 6,05%. Финальный капитал для младшего ребенка за неполные 8 лет, а именно 93 месяца, при вложении денег в банк под 3,5% составил бы 2 227 988 ₽. Это на 753 683 ₽ меньше, чем при инвестировании на фондовый рынок по рассмотренной стратегии за аналогичный период.

Для старшего ребенка на депозите с учетом среднегодового уровня инфляции в 3,4% за 4 неполных года накопилось бы 1 140 852 ₽ — на 284 864 ₽ меньше, чем принес бы портфель 40/40/20.

При этом стоит учитывать, что реальный уровень инфляции в России, по всей видимости, выше данных Росстата. Например, официально в 2020 году инфляция составила 2,87% — это выглядит сомнительно, ведь в то же время российская валюта просела к доллару примерно на 20%. Подобное обесценивание рубля должно было гораздо сильнее повлиять на уровень цен, ведь оно напрямую сказывается на стоимости зарубежных товаров и российской продукции с импортной составляющей.

Чем наполнять портфель

К сожалению, россиянам без статуса квалифицированного инвестора доступен крайне ограниченный набор фондов. Поэтому в точности повторить портфель 40/40/20 не получится.

Еще часть позиций есть смысл заменить отечественными аналогами — таким образом, реальный портфель окажется диверсифицированным по валютам. В какой пропорции вкладывать в рублевые и иностранные активы, каждый инвестор решает сам. Я бы выделил долларовой составляющей не менее 50%. В этом случае, куда бы ни двигалась валютная пара «доллар — рубль», ценность портфеля будет сохраняться.

Пример портфеля 40/40/20 для российского инвестора

| Что за часть портфеля | Доля | Что можно взять |

|---|---|---|

| Акции: технологические компании | 20% | Тинькофф NASDAQ (TECH), Finex USA Information Technology ETF (FXIT) или собственный набор технологичных компаний |

| Акции: дивидендные аристократы | 20% | Собственный набор акций из списка дивидендных аристократов, а также российские голубые фишки, например Сбербанк |

| Долгосрочные облигации | 20% | Собственный набор долгосрочных ОФЗ |

| Краткосрочные облигации | 20% | FXTB, FXMM. Помимо этого, можно включить рублевые корпоративные облигации: VTBB и SBRB, а также иностранные: VTBH. А еще собственный набор краткосрочных ОФЗ, муниципальных и корпоративных облигаций |

| Золото | 20% | В золото можно вложиться через FXGD, VTBG или TGLD |

Пример портфеля 40/40/20 для российского инвестора

| Акции: технологические компании | |

| Доля | 20% |

| Что можно взять | Тинькофф NASDAQ (TECH), Finex USA Information Technology ETF (FXIT) или собственный набор технологичных компаний |

| Акции: дивидендные аристократы | |

| Доля | 20% |

| Что можно взять | Собственный набор акций из списка дивидендных аристократов, а также российские голубые фишки, например Сбербанк |

| Долгосрочные облигации | |

| Доля | 20% |

| Что можно взять | Собственный набор долгосрочных ОФЗ |

| Краткосрочные облигации | |

| Доля | 20% |

| Что можно взять | FXTB, FXMM. Помимо этого, можно включить рублевые корпоративные облигации: VTBB и SBRB, а также иностранные: VTBH. А еще собственный набор краткосрочных ОФЗ, муниципальных и корпоративных облигаций |

| Золото | |

| Доля | 20% |

| Что можно взять | В золото можно вложиться через FXGD, VTBG или TGLD |

Размещение портфеля на ИИС

Лучшим вариантом размещения капитала будет ИИС типа А — с вычетом на взносы. Можно будет оформить вычеты, а это значительно повысит эффективность вложения.

В сумме на обоих детей ежегодно поступают социальные выплаты в размере 467 957 ₽. С одного ИИС можно получить вычеты на сумму максимум 400 000 ₽.

Так как наши горизонты инвестирования — 8 и 4 года, то со сроком удержания ИИС проблем также не возникает. Сначала вы закрываете его по истечении 4 лет, чтобы вывести деньги для старшего ребенка. И сразу же открываете новый ИИС на оставшийся срок для второго.