Так ли эффективны дивидендные стратегии?

Многие инвесторы делают ставку на дивидендные компании, и я не понимаю почему. Такие акции почти не растут в цене, а во время кризиса сильно падали, так как компании отменяли дивиденды. И в последние годы они сильно проиграли технологическим компаниям.

Тогда в чем преимущество дивидендов? Действительно ли портфель с реинвестированием дивидендных выплат обгоняет портфель, в котором есть только ценовой рост активов?

На длинной дистанции реинвестирование дивидендов и связанный с этим эффект сложного процента может действительно иметь большое значение для общей доходности портфеля. Тем не менее многое зависит от качества компании и своевременности реинвестирования выплат.

Еще надо учитывать, что предпочтение дивидендов во многом связано с психологией инвесторов. С финансовой точки зрения нет особой разницы, получены деньги в виде дивидендов или от продажи части актива. При этом налогообложение дивидендов зачастую менее выгодное.

Преимущества дивидендной стратегии

В макроэкономической реальности низких ставок, когда облигации развитых стран предлагают околонулевую и даже отрицательную доходность, многие инвесторы обращают внимание на качественные дивидендные акции. Последние дают относительно предсказуемый пассивный доход и меньше проседают в периоды рыночного падения, нежели широкий рынок акций.

Таким образом, когда цены активов падают и капитал заморожен, инвестор может по-прежнему получать пассивный доход в виде дивидендов. Так, в период 2000—2009 годов, который называют потерянным десятилетием для американского рынка акций из-за убытка по итогам периода, инвестор мог получать дивиденды и меньше переживать о падении цен.

Качественные дивидендные бумаги часто носят защитный характер и меньше колеблются в цене. На падающем рынке они реже участвуют в распродаже, а при уменьшении цены их дивидендная доходность становится слишком привлекательной. Это побуждает инвесторов выкупать акции.

Также, если инфляция и ключевая ставка будут расти, качественные дивидендные компании, скорее всего, не пострадают и только увеличат выплаты. Чего не скажешь об облигациях с фиксированным купоном, которые в этой ситуации подешевеют.

Еще один плюс дивидендов — возможность получать пассивный доход без продажи актива. Для кого-то это может быть важным фактором, например при выходе на пенсию, когда инвестор живет на проценты.

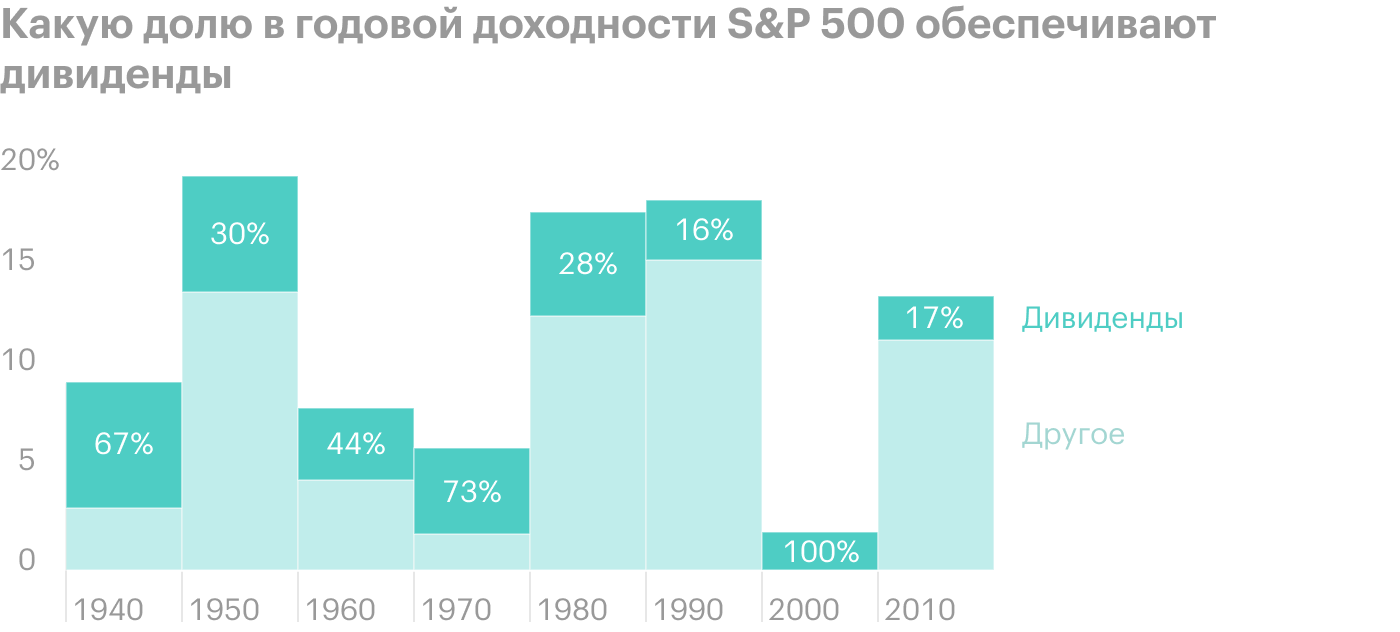

Другой весомый аргумент в пользу дивидендной стратегии — статистика. История с 1970 по 2020 год показывает, что 84% результата от вложений в индекс S&P 500 пришлись на реинвестирование дивидендов и связанный с этим эффект сложного процента.

При этом вклад дивидендов в полную доходность акций варьируется от декады к декаде. В периоды, когда акции чувствовали себя неважно, как это было в 1940, 1970 и 2000-х, дивидендный компонент составлял более половины доходности индекса. И это весьма впечатляющие числа, поэтому давайте разбираться, где тут подвох.

Что не так с реинвестированием дивидендов

Приведенная выше статистика предполагает полное и немедленное реинвестирование поступающих выплат, чего на практике обычно не происходит. Вот основные причины этого.

Налоговые и комиссионные издержки. Дивиденды обычно облагаются налогами. Таким образом, инвестор реинвестирует выплаты только частично.

Так, по умолчанию для резидентов РФ с дивидендов по американским акциям в большинстве случаев удерживается налог 30%. Его можно снизить до 10%, если подписать форму W-8BEN об избежании двойного налогообложения.

В этом случае инвестору дополнительно придется уплатить 3% НДФЛ в России, чтобы общая налоговая ставка составила 13%. Но для некоторых компаний снизить налоговую ставку не получится, и она все равно будет 30%, как для дивидендов от фондов недвижимости REIT. Для дивидендов от партнерств LP налог и вовсе взимается по ставке 37%.

В случае с отечественными эмитентами российский брокер выступает налоговым агентом и автоматически удерживает с поступающих выплат 13% НДФЛ. Этого налога можно избежать, если вы инвестируете в российские акции через отечественные БПИФы, например VTBX или TMOS.

Такие фонды по закону не платят налог с дивидендов российских компаний и автоматически реинвестируют 100% поступающих выплат. Это помогает цене паев расти. Тем не менее не стоит забывать о комиссии за управление, которую взимают фонды, — в среднем 0,6—0,9% в год.

Помимо налогового бремени в процессе реинвестирования инвестор платит с каждой операции комиссии брокеру. В некоторых случаях с него удерживается абонентская плата за месяцы, в которых были сделки.

Невозможность покупать дробные лоты. Суммы поступающих выплат за вычетом налогов зачастую не хватает на приобретение полноценного лота нового актива.

Возможность покупки дробных долей ценных бумаг обычно предоставляют иностранные брокеры, а частным инвесторам в России эта функция недоступна. Таким образом, приходится ждать какое-то время, пока накопится достаточная для покупки сумма. На это может уйти несколько месяцев.

Также не стоит исключать временные задержки, связанные с дисциплиной самого инвестора: в какие-то недели ему может быть не до инвестиций. А еще ему могут срочно понадобиться деньги, и он потратит дивиденды на личные нужды.

В результате допущение, что инвестор незамедлительно реинвестирует 100% выплат, на практике неприменимо. А это сильно влияет на итоговую доходность дивидендной стратегии.

Вклад дивидендов в полную доходность

Рассчитать, как неполное реинвестирование сказывается на итоговой доходности, поможет формула для Capital Accumulation Rate, CAR, — нормы накопления капитала:

- CAR = g + (1 + g) × d × r,

где g — ценовой рост актива в годовом исчислении,

d — уровень дивидендной доходности,

r — ставка реинвестируемых дивидендов, то есть какая процентная доля выплат идет на приобретение новых активов. - Приведенная выше статистика предполагала 100%-е реинвестирование дивидендов, то есть r = 1.

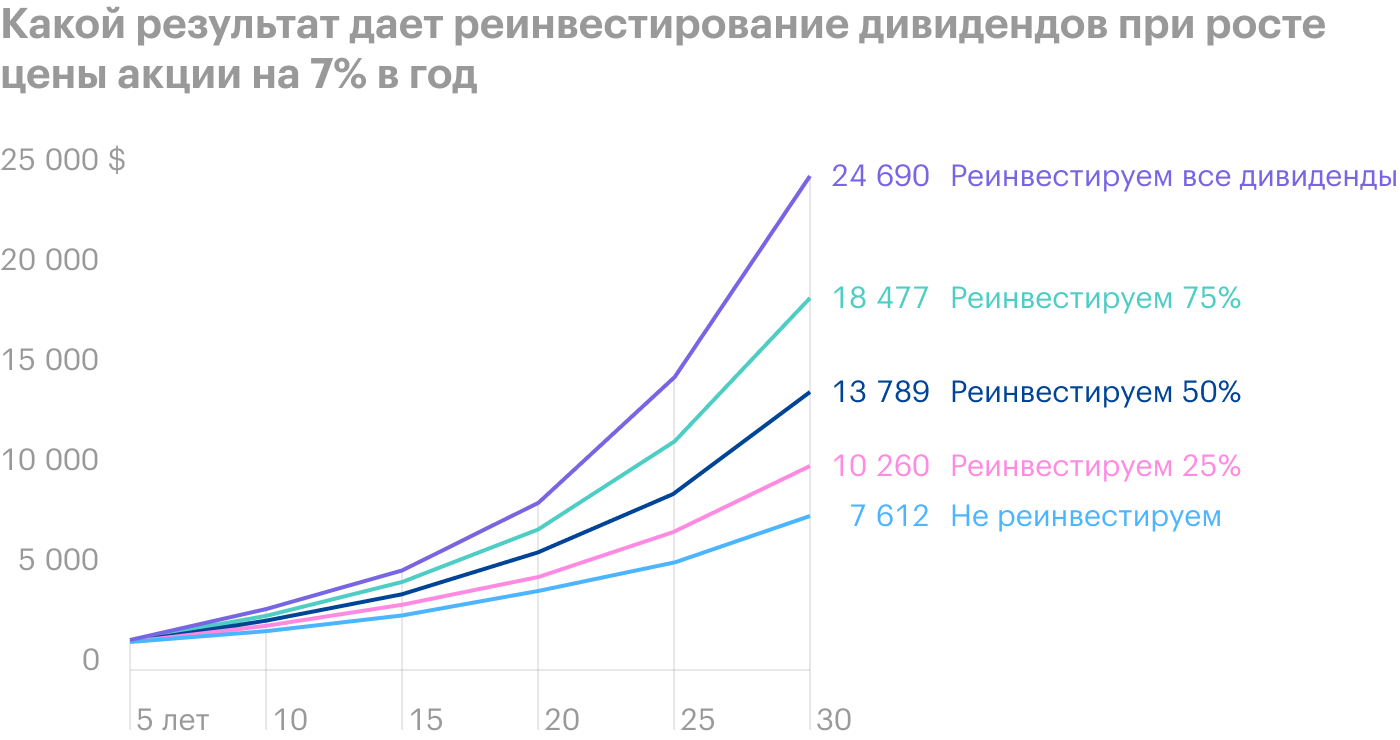

Протестируем, как различные ставки реинвестирования влияют на долгосрочную доходность. Исходные данные такие: вкладываем в акции 1000 $ при дивидендной доходности 4% и годовом росте цены актива 7%. Инфляцию не учитываем.

Получаем, что на горизонте 30 лет при условии 100%-го реинвестирования капитал с 1000 $ вырос до 24 690 $. А если инвестор реинвестирует, например, половину дивидендов, то результат значительно ниже — 13 789 $.

Если же дивиденды вообще не реинвестировать, результат будет 7612 $. Он выглядит удручающе по сравнению с предыдущими вариантами. Тем не менее в этом случае цена акций выросла в 7,6 раза, то есть на 660%. 7% в год за 30 лет дают неплохой результат.

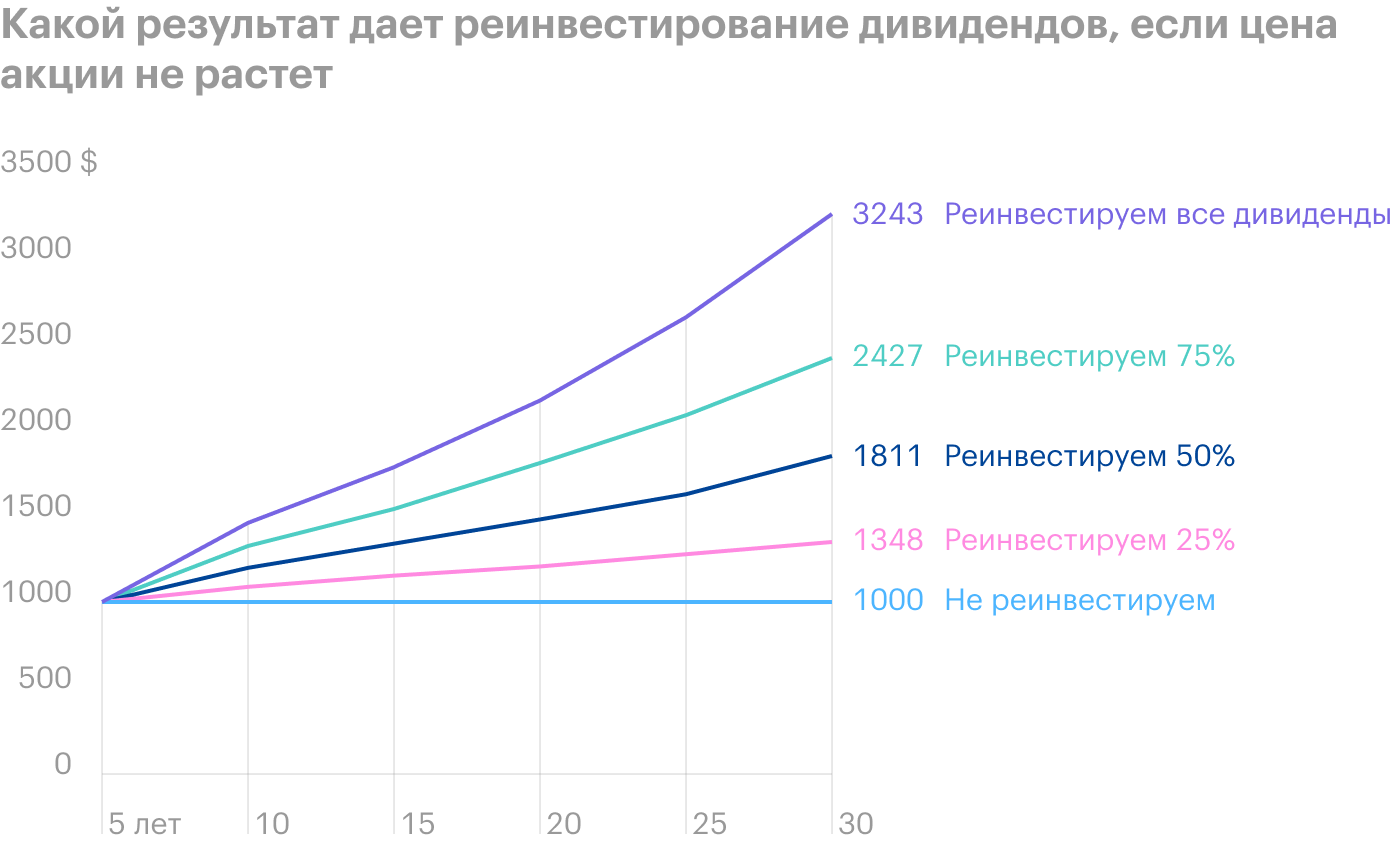

А теперь изменим входные данные. Пусть ценовой рост акций составляет 0%, тогда при полном реинвестировании дивидендов мы получим всего 3243 $, а при реинвестировании половины выплат — 1811 $.

Таким образом, когда не происходит роста цены, инвестор просто покупает дополнительные акции. Он может рассчитывать только на больший абсолютный объем дивидендных выплат, но серьезного результата это не даст.

Получается, важность реинвестирования дивидендов неоспорима. Причем их надо реинвестировать в полном объеме и незамедлительно. На дистанции это даст хороший прирост капитала. Но при этом ценовой рост в портфеле инвестора имеет даже большее значение.

Суть и проблемы дивидендов

На фондовом рынке акции часто разделяют на бумаги растущих компаний и дивидендные.

В первую категорию обычно относят молодые и технологичные компании, например из секторов ИТ и здравоохранения. Такие компании направляют свою прибыль преимущественно на развитие бизнеса и экспансию рынков. В результате операционные показатели растут, и компания получает больше прибыли. Инвесторы связывают с такими компаниями высокие ожидания, поэтому эти бумаги зачастую оценены дорого.

Что же касается дивидендных плательщиков, то обычно это старые компании с устоявшейся бизнес-моделью. Например, телекоммуникационные компании, продуктовые ретейлеры и классические банки. Для большинства из них стадия расцвета уже позади: они заняли свою нишу на рынке, а возможности дальнейшего роста исчерпаны. Поэтому компания начинает делиться прибылью с акционерами.

Таким образом, собирая портфель из дивидендных компаний, инвестор по большому счету ставит на старую гвардию. И это может быть оправданно, когда инвестору хочется получать пассивный доход прямо сейчас.

Если же он только накапливает свой капитал, а его горизонт инвестиций — десятки лет, ставка на акции роста тоже хороша. Дивидендные бумаги в этом случае могут подойти, но не факт, что они принесут больше. Как мы уже выяснили, невозможность полного реинвестирования делает стратегию менее эффективной.

Представьте, что 13%, а в некоторых случаях и 30% будут уходить в государственную казну и толком не послужат ни акционеру, ни компании. Все-таки выгоднее, чтобы прибыль оставалась внутри растущей компании, где при грамотном менеджменте деньги пойдут на развитие бизнеса, а инвестор получит свою выгоду в виде ценового роста актива.

Также многие инвесторы воспринимают дивиденды как дополнительную прибыль, которая возникает на ровном месте, но это не так. Дивиденды выплачиваются из денег компании. Это значит, что финансовый баланс внутри компании становится хуже — стоимость компании снижается. Именно поэтому выплата дивидендов часто сопровождается дивидендным гэпом — падением цены акции на сопоставимую величину.

В результате 5% дивидендов не означает 5% прибыли. Это значит, что ваш актив становится на 5% дешевле, а у вас оказывается больше денег — на 5% за вычетом налоговых издержек. Другими словами, мы перекладываем средства из одного кармана в другой.

Кроме того, фондовый рынок неэффективен и не всегда логичен. Тот же дивидендный гэп спекулянты могут закрыть за один день. В этой ситуации может сложиться так, что вы получили дивиденды, а актив не потерял в цене. Но не забываем, что ваш актив в этом случае стал переоцененным — котировки оторвались от справедливой фундаментальной стоимости, а значит, возрастает риск ценовой коррекции.

С точки зрения финансовой теории выплата дивидендов не дает никаких преимуществ. В 1961 году Мертон Миллер и Франко Модильяни в своей статье «Дивидендная политика, рост и оценка акций» отмечали:

- «Если не учитывать торговые издержки и налоги, инвесторы должны быть безразличны между 1 $ в виде дивидендов, который приводит к падению цены акций на 1 $, и 1 $ от продажи акций».

Таким образом, даже в случае пенсионного портфеля делать ставку на дивидендные бумаги необязательно. При спланированной пенсионной стратегии и безопасной ставке изъятия средств инвестор может жить, постепенно продавая активы.

Одно из объяснений, почему инвесторы так любят дивиденды, дает так называемая теория перспектив. Она утверждает, что люди по-разному относятся к прибыли и убыткам, поэтому всячески избегают последних. Из двух идентичных опций человек выберет ту, которая не соотносится с потерей. Вот и выходит, что получение дивидендов для многих предпочтительнее, так как оно не связано с продажей актива. Но это нерациональное предпочтение.

Более подробно про любовь инвесторов к дивидендам можно почитать у Ларри Сведроу — автора многих книг об инвестициях.

Как выбирать дивидендные акции

Если вы все же интересуетесь дивидендами, то вот что стоит учитывать.

Многие инвесторы охотятся за акциями, которые предлагают наивысшую дивидендную доходность на рынке. Это зачастую неэффективный способ, так как высокий процент выплат часто предлагают некачественные компании со слабой выручкой и высокими долгами. И нет никакой гарантии, что вскоре выплаты не будут снижены или отменены.

Также высокий процентный уровень дивидендов может быть вызван падением котировок акций. Инвесторы видят опасность в бумаге и активно ее распродают, из-за чего растет дивидендная доходность.

Важно тщательно подойти к выбору дивидендных акций и анализировать фундаментальное состояние компании. Особое внимание стоит обратить на коэффициент Payout Ratio — какую долю прибыли компания распределяет в виде дивидендов.

Если параметр выше 100%, компания платит акционерам больше, чем зарабатывает. Нередко таким компаниям приходится заимствовать средства, чтобы расплатиться с акционерами.

- Например, акции американской телекоммуникационной компании Lumen Technologies — LUMN, ранее известной как CenturyLink, — по состоянию на январь 2022 года предполагают дивидендную доходность 8,15% в долларах.

- В то же время она работает в убыток и постоянно наращивает долг. В феврале 2019 года компания уже снижала дивиденды на 54%, что обрушило котировки на 10%. Это пример ненадежного плательщика.

Излишне щедрая дивидендная политика в совокупности со слабой бизнес-моделью — это путь в никуда. Ставка на такие бумаги вряд ли оправдается, и инвестор почти наверняка проиграет индексу S&P 500.

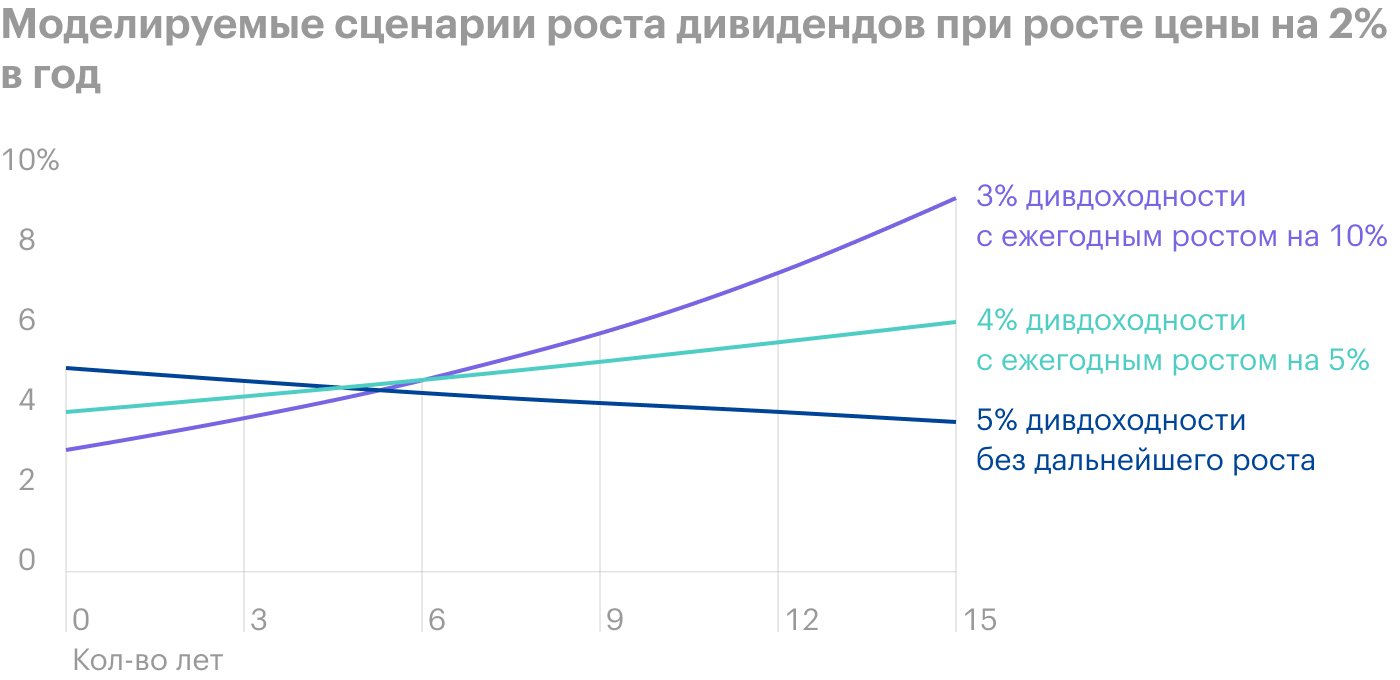

Другое дело — акцент на качественных дивидендных компаниях, которые год от года повышают дивиденды. Такая стратегия в долгосрочной перспективе способна опередить бенчмарк при меньшей волатильности. Более подробно об этом — в статье «Что лучше: высокие дивиденды или стабильный рост выплат».

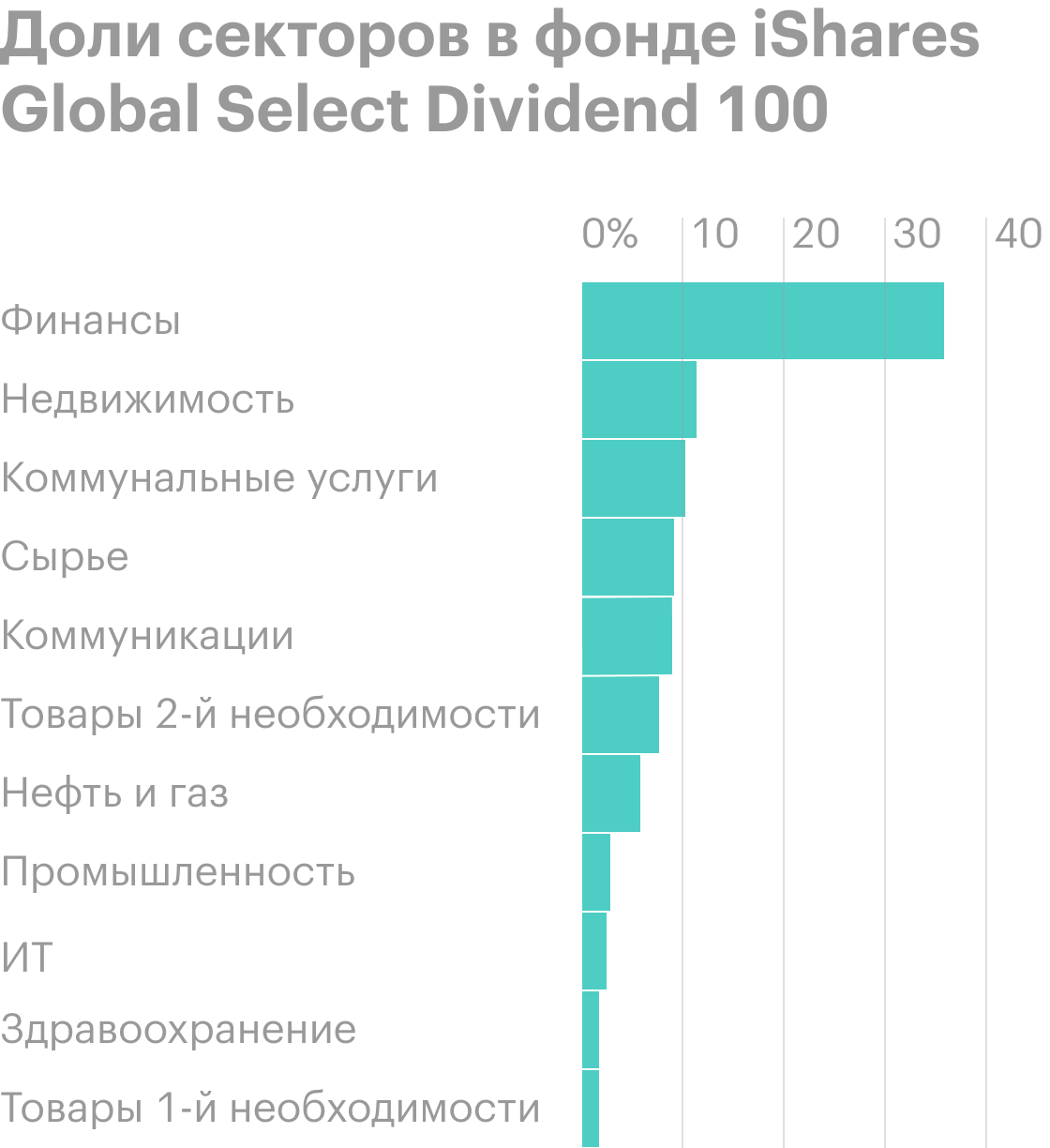

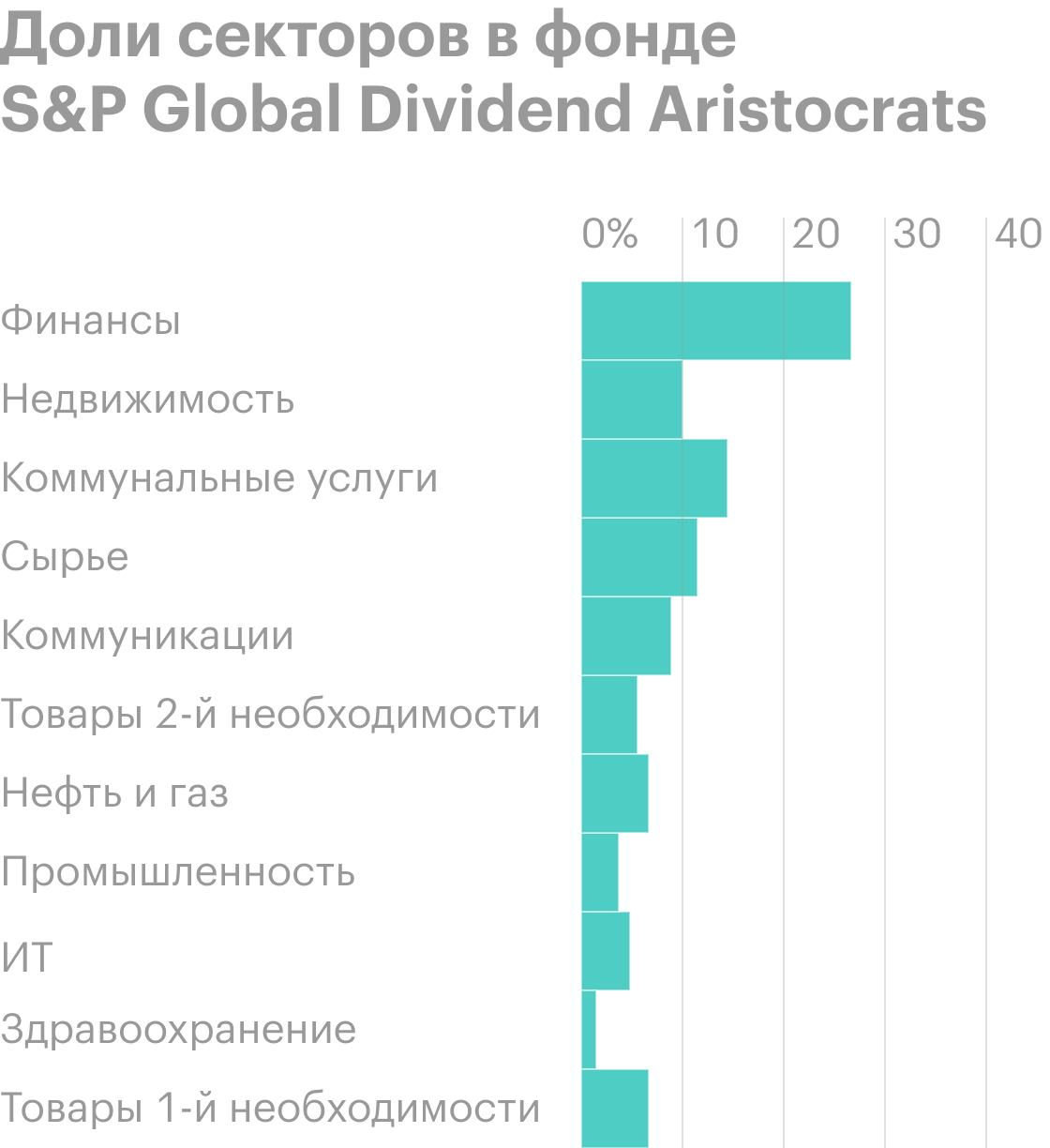

В частности, можно делать ставку на дивидендных аристократов — американские компании, которые минимум 25 лет подряд исправно выплачивают и повышают дивиденды. Если брать полную доходность, то с конца января 1990 по июнь 2021 года индекс дивидендных аристократов смог обойти индекс S&P 500: 12,3% годовых против 10,6%.

При этом дивидендные аристократы показывали меньшую волатильность и не так сильно проседали в кризис. В результате их доходность на единицу риска была заметно выше, о чем свидетельствует более высокий коэффициент Шарпа. За тот же период коэффициент Шарпа у дивидендных аристократов — 0,7, в то время как у S&P 500 — 0,5. Результат за другие интервалы времени, конечно, может отличаться.

На Московской бирже приблизительным аналогом стратегии дивидендных аристократов выступает БПИФ FMUS. Этот фонд инвестирует в иностранный ETF, основанный на индексе Dow Jones U.S. Dividend 100. В него входят 100 компаний США, выплачивающих дивиденды 10 лет подряд и повышающих их минимум 5 последних лет.

В случае с российскими акциями это биржевой фонд DIVD на основе дивидендного индекса. Использованная в нем стратегия, по расчетам создателей, с 2007 года дала заметно большую доходность, чем российский рынок акций в целом, но, конечно, это не гарантирует будущие успехи.

Что в итоге

Реинвестирование дивидендов вносит весомый результат в итоговую доходность. Чем быстрее и в более полном объеме их реинвестировать, тем лучше.

Дивиденды — это только часть доходности рынка акций. Причем это не деньги из воздуха, а средства, которые перетекают с баланса компании в карман инвестора, при этом претерпевая налоговые потери. Эффективнее оставлять прибыль внутри растущей и перспективной компании.

Не стоит гнаться за высокими выплатами — важнее их стабильность. Также желателен их постепенный рост. Стоит обращать внимание, какая у компании динамика прибыли, уровень закредитованности и какую долю прибыли компания отдает в виде дивидендов.

Некачественные компании с высокими дивидендами на дистанции заведомо проиграют широкому рынку. В тяжелые времена они будут сокращать дивиденды, и котировки будут падать в цене.

Качественные бумаги с высоким темпом роста дивидендов способны обогнать акции роста и широкий рынок. Но гарантировать это нельзя: многое зависит от рассматриваемого интервала времени.