Что сейчас лучше использовать — вклады или облигации?

Как считаете, есть ли смысл в текущих условиях использовать облигации для вложений на небольшой срок, до 2—3 лет, и как низкорисковую часть портфеля? Или банковские вклады для этого подойдут лучше?

Раньше я бы выбрал облигации. Но после того как на Мосбирже в марте 2022 года приостановили торги, да и в целом из-за волатильности этого года я стал меньше доверять ценным бумагам. А вот с рублевыми вкладами ничего не случилось.

В общем, что сейчас лучше выбрать — вклады или облигации?

И вклады, и облигации подходят для вложений на небольшой срок или в качестве низкорисковой части средне- или долгосрочного инвестиционного портфеля.

Доходность сопоставимая: в ноябре 2024 года — в районе 20%, если говорить о вкладах в крупных банках и самых надежных облигациях с погашением в ближайшие годы. Можно найти и более выгодные варианты.

Нельзя однозначно сказать, что один инструмент лучше другого: у каждого из них есть плюсы и минусы.

Разберу подробно, какие преимущества есть у вкладов и облигаций и что стоит выбрать в разных условиях. Сразу оговорюсь, что речь будет про рублевые инструменты — вклады и облигации в долларах, юанях и других валютах я рассматривать не буду.

И на всякий случай: все упомянутые инструменты — пример, а не рекомендация.

Преимущества вкладов

Надежность и предсказуемость. Это, пожалуй, главный плюс. Доходность вкладов заранее известна и прописана в договоре. Исключение — накопительные счета, где ставка может меняться, зато такие счета обычно можно пополнять без ограничений, как и снимать с них деньги.

Если вы соблюдаете условия вклада и не забираете деньги досрочно, вы не получите доходность меньше той, на которую рассчитывали, открывая вклад. Тем более нельзя получить убыток — даже при досрочном закрытии вклада вы получите как минимум то, что вложили.

Кроме того, банки участвуют в системе страхования вкладов. Если банк перестанет работать, например из-за отзыва лицензии, АСВ компенсирует каждому вкладчику до 1,4 млн рублей по вкладам и счетам в этом банке. В некоторых случаях лимит страхования выше — у нас есть статья об этом.

Простота использования. Вклады устроены проще, чем облигации, и их легче использовать. Вкладчику не нужно знать, что такое амортизация и оферта, и не требуется иметь брокерский счет или ИИС.

Ликвидность. Деньги с вклада можно забрать в любое время, пусть и с потерей процентов. С облигациями все сложнее: их не получится продать в выходные и праздничные дни. А еще — должны быть покупатели, готовые забрать облигации по приемлемой для вас цене.

Вклады не зависят от работы биржи — только от работы банковской системы. Из-за этого в марте 2022 года у вкладчиков было преимущество по сравнению с владельцами облигаций.

Торгов ОФЗ на Московской бирже не было около трех недель — большую часть марта, а муниципальные и корпоративные облигации не торговались и того дольше. При этом банки работали и можно было забрать вклады, если требовались деньги.

Ликвидность вкладов может пострадать в случае отзыва лицензии у банка — тогда деньги на некоторое время зависнут, пока не начнется выдача компенсаций. А вот ограничения на выдачу денег, как это случилось с валютными вкладами и счетами весной 2022 года, мне кажутся маловероятными, если речь о рублевых вкладах.

Универсальность. Вклады в российских банках подходят всем, даже госслужащим. Конфликт интересов крайне маловероятен, а еще это не иностранный финансовый инструмент.

Льготное налогообложение. Проценты по вкладам и счетам, полученные в 2021—2022 годах, не облагались НДФЛ.

Проценты, полученные в 2023 году и далее, облагаются НДФЛ, но не полностью. Есть безналоговый лимит процентов, который считается так:

1 000 000 ₽ × Максимальная ключевая ставка ЦБ из действовавших на первое число каждого месяца в течение года получения процентов.

Так, в 2023 году самой высокой ставкой ЦБ была действовавшая на 1 декабря — 15%. Для налогообложения дохода от вкладов за 2023 год налоговая будет использовать эту ставку ЦБ, поэтому со 150 000 ₽ процентов не будет НДФЛ. С превышающей части придется платить налог.

На 1 ноября 2024 года ставка ЦБ — 21%, это максимум за год. Почти наверняка 1 декабря она будет такой же, так как следующее заседание ЦБ пройдет лишь в конце декабря. В таком случае безналоговым лимитом дохода по итогам 2024 года будет 210 000 ₽.

С точки зрения налогов есть минус у долгосрочных вкладов с выплатой процентов в конце срока: налог считают исходя из года выплаты, не учитывая, что это проценты за долгий срок. Но с 2025 года налог с процентов по вкладам длительностью от 15 месяцев и выплатой процентов в конце срока будут считать исходя из безналогового лимита за каждый год действия вклада, а не на основе безналогового лимита в год выплаты. Неиспользованное превышение лимита перенесут на следующие годы.

Промежуточный итог. Вклады позволяют с минимальными усилиями и риском получить заранее известную доходность. Она будет небольшой — на уровне официальной инфляции или немного ниже.

Так, по данным ЦБ, в начале октября 2024 года в крупнейших банках максимальная процентная ставка была 19,78% годовых. В конце октября можно было найти варианты с доходностью 20—21% и даже выше. Это отличный результат для низкорисковых вложений.

По данным сервиса Capital Gain, с 2003 по 2023 год российская инфляция в среднем была 8,41% в год. Рублевые вклады сроком до года в крупнейших банках за тот же период дали 8,92% годовых. Вклады полностью защитили капитал от официальной инфляции и даже принесли небольшую реальную доходность.

Преимущества облигаций

Возможность получить более высокую доходность. Если говорить о самых надежных бумагах, то есть ОФЗ, облигациях регионов и крупнейших компаний, их доходность на уровне той, что есть по вкладам в крупных банках, или немного ниже. Сейчас можно рассчитывать где-то на 20—22% годовых в зависимости от эмитента и срока до погашения.

С поправкой на налог с купонов и брокерские комиссии доходность будет примерно на 2,5% годовых меньше.

Но есть облигации, которые дают большую доходность, например 25% годовых и выше. У части бумаг доходность может превышать 30%.

С одной стороны, повышенная доходность привлекает. На длинной дистанции каждый дополнительный процент годовых заметно влияет на итоговый капитал. Особенно если считать доходность сверх инфляции.

С другой стороны, это бумаги менее надежных эмитентов — крупных проблемных или небольших компаний. Повышенная доходность — премия за повышенный кредитный риск, то есть риск того, что компания не исполнит обязательства. Часть таких бумаг доступна только квалифицированным инвесторам.

Не стоит гнаться за доходностью, особенно если вы не очень хорошо разбираетесь в рынке облигаций и не готовы изучать отчетность компаний и следить за их новостями. Основную часть денег лучше вложить в ОФЗ, субфедеральные облигации и бумаги крупнейших компаний.

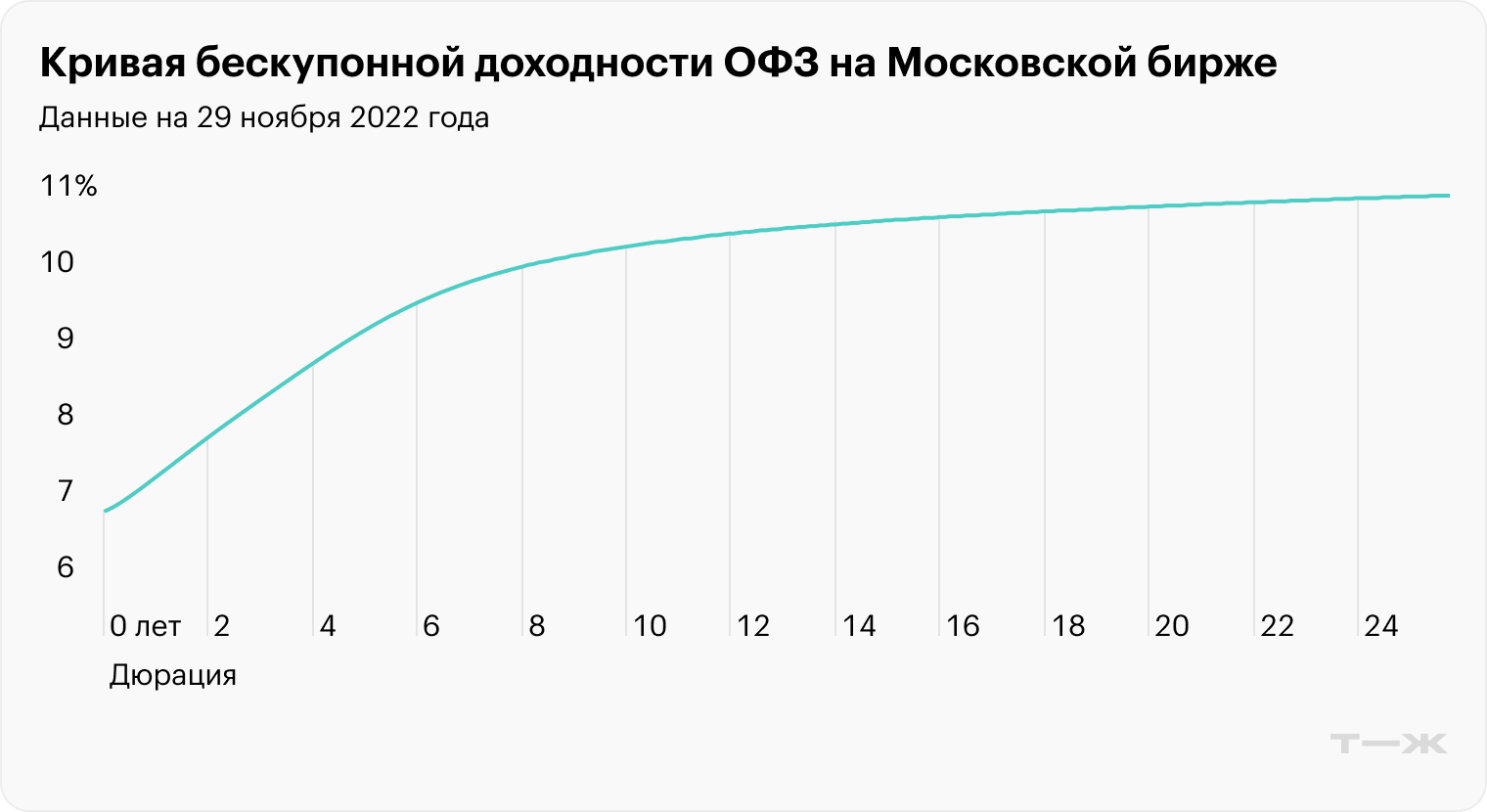

Отмечу, что обычно более длинные облигации дают более высокую доходность, чем короткие. Это премия за повышенный процентный риск.

Такие облигации позволяют зафиксировать высокую — по меркам на данный момент — доходность на длительный срок. Если вклады обычно открывают максимум на три года, то до погашения облигаций легко может быть пять — десять лет и даже больше.

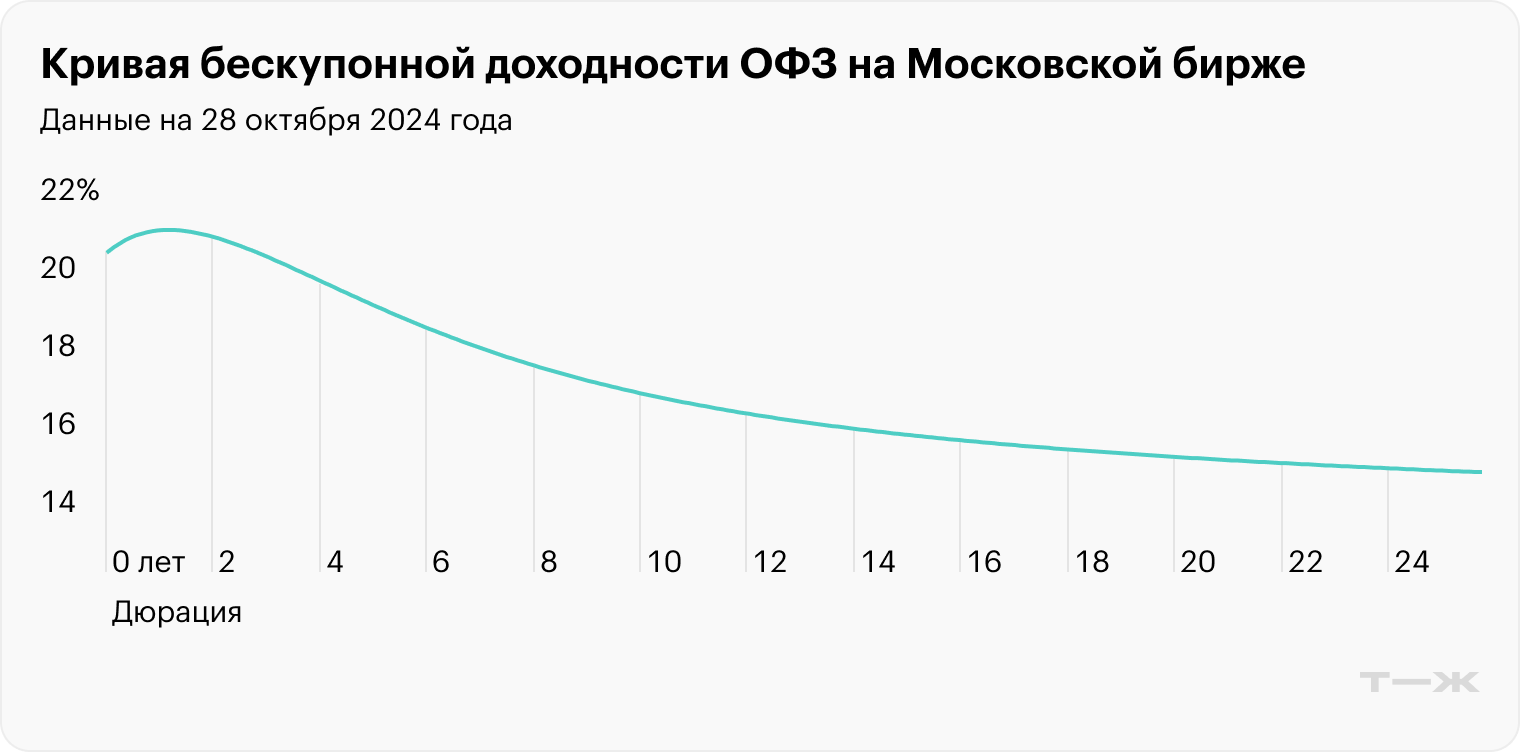

Осенью 2024 доходность долгосрочных облигаций ниже, чем у краткосрочных. Это называется «инверсия кривой доходности». Тем не менее длинные облигации могут подойти, чтобы зафиксировать высокую доходность к погашению на длительный срок.

В случае с длинными облигациями также можно получить дополнительную доходность. Если ставка ЦБ будет снижаться, цена таких облигаций будет расти — можно заработать, вовремя продав их, то есть не дожидаясь погашения. Но здесь тоже есть риск: если ставка будет расти, такие облигации подешевеют — и именно это происходит в 2023 и 2024 годах из-за роста ставки ЦБ.

По данным Capital Gain, с 2003 по 2023 год ОФЗ дали 9,05% годовых, а корпоративные облигации — 8,09%. ОФЗ были выгоднее из-за особенностей индексов облигаций: облигации в индексе ОФЗ в среднем более длинные, чем в индексе корпоративных бумаг.

Напомню, что за тот же период вклады дали 8,92% годовых, а инфляция была 8,41%. То есть ОФЗ лучше защищали от инфляции, чем вклады. Правда, здесь не учтены налоги, налоговые вычеты и комиссии брокера и биржи.

Привязка доходности к инфляции или процентным ставкам. Существуют государственные облигации, доходность которых зависит от инфляции, — это ОФЗ-ИН. На Мосбирже есть четыре выпуска таких бумаг: 52002, 52003, 52004 и 52005. Их называют линкерами.

Номинал бумаг постепенно индексируется на инфляцию. Кроме того, есть купоны со ставкой 2,5% от номинала. Доходность этих ОФЗ должна быть выше инфляции, по крайней мере в средне- и долгосрочной перспективе.

Также есть облигации, доходность которых зависит от межбанковской ставки RUONIA, близкой к ставке ЦБ. Это ОФЗ-ПК, например выпуск 29015. Есть и корпоративные бумаги с привязкой доходности к ставке RUONIA или ЦБ, например Русал БО 001Р-10. Такие бумаги называют флоатерами.

У ОФЗ-ПК ставка купона повторяет среднее значение ставки RUONIA за текущий купонный период с временным лагом семь календарных дней. Правда, у части ОФЗ-ПК лаг составляет шесть месяцев. При прочих равных я бы выбрал бумаги с лагом семь дней типа ОФЗ 29021: они быстрее реагируют на изменение ставки.

У корпоративных бумаг учитывается ставка ЦБ или RUONIA либо перед началом купонного периода, либо за каждый день периода.

ОФЗ-ИН, ОФЗ-ПК и корпоративные флоатеры могут хорошо дополнить портфель, давая доходность сверх инфляции или на уровне ставки ЦБ соответственно.

ИИС. Облигации можно купить не только через брокерский счет, но и с помощью индивидуального инвестиционного счета. Второй вариант будет выгоднее благодаря налоговым вычетам.

Вычет на взнос позволяет возвращать 13% от суммы, внесенной за год на ИИС. Это до 52 000 ₽ возврата НДФЛ в год. У зарабатывающих более 5 000 000 ₽ в год возврат через вычет может достигать 60 000 ₽. С 2025 года из-за прогрессивной системы налогообложения ставка НДФЛ у некоторых россиян вырастет, что доведет предельный размер возврата до 88 000 ₽ при доходе от 50 000 000 ₽ в год и налоге 22%.

Налоговый вычет улучшит результат вложений в те же ОФЗ. Если без вычета доходность сейчас примерно как у вкладов, то с вычетом все станет интереснее.

Либо можно использовать вычет на доход — он подойдет тем, у кого нет НДФЛ для возврата. В таком случае не будет налога с купонов облигаций, по крайней мере если они поступают на ИИС.

Минус ИИС в том, что с него нельзя частично вывести деньги, — любой вывод возможен только при закрытии счета. А если закрыть ИИС менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому счету.

Правда, некоторые брокеры позволяют получать купоны облигаций на банковский счет вместо ИИС. Это не считается выводом денег и не приводит к закрытию ИИС или проблемам с вычетами.

Если же у вас ИИС не старого типа, открытый до конца 2023 года, а ИИС-3, открытый с начала 2024 года, вы можете совместить на ИИС вычеты на взнос и доход. Это увеличит выгоду облигаций.

Промежуточный итог. Облигации устроены сложнее вкладов, зато могут дать более высокую доходность — выше официальной инфляции. Либо доходность может быть как у вкладов или ниже, зато с возможностью зафиксировать ее на большой срок, например 5—10 лет.

В частности, могут пригодиться ОФЗ-ИН, доходность которых привязана к инфляции, и флоатеры с привязкой доходности к ставке ЦБ или RUONIA. Важно помнить, что дополнительная доходность связана с повышенным риском — это особенно актуально, если речь об облигациях небольших или проблемных компаний.

Результат можно улучшить, инвестируя в облигации через ИИС и используя налоговые вычеты.

Что выбрать

Выбор остается за вами и зависит от того, на какой срок вы хотите вложить деньги, с какой доходностью и риском, насколько вам важна простота и предсказуемость инструмента. Вот какие ориентиры тут могут быть.

Вклады подойдут, если вы хотите гарантированную доходность с минимальными усилиями и риском. Кроме того, если вас обеспокоила приостановка торгов на бирже в марте 2022 года, вклады дадут вам душевное спокойствие — это тоже важно. Наконец, у вкладов есть льготное налогообложение процентов.

С учетом высокой доходности осенью 2024 года вклады выглядят хорошим выбором, и я с удовольствием использую их, пока действуют высокие процентные ставки.

Облигации подойдут, если вы хотите более высокую доходность или зафиксировать хорошую доходность на длительный срок и готовы осваивать более сложный и рискованный инструмент. В том числе облигации — хороший вариант, если вы планируете инвестировать через ИИС: можно получить налоговые вычеты и улучшить результат.

Для части инвесторов могут лучше подойти не отдельные облигации, а фонды вроде BOND, INFL или SBGB — смотря какие облигации вас интересуют. Комиссия фондов снизит доходность, так что при прочих равных лучше выбрать фонд с пониженным уровнем расходов.

При этом фонды не платят налог с получаемых купонов — это компенсирует расходы на управление — и обеспечивают диверсификацию вложений. Еще инвестору не придется самостоятельно реинвестировать купоны.

Можно вложить часть денег в отдельные облигации, например один-два выпуска ОФЗ, а часть — в фонд корпоративных облигаций, возможно даже высокодоходных.

Учтите, что у фондов нет даты погашения, в отличие от отдельных облигаций. В последнее время ставка ЦБ растет, из-за чего облигации дешевеют и падает цена паев облигационных фондов. Чем длиннее облигации в составе фонда, тем сильнее они дешевеют.

Можно использовать оба инструмента. Например, часть денег можно держать на ИИС, купив ОФЗ с привязкой к инфляции и облигации крупных компаний, возможно в виде фондов, и получать налоговый вычет. Другую часть денег держать на вкладах.

Фонды денежного рынка, например LQDT, могут стать альтернативой облигациям и фондам облигаций. Покупка паев такого фонда похожа на откладывание денег на накопительный счет: цена пая потихоньку растет, а доходность примерно равна ставке ЦБ минус расходы фонда. В кризис цена пая вряд ли заметно упадет.

Но сравнение с накопительным счетом довольно условное. У таких фондов нет страховки АСВ, а если биржа не работает, продать паи не получится. Зато паи можно купить на ИИС — так же как облигации и паи фондов облигаций.

Надеюсь, инструмент, который вы выберете, позволит вам достичь ваших целей!