Какие налоги есть при сдаче квартиры

Я несколько раз снимал квартиру, и хозяева были против договора, потому что боялись налоговой.

Я устал слушать отговорки про то, что платить налоги дорого, и предложил им компенсировать их. Чтобы понять, какой вариант по налогам выгоднее всего, я сел и посчитал. Вот что у меня вышло.

Что вы узнаете

- Законодательство

- Зачем сдавать легально

- Как оформить сдачу жилья в аренду

- Способы уплаты и размер налога

- Уплата налога на доходы физических лиц

- Уплата налога для ИП на всех режимах налогообложения

- Уплата налога для ИП на ОСН

- Уплата налога для ИП на УСН

- Уплата налога для ИП на ПСН

- Уплата налога для самозанятых

- Что выгоднее, если сдаете квартиру

- Как платить налог

- Ответственность при неуплате налога

- Судебная практика

Законодательная основа

Если человек позволяет жить в своей квартире, доме или комнате постороннему лицу за плату — это наем. В быту это называют арендой, но это не совсем корректно. Аренда — это использование зданий и нежилой недвижимости кем угодно или использование жилой недвижимости юридическим лицом. Но поскольку всем привычнее термин «аренда», я буду его употреблять и в значении найма.

Отношения между наймодателем и нанимателем регулирует глава 35 гражданского кодекса — о найме жилого помещения — и некоторые статьи жилищного кодекса. Например, статья 3 — о неприкосновенности жилища, статья 30 — о правах и обязанностях собственника, статья 35 — о выселении гражданина, статья 39 — о содержании общего имущества дома, раздел 7 — о плате за жилое помещение и коммунальные услуги.

Исчисление и уплата налога с дохода от сдачи недвижимости в найм физическими лицами и ИП урегулированы налоговым кодексом:

- Главой 23 — о налогах на доходы физических лиц.

- Главой 26.2 — об ИП на упрощенке.

- Главой 26.5 — об ИП с патентом.

- Главой 32 — о налоге на имущество физических лиц.

- Разделом 4 — о том, как платить налоги.

Самозанятые тоже должны уплачивать налог, но ставки для его исчисления для них ниже и установлены в законе о специальном налоговом режиме.

Это основное, но не все. Отдельные нормативные акты я буду упоминать по ходу статьи.

Преимущества легального оформления сдачи квартиры

Часто собственники избегают оформления договора при сдаче квартиры и уплаты налога, поскольку считают их лишними тратами. Но легальная сдача квартиры все-таки дает преимущества, хотя и не такие очевидные. Здесь и дальше я буду говорить о договоре и налогах как едином целом.

В Т—Ж уже рассказывали, зачем сдавать квартиру легально. Если кратко:

- Для защиты от претензий соседей и УК, что в квартире незаконно живут посторонние люди. Жильцы могут честно и открыто говорить, что они снимают квартиру. А собственнику не нужно придумывать часто сменяющихся родственников или другие байки для соседей, которые и так все понимают.

- Договор дисциплинирует жильцов. В нем зафиксированы их личные и паспортные данные — понятно, к кому предъявлять претензии, если что-то пойдет не так. Вписано обязательство содержать квартиру в порядке, оплачивать свое проживание в ней, обеспечивать сохранность имущества и заблаговременно предупреждать о намерении съехать. Дополнительно можно предусмотреть штрафы за порчу имущества, потерю ключей или задержку оплаты.

- С договором можно застраховать квартиру от разных неприятностей. Если прорвет змеевик и зальет соседей снизу, не придется оплачивать ремонт из своего кармана. Если договора нет и страховой никто не сообщал, что квартира сдается, скорее всего, в выплате откажут.

- Можно получать платежи по безналичному расчету и не бояться, что квартиранты съедут и потом подадут иск о взыскании денег назад. Это возможно, ведь договора нет, а значит, не было и обязанности платить. Деньги придется вернуть как неосновательное обогащение. Т—Ж рассказывал о таком взыскании.

- Нет последствий от шантажа и доносов жильцов в налоговую.

- Нет налоговых проверок со штрафами и судебной волокитой.

- Можно не бояться, что привлекут к уголовной ответственности за уклонение от уплаты налогов. Санкция по этой статье — лишение свободы на год и дополнительный штраф. Правда, накопить неуплаченных налогов за три года надо 2 700 000 ₽. Это больше 577 000 ₽ за месяц. В остальных случаях нарушитель просто уплатит налог, а еще пени и штраф — 20% от сокрытой суммы.

- Если человек сдает сразу несколько свободных квартир и не платит налоги, могут наказать за незаконную предпринимательскую деятельность. Санкция — штраф от 500 до 2000 ₽.

Освободят ли собственника от НДФЛ, если квартиру продать

Многие ИП и самозанятые переживают, что если сдавать квартиру официально, то можно лишиться налогового вычета при продаже квартиры, так как им будет начислен НДФЛ с продажи. Чтобы такого не случилось, им, как и обычным гражданам, нужно продавать недвижимость после минимального срока владения. По общему правилу он такой:

- Три года — для единственного жилья, купленного с января 2020 года; недвижимости, которая была приобретена по договору пожизненного содержания с иждивением; унаследованной, приватизированной и полученной в дар от родственников недвижимости.

- Пять лет — если у продавца больше одной квартиры или она оформлена как нежилое помещение.

Но у регионов есть право снизить минимальный срок владения недвижимостью для своих граждан, которые имеют регистрацию по месту жительства. Например, в Ростовской области можно продавать без оглядки на срок минимального владения — он снижен до нуля — недвижимость, которая не менее пяти лет была в собственности одного из членов семьи, а после использования маткапитала стала общей долевой собственностью. При ее продаже также не придется платить НДФЛ.

Не платить НДФЛ при продаже квартиры могут семьи с детьми, если совпадут пять условий:

- Как минимум двум детям нет 18 лет или 24 — при очном обучении. Усыновленные дети тоже учитываются.

- Семья купила новую недвижимость в том же календарном году или не позднее 30 апреля следующего года. По ДДУ в этот срок должна пройти полная оплата без учета доплаты за метры, при купле-продаже или мене нужно зарегистрировать право собственности. Покупателем может быть сам налогоплательщик или члены его семьи.

- Общая площадь нового жилья или его кадастровая стоимость больше, чем у проданного. При этом учитываются совокупные доли членов семьи.

- Кадастровая стоимость проданного жилья не превышает 50 000 000 ₽. Если ее нельзя установить, учитывается только площадь.

- На момент продажи налогоплательщику и членам его семьи не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше приобретаемого.

Подробнее о НДФЛ с продажи квартиры мы рассказали в статье «Как уменьшить или не платить налог при продаже имущества».

Если ИП был на упрощенке и использовал квартиру в предпринимательской деятельности — сдавал ее в аренду, то продажа облагается не НДФЛ, а единым налогом по УСН. Придется заплатить 6% с дохода от продажи. Подробнее об этом мы писали в рубрике «Что делать?»: «ИП продает квартиру, которую сдавал. Как платить налог?»

Как оформить сдачу жилья в аренду

Заключение договора. Договор и уплата налогов позволяют собственнику законно сдавать квартиру и получать доход, а жильцу — находиться в ней на законных основаниях. Чтобы собственнику обезопасить себя, лучше составить такой договор, который будет работать. Вот что обязательно нужно указать в договоре:

- Предмет — адрес недвижимости — и круг лиц, которые имеют право жить в квартире вместе с нанимателем.

- Срок действия.

- Условия внесения, использования и возврата обеспечительного платежа.

- Условия уплаты арендной платы и других расходов.

- Ответственность — штрафные санкции за нарушение договора.

Дополнительно лучше составить акт приема-передачи с описью имущества: мебели, вещей, техники, описать состояние ремонта.

Предмет договора. Это существенное условие договора найма. Нужно указать, какая квартира и по какому адресу сдается. Для дополнительной защиты укажите площадь квартиры, которая должна совпадать с площадью в выписке из ЕГРН.

Условия внесения, использования и возврата обеспечительного платежа. Обычно его называют депозитом. Он страхует собственника от нарушений договора жильцами в случаях, если, например, сломан стол, съехали без предупреждения или обнаружился долг за коммуналку. Опишите, когда обеспечительный платеж остается у собственника, а когда возвращается жильцам.

Собственники часто тратят эти деньги в первый месяц и вместо возврата позволяют жильцам последний месяц жить в счет этих денег. Это небезопасно, потому что в случае чего компенсировать потери будет неоткуда.

Условия оплаты и других расходов. Нужно распределить, кто и за какие расходы по содержанию квартиры платит. Обычно интернет и все, что по счетчикам — воду, свет, газ, где-то даже отопление, — оплачивают жильцы. А общие платежи за собственником.

Если есть долги за коммуналку, пропишите сумму долга и срок, за который собственник этот долг погасит. Можно договориться погасить долг из стоимости аренды.

Если оплата в безналичной форме, то пишите, что днем оплаты считается день поступления денег на ваш счет.

Также лучше указать, кто отвечает за ремонт и что в этот ремонт входит, чтобы сохранить мирные отношения при расчете после ремонта. Это особенно важно, когда ремонт становится неотъемлемой частью квартиры, то есть жильцы не заберут его с собой, когда будут уезжать. Такие ситуации встречаются, например, когда квартиру сдают дешевле из-за плохого состояния, а арендатор переклеивает обои или меняет сантехнику.

Отмечу, что неотделимый ремонт считается доходом в натуральной форме и облагается налогом, но на практике доказать это практически нереально.

Ответственность за нарушение договора. За нарушение договора найма по закону нет особых требований к ответственности, поэтому написать в этом пункте можно так, как договоритесь между собой. Например, можно указать размер штрафа, если одна из сторон решит расторгнуть договор и не предупредит об этом заранее.

Акт приема-передачи с описью. Перечислите вещи, которые находятся в квартире, и их состояние. Можно сделать фотографии, описать текстом или даже лучше все вместе. Все крупные и ценные вещи нужно обязательно указать.

Во время проживания жильцы несут ответственность по закону за состояние квартиры. Поэтому лучше потратить лишний час на детальное описание, чем спустя год или два вспоминать, была дырка в стене или нет.

Подтверждение оплаты. Если оплата за квартиру производится наличными, составьте расписку, а если банковским переводом — используйте реквизиты из договора и укажите назначение платежа.

В расписке обязательно указать:

- ФИО и полные паспортные данные жильца и собственника.

- Сумму прописью.

- Факт получения денег собственником.

- Дату составления документа.

- Подпись собственника.

Если получаете оплату онлайн, то отправитель и получатель должны быть указаны так же, как и стороны в договоре. То есть указывать в договоре себя, а оплату просить переводить жене на карту, не нужно. В назначении платежа следует указывать номер договора, за что платеж и дополнительные детали, по которым можно точно определить стороны и их отношения. Без этого суд может не учесть регулярные денежные переводы как оплату за аренду квартиры.

Например, это может выглядеть так: «Оплата по договору № 2020Н1 за наем жилого помещения за июнь 2023 года».

Если договоритесь устно и жильцы вовремя не оплатят месяц, взыскать с них долг будет проблематично.

Наглядный пример: супруги в Ростове-на-Дону сдали квартиру паре по устной договоренности. Муж занимался арендой, а жена получала оплату на карту. Спустя два года супруги захотели получить долг с жильцов — 270 000 ₽ за аренду и 72 000 ₽ неустойку. Почему спустя два года, а не два месяца, то есть сразу, как только жильцы перестали платить, — в решении данных нет.

В результате собственник не смог доказать суду, что квартира вообще сдавалась. Его главный аргумент — жена получала регулярные денежные переводы от жильцов. Однако суд это не убедило. Без письменного договора переводы не могут служить доказательством заключенного договора. В графе «Назначение платежа» тоже было пусто, а жена собственника вообще не участвовала в сделке. Суд отказал собственнику во взыскании долга.

Способы уплаты и размер налога

Собственник-физлицо должен самостоятельно задекларировать доход и уплатить получившуюся сумму НДФЛ.

Если квартиранты отдают ему деньги в счет уплаты коммунальных услуг, их тоже надо декларировать. Но не все, а только за коммунальные платежи без счетчиков.

То, что платят по счетчикам, доходом не считается. Потому что это — компенсация за использованные ресурсы, которые потребляли жильцы, а не выгода владельца жилья. Вот как это выглядит на примере.

В аренду сдается квартира за 35 000 ₽ в месяц плюс коммунальные платежи по счетчикам, 2000 ₽, и расходы на общедомовые нужды — 3500 ₽. Таким образом, налогооблагаемый доход у собственника будет 38 500 ₽ в месяц, а в год — 462 000 ₽.

Уплата налога на доходы физических лиц

Ставка налога на доходы физических лиц — 13%. Исключений нет ни для кого: ни для пенсионеров, ни для многодетных семей. Зато есть несколько способов вернуть эти деньги через налоговые вычеты за последние три года:

- Оплата дорогостоящего лечения, например ЭКО или протезирования. Подойдут расходы на себя, супруга, своих родителей и детей до 18 лет.

- Оплата медицинских услуг и покупка лекарств.

- Образование, например автошкола или вуз. Подойдут расходы на себя, сестер или братьев до 24 лет, если они учатся очно.

- Образование детей, например детский сад, частная, музыкальная или спортивная школа.

- Индивидуальный инвестиционный счет. Вернутся 13% от вложенной на год суммы на ИИС в пределах 400 000 ₽, но не больше уплаченного вами налога. Максимум вернут 52 000 ₽ в год. В Т—Ж есть подробная статья о том, что такое ИИС и как на нем зарабатывать.

- Покупка квартиры. Каждый может раз в жизни получить налоговый вычет на покупку жилья — квартиры, комнаты или дома — в размере 260 000 ₽, а также вычет с процентов по ипотеке с суммы не больше 3 000 000 ₽.

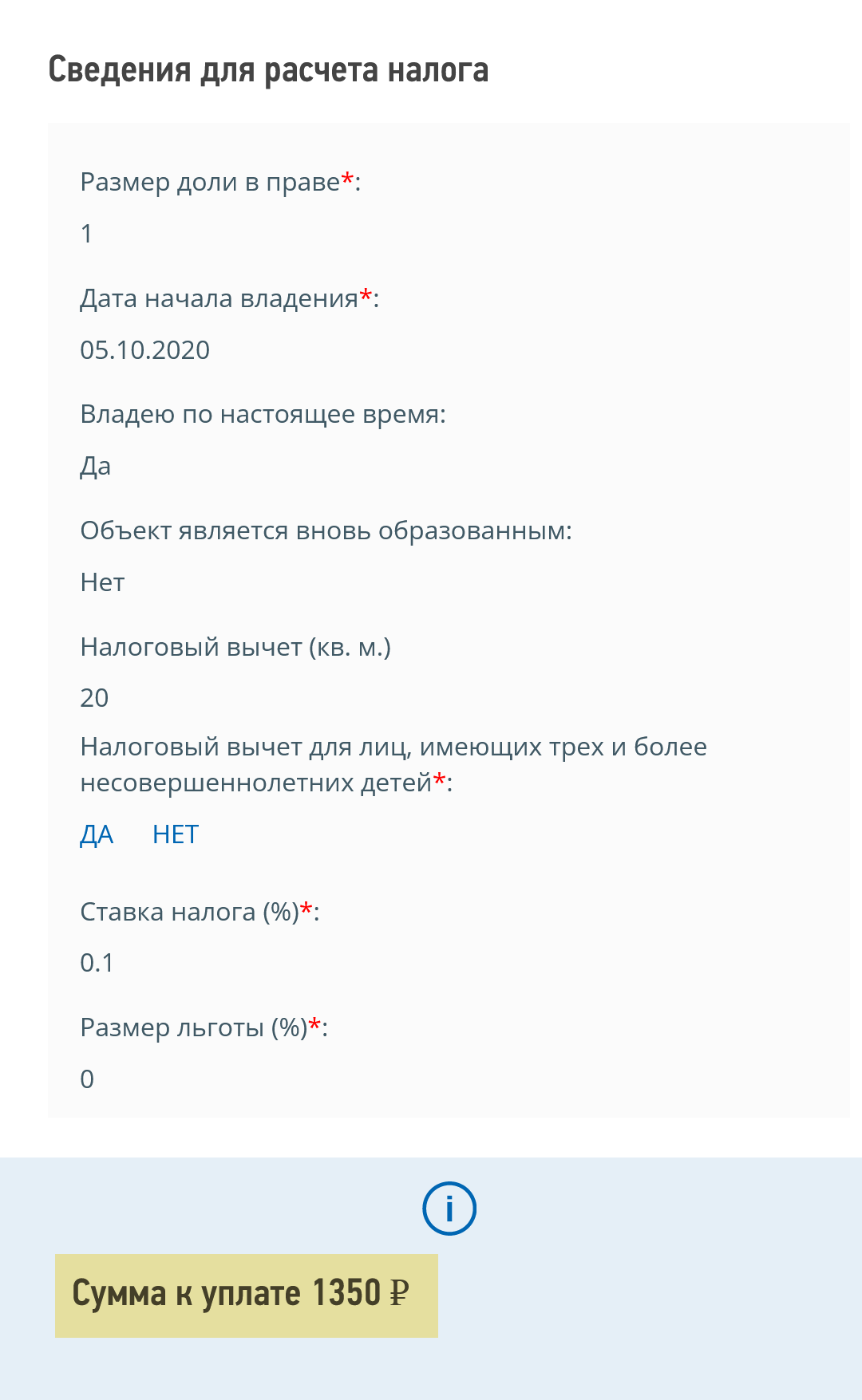

Кроме налога на доход собственники платят налог на квартиру, комнату, дом или долю в них. Налог на квартиру — местный, поэтому каждый муниципалитет устанавливает для него свои ставки. Например, для столицы их регулирует закон города Москвы от 19.11.2014 № 51. Уведомление о том, сколько платить, присылает налоговая.

У этого налога тоже есть кое-какие льготы и вычеты. Льготы применяются автоматически, а вычеты чаще полагаются пенсионерам и людям предпенсионного возраста.

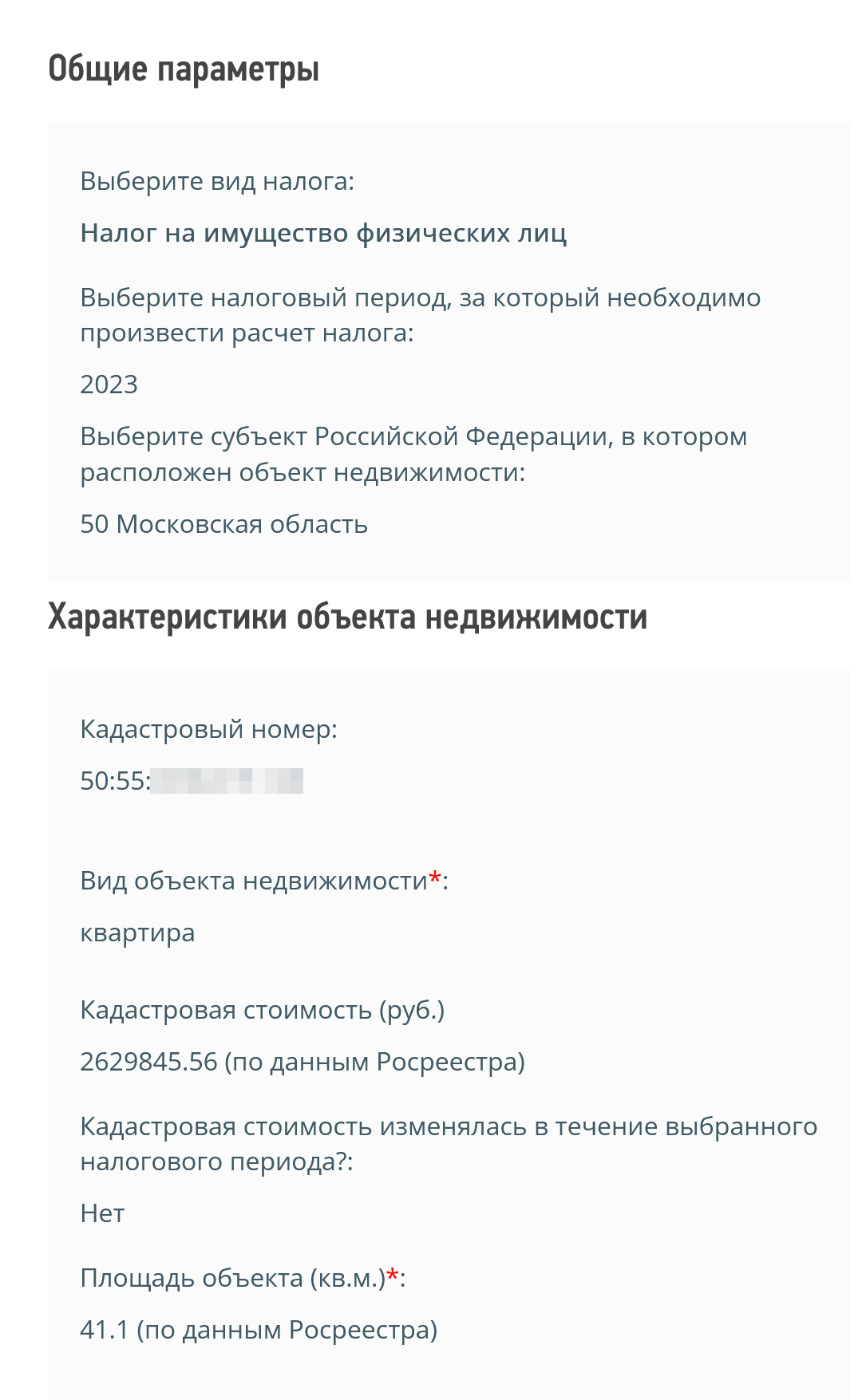

Рассчитать налог на свою квартиру можно при помощи калькулятора на сайте ФНС по кадастровому номеру.

Сумма налога на имущество зависит от кадастровой стоимости квартиры, уменьшенной на стоимость 20 м² ее общей площади.

Если сдавать квартиру за 35 000 ₽ и еще 3500 ₽ получать от арендаторов на оплату коммунальных услуг, без учета льгот в месяц налоги за квартиру будут равны: 38 500 × 13% + 872 / 12 = 5079 ₽, а в год — почти двойному размеру месячного дохода, 60 948 ₽.

Уплата налога для ИП на всех режимах налогообложения

Представьте, что расходов для получения налоговых вычетов может не оказаться. Платить полные 13% жалко. В таком случае хочется гарантированно снизить налог. Для этого можно зарегистрировать статус ИП или стать самозанятым.

В Т—Ж уже давали пошаговую инструкцию о регистрации ИП. Уплатить придется только госпошлину за регистрацию — 800 ₽. Если будете регистрироваться электронно через сайт ФНС, то госпошлину платить не придется, зато придется купить усиленную ЭЦП. Также можно зарегистрировать ИП с помощью приложения «Госключ», в этом случае получать ЭЦП для регистрации ИП не нужно.

Зарегистрироваться без госпошлины и ЭЦП можно через нотариуса или МФЦ.

Некоторые банки в надежде получить нового клиента ИП берут эти расходы и суету по регистрации на себя: выпускают подпись, отправляют документы в налоговую, курьер приезжает туда, куда вам удобно.

ИП, которые сдают квартиры, освобождены от использования касс. Но траты все равно будут — дополнительных денег стоит содержание счета в банке для ИП, может быть платный вывод средств на свой счет как физлица и платный сервис подачи отчетности. Часто банки это сочетают за одну сумму.

ИП на спецрежимах — на упрощенной с налогом 6% с дохода, упрощенной «Доходы минус расходы» и патентной системах налогообложения — не имеют льгот и вычетов по НДФЛ. То есть если вы лечили зубы или оплачивали ребенку садик, рассчитывать на вычеты нельзя, поскольку НДФЛ вы не платили.

Уплата налога для ИП на ОСН — общей системе налогообложения

Это самый сложный и невыгодный способ сдавать квартиру легально. Хлопот с регистрацией ИП столько же, сколько и для работы на УСН, только при этом государству придется отдать примерно 1/5 дохода и потратить много времени и сил на отчетность. Рассматривать мы его не станем, поскольку никто не сдает квартиру на этом режиме налогообложения: громоздко, много отчетности и невыгодно.

Уплата налога для ИП на УСН — упрощенке

Эту систему налогообложения называют упрощенной по сравнению с общей. Главные отличия тут в налогах. В Т—Ж уже рассказывали подробно, кому она подходит и как на нее перейти.

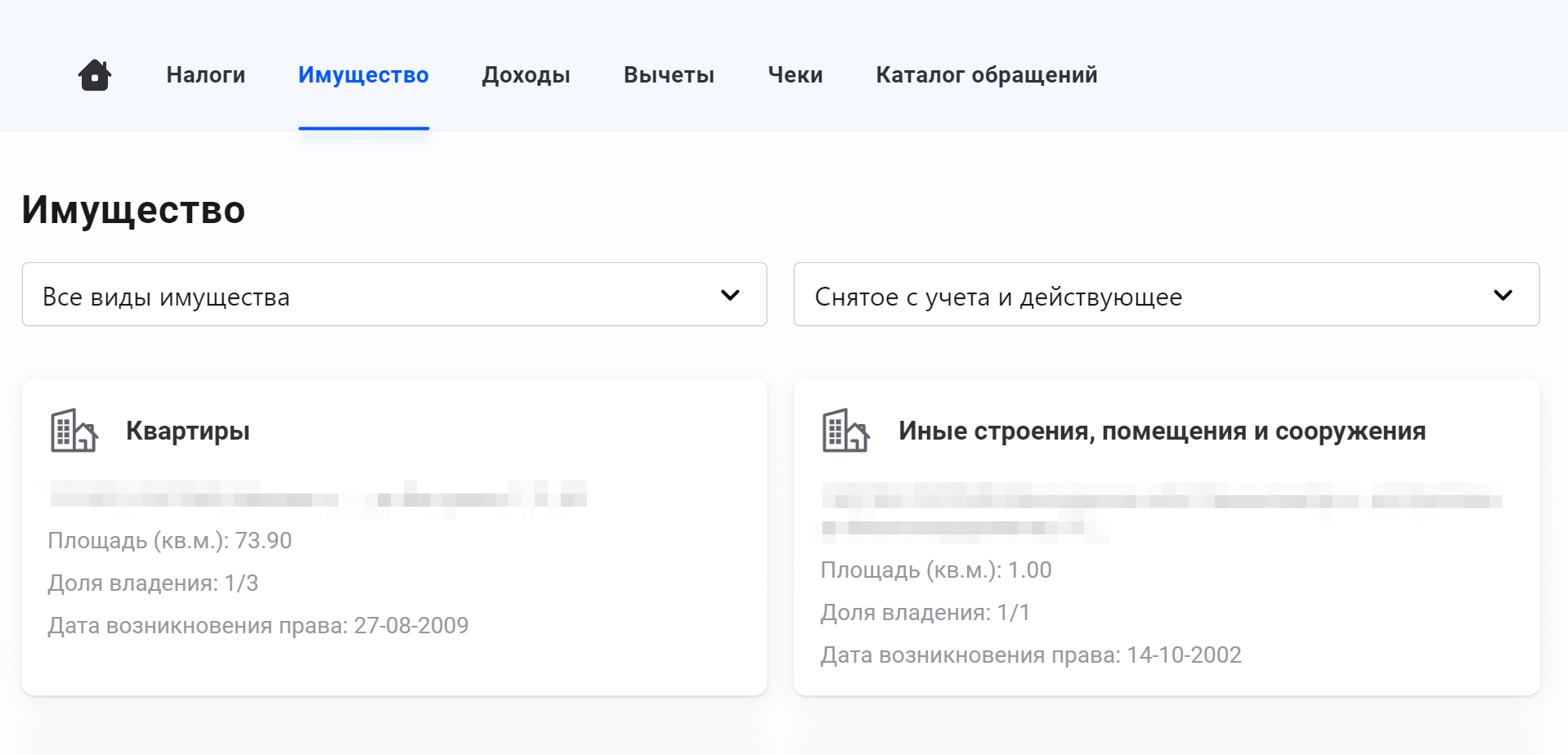

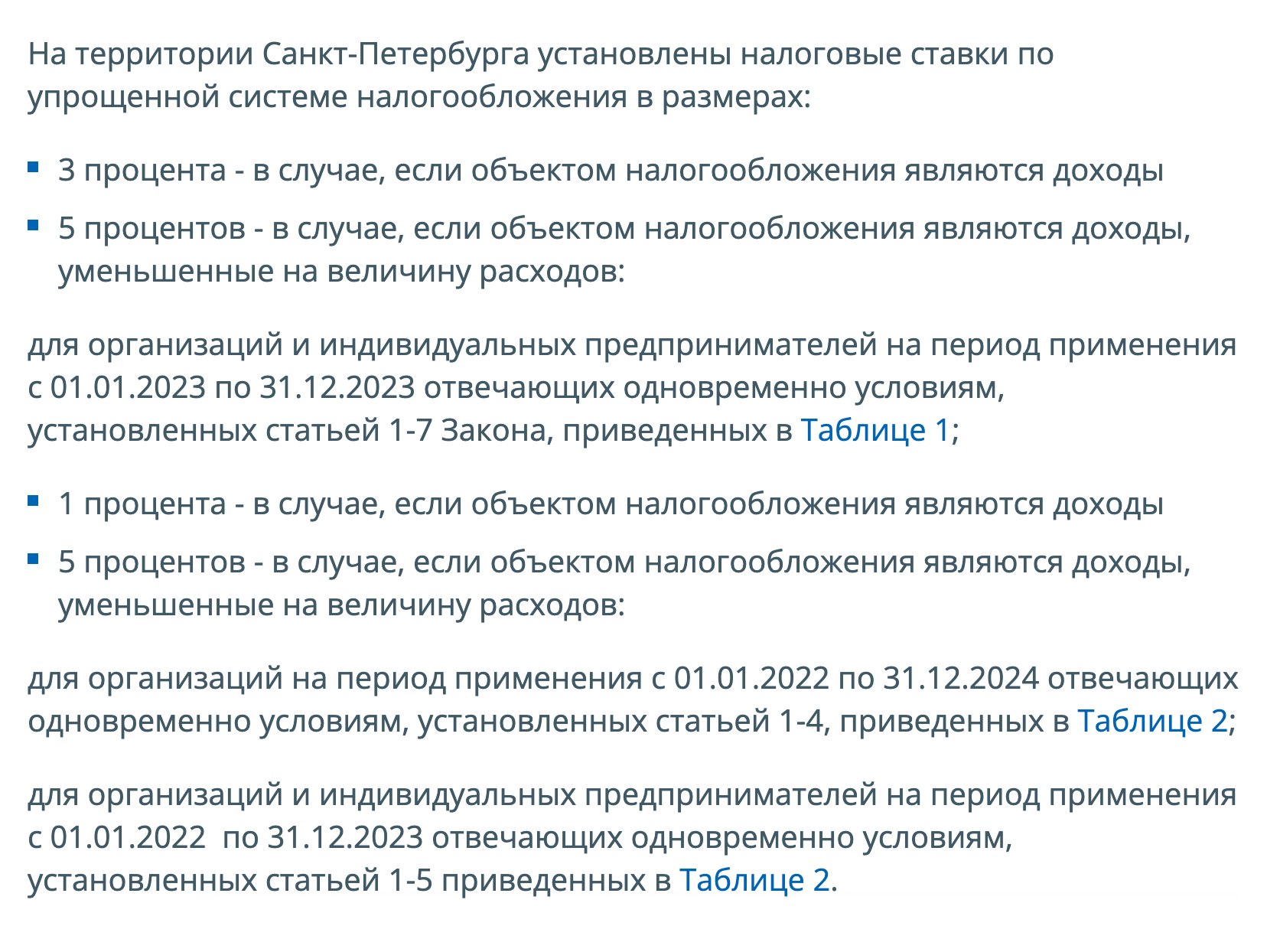

На упрощенной системе есть два варианта, как платить налоги. Если доходы за 2023 год не превышают 199,35 млн рублей, а численность работников не более 100 человек:

- 6% с доходов. Это называется УСН «Доходы». Но регион может снизить ставку до 1%.

- 15% с доходов за вычетом расходов. Это УСН «Доходы минус расходы». Регион может снизить ставку до 5%.

Какой вариант выбрать, можно посчитать так: если расходы меньше 60% — подойдет 6%. Если больше — можно использовать 15%.

Региональные власти снижают ставку для всех или отдельных видов деятельности. Узнать ставку в своем регионе можно по телефону горячей линии или в отделении инспекции.

При доходах в 2024 году от 199,35 до 265,8 млн рублей или если работников стало больше 100, ставка для упрощенки «Доходы» — 8%, для «Доходы минус расходы» — 20%. Эту ставку региональные власти понижать не могут.

Я остановлюсь только на налоге на доходы 6%, потому что обычно собственники тратят деньги с аренды на жизнь или откладывают на будущее. Налоговая в расходы примет только то, что необходимо для выполнения предпринимательской деятельности. Продукты, завтрак в кофейне или депозит в банке налоговая как расходы не примет.

Давайте теперь считать.

Обязательные взносы за себя в 2024 году — 49 500 ₽. То есть предпринимателям придется заплатить эти деньги на пенсионное и медицинское страхование, даже если у них вообще нет выручки. Это фиксированные взносы, их платят в текущем году. Можно дробить эту сумму и платить равными частями, а можно единовременно в конце года.

Дополнительные взносы на пенсионное страхование, если доход ИП превысит 300 000 ₽ с начала года. Это плюс 1% от суммы дохода, которая превышает 300 000 ₽ за год. Платят этот взнос не позднее 1 июля 2025 года.

Налог на имущество. ИП на УСН освобождается от уплаты налога на имущество, которое он использует в предпринимательской деятельности. Для этого нужно подать заявление.

Исключение — нежилая недвижимость, которая облагается налогом по кадастровой стоимости.

Копится небольшая пенсия, потому что она строится на сумме фиксированного платежа и 1% от суммы, превышающей 300 000 ₽. Логика расчета пенсии для ИП и для сотрудников по найму одна.

Например, если в качестве ИП 15 лет сдавать квартиру за 35 000 ₽ в месяц и нигде никогда не работать, пенсия получится 11 193 ₽ при условии, что ничего не изменится. Посчитайте сами.

Налог при УСН можно уменьшить на сумму страховых взносов, причем даже до 100%, если ИП платит взносы только за себя и нет сотрудников. В нашем примере из налога вычитается полностью сумма отчислений, так как он меньше отчислений.

Итак, если сдавать квартиру за 35 000 ₽ и получать с жильцов коммунальные платежи 3500 ₽ не по счетчикам, при условии, что собственник — ИП на упрощенке 6%, налоговая нагрузка за год сдачи квартиры — 51 120 ₽: 49 500 ₽ в течение текущего и 1620 ₽ в следующем году.

Налоги при доходе 38 500 ₽ в месяц для ИП на УСН за год — 51 120 ₽

| Как считать | Сумма | |

|---|---|---|

| Фиксированные взносы за 2024 год | 49 500 ₽ | |

| Налог за год | 462 000 × 6% | 27 720 ₽ |

| Дополнительное отчисление в СФР сверх 300 000 ₽, которые уменьшают налог, но уже в следующем году | (462 000 − 300 000) × 1% | 1 620 ₽ |

| Налог за год с вычетом взносов | 27 720 − 49 500 − 1620 | 0 ₽ |

| В год | 49 500 + 1620 | 51 120 ₽ |

Налоги при доходе 38 500 ₽ в месяц для ИП на УСН за год — 51 120 ₽

| Фиксированные взносы за 2024 год | |

| Сумма | 49 500 ₽ |

| Налог за год | |

| Как считать | 462 000 × 6% |

| Сумма | 27 720 ₽ |

| Дополнительное отчисление в СФР сверх 300 000 ₽, которые уменьшают налог, но уже в следующем году | |

| Как считать | (462 000 − 300 000) × 1% |

| Сумма | 1620 ₽ |

| Налог за год с вычетом взносов | |

| Как считать | 27 720 − 49 500 − 1620 |

| Сумма | 0 ₽ |

| В год | |

| Как считать | 49 500 + 1620 |

| Сумма | 51 120 ₽ |

Уплата налога для ИП на ПСН — патентной системе налогообложения

Сдавать квартиру в аренду можно на патенте. Это налоговый режим, на котором ИП платит фиксированную сумму налогов за год и освобождается от других налогов. Подробнее о нем можно прочитать в статье «Патентная система налогообложения».

Патент — это те же 6%, но от потенциально возможного дохода, который зависит от географии и площади квартиры, индивидуальных для каждого региона. То есть уровень налога зависит не от фактического дохода собственника, а от средних значений — гипотетический доход определяется нормативными актами того или иного региона.

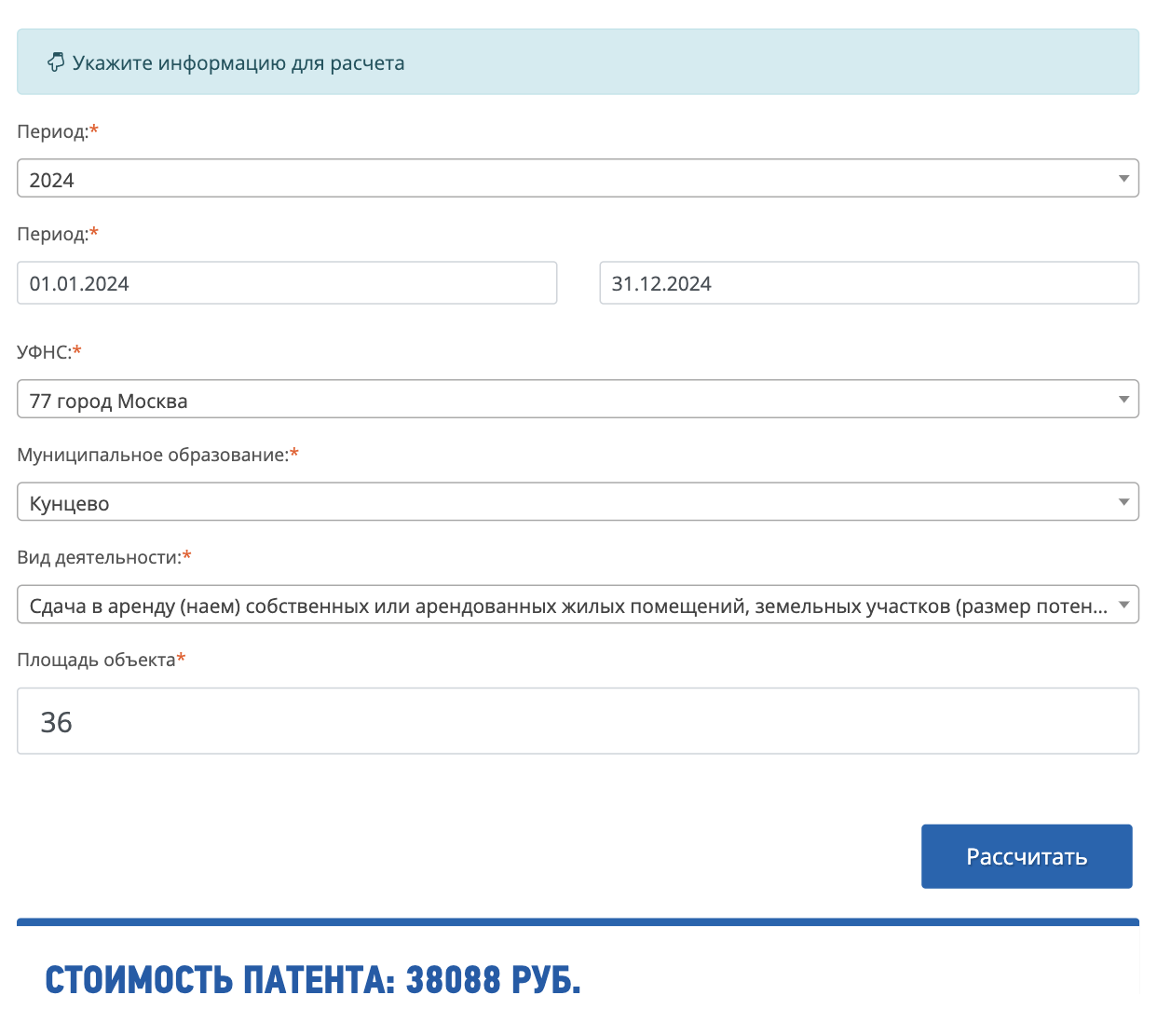

Региональные власти могут понижать ставку. Самому предпринимателю ничего считать не надо: это уже сделала налоговая. Данные по своему региону можно найти в разделе про особенности регионального законодательства на сайте налоговой.

Теперь посчитаем, сколько ИП заплатит при такой схеме:

Обязательные взносы в 2024 году — 49 500 ₽. Если доход ИП превысит 300 000 ₽ с начала года, а это известно заранее, потому что берут планируемый доход, а не фактический, нужно еще заплатить дополнительные взносы на пенсионное страхование. Это плюс 1% от суммы потенциального дохода, которая превышает 300 000 ₽ в год. Эти отчисления можно вычесть из налога, как и на упрощенке. Для уменьшения налога на взносы подают уведомление.

ИП на патенте освобождается от уплаты налога на имущество как физическое лицо. Для этого нужно подать заявление.

Определите стоимость патента на сайте налоговой в разделе расчета стоимости патента. Для квартиры в Москве патент на 2024 год стоит 38 088 ₽.

Итак, если сдавать квартиру за 35 000 ₽ и получать с жильцов компенсацию коммунальных платежей 3500 ₽, собственник — ИП с патентом — будет платить 90 588 ₽ за год.

При доходе 38 500 ₽ в месяц ИП на патенте за год заплатит в налоговую 90 588 ₽

| Как считать | Сумма | |

|---|---|---|

| Фиксированные взносы за 2024 год | 49 500 ₽ | |

| Стоимость патента для квартиры — для примера, в Кунцевском районе Москвы | Рассчитывается исходя из площади и адреса квартиры | 38 088 ₽ |

| Дополнительное отчисление в СФР сверх 300 000 ₽ | (600 000 − 300 000) × 1% | 3 000 ₽ |

| В год | (38 088 + 49 500 + 3000) | 90 588 ₽ |

При доходе 38 500 ₽ в месяц ИП на патенте за год заплатит в налоговую 90 588 ₽

| Фиксированные взносы за 2024 год | |

| Сумма | 49 500 ₽ |

| Стоимость патента для квартиры — для примера, в Кунцевском районе Москвы | |

| Как считать | Рассчитывается исходя из площади и адреса квартиры |

| Сумма | 38 088 ₽ |

| Дополнительное отчисление в СФР сверх 300 000 ₽ | |

| Как считать | (600 000 − 300 000) × 1% |

| Сумма | 3000 ₽ |

| В год | |

| Как считать | (38 088 + 49 500 + 3000) |

| Сумма | 90 588 ₽ |

Уплата налога для самозанятых

Самозанятость — специальный налоговый режим, который по закону называется налогом на профессиональный доход — НПД. Планируется, что режим будет действовать до 2028 года.

Самозанятые могут иметь статус индивидуального предпринимателя или не иметь его. На НПД можно сдавать в аренду жилье, но нельзя сдавать нежилые помещения.

Самозанятый платит всего 4%, если сдает квартиру физлицу, и 6% — если юридическому лицу или ИП. Доход за год может быть максимум 2,4 млн рублей. Если он стал выше, самозанятый теряет свой статус и автоматически переходит на другой режим налогообложения, который был у него раньше. Для ИП это может быть общая или упрощенная система, для человека, который не был ИП — это уплата НДФЛ.

Из плюсов — у самозанятых нет пенсионных отчислений, из минусов — этот режим нельзя сочетать с другими налоговыми режимами. Если сдавать квартиру как ИП, можно перейти на самозанятость. От ИП в этом случае останется статус и счет в банке для ИП. Кроме того, придется платить взносы.

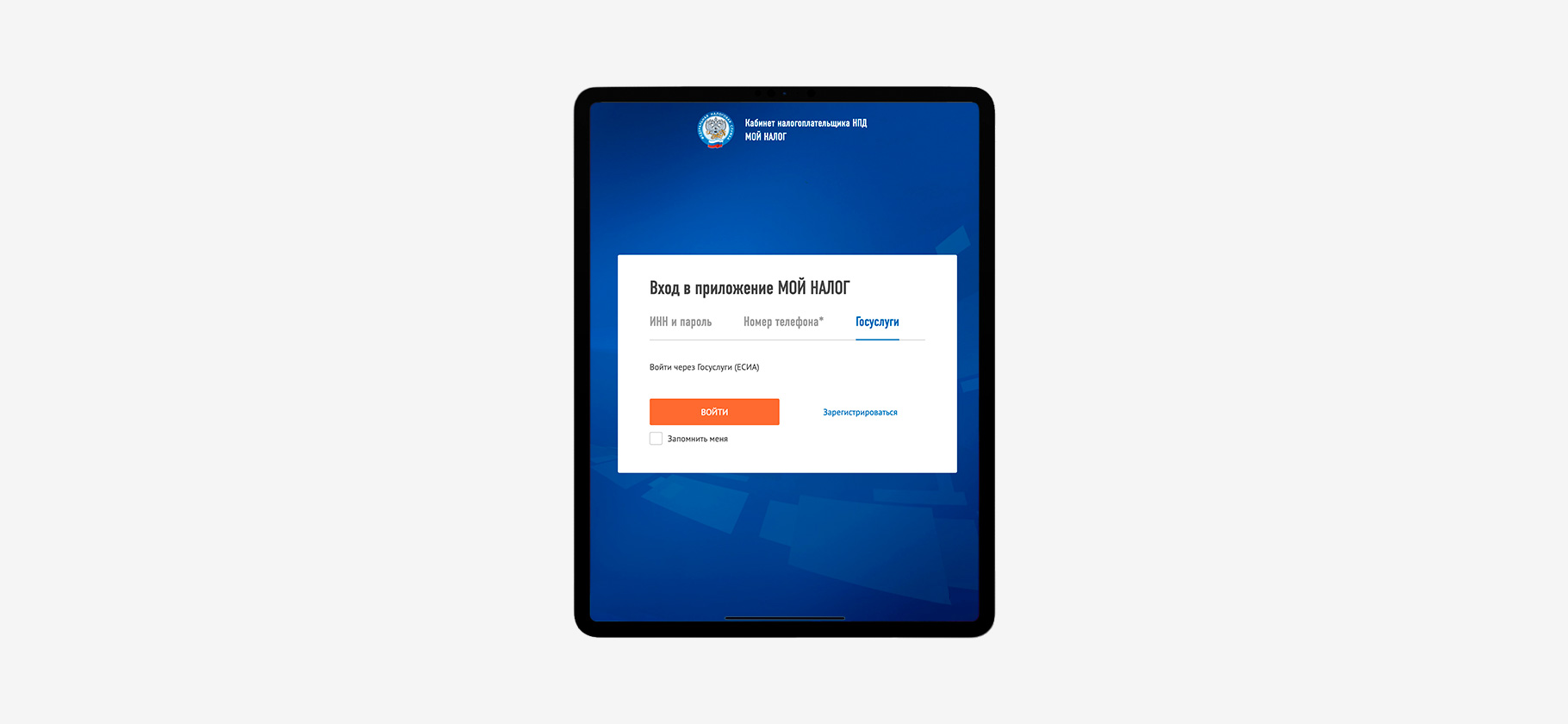

Чтобы стать самозанятым, скачайте приложение «Мой налог» и зарегистрируйтесь в нем или в веб-версии приложения. В течение месяца отправьте в налоговую уведомление об отказе от УСН, патента или ЕСХН:

- По форме № 26.2-8 для УСН.

- По форме № 26.1-7 для ЕСХН.

- По форме № 26.5-4 для ПСН.

Если ИП был на ОСН, то кроме регистрации ничего делать не нужно.

При переходе с патента, если отказаться от него до истечения срока действия, оплаченное и неиспользованное время пересчитается и оставшаяся сумма будет храниться в налоговой на вашем счете.

Самозанятый, как и обычное физлицо, платит налог на имущество.

Из приятного — государство дает 10 000 ₽, которые равномерно вычитаются из суммы налога, присылаемого налоговой раз в месяц. Для налога 4% списывается по 1%, а для 6% — по 2%.

Итак, если сдавать квартиру за 35 000 ₽ и получать с жильцов компенсацию коммунальных платежей 3500 ₽, самозанятый собственник будет платить в месяц 1710 ₽, а в год — 13 860 ₽. А с учетом налога на имущество: 13 860 ₽ + 872 ₽ = 14 732 ₽.

При доходе 38 500 ₽ в месяц самозанятый заплатит за год налоговой 14 732 ₽

| Как считать | Сумма/срок | |

|---|---|---|

| Вычет в месяц | 38 500 ₽ × 1% | 385 ₽ |

| Налог 3% с вычетом | 38 500 ₽ × 12 месяцев × 3% | 13 860 ₽ |

| На сколько хватит вычета 10 000 ₽ | 10 000 ₽ / 385 ₽ | 25 месяцев |

| Налог 4%, когда вычет закончится | 38 500 ₽ × 12 месяцев × 4% | 18 480 ₽ |

| Налог на имущество | 872 ₽ | |

| В год с вычетом | 872 ₽ + 13 860 ₽ | 14 732 ₽ |

| В месяц с вычетом | (872 ₽ + 13 860 ₽) / 12 | 1 227 ₽ |

| В год, когда вычет закончится | 872 ₽ + 18 480 ₽ | 19 352 ₽ |

| В месяц, когда вычет закончится | (872 ₽ + 18 480 ₽) / 12 | 1 612 ₽ |

При доходе 38 500 ₽ в месяц самозанятый заплатит за год налоговой 14 732 ₽

| Вычет в месяц | |

| Как считать | 38 500 ₽ × 1% |

| Сумма | 385 ₽ |

| Налог 3% с вычетом | |

| Как считать | 38 500 ₽ × 12 месяцев × 3% |

| Сумма | 13 860 ₽ |

| На сколько хватит вычета 10 000 ₽ | |

| Как считать | 10 000 ₽ / 385 ₽ |

| Срок | 25 месяцев |

| Налог 4%, когда вычет закончится | |

| Как считать | 38 500 ₽ × 12 месяцев × 4% |

| Сумма | 18 480 ₽ |

| Налог на имущество | |

| Сумма | 872 ₽ |

| В год с вычетом | |

| Как считать | 872 ₽ + 13 860 ₽ |

| Сумма | 14 732 ₽ |

| В месяц с вычетом | |

| Как считать | (872 ₽ + 13 860 ₽) / 12 |

| Сумма | 1227 ₽ |

| В год, когда вычет закончится | |

| Как считать | 872 ₽ + 18 480 ₽ |

| Сумма | 19 352 ₽ |

| В месяц, когда вычет закончится | |

| Как считать | (872 ₽ + 18 480 ₽) / 12 |

| Сумма | 1612 ₽ |

Что выгоднее, если сдаете квартиру

Если вы не верите в пенсию от государства, то проще и дешевле стать самозанятым и платить налоги на этом режиме. Если верите в пенсию от государства и хотите ее получать, можно добровольно платить пенсионные взносы. В 2024 году это 50 798,88 ₽ в год или 4233 ₽ в месяц.

Но будьте внимательны, если у вас апартаменты. Самозанятые не могут сдавать апартаменты, только жилые помещения. И нужно платить 13% НДФЛ или 6% как ИП на упрощенке.

Когда патент выгоднее. Если квартиру можно сдать дороже среднестатистических значений, по которым рассчитывается патент, этот формат налогообложения может оказаться выгоднее.

Так, квартира в примере — это Западный административный округ Москвы. В этом районе потенциальный доход для квартиры до 50 м² — 600 000 ₽ в год. Патент обойдется в 38 000 ₽ в год.

Какой способ уплаты налога выгоднее и проще

| В год | Простота отчетности | |

|---|---|---|

| ИП на ПСН | 90 588 ₽ | ⭐️ ⭐ |

| НДФЛ | 60 948 ₽ | ⭐️ ⭐ |

| ИП на УСН «Доходы» | 51 120 ₽ | ⭐️ |

| НПД | 14 732 ₽ | ⭐️ ⭐️ ⭐ |

Какой способ уплаты налога выгоднее и проще

| ИП на ПСН | |

| В год | 90 588 ₽ |

| Простота отчетности | ⭐️ ⭐️ |

| НДФЛ | |

| В год | 60 948 ₽ |

| Простота отчетности | ⭐️ ⭐️ |

| ИП на УСН «Доходы» | |

| В год | 51 120 ₽ |

| Простота отчетности | ⭐️ |

| НПД | |

| В год | 14 732 ₽ |

| Простота отчетности | ⭐️ ⭐️ ⭐️ |

Как платить налог

Если подается декларация 3-НДФЛ. Декларацию подают в налоговую по месту учета налогоплательщика либо в электронном виде через личный кабинет.

Заполнение 3-НДФЛ. Есть несколько способов подать декларацию.

Можно по старинке заполнить вручную. Для этого нужно скачать бланк, заполнить данные и отправить все в налоговую. Отправляют почтой или через МФЦ.

Самый удобный и простой способ — заполнить электронную декларацию в личном кабинете налогоплательщика. Для этого нужно войти через учетную запись госуслуг, перейти во вкладку «Доходы» — «Заявить доход» и заполнить «Заявление о доходе при сдаче жилья в аренду». После этого сервис предложит создать электронную подпись. Для ее получения ходить в аккредитованный центр не нужно, можно сделать все электронно. Когда подпись будет сформирована, подпишите ею заявление и отправьте в ИФНС.

Способ для сильных духом — скачать специальную программу, которая работает только на Windows. Когда установили программу, нужно ответить на вопросы и результат отправить в налоговую через портал госуслуг. Или отнести лично, если так быстрее или удобнее. Для портала госуслуг понадобится усиленная квалифицированная электронная подпись, чтобы отправить декларацию.

Еще способ — подать декларацию через портал госуслуг. В этом случае понадобится усиленная квалифицированная электронная подпись, которую можно получить только в аккредитованном центре. Некоторые банки — это уже аккредитованные центры, поэтому никуда специально идти не нужно. Например, в Т-Банке такая подпись стоит от 3000 ₽ в год.

Документы для ФНС. Законодательно к декларации ничего прикладывать не нужно, но лучше приложить копии документов о доходе. Размер арендной платы — это существенное условие, при подтверждении которого у инспектора не возникнет вопросов по расчету налога.

Выше я писал про описание коммунальных платежей в договоре. Это как раз для таких случаев. Напомню: общие коммунальные платежи облагаются налогом, а по счетчикам — нет.

Сроки. Декларацию подают за прошедший год до 30 апреля. Если 30 апреля выпадает на выходной, последний день сдачи декларации переносится на следующий рабочий день.

Если ИП. Есть много способов, как платить налог. Например, можно нанять бухгалтера. Но это невыгодно, если вы только сдаете пару квартир. Можно подключить отдельный сервис онлайн-бухгалтерии, например «Кнопку» или «Эльбу». Но это тоже стоит денег.

Самый выгодный способ — выбрать банк, в котором ИП может открыть счет и есть опция онлайн-бухгалтерии. Обычно это бесплатно или почти бесплатно.

Сроки. Если на УСН — налог нужно уплатить не позднее 28 числа, следующего за кварталом, за который вы платите. В 2024 году платят четыре раза в год по такой схеме:

- Первый квартал — не позже 2 мая.

- Второй квартал — не позже 29 июля.

- Третий квартал — не позже 28 октября.

- Четвертый квартал — не позднее 28 апреля следующего года.

ИП на патенте не платит налоги в общепринятом смысле слова. Под налогом ИП на патенте подразумевается стоимость патента. Имеет смысл сразу оформить патент на год. В таком случае он будет оплачиваться так: 1/3 стоимости патента уплачивают в течение 90 дней после того, как он начал действовать, а остаток — не позднее даты окончания его действия.

Для ИП на упрощенке и патенте есть интерактивный календарь. Он напоминает, что и когда надо сделать.

Если самозанятый, удобно платить через приложение «Мой налог». О том, как пользоваться приложением, уже рассказывали в специальной инструкции для самозанятых.

Когда арендатор платит за квартиру, нужно записать доход в приложение и сформировать чек: выбрать название услуги, например «За аренду квартиры с 1 по 31 марта». Приложение сразу вам покажет предварительную сумму налога, которую нужно будет заплатить в следующем месяце.

Сроки. До 12 числа следующего месяца налоговая пришлет точную сумму налога к уплате в приложении. До 28 числа следующего месяца ее нужно заплатить.

Если привяжете карту, налог будет списываться автоматом и специально следить за этим не придется. И так каждый месяц. Если вдруг жильцы съехали и дохода не стало, налога тоже нет. Взносы за этот период платить не нужно, а сниматься с регистрации, пока не найдете новых жильцов, необязательно.

Ответственность при неуплате налога

Можно ли не платить налог. Если вы не получаете дохода, налог можно не платить. Если собственник сдает квартиру в аренду за деньги, он получает доход, с которого обязан заплатить налог.

Штрафы, пени, уголовная ответственность. Если налоговая узнает, что кто-то сдает нелегально квартиру, собственнику могут выставить требование на уплату НДФЛ, штрафа и пени.

Чтобы не бояться этого, проще платить 4% как самозанятый — это дешевле в пять раз. А если собственник получает больше 577 000 ₽ в месяц и не платит налог, то может попасть на уголовную ответственность с дополнительным штрафом. Если что, это может быть доход и не только от сдачи квартиры в аренду.

Разберу, откуда берется эта сумма в 577 000 ₽. В законе определена сумма крупного уклонения от уплаты налогов — это неуплаченный налог 2,7 млн рублей и более за три года. Если будем исходить из этой суммы при условии, что налоговая считает все по налоговой ставке 13%, получится такой налог за месяц: 2 700 000 / 36 = 75 000 ₽, доход с которого получается такой: 75 000 / 13 × 100 = 576 923 ₽.

Вот каким может быть список наказаний за неуплату налогов:

- Взыскание неуплаченной суммы налога.

- Пени за несвоевременную уплату налога. Размер пени определяется по формуле: Неуплаченная сумма налога × 1/300 ключевой ставки ЦБ РФ × Количество дней просрочки.

- Штраф за непредставление налоговой декларации — 5% неуплаченной суммы налога за каждый месяц просрочки, но не более 30% указанной суммы и не менее 1000 ₽.

- Штраф за предпринимательскую деятельность без регистрации ИП или юридического лица — от 500 до 2000 ₽.

- Штраф за нарушение срока уплаты налога — 20% от неуплаченной суммы налога. А если собственник скажет налоговой, что осознанно не платил, то 40%.

- Уголовная ответственность — если сумма неуплаченного налога превышает 2 700 000 ₽. Штраф от 100 000 до 300 000 ₽, либо принудительные работы на срок до года, либо арест до шести месяцев, либо лишение свободы до года. Если неуплата выше 13 500 000 ₽, то ответственность строже — штраф от 200 000 до 500 000 ₽ или в размере заработной платы или другого дохода за период от 18 месяцев до трех лет либо принудительные работы или лишение свободы на срок до трех лет.

Статья 198 УК РФ относится к преступлениям небольшой тяжести, и наказание в виде лишения свободы практически не применяется. Если собственник впервые оказался в такой ситуации и оплатил все долги перед государством, то он освобождается от уголовной ответственности.

Пример из жизни: собственница три года сдавала квартиру в аренду по договору, писала расписки о получении ежемесячно 30 000 ₽ и не платила налоги. Налоговая провела выездную налоговую проверку и обнаружила правонарушение. По результатам проверки составили акт, в котором было указано, что собственница не доплатила 140 400 ₽. Суд сказал, что надо платить.

Сколько пришлось заплатить собственнице за неуплату налогов

| Доход за три года | 1 080 000 ₽ |

| Налог 13% с дохода | 140 400 ₽ |

| Штраф за неподачу декларации | 39 780 ₽ |

| Доход собственницы в месяц | 30 000 ₽ |

| Неумышленное уклонение 20% | 28 080 ₽ |

| Пени | 18 599 ₽ |

| Собственница потеряла в процентах от дохода | 21,01% |

Сколько пришлось заплатить собственнице за неуплату налогов

| Доход за три года | 1 080 000 ₽ |

| Налог 13% с дохода | 140 400 ₽ |

| Штраф за неподачу декларации | 39 780 ₽ |

| Доход собственницы в месяц | 30 000 ₽ |

| Неумышленное уклонение 20% | 28 080 ₽ |

| Пени | 18 599 ₽ |

| Собственница потеряла в процентах от дохода | 21,01% |

Как ФНС узнает о нарушении. У налоговых органов есть несколько источников информации:

- Главное управление по вопросам миграции МВД России. Каждый иностранец должен состоять на миграционном учете. По правилам миграционного учета собственник должен подать уведомление о постановке на миграционный учет по месту пребывания.

- Росреестр. У данной службы есть сведения о собственниках двух и более квартир. Это дает повод налоговой предположить, что одна из квартир сдается, останется только доказать.

- Риелторы. При проверке риелтора, который уклоняется от уплаты налогов, налоговая может обнаружить договоры с собственниками. При сопоставлении реквизитов собственника с базой налогоплательщиков налоговая может увидеть, что у собственника нет дохода. Это может спровоцировать выездную проверку.

- Крупные организации. Организации могут компенсировать наймы жилых помещений сотрудникам при предоставлении в бухгалтерию копий договоров аренды. В рамках проверки инспекторы могут получить доступ к документам организации, в том числе к копиям договоров аренды.

- Информация от соседей, ЖКХ, участковых, бывших арендаторов. Например, в 2015 в Приморском крае в налоговую поступили 27 сообщений о сдаче 99 квартир в аренду от жителей, УК и ТСЖ, 26 из них подтвердились.

Существует миф, что налоговая может легко узнать все операции по счету в банке. На самом деле налоговая знает только, в каких банках у человека открыты счета. А вот когда у налоговой найдутся основания для проверки собственника, она может узнать совершенные операции и остатки по счетам. Правда, даже если налоговая и увидит такие суммы, она не сможет автоматически начислить на них налоги. У налогоплательщика запросят пояснения: откуда деньги и за что.

Судебная практика

Договор аренды может быть и устным, но собственник все равно обязан платить налог. Эта обязанность возникает у него в тот момент, когда он получает деньги. Именно этот факт — факт передачи денег — налоговые органы и доказывают в суде. Сам факт проживания им доказывать не нужно.

Допустим, факт аренды выявят в феврале текущего года. Но отчитаться о полученных доходах и заплатить с них налоги необходимо до 30 апреля следующего года. То есть между датой возможного правонарушения и датой, когда факт правонарушения можно достоверно подтвердить, пройдет более года.

Это и останавливает очень многих арендаторов от мести собственникам через жалобу в ИФНС — конфликт возник сегодня, а доказать, что собственник недвижимости не платил налоги, можно будет только после 30 апреля следующего года, когда сам конфликт, скорее всего, уже забудется.

Собственник, на которого налоговая подала в суд, не обязан доказывать свою невиновность. По закону он невиновен, пока не будет доказано обратное. Так работает презумпция невиновности.

Приведу несколько примеров из судебной практики, почему нужно правильно оформлять договор и в каких случаях это может помочь.

История с коммунальными платежами. Собственница в Москве сдавала квартиру по договору за 30 000 ₽ в месяц и писала расписки о получении денег. Когда налоговая в ходе выездной проверки это выявила и составила акт, собственница попыталась оспорить этот документ в суде. Факт сдачи квартиры и заключения договора она не оспаривала. Но утверждала, что 30 000 ₽ — это компенсация платы за коммунальные услуги, поэтому просила изменить сумму недоимки по налогу и штрафные санкции.

Суд изучил расписки и пришел к выводу, что плата за коммунальные услуги в расписках фиксировалась отдельной строкой, а 30 000 ₽ передавались именно в качестве платы за проживание. Собственнице пришлось заплатить 20% от суммы неуплаченного налога — 28 080 ₽ и штраф 39 780 ₽.

Последствия конфликта с жильцами. Арендатор искала квартиру и с помощью агентства недвижимости ее нашла. Стороны заключили письменный договор, и арендатор внесла страховой платеж. Когда письменный договор закончился, стороны заключили устный договор. В какой-то момент арендатор решила съехать, но страховой платеж ей не вернули. Тогда она подала в налоговую заявление, что арендодатель уклоняется от уплаты налогов уже длительное время — три года. В качестве доказательств она приложила к заявлению:

- Договор с ЗАО «Корпорация ИНКОМ-Недвижимость» на поиск квартиры.

- Договор найма.

- Передаточный акт.

- Расписку об уплате страхового депозита.

Налоговая не поленилась и провела выездную проверку, по итогам которой начислила собственнику налоги, штрафы и пени. Собственник не согласился и обжаловал решение налоговой. Но суд в результате указал, что собственник должен заплатить. К сожалению, сколько — неизвестно, поскольку точная сумма в решении скрыта.

Правильно оформленные документы вернули собственнику 200 000 ₽. Мужчина снял однокомнатную квартиру у Елены и оплачивал аренду и коммунальные платежи в размере 27 600 ₽ несвоевременно и частично. Со временем накопился долг — почти 200 000 ₽. Елена обратилась в суд, выселила жильца и взыскала весь долг, в том числе и расходы на госпошлину 5322 ₽.

Как выгодно сдавать квартиру

- Если сдаете квартиру, оформляйте договор и детально все прописывайте.

- Меньше всего налогов нужно платить самозанятым: 4% — если сдавать физлицу, и 6% — если организации. Для этого нужно установить приложение и зарегистрироваться в нем. Можно настроить все так, чтобы налоги списывались автоматически. Если арендатор съехал и дохода не стало, налог можно не платить.

- Для самозанятых действуют ограничения, в том числе по сумме дохода. Если не можете применять самозанятость, выгодно зарегистрироваться в качестве ИП и платить налог по упрощенной системе налогообложения — 6%.

- У налоговой нет свободного доступа к операциям собственника по счету в банке. Но если у нее появятся основания, она может запросить информацию и доначислить налоги, штрафы и пени.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga