Может ли предприниматель-релокант получать валюту от компании из РФ?

Я гражданин России, живу в Армении, зарегистрировал здесь ИП и открыл счет в банке. По результатам года я потеряю налоговое резидентство РФ, но останусь валютным резидентом.

Мой основной заказчик — компания из России, которая оплачивает мои услуги в долларах. Мне платят как армянскому ИП.

Нет ли здесь нарушения законов РФ?

Нарушение есть: такие переводы незаконны. Вы гражданин России — а значит, ее валютный резидент. По закону валютные операции между валютными резидентами РФ запрещены.

У этого правила есть исключения — например, трансграничные переводы в рублях. Но, судя по вопросу, вам они не подходят. Расскажу подробнее.

Кто считается валютным резидентом РФ

Права и обязанности валютных резидентов и нерезидентов различаются. Например, резиденты могут без ограничений переводить деньги в иностранной валюте нерезидентам и не могут — резидентам. Поэтому важно правильно определить свой статус.

По закону к валютным резидентам относятся:

- Граждане РФ.

- Иностранцы и люди без гражданства с видом на жительство в РФ.

- Российские компании.

- Филиалы и представительства российских компаний за рубежом.

- Посольства, консульства, постпредства российских органов власти за рубежом.

- Публичные субъекты — РФ, регионы, муниципалитеты.

Вы гражданин РФ, а следовательно, валютный резидент. Это значит, что, несмотря на статус ИП, полученный в Армении, на вас распространяются все требования, ограничения и запреты, установленные российским валютным законодательством.

Какие правила должны соблюдать валютные резиденты

Не переводить валюту другим валютным резидентам. По общему правилу валютные операции — расчеты, переводы — между валютными резидентами запрещены. Есть много исключений, но вам они не подходят.

Например, можно получать от российской компании зарплату в валюте. Но для этого нужно работать в ней официально — по трудовому договору — и исполнять трудовые обязанности за пределами РФ .

Другой пример: можно получать иностранную валюту из РФ на зарубежные счета от близких родственников и супругов .

Еще одно исключение: можно получать в иностранной валюте плату за товары, работы, услуги и результаты интеллектуальной деятельности — но только если одновременно соблюдать три условия :

- Жить за пределами РФ больше 183 дней в календарном году.

- Иметь статус зарубежного ИП.

- Получать оплату от физлиц без предпринимательского статуса в России.

В перечне исключений нет описанной вами ситуации — когда российская компания оплачивает услуги гражданина РФ в иностранной валюте. Поэтому, если это не зарплата, а расчет по договору гражданско-правового характера, поступления валюты на ваш счет нарушают закон. За это налоговая может оштрафовать и вас, и компанию на 20—40% от суммы незаконного перевода согласно части 1 статьи 15.25 КоАП.

Вам можно получать от резидентов РФ на российские и зарубежные счета только рубли . Но их не запрещено обменивать на иностранную валюту и тратить как хочется.

Если у вас нет российского счета, а прислать рубли на зарубежный счет заказчик не может, попробуйте договориться, чтобы он перевел деньги вашему родственнику или знакомому. Тот обменяет рубли на валюту и отправит вам. Ежемесячный лимит таких операций — один миллион, а по системам перевода — 10 тысяч долларов .

Если откажетесь от гражданства России и станете валютным нерезидентом, сможете получать оплату в иностранной валюте.

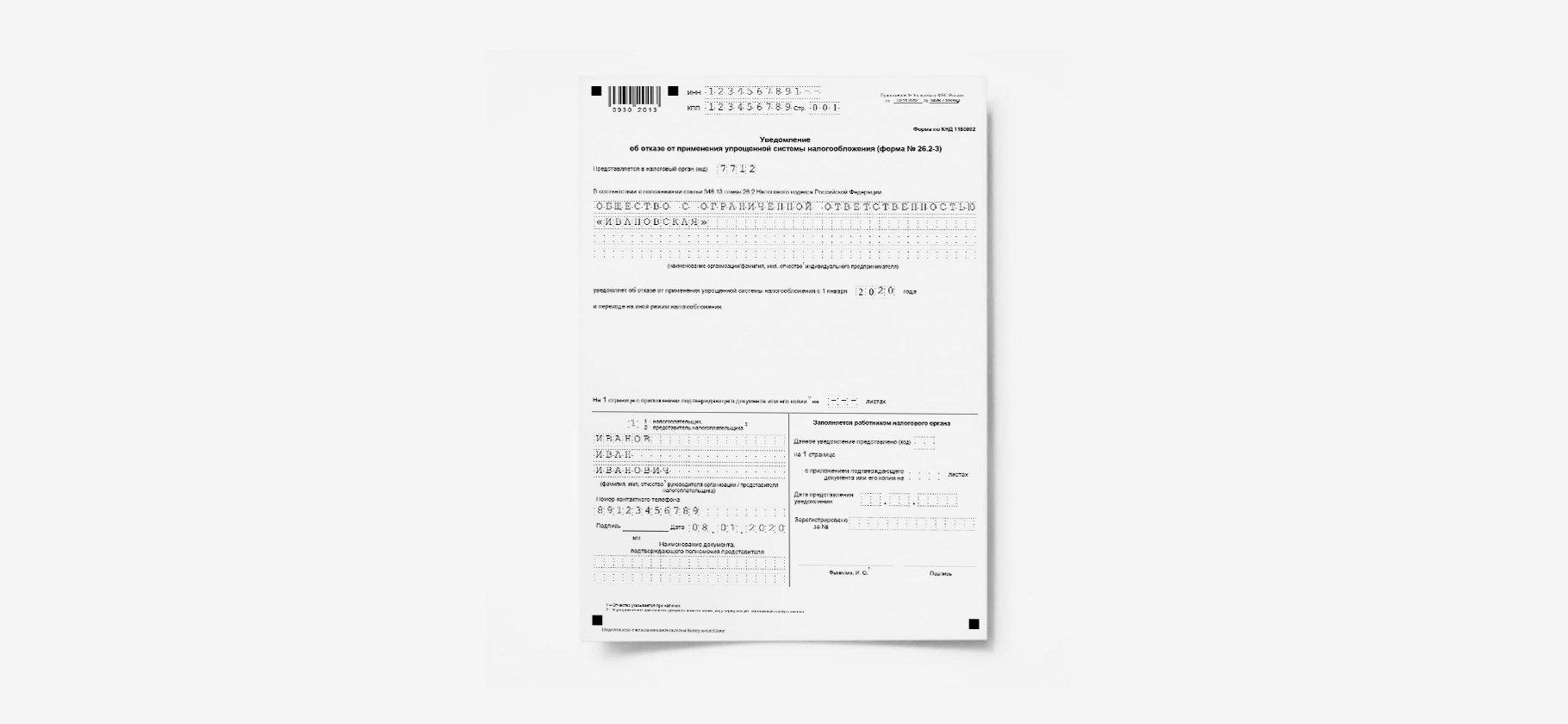

Сообщать налоговой инспекции о зарубежных счетах. Если у вас нет статуса российского ИП и вы живете за границей больше 183 дней в год, уведомлять налоговую об открытии зарубежного счета и отчитываться об операциях по нему не нужно.

Предположим, вы выехали в Армению и открыли там банковский счет в марте 2022 года. И всего по итогам 2022 года провели за пределами РФ больше 183 дней. Тогда ни уведомлять, ни отчитываться о зарубежном счете вы не обязаны.

Если у вас есть статус российского ИП, все зависит не только от времени, проведенного за рубежом, но и от целей использования зарубежного счета:

- если счет для личных нужд и вы провели за границей больше 183 дней в году, налоговую можно не уведомлять;

- если счет для предпринимательской деятельности, вы обязаны уведомить о нем налоговую и ежеквартально отчитываться об операциях. Даже если находитесь за рубежом больше 183 дней в году.

По мнению ФНС России, для ИП действуют валютные правила, установленные для организаций. Об этом же мне сказали в территориальной налоговой.

С этим мнением можно не согласиться, но доказывать обратное придется в суде. Судебной практики с опровержением позиции налоговой службы я не нашел.

Что в итоге

Гражданин РФ, даже если живет и занимается бизнесом в Армении, все равно считается валютным резидентом России.

По закону россиянин не может получать плату за услуги, которые оказывает российским компаниям, в иностранной валюте. Расчеты должны происходить только в рублях.

Если у россиянина есть иностранный счет, об этом нужно сообщить налоговой инспекции. Исключение — счет для личных нужд, если гражданин РФ больше 183 дней в году находится за рубежом.

Если гражданин РФ зарегистрирован как ИП в России, он должен уведомить налоговую о зарубежных счетах для бизнеса и регулярно отчитываться об операциях по ним. Даже если живет и работает за пределами РФ больше 183 дней в году.