8 мифов об ипотеке, которые мешают ею воспользоваться

Короткий ликбез для снятия тревожности

Люди ведут себя осторожно, когда речь идет о крупной сумме в долг.

Некоторые не решаются на ипотеку только потому, что опасаются столкнуться с проблемами, о которых однажды слышали. Например, переживают, что в случае просрочек по кредиту банк сразу отберет квартиру.

Я ипотечный брокер и из опыта знаю, какие убеждения имеют мало общего с реальностью. Расскажу о них в этой статье.

Ипотеку дают только заемщику с положительной кредитной историей

Мнение. Одобрить ипотеку сложнее, чем другой кредит. К ней нужно готовиться и заранее создавать положительную кредитную историю: например, брать кредиты и исправно их выплачивать.

Как на самом деле. Записи об успешно погашенных кредитах в отчете кредитной истории — это несомненный плюс. Но специально для ипотеки формировать кредитную историю необязательно. Многие банки снижают требования к минимальному возрасту клиентов и принимают заемщиков даже с 18 лет: в таком возрасте кредитной истории нет.

Чтобы принять решение по заявке на кредит, банк анализирует профиль клиента и проверяет его платежеспособность. Такие проверки проводят с помощью скоринга — программы, которая проверяет кредитную историю в автоматическом режиме. Далее в зависимости от регламента работы банка подключаются сотрудники разных служб: андеррайтеры, аналитики, риск-менеджеры, сотрудники служб безопасности.

Например, если двадцатилетний заемщик с официальным доходом подаст заявку в банк, где у него зарплатная карта, вряд ли ему откажут на том основании, что у него нет кредитной истории. В первую очередь банк заинтересован, чтобы заемщик выплачивал кредит своевременно и без просрочек. А стабильная работа — одно из подтверждений платежеспособности.

Если человек взял ипотеку, то его обязательства обеспечены одним из самых ликвидных залогов — недвижимостью. Это значит, что он заинтересован выплачивать кредит своевременно, чтобы не лишиться квартиры. Для банка это достаточная гарантия, что кредит будет выплачен в полном объеме.

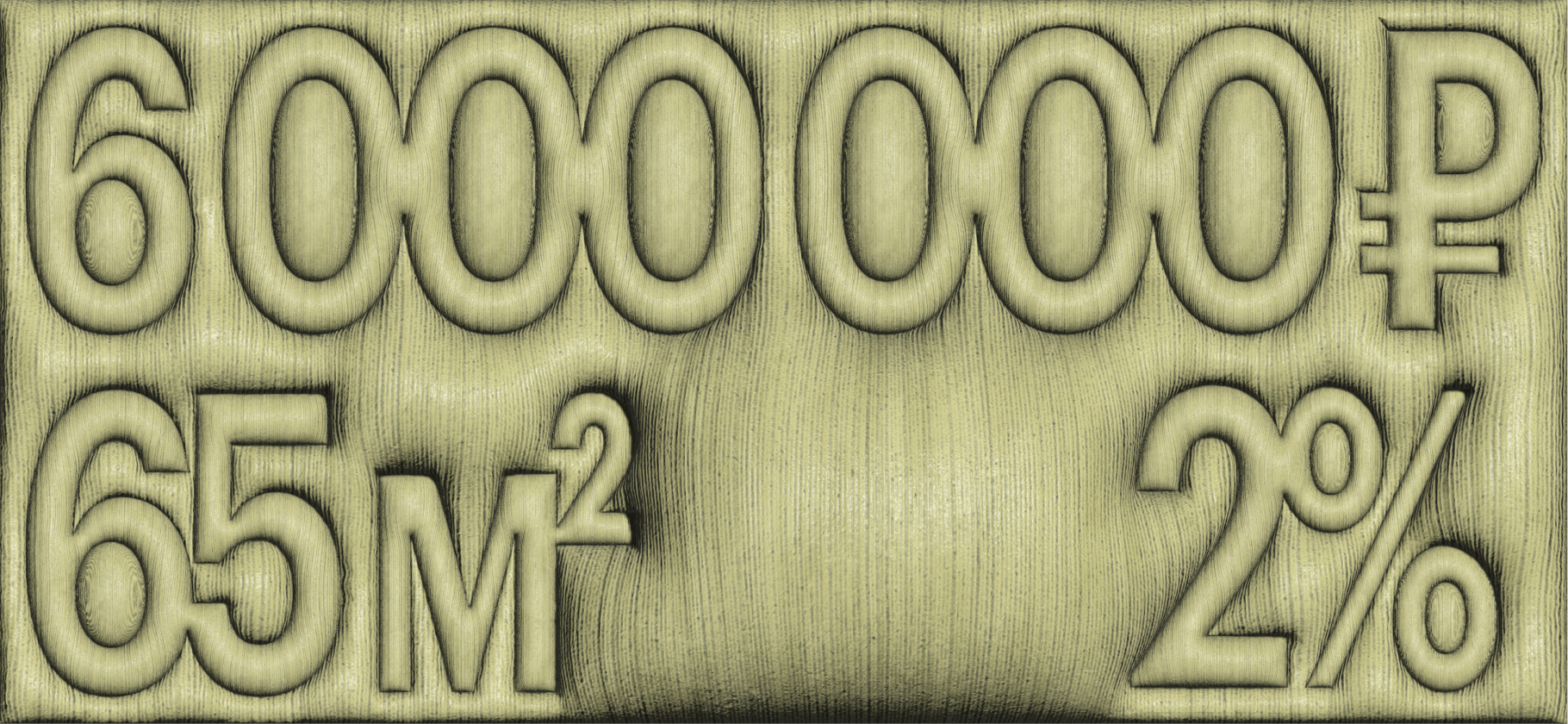

Это подтверждает и статистика Национального бюро кредитных историй. Если посмотреть на долю одобренных заявок среди разных типов кредитов, то у ипотеки очень высокие позиции. Проще одобрить только заем в МФО.

Доля одобренных кредитов в зависимости от значения ПКР

| Тип кредита | Диапазон персонального кредитного рейтинга | ||||||

|---|---|---|---|---|---|---|---|

| Тип кредита | > 500 | 500—600 | 600—700 | 700+ | |||

| Микрозаймы в МФО | 24% | 41% | 50% | 69% | |||

| Ипотека | 21% | 26% | 46% | 65% | |||

| Автокредиты | 17% | 19% | 32% | 55% | |||

| Потребительские кредиты | 18% | 26% | 32% | 54% | |||

| Кредитные карты | 21% | 31% | 37% | 51% | |||

| POS-кредиты | 7% | 10% | 23% | 46% | |||

Доля одобренных кредитов в зависимости от значения ПКР

| Микрозаймы в МФО | |

| Диапазон персонального кредитного рейтинга > 500 | 24% |

| Диапазон персонального кредитного рейтинга 500—600 | 41% |

| Диапазон персонального кредитного рейтинга 600—700 | 50% |

| Диапазон персонального кредитного рейтинга 700+ | 69% |

| Ипотека | |

| Диапазон персонального кредитного рейтинга > 500 | 21% |

| Диапазон персонального кредитного рейтинга 500—600 | 26% |

| Диапазон персонального кредитного рейтинга 600—700 | 46% |

| Диапазон персонального кредитного рейтинга 700+ | 65% |

| Автокредиты | |

| Диапазон персонального кредитного рейтинга > 500 | 17% |

| Диапазон персонального кредитного рейтинга 500—600 | 19% |

| Диапазон персонального кредитного рейтинга 600—700 | 32% |

| Диапазон персонального кредитного рейтинга 700+ | 55% |

| Потребительские кредиты | |

| Диапазон персонального кредитного рейтинга > 500 | 18% |

| Диапазон персонального кредитного рейтинга 500—600 | 26% |

| Диапазон персонального кредитного рейтинга 600—700 | 32% |

| Диапазон персонального кредитного рейтинга 700+ | 54% |

| Кредитные карты | |

| Диапазон персонального кредитного рейтинга > 500 | 21% |

| Диапазон персонального кредитного рейтинга 500—600 | 31% |

| Диапазон персонального кредитного рейтинга 600—700 | 37% |

| Диапазон персонального кредитного рейтинга 700+ | 51% |

| POS-кредиты | |

| Диапазон персонального кредитного рейтинга > 500 | 7% |

| Диапазон персонального кредитного рейтинга 500—600 | 10% |

| Диапазон персонального кредитного рейтинга 600—700 | 23% |

| Диапазон персонального кредитного рейтинга 700+ | 46% |

Ипотеку не одобрят с плохой кредитной историей

Мнение. С проблемами в кредитной истории не получится оформить ипотеку. Но непонятно, какие именно критерии оценки делают историю «плохой».

Как на самом деле. В первую очередь кредитную историю портят текущие просрочки. Но многое зависит от того, как настроена программа скоринга: банки могут корректировать минимальный балл скоринга под свои потребности и делать его то выше, то ниже.

Например, есть разница, у клиента долг 500 ₽ по последнему платежу, хотя до этого он все погашал в полном объеме, или у него долг 35 000 ₽, эта просрочка длится более месяца и такое случается уже четвертый раз за год.

Обычно скоринг отказывает в кредите из-за текущей просрочки. Но иногда банки пропускают небольшую по сумме и сроку задолженность и выдают кредит под залог своей недвижимости — в таких случаях это будет ипотека не в силу закона, а в силу договора. Таких банков немного, и кредит в этом случае выдают под повышенный процент.

Чтобы понять, будет ли кредит выплачиваться своевременно и без просрочек, банк проверяет кредитную историю клиента: как клиент закрывал прошлые и текущие кредиты. Если по кредиту возникают просрочки, то банк обязан формировать резерв — это его собственные финансы, которые обеспечивают возврат выданного кредита. Чем лучше кредитная история клиента, тем резервы меньше или их вообще нет.

Например, обслуживание кредитов, по которым была просрочка свыше 60 дней за последние полгода, считается неудовлетворительным. Такие кредитные договоры отмечаются в бюро кредитных историй как негативные. Просрочки свыше 90 дней и выше — тоже негативный фактор, и на практике все банки обращают на них внимание.

Другой важный фактор — это срок давности погашенной просрочки: чем больше времени прошло, тем лучше. Если просрочка погашена более года назад, то она не будет сильно влиять на кредитный рейтинг.

Даже если в БКИ есть негативные записи, ипотеку могут одобрить. Она обеспечена залогом — это повышает лояльность банка при оценке клиента: получить одобрение по ипотеке проще, чем по беззалоговому потребительскому кредиту. Но важно правильно выбрать банк.

Многие из них упрощают проверку качества кредитной истории по ипотечным заявкам, например проводят тщательный анализ истории только за последние два—три года или пять лет. В этом случае проблемные долги 2007 года будут играть незначительную роль и многие банки даже не обратят на них внимания.

Есть и такие банки, которые предлагают специальные программы для проблемных клиентов и анализируют кредитную историю только за последние три-шесть месяцев. А все, что было ранее, их не интересует. Но такую ипотеку дают по ставке на два — четыре процентных пункта выше обычной, а первоначальный взнос может быть 40% вместо стандартных 20%.

Для ипотеки нужен большой стаж

Мнение. Для ипотеки нужен стаж от шести месяцев на последнем месте работы и больше.

Как на самом деле. Раньше Сбербанк запрашивал шесть месяцев стажа, а многие обращались за первым кредитом именно в него. Возможно, оттуда и пошло это заблуждение. Но не во всех банках было такое требование. Например, банк «Дельта-кредит» — сейчас это «Росбанк-дом» — еще с 2007 года одобрял ипотеку клиентам с куда меньшим стажем. Минимальная планка — три месяца и даже меньше на последней работе, если человек уже прошел испытательный срок или его вовсе нет.

Сейчас банки упрощают требования к стажу. Достаточно отработать от трех месяцев на последнем месте при общем стаже от года — на него иногда и вовсе не смотрят. Могут принять и один месяц в следующих случаях:

- Если нет испытательного срока.

- Сфера работы или должность те же, что и на предыдущем месте.

- Человек поменял работу из-за реорганизации компании или смены юрлица, а работодатель остался прежним.

Ипотеку лучше получать с агентом

Мнение. Обращаться за ипотекой с агентом безопаснее, так как он проверит недвижимость на все риски.

Как на самом деле. Многие агентства проверяют вторичное жилье на юридическую чистоту, например на предмет выделенных долей, совместной собственности или наследников. Они делают это за отдельную плату или включают работу юриста в риелторские услуги.

Банк тоже проводит правовую экспертизу залоговой недвижимости. Он залогодержатель, а значит, рискует своими деньгами, поэтому его экспертиза тоже должна быть тщательной.

Еще при оформлении ипотеки банк рекомендует оформить титульное страхование. А у некоторых кредиторов, например ВТБ, страхование титула считается обязательным по всем сделкам на первые три года. Оно защищает собственника недвижимости от риска потери права собственности. В случае если заемщик страхует титул, страховая компания и ее юристы тоже проведут правовую экспертизу квартиры.

Поэтому при покупке на вторичном рынке можно самостоятельно получить одобрение ипотеки, а через агента — подобрать объект и провести сделку. В этом случае агент соберет документы для банка, например получит по доверенности справки обо всех прописанных в квартире и о ее технических характеристиках, подаст документы в банк и организует сделку.

Когда банк получит документы, его юридическая служба проверит залог. Если обнаружатся основания, по которым сделка по покупке квартиры может быть аннулирована, банк не примет недвижимость в залог, а значит, откажет в ипотеке.

При покупке на первичном рынке можно сразу обратиться к агентам. У них есть общая база по новостройкам и банкам, которые кредитуют конкретный жилой комплекс застройщика. Эту базу предоставляют специальные сервисы-агрегаторы. С помощью нее агенты помогают подобрать подходящее жилье.

Когда клиент определился с квартирой и застройщиком, агент рассчитывает условия по ипотеке и подбирает подходящие банки. Подать заявку в банк клиент может самостоятельно онлайн или через агента. Банк проверяет застройщика и его деятельность при аккредитации. По общему правилу агент не должен брать комиссию с покупателя, так как он получает вознаграждение за продажу от застройщика.

В ипотеку нельзя купить ипотечную квартиру

Мнение. Если недвижимость в залоге, ее нельзя купить в ипотеку.

Как на самом деле. У многих банков есть ипотечные программы, чтобы купить залоговую квартиру другого банка. Например, такие сделки проводят «Транскапиталбанк», Сбербанк, ВТБ, «Совкомбанк», «Уралсиб», «Дом-рф», «Райффайзенбанк», «Альфа-банк» и другие. Схема работы проверена и налажена банковскими юристами так, чтобы все стороны сделки были защищены.

Количество залоговых квартир, которые покупают в ипотеку, растет с каждым годом, и банки приспосабливаются к этим изменениям на рынке. Например, в 2017 году было три-пять банков, которые кредитовали ипотечные квартиры других финучреждений. А к концу 2021 года их стало уже более десяти.

Обычно при покупке залоговой квартиры банки работают по следующей схеме. Деньги банк переводит двумя траншами. Первый идет на погашение долга продавца, чтобы снять обременение старого банка и оформить в пользу нового. Второй транш продавец получит в конце цикла — после регистрации права собственности на покупателя.

Одновременно продавец подписывает договор поручительства по кредиту покупателя: так банк подстраховывается на случай, если продавец ипотечной квартиры пропадет после того, как банк погасит его долг. Поручительство продавца прекращается, как только покупатель зарегистрирует право собственности на квартиру.

Так работают «Транскапиталбанк», «Райффайзенбанк», «Абсолют банк», «Уралсиб». Даже консервативный Сбербанк ввел кредитование ипотечных квартир: через специальный сервис клиент может взять ипотеку в Сбере на покупку залоговой квартиры Сбера. В статье «Как продать ипотечную квартиру: 8 рабочих схем» я разобрала основные варианты.

Ипотеку не одобрят из-за проблем супруга

Мнение. Если у супруга есть проблемы с судебными приставами или его объявили банкротом, ипотеку не дадут.

Как на самом деле. Отчасти это так. Муж и жена по закону становятся созаемщиками по ипотечному кредиту, поскольку покупка в ипотеку также считается совместно нажитым имуществом. Банк проверяет сведения по обоим. Если у мужа положительная кредитная история и нет проблем, а у супруги она испорчена и есть текущие просрочки, то по заявке придет отказ.

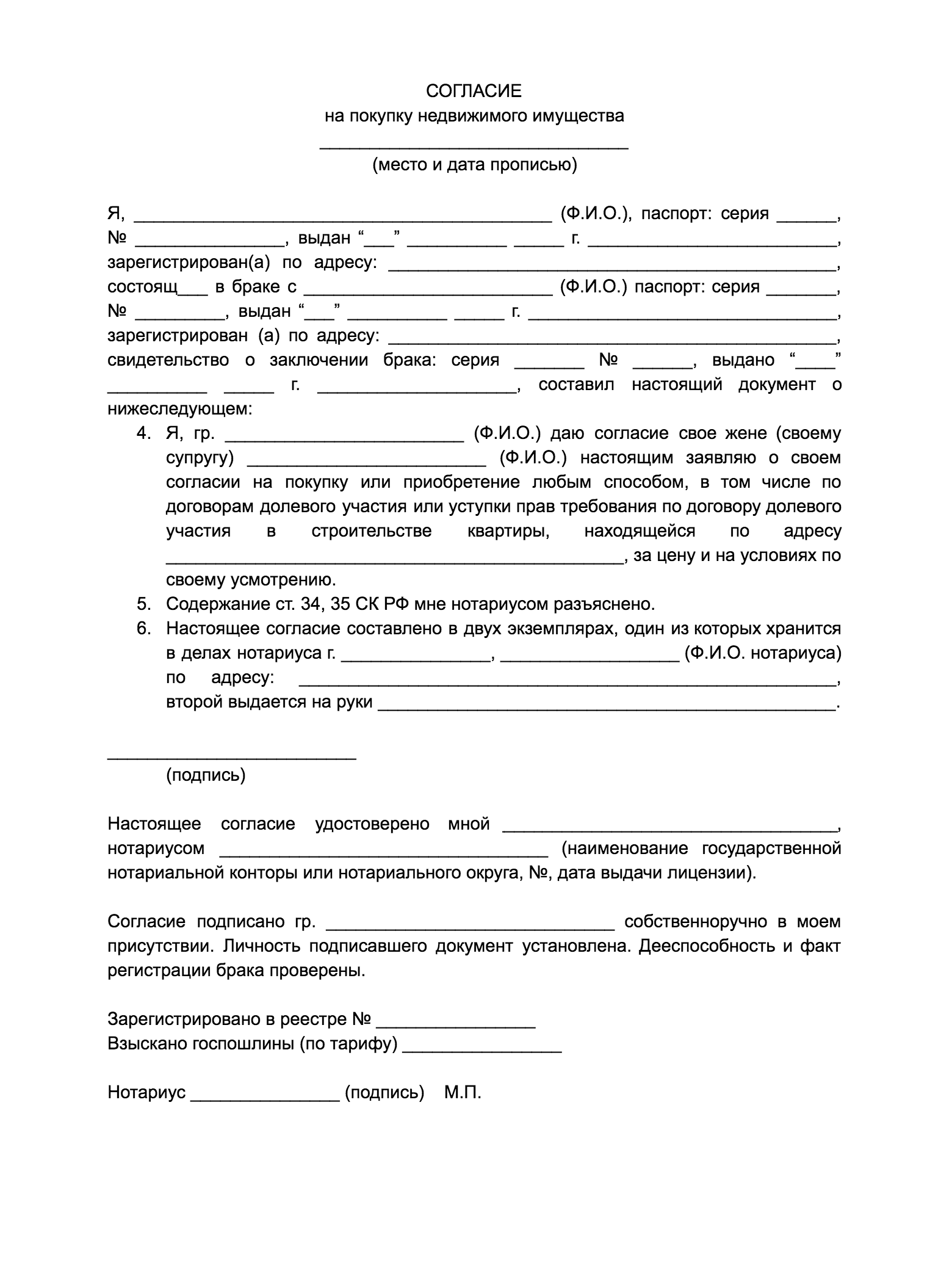

Чтобы этого избежать, нужно исключить супруга из ипотечной сделки. На практике используют два варианта: нотариальное согласие или брачный договор. В обоих случаях супруга точно не будут проверять.

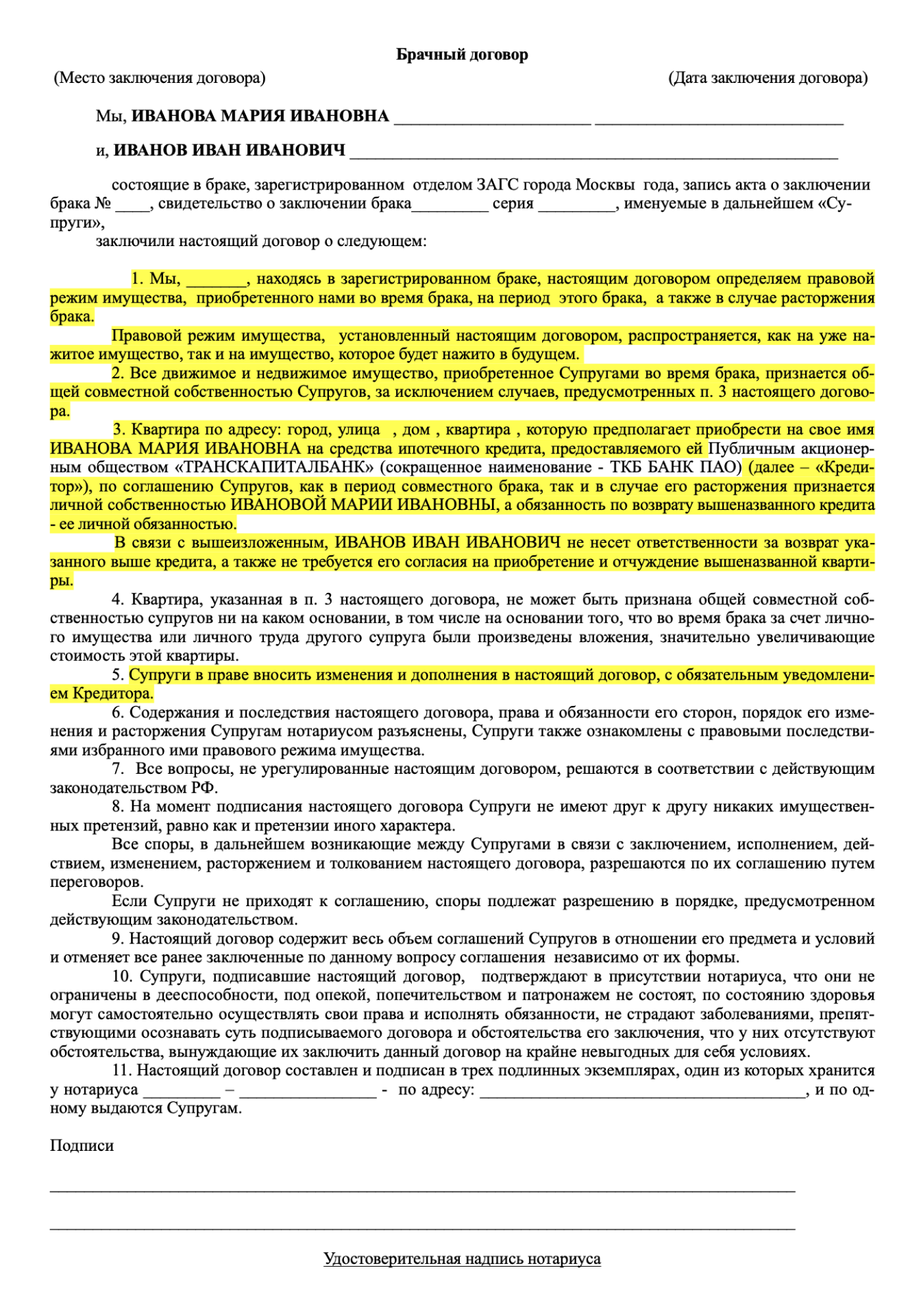

Для банков предпочтительнее брачный договор: его примет любой банк. В этом случае супруг полностью исключается из сделки и у него не будет ни прав на квартиру, ни обязательств по ипотеке.

При нотариальном согласии супруг исключается из созаемщиков, но сохраняет права на приобретаемую недвижимость. И по этой причине такое согласие практикуют не все банки. Среди лояльных кредиторов — Сбербанк, «Абсолют банк», «МТС-банк», «Дом-рф», ПСБ, «Уралсиб».

Оба документа считаются отлагательным условием — их предоставляют после одобрения заемщика и накануне сделки. На момент подачи заявки банки их не требуют. Достаточно в заявке указать, что будет согласие или договор.

У банка может быть своя рекомендованная форма этих документов — лучше уточнить перед тем, как обращаться к нотариусу.

При ипотеке нельзя выделить долю несовершеннолетним

Мнение. Пока ипотека не выплачена, нельзя выделить доли несовершеннолетним собственникам.

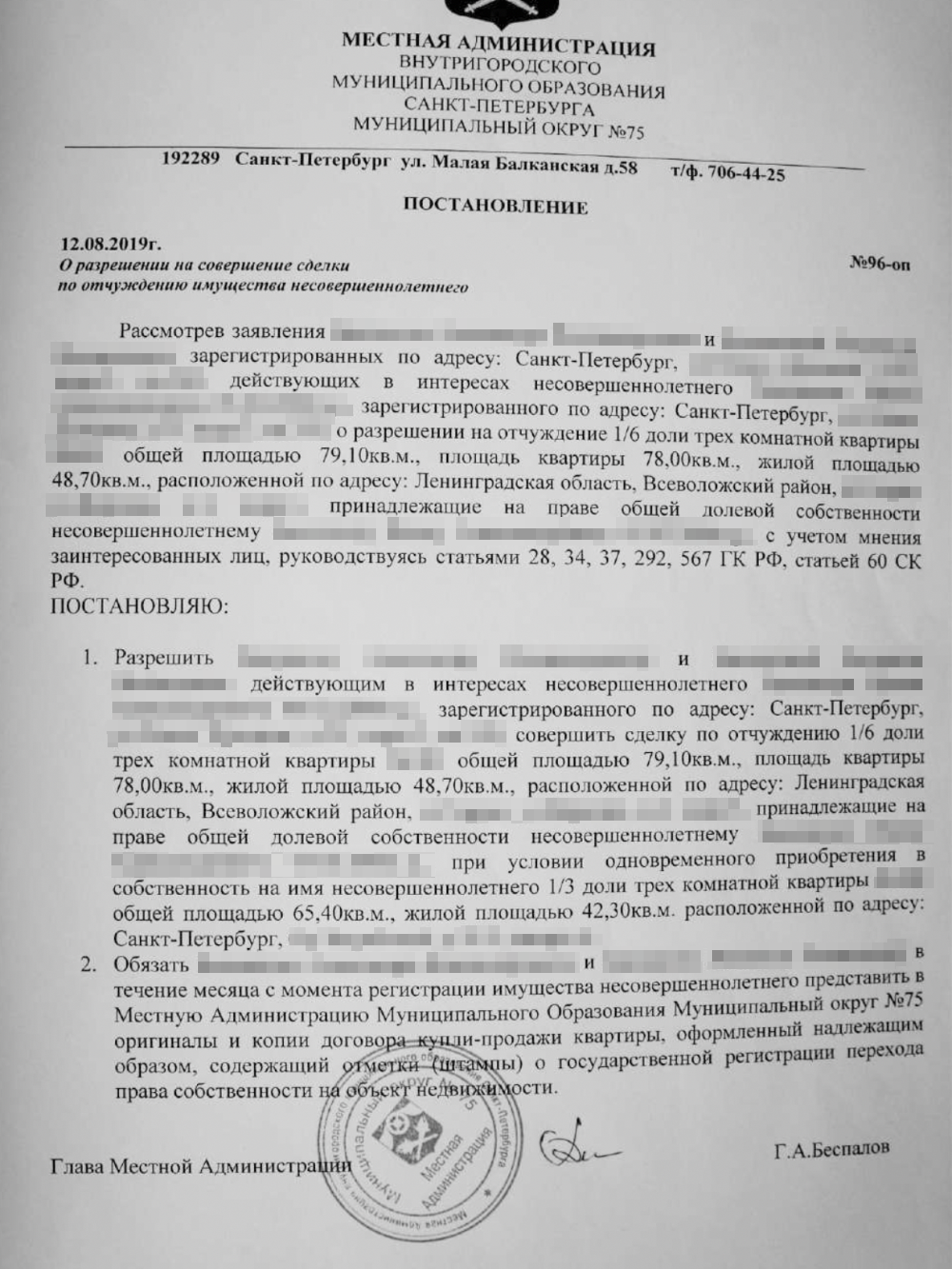

Как на самом деле. Когда родители покупают квартиру и вкладывают туда маткапитал, они обязаны выделить детям долю. Если жилье берут в ипотеку, то доли выделяют после того, как выплатят кредит и снимут обременение. Выделят ли действительно родители доли, банк не отслеживает.

Встречаются и другие ситуации. Например, родители продают квартиру, среди собственников которой есть несовершеннолетние, и покупают новую. То есть деньги с продажи старой квартиры идут в счет оплаты новой, которую тоже покупают в ипотеку. По закону родители должны получить согласие на продажу в органах опеки и выделить равнозначные доли детям в другой собственности. Получается, что они сразу должны выделить доли детям в новой квартире до погашения ипотеки.

Доли несовершеннолетних собственников ограничивают права банка: если клиент не сможет выплачивать кредит, будет сложно наложить взыскание на залоговую квартиру. Поэтому не все банки идут на такую схему, а только крупные и те, что специализируются на ипотеке. Например, Сбербанк, ВТБ, ПСБ, «Ак Барс», АТБ, «Дом-рф».

Банк заберет квартиру, если будут просрочки

Мнение. При просрочках банк сразу отберет залоговую квартиру.

Как на самом деле. В жизни все не так просто. Закон защищает права обеих сторон: и взыскателя, и должника.

При трудностях с выплатами клиент может обратиться в банк, чтобы провести реструктуризацию и избежать просрочек. После пандемии банки охотно идут навстречу. Тем более что ЦБ РФ рекомендует оформлять ипотечные каникулы каждому клиенту, который обратился за помощью: это право заемщиков закреплено в законе.

Если реструктуризация не помогла и начались просрочки, банк инициирует процедуру продажи залога, чтобы погасить долг. Но это случается только после длительных просрочек, накопленной суммы долга и если у заемщика нет возможности решить этот вопрос. Закон и здесь на стороне должника. Банк не может обратиться в суд за взысканием, если:

- долг по ипотеке менее 5% от стоимости кредита;

- просрочка менее трех месяцев.

Эти условия должны выполняться одновременно — в таком случае считается, что нарушение обязательств незначительное и размер требований банка несоразмерен стоимости ипотечного имущества.

Длительными просрочками обычно считают более 6—12 пропущенных ежемесячных платежей — в полном объеме или большей их части. Точнее оценить сроки сложно: все зависит от банка и конкретной ситуации. Например, я знаю опыт человека с ипотекой в Сбербанке, когда банк обратился в суд только спустя два года после того, как заемщик полностью перестал выплачивать долг.

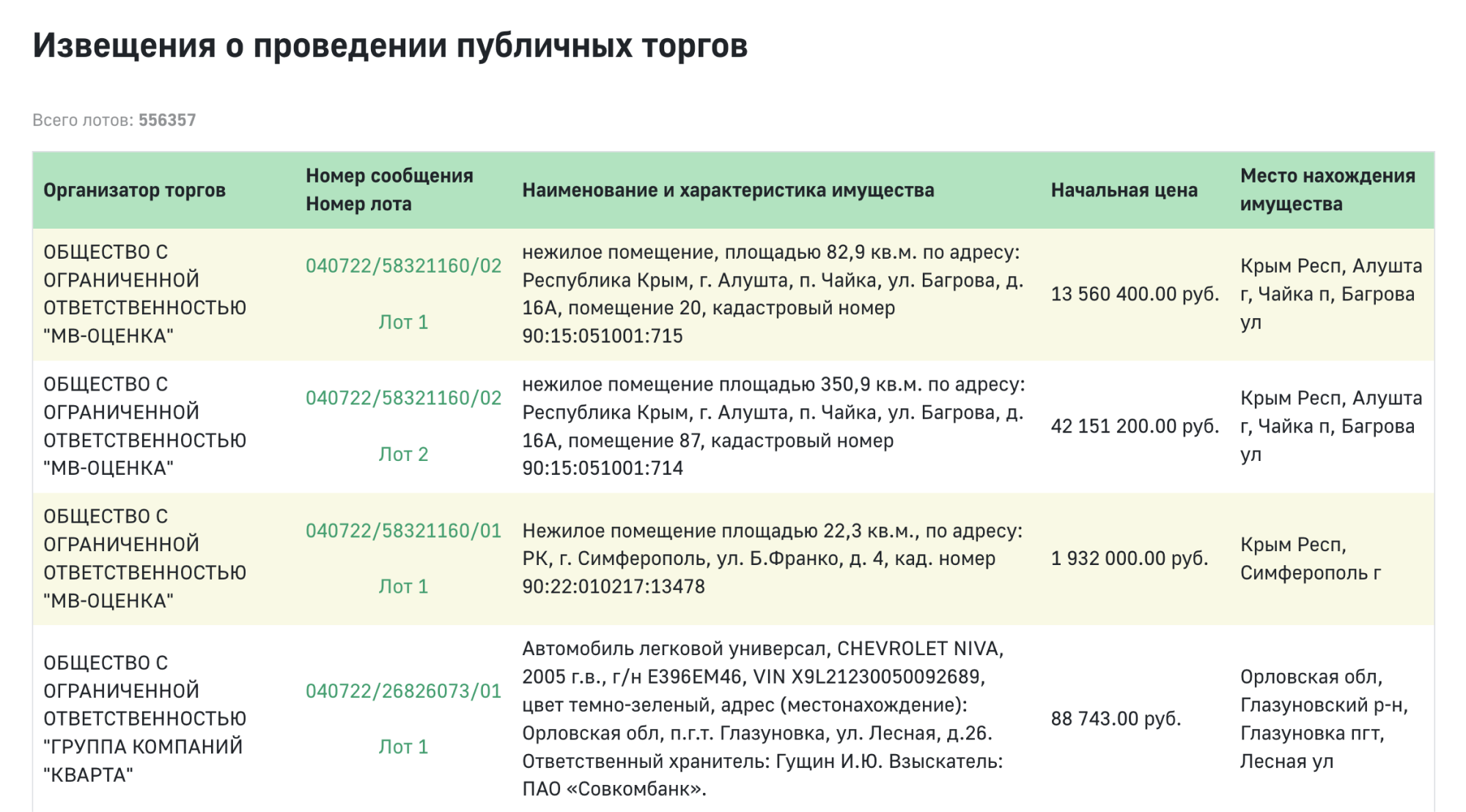

Судя по извещениям о проведении торгов на сайте ФССП, сумма долга должна превышать 100—300 тысяч рублей, чтобы банк обратился в суд. Из-за таких долгов банк может обратиться в суд. Также важен регион: если для Москвы и Санкт-Петербурга такая сумма может оказаться незначительной, то для регионов это точно серьезный повод для иска.

Чтобы квартиру продали с торгов, банку нужно соблюсти установленный законом порядок. Сначала он обращается в суд, чтобы получить судебное решение. Только после этого приставы начнут процедуру продажи залога.

Если после двух аукционов квартиру никто не выкупил с торгов, то залог предлагают банку в счет погашения долга. Банки соглашаются и потом пытаются самостоятельно ее продать. После ее продажи деньги идут в счет закрытия ипотеки. Если после погашения задолженности остается разница, ее возвращают должнику.

Все время, пока недвижимость не продана, должники проживают в ипотечной квартире. На практике с момента возникновения просрочки дело доходит до торгов в лучшем случае через год. За это время должник может оформить реструктуризацию или самостоятельно найти покупателей квартиры.