13 мифов о кредитной истории, в которые не стоит верить

Вся правда о досрочном погашении, заявках в МФО и зачистке кредитной истории за деньги

Вокруг кредитных историй немало заблуждений.

Говорят, что за деньги можно стереть информацию о себе, что досрочное погашение кредита ухудшит историю, а если никогда не брал кредитов, то и кредитной истории нет.

Расскажем, как все на самом деле.

Не было кредитов — нет кредитной истории

Считается, что если не брать кредиты, то кредитной истории нет — а значит, и в бюро кредитных историй никакую информацию запросить не получится. Иногда люди специально берут кредиты, даже когда могут оплатить покупку сразу, только для того, чтобы в будущем банки могли посмотреть на их кредитную историю.

Как на самом деле. Информация может быть в кредитном бюро, даже если вы никогда не подавали заявку на кредит. Например, так бывает, если при оформлении банковской карты вы дали согласие на проверку вашей кредитной истории.

Тогда банк сможет запрашивать информацию в БКИ: данные о кредитной нагрузке клиента помогают персонализировать предложения для него.

Специально взять кредит для формирования хорошей кредитной истории можно, но лучше, если это будет совсем небольшой кредит, который легко выплатить и по которому точно не будет просрочек.

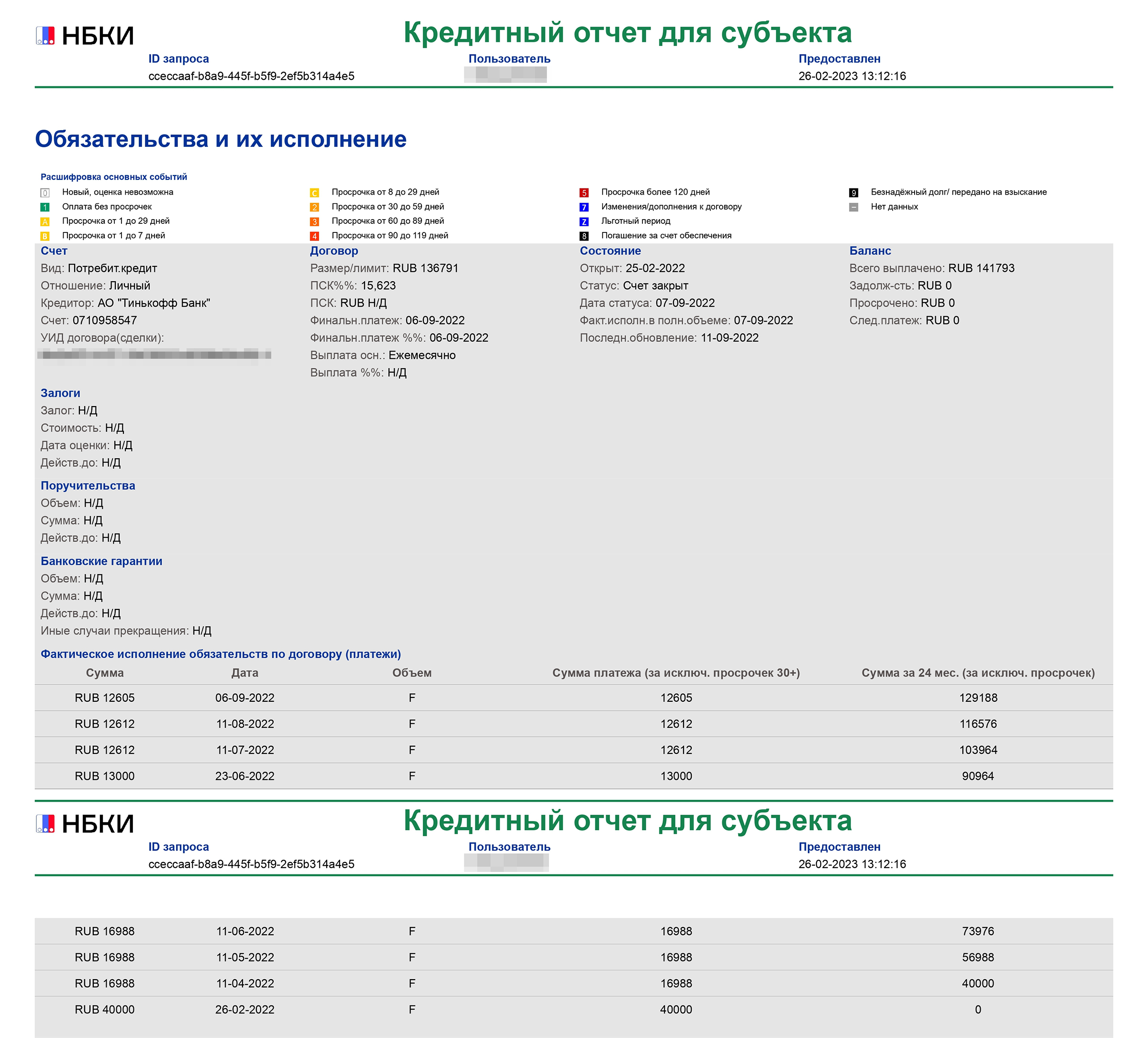

Например, в феврале 2022 года я взяла в рассрочку ноутбук. Тогда как раз начали расти цены на технику, а новый ноутбук мне был нужен для работы. Ноутбук стоил 143 990 ₽.

У меня на счете уже была полная сумма для покупки ноутбука, но на тот момент банки предлагали срочные вклады под 21% годовых, а ставка по рассрочке выходила 15,6%. Поэтому я положила деньги на вклад, а ноутбук решила взять в рассрочку с досрочным погашением.

Благодаря этому сейчас у меня кредитная история с успешно выплаченным кредитом и высокий кредитный рейтинг.

Если еще не было кредитов, выгодные условия по кредиту не получить

Есть убеждение, что для выгодных условий по кредиту или получения рассрочки важно иметь кредитную историю с большим количеством выплаченных кредитов. Если ее нет, банки с трудом одобрят кредит.

Как на самом деле. Если раньше вы не брали кредиты, банкам действительно сложнее понять, насколько вы надежный заемщик. Аналогичная ситуация, если кредиты брали давно, например пять-шесть лет назад.

Чтобы повысить шансы на одобрение и получить выгодный кредит, рекомендую:

- обращаться в банк, в котором у вас есть счет, зарплатный проект или вклад;

- брать сумму, сопоставимую с доходом и сроком кредита: важно, чтобы ежемесячный платеж не забирал больше половины дохода. Другой пример: банку покажется странным, если заемщик показывает доход 500 000 ₽ в месяц, а обращается за кредитом на 200 000 ₽.

Например, я до рассрочки не брала кредиты, но это не помешало получить быстрое одобрение. Вот что могло повлиять на это:

- Я обратилась в банк, в котором я клиент уже семь лет: банк видит мои расходы и поступления.

- Размер дохода сопоставим с суммой рассрочки — мой ежемесячный доход превышал сумму рассрочки, поэтому банк понимал, что я беру посильную сумму.

- Отсутствие кредитной нагрузки. Это был мой первый и единственный кредит — банк знал, что я никому не должна.

- Наличие вклада. В банке у меня лежала сумма в валюте, которая почти в два раза превышала сумму кредита. Если бы что-то пошло не так и я задержала платеж, банк списал бы сумму из накоплений.

Кредитная история важна только банкам

Некоторые думают, что кредитная история помогает только банкам: с ее помощью кредитные организации оценивают надежность заемщика и на основании этого решают, одобрить заем или нет.

Как на самом деле. С вашего согласия кредитную историю может запрашивать любая организация. Вот кому может быть интересна эта информация:

- страховым компаниям. Если страхователь часто не платит по кредитам, возможно, он будет чаще обращаться за выплатами или имитировать страховые случаи, чтобы получить компенсацию;

- работодателям при приеме на материально ответственные должности или в кредитные организации. Если человек не умеет распоряжаться своими деньгами, доверять ему чужие средства может быть опасно;

- сервисам каршеринга. Если человек часто не платит по кредитам, возможно, так же халатно он будет относиться к арендованному автомобилю.

При этом в отдельных ситуациях проверять КИ могут и другие — например, арбитражный управляющий, который ведет дело должника о банкротстве или суд .

С идеальной кредитной историей точно дадут кредит, а с плохой — точно нет

Многие клиенты банков переживают из-за минимальных просрочек не только потому, что за них придется платить штраф: им кажется, что это ухудшит кредитную историю и банки больше не одобрят ни один заем. А если платят точно в срок, уверены, что новый кредит дадут без проблем.

Как на самом деле. Если кредитная история хорошая, а с доходом все в порядке, шанс получить кредит выше. Но банки обращают внимание не только на эти параметры, поэтому могут отказать в кредите заемщику с хорошей историей и выдать крупный заем бывшему должнику.

Например, банки учитывают уровень и стабильность дохода, место работы, желаемую сумму, наличие и ликвидность залога. Если человек с доходом 20 000 ₽ в месяц хочет взять в кредит 1 000 000 ₽, он, скорее всего, получит отказ, даже если у него идеальная кредитная история. А если у потенциального заемщика доход 200 000 ₽ стабильно держится последние три года, то даже с проблемами в кредитной истории некоторые банки могут выдать заем.

Если речь о крупном кредите, важную роль может сыграть созаемщик, а также его доход и кредитная история.

После займа в МФО больше кредитов не дадут

Есть мнение, что займы в МФО портят карму заемщика: банки относятся к таким заемщикам с подозрением и не дают кредиты.

Как на самом деле. Действительно, у многих банков есть предрассудки по поводу займов в МФО. Дело в том, что проценты в МФО выше, а требования к заемщикам ниже: сотрудникам банка может показаться, что клиент обратился в МФО из-за острых проблем с деньгами и потому, что не подходил под более строгие требования банков.

Многое зависит от кредитной политики банка. Так, одни банки охотно работают с клиентами, которые пользовались займами в МФО, а другие — нет. Поэтому информация в кредитной истории о микрозайме еще не значит, что банки больше не будут давать кредиты: главное, чтобы все долги были погашены вовремя.

Но займы в МФО бывают разными. Если заемщик каждый месяц оформляет микрозаймы до зарплаты на мелкие суммы — до 30 000 ₽, то как бы хорошо он их ни выплачивал, банк, скорее всего, откажет такому клиенту. Еще важно количество таких микрозаймов. Если клиент брал их два-три раза — это одна ситуация. А когда он закрыл уже 20 микрозаймов, кредит не одобрят.

Другое отношение будет к клиенту, который пользуется займами на крупные суммы. Например, на 50 000 ₽ и выше. Сейчас некоторые сервисы и банки под видом рассрочки предлагают заем в МФО, и заемщик не всегда знает, что получил не кредит, а заем. Такие займы у банков не вызывают вопросов. Но и тут важно, чтобы таких записей в КИ было немного.

Досрочное погашение ухудшает кредитную историю

Некоторые заемщики боятся досрочно гасить кредит, даже если есть такая возможность: дескать, банк недополучит свои проценты, а значит, в следующий раз не захочет терять прибыль и откажет в займе. Чтобы этого избежать, заемщики платят четко по графику и повышают риск просрочек: чем больше платежей нужно совершить, тем больше шансов просто забыть вовремя внести деньги.

Как на самом деле. Для любой кредитной организации главное, чтобы человек выплатил долг с учетом процентов. Но досрочное погашение если и влияет на кредитную историю, то незначительно.

Даже если взять кредит на год, а через три недели погасить его досрочно, банк успеет заработать на процентах, которые начислит за эти три недели. Прибыль банка будет меньше, но на кредитной истории заемщика это не скажется. Здесь может быть так: при повторном обращении заемщика в банк за новым кредитом тот может ему отказать, поднять ставку или одобрить сумму меньше, чем он просил.

А вот просрочки — как частые мелкие, так и единичные крупные — кредитную историю точно подпортят.

Маленькие просрочки не появляются в кредитной истории

Есть заблуждение, что если просрочка всего один-два дня, информация о ней не появится в кредитной истории.

Как на самом деле. По закону все банки и МФО обязаны сообщать о любых изменениях в БКИ не позднее окончания второго рабочего дня, как о них стало известно .

Это значит, что в кредитной истории появится информация даже о просрочке в один день.

Чем больше запросов, тем хуже кредитная история

Одни заемщики стараются подать как можно больше заявок в разные банки, чтобы получить самые выгодные условия по кредиту. Другие же всегда ограничиваются строго одной заявкой: иначе банк подумает, что у заемщика острая нужда в деньгах и давать кредит ему небезопасно.

Как на самом деле. Важно различать заявки на кредит и запросы кредитной истории.

Заявки исходят от самого заемщика: он просит банк выдать ему кредит. Информацию о заявках на кредиты и решениям по ним банк обязан передавать хотя бы в одно БКИ.

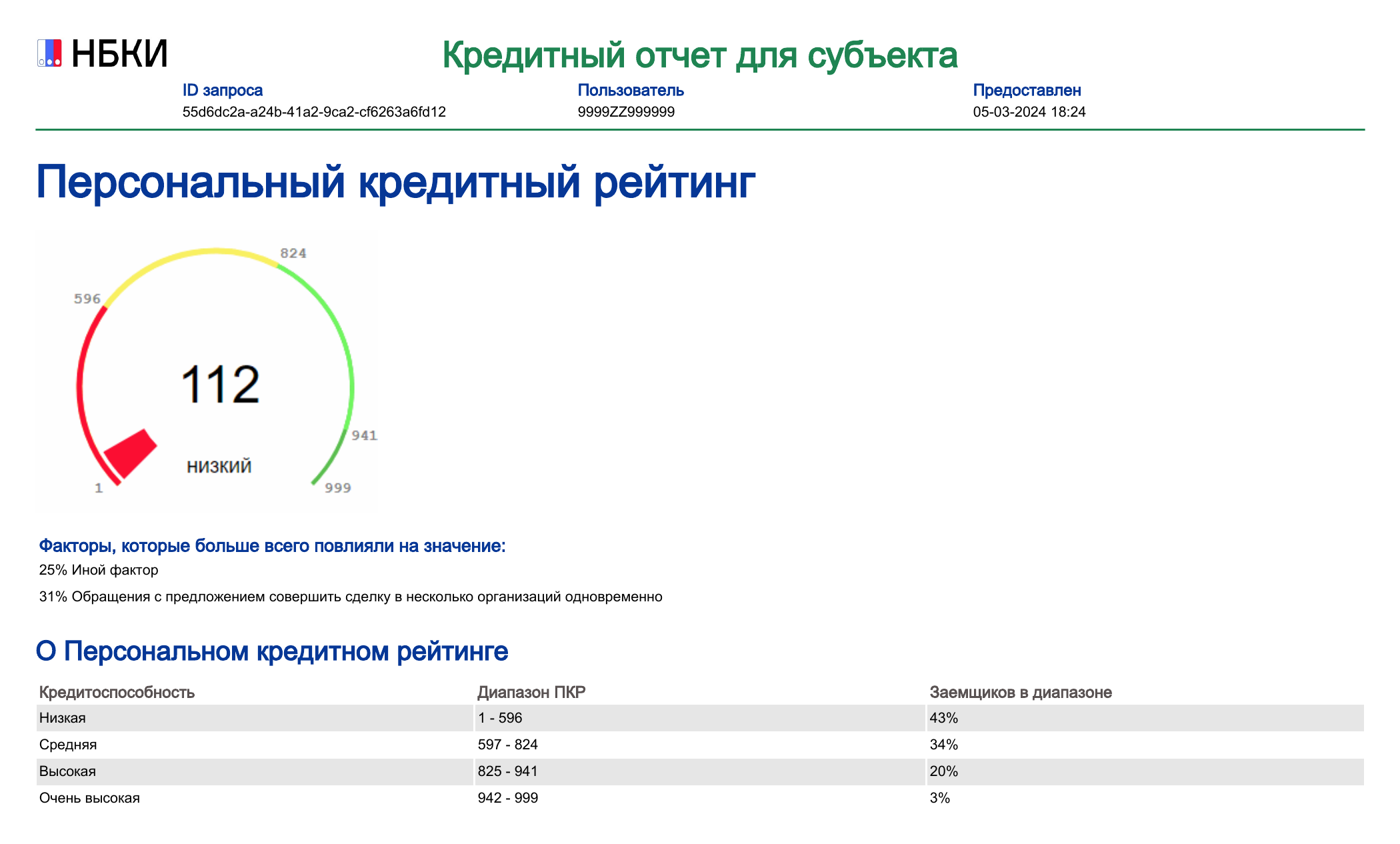

Если подать много заявок на кредиты в короткий срок, банк действительно может подумать, что у заемщика проблемы с деньгами. А еще из-за большого количества запросов снизится персональный кредитный рейтинг, и отказ может прийти по этой причине.

Исключение — заявки на POS-кредит («кредит в магазине»), автокредит и ипотеку. Скоринг — автоматическая система, которая проверяет кредитоспособность потенциальных заемщиков, — понимает, что человек не собирается разом купить десять микроволновок, автомобилей или квартир, поэтому не учитывает такую информацию как негативную.

На рассрочку, кредит наличными и кредитные карты не стоит подавать несколько заявок одновременно. Оптимально выбрать 1—3 банка с подходящими условиями и работать с ними. Если один банк отказал, это не значит, что и второй отклонит заявку. Но стоит задуматься, по какой причине пришел отказ. Возможно, нужно проверить кредитную историю.

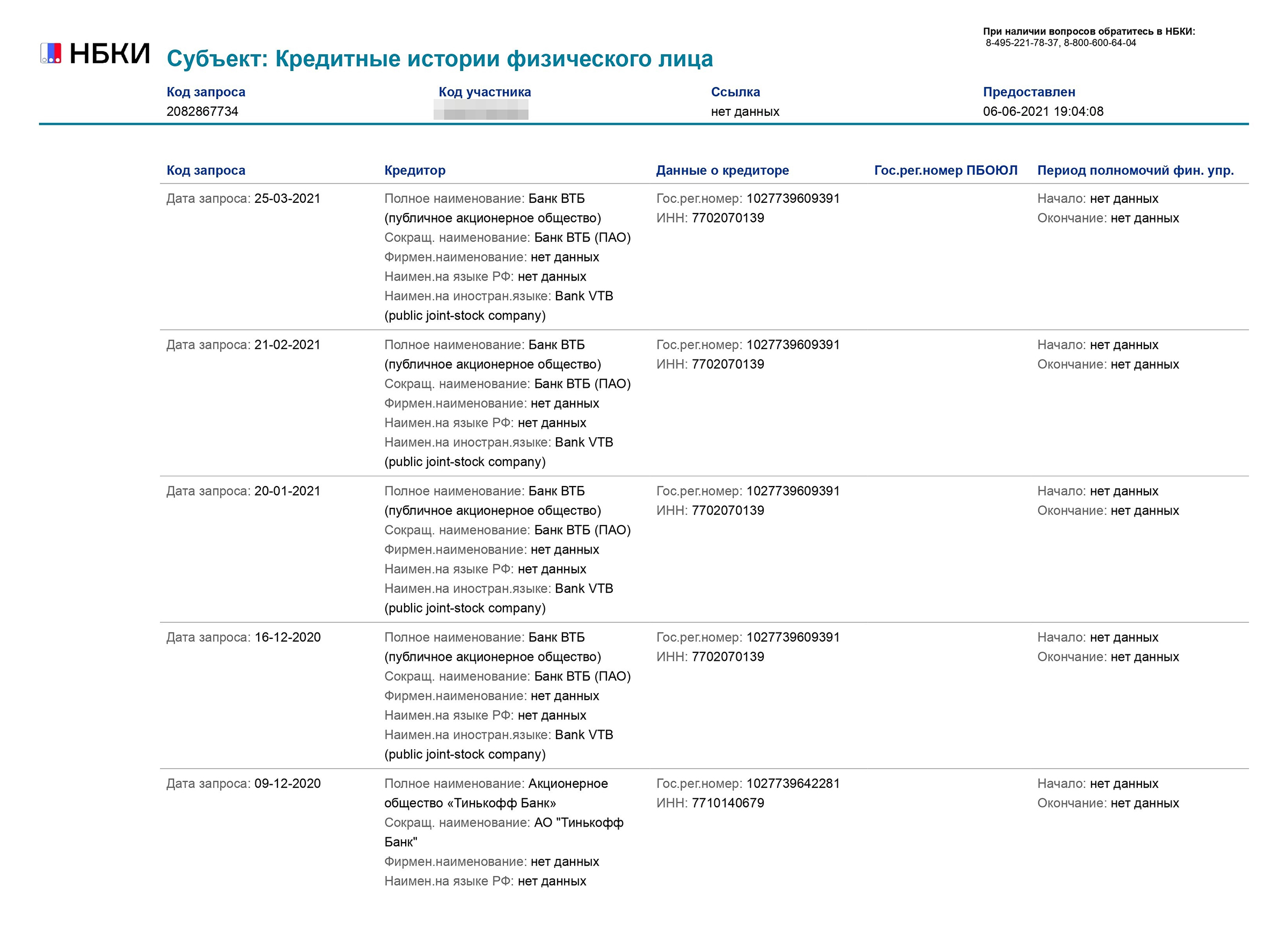

Запросы кредитной истории направляет в БКИ организация, которой заемщик дал на это разрешение: например, банк, работодатель или страховая. Без согласия проверять кредитную историю не могут: по умолчанию разрешение действует в течение всего срока кредитного договора или 6 месяцев, если такого договора нет .

Частые запросы кредитной истории могут влиять на кредитный рейтинг, который рассчитывает бюро. Также важно, сколько заявок заемщик подал одновременно. При этом со временем, через один-два месяца, рейтинг восстанавливается, если человек не продолжает подавать новые заявки в разные банки.

Кредитные истории хранятся в едином бюро

Чтобы узнать свою кредитную историю, нужно обратиться в бюро кредитных историй: для этого некоторые клиенты ищут организацию, в которой хранятся все записи об их кредитах.

Как на самом деле. Единого бюро, которое собирает информацию обо всех кредитах, в России нет. Сейчас работают шесть БКИ — кредитная история конкретного заемщика может оказаться в любом из них, в части или во всех сразу: зависит от того, с какими бюро сотрудничают банки, которые выдавали займы. На практике в большинстве случаев банки активно сотрудничают с «НБКИ», «ОКБ» и кредитным бюро «Скоринг Бюро».

Разговоры о том, чтобы создать единое кредитное бюро, ведутся уже давно, но пока идея не реализована.

Кредитную историю можно проверить на госуслугах

Некоторые думают, что можно зарегистрироваться на портале госуслуг и получить свою кредитную историю в одном месте и сразу из всех бюро.

Как на самом деле. На портале госуслуг вы можете получить только список БКИ, в которых хранится ваша кредитная история.

Саму кредитную историю нужно запрашивать либо в каждом из БКИ, либо узнавать через посредников — некоторые банки предлагают проверку кредитной истории за вознаграждение. Запросить кредитную историю можно бесплатно два раза в год в каждом бюро, в котором она хранится.

При этом учетная запись на госуслугах поможет быстрее получить кредитную историю на сайтах самих бюро: она удостоверит личность клиента и позволит сразу запросить кредитный отчет в электронном виде.

Можно заплатить, и всю информацию в кредитной истории удалят

На сайтах БКИ можно найти информацию о том, как исправить ошибки в кредитной истории. Из-за этого заемщики иногда думают, что можно договориться с бюро и удалить информацию, которая мешает брать кредиты.

Как на самом деле. БКИ действительно исправляют в кредитных историях ошибки — технические или по вине кредитора. Но это не касается ошибок, которые совершил клиент.

Например, это касается ситуации, если клиент не брал кредит, а в кредитной истории он указан. Или в истории обнаружилась просрочка, хотя на самом деле все платежи поступали вовремя.

Такие ошибки исправить можно. Для этого нужно подать запрос в БКИ, а дальше бюро свяжется с банком и проверит информацию: менять записи в кредитной истории самостоятельно бюро не имеет права. Если банк подтвердит ошибку и предоставить корректные сведения, кредитная история изменится. БКИ обработает обращение за 20 рабочих дней. Также можно обратиться напрямую в банк — тогда кредитная организация сама свяжется с БКИ и передаст правильные данные. Это самый быстрый вариант — проверку проведут в течение 10 рабочих дней .

Других способов изменить кредитную историю нет: если кто-то предлагает стереть из кредитной истории информацию о реальной просрочке или невыплаченном кредите, это мошенники.

Кредитная история может испортиться только из-за просрочек по кредитам

Считается, что причиной плохой кредитной истории могут стать только просрочки. Если просрочек по кредитам нет, то с кредитной историей все в порядке.

Как на самом деле. Действительно, основная причина ухудшения кредитной истории — просрочки. Тонкость в том, что это касается не только долгов по кредитам, но еще и любых небанковских долгов, которые признаны судом.

Например, в кредитной истории может появиться информация о задолженностях по ЖКХ, если управляющая компания подавала в суд. Также там появляются сведения о банкротстве.

Если вы пользуетесь кредитами, лучше проверять кредитную историю не реже двух раз в год или перед заявкой на крупный кредит: это поможет вовремя заметить проблему и разобраться с ней перед тем, как обращаться в банк. Тем более что два раза в год историю можно запросить бесплатно в каждом бюро.

Через какое-то время кредитная история стирается

Говорят, что кредитная история обнуляется раз в семь лет: если просрочки были очень давно, банк о них не узнает.

Как на самом деле. Все БКИ обязаны хранить информацию о заемщиках в течение семи лет с момента ее последнего изменения. Досрочно кредитная история может быть аннулирована только по решению суда или если окажется, что кредиты на чужое имя брали мошенники .

То есть чтобы кредитная история обнулилась, нужно, чтобы семь лет в ней не было никаких изменений: заявок на кредит, платежей или просрочек.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga