Центробанк решил снова увеличить коэффициенты риска по кредитам.

Это означает проблемы для заемщиков, которые уже закредитованы или хотят получить ипотеку с низким первоначальным взносом. Им будут чаще отказывать и могут предложить кредит под более высокий процент.

Новые требования вступают в силу с 1 марта 2024 года. Расскажу о них подробнее.

Почему потребовалось повышение

В марте 2022 года ЦБ резко поднял ключевую ставку, чтобы снизить эффект от западных санкций, и рынок ипотечного кредитования замедлился. Он стал жить за счет программ с государственным субсидированием, а застройщики вместе с банками стали придумывать новые схемы для увеличения выдачи ипотек.

Так появилась льготная ипотека от застройщиков с экстремально низкими ставками 0,1—1% при рыночных ставках 8—9%. Подвох был в цене квартиры: она оказывалась выше стандартной на 10—30%. В 2023 году количество таких предложений снизилось, но банки все равно продолжают предлагать ипотеку по низким ставкам — например, под 3%.

В январе 2024 года крупнейшие кредиторы перешли на новую схему: ипотека с субсидированием от застройщика. Так, чтобы заемщик мог получить в банке семейную ипотеку, застройщик должен заплатить банку комиссию за выдачу такого кредита. Комиссии стали перекладывать на покупателя, повышая цены на жилье. Это вызвало множество споров, и, например, ВТБ решил отказаться от ипотеки с субсидированием.

ЦБ борется с подобными программами, так как считает их рискованными:

- заемщик покупает недвижимость по завышенной цене, и неизвестно когда сможет продать ее без убытка;

- банк берет в залог недвижимость, которая не соответствует справедливой рыночной цене, и, если заемщик перестанет платить, продать квартиру с торгов по цене ее покупки не выйдет;

- дешевая ипотека создает повышенную нагрузку на государственный бюджет: заемщикам невыгодно досрочное погашение — государству придется дольше субсидировать льготную ставку;

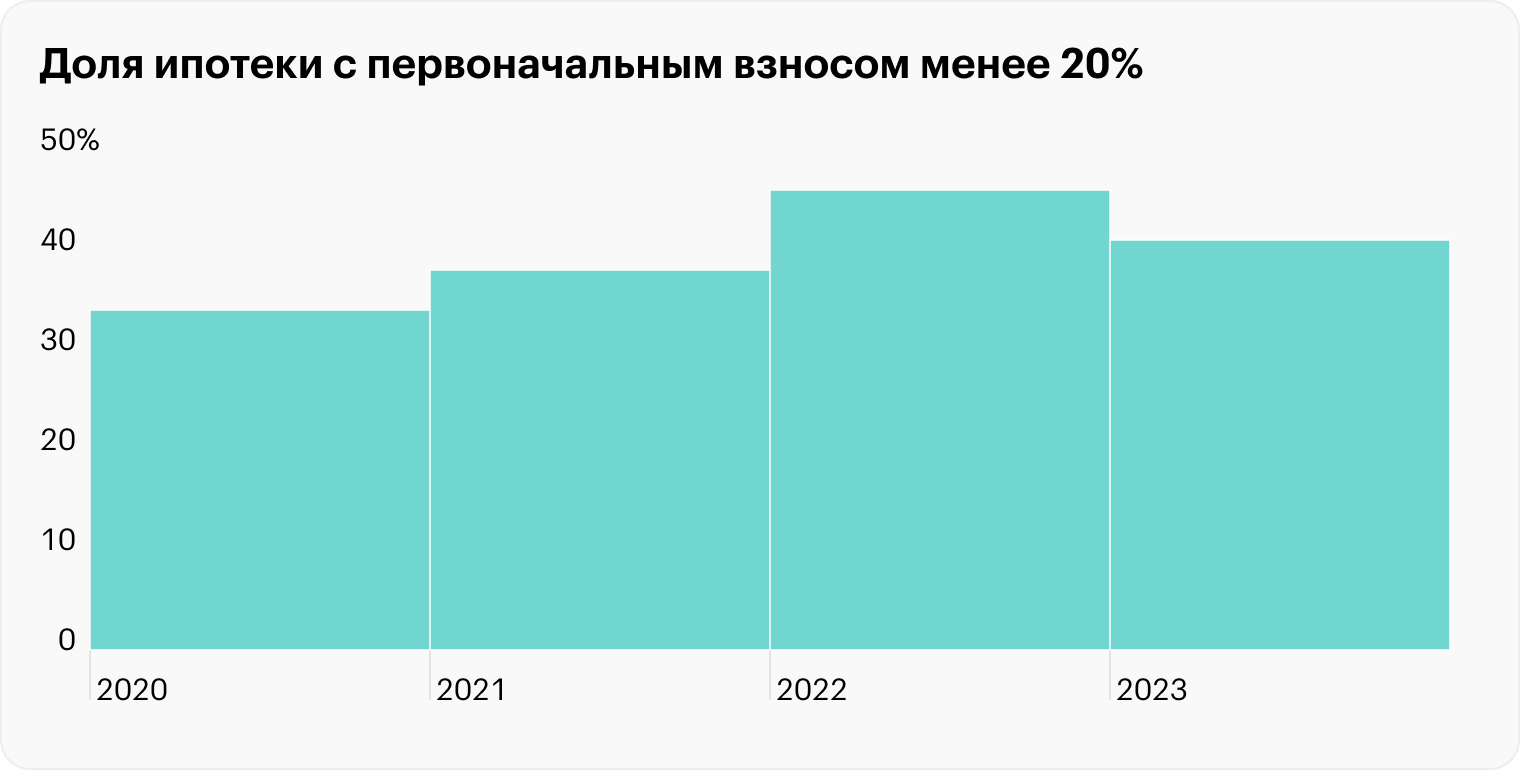

- из-за увеличения первоначального взноса по льготной ипотеке под 8% до 30% от стоимости жилья, а по другим программам — до 20%, заемщики все чаще добирают недостающую сумму на взнос с помощью потребительских кредитов, что сильно увеличивает нагрузку на личные бюджеты и рискованно для всех участников сделки.

Увеличение коэффициента риска — один из механизмов, позволяющих ограничить банки в выдаче потенциально проблемных кредитов. Первое ужесточение произошло 1 декабря 2022 года и коснулось ипотечных кредитов по ДДУ со взносом менее 10%. Второе повышение коэффициента случилось 1 мая 2023 года и тоже затронуло квартиры, продаваемые в ипотеку по ДДУ, а на вторичном рынке — ипотеку с минимальным взносом от 10—15%.

1 марта 2024 года повышение коснется кредитов на покупку всех видов жилья: и новостроек и вторичного.

Далее расскажу, как это отразится на заемщиках, но, чтобы лучше понимать ситуацию, сначала нужно вникнуть в матчасть. Запаситесь терпением, сейчас будет немного экономической теории.

Что такое надбавка к коэффициентам риска по кредитам

Надбавка к коэффициентам рисков по кредитам позволяет ЦБ управлять финансовыми рисками в банковской сфере. ЦБ старается контролировать аппетиты кредиторов и ограничивает кредитный потенциал, чтобы банки не выдавали кредиты всем подряд.

Например, Центробанк заставляет формировать повышенные резервы под выдачу потенциально проблемных ссуд. Резерв — это деньги банка, которые он хранит на корсчете в ЦБ на случай, если должник не расплатится с кредитом. Фактически это страховка, гарантия, что у банка хватит своего капитала для работы и оплаты обязательств по вкладам, например, даже если все должники вдруг перестанут платить.

Надбавки к коэффициентам риска применяют для расчета норматива достаточности капитала кредитных организаций — это показатель, который указывает на риск банкротства банка. При расчете такого норматива банки учитывают и кредиты. Чем «качественнее» кредиты, тем «здоровее» считается банк.

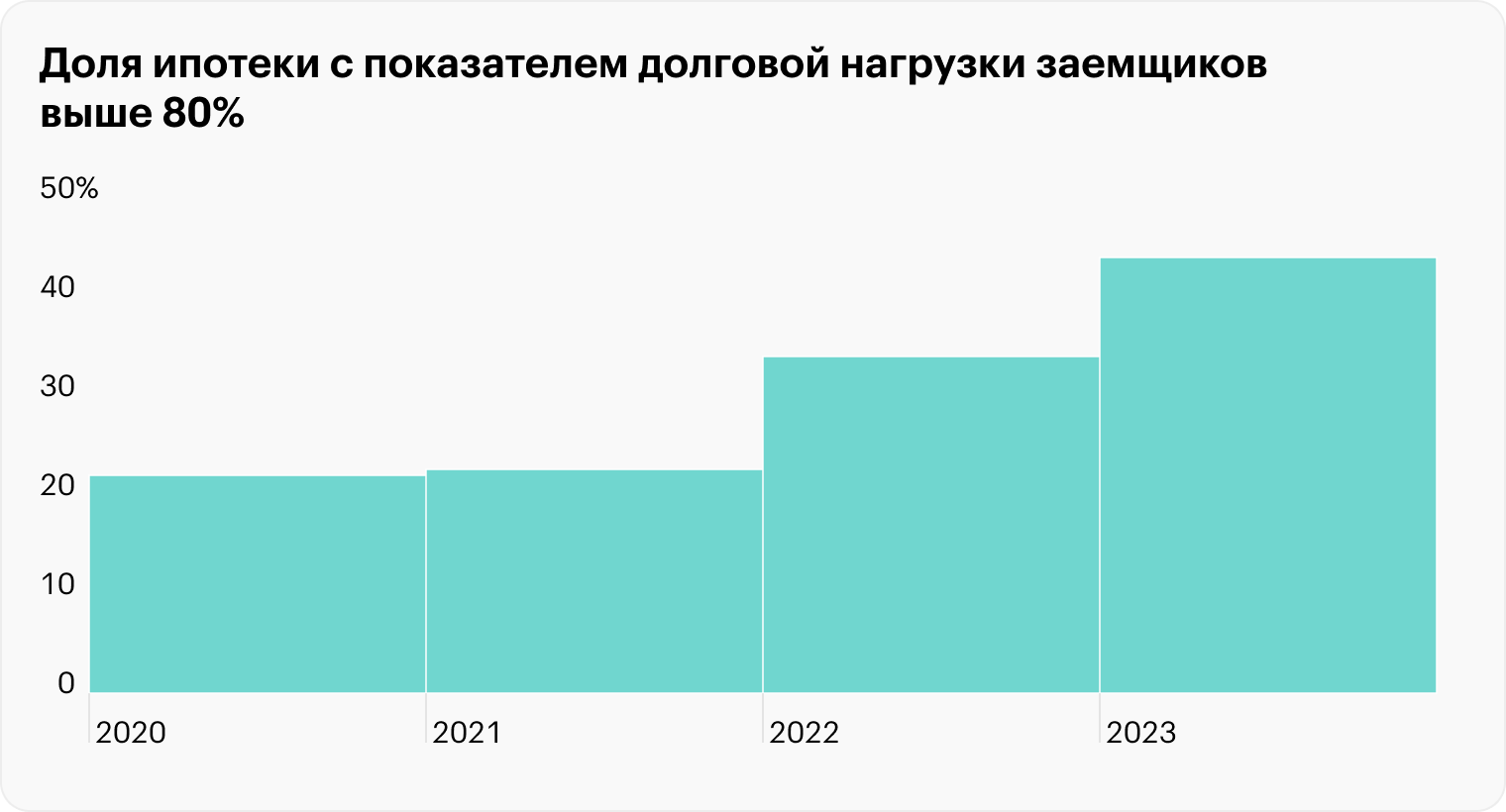

Когда ЦБ решает, нужно ли установить надбавки к коэффициентам риска по ипотеке и тем самым ужесточить правила выдачи таких кредитов, он рассматривает в основном два параметра.

ПДН — показатель долговой нагрузки, или соотношение общего дохода клиента ко всем его кредитным обязательствам с учетом нового. Если доход заемщика — 100 000 ₽ и у него на 50 000 ₽ в месяц платежей по кредитам с учетом того, что он запрашивает, то ПДН равен 50%. Чем меньше ПДН, тем больше шансов, что заемщик будет платить без проблем.

LTV — соотношение кредита к реальной стоимости залога. Например, квартира стоит 10 000 000 ₽, а заемщик просит ипотеку на 5 000 000 ₽. LTV здесь 1:2, или 50%. Чем ниже показатель, тем меньше требования к первоначальному взносу.

LTV применяется на вторичном рынке, где можно установить реальную стоимость жилья. Для ипотеки по ДДУ вместо LTV используют размер первоначального взноса.

Что изменится с 1 марта 2024 года

Надбавка к коэффициентам риска будет зависеть от типа ипотеки, которую берет заемщик.

Для вторичной ипотеки при расчете надбавки регулятор учтет соотношение ПДН и стоимости залога. А для первичного рынка, по договорам ДДУ, — соотношение ПДН и первоначального взноса.

Так, для клиентов с высоким ПДН — более 50% — и низким первоначальным взносом будет повышающий коэффициент. А значит, чтобы выдать такую ипотеку, банку придется резервировать больше капитала под покрытие возможных убытков.

Таким заемщикам банки лучше откажут или выдадут ипотеку под повышенную ставку, чтобы хотя бы частично компенсировать необходимость формирования дополнительных резервов.

Например, заемщик хочет взять ипотеку на новую квартиру на 3 000 000 ₽, но ПДН у него — 60%, то есть больше половины всех доходов будет уходить на кредиты. А еще он просит первоначальный взнос 300 000 ₽, то есть всего 10%. Это рискованный клиент, и для него ЦБ требует от банка установить максимальную надбавку к коэффициентам риска — зарезервировать больше денег на случай дефолта заемщика. Банк может выдать такой кредит, но это будет не так выгодно, как работать с другими заемщиками — с низким ПДН и высоким первоначальным взносом.

Надбавки к коэффициентам риска по ипотечным кредитам, которые выданы по ДДУ

| Первоначальный взнос, % | ПДН 0—30% | 30—40% | 40—50% | 50—60% | 60—70% | 70—80% | Более 80% |

|---|---|---|---|---|---|---|---|

| 0—10% | 9,0 | 9,0 | 9,0 | 9,0 | 9,0 | 9,0 | 9,0 |

| 10—15% | 2,5 | 2,5 | 2,5 | 3,0 | 4,0 | 5,0 | 9,0 |

| 15—20% | 1,0 | 1,0 | нет | 1,5 | 2,0 | 3,0 | 8,0 |

| 20—30% | 0,5 | 0,5 | 0,5 | 0,75 | 1,0 | 1,5 | 4,0 |

| 30—50% | нет | нет | нет | нет | нет | 1,0 | 6,0 |

| Более 90% | нет | нет | нет | нет | нет | 0,5 | 5,0 |

Надбавки к коэффициентам риска по ипотечным кредитам, которые выданы по ДДУ

| Первоначальный взнос 0—10% | |

| ПДН 0—30% | 9,0 |

| ПДН 30—40% | 9,0 |

| ПДН 40—50% | 9,0 |

| ПДН 50—60% | 9,0 |

| ПДН 60—70% | 9,0 |

| ПДН 70—80% | 9,0 |

| ПДН Более 80% | 9,0 |

| Первоначальный взнос 10—15% | |

| ПДН 0—30% | 2,5 |

| ПДН 30—40% | 2,5 |

| ПДН 40—50% | 2,5 |

| ПДН 50—60% | 3,0 |

| ПДН 60—70% | 4,0 |

| ПДН 70—80% | 5,0 |

| ПДН Более 80% | 9,0 |

| Первоначальный взнос 15—20% | |

| ПДН 0—30% | 1,0 |

| ПДН 30—40% | 1,0 |

| ПДН 40—50% | 1,0 |

| ПДН 50—60% | 1,5 |

| ПДН 60—70% | 2,0 |

| ПДН 70—80% | 3,0 |

| ПДН Более 80% | 8,0 |

| Первоначальный взнос 20—30% | |

| ПДН 0—30% | 0,5 |

| ПДН 30—40% | 0,5 |

| ПДН 40—50% | 0,5 |

| ПДН 50—60% | 1,0 |

| ПДН 60—70% | 1,5 |

| ПДН 70—80% | 2,0 |

| ПДН Более 80% | 7,0 |

| Первоначальный взнос 30—50% | |

| ПДН 0—30% | нет |

| ПДН 30—40% | нет |

| ПДН 40—50% | нет |

| ПДН 50—60% | нет |

| ПДН 60—70% | нет |

| ПДН 70—80% | 1,0 |

| ПДН Более 80% | 5,0 |

| Первоначальный взнос 50—100% | |

| ПДН 0—30% | нет |

| ПДН 30—40% | нет |

| ПДН 40—50% | нет |

| ПДН 50—60% | нет |

| ПДН 60—70% | нет |

| ПДН 70—80% | 0,5 |

| ПДН Более 80% | 5,0 |

Вывод: на первичном рынке банки охотнее будут выдавать ипотеку клиентам с первоначальным взносом от 30% и показателем долговой нагрузки до 60—70%.

Сложнее станет получать ипотеку клиентам без первоначального взноса или с небольшим — 10—30%, даже с минимальной кредитной нагрузкой или без таковой.

Надбавки к коэффициентам риска по ипотечным кредитам на вторичном рынке

| LTV, % | ПДН 0—30% | 30—40% | 40—50% | 50—60% | 60—70% | 70—80% | Более 80% |

|---|---|---|---|---|---|---|---|

| 0—50% | нет | нет | нет | нет | нет | 0,25 | 2,0 |

| 50—70% | нет | нет | нет | нет | нет | 0,5 | 3,0 |

| 70—80% | нет | нет | нет | 0,25 | 0,5 | 0,75 | 3,5 |

| 80—85% | 0,5 | 0,5 | 0,5 | 0,75 | 1,0 | 1,5 | 4,0 |

| 85—90% | 1,5 | 1,5 | 1,5 | 1,75 | 2,0 | 2,5 | 5,0 |

| Более 90% | 4,0 | 4,0 | 4,0 | 4,0 | 4,0 | 4,0 | 7,0 |

Надбавки к коэффициентам риска по ипотечным кредитам на вторичном рынке

| LTV 0—50% | |

| ПДН 0—30% | нет |

| ПДН 30—40% | нет |

| ПДН 40—50% | нет |

| ПДН 50—60% | нет |

| ПДН 60—70% | нет |

| ПДН 70—80% | 0,25 |

| ПДН Более 80% | 2,0 |

| LTV 50—70% | |

| ПДН 0—30% | нет |

| ПДН 30—40% | нет |

| ПДН 40—50% | нет |

| ПДН 50—60% | нет |

| ПДН 60—70% | нет |

| ПДН 70—80% | 0,5 |

| ПДН Более 80% | 3,0 |

| LTV 70—80% | |

| ПДН 0—30% | нет |

| ПДН 30—40% | нет |

| ПДН 40—50% | нет |

| ПДН 50—60% | 0,25 |

| ПДН 60—70% | 0,5 |

| ПДН 70—80% | 0,75 |

| ПДН Более 80% | 3,5 |

| LTV 80—85% | |

| ПДН 0—30% | 0,5 |

| ПДН 30—40% | 0,5 |

| ПДН 40—50% | 0,5 |

| ПДН 50—60% | 0,75 |

| ПДН 60—70% | 1,0 |

| ПДН 70—80% | 1,5 |

| ПДН Более 80% | 4,0 |

| LTV 85—90% | |

| ПДН 0—30% | 1,5 |

| ПДН 30—40% | 1,5 |

| ПДН 40—50% | 1,5 |

| ПДН 50—60% | 1,75 |

| ПДН 60—70% | 2,0 |

| ПДН 70—80% | 2,5 |

| ПДН Более 80% | 5,0 |

| LTV Более 90% | |

| ПДН 0—30% | 4,0 |

| ПДН 30—40% | 4,0 |

| ПДН 40—50% | 4,0 |

| ПДН 50—60% | 4,0 |

| ПДН 60—70% | 4,0 |

| ПДН 70—80% | 4,0 |

| ПДН Более 80% | 7,0 |

На вторичном рынке максимальный повышающий коэффициент ниже, чем на первичном. Такая ипотека считается более обеспеченной: справедливая стоимость залога соответствует цене покупки, потому что цены на жилье нельзя завысить, как в новостройках.

Вывод: банки будут охотно выдавать ипотеку клиентам, у которых соотношение залога и кредита будет не более 70%, а долговая нагрузка — до 50%. По таким заявкам вообще не будет надбавки.

Что в итоге

- С 1 марта банки станут тщательнее подходить к анализу и выбору ипотечных заемщиков.

- Банкам будет невыгодно выдавать ипотеку с минимальным взносом 10—15% на первичном рынке — таким клиентам будут чаще отказывать или предлагать повышенную ставку.

- Шансы получить ипотеку клиентам с высокой долговой нагрузкой на рынке вторичного жилья будут при наличии высокого взноса — от 30% — или когда LTV будет не более 70—80%.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga