В каких регионах можно стать самозанятым

С 19 октября 2020 года льготный налоговый режим для самозанятых распространен на всю страну и теперь применяется в любом регионе.

Вот подборка инструкций по применению льготного режима и советы по выбору региона в разных ситуациях.

Что это за налоговый режим

Налог на профессиональный доход — это льготный налоговый режим, который упрощает работу и помогает сэкономить на налогах. Его ввели в 2019 году — сначала в четырех регионах.

С 1 января 2020 года НПД можно было применять уже в 23 регионах. А с 19 октября — во всех регионах России.

Кому подходит. НПД, или, как его еще называют, налог для самозанятых, подходит тем, кто лично оказывает услуги, продает продукцию своего производства, выполняет работы или сдает имущество в аренду. При условии, что у такого человека нет работников с трудовыми договорами. Самозанятым на НПД может быть ИП и физлицо.

НПД можно применять, пока доход от самозанятости с начала года не превысит 2,4 млн рублей.

Зачем это нужно. Льготный налоговый режим дает несколько преимуществ.

Можно работать без ИП. То есть оказывать услуги как физлицо — и это будет легальным бизнесом. Например, самозанятому таксисту необязательно регистрировать ИП, и никто его не накажет за ведение деятельности без оформления.

Нет страховых взносов. Самозанятые не платят обязательные взносы на пенсионное и медицинское страхование. При этом они могут пользоваться бесплатным медицинским обслуживанием, но не получают стаж для пенсии. При желании пенсионные взносы можно платить добровольно.

Не нужна касса. Самозанятые формируют чеки на каждое поступление от клиентов прямо с телефона. Покупать и регистрировать кассу не нужно: все делается через мобильное приложение «Мой налог» за пару кликов.

Нет отчетности. Налоговая получает данные о поступлениях из чеков в приложении. Никаких деклараций и отчетов сдавать не надо. Даже налог рассчитывается автоматически — каждый месяц видна сумма к уплате.

Сколько платить. У самозанятых самая низкая ставка налога на доходы:

- С поступлений от физлиц — 4%.

- С поступлений от юрлиц и ИП — 6%.

Но каждому при регистрации дают налоговый бонус, или вычет, — 10 000 ₽. Обычно он частично покрывает налог — фактически ставка становится равной 3 и 4% соответственно.

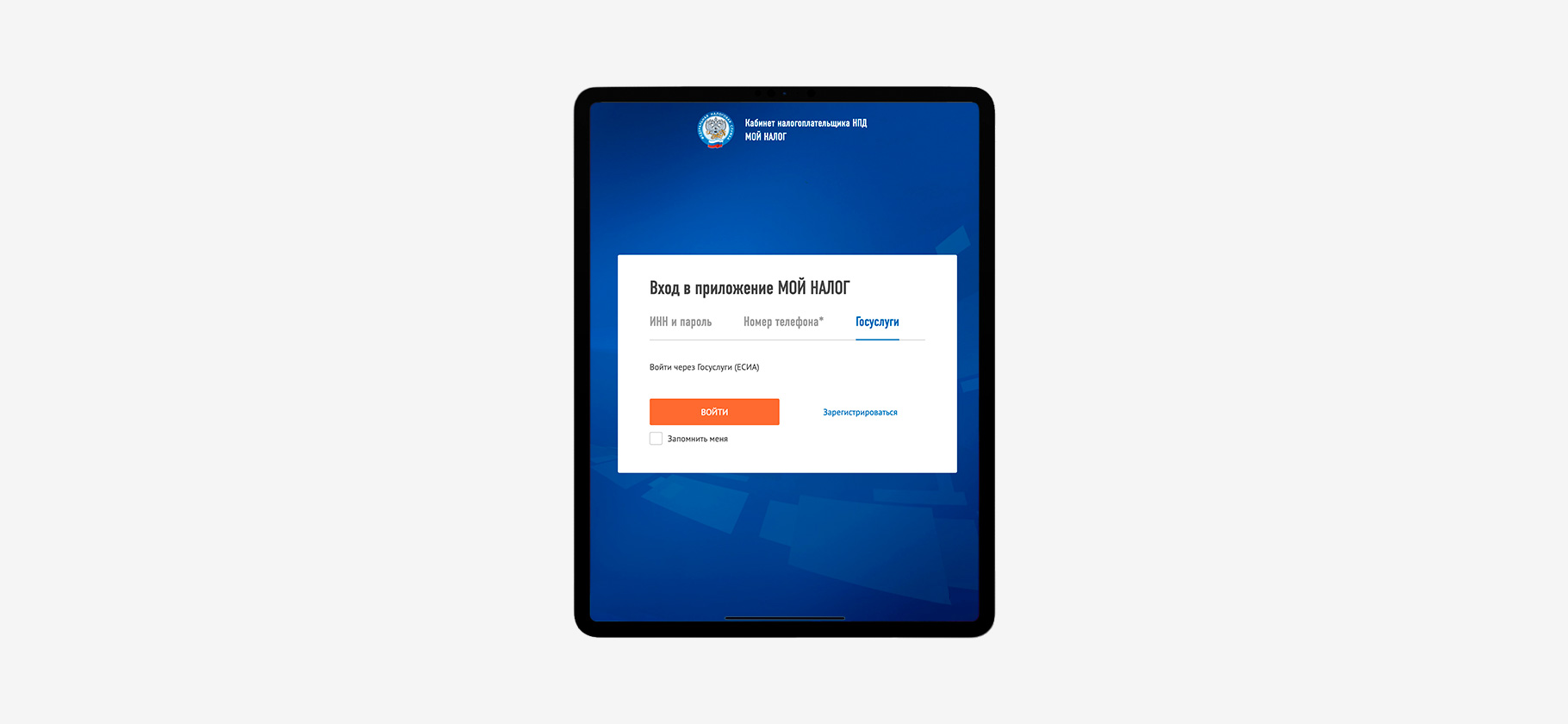

Как зарегистрироваться. Чтобы официально стать самозанятым, нужно зарегистрироваться в приложении «Мой налог» или в специальном личном кабинете. На это уйдет пять минут. Сниматься с учета и снова регистрироваться можно сколько угодно раз. Есть варианты регистрации через банки и партнеров. Их списки есть на сайте ФНС:

Что с основной работой. Самозанятый может применять НПД и при этом работать где-то по трудовому договору. Тогда на работе у него будут удерживать НДФЛ как обычно, а с подработок нужно платить налог на профессиональный доход через приложение. Выплаты от работодателя облагаться таким налогом не могут.

В каких регионах можно использовать этот режим в 2022 году

Выбор региона не зависит от прописки и фактического местонахождения самозанятого. При регистрации нужно указать только один регион. Если работаете с несколькими регионами — это разрешено и дополнительно никаких документов оформлять не нужно.

Как выбрать регион ведения деятельности

Регион ведения деятельности — это не место прописки самозанятого. Это может быть даже не тот регион, где он территориально находится и выполняет работу. Выбор региона зависит от нескольких нюансов. Его в любом случае выбирает самозанятый — и указывает в приложении при регистрации. Регион должен быть только один, несколько выбрать нельзя.

Менять регион можно раз в год.

Выбор региона в разных ситуациях

| Что делает самозанятый | Регион ведения деятельности |

|---|---|

| Сдает квартиру | Тот, где находится квартира |

| Оказывает услуги лично: стрижет, строит дома, печет торты | Тот, где происходит процесс работы: где находится кресло парикмахера, участок земли, духовка |

| Выполняет заказы в разных регионах: ремонтирует квартиры, сидит с детьми, устанавливает окна | Любой регион с НПД, где выполнял заказ |

| Работает на дому: пишет статьи, шьет платья, заполняет декларации | Тот, где находится место проживания: личная квартира, съемное жилье, дача родителей |

| Работает удаленно: консультирует как юрист, преподает в онлайн-школе, делает сайты | Местонахождение самозанятого или регион, где находится клиент, — на выбор |

Выбор региона в разных ситуациях

| Что делает самозанятый | Регион ведения деятельности |

| Сдает квартиру | Тот, где находится квартира |

| Оказывает услуги лично: стрижет, строит дома, печет торты | Тот, где происходит процесс работы: где находится кресло парикмахера, участок земли, духовка |

| Выполняет заказы в разных регионах: ремонтирует квартиры, сидит с детьми, устанавливает окна | Любой регион с НПД, где выполнял заказ |

| Работает на дому: пишет статьи, шьет платья, заполняет декларации | Тот, где находится место проживания: личная квартира, съемное жилье, дача родителей |

| Работает удаленно: консультирует как юрист, преподает в онлайн-школе, делает сайты | Местонахождение самозанятого или регион, где находится клиент, — на выбор |

Что еще нужно знать о налоге на профессиональный доход

Это простой налоговый режим, но в нем нужно разобраться, чтобы использовать с выгодой и не заплатить лишнего. Вот полная подборка понятных инструкций для самозанятых на все случаи жизни:

- Что такое налог на профессиональный доход

- Как зарегистрироваться через «Мой налог»

- 45 вопросов и ответов о НПД

- Что такое налоговый вычет для самозанятых

- Как налоговый вычет и бонус работают в 2020 году

- Как самозанятым купить пенсионный стаж

- Как совмещать самозанятость и работу по трудовому договору

- Как стать самозанятым с несколькими видами деятельности

- Что делать самозанятому ИП

- Как выбрать регион и работать с юрлицами

- Стоит ли переводить сотрудников на уплату НПД

- Как самозанятым работать с иностранными клиентами

- Где взять справку о доходах для кредита

- Как заплатить пенсионные взносы через «Мой налог»

- Что с индексацией пенсий самозанятых пенсионеров

- Можно ли совмещать УСН и НПД

- 10 мифов о НПД